作者:Gia Li、米婭 | 編輯:Munchee蒙奇

1、比特幣市場

比特幣價格走勢(2025/11/01–2025/11/07)

過去四日(2025年11月1日至11月7日),比特幣整體運行節奏表現為 “橫盤震盪 → 波動急速下探→ 低位反彈修復”。

價格主要運行區間在 $111,000— $101,000, 期間跌幅明顯, 11月5日暴跌期間跌破此前 “10.11” 插針形成的低位, 比特幣失守10萬美元關口,續創 6 月以來新低, 市場風險偏好顯著下滑。

橫盤震盪階段(11月1日至11月2日)

11月1日至3日,比特幣維持在 $108,656–$111,133 區間橫盤震盪,成交量低迷,市場觀望情緒濃厚。在前一週美聯儲降息後,短線買盤逐漸衰減,主力資金開始謹慎減倉。

走勢成因:

市場對宏觀政策(如美國降息、利率路徑)預期趨於謹慎,未釋放新的強催化。

價格處於高位區間,短線買盤疲弱,機構資金雖未快速離場但進場也緩慢。

技術面顯示價格接近前期高點,買盤與賣盤力量膠著,形成橫盤蓄勢。

波動急速下探階段(11月3日至11月5日)

11月3日,加密貨幣市場經歷閃崩,價格突破向下,從約 $108,000 支撐位開始下滑。24 小時內超過 12 億美元的頭寸被清算。

11月4日,短暫震盪回調,多次回升到$108,000,又反覆下探到$105,000,波動區間逐漸擴大。

11月5日,盤中更進一步,比特幣跌破心理大關10萬美元,加速下行,最低跌破$99000,創下自6月以來新低,引發市場擔憂,24小時跌幅達到7.34%。過去24小時全網爆倉20.28億美元,其中BTC爆倉6.14億美元。市場恐慌情緒升溫,空頭主導短線行情。

走勢成因:

支撐位破裂後,止損盤與槓桿資金被動清算,推動快速下探。

宏觀環境惡化:美元指數走強、美債收益率上揚、風險偏好下降,資金流出風險資產包括加密。

技術面轉弱:跌破多個關鍵支撐與移動平均線,形成下行通道。

多頭持倉與槓桿清算加劇。據報道,本輪下跌觸發大規模清算,風險資產流動性轉緊。

低位反彈修復階段(11月6日至11月7日)

11月6日,比特幣從低位約 $99,000 回升至約 $100,832–$103,000 區間,最高達$104,526

,但仍處於弱勢震盪狀態,尚未出現反轉跡象。截至截稿時間價格 $101,141。

走勢成因:

探底後部分買盤入場,形成反彈,但動力不足。

市場資金觀望仍重,機構尚未大規模反向佈局。

技術與資金面仍偏空,反彈難以突破高位阻力。

2、市場動態與宏觀背景資金流向

1、ETF資金動態

本週比特幣 ETF 資金流向:

11月03日:-1.865 億美元

11月04日:-5.664 億美元

11月05日: -1.370 億美元

11月06日: +1.275 億美元

ETF流入/流出資料圖片

本週期內ETF資金大幅流出,尤其是4日及5日流出規模急增,反映出機構在市場不確定性增強期開始撤離或觀望。11月6日雖有少量回流,但幅度遠低於前兩日流出規模,整體仍呈流出格局。

2、交易所淨流出擴大全球累積階段

截至11月初,多項鍊上數據顯示主流交易所比特幣淨流出繼續擴大。分析指出,雖然部分資金繼續轉向冷錢包,但流出同時伴隨需求疲弱跡象,累積階段可能正被打斷。根據花旗銀行報告,現貨 ETF 流入放緩已成比特幣多頭的一項關鍵風險因素。

彭博ETF分析師Eric Balchunas發文表示,比特幣ETF的增長會經歷進兩步、退一步的過程,現在正處於後退階段。從IBIT的資金流動中可以看到這種模式。在我看來,這是發展過程的一部分。只有小孩子才會期望每天都上漲。

3、長期持有者動態

本週期中,市場報告顯示比特幣價格跌破 $100,000 大關,隨之而來的是高槓杆清算壓力上升。 雖未獲取具體未平倉合約(OI)及資金費率數據,但結合 ETF 流出與價格回撤,可判斷市場短期槓桿風險正在凸顯,流動性開始收緊。

相關圖片

CryptoQuant 報告指出,短期持有者的虧損拋售正加劇市場下行壓力。僅今日,就有約 30,300 枚比特幣陷入虧損區間被轉入交易所,顯示出近期買家的“投降式”賣壓明顯上升。

花旗銀行分析師也表示,大型比特幣持有者數量持續減少,而小型零售錢包數量卻在增加,說明部分長期投資者正在逐步減倉。ETF 資金流向仍是判斷市場情緒轉向的關鍵指標。與此同時,融資利率的下降反映出市場槓桿需求減弱,投資者情緒趨於保守。

鏈上數據顯示,過去一個月長期持幣者共拋售約 40 萬枚比特幣(約合 450 億美元),成為本輪下跌的重要推手。分析人士認為,現貨市場的持續拋壓使市場結構暫時失衡,尤其是長期持有者在高位套現,進一步加劇了短期供需矛盾與價格波動。

技術指標分析

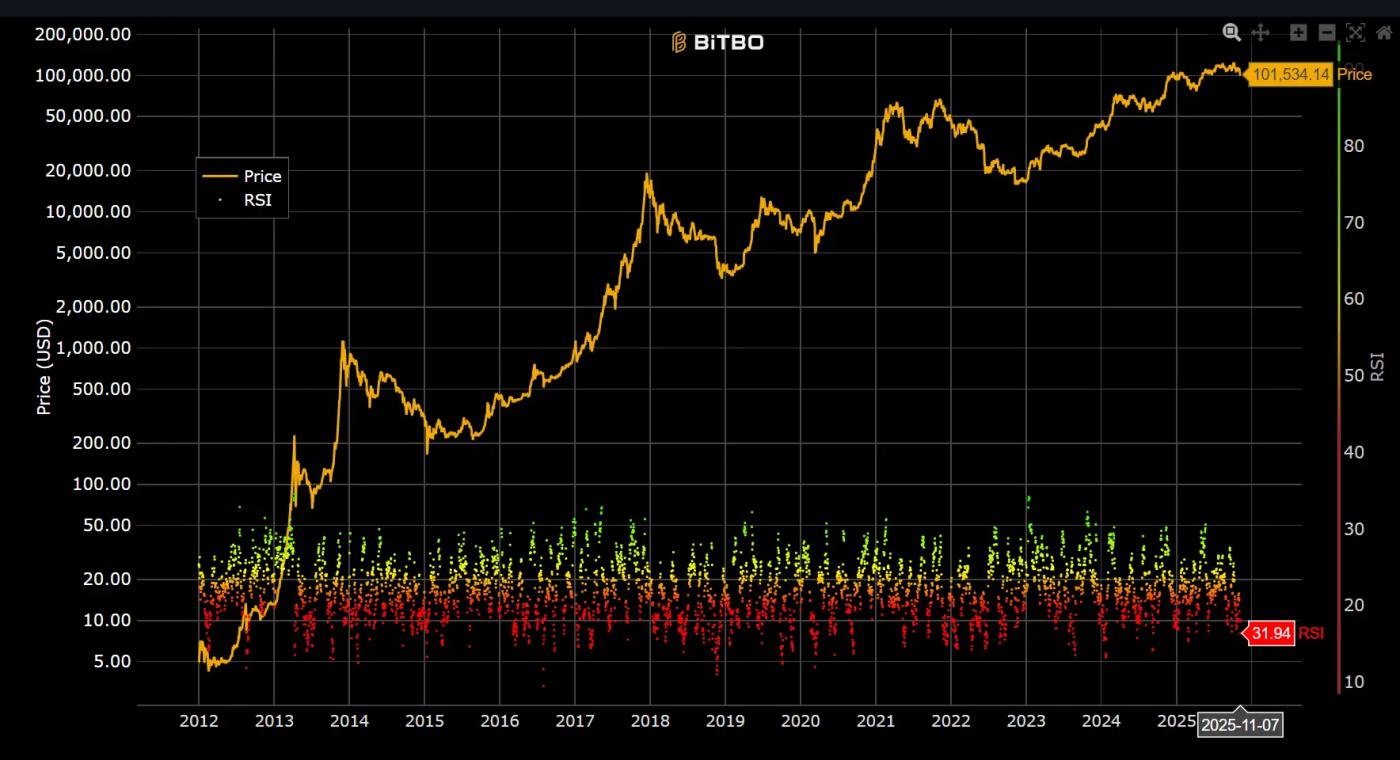

1、相對強弱指數(RSI 14)

比特幣14日RSI數據圖片

根據最新數據,截至11月7日, RSI 約為 31.94,跌至偏弱水平。

RSI 處於超賣邊緣(通常30為超賣),說明短期下行壓力較大,市場短期處於過度悲觀狀態,但從週期性角度看,反彈條件正在積聚。

結合歷史回測與成交量特徵,若後續 RSI 能穩定回升至 40 以上,同時 ETF 資金流轉正,將大概率確認階段性底部。

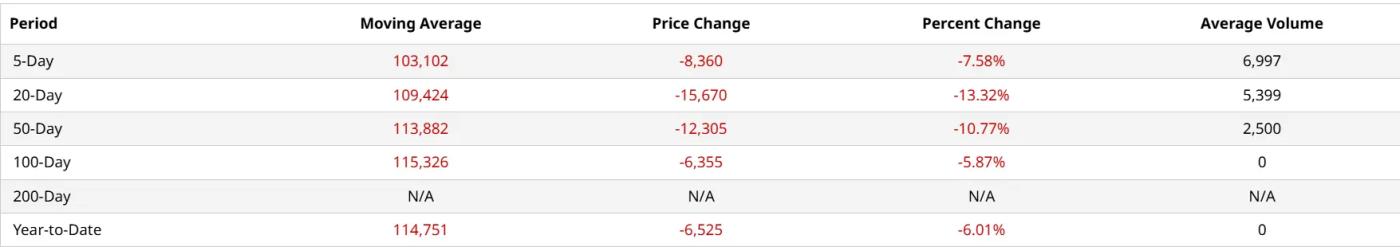

2、移動平均線(MA)分析

最新均線數據顯示:

MA5(5日均線):$103,102

MA20(20日均線):$109,424

MA50(50日均線):$113,882

MA100(100日均線):$115,326

當前價格:約 $101,555

MA5、MA20、MA50、MA100、M200數據圖片

比特幣已跌破 200 日移動平均線 (SMA)。比特幣在$109,000 基礎上失去了關鍵支撐,目前徘徊在 $103,500附近。下一個關鍵水平位於$99,000,該水平歷來在回調期間提供支撐。若能回升至 MA20($109,424)以上,將是反轉信號;若持續低位,則可能測試更低支撐區。

3、關鍵支撐與阻力位

支撐位:約 $99, 000 區域(近期跌破後形成新關注區域)

阻力位:約 $105,000 區域

當前價格位於支撐位上方,多次衝擊阻力位未果下落回調,市場短期或陷入區間震盪。

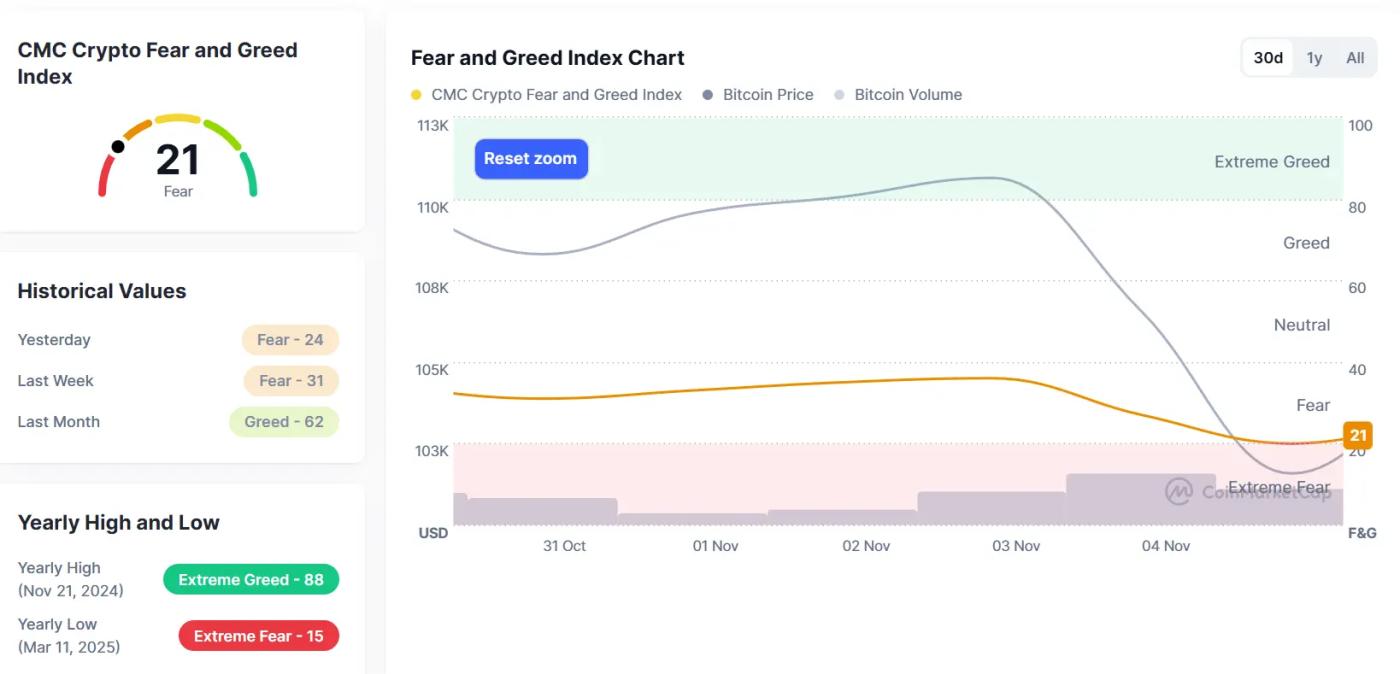

市場情緒分析

恐懼與貪婪指數數據圖片

截至 11月7日,本週期末恐懼與貪婪指數(Fear & Greed Index)報21點,處於“極度恐懼”區間。圖片數據顯示指數持續走低。

回顧本週(11月01日到11月07日),恐懼與貪婪指數分別為33(恐懼),35(恐懼),36(恐懼),27(恐懼),20(恐懼),21(恐懼)。整體區間運行於36-20點,持續位於「恐懼」區域。低位情緒反映出投資者普遍避險、減少敞口。若指數回升至30-40點,可視為信心修復起點。

整體來看,本週比特幣市場情緒顯示急速下降的趨勢,雖然恐懼情緒佔主導,但11月1日至11月3日市場情緒從33點略有升溫,之後市場閃崩市場情緒急速下降,陷入20點附近極度恐懼區間。情緒接近底部但11月6日略有反彈至21點,尚未觸底信號。

宏觀經濟背景

1、中美關係緩解進入落實階段

11月1日,美國白宮發佈《中美經貿關係事實清單》(Fact Sheet),確認雙方達成階段性經貿協議。中方將暫停自2025年3月以來部分針對美方的關稅與非關稅措施。11月5日,《路透社》報道,中方將自11月10日起解除或暫停對部分美國高科技及能源企業的出口管制,標誌經貿緩和進入落實階段。此外,《美聯社》稱,雙方同意設立軍事溝通與危機熱線機制,這是自2022年以來首次重啟軍方溝通渠道,被視為地緣政治風險下降的信號。地緣政治風險的緩和有效壓縮了全球風險溢價,對包括比特幣在內的風險資產形成中長期支撐。

相關圖片

2、美股調整與風險偏好回落

美股市場延續高波動特徵,散戶情緒顯著降溫。

據金十數據援引高盛報告顯示,美股散戶青睞指數(The Retail Favorites Index) 於11月5日下跌 3.6%,創自2025年4月10日以來的最大單日跌幅,跌幅約為標普 500 指數的三倍。該指數成分股包括 Palantir、特斯拉、英偉達等散戶持倉比例較高的成長股。

比特幣本週同步回調,一度跌破10萬美元整數關口。由於美股與加密資產高度相關,散戶資金撤離與槓桿回落加劇了市場避險情緒,短期壓制比特幣價格。

3、美國就業數據顯示經濟放緩跡象

1. ADP 私營部門就業變動(ADP Nonfarm Employment Change)

發佈於11月5日,實際新增就業人數為+4.2萬,高於市場預期的+3.2萬,但顯著低於前值。數據顯示美國勞動力市場依舊維持正增長,但增速放緩明顯,表明企業招聘活動趨於謹慎。該結果在一定程度上強化了市場對經濟動能放緩的判斷。

2. 初請失業金人數(Initial Jobless Claims)

發佈於11月7日(截至11月1日當週),報告顯示初請失業金人數增至 22.9 萬人,較前一週的 21.9 萬人有所上升。失業救助申請的溫和上升暗示就業市場邊際疲軟,或為未來數月內貨幣政策轉向提供潛在依據。

4、美國政府停擺創史上最長紀錄

相關圖片

截至美國東部時間11月6日,美國聯邦政府“停擺”已持續37天,刷新歷史最長紀錄。此前紀錄為2018年底至2019年初的35天。本次停擺反映出國會兩黨在預算撥款問題上的長期僵局。可能迫使“加密市場結構法案”推遲至 2026 年。持續停擺不僅影響政府僱員薪資發放,也對經濟信心及金融市場造成負面壓力。白宮數字資產顧問 Patrick Witt 表示,相關部門的停工嚴重影響法案文本起草;區塊鏈協會 CEO Summer Mersinger 也指出,立法延宕幾乎已成定局。

據去中心化預測平臺 Polymarket 數據顯示,“美國政府停擺在11月16日以後結束”的概率已升至 44%,顯示市場預期短期內復工可能性較低;而 11月8日至11日 結束的概率為 22%,11月12日至15日 的概率為 30%。持續停擺不僅削弱經濟信心,也增加了金融市場波動,對風險資產情緒形成壓制。

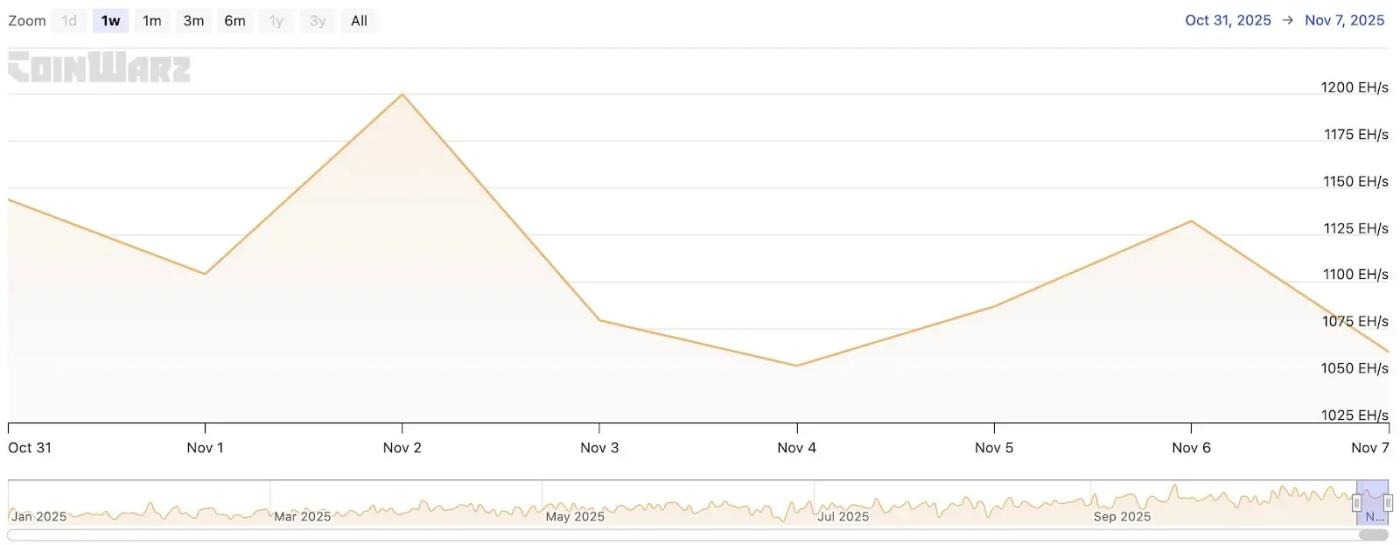

3、礦業動態哈希率變化

過去七天,比特幣網絡哈希率整體較為平穩,本週哈希率維持在1055.21 EH/s至1200.10 EH/s區間,處於相對高位。

從趨勢上看,全網算力仍維持在高位,且波動幅度有所較小。外部北美礦區的電力供給保持穩定,使部分礦企得以恢復或增加算力上線,為算力維持高位提供了堅實基礎。本週的主要波動則與價格變動呈現出一定的相關性:隨著比特幣價格在11月3日的回落,全網算力也出現了短暫的同步下降(觸及1055 EH/s低點);在挖礦高難度以及能耗壓力下,礦工的利潤空間正在被壓縮。從而造成整體算力的短期波動。

周度比特幣網路哈希率資料

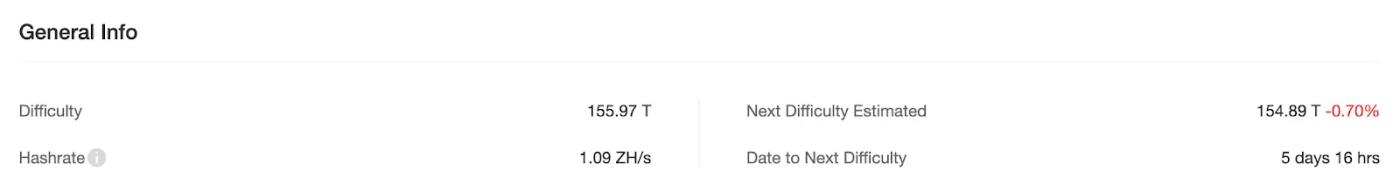

截至11月7日,全網算力達到1.09ZH/s,挖礦難度為155.97 T。預計下一次難度調整將在11月12日 進行,預估下調0.70%,調整後難度約為154.89 T。

比特幣挖礦難度數據

比特幣哈希價格指數

從單位算力每日收益(Hashprice)的角度觀察,Hashrate Index 數據顯示,截至2025年11月7日,Hashprice 為 41.32 美元/PH/s/天。本週 Hashprice 與比特幣價格走勢基本一致,表現為高位回落後逐步修復:

11 月 01 日:本週高點 44.79 美元/PH/s/天

11 月 05 日:本週低點 40.58 美元/PH/s/天

Hashprice 的波動核心受比特幣價格與交易需求驅動,同時網絡總算力的動態調整也在削弱礦工邊際收益。整體而言,過去一週比特幣挖礦收入雖受價格與手續費波動影響而出現明顯回落,但在週末前已逐步修復,展現出一定的韌性。結合 Hashprice 的走勢來看,礦工收益在短期內出現一定波動,整體呈現下行趨勢,礦工盈利空間正受到一定程度的壓縮。

Hashprice數據

4、政策和監管新聞

香港擬放寬交易規則並推出代幣化試點 ,允許獲牌交易所共享流動性

11 月 4 日消息,香港監管層與證監會被報道將在制度上放寬部分交易限制、啟動資產代幣化試點,同時允許經牌照的本地交易所經 SFC 批准與海外平臺共享訂單簿以接入全球流動性。各大媒體對這些舉措進行了連續報道。香港試圖把自己定位為更開放的數字資產樞紐—通過放寬流動性接入與代幣化支持吸引交易所、做市商與機構入駐;短期將利好本地持牌交易所、推動交易深度,但同時也會引發合規與跨境監管協調討論。

相關圖片

南非法院裁定:在現行法律下,加密貨幣轉移暫不受外匯管制覆蓋

11月5日消息,普里托里亞高等法院(Pretoria High Court)的一系列司法意見表明:根據現有的外匯管制法規,加密貨幣並未被定義為“貨幣”或“資本”,因此在法律修訂前,將難以把加密資產納入現有的外匯申報與管控框架。法律界與監管評論員指出:監管機構若要將加密資產納入外匯管制,需修改法律文本或出臺專門法規;否則,監管空白將繼續存在。該報道強調這是對南非監管路徑的一次重要司法提示。 短期內加密資產跨境流動在南非受限程度未變;但對監管部門而言,此判決增加了通過立法而非行政解釋來堵漏的緊迫性。

加拿大公佈 2025 年穩定幣監管計劃

11月6日消息,據 Cointelegraph 報道,加拿大政府在其 2025 年聯邦預算中正式公佈了針對穩定幣的監管計劃,緊隨美國 GENIUS 法案的監管方向。

根據該計劃,穩定幣發行方必須維持充足的儲備金並建立健全的風險管理體系。

相關圖片

5、比特幣相關新聞

全球企業與國家比特幣持倉情況(本週統計)

1.Strategy(前 MicroStrategy)新增購入 397 枚比特幣

11月3日消息,公司在 10 月 27 日至 11 月 3日期間以平均約 $114,771/枚 的價格累計購入 397 枚比特幣,約合 $45.6M,使其總持倉達 641,205 枚。增持日期 2025-11-03。

2.香港電信公司 Moon Inc. 增持 6.12 個比特幣,平均購入價 10.98 萬美元

11月3日消息,香港電信公司 Moon Inc.宣佈以平均價格 109,800 美元收購 6.12 個比特幣,使其比特幣儲備增至 35 枚,平均成本基礎為 91,394 美元。

3.韓國上市公司 Bitplanet 增持 23 枚比特幣,總持有量達 151.67 枚

11月3日消息,據 BitcoinTreasuries.NET 監測,韓國上市公司 Bitplanet 新增購買 23 枚比特幣,目前該公司比特幣總持有量達到 151.67 枚。

4.Strive 擬發行 SATA 優先股籌資增持比特幣

11月4日消息,據 CoinDesk 報道,納斯達克上市資產管理公司 Strive(ASST)宣佈擬發行 125 萬股 SATA 優先股,初始年化股息達 12%,月度現金分紅,募資將用於增持比特幣、運營擴張及潛在回購股票。

5.Steak ’n Shake 建立 “Strategic Bitcoin Reserve”公司將比特幣支付收入納入公司金庫

11月4日消息,美國連鎖餐飲品牌 Steak ’n Shake 宣佈成立 Strategic Bitcoin Reserve(SBR):將其收到的比特幣支付收入直接納入公司比特幣金庫,並通過促銷(如“比特幣餐”)鼓勵客戶以 BTC 支付,公司未披露一次性購買規模,屬於“以收單/營運收入累積比特幣”的策略。

6.Remixpoint 增持 29 枚比特幣,總持倉達 1411 枚

11月4日消息,據 TreasuryStocks 披露,Remixpoint 公司斥資 340 萬美元新增購買 29 枚比特幣,使其比特幣持有量增至 1411 枚。

7.英國上市公司 The Smarter Web Company 增持 4 枚比特幣,總持倉達 2,664 枚

11月4日消息,據 BitcoinTreasuries.NET 監測,英國上市公司 The Smarter Web Company(股票代碼:$SWC)新增購買 4 枚比特幣,目前該公司比特幣總持倉量達到 2,664 枚。

8.加拿大上市公司Matador Technologies正籌集1億美元,用於購買比特幣

11月4日消息,據市場消息:加拿大上市公司Matador Technologies(股票代碼:MATA)正在通過發行可轉換債券籌集 1 億美元,用於購買更多比特幣。

9.微策略計劃通過發行歐元計價永續優先股 STRE 融資,用於未來購買 Bitcoin

11月4日消息,數字資產金庫公司 Strategy首次公開發行 350 萬股歐元計價的永續優先股,以支持包括比特幣採購在內的一般公司運營。此外,Strategy 週一宣佈已購買 397 枚 BTC,總持倉量達到 641,205 枚 BTC。

10.Hyperscale Data 比特幣財庫已增至 7350 萬美元,當前持有 234.72 枚比特幣

11月4日消息,據 PRNewswire 報道,美股上市 BTC 財庫公司 Hyperscale Data(NYSE American: GPUS)宣佈其比特幣資產庫總額達約 7350 萬美元,佔公司市值約 61%。

11.瑞士 — FUTURE(Future Holdings AG)完成 CHF 28M 戰略募資,用於擴張比特幣財庫

11月5日消息,瑞士比特幣財庫公司 FUTURE (Future Holdings AG) 在 2025-11-05 宣佈完成 CHF 28,000,000(約 3,200 萬美元) 的戰略融資。公司表示資金將用於擴展 BTC 庫存、託管與財庫服務等業務。

12.Cango Inc增持472枚比特幣

11月6日消息,紐交所上市的中國汽車金融科技服務平臺Cango Inc宣佈增持472枚比特幣,使其總持倉達1944枚,約合1.62億美元。

13.恆月控股增持約6.12枚比特幣

11月6日消息,恆月控股集團在公開市場進一步購入約6.12個單位的比特幣,總代價約為524.2萬港元,相當於約67.2萬美元。

14.James Wynn 增持比特幣空頭頭寸至 8.27 枚 BTC,浮盈 1.5 萬美元

11月6日消息,據 Onchain Lens 監測,James Wynn 進一步增持了其比特幣空頭頭寸(40 倍),達到 8.27 個比特幣,價值 90 萬美元,浮動利潤約為 1.5 萬美元。

15.Metaplanet 通過抵押其比特幣資產籌集 1 億美元,將用於增持比特幣及擴大收益業務

11月6日消息,Metaplanet 通過抵押其比特幣資產籌集了 1 億美元,籌集的資金將主要用於購買更多比特幣,以及擴大收入業務和回購股份,部分資金還將用於收益業務。該公司持有 30,823 枚比特幣(約 35.17 億美元)。

Strategy創始人預測比特幣年底價格將達到 15 萬美元

11月3日消息,據BitcoinNews報道,Strategy創始人Michael Saylor預測比特幣年底價格將達到 15 萬美元,比目前的價格上漲 36%。

相關圖片

分析師:比特幣基本面依然強勁,十月下跌後或將反彈

11月3日消息,LMAX 策略分析師 Joel Kruger 表示,比特幣在 10 月份下跌了 4.5%,結束了長達六年的十月上漲勢頭,但此次下跌可能只是暫時的,而不是趨勢的逆轉。

基本面依然強勁,而且從歷史數據來看,第四季度通常是比特幣表現最好的季度。

Tom Lee 仍維持年底比特幣 15-20 萬美元和以太坊 7000 美元的預測

11月3日消息,BitMine 董事長 Tom Lee 在接受 CNBC 採訪時表示,以太坊當前基本面表現良好,穩定幣交易量和應用層收入均創歷史新高,價格突破也將隨之而來。

Tom Lee 重申了此前的年底價格預測,預計比特幣將達到 15 - 20 萬美元區間,以太坊目標價位為 7000 美元。

相關圖片

分析師:比特幣十月回調或為下一輪上漲奠定基礎,年底或漲至 12 萬至 15 萬美元

11月4日消息,據 Decrypt 報道,SynFutures 首席執行官 Rachel Lin 表示,“十月下跌可能會為比特幣牛市的下一輪上行奠定基礎,這種回調往往是更大週期的中點,而不是終點。”歷史數據也支持這種樂觀解讀,比特幣第三季度的平均回報仍為正,達到 6.05%。

同樣值得注意的是,11 月曆來是比特幣表現最強勁的月份之一,過去 12 年的平均回報率高達 42%。Rachel Lin 表示,“對於 11 月,我預計將出現一個穩定期與謹慎樂觀情緒,比特幣在月初可能會橫盤,市場消化美聯儲講話內容,但一旦政策基調出現明顯轉向,可能會引發反彈。”並表示,如果比特幣繼續遵循典型的減半後走勢,“到 2025 年底比特幣漲至 12 萬至 15 萬美元仍是有可能的”,並引用了從 ETF 資金流到機構託管解決方案等堅實基本面支撐。

Arthur Hayes 預警:隱形 QE 或將重啟,可能引爆下一輪比特幣牛市

11月4日消息,BitMEX 創始人 Arthur Hayes 發佈最新長文稱,美國財政部與美聯儲的操作正在醞釀一場“隱形量化寬鬆(Stealth QE)”,這可能成為推動比特幣與加密市場新一輪上漲的核心催化劑。目前美國政府支出持續擴張,而政治激勵決定了他們更傾向於發債而非加稅。

Hayes 建議投資者“保存資本,等待時機”,稱市場將在“隱形 QE 啟動”後迎來強勢反彈。

美國參議員 Lummis:戰略比特幣儲備是解決國家債務的唯一方案

11月5日消息,美國參議員 Lummis 表示:戰略比特幣儲備是解決我們國家債務的唯一方案,支持特朗普政府推動 SBR(Strategic Bitcoin Reserve)。

相關圖片

多家機構判斷比特幣目前被低估、具中長期上漲空間

11月5日消息,多家投資機構(包括 J.P. Morgan、Standard Chartered)認為比特幣目前相較於黃金“被低估”。其中 JPMorgan 的假設目標價約 US$165,000;Standard Chartered 雖注意到短期可能下探,但認為中期存在反彈至約 US$135,000 的機會。權威機構觀點支持中長期上漲。

歷史數據支撐 11 月比特幣可能反彈

11月5日消息,印度專業分析師指出雖然 11 月初比特幣走弱,但歷史上 11 月常為比特幣表現強勁的月份。報道強調:美國政府停擺結束、財政支出重啟、流動性回補、企業回購恢復等因素,可能為比特幣提供“下半年末/年末反彈”催化劑。季節性與宏觀流動性角度為比特幣提供支撐。

比特幣正經歷其 IPO 時刻 橫盤乃至下跌或是“禮物”

11月6日消息,宏觀投資者Visser認為比特幣正在經歷一場“無聲IPO”,正從一個瘋狂的想法蛻變為主流成功案例。他指出,通常當股票完成IPO時,往往會橫盤整理6至18個月,之後才會啟動上漲行情。比特幣的橫盤整理表明其IPO時刻已然來臨——這也是BTC配置比例有望提高的原因所在。

相關圖片

特朗普:希望將美國打造成“比特幣超級大國”

11月6日消息,據 CoinDesk 報道,在佛羅里達州邁阿密舉行的“美國商業論壇”首日(當地時間 11 月 5 日下午 1 點)登臺演講時,特朗普呼籲美國應當接納加密資產(虛擬貨幣),並展現了他在這一領域中追求領導地位的雄心。

特朗普表示,“我們今天聚集在邁阿密,是為了接納一個至關重要的產業。我簽署了一項具有歷史意義的行政命令,終結了聯邦政府對加密資產的戰爭。加密行業曾一度被包圍,但現在已經不是那樣了。因為這是一個巨大的產業,一個龐大的產業。我身邊有很多優秀的人才、出色的企業家,他們不僅從事其他業務,也積極參與加密資產領域。”

此外,他還說道,“加密資產可以極大減輕美元的負擔,並帶來許多積極的效果,我們正在專注推動這一點。我們要讓美國成為比特幣(BTC)的超級大國,成為全球加密資產的中心。

相關圖片

美議員 Cynthia Lummis 呼籲社區銀行擁抱比特幣與加密貨幣

11月6日消息,美國參議員 Cynthia Lummis 表示,社區銀行應積極擁抱比特幣和加密貨幣。她強調,2026 年將成為比特幣普及的重要一年。

日本成為第 11 個使用官方資源支持比特幣挖礦的國家

11月7日消息,VanEck 研究數據顯示,日本已加入全球政府支持挖礦國家行列,成為第 11 個官方資源支持比特幣挖礦的國家(不含美國)。該趨勢自 2020 年以來持續增長,參與國包括伊朗、不丹、薩爾瓦多、阿聯酋、阿曼、埃塞俄比亞、阿根廷、肯尼亞、法國和俄羅斯等。

相關圖片