在本週的《期權流動》節目中,託尼·斯圖爾特將對近期的市場走勢發表評論。

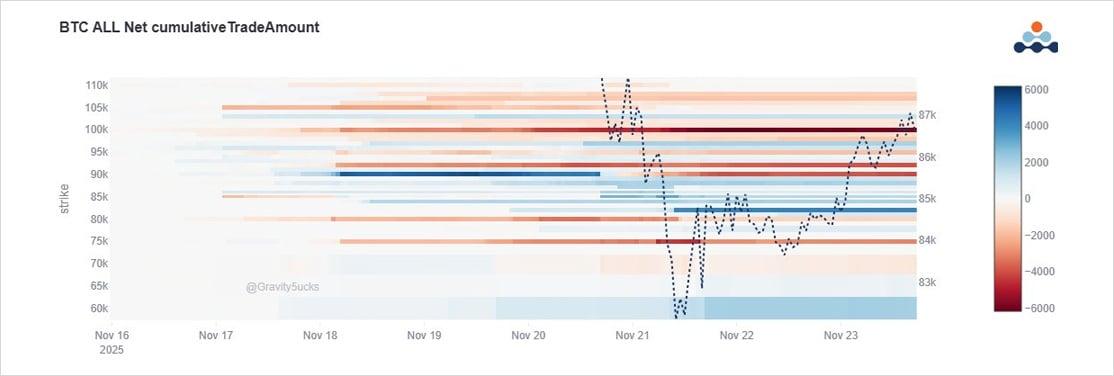

上個月, BTC期權市場的資金流動提前預示了市場走勢。

大量賣出看漲期權,並採取強有力的看跌期權保護措施。

OF 實體神秘地從人們的視野中消失了,看跌期權持有者繼續進行止盈操作,但會減少名義金額,以防進一步下跌。

整個夏季(以及 10 月 10 日之後,陰謀論者也認為)“贖回權覆蓋基金”(OF)都是一個引人注目的參與者,但最近卻一直保持沉默。

持有BTC現貨多頭頭寸並賣出看漲期權的策略是一種囤積策略,但在現貨價格大幅單向波動時並非最優選擇。

人們普遍認為該實體是一個採用部分認購期權超額認購策略的基金,但這種策略也是礦業公司所採用的策略。

其他機構繼續在上漲行情中賣出看漲期權(規模較小),但這些行情往往持續時間較短。一些基金則在賣出價外看漲期權價差。

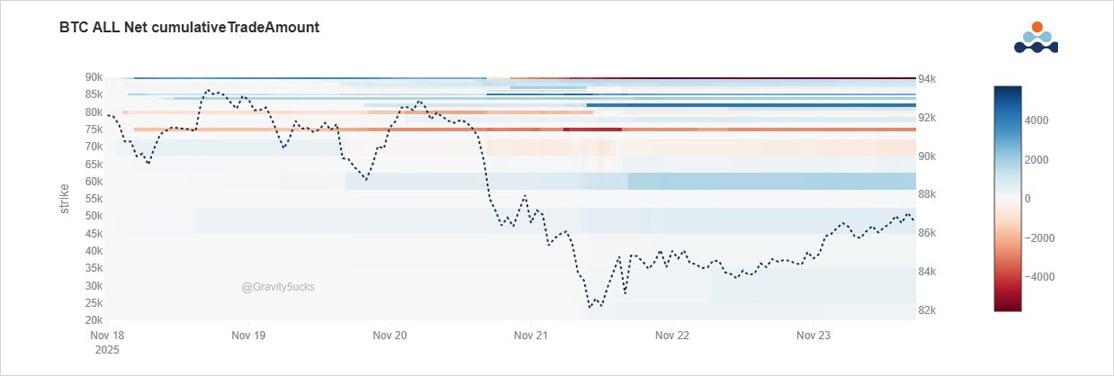

自特朗普時代以來,看跌期權的買盤十分活躍;BTC現貨價格超過 11 萬美元。

最初在 11 月份持有 102-110k 看跌期權,然後隨著現貨價格下跌,11 月和 12 月的行權價為 100k-90k,目標價位和展期從 11 月的 106+108k 看跌期權展期至 12 月的 85+90k 看跌期權。

一度超過 20 億美元的名義未平倉合約 85-95k。

本週滾動90k-86k至82+80k。

持有看跌期權的多頭頭寸的機構有好幾家,但其中有幾家比較引人注目。由於這些期權的執行性質,它們很可能是基金為了保護其資產管理規模而採取的策略。

隨著市場下跌,他們一直在平倉其價內看跌期權,並滾動名義看跌期權以謹慎地保護資產管理規模。

當然,也有一些人會持悲觀態度,散佈各種 FUD 信息——拋售 OG、DAT、Quantum 等。

觀察我們通常忽略的行權價區間,會發現從6萬美元到2萬美元的看跌期權成交量都出現了激增。雖然成交量不大,期權費也很低,但這並非微不足道。

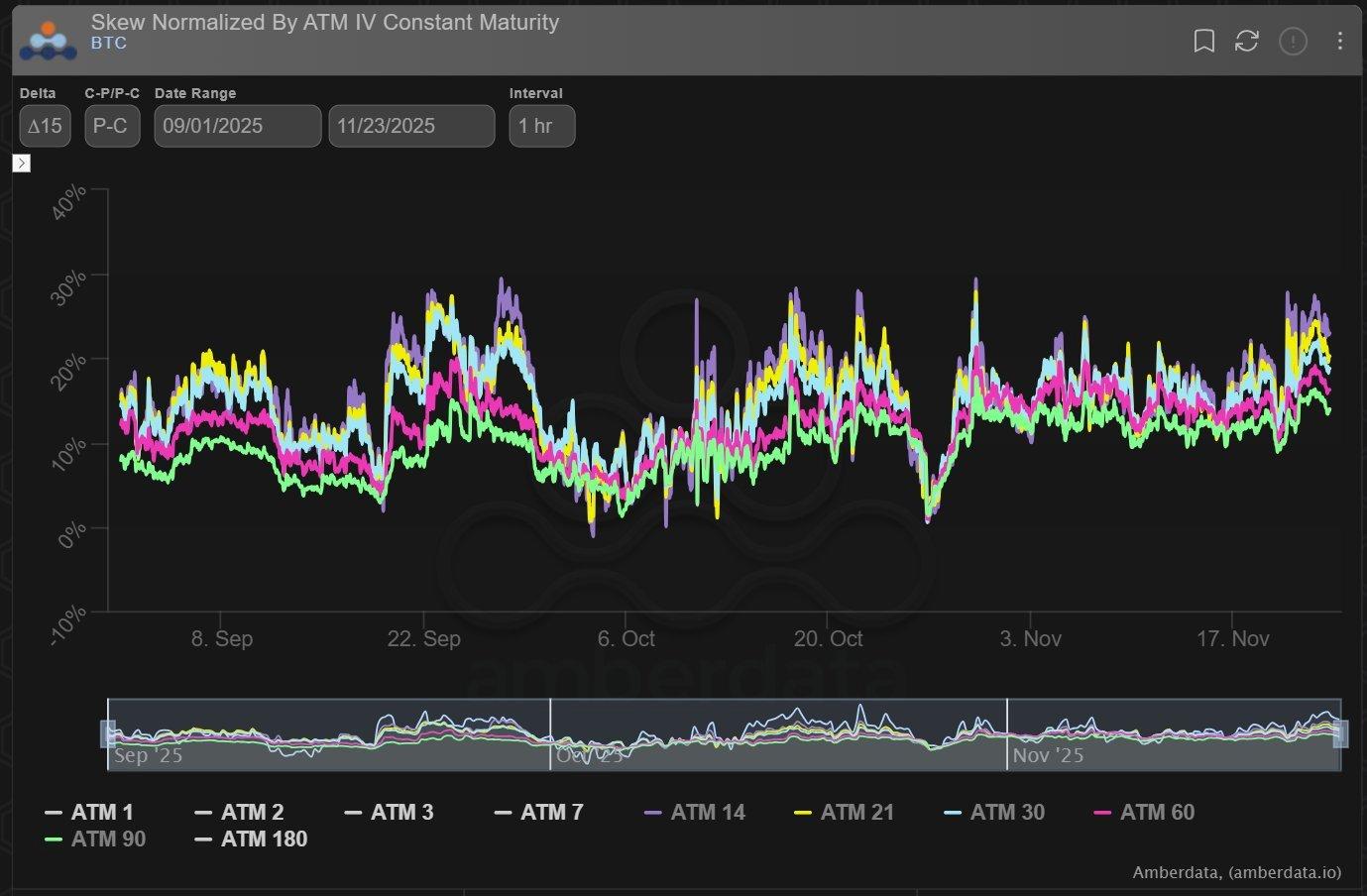

由於大型 OF 賣方沒有大量自然波動率拋售,加上最近持續不斷的看跌期權買入和已實現波動率的增加,隱含波動率自然走強。

請注意右側 10 月 10 日的波動,同時也要將今天的成交量與 2025 年初的成交量進行比較,並注意其順序。

因此,看跌期權的買盤導致看跌期權的偏斜度上升,(充其量)導致看漲期權承壓,從而為下跌提供資金。

1 個月的代理期權,看跌期權 > 看漲期權,15delta 值,收益率為 20%,雖然較高,但與過去幾個月的擔憂並不矛盾。

從以往的極端事件來看,我們曾觀察到更糟糕的情況。

請點擊此處查看X上的原文。

免責聲明

本文僅代表作者個人觀點,不代表Deribit或其關聯公司的Deribit。Deribit 未對本文內容進行審核或認可。

Deribit不提供任何投資建議或背書。本文信息僅供參考,不應被視為財務建議。投資前請務必自行研究並諮詢專業人士。

金融投資存在風險,包括本金損失。Deribit 和文章作者均不對基於本文內容做出的Deribit決定承擔責任。

近期文章

期權流程:施加壓力,保持沉默

Tony Stewart 2025-11-24T08:28:52+00:00 2025年11月24日|期權流|

選項流程:Gamma 傾卸,傾斜泵

Tony Stewart 2025-10-27T09:37:55+00:00 2025年10月27日|期權流|

期權流動:大幅擴張,目標更大

Tony Stewart 2025-08-11T09:53:02+00:00 2025年8月11日|期權流|

文章《期權流:看跌期權壓力,看漲期權沉默》最初發表於Deribit Insights 。