<把治理權理解為協議擁有權,從根兒上就錯了>

看了時間線上英文區AAVE的drama,還有中文區更drama的轉述,我還以為AAVE要黃了

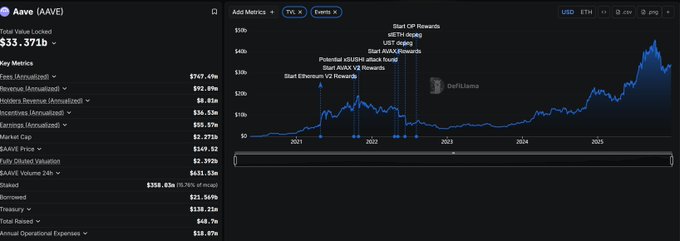

結果去DeFillama一看,TVL基本沒變

說明AAVE的用戶,0人在意

說明個什麼問題?DeFi的用戶和社區,有相當大的部分是完全不重疊的

有人因此說“項目方不需要發幣,還不如股權”

純站在持幣者角度,可以理解這種情緒

但是如果項目方贏不了市場或者流動性,它把整個項目的IP和控制權交給了你

你經受住了考驗,現在盤子是你的了 —— 你高興嗎?

這就是2018年時候大家的瞎幾把反思

治理權和所有權,不是一回事;發幣,跟股權邏輯完全是兩個平行時空

幣,如我昨天在土耳其里拉那篇文章中講到的,事實上理想作用更接近於央行的貨幣政策工具箱

其目的是為了自己的產品形成流動性護城河。就好像中國為了出口優勢常年壓低匯率一個道理

DeFi項目面對競爭時:

1. 可以用代幣或者代幣預期低成本快速形成利率剪刀差

2. 通過代幣龐氏飛輪,推動數據,包括量、排名、APY等

3. 通過幣的外部借貸衍生品工具,形成極低成本融資管道,卷規模,擠壓後來者市佔率

一個鏈上交易所代幣以及衍生資產,極端情況下可以養活聚合器、借貸、oracle、理財池,甚至現貨dex等6個板塊,每個都可以單獨發資產

哪怕一個資產LTV只給30%,平均一個資產FDV按照3億算,就是5.4億的流動資金

你後來人怎麼競爭?

對,這就是 @JupiterExchange 系的邏輯

那麼你猜絕大多數國家的央行,為什麼叫“央”行,而不是一個去中心化權力體系?

我昨天發土耳其里拉研究的目的,其實就是想讓各位重新審“幣、持幣人、項目方”的關係

一個想好好做的項目方,並不意味著你只死心塌地的拿住就是對這個關係的最優解 ; 也許對方更希望你能幫他把這個經濟循環轉起來 —— 茅臺經銷商不是光壓貨就完事了

@cz_binance 把“如果你不能拿住,你就不能致富”更新版本到“買在無人問津處,賣在人聲鼎沸時”

@heyibinance 一姐說“不看好你可以做空”

實際上透露的是一個遠比字面意思深的多的幣圈生態邏輯

問題是,在座的各位,看明白了嗎?

主要aave這人好像是先吸血社區,分錢的時候再背刺才捱罵的 哈哈哈

來自推特

免責聲明:以上內容僅為作者觀點,不代表Followin的任何立場,不構成與Followin相關的任何投資建議。

喜歡

收藏

評論

分享