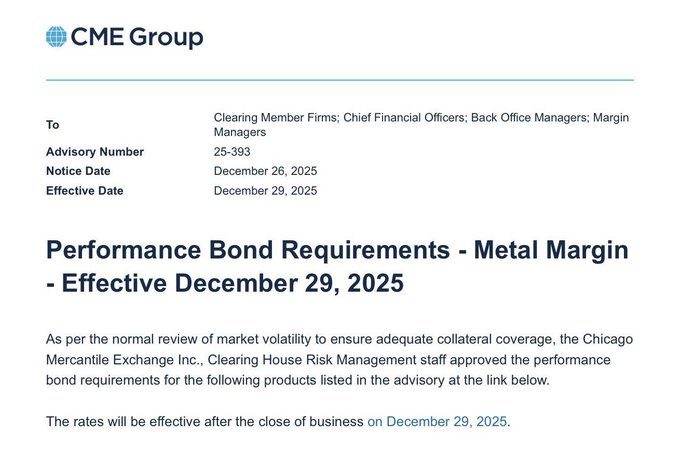

CME又開始出手干預白銀價格了,看到CME兩週內第二次上調白銀保證金要求,將2026年3月合約的初始保證金提高至約25,000美元(12月12號第一次上調保證金20000美金提高到22000美金),新規於12月29日生效。歷史上CME兩次出手打爆白銀多頭的記憶又回來了。

歷史上白銀有兩次大漲,上一次大頂是2011年,再上一次就是1980年,兩次白銀價格頂部都有CME得出手干預。

1、2010年因為美聯儲實施零利率和量化寬鬆(QE),導致實際收益率跌入負值;疊加歐債危機,市場對國家財政擔憂;還有庫存低逼倉緣故。白銀在兩年內從8.50美元飆升到211年50.00美元,漲幅達500%。

2011年二季度,芝加哥商品交易所(CME)在九天內連續五次上調白銀保證金要求。這一舉措迫使期貨市場大規模去槓桿,導致白銀價格在幾周內暴跌近30%。雖然實物需求並未消失,但槓桿資金的撤退也重重打擊了價格。

2、上世紀七十年代末到1980年的

上世紀70年代末期,亨特三兄弟為了對沖通脹和美元貶值,囤積了超過2億盎司的白銀,價值逾45億美元。他們利用期貨市場的槓桿效應,以極低的成本控制了巨大的頭寸,推動白銀價格從1973年的1.50美元飆升至1980年初的近50美元。

價格的暴漲也是引發了監管的干預,1980年1月,CME頒佈了“白銀規則7”(Silver Rule 7),嚴格限制白銀期貨的保證金購買,並限制合約持有數量。這意味著交易者必須拿出近100%的現金來維持頭寸,實際上消滅了槓桿。

當然時任美聯儲主席沃克爾的持續加息也是給了亨特兄弟重擊。在保證金追繳和資金鍊斷裂的雙重打擊下,亨特兄弟被迫清算持倉,最終損失超過10億美元並申請破產。白銀價格也大幅度下滑。

這一次CME出手沒有2011年那麼頻繁,兩週內第二次提高保證金要求,提高保證金會的結果就死降低槓桿:交易者需要更多資金來控制相同合約規模。

當然現在白銀需求比之前更旺盛,在AI芯片、電動車、光伏上應用更多,物理需求強勁中國又限制出口了,紙白銀(期貨)和實物白銀市場脫節。都是造成白銀上漲的原因。

但是CME的動作也需要重視,還是不能過分fomo,越是成為“戰略性資產”那麼各國政府越不會坐視價格暴漲工業成本上升而無所作為。

qinbafrank

@qinbafrank

12-27

最近贵金属走势很猛,各种说法也都出来了,例如下面截图里的观点:认为上一次发生黄金、白银暴涨情况是20年互联网泡沫和08年金融危机期间,听上是不是很有道理。但是如果你把黄金、白银的历史走势拉出来一看,根本就不是那么回事:00-02年互联网泡沫破裂,中间还有01年的911事件这绝对是改变世界地缘政 x.com/qinbafrank/sta…

復刻了2011年啊,我想做空

來自推特

免責聲明:以上內容僅為作者觀點,不代表Followin的任何立場,不構成與Followin相關的任何投資建議。

喜歡

收藏

評論

分享