作者:Merkle3s Capital

本文基於 Messari 於 2025 年 12 月發佈的年度報告 The Crypto Theses 2026。 該報告全文超過十萬字,官方標註閱讀時長為 401 分鐘。

本內容由 Block Analytics Ltd X Merkle 3s Capital 支持,本文信息僅供參考,不構成任何投資建議或邀約,我們不對內容準確性負責,亦不承擔由此產生的任何後果。

《解讀 Messari 十萬字年度報告(一):為何 2025 年市場情緒全面崩潰?》

引言:當 ETH 開始跑輸,問題到底出在哪?

過去一年,ETH 跑輸 BTC,幾乎已經成為一個無需論證的事實。

不論是價格表現、市場情緒,還是敘事強度,BTC 都在不斷被強化為“唯一主線資產”:

ETF、機構配置、宏觀避險、美元對沖……每一條敘事都在向 BTC 聚攏。

相比之下,ETH 的處境顯得有些尷尬。

它依然是 DeFi、穩定幣、RWA 和鏈上金融最重要的底層網絡,卻在資產表現上持續落後。

這帶來了一個被反覆討論、卻始終沒有被認真拆解的問題:

ETH 跑輸 BTC,是因為它正在被邊緣化, 還是因為市場正在用一套錯誤的方式給它定價?

Messari 在最新的十萬字年度報告中,給出的答案並不討好情緒,也不站隊任何一條鏈。

他們更關心的是:資金真正在哪裡落地,機構真正把哪些東西放上鍊。

而從這個角度出發,ETH 的“問題”,可能和大多數人想象的並不一樣。

這篇文章不會討論信仰,也不會比較 TPS、Gas 或技術路線。 我們只做一件事:

沿著 Messari 的數據,把 ETH 跑輸 BTC 這件事拆清楚。

第一章:ETH 跑輸 BTC,本身並不反常

如果只看 2024–2025 年的價格表現,ETH 跑輸 BTC 會讓很多人產生一種直覺判斷:

是不是 ETH 出問題了?

但從歷史和結構上看,ETH 跑輸 BTC,本身並不是一個“異常現象”。

BTC 是一個高度單一敘事的資產。

它的定價邏輯清晰、共識集中、變量極少。

當市場進入宏觀不確定、監管轉向、機構重新評估風險資產的階段,BTC 往往會率先吃掉溢價。

ETH 則完全相反。

ETH 同時承擔三種角色:

去中心化結算層

DeFi 與穩定幣的基礎設施

一個帶有技術升級路徑和執行風險的“生產型網絡”

這意味著,ETH 的價格並不只反映“宏觀共識”,還被迫吸收技術節奏、生態變化、價值捕獲結構等多重變量。

Messari 在報告中明確指出:

ETH 的問題不是“需求消失”,而是“定價邏輯變複雜了”。

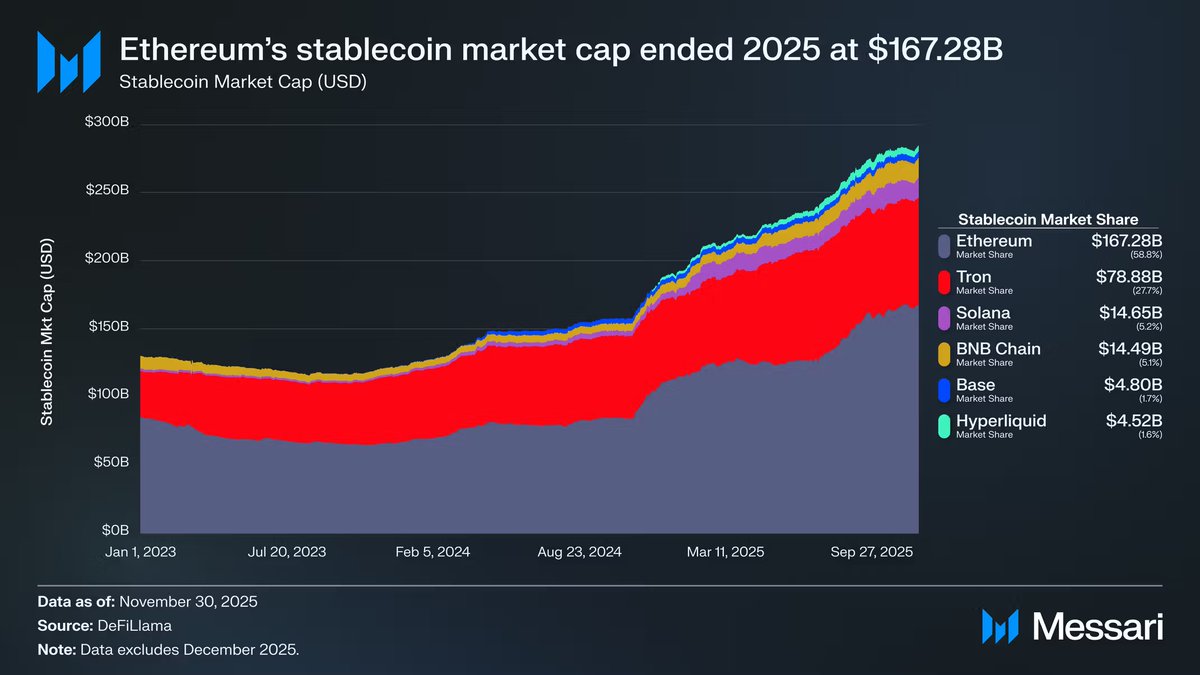

2025 年,ETH 在鏈上活動、穩定幣結算、RWA 承載等關鍵指標上依然佔據絕對主導地位。

但這些增長,並不會像 BTC 的 ETF 或宏觀敘事那樣,立刻被轉化為資產溢價。

換句話說,ETH 跑輸 BTC,並不意味著市場否定了以太坊。

更可能意味著,市場暫時不知道該如何給它定價。

真正值得警惕的,並不是“跑輸”這件事本身,

而是:當 ETH 被大量使用時,這種使用是否還能持續反饋到 ETH 這個資產上。

這才是 Messari 真正關心的問題。

第二章:使用在增長,價值卻沒跟上?ETH 的價值捕獲困境

真正讓市場開始懷疑 ETH 的,並不是價格跑輸 BTC,

而是一個更刺眼的事實:以太坊在被大量使用,但 ETH 本身卻沒有同步受益。

Messari 在報告中給出了一組關鍵數據:

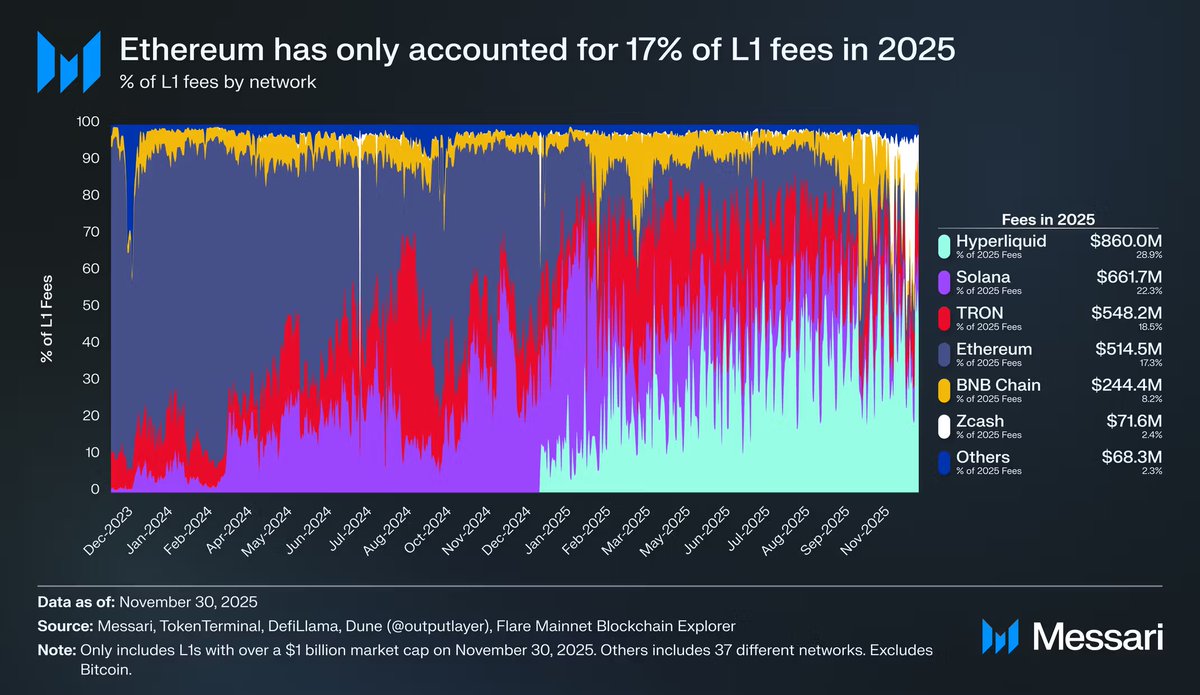

隨著競爭性 L1 的崛起,Ethereum 在 L1 手續費中的佔比持續下滑。

Solana 在 2024 年重新站穩高性能執行層的位置,

Hyperliquid 在 2025 年以鏈上衍生品的方式迅速放量,

兩者共同擠壓了 Ethereum 在“經濟活動直接變現”這一維度上的份額。

到 2025 年,Ethereum 的 L1 手續費佔比已下滑至約 17%,

排名跌至 L1 的第四位。

而就在一年前,它還牢牢佔據第一。

手續費並不是衡量網絡價值的唯一指標, 但它是一個極其誠實的信號:

哪裡在收手續費,哪裡就承載了真實的交易行為和風險偏好。

這也是 ETH 的核心矛盾開始顯現的地方。

以太坊並沒有失去用戶。 相反,它在穩定幣、RWA、機構結算等領域的地位更加穩固。 問題在於,這些活動越來越多地發生在 L2 或應用層, 而非直接反映為 L1 的費用收入。

換句話說: Ethereum 作為系統越來越重要, ETH 作為資產卻越來越像“被稀釋的權益”。

這並不是技術失敗,而是架構選擇的必然結果。

Rollup 擴展路線成功降低了交易成本、提升了吞吐, 卻也客觀上削弱了 ETH 直接捕獲使用價值的能力。

當使用被“外包”給 L2,ETH 的收入更多來自抽象的安全溢價和貨幣預期,而非現金流。

這也是為什麼,市場在定價 ETH 時開始猶豫:

它到底是一種會隨使用增長而複利的資產, 還是一條越來越像“公共基礎設施”的中性結算層?

這一問題,在多鏈競爭加劇後,被進一步放大。

第三章:多鏈不是威脅,真正的壓力來自“執行層替代”

如果只看敘事層面,ETH 的對手似乎越來越多。

Solana、各類高性能 L1、應用鏈、甚至專用交易鏈輪番登場,

很容易讓人得出一個結論:ETH 正在被“多鏈世界”邊緣化。

但 Messari 給出的判斷更冷靜,也更殘酷。

多鏈本身並不是 ETH 的威脅。

真正構成壓力的,是執行層被持續替代,而結算層的價值卻難以被市場直接定價。

以 Solana 為例:

Solana 在 2024–2025 年重新奪回了高頻交易和散戶活動的主場,

在現貨成交量、鏈上活躍度、低延遲體驗上明顯領先。

但這些增長,更多體現在“交易體驗”和“流量密度”, 而不是穩定幣清算、RWA 託管或機構級結算。

Messari 在報告中反覆強調一個事實:

當機構真正把錢放上鍊時,他們依然首選 Ethereum。

穩定幣發行、Tokenized T-bills、鏈上基金份額、合規託管路徑, 這些最“無聊”、但最關鍵的金融基礎設施, 仍然高度集中在 Ethereum 生態。

這也解釋了一個看似矛盾的現象: ETH 的資產表現承壓, 但 Ethereum 在“機構願意使用的區塊鏈”這一維度上,反而進一步鞏固了領先優勢。

問題在於,市場並不會因為“你很重要”而自動給溢價。

當執行層的收入被其他鏈分走, 而結算層的價值更多體現在“安全性”和“合規可信度”時, ETH 的定價邏輯就不可避免地變得抽象。

換句話說:

ETH 面臨的並不是“被取代”, 而是被迫承擔一個更像公共基礎設施的角色。

而基礎設施,往往使用率越高, 資產溢價卻越難講故事。

這正是 ETH 與 BTC 的根本差異開始徹底分化的地方。

第四章:ETH 依然離不開 BTC 的“宏觀錨”

如果說前面三章回答的是一個問題—— ETH 有沒有被邊緣化?

那麼這一章要面對的,是更殘酷、也更現實的判斷:

即便 ETH 沒有被取代,它在資產定價層面,依然深度依附於 BTC。

Messari 在報告中反覆強調一個被很多人忽略的事實:

市場並不是在給“區塊鏈網絡”定價,而是在給可被抽象為宏觀資產的東西定價。

在這一點上,BTC 與 ETH 的分化極其清晰。

BTC 的敘事已經被徹底簡化為三件事:

宏觀對沖資產

數字黃金

可被機構、ETF、國家資產負債表接受的“貨幣型資產”

而 ETH 的敘事則複雜得多。

它既是結算層,又是技術平臺, 既承載金融活動,又不斷經歷升級與結構調整。

這使得 ETH 很難像 BTC 一樣,被直接納入一個“宏觀資產籃子”中。

這種差異,在 ETF 資金流向上體現得尤為明顯。

在 2024 年初 ETH 現貨 ETF 剛剛上線時, 市場一度認為:機構對 ETH 幾乎沒有興趣。

前六個月,ETH ETF 的資金流入明顯弱於 BTC, 強化了“BTC 是唯一機構資產”的敘事。

但 Messari 指出,這個結論本身是有誤導性的。

隨著 2025 年中 ETH 價格與 ETH/BTC 比例的同步反彈, 資金行為開始發生變化。

ETH/BTC 從 0.017 的低點反彈至 0.042,漲幅超過 100%

ETH 美元計價價格在同一階段上漲近 200%

ETH ETF 的資金流入開始顯著加速

在部分時間段內,ETH ETF 的新增流入甚至一度超過 BTC。

這說明一件事:

機構並非不願意買 ETH,而是在等待“敘事確定性”。

但即便如此,Messari 仍然給出了一個冷靜的結論:

ETH 的貨幣溢價,至今仍然是 BTC 貨幣共識的“次級衍生品”。

換句話說, 市場之所以願意在某個階段重新擁抱 ETH, 並不是因為 ETH 已經成為獨立的宏觀資產, 而是因為 BTC 的宏觀敘事依然成立,並向風險曲線外溢。

只要 BTC 仍然是整個加密市場的定價錨, ETH 的強弱,就不可避免地要在 BTC 的陰影之下被衡量。

這並不意味著 ETH 沒有上漲空間。 恰恰相反,在 BTC 趨勢成立的前提下, ETH 往往具備更高的彈性和更強的 Beta。

但這也意味著:

ETH 的資產敘事,尚未完成“去 BTC 化”。

直到 ETH 能夠在更長週期內, 展現出更低的 BTC 相關性、 更穩定的獨立需求來源、 以及更清晰的價值捕獲路徑,

它都仍然會被市場視為:

建立在 BTC 之上的、第二層信念資產。

第五章:ETH 會被威脅嗎?真正的問題從來不是輸贏

討論到這裡,其實已經可以回答一個被反覆拋出的問題:

ETH 會不會被其他鏈“取代”?

Messari 給出的答案很明確:

不會。

至少在可預見的時間內,Ethereum 依然是鏈上金融、穩定幣、RWA 與機構結算的默認底座。

它不是跑得最快的鏈,但它是最先被允許承載真實資金的鏈。

真正值得擔心的,並不是“ETH 會不會輸給 Solana、Hyperliquid 或下一條新鏈”,

而是另一個更不舒服的問題:

ETH 作為資產,是否還能持續從 Ethereum 的成功中獲益?

這是一個結構性問題,而不是技術問題。

Ethereum 正在變得越來越像“公共金融基礎設施”:

使用量在增長

系統重要性在提升

機構依賴度在加深

但與此同時,ETH 的價值捕獲卻越來越依賴於:

貨幣溢價

安全溢價

宏觀風險偏好外溢

而不是直接的現金流或費用增長。

這也是為什麼,ETH 的資產表現越來越像一種“高 Beta 的 BTC 衍生資產”, 而不是一個擁有獨立定價體系的網絡權益。

在多鏈世界裡, 執行層可以被競爭, 流量可以被分流, 但結算層不會頻繁遷移。

Ethereum 恰恰站在這個最穩定、也最難被市場情緒獎勵的位置上。

所以,ETH 跑輸 BTC,並不意味著失敗。

它更像是一種角色分工的結果:

BTC 承擔宏觀敘事、貨幣共識與資產錨定

ETH 承擔結算、金融基礎設施與系統安全

問題只在於,市場更願意為前者付溢價,而對後者保持克制。

Messari 的結論並不激進,但足夠誠實:

ETH 的貨幣故事已經修復,但仍未完成。 它可以在 BTC 趨勢成立時大幅上漲, 卻尚未證明自己能在脫離 BTC 的情況下,獨立被定價。

這並不是對 ETH 的否定, 而是一種階段性的定位。

在 BTC 仍然是加密市場唯一宏觀錨的時代,

ETH 更像是建立在這套錨之上的金融操作系統。

它很重要, 它不可替代, 但它暫時,還不是那個“先被定價的資產”。

至少現在,還不是。