市場正逐漸從防禦性拋售主導的模式,轉向選擇性增加風險暴露、重建參與度的階段。

撰文:Glassnode

編譯:AididiaoJP,Foresight News

比特幣經過一輪大規模的年終調整後,以更清晰的市場結構邁入 2026 年。當前獲利拋壓有所減輕,市場風險偏好正在溫和修復,但要確立持續的上漲趨勢,關鍵仍需站穩並收復重要的成本基準位。

摘要

比特幣在經歷深度回調和長達數月的盤整後,正式步入 2026 年。鏈上數據顯示,獲利了結壓力已明顯緩解,市場結構在區間下沿呈現初步企穩跡象。

儘管拋壓減輕,但價格上方依然堆積著大量前期套牢盤,主要集中在當前區間的上半部分,這將繼續壓制價格上行空間,凸顯出突破關鍵阻力位對於恢復上漲趨勢的重要性。

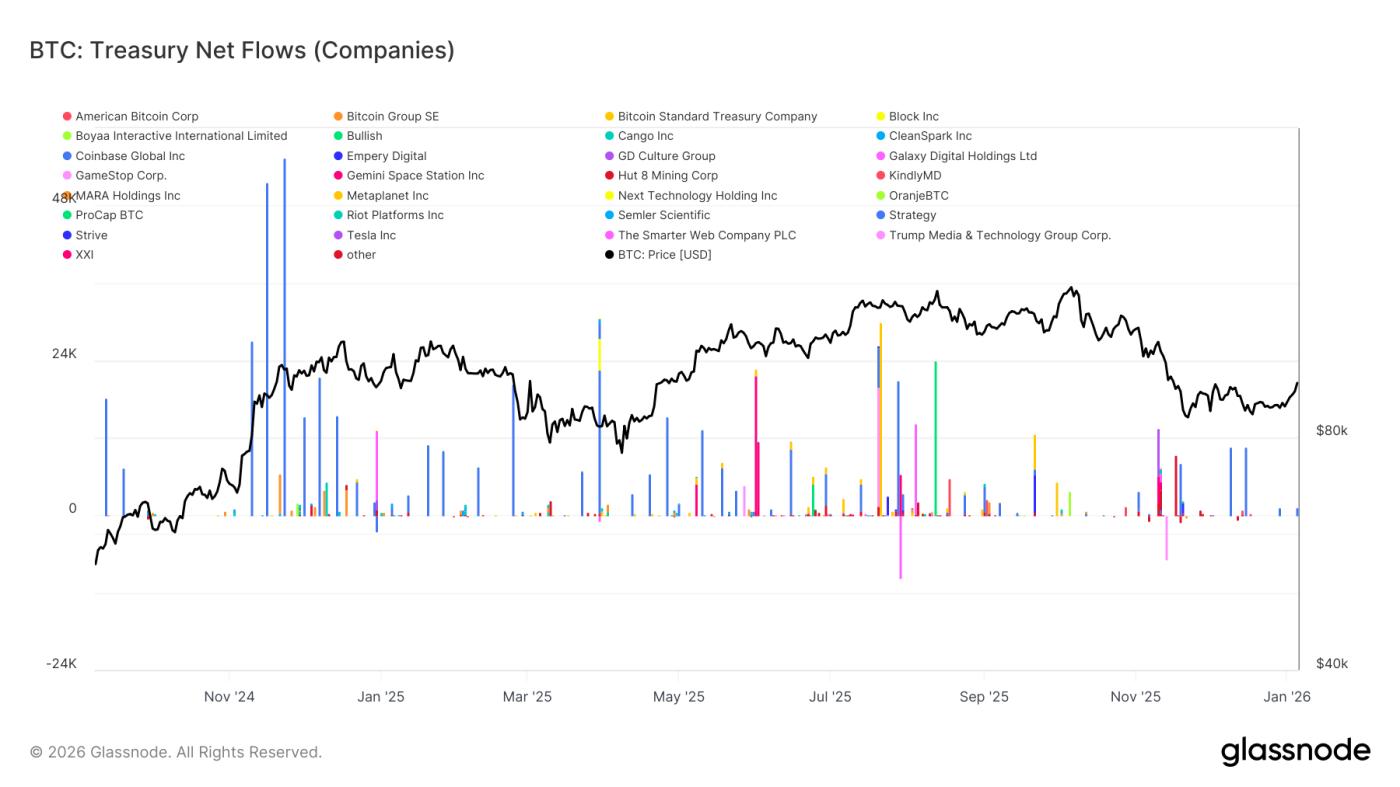

數字貨幣財庫公司對比特幣的需求仍在為價格提供底層支撐,但這一需求呈現脈衝式特徵,缺乏持續性和結構性。

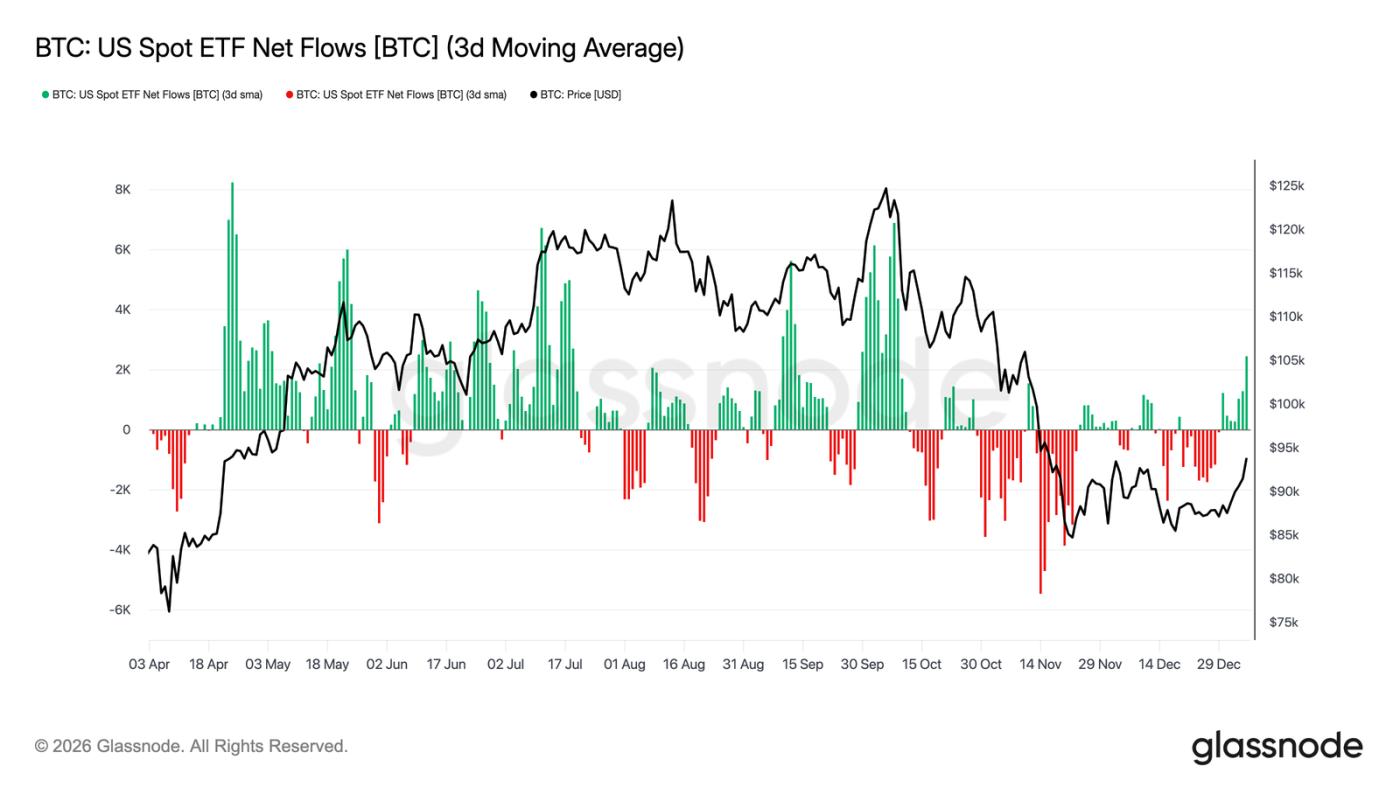

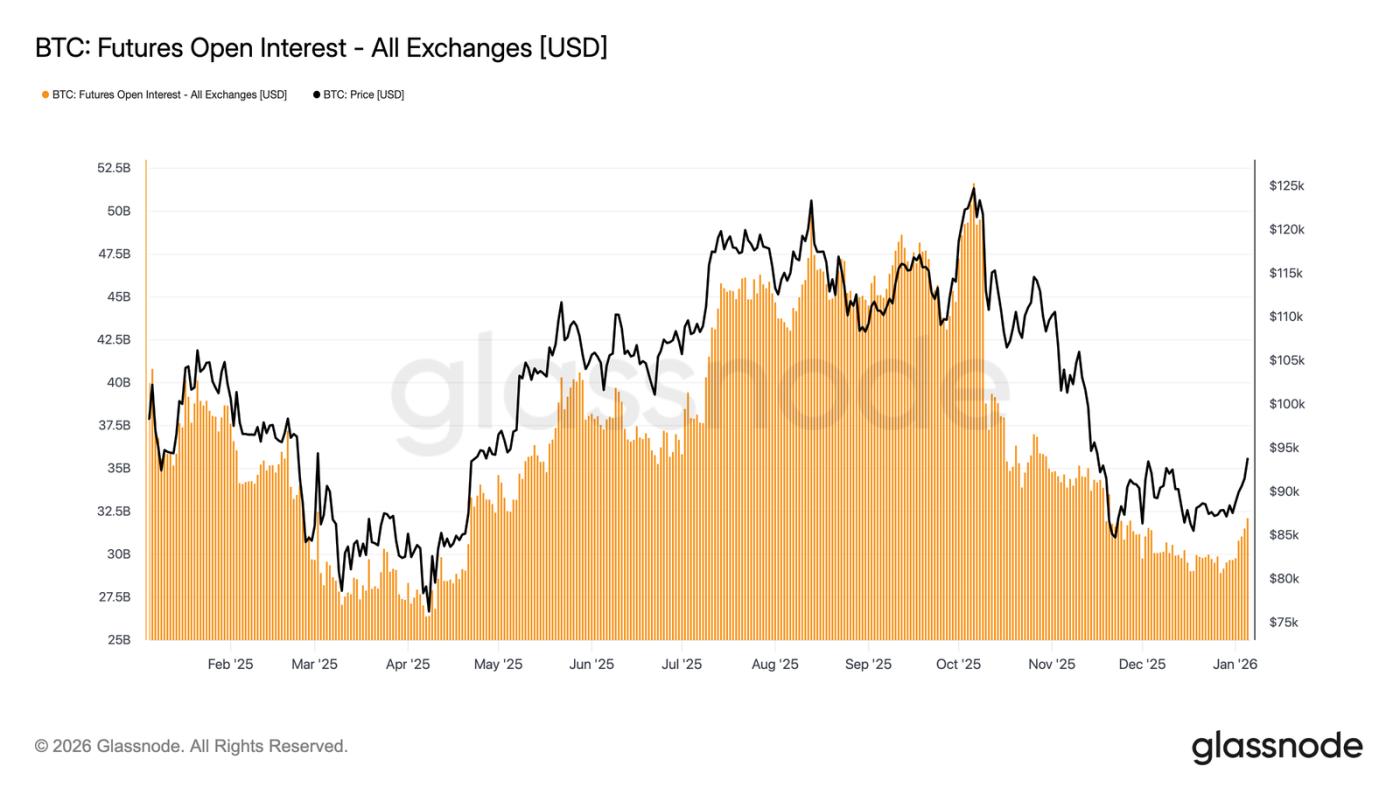

美國現貨比特幣 ETF 資金流在 2025 年末淨流出後,近期重現淨流入跡象。與此同時期貨市場未平倉合約已停止下滑並開始回升,顯示出機構投資者正重新參與市場,衍生品活躍度正在重建。

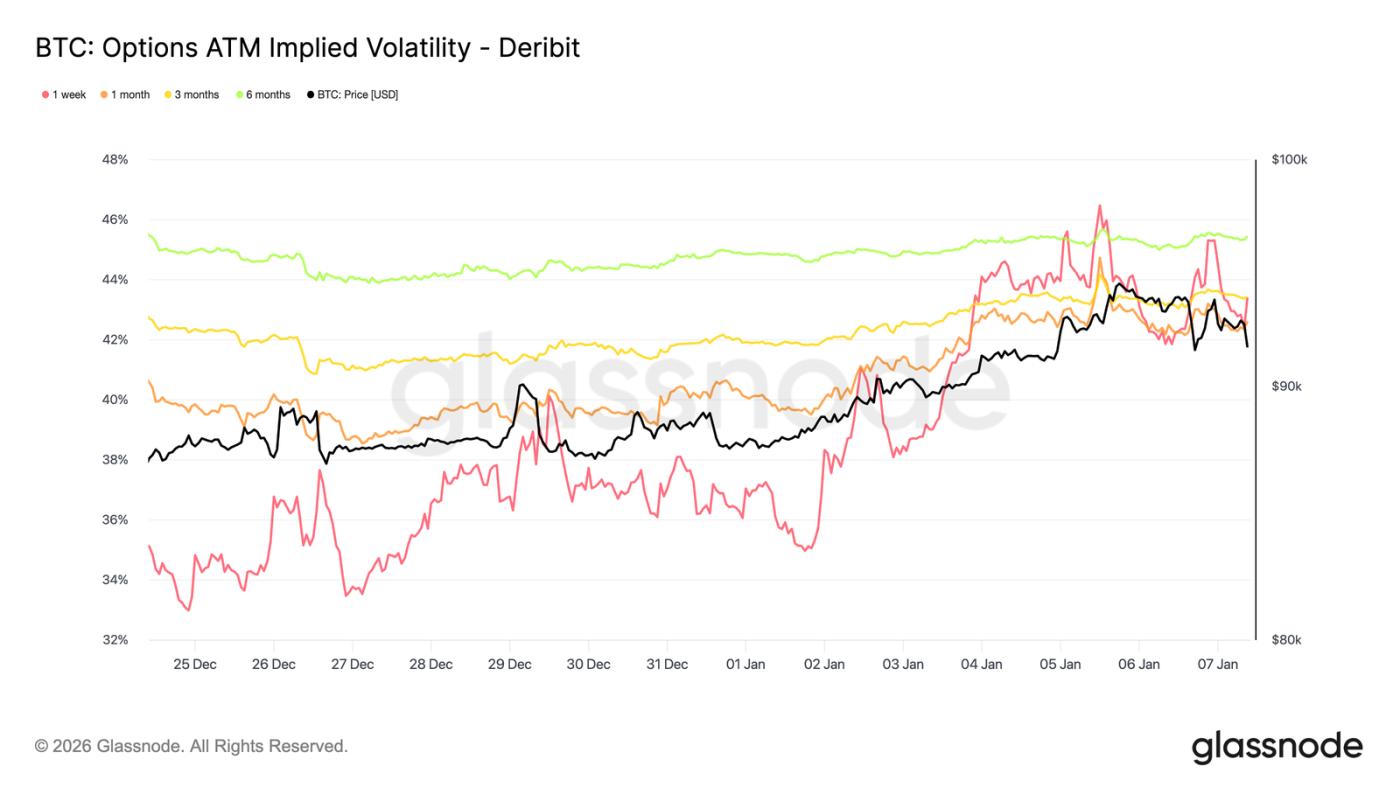

創紀錄規模的期權頭寸在年底集中到期,超過 45% 的未平倉合約被清算,這消除了市場中的結構性對沖束縛,使得真實的風險偏好能夠更清晰地反映在價格中。

隱含波動率大概率已觸及階段底部,年初買方需求正溫和推升波動率曲線,但仍處於近三個月區間的偏低位置。

隨著看跌期權溢價收窄、看漲期權交易佔比提升,市場偏斜度持續向常態迴歸。新年以來,期權交易明顯向看漲方向傾斜,意味著投資者正從防禦性對沖轉向積極佈局上行機會。

在 9.5 萬至 10.4 萬美元區間,做市商頭寸已轉為淨空頭,這意味著當價格上漲進入該區間時,其對沖行為將被動助推漲勢。此外,圍繞 9.5 萬美元行權價的看漲期權溢價表現也顯示,多頭頭寸持有者傾向於持有而非急於獲利了結。

綜合來看,市場正逐步從防禦性去槓桿階段轉向選擇性增持風險,以更清晰的結構和更高的彈性進入 2026 年。

鏈上洞察

獲利拋壓顯著緩解

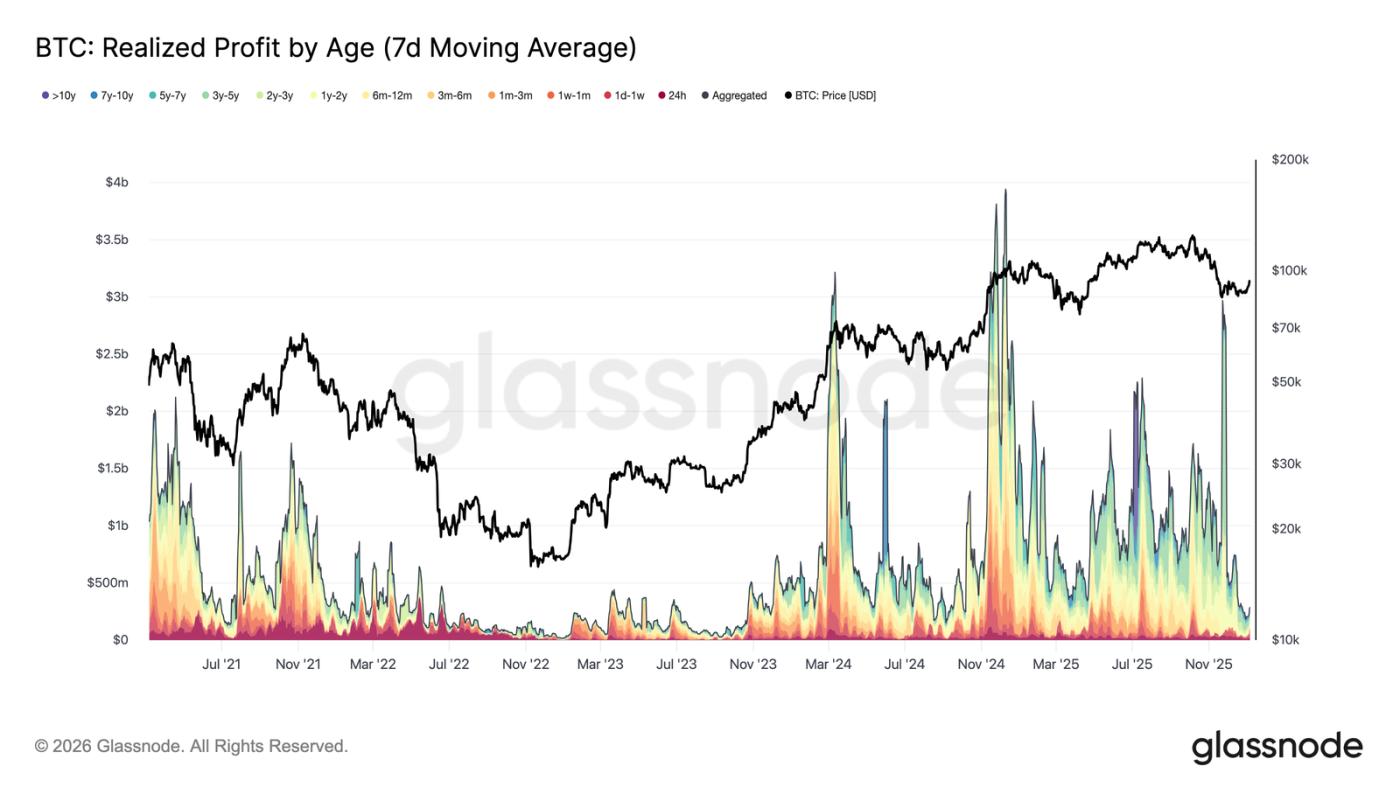

2026 年第一週,比特幣突破長達數週、約 8.7 萬美元附近的盤整區間,上漲約 8.5%,最高觸及 9.44 萬美元。這一上漲建立在市場整體獲利了結壓力顯著降溫的基礎上。2025 年 12 月下旬,7 日平均已實現利潤從第四季度多數時間日均 10 億美元以上的高位,大幅回落至 1.838 億美元。

已實現利潤的下降,特別是長期持有者的拋壓減弱,表明此前壓制價格上行的主要賣壓已階段性釋放。隨著賣方力量減弱,市場得以企穩並恢復信心,從而推動新一輪上漲。因此,年初的突破標誌著市場已有效消化獲利拋壓,為價格上漲打開空間。

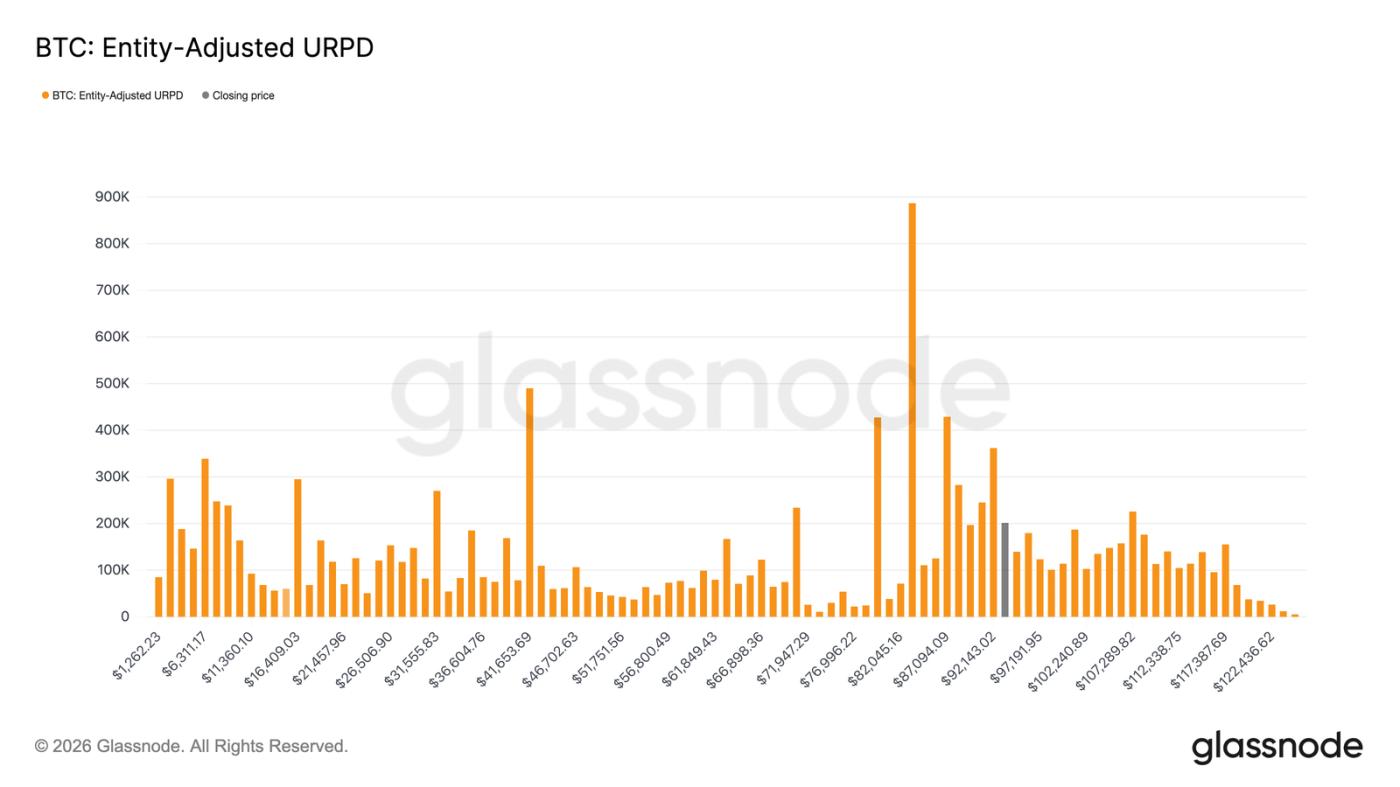

面對上方套牢盤阻力

隨著獲利盤壓力緩解,價格得以進一步上行,但當前反彈正進入一個由不同持倉成本構成的供給區域。市場目前已進入主要由「近期頂部買入者」控制的區間,他們的持倉成本密集分佈在 9.21 萬至 11.74 萬美元之間。這部分投資者在前期高點附近大量買入,並在價格從歷史高點回落至約 8 萬美元期間持續持有,直至當前反彈階段。

因此,隨著價格回升至其成本區域,這些投資者將獲得解套或微利退出的機會,從而構成自然的上行阻力。若想真正重啟牛市,市場需要時間和韌性來消化這部分上方供給,推動價格有效突破該區域。

關鍵復甦水位

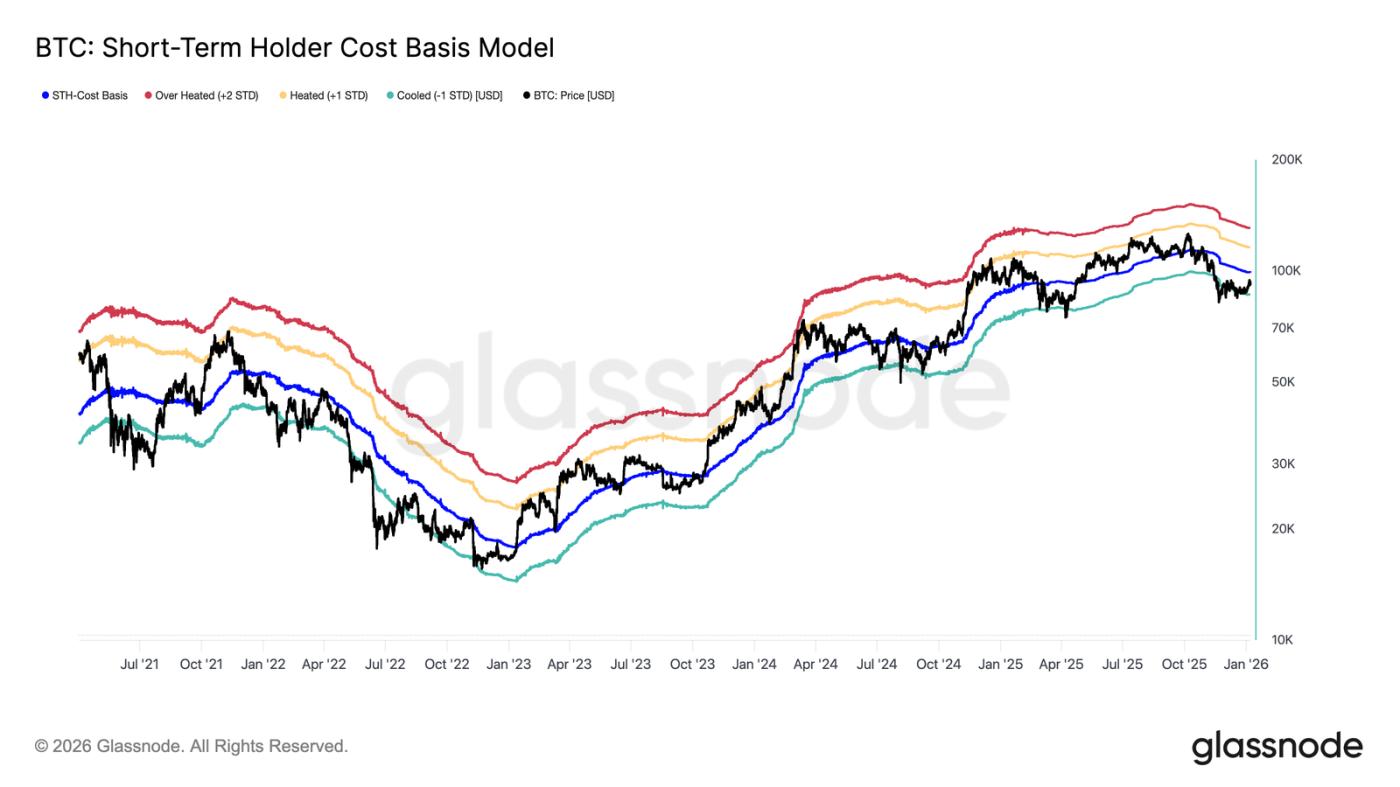

在面臨上方套牢盤壓力的同時,判斷近期反彈能否真正扭轉此前下跌趨勢、進入持續需求驅動的階段,需要藉助可靠的價格分析框架。短期持有者成本基礎模型在這一過渡時期尤為重要。

值得注意的是,去年 12 月的市場弱平衡恰好形成於該模型的下軌附近,反映出當時市場情緒脆弱、買方信心不足。隨後的反彈將價格重新推升至模型均值附近,即短期持有者成本基礎所在的 9.91 萬美元水平。

因此,市場復甦的第一個關鍵確認信號將是價格能夠持續站穩短期持有者成本基礎之上,這代表新入場投資者信心回升,趨勢有望轉向積極。

盈利與虧損的十字路口

隨著市場焦點轉向能否有效收復短期持有者成本基礎,當前市場結構與 2022 年第一季度的失敗反彈似有相似之處。若價格持續無法回升至該水平之上,則可能引發更深度的下跌風險。若信心持續受挫,需求將進一步萎縮。

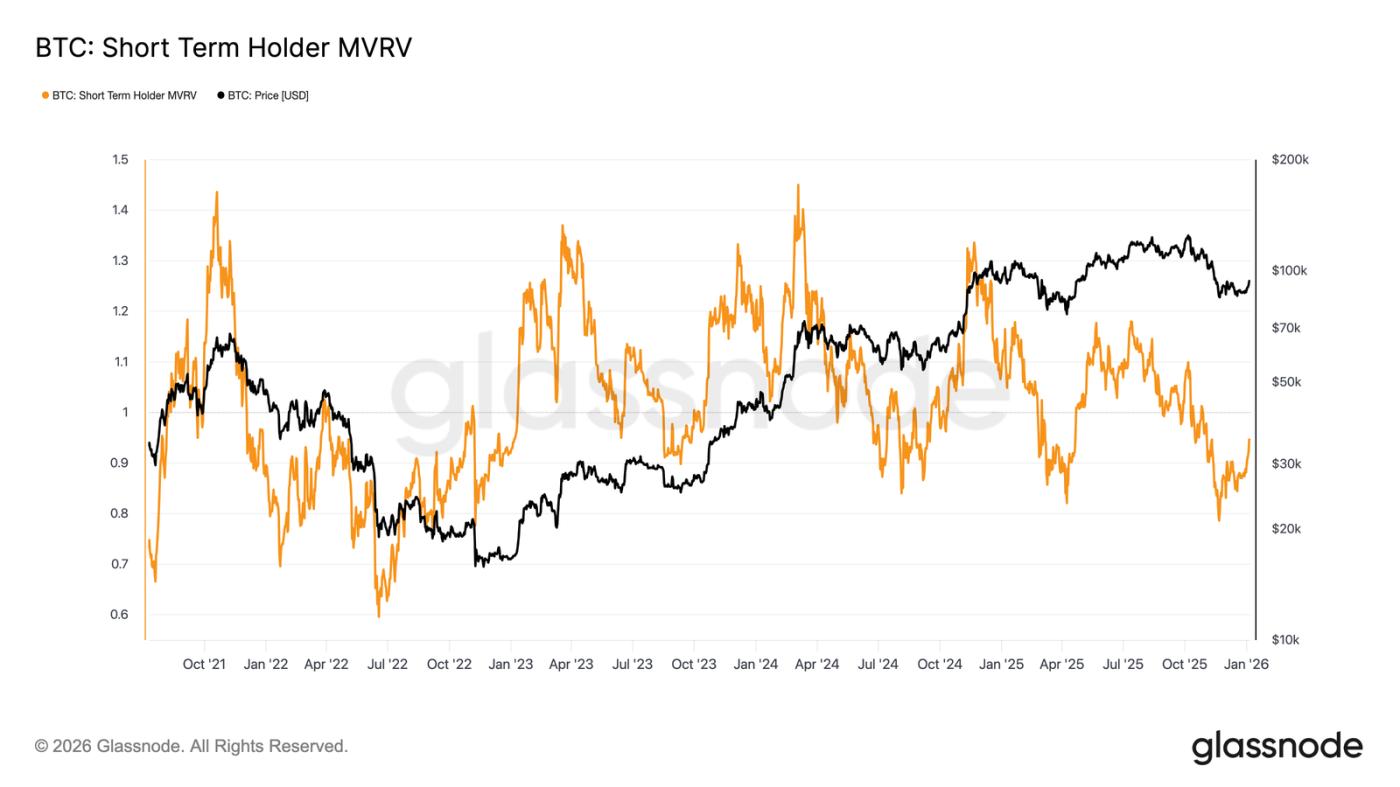

這一動態也清晰地反映在短期持有者 MVRV 指標上。該指標通過比較現貨價格與近期買入者的平均成本,反映其持倉盈虧狀況。歷史上,當該指標持續低於 1(即價格低於平均成本)時,市場往往由空頭主導。目前,該指標已從低點 0.79 反彈至 0.95,意味著近期買入者平均仍處於約 5% 的未實現虧損中。若不能儘快重返盈利狀態(MVRV > 1),市場仍將面臨下行壓力,這使得該指標成為未來數週的關鍵觀察點。

鏈下洞察

數字資產財庫需求降溫

企業資金庫仍為比特幣提供重要的邊際需求支撐,但其買入行為依然呈現間歇性、事件驅動的特徵。資金庫實體多次出現單週淨流入數千枚比特幣的情況,但這些買入並未形成持續、穩定的積累模式。

大規模資金流入往往出現在價格局部回調或盤整階段,表明企業買入行為仍以價格為導向,屬於機會型配置,而非長期結構性增持。雖然參與機構範圍有所擴大,但整體資金流入呈現「脈衝式」特徵,期間夾雜著較長的靜默期。

在沒有持續資金庫買入支撐的情況下,企業需求更多扮演價格「穩定器」的角色,而非趨勢性上漲的驅動力。市場方向將更加依賴於衍生品頭寸變化和短期流動性狀況。

ETF 資金流重回淨流入

美國現貨比特幣 ETF 資金流近期顯現出機構資金重新入場的早期信號。在經歷了 2025 年末的持續淨流出和交投清淡後,最近幾周資金流已明確轉向淨流入,這與價格在低至 8 萬美元區間企穩反彈同步發生。

儘管當前淨流入規模尚未恢復到週期中期的峰值水平,但資金流向已出現確定性轉折。淨流入天數增加,表明 ETF 投資者正從之前的淨賣出方重新轉變為邊際買入方。

這一轉變意味著機構現貨需求正重新成為市場的積極支撐力量,而非流動性壓力來源,為年初企穩的市場提供了結構性買盤支撐。

期貨市場參與度回升

在經歷了 2025 年末價格下跌引發的劇烈去槓桿後,期貨市場總未平倉合約近期開始回升。未平倉合約規模在從超過 500 億美元週期高點回落後,目前已趨於穩定並溫和增長,表明衍生品交易者正重新建立風險頭寸。

這一頭寸重建與價格在 8 萬至 9 萬美元上方的企穩過程同步,顯示交易者在逐步增加風險暴露,而非急於追高。目前重新增倉的節奏相對溫和,未平倉合約規模仍遠低於此前週期高點,這降低了短期內發生大規模清算的風險。

未平倉合約的溫和回升,標誌著局部風險偏好改善,衍生品買盤逐步迴歸,有助於價格在流動性趨於常態化的年初階段展開新一輪定價。

期權市場頭寸「大洗牌」

2025 年末,比特幣期權市場經歷了有史以來最大規模的頭寸重置。未平倉合約數量從 12 月 25 日的 579,258 份合約,銳減至 12 月 26 日到期後的 316,472 份,降幅超過 45%。

大量未平倉頭寸集中在某些關鍵行權價,會通過做市商的對沖操作間接影響短期價格走勢。到去年年底,這種頭寸集中度達到高位,導致市場出現「價格粘性」,限制了波動。

如今,這一格局已被打破。隨著年底到期頭寸的集中清理,市場擺脫了之前對沖機制的結構性束縛。

到期後的市場環境為觀察真實情緒提供了更清晰的窗口,因為新開倉位反映了投資者當前的風險偏好,而非遺留頭寸的影響,這使得年初幾周的期權交易更能直接反映市場對未來走勢的預期。

隱含波動率或已見底

在期權頭寸大規模重置後,隱含波動率在聖誕節期間觸及短期低點。假日期間交投清淡,一週隱含波動率降至去年 9 月下旬以來的最低水平。

此後,買方興趣開始迴歸,投資者在新年之際逐步建立多頭波動率頭寸(尤其是看漲方向),推動各期限波動率曲線溫和上移。

儘管有所回升,但隱含波動率仍處於壓縮狀態。從一週到六個月的各期限波動率集中在 42.6% 至 45.4% 之間,曲線形態相對平坦。

波動率仍處於近三個月區間的低位,近期回升更多反映市場參與度的回暖,而非風險的全面重新定價。

市場趨於平衡

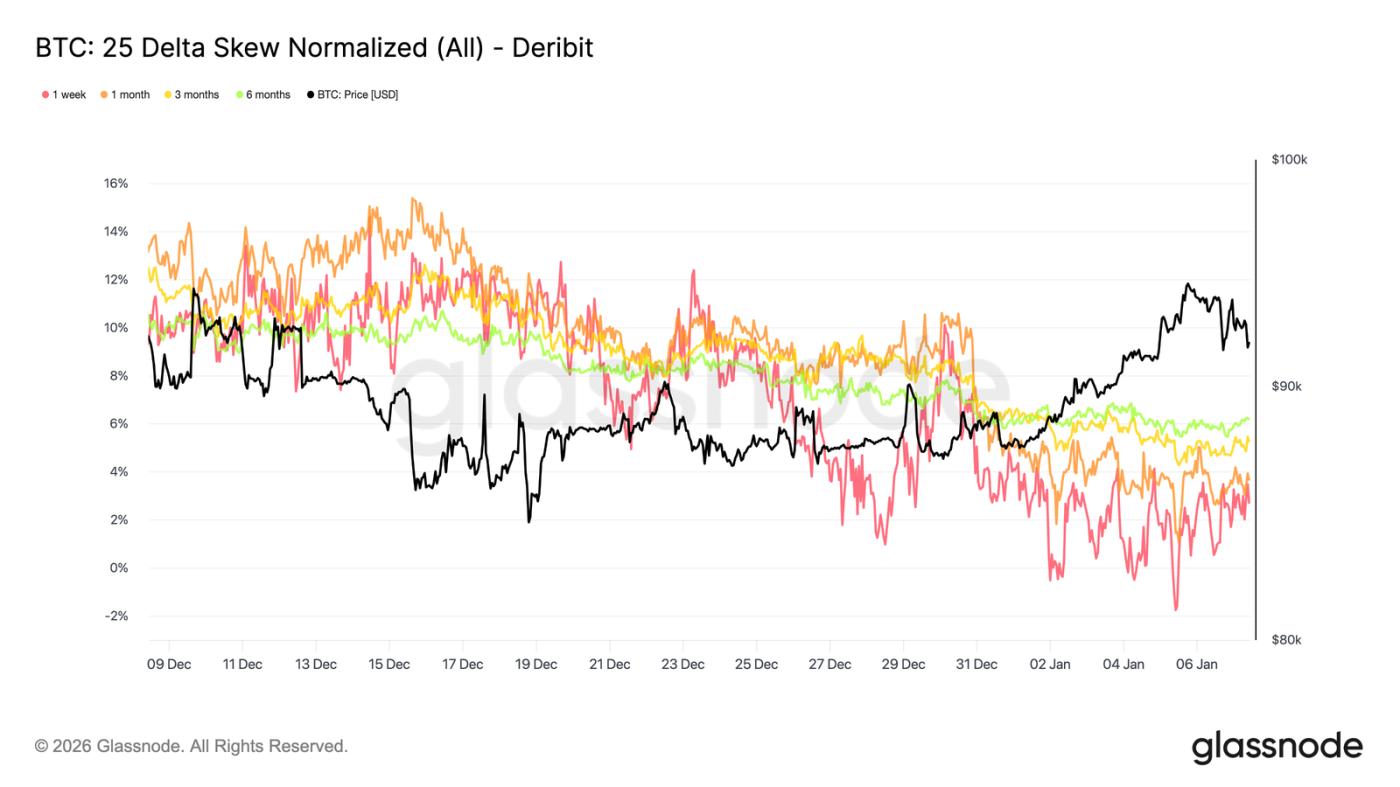

隨著隱含波動率企穩,偏斜度為觀察交易者的方向性偏好提供了更清晰的視角。過去一個月,各期限看跌期權相對於看漲期權的溢價持續收窄,25-Delta 偏斜度曲線逐步向零軸迴歸。

這反映出市場正逐步轉向看漲佈局。投資者需求正從單純防範下跌,轉向增加對上漲機會的暴露,這與他們在年終頭寸清理後重新佈局的行為一致。

與此同時,防禦性頭寸有所減少。部分下行保護頭寸被解除,降低了對「黑天鵝」保險的溢價支付。

總體而言,偏斜度表明市場風險表達正變得更加平衡,投資者對價格上漲或波動率擴大的預期有所升溫。

新年期權交易偏好看漲

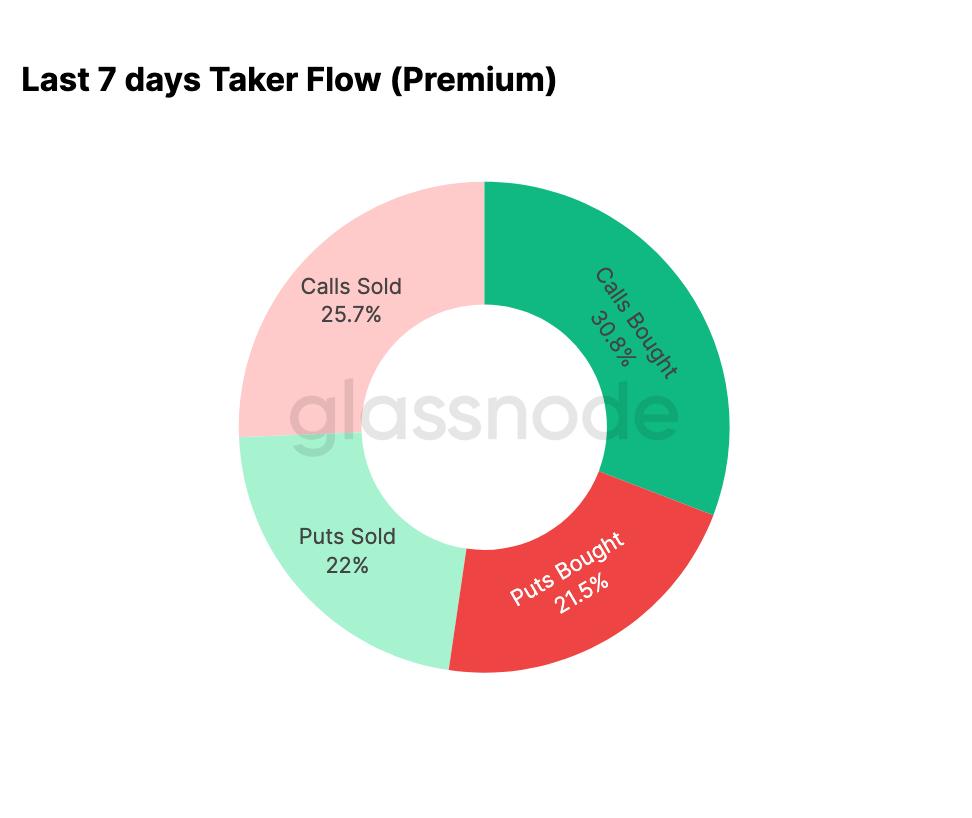

資金流數據印證了偏斜度反映的趨勢。自年初以來,期權市場活動已從系統性賣出看漲期權(押注波動率下降),轉向積極買入看漲期權(押注上漲或波動加劇)。

過去七天,看漲期權買入交易佔總期權活動量的 30.8%。看漲需求的上升也吸引了波動率賣方的參與,他們通過賣出看漲期權(佔總活動 25.7%)來獲取更高的權利金收益。

看跌方向交易佔總成交量的 43.5%,在近期價格上漲的背景下,這一比例相對溫和。這與偏斜度趨於平衡的表現一致,反映出市場對即時下行保護的需求有所降低。

做市商在關鍵區間轉負

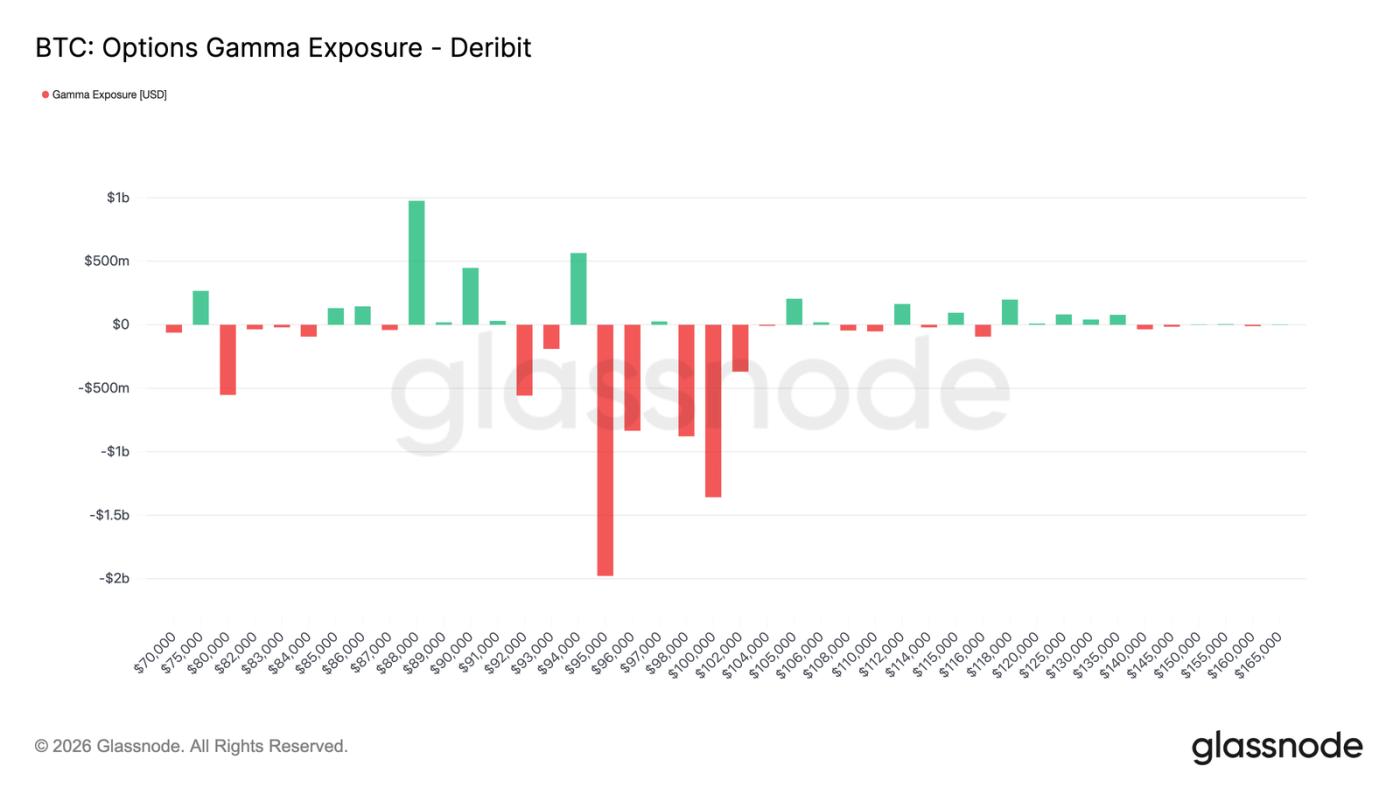

隨著新年以來看漲期權交易活躍,做市商頭寸也相應調整。當前在 9.5 萬至 10.4 萬美元區間,做市商整體持有淨空頭。

在這一區間內,當價格上漲時,做市商為對沖風險需要買入現貨或永續合約,這種被動操作會在市場走強時形成助推效應,與去年年底抑制波動的正環境截然不同。

一季度到期合約中,交易者在 9.5 萬至 10 萬美元區間集中買入看漲期權的行為,進一步印證了市場風險表達方式的轉變。當前的做市商頭寸結構意味著,其對沖行為在該區間內不再壓制價格波動,甚至可能放大上行力度。

9.5 萬美元看漲期權溢價顯耐心

9.5 萬美元行權價的看漲期權溢價表現,可作為觀察市場情緒變化的有效指標。1 月 1 日當現貨價格還在 8.7 萬美元附近時,該行權價的看漲期權溢價買入就開始加速,並隨著價格向 9.44 萬美元的近期高點攀升而持續增加。

此後,溢價買入雖趨於平緩,但並未出現明顯回落。更重要的是,這一過程中並未伴隨看漲期權溢價賣出的大幅增加。

這表明獲利了結行為有限。從近期高點以來,看漲期權賣出量僅溫和上升,說明多數看漲頭寸持有者選擇繼續持有,而非急於鎖定利潤。

整體來看,圍繞 9.5 萬美元行權價的期權溢價行為,反映出看多參與者的耐心和持倉信心。

總結

比特幣在進入新年之際,已對現貨、期貨和期權市場的歷史頭寸進行了顯著清理。2025 年末的去槓桿與年底期權到期事件,有效解除了市場此前面臨的結構性約束,留下了一個更乾淨、信號更清晰的環境。

當前,市場重新參與的早期跡象正在浮現:ETF 資金流企穩回升,期貨市場活躍度重建,期權市場明確轉向看漲佈局——偏斜度迴歸常態、波動率觸底、做市商在關鍵上方區間轉為負值。

這些動態共同表明,市場正逐漸從防禦性拋售主導的模式,轉向選擇性增加風險暴露、重建參與度的階段。儘管結構性買入力量仍有待加強,但歷史頭寸壓力的釋放和看漲情緒的重新積聚,意味著比特幣以更輕盈的步伐開啟了 2026 年,市場內部結構改善,為後續拓展行情提供了更多可能性。