Uniswap轉變費用模式:從治理代幣轉向價值累積

要點總結:

Uniswap 的費用轉換將UNI代幣與協議使用情況通過銷燬供應量聯繫起來。協議費用現在會流入UNI供應量的減少,從而使UNI從僅用於治理轉變為直接增值。

早期數據顯示,UNI的年化協議費用約為2600萬美元,市盈率約為207倍。每年約400萬枚UNI的持續銷燬,也使得UNI 54億美元的估值中蘊含了很高的增長預期。

DeFi 正在向與手續費掛鉤的代幣模式轉變。銷燬、質押者分配和 VE 式鎖定等機制,都是為了更好地將代幣持有者與協議經濟機制掛鉤,從而影響該行業的價值評估方式。

介紹

2025 年末, Uniswap治理委員會批准了“統一化”提案,正式啟用期待已久的協議“費用切換”功能。這是自 2020 年以來 DeFi 藍籌股中最具影響力的代幣經濟變革之一,正值市場日益關注真實收益和可持續的、費用驅動的價值積累之際。費用切換功能將UNI代幣與加密貨幣領域最大的去中心化交易所之一的收入和交易活動更直接地聯繫起來。

在本期《網絡狀態》中,我們將深入分析 Uniswap 在實施費用轉換後的代幣經濟,評估銷燬和費用動態以及對UNI 的估值影響,並探討這一轉變對 DeFi 行業意味著什麼。

DeFi代幣與協議價值脫節

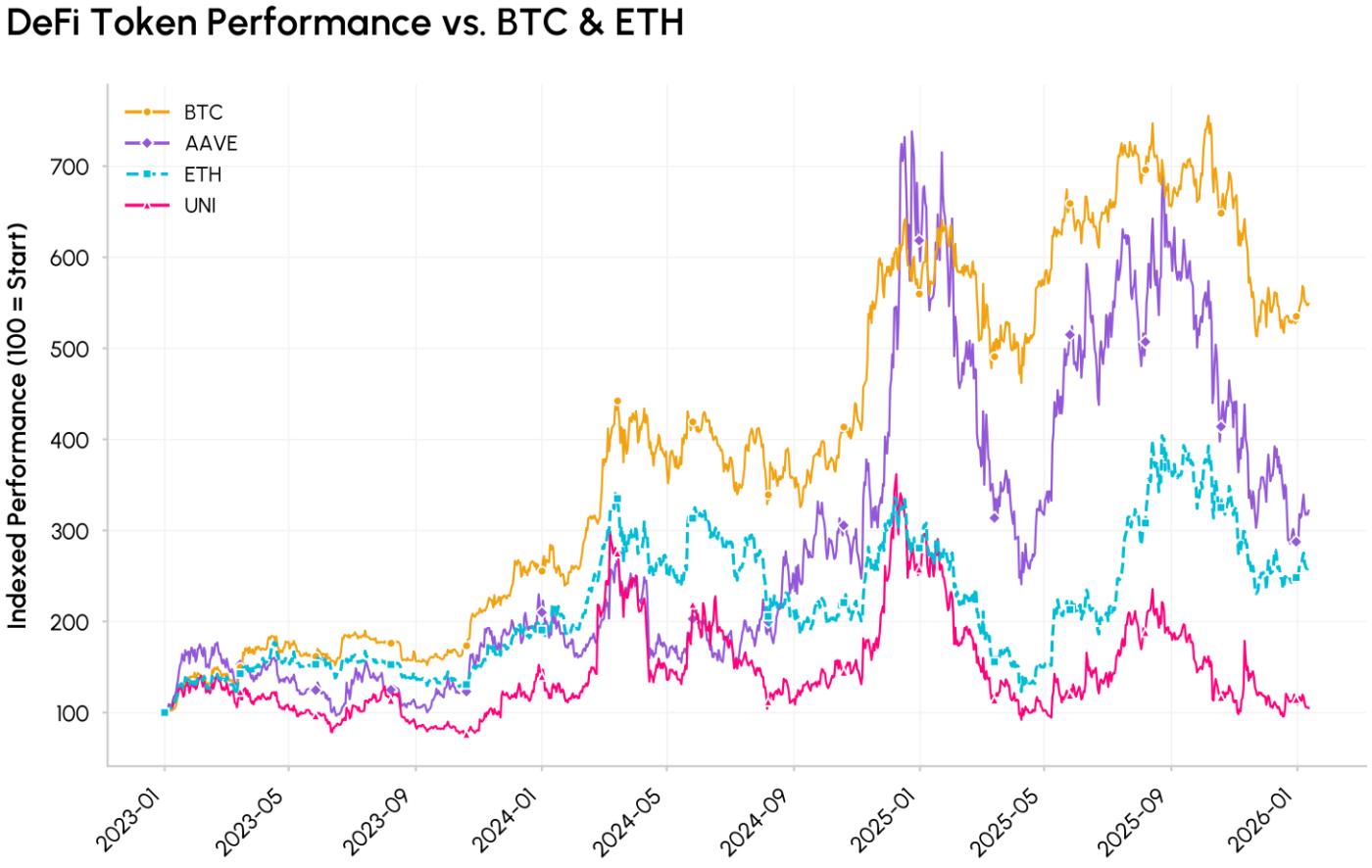

DeFi 的核心挑戰之一在於強大的協議與弱勢的代幣之間的差距。許多協議已經實現了清晰的產品市場契合度、高用戶量和穩定的收入,但它們的代幣通常主要發揮治理作用,對現金流幾乎沒有直接索取權。在這種情況下,資本越來越多地追逐BTC、L1代幣、模因幣和其他領域,而許多 DeFi 代幣的交易與協議增長缺乏明確的關聯性。

數據來源:Coin Metrics Network Data Pro

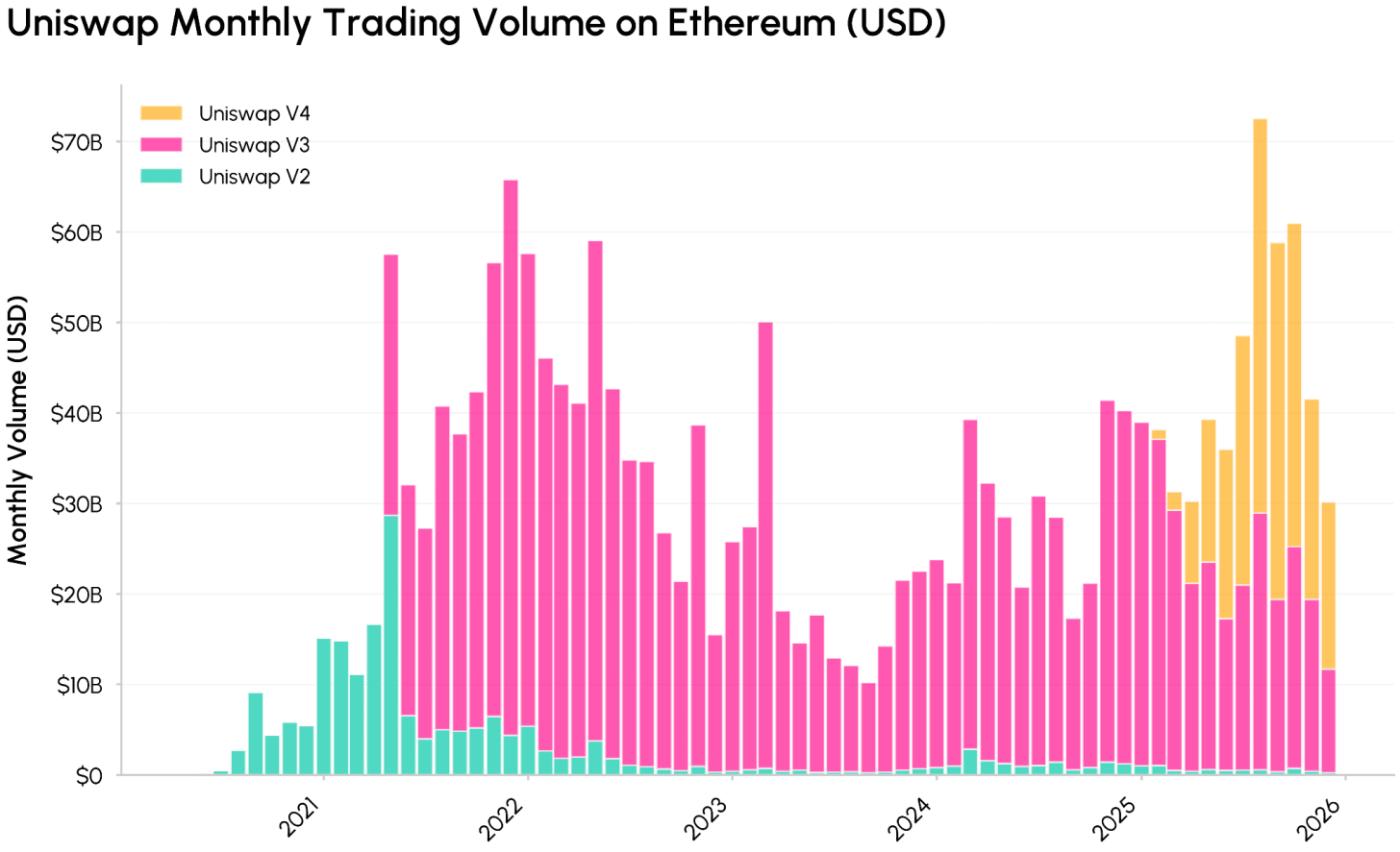

隨著迭代更新, Uniswap已成為鏈上金融基礎設施的核心組成部分,處理數十億美元的交易量,併為流動性提供者 (LP) 創造收益。然而,與大多數 DeFi 治理代幣一樣, UNI並未獲得任何協議收益的直接分成,導致底層現金流規模與代幣持有者的經濟利益之間日益脫節。

相反,價值主要流向了流動性提供者(LP)、借貸者或相關開發團隊,而代幣持有者僅擁有治理權和通脹獎勵。這種“僅用於治理”的代幣與價值積累之間的矛盾,為Uniswap的費用轉換和UNIfication提案奠定了基礎。UNIfication提案將UNI的價值與協議使用量明確掛鉤,使代幣持有者更好地與去中心化交易所(DEX)的經濟體系保持一致。

Uniswap費用切換:費用與銷燬機制

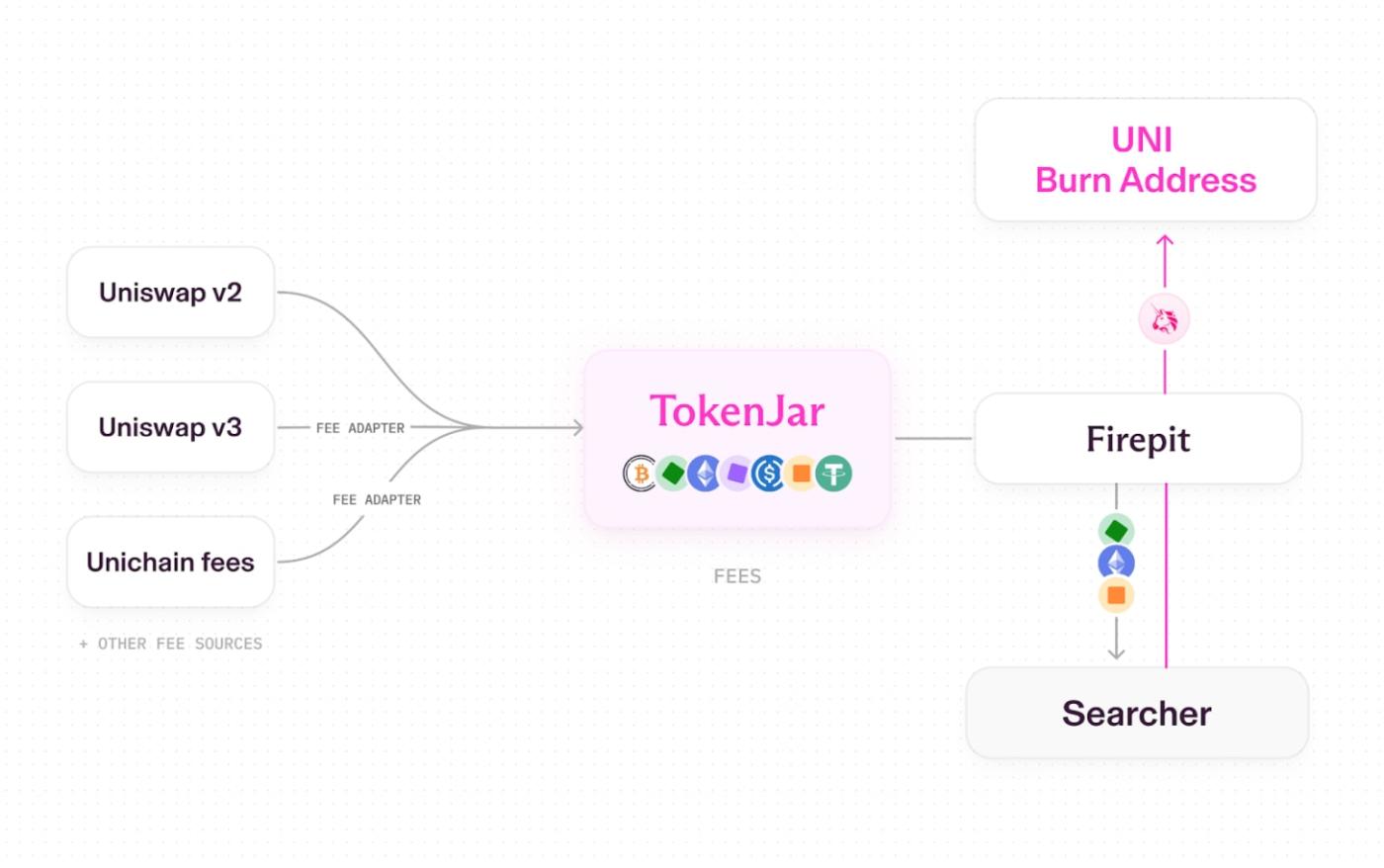

隨著統一治理提案的通過,該協議引入了以下變更:

啟用協議費用和UNI銷燬機制:開啟協議“費用開關”,並將協議級(以太坊主網的 v2 和 v3 版本)資金池費用路由至UNI銷燬機制。將 UNI 的經濟模型從單純的治理轉變為通過協議使用與代幣供應之間的程序化關聯來實現通縮價值積累。

執行追溯性國庫銷燬:從國庫中一次性追溯銷燬 1 億枚UNI ,以彌補代幣持有者多年來錯過的費用收取。

拉動 Unichain 收入:將所有 Unichain 序列器費用(扣除 L1 數據成本和Optimism的 15% 分成後)投入到同一個以銷燬為驅動的價值獲取機制中。

重新調整組織激勵機制:將基金會的大部分職能併入Uniswap Labs,並引入每年 2000 萬UNI 的增長預算,使 Labs 能夠專注於協議的採用,同時將其在界面、錢包和 API 上的手續費降至零。

Uniswap現在採用“管道”模型,使用專門的智能合約來處理資產的釋放或轉換(例如,銷燬UNI)。v2、v3 和 Unichain 上的交易會產生費用 → 一部分費用歸協議所有(其餘部分歸流動性提供者所有)→ 所有協議費用都流入每條鏈上名為TokenJar 的單一金庫智能合約 → 只有當UNI通過Firepit智能合約銷燬時,價值才能離開 TokenJar。

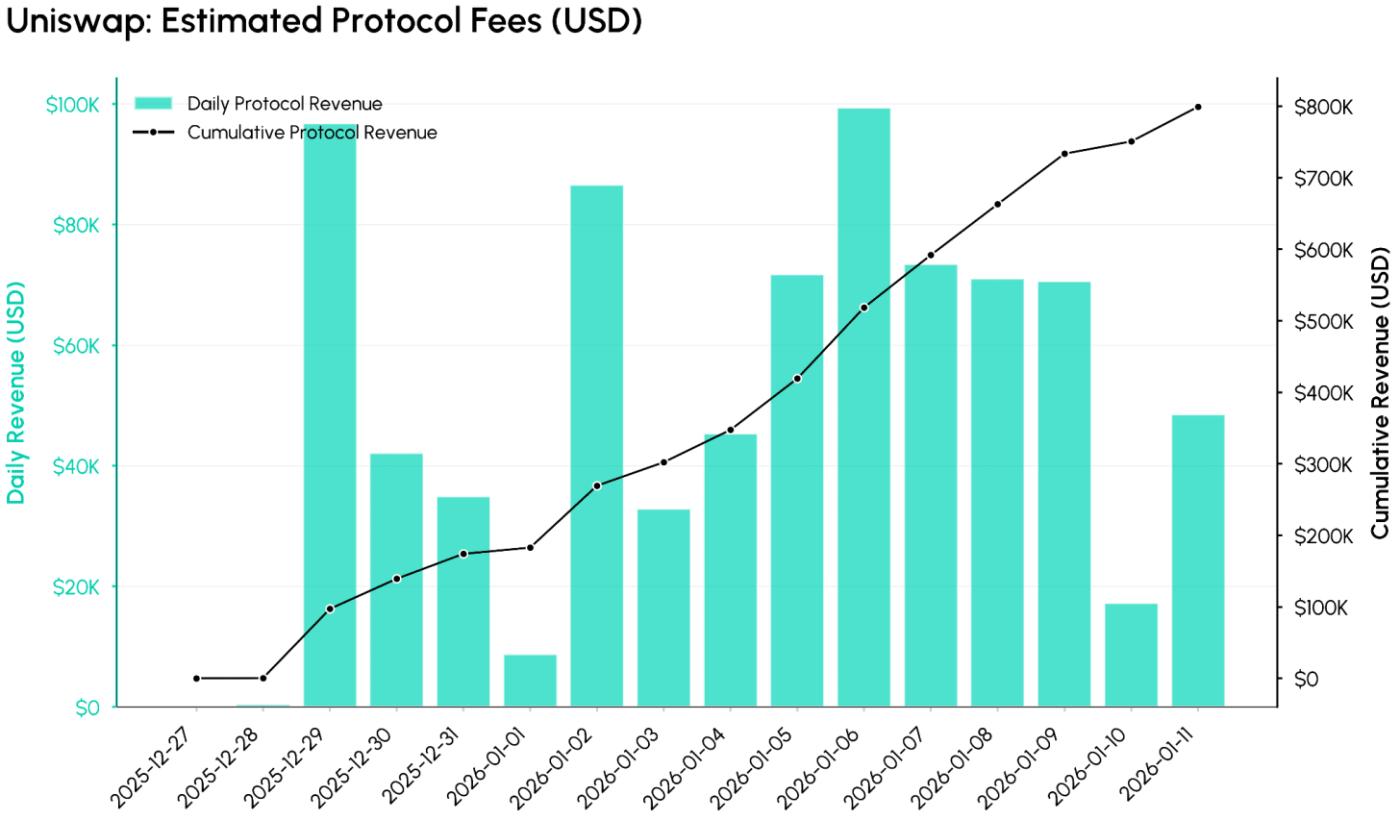

根據 Coin Metrics ATLAS 的數據,前 12 天顯示協議費用已顯著流入系統。下圖追蹤了每日協議費用預估值(以美元計)以及累計總額,展示了費用轉換如何迅速地將 Uniswap 的交易量貨幣化,在初始配置下,協議級累計費用在短短時間內就達到了約 80 萬美元。

這意味著,如果當前情況持續下去,協議的年化收入運行率約為 2600 萬至 2700 萬美元,但實際結果將取決於市場活動以及費用在資金池和鏈中的推廣。

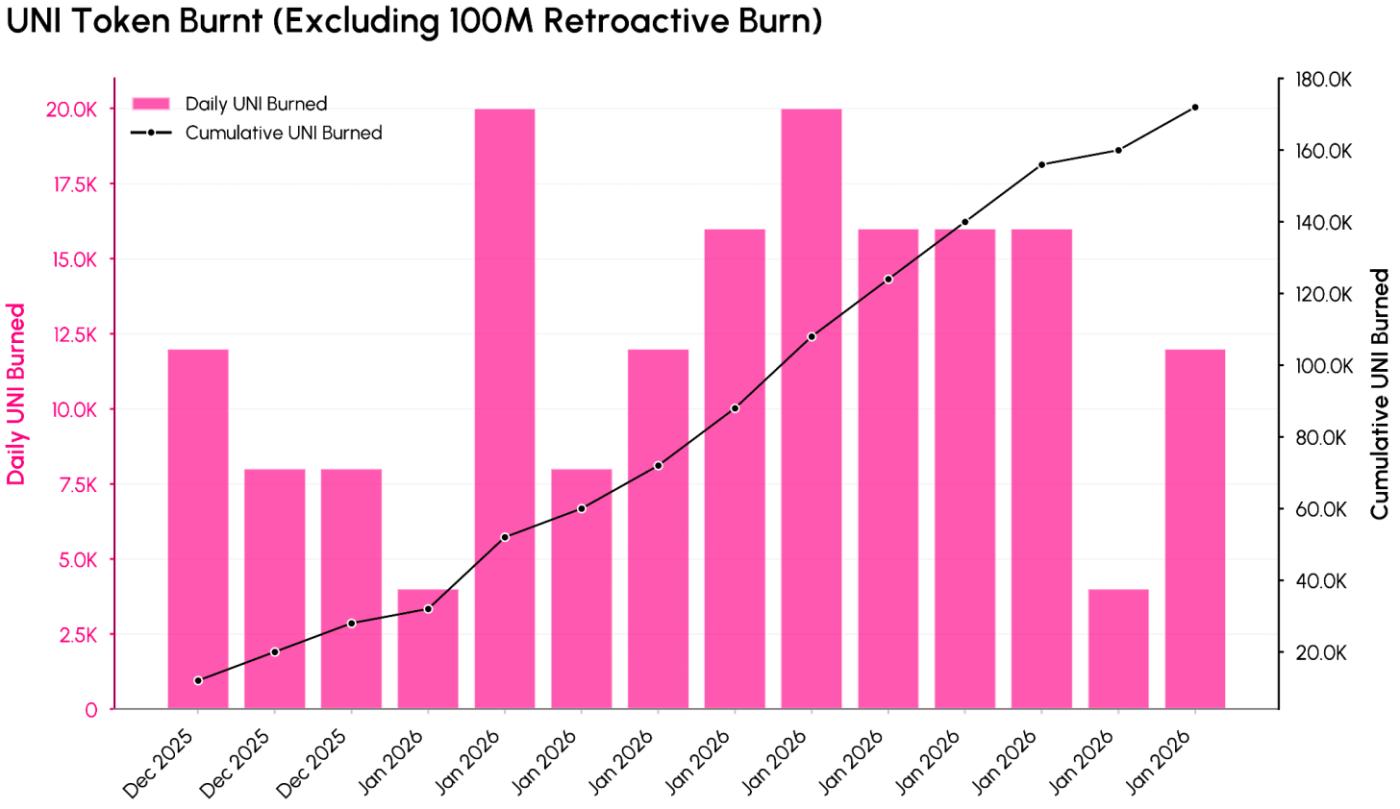

上圖所示的銷燬圖表顯示了這些費用如何轉化為UNI供應量的減少(不包括追溯銷燬的1億枚UNI )。UNI總銷燬量已達到約1.0017億UNI(約合5.57億美元),相當於原始10億枚UNI供應量的約10.1%。

根據觀察到的 UNI 化後最初 12 天的銷燬情況,持續銷燬相當於每年約 400 萬至 500 萬枚UNI ,這突顯了協議的使用現在是如何產生反覆的、程序化的UNI銷燬,而不是純粹的通貨膨脹發行。

估值及對去中心化金融(DeFi)行業的影響

隨著手續費機制的開啟, UNI的價值不再僅僅侷限於治理代幣的範疇,而是可以從現金流的角度來審視。根據 TokenJar 數據,UNI 的市值約為 54 億美元,而其年化協議手續費約為 2600 萬美元,兩者相較於 TokenJar 數據首日的數據,UNI 的市盈率約為 207 倍,這使其更接近於高增長科技資產,而非成熟的去中心化交易所 (DEX)。每年約 440 萬枚UNI的銷燬量(不包括國庫銷燬)僅佔總供應量的約 0.4%,相對於其估值而言,銷燬率相當低。

數據來源:Coin Metrics Network Data Pro

UNI凸顯了一種新的權衡。UNI 因更明確的價值獲取方式而變得更具投資價值,但目前的數值表明其未來增長率很高。為了降低其營收倍數, Uniswap可能需要多管齊下,包括提高手續費獲取(擴大資金池覆蓋範圍、v4 接口、手續費折扣拍賣、Unichain)、持續的交易量增長,以及通過通縮來抵消每年 2000 萬枚UNI 的增長預算和其他排放。

從結構上看,統一化推動 DeFi 朝著治理代幣與協議經濟更緊密聯繫的世界發展。Uniswap 的銷燬機制、直接向質押者分配費用(例如 Ethena)、共享費用和賄賂的投票託管鎖定機制(例如 Aerodrome 和其他 DEX),以及 Hyperliquid 的“罪犯”模型等混合模式,都是旨在加強協議與費用聯繫的共享方式。隨著最大的 DEX 採用費用掛鉤、銷燬驅動的設計,DeFi 代幣的價值評估可能不再僅僅基於總鎖定價值 (TVL) 或官方宣傳,而是更多地取決於每種模式如何有效地將協議使用轉化為持有者的持久價值。

結論

Uniswap 的費用調整標誌著一個轉折點,使UNI從純粹的治理資產轉變為與協議費用和使用量更緊密相關的資產。這使得UNI 的基本面分析和投資價值顯著提升,但也使其估值受到更嚴格的審視,市場對其未來的費用收入和增長抱有很高的期望。

接下來,關鍵變量在於Uniswap能在不損害流動性提供者(LP)經濟或交易量的前提下,將協議層面的費用提升到何種程度,以及監管機構對費用掛鉤和回購銷燬代幣模式的看法將如何演變。這些因素共同作用,可能會影響UNI的長期風險回報狀況,以及其他DeFi協議如何與持有者分享價值。

訂閱及往期內容

Coin Metrics 的網絡狀況是每週一次的、公正的加密貨幣市場概覽,數據來源於我們自己的網絡(鏈上)和市場數據。

如果您想在郵箱中收到《網絡狀況報告》,請在此處訂閱。您可以在此處查看往期《網絡狀況報告》。