作者: Michael Nadeau

來源:The DeFi Report

編譯及整理:BitpushNews

我們相信永續期貨代表了一項重要的創新,最終將引領衍生品市場結構的演進——從碎片化、有到期日的合約,轉向連續的、由資金費率驅動的市場。

這種模型極其適合交易宏觀資產(如外匯和利率,這是全球最大的市場之一),因為在這些市場中,交易者追求的是風險敞口(Exposure)而非實際所有權。我們也預計,實物資產(RWAs)將首先通過永續期貨形式上鍊,因為這種結構可以避免與代幣化、託管、轉讓代理和企業行為相關的諸多摩擦。

Hyperliquid,一個永續期貨去中心化交易所(DEX)和新興的L1生態系統,正是基於第一性原理構建,旨在將這些優勢帶入鏈上。

本報告將分析Hyperliquid近期表現的最新情況,包括HyperEVM Layer 1區塊鏈的建設進展。(所表達觀點為作者個人觀點,不應作為投資建議。)

下面開始吧。

永續合約DEX財務數據

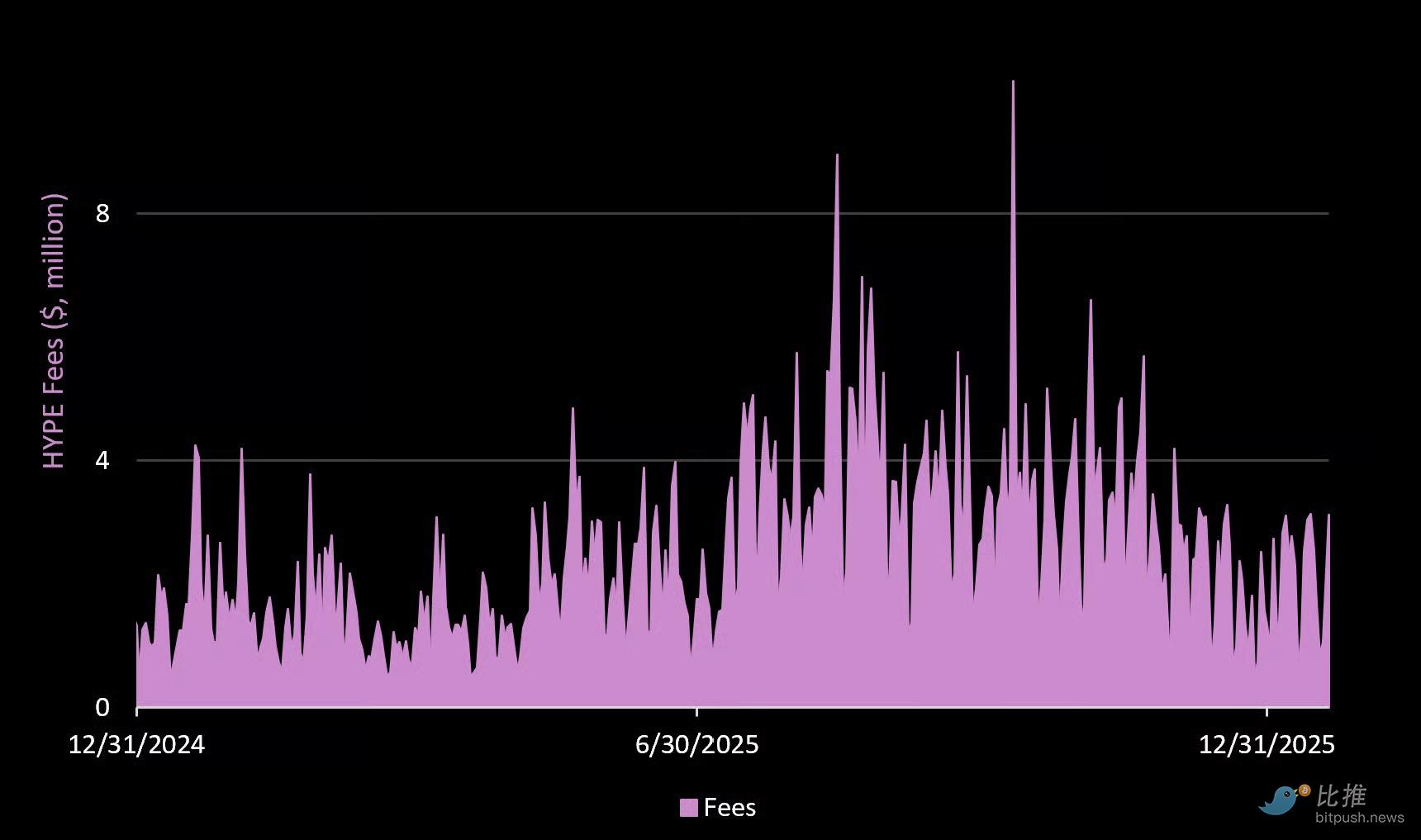

手續費收入

- 365天累計手續費:9.15億美元

- 90天累計手續費:2.3億美元

- 30天累計手續費:5700萬美元

永續合約交易貢獻了約97%的手續費,而現貨交易僅佔3%。

要點

Hyperliquid永續合約DEX的手續費收入有所下降,但降幅遠小於我們在Solana及其頭部應用上看到的情況。

例如,在第四季度,Hyperliquid實現了2.7億美元手續費收入(較第三季度下降16%)。同期,Solana的REV下降了60%。那麼同期Solana上的頭部應用表現如何?

- Raydium: 下降 79%

- Jito: 下降 76%

- Axiom: 下降 61%

- Jupiter: 下降 37%

- Pump.Fun: 下降 19%

在避險情緒升溫、市場對加密貨幣興趣斷崖式下跌的環境下,相對於其他頂級公鏈和應用,Hyperliquid的表現相當堅挺。這很獨特,尤其是對於一個正經歷首個熊市的“高飛型”應用而言。

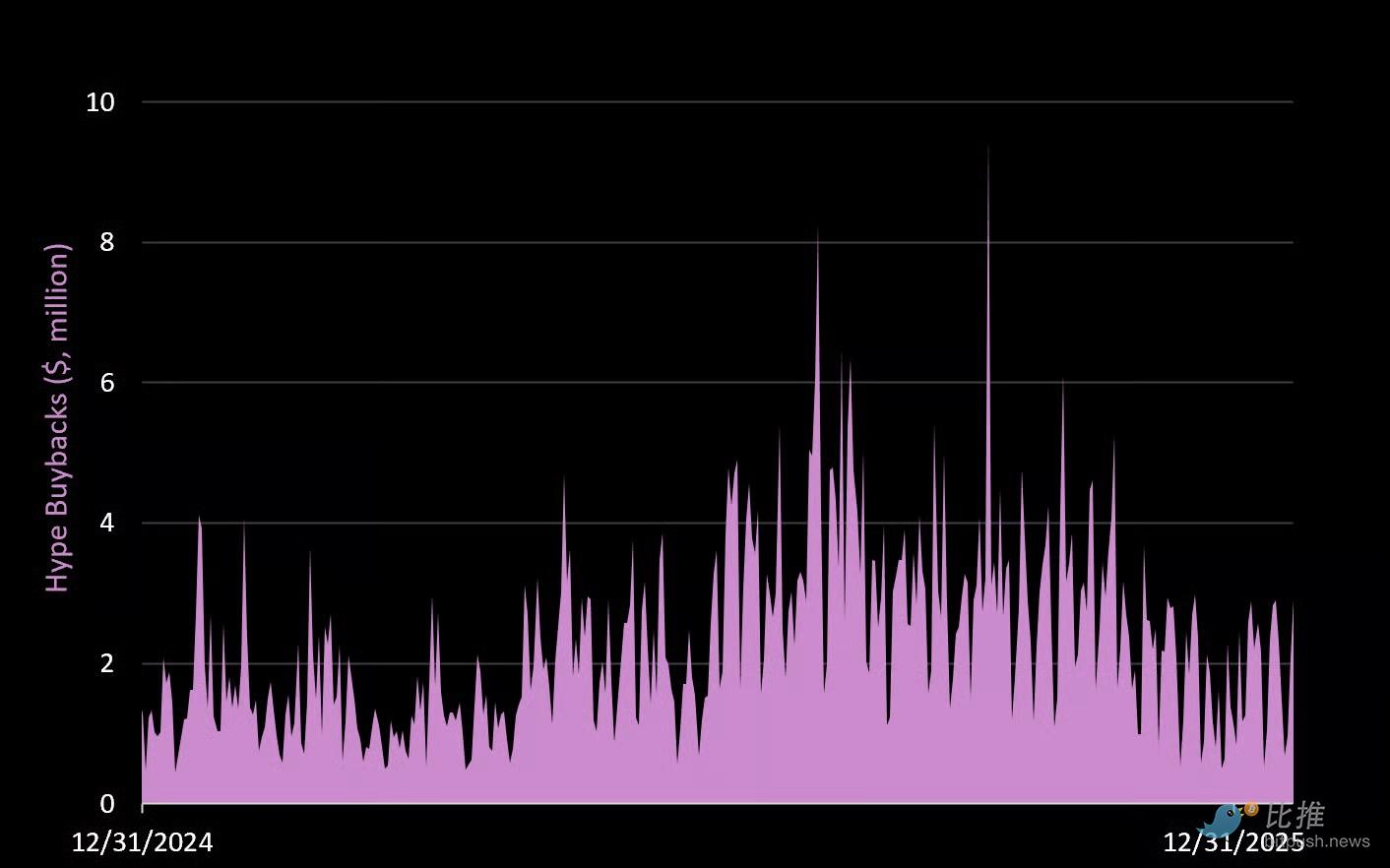

回購情況

過去一年,Hyperliquid將其手續費的93.3%用於HYPE代幣回購,總計8.54億美元(日均230萬美元)。

要點

如果Hyperliquid能在熊市中維持其用戶基礎,那麼對代幣的穩定買盤可能有助於抵消任何增加的拋壓,這意味著其“週期低點”可能比我們通常在首個熊市的新項目中看到的要淺。

關於代幣經濟模型和團隊解鎖的更多細節將在報告後續部分闡述。

永續合約DEX基本面

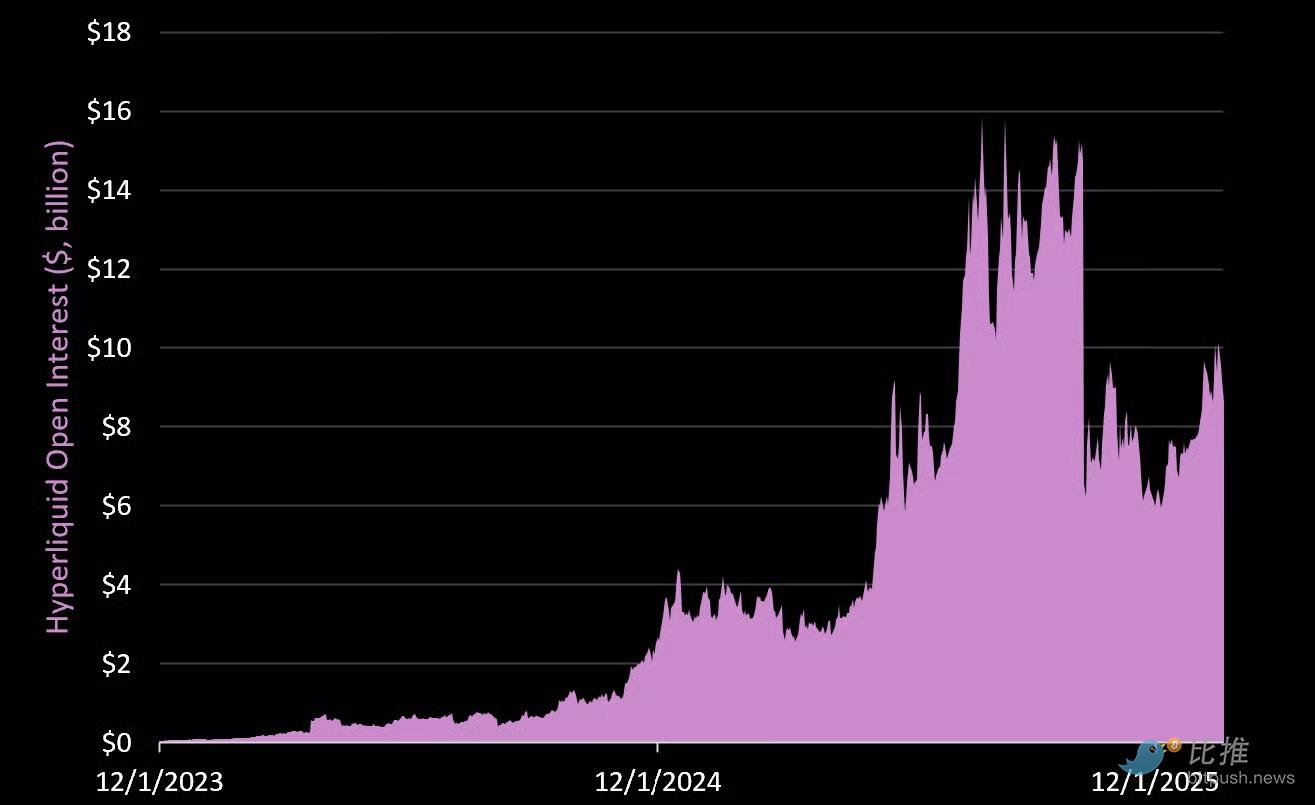

未平倉合約

Hyperliquid的未平倉合約目前略低於100億美元,低於去年8月158億美元的峰值。

最大的中心化永續合約交易所幣安,目前的未平倉合約為290億美元,其在去年10月初曾達到445億美元的峰值。

與其去中心化競爭對手相比:

- Aster 未平倉合約 = 25億美元

- Lighter 未平倉合約 = 12億美元

- Drift 未平倉合約 = 2.47億美元

- Jupiter 未平倉合約 = 1.81億美元

要點

在短短一年多一點的時間裡,Hyperliquid已經佔據了中心化永續交易所市場的顯著份額(相當於幣安未平倉合約的34%,以及CME加密期貨未平倉合約的54%)。

同時,其未平倉合約規模是其前四大去中心化競爭對手總和的兩倍多。

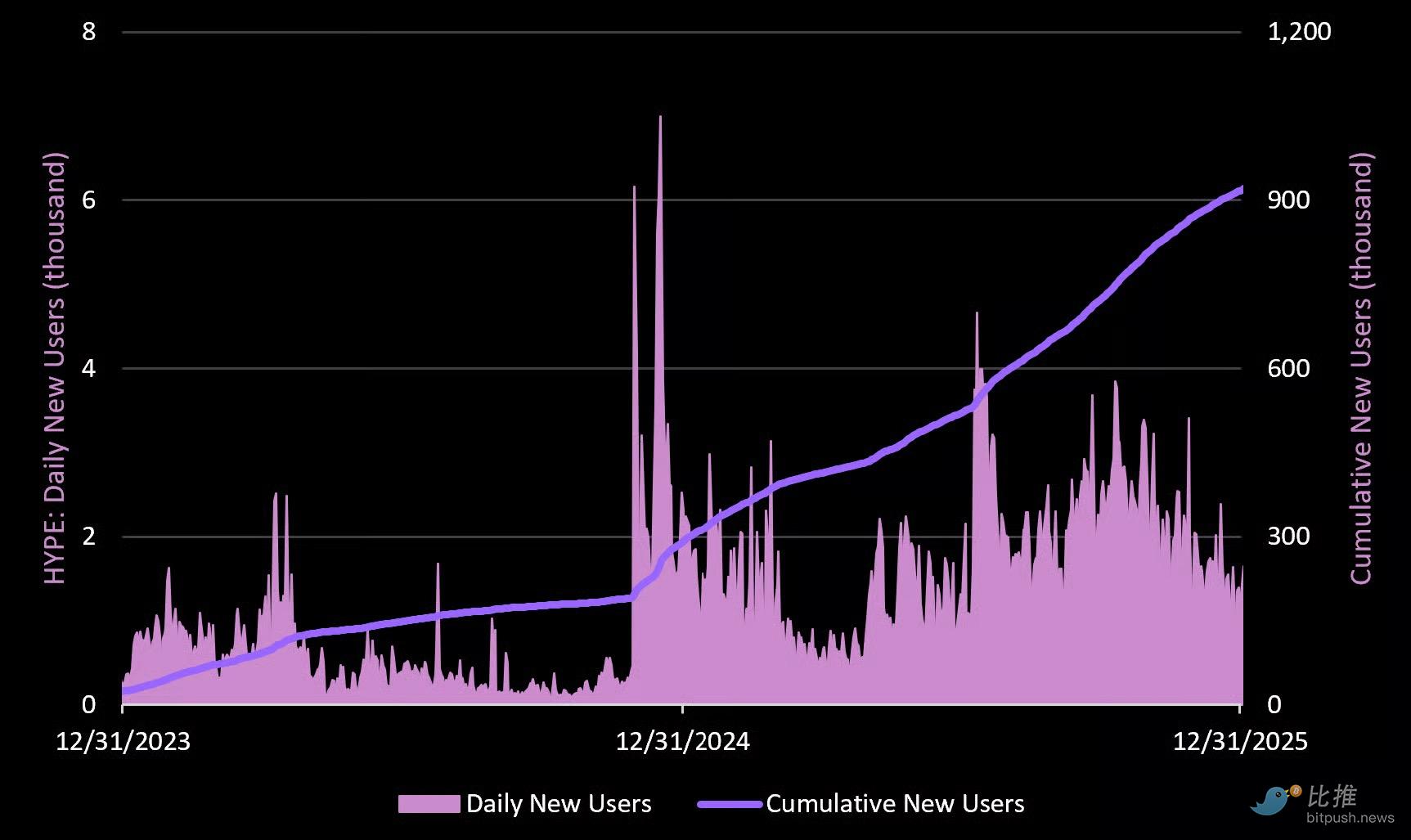

活躍地址

在高峰期,Hyperliquid永續合約DEX每天新增大約2,600名用戶。在過去30天裡,該數字已降至每天約1,600名新用戶(下降38%)。

新增地址數量可能看起來不高,但這符合我們對加密交易市場單位經濟學的理解。一小部分高度活躍的交易者往往貢獻了大部分收入。關鍵是要觀察這在熊市中如何保持。

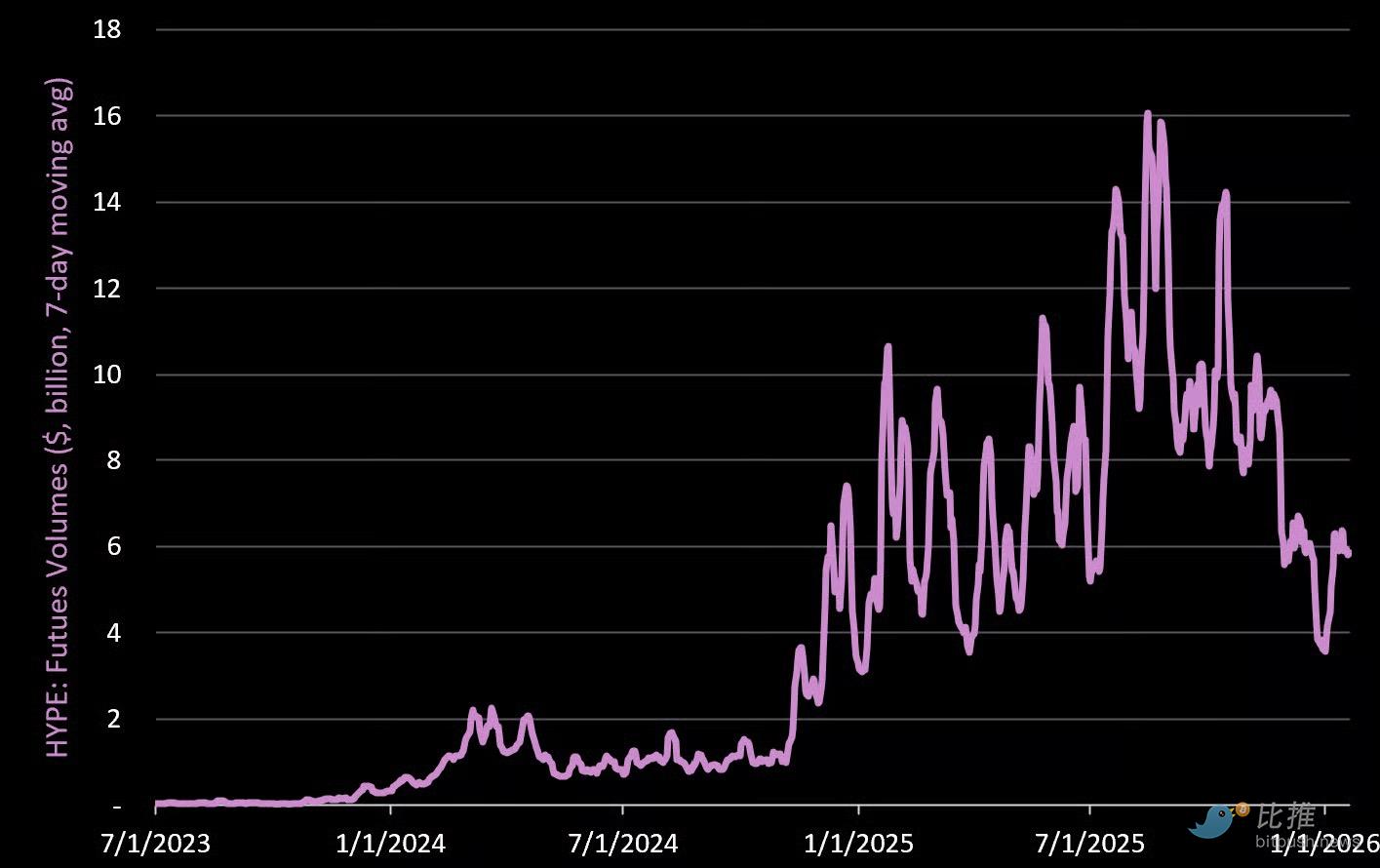

永續合約交易量

過去30天,Hyperliquid的期貨日均交易量為52億美元——較峰值時約98億美元/日下降了47%。

有趣的是,實物資產(RWAs)目前驅動著第三高的交易量,僅次於BTC和Layer 1代幣。

要點

期貨交易量的下降幅度(相對於手續費收入)更大,表明清算手續費可能填補了部分缺口。作為參考,該DEX在去年10月10日處理了超過900億美元的清算,產生了超過1000萬美元的手續費(幾乎是Hyperliquid第二盈利日收入的2倍)。

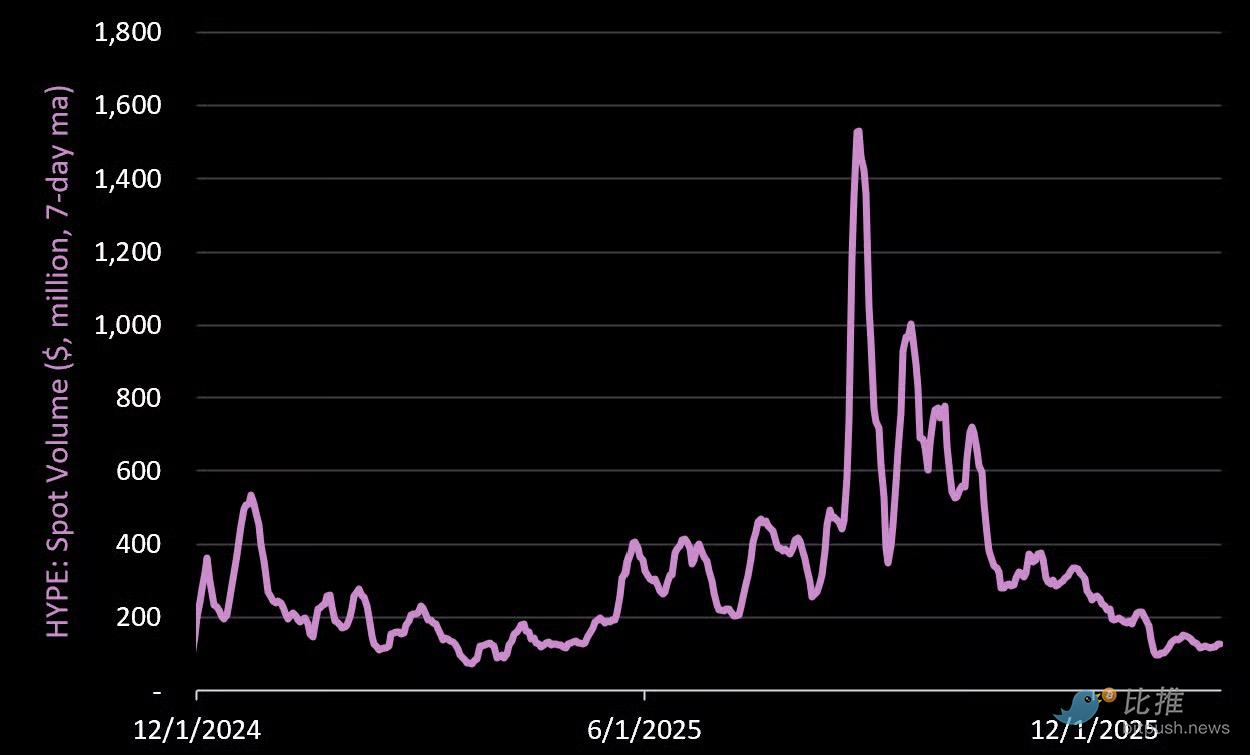

現貨交易量

在高峰期,Hyperliquid的現貨日交易量約為8.2億美元。過去30天,其日均現貨交易量為1.27億美元(下降84%)。

在高峰期,Hyperliquid的現貨日交易量約為8.2億美元。過去30天,其日均現貨交易量為1.27億美元(下降84%)。

在過去365天中,現貨交易量約佔Hyperliquid總手續費的3%。

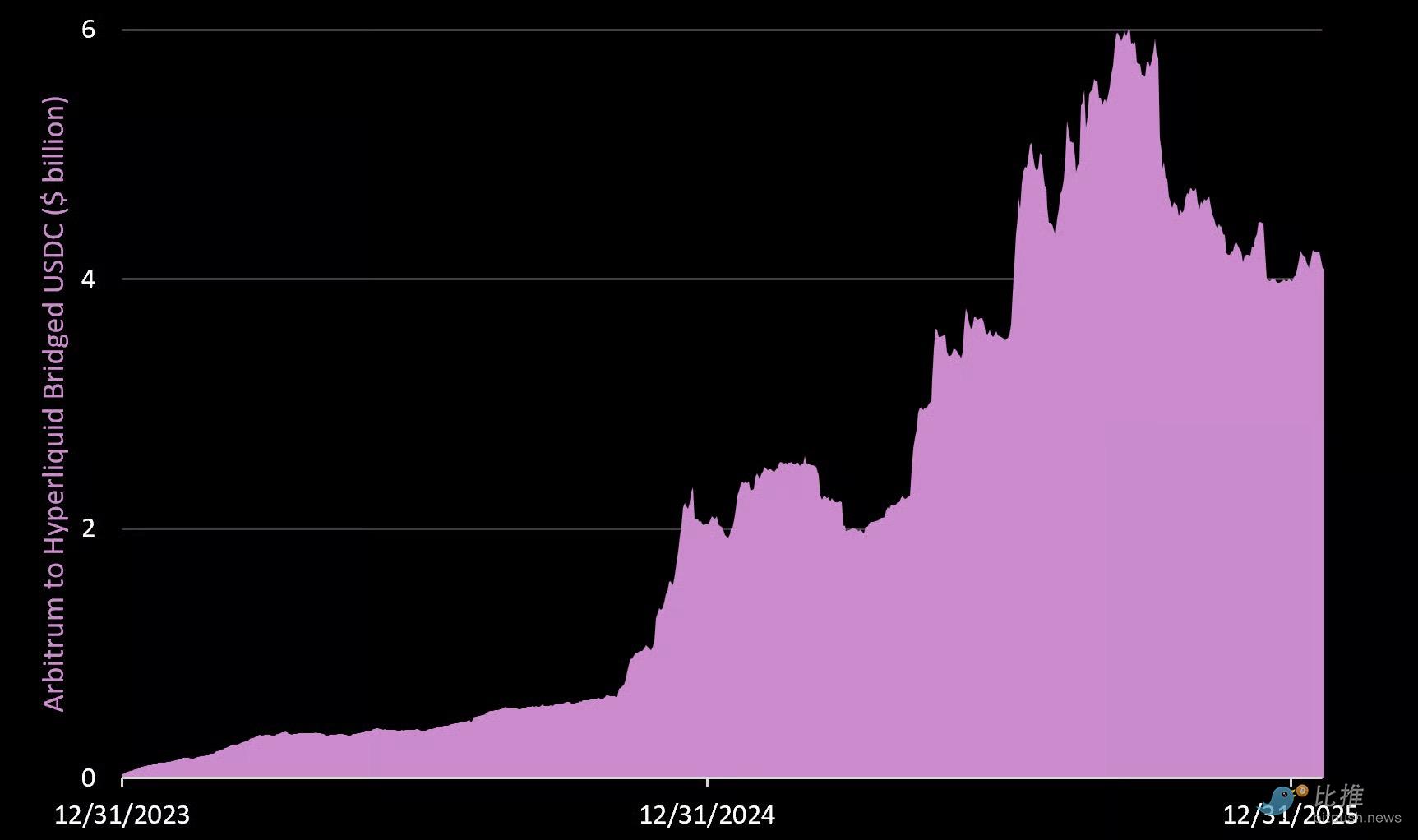

跨鏈橋接價值

Hyperliquid DEX上目前鎖有超過41億美元的價值。這低於去年9月60億美元的峰值。

作為參考,Solana的TVL目前為87億美元。

自啟動以來,累計已有3180億美元的價值存入用於交易,其中3140億美元已被提取。

HyperEVM基本面

Hyperliquid的獨特之處在於它始於一個永續合約DEX,但它也是一個Layer 1區塊鏈。在本節中,我們提供關於初具規模但正在發展的HyperEVM的最新情況。

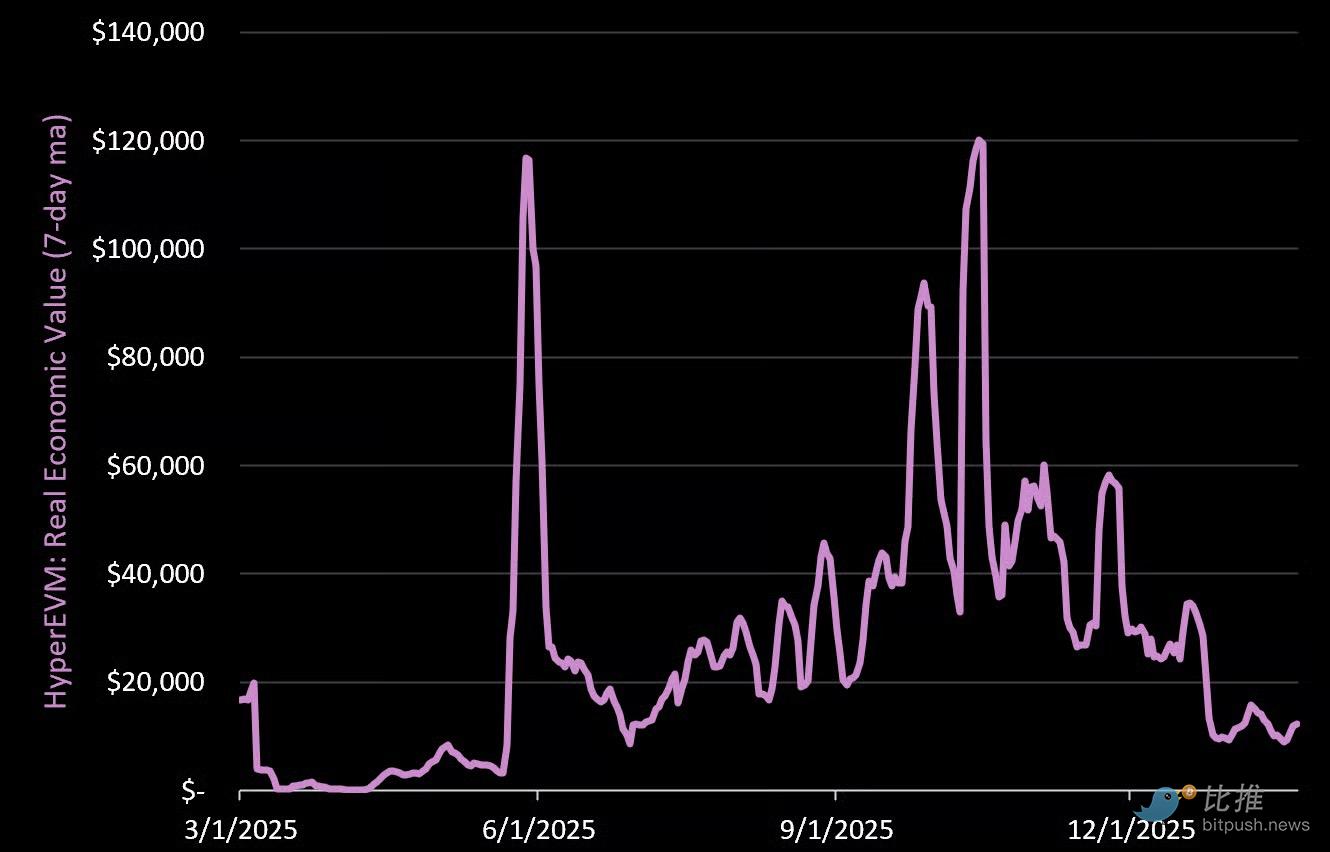

REV(收入)

自啟動以來(去年2月),HyperEVM已產生890萬美元的REV。過去30天,其日均REV僅為1.17萬美元,低於峰值時的6.6萬美元/日。去年10月10日,該協議產生了45萬美元的手續費。

在TVL方面,Hyperliquid L1目前保障著略低於120億美元的價值。其中,流動性質押協議Kinetiq擁有超過5億美元;借貸協議Morpho擁有超過3億美元;借貸協議HyperLend擁有超過2.4億美元。

活躍地址

過去30天,該L1日均約有1.2萬個獨立活躍地址。這低於去年9/10月峰值時約2萬個/日的水平。

過去30天,該L1日均約有1.2萬個獨立活躍地址。這低於去年9/10月峰值時約2萬個/日的水平。

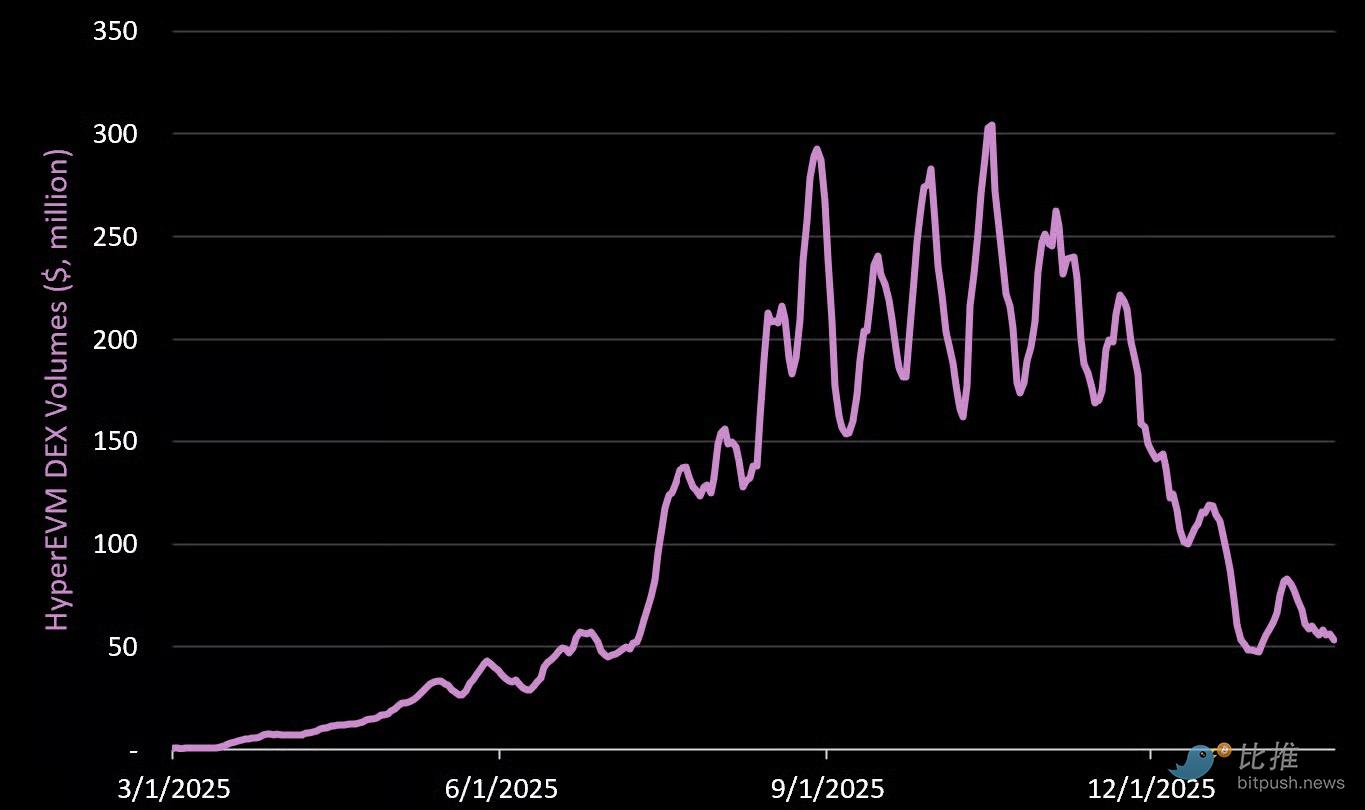

DEX交易量

就DEX交易量而言,該L1過去30天日均交易量為6200萬美元——與以太坊和Solana相比微不足道。

就DEX交易量而言,該L1過去30天日均交易量為6200萬美元——與以太坊和Solana相比微不足道。

穩定幣供應量

截至2026年1月21日,Hyperliquid L1上現有超過6.74億美元的穩定幣。近期的增長可歸因於Circle(USDC)在Hyperliquid上部署並佔據了50%的市場份額。Tether佔Hyperliquid上穩定幣的21%,Paxos佔12%,Ethena佔11%。

代幣經濟模型

本節涵蓋HYPE代幣——它代表了對於Hyperliquid永續合約DEX及L1的權益。

- 最大供應量:1,000,000,000

- 已釋放供應量:395,494,480

- 核心貢獻者:22.3M

- Hyper基金會:60M

- 創世空投分配:310M

- HIP-2:120K

- 社區:3M

代幣分配

- 創世空投:31%

- 未來釋放與社區獎勵:38.88%

- 核心貢獻者:23.8%(已於2025年11月開始解鎖,持續至2027年11月)

- Hyper基金會預算:6%

- 社區贈款:0.3%

- HIP-2(Hyperliquidity):0.012%

代幣解鎖

團隊代幣於去年11月開始解鎖。目前至2027年11月,協議每月向團隊釋放9,916,666枚HYPE代幣(按當前HYPE價格計算,每月價值2.13億美元)。

Hyperliquid沒有風險投資支持,因此沒有投資者解鎖。

回購

過去30天,日均回購金額為170萬美元(日均79,000枚HYPE)。按此速率,每月大約有230萬枚HYPE從流通中移除,或每年移除2800萬枚HYPE。

要點

Hyperliquid的回購計劃為代幣提供了堅實的買盤支撐,但團隊每月解鎖量目前是回購量的4倍以上。當然,如果用戶活動下降,回購也會相應減少。

更多關於“回購收益率”的分析見下文。

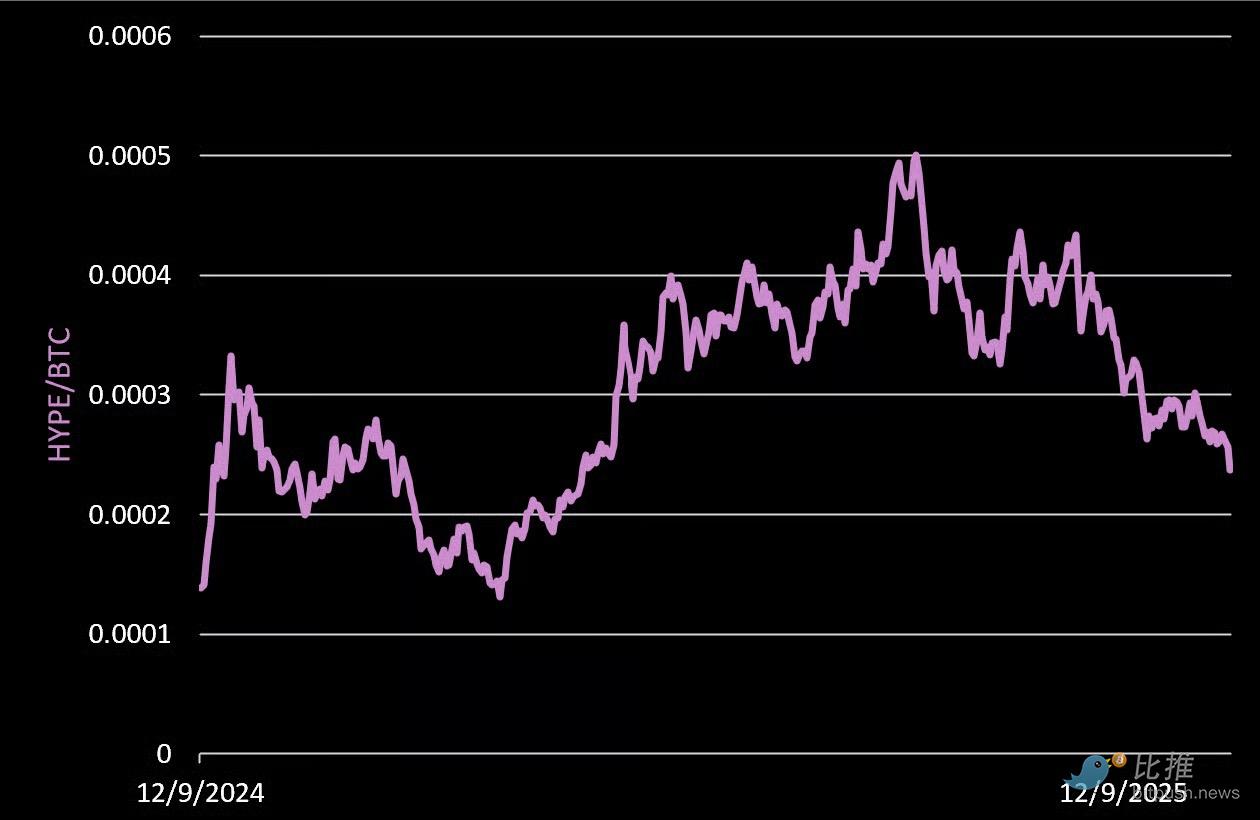

相對錶現

自啟動以來,HYPE相對於BTC上漲了71%。從去年4月到9月,其表現跑贏BTC 278%。

然而,自去年9月峰值以來,HYPE表現落後於BTC 52%。

作為參考,同期ETH相對於BTC下跌了21%,SOL相對於BTC下跌了47%。

估值分析

HYPE目前的完全稀釋估值為205億美元。其365天手續費收入為9.15億美元。這意味著其完全稀釋市銷率(P/S)為22.4倍(低於8月份的66倍)。

就流通市值計算的市銷率而言,其為7.1倍(低於8月份的21.9倍)。目前這已低於我們通常在高速增長的科技/金融科技公司看到的水平(8-16倍)。

回購收益率

由於Hyperliquid的回購機制,此分析與傳統科技/金融科技公司不同——因為其獲得的收入並非由公司囤積(並對投資者負有受託責任),而是用於回購HYPE代幣。

- 365天回購總額 = 8.54億美元。

- 流通市值 = 65億美元。

- 當前隱含的“回購收益率”為13.1%。

這意味著Hyperliquid在過去365天回購了相當於其市值13%的代幣。

然而,這並未考慮新的代幣發行/解鎖——當前其每月解鎖量超過回購量的4倍以上。

結語

我們認為,永續期貨很可能成為面向用戶交易宏觀金融資產(尤其是外匯和利率)的主流抽象形式。此外,上線和交易RWA衍生品比交易代幣化股票/債券本身要容易得多(代幣化資產需要託管、轉讓代理、企業行為、股息等——永續合約避免了所有這些)。

當前的關鍵風險是監管,以及Hyperliquid/去中心化解決方案是否能被納入美國的加密市場結構法案。我們的觀點是,Hyperliquid本身可能不會受到直接監管,但其面向消費者的交互界面將會被監管。

儘管如此,Hyperliquid正在取得成功。我們認為主要有五個原因:

1. 出色的產品,擁有媲美 CEX 的用戶體驗,同時允許用戶自我託管。

2. 自BTC和ETH以來最好的敘事:31% 的代幣空投給早期用戶,創造了巨大的財富效應和忠誠的社區。

3. 優秀的代幣經濟模型,與用戶及代幣持有者的利益高度一致。

4. 創始團隊技術實力雄厚且目標明確。

5. 早期便接入了 Phantom 等主流錢包和 Axiom 等應用,如今,Hyperliquid正逐漸成為整個加密領域默認的“永續合約交易”基礎設施,允許用戶通過友好的前端界面進行交易,同時在後端利用Hyperliquid的流動性。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 訂閱: https://t.me/bitpush