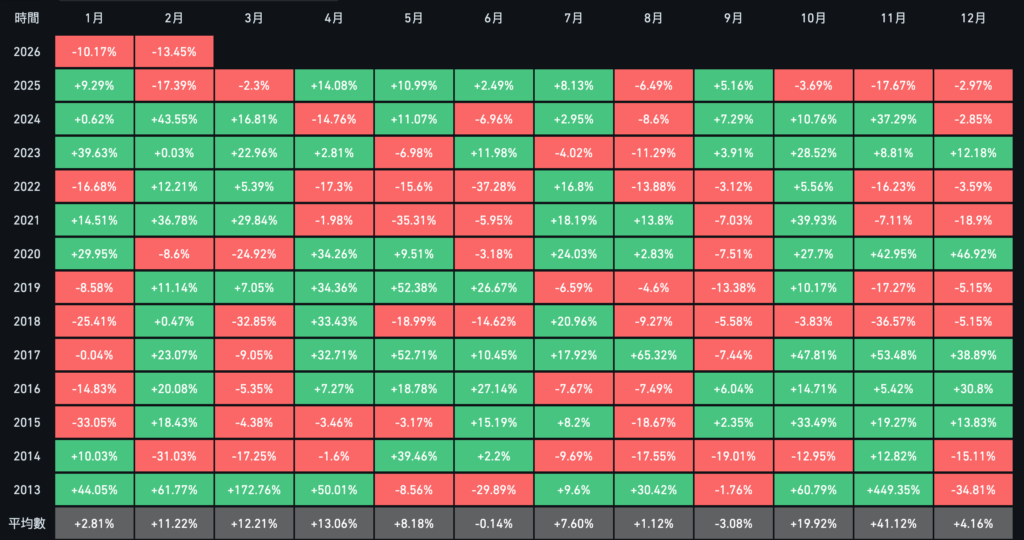

根據鏈上數據平台 Checkonchain 的分析,比特幣在 2026 年前 50 個交易日累計下跌 23%,一月下跌 10%,二月再跌 15%,創下有紀錄以來最差的年度開局。

更值得注意的是可能實現結構上的「第一次」:出現比特幣歷史上一月與二月連續下跌。

下圖可看到,即使在 2018 年的加密寒冬(一月 -29%,但二月持平)和 2022 年的熊市開端(一月 -18%,但二月回彈 +12%),至少有一個月是正的。二月剩下不到十天,2026 年連這個底線都可能守不住。

鏈上數據照出了什麼

2 月 5 日當天,比特幣錄得 32 億美元的已實現虧損(單日最高紀錄)。短期持有者的 MVRV 比率跌至 0.87,意味著他們平均虧損 13%;流通供應中有 35.66% 處於虧損狀態,平均虧幅 18%。

目前場內也有約一半的比特幣持有者都在賠錢(約 50% 的流通供應處於虧損)這在歷史上只出現在 2015 年、2019 年和 2022 年的底部區域。

但底部訊號和「已經觸底」是兩回事。鏈上分析師判斷 60,000 美元(樂觀情境)到 52,000 美元(悲觀情境,MVRV 支撐位)作為可能的底部區間。

ETF 的結構性問題浮出水面

另一方面,美國現貨比特幣 ETF 的資產管理規模從 2025 年 11 月到 2026 年 1 月,整個 ETF 體系累計淨流出約 70 億美元,這是自 ETF 上市以來最長的持續流出週期。

10x Research 的 Markus Thielen 提出了一個質疑:貝萊德(BlackRock)IBIT 的持有者中,估計有 55% 至 75% 是做市商和套利基金,而非真正的「信念型」持有者。如果這個估計接近事實,那 ETF 帶來的「機構需求」可能遠沒有表面數字暗示的那麼堅實。

雖然整體結構還沒有斷裂,但 ETF 敘事從「機構正在湧入」轉變為「需要重新檢視誰在買、為什麼買」,這本身就是情緒轉折的標誌。

四年週期的劇本為什麼失效了?

2025 年是減半後的第一年,歷史上這是比特幣最強勢的年份:2013 年漲 5,507%、2017 年漲 1,331%、2021 年漲 60%。但 2025 年全年下跌約 6.33%,成為有史以來首個收跌的減半後年份。

2026 年作為減半後第二年,傳統上是「熊市年」,目前正在以超出預期的力道驗證這個標籤。

Bitwise 投資長 Matt Hougan 認為四年週期正在打破,但理由是樂觀的:減半效應遞減、ETF 驅動的機構需求、以及利率最終下行將推動新高。但這些預測面對的反論也很直接:如果減半效應已經遞減到無法驅動週期性上漲,那比特幣的價格驅動力就完全取決於總經環境和流動性條件。

而在聯準會維持高利率、關稅推升通膨、科技股走弱的當下,流動性條件恰恰是收緊的。

Standard Chartered 的全球數位資產研究主管 Geoffrey Kendrick 已經將 2026 年底目標價從 15 萬美元砍至 10 萬美元,並警告比特幣可能先跌至 5 萬美元。他的原話是:「我們預計未來幾個月將出現進一步的價格投降。」

Peter Brandt 則給出了最悲觀的預測:如果拋物線結構破裂,最低可能觸及 25,000 美元,真正的底部可能要到 2026 年 10 月。

最機構化的比特幣,遇上了最差的開局

這就是 2026 年初最深層的矛盾:比特幣從未如此「機構化」:有現貨 ETF、有戰略儲備、有友善的監管環境、有主流金融機構的背書,但它的價格表現卻是有史以來最差的開局。

這個矛盾揭示的不是機構化失敗了,而是機構化改變了比特幣的本質。當比特幣成為一個總經資產,它就必須承受總經的引力。聯準會的利率決策、全球貿易政策、科技股的財報季:這些原本與比特幣「無關」的變數,現在是它的核心定價因子。

四年週期的劇本建立在一個前提上:減半造成供給衝擊,推動價格上漲。但當比特幣的市值達到兆美元級別,每個區塊從 6.25 枚降到 3.125 枚的差異,相對於整體市場規模已式微。驅動價格的不再是挖礦獎勵的數學,而是聯準會資產負債表的數學。