이번 호의 주요 내용 :

1. CME의 대규모 공매도(Short) 두려워할 가치가 있나요?

2. 홍콩 ETF는 두 달 안에 거래를 시작하지 않을 것이다

01

X 관점

1.qinbafrank (@qinbafrank): 아직 BTC ETF의 여지가 많습니다

Coinbase Summit의 회의록에 따르면 BlackRock ETF의 CIO는 비트코인 ETF의 80%가 독립 중개 계좌를 통해 구매되며 금융 자문가는 여전히 매우 신중하다고 밝혔습니다. 이는 브로커, 은행, 금융 자문가와 같은 채널이 의미하는 바입니다. 완전히 공개되지는 않았지만 아직은 새로운 자산에 대한 학습 초기 단계에 있어야 하며 추가 규제 설명을 기다려야 합니다.

감독의 문제는 규칙이 공식화되었지만 이를 구현하고 경계를 명확하게 정의할 수 있는 좋은 팀이 없다는 것입니다. 규제가 명확해지면 기관투자가 1~2%에서 5~10%로 늘어나는데, 이는 큰 개선이 될 것이다.

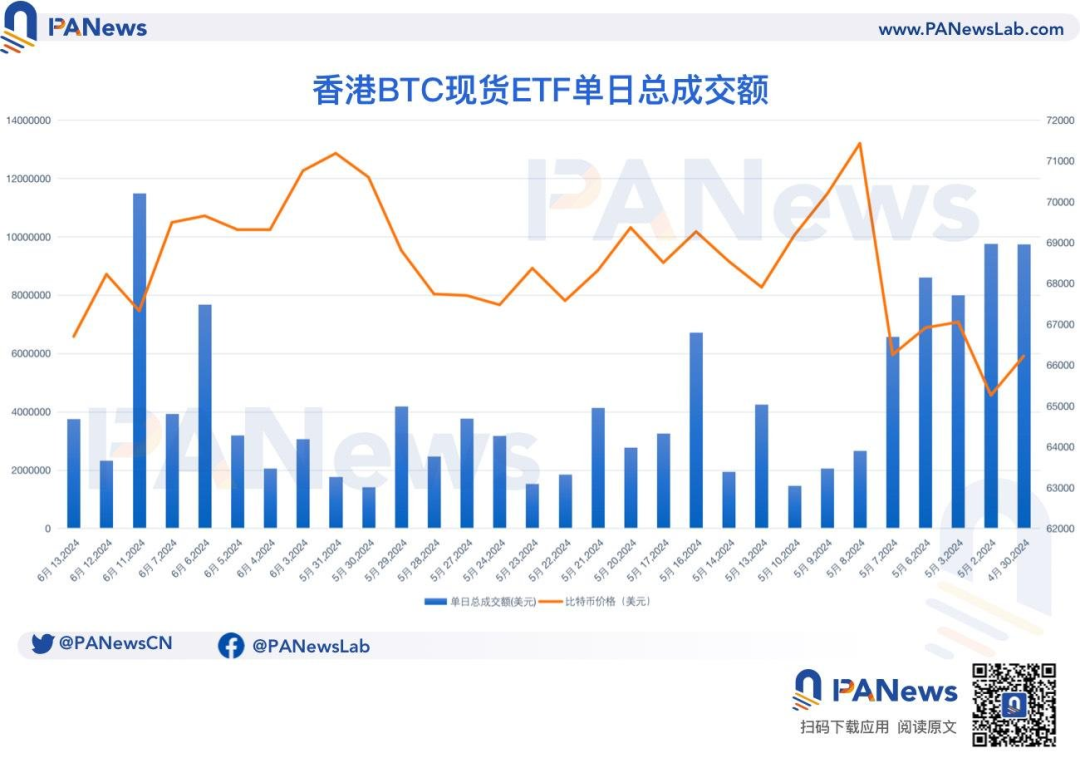

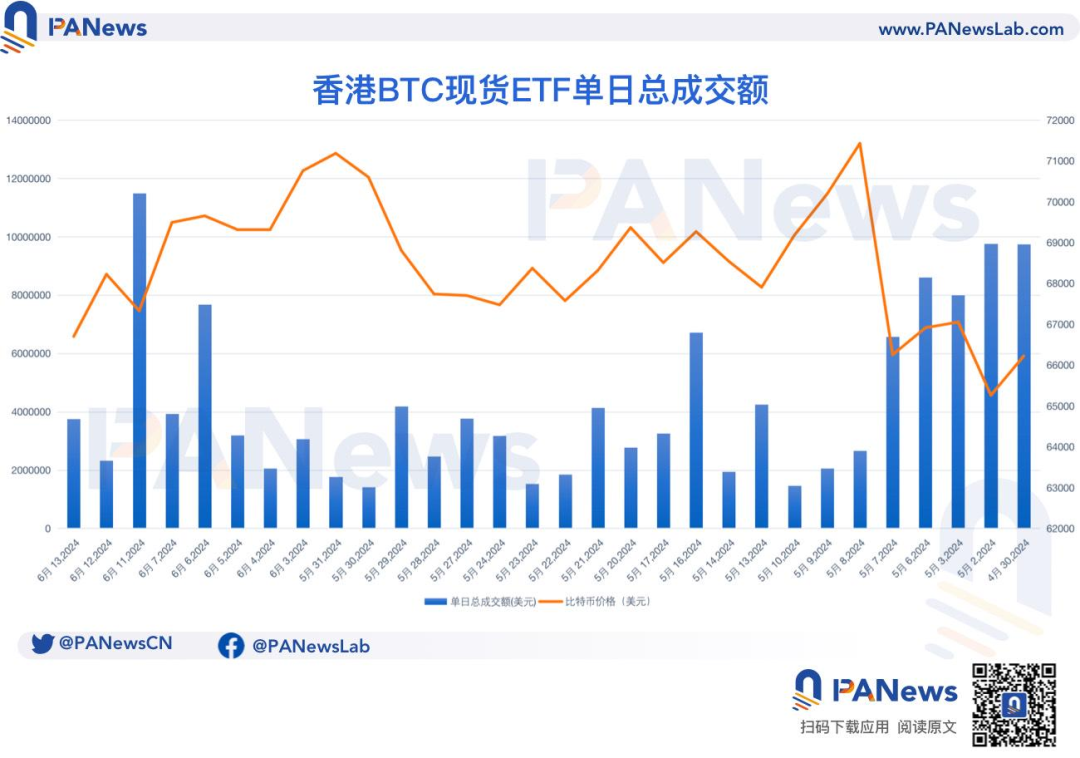

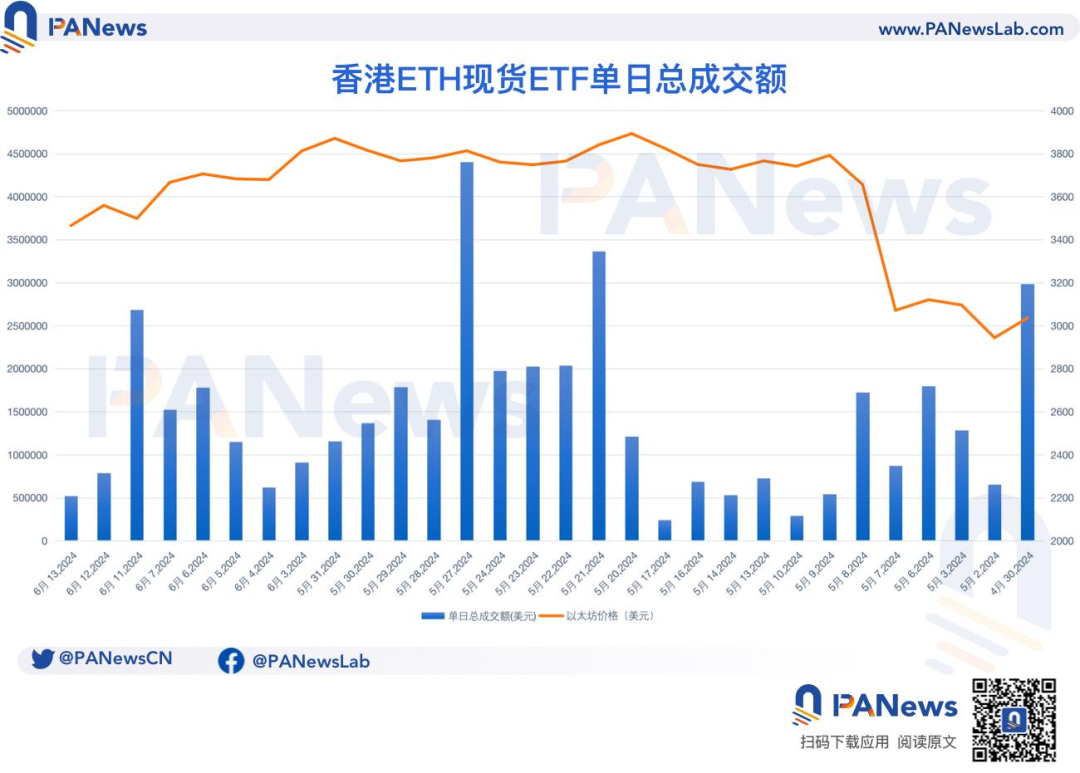

2.PANews(@PANewsCN): 2개월 뒤, 홍콩 ETF 성장의 핵심 노드가 될 수도

홍콩 가상자산 ETF의 최근 성과 검토: 은행은 아직 이를 배포하지 않았으며 여러 프로세스를 조정해야 합니다.

지난 4월 30일 홍콩의 6개 가상자산 ETF가 상장 지 한 달 반이 지났고, 시장은 여전히 러닝인 기간이다. 6월 13일 현재 홍콩 ETF 비트코인 보유 총수는 4,070개이며, 총 순자산은 2억 7,500만 달러입니다. 이더 현물 ETF 기준으로 홍콩 ETF가 보유하고 있는 ETH의 총량은 14,030개이다.

일부 업계 전문가들은 홍콩 가상자산 ETF의 거래량과 규모가 반전되고, 다양한 이해관계자들이 ETF 초기 승인을 메우고 있으며, 막힘 해소를 위해 여러 기관이 협력하고 있다고 분석했다.

두 달 뒤가 볼륨을 시작하는 중요한 시점이 될 수 있습니다.

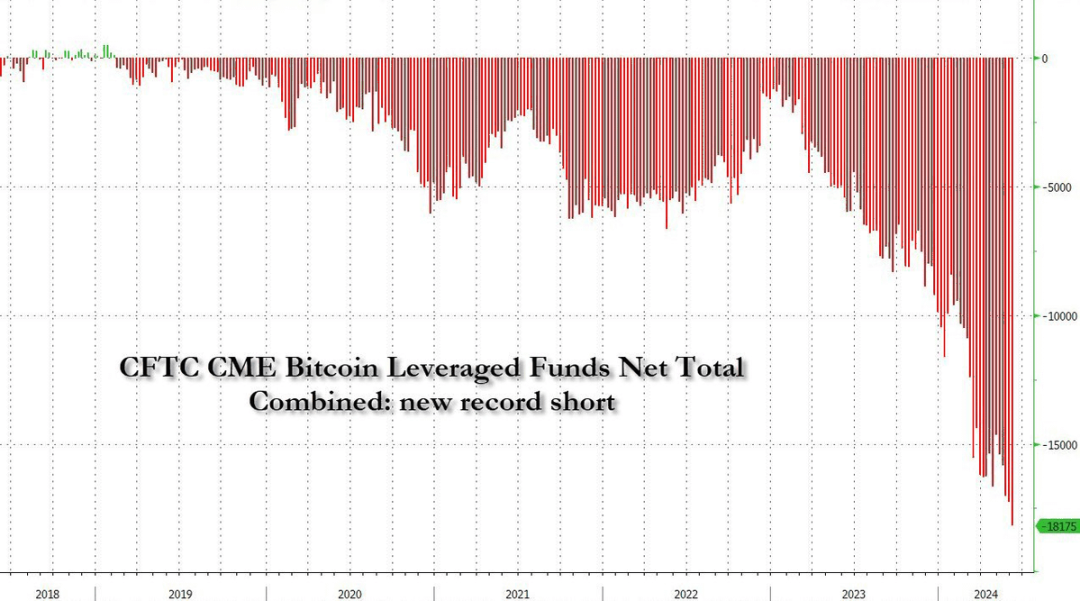

3. Crypto_Painter(@CryptoPainter_x): BTC 현물 ETF와 CME 공매도(Short) 포지션 간의 미묘한 관계!

CME는 Chicago 거래소 를 지칭하며 2017년 말에 상품 코드: [BTC1!]로 BTC 선물 거래를 시작했습니다. 이후 대량 월스트리트 기관 자본과 전업 트레이더 BTC 시장에 진입했습니다. 계속되는 미친 강세로 인해 BTC는 4년간 베어장 (Bear Market) 에 진입하게 되었습니다.

점점 더 많은 전통적 자금이 BTC 시장에 진입함에 따라 CME를 중심으로 서비스를 제공하는 기관 거래자(헤지펀드)와 전문 거래자 BTC 선물 거래에 참여하는 경우가 늘어나고 있습니다.

이 기간 동안 CME의 선물 포지션 점점 더 많아졌고, 작년에는 성공적으로 바이낸스를 제치고 BTC 선물 시장의 선두주자가 되었습니다. 현재 CME의 총 BTC 선물 포지션 약 10달러에 달하는 150,800BTC에 달합니다. 10억 달러로 전체 BTC 거래 시장 의 28.75 %점유율 차지합니다.

따라서 현재의 BTC 선물시장은 전통적인 코인업계 와 개인 투자자 거래소 를 받지 않고, 미국의 전문 기관 거래자 손에 넘어갔다고 해도 과언이 아닙니다.

최근 점점 더 많은 사람들이 CME의 공매도(Short) 포지션 크게 증가했을 뿐만 아니라 최근 역대 신고점 넘어 여전히 상승 하고 있다는 사실을 알게 되면서, 제가 이 글을 쓰고 있는 현재 CME의 공매도(Short) 포지션 580억 달러에 달했습니다. 추세는 아직 크게 둔화되지 않았습니다.

이것은 월스트리트의 엘리트 자본이 BTC를 공격적으로 숏(Short) 하고 있으며 BTC 불장(Bull market) 의 미래 성과에 대해 낙관하지 않는다는 것을 의미합니까?

데이터만 보면 정말 그렇습니다. BTC가 불장(Bull market) 에서 역대 신고점 돌파한 후 3개월 이상 계속해서 등락을 보이는 상황을 경험한 적은 없습니다. 이러한 대규모 펀드는 이번 BTC 불장(Bull market) 이 예상보다 훨씬 적다는 데 베팅하고 있을 수 있습니다.

이것이 정말로 사실입니까?

다음으로 이러한 포지션 이 어디서 공매도(Short) 설명하겠습니다. 두려워해야 합니까? 그리고 이것이 불장(Bull market) 에 어떤 영향을 미치나요?

우선, CME의 가격을 자주 확인해보면 흥미로운 특징을 발견할 수 있습니다. BTC1! 이 선물 거래 쌍의 가격은 거의 항상 코인베이스 현물 가격보다 최소 수백 달러 이상 높습니다. CME의 BTC 선물은 월 단위로 인도되며 이는 기존 코인업계 의 당월 스왑 계약과 동일하므로 이해하시기 바랍니다 .

따라서 시장 정서 강세일 때 스왑 계약의 프리미엄 수준은 다양한 경향이 있습니다. 예를 들어 불장(Bull market) 에서는 2분기 계약의 프리미엄이 매우 높은 경우가 많습니다.

CME의 BTC 선물 가격(둘 다 USD 거래 쌍)에서 Coinbase의 현물 가격을 빼면 다음 차트를 얻을 수 있습니다.

주황색 곡선은 4시간 수준의 BTC 가격 추세이고, 회색 곡선은 CB 현물 가격 대비 CME 선물 가격의 프리미엄입니다.

CME의 선물 프리미엄은 월별 계약 롤오버(포지션을 다음 달 계약으로 자동 이동)에 따라 정기적으로 변동한다는 점을 분명히 알 수 있습니다. 이는 코인업계 기존 거래소 의 스왑 계약 프리미엄과 달리 더 높을 것입니다. 계약이 체결될 때 보험료가 부과되며, 계약 만료가 가까워짐에 따라 보험료는 점차적으로 평활화됩니다.

우리가 어느 정도 선물 차익거래를 할 수 있는 것은 바로 이 규칙 때문입니다. 간단한 예를 들자면, CEX 거래소 의 분기별 계약이 생성될 때 시장이 강세장을 겪을 경우 프리미엄은 다음과 같습니다. 2~3%에 도달하면 미화 200만 달러를 지출하고 각각 미화 100만 달러를 현물 매수할 수 있으며 동시에 분기 계약에서 미화 100만 달러의 단기 주문을 개설할 수 있습니다.

이 기간 동안 가격이 어떻게 변동하더라도 단기 주문은 거의 청산되지 않습니다. 분기별 계약이 만료되기 전에 프리미엄이 점차적으로 평활화되는 한 제로 리스크 US$100만에서 안정적인 2% 수익을 얻을 수 있습니다. 20,000.

이 이익을 과소평가하지 마십시오. 대규모 자금의 경우 제로 리스크 높은 수익입니다!

간단히 계산하자면 CME는 평균적으로 한 달에 한 번 새로운 계약을 생성합니다. 2023년부터 평균 프리미엄은 1.2%입니다. 이 작업에 대한 처리 수수료를 고려하면 1%, 즉 1년입니다. , 매월 고정 1% 제로 리스크 거래 기회.

1년에 12번 계산하면 거의 제로 리스크 연간 수익률인 12.7%에 달합니다. 이는 이자를 얻기 위해 은행에 예금하는 것은 물론이고 이미 미국 대부분의 화폐 펀드의 수익률을 능가하는 수준입니다.

따라서 현재 CME의 선물 계약은 자연스러운 차익 거래 장소이지만 여전히 CME에서 선물을 개설할 수 있지만 현물을 어디서 구입할 수 있는지에 대한 문제가 있습니다.

CME는 전문 기관이나 대규모 자금을 제공합니다. 이러한 고객은 우리처럼 거래하기 위해 CEX 거래소 계좌를 개설할 수 없습니다. 따라서 BTC 현물을 구매하려면 규정을 준수하고 합법적인 장소를 찾아야 합니다.

그 소리! 우연이군요, BTC 현물 ETF가 통과되었습니다!

이 시점에서 폐쇄 루프가 완성됩니다. 헤지 펀드 또는 기관은 미국 주식 ETF를 대량 구매하는 동시에 CME에 동일한 금액의 단기 주문을 개설하고 한 달에 한 번 제로 리스크 고정 차익 거래를 수행합니다. 최소 연율 12.7%의 안정적인 수익률.

이러한 일련의 주장은 매우 자연스럽고 합리적으로 들리지만, 우리는 말에만 의존할 수 없으며 데이터를 사용하여 검증할 수도 있습니다. 미국 기관 투자자들이 ETF와 CME를 통해 차익거래를 실시했습니까?

아래 그림과 같이:

ETF가 통과된 이후 CME의 선물 프리미엄이 극도로 낮은 기간을 차트에 표시했으며, 아래 하위 차트 지표는 제가 직접 작성한 BTC 현물 ETF 순유입 히스토그램입니다.

CME 선물 프리미엄이 크게 줄어들기 시작하여 200달러 미만이 되면 ETF의 순유입도 감소한다는 것을 분명히 알 수 있습니다. CME가 해당 월에 대한 새 계약을 생성하면 ETF는 첫날부터 거래를 시작합니다. 월요일에는 대량 순유입이 있을 것입니다.

이는 ETF로의 순유입의 상당 부분이 단순히 BTC 구매를 위한 것이 아니라 CME에서 개시될 다음 고프리미엄 단기 주문을 헤징하는 데 사용된다는 점을 어느 정도 설명할 수 있습니다.

이때, 위쪽으로 돌아가 CME 선물 공매도(Short) 포지션 집계한 데이터 차트를 보면 CME의 공매도(Short) 포지션 실제로 50% 급등하기 시작한 시점은 정확히 2024년 1월 이후임을 알 수 있습니다.

BTC 현물 ETF가 2024년 1월 이후 공식 거래를 시작하게 되었습니다!

따라서 위의 불완전한 데이터 주장을 바탕으로 다음과 같은 연구 결론을 도출할 수 있습니다.

1. CME의 대규모 공매도(Short) 포지션 현물 ETF를 헤징하는 데 사용될 가능성이 높습니다. 따라서 실제 순매도 포지션 은 현재 58억 달러보다 훨씬 적어야 합니다.

2. 현재까지 ETF 순유입액은 151억 달러입니다. 상당 부분이 헤징 상태에 있을 가능성이 높습니다. 이는 역사상 두 번째로 높은 일일 ETF 순유입액(8억 8,600만 달러)을 설명합니다. )은 6월 초에 발생했으며 일주일 내내 순 ETF 유입이 BTC 가격의 뚜렷한 돌파구로 이어지지 않았습니다.

3. CME의 공매도(Short) 포지션 매우 높지만 ETF가 채택되기 전에 이미 상당한 증가를 경험했습니다. 이후 불장(Bull market) 에서는 US$40,000에서 US$70,000까지 큰 청산이 없었습니다. 이는 미국 기관 투자가 매우 높음을 보여줍니다. 여전히 BTC에 확고한 하락세를 보이는 자금이 있으며 우리는 이를 가볍게 받아들일 수 없습니다.

4. ETF의 일일 순유입 데이터에 대한 새로운 이해가 필요합니다. 순유입이 시장 가격에 미치는 영향은 반드시 양의 상관관계가 있을 수도 있고 음의 상관관계(ETF 대량 구매, BTC 가격)가 있을 수도 있습니다. 떨어지다) );

5. 미래에 이 차익거래 시스템 그룹에 의해 CME의 선물 프리미엄이 소멸되고 잠재적 차익거래 공간이 없어지면 CME의 매도 포지션 이 크게 감소하는 것을 보게 될 것입니다. ETF의 대규모 순 유출이 발생하면 너무 당황하지 마십시오. 이는 단순히 새로운 차익 거래 기회를 찾기 위해 BTC 시장에서 유동 자금을 인출하는 것입니다.

6. 마지막으로 선물시장의 프리미엄은 어디에서 오는가? 양털은 정말 양에서 나오는 걸까요? 나중에 이것에 대해 새로운 연구를 할 수도 있습니다.

02

온체인 데이터

Ember: Brother Sun이 다시 알트코인을 팔러 왔습니다

Brother Sun은 다시 모방품을 판매하기 위해 왔습니다. 6월 17일 19:00에 Sun 형제는 6224만 $CRV($207M)을 Binance로 이체했습니다. 이 CRV 중 500만 개는 지난해 8월 Sun Ge가 Curve 창립자로부터 OTC로 0.4달러에 구입했습니다. 또한 CRV(MATIC/TRU/GAL/PROS/WOO)와 함께 Binance로 전송되는 일부 작은 조각화된 알트코인이 있습니다.

03

부문의 해석

Coinmarketcap 데이터에 따르면 24시간 동안 가장 인기 있는 상위 5개 통화는 BEER, ZK, ANDY, STRK 및 IO입니다. Coingecko 데이터에 따르면 암호화 시장에서 가장 높은 성장률을 보이는 상위 5개 부문은 Avalanche Ecology, Trustswap Launchpad, FTX Bankruptcy Assets, Blast Ecology 및 HECO Ecology입니다.

이슈- 기본 생태계의 새롭고 독특한 제품에 대한 포괄적인 인벤토리: 온체인 여름 열풍이 다가오고 있습니다.

베이징 시간으로 6월 14일 이른 아침, Base는 세계적인 스포츠 브랜드인 Adidas와 관련 협력을 맺을 것임을 공식적으로 발표했습니다. 한동안 Base Onchain Summer의 새로운 라운드에 대한 추측이 다시 한 번 화제가 되었습니다. 시장의 관심을 받고 있습니다. 오데일리 오데일리 (odaily) 독자 여러분의 참고를 위해 이번 글에서 Base 생태계의 대표적인 제품들을 간략하게 소개하겠습니다.

AlfaFrens: AlfaFrens는 Base 생태계와 Farcaster 프로토콜을 기반으로 하는 새로운 SocialFi 애플리케이션으로 , 온체인 자산 흐름을 지원하는 스타트업인 Superfluid에서 개발했습니다. 이를 통해 사용자는 KOL을 구독하고 DEGEN 토큰으로 독점 채팅방에 액세스할 수 있습니다. Friend라고 볼 수 있습니다. tech의 "포크 프로젝트(folk project) 제품"으로, 이미 2 에어드랍 실시했습니다.

Gemz: Base 프로토콜의 수장인 Jesse Pollak이 주력하고 있는 소셜 프로젝트는 지난 4월 한때 '사회 분열 열풍'을 일으켰으나 이후 TON 생태 게임 프로젝트인 Notcoin에서 영감을 받아 소셜 프로젝트로 변모했을 가능성이 있습니다. Ta p2E arn 프로젝트의 핵분열 게임은 현재 공식 텔레그램 채널에 약 52만명이 있으며, 공식 계정에는 약 43만명의 팬이 아직 발행되지 않았습니다.

Drakula: 이 제품은 이전에 언급한 바 있으며, 이는 "Tik Tok의 Web3 버전" 짧은 비디오 소셜 플랫폼으로 간주될 수 있습니다. 이전에 2천만 DEGEN의 생태 인센티브 상금 풀을 받았으며 여전히 많은 창작자에게 열려 있습니다. 미화 100만 달러 가치의 창작물을 창출하며 플랫폼은 Friend.tech의 토큰 팬 경제 모델을 활용하며 현재 토큰이 발행되지 않습니다.

Bountycaster: LindaXie(전 Scalar Capital 공동 창립자, Coinbase 제품 관리자)가 만든 작업 프로그램입니다. 또한 Farcaster 프로토콜을 기반으로 구축되었습니다. 사용자는 Warpcast와 같은 클라이언트를 통해 콘텐츠를 보낼 때 태그 @Bountybot을 추가하여 작업을 게시할 수 있습니다. 다른 사용자는 해당 작업을 수령하다 하고 해당 보상을 받을 수 있습니다. 아직 코인이 발행되지 않았습니다.

BlackBird: Blackbird는 레스토랑, 호텔 및 사용자 사이에 다리를 놓는 시장 포지셔닝을 선택했으며 FLY 충성도 포인트와 같은 프로그램을 사용자에게 제공합니다. 이는 이미 Web3 및 Base 생태계에서 몇 안 되는 "소비자 친화적인 애플리케이션" 중 하나입니다. . 2022년 10월에 1,100만 달러의 시드 융자 완료했고, 2023년 10월에 2,400만 달러의 시리즈 A 융자 완료했습니다.

Unlonely: Base 생태계를 기반으로 한 온체인 라이브 방송 플랫폼으로, 이전에 Multicoin Capital 및 Coinbase Ventures와 같은 기관으로부터 투자를 받았습니다. 이 애플리케이션은 게임화된 온체인 기능을 라이브 방송에 통합하여 사용자를 위한 독특한 시청 경험을 혁신적으로 생성합니다.

Wrapshop: 위챗 미니 프로그램 몰과 유사한 쇼핑 스토어 애플리케이션으로 Farcaster 생태계를 기반으로 구축되었습니다. 사용자는 몇 가지 간단한 단계를 통해 자신만의 "Farcaster Ecological Mall"을 구축하여 의류, 예술품 등을 포함한 실제 또는 가상 제품을 판매할 수 있습니다.

Bolide: 이전에 Base Ecological Builder Grants의 10단계를 수상한 Meme 대화형 제품입니다. 공식 문서에 따르면 "Bolide 애플리케이션은 Web3의 기능을 출시하기 위해 Web2의 사용자 경험을 사용하는 지능형 자체 호스팅 Web3 애플리케이션입니다. . 사용자는 암호화 자산을 보유, 추적 및 거래할 수 있을 뿐만 아니라 모든 "Bolide Earn" 기능에 액세스할 수 있습니다.

GAME: BASE 생태학적 Meme 프로젝트 GAME는 Meme 보유자에게 게임화된 소셜 경험을 제공하기 위해 MemeFi 트랙에서 첫 번째 Meme 게임을 출시할 것이라고 이전에 발표했습니다. 플레이어는 게임에서 Meme PVP 전투에 참여하고 첫 번째 협력인 GAME 토큰을 얻을 수 있습니다. RUNE 생태 프로젝트 DOG로서 DOG를 이용해 게임을 플레이하는 플레이어들은 GAME 에어드랍 받을 수 있습니다. 덕분에 GAME의 이전 화폐 가격이 40%나 급등했습니다.

단락: Base 생태계의 온체인 뉴스레터이자 게시 플랫폼입니다. 이는 또한 Base 공식 계정이 외부 세계에 뉴스를 게시하는 주요 플랫폼 도구입니다. 이 플랫폼을 통해 제작자는 자신의 창작물을 NFT로 민트 뉴스레터를 지갑 주소로 직접 보내거나 구독을 통해 수익을 얻을 수 있습니다. 또한 Farcaster, Lens, XMTP 등의 소셜 프로토콜과 통합되어 토큰 기반 채널 생성이 가능해 'Knowledge Planet'과 같은 팬 커뮤니티 와 유사한 대화형 채널을 만들 수 있습니다.

04

거시적 분석

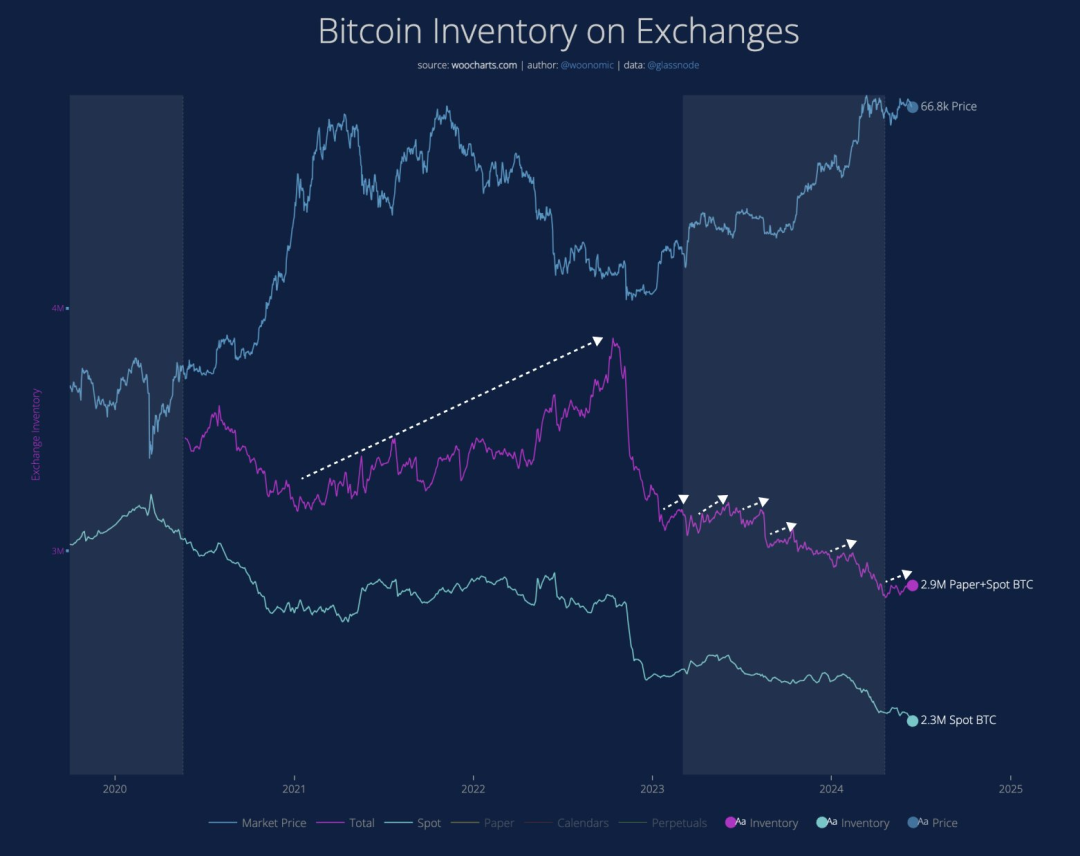

Willy Wo: 비트코인 재벌의 매도가 부정적인 하락을 초래했습니다

비트코인 현물ETF 유입을 보면 시장이 끊임없이 매매하고 있고, 기관들도 매매하러 시장에 진입하고 있음을 알 수 있습니다. 그러나 시장 추세는 반대 방향으로 흘러가는 듯하여 계속해서 하락하고 있습니다. 판매? 2024년에 들어서면서 시장 참여자들은 비트코인 현물 ETF의 유입 및 유출에 더 집중하기 시작했습니다. 마치 이러한 데이터가 시장의 진정한 역학에 대한 통찰력을 얻는 열쇠가 된 것처럼 말입니다.

중요한 것은 총수요와 총공급이다.

먼저 파는 사람이 누구인지 알려드리겠습니다. OG는 판매되고 있으며 모든 ETF를 합친 것보다 10배 더 많은 BTC를 소유하고 있습니다. 그들은 모든 불장(Bull market) 매도합니다. 이 모델은 비트코인 제네시스 블록부터 존재해 왔습니다.

이 현상을 보다 직관적으로 이해하기 위해 다음 수치를 참고할 수 있습니다: 코인 연령 x 판매된 코인 수. 이 차트는 시장에서 OG의 판매 행동과 그것이 시장 동향에 미치는 영향을 보여줍니다.

우리는 지금 비트코인의 “현대 시대”에 있습니다. 2017년부터 '페이퍼 BTC(실제 BTC가 아닌 종이 BTC)'가 시장에 넘쳐나기 시작했습니다.

선물시장 역시 시장 동향에 영향을 미치는 주요 요인 중 하나입니다.

과거에는 코인을 구매하려면 실제 BTC를 구매해야 했습니다. 그리고 최근에는 소위 종이 BTC를 구입할 수 있습니다. 이것은 실제 돈이 없는 누군가가 당신에게 종이 조각을 팔 수 있다는 것을 의미합니다.

함께 합성 비트코인을 만듭니다.

BTC에 대한 이러한 잠재 수요는 종이 BTC로 이동되며 판매할 BTC가 없고 스테이크할 USD만 있는 거래상대방 거래자 에 의해 채워집니다.

과거에는 비트코인 가격이 기하급수적으로 오를 수 있었던 이유는 초기 보유자의 소액 매도와 채굴자가 판매하는 소량의 새로 채굴 코인이 유일한 판매자였기 때문입니다.

이제 "종이 BTC"의 마법에 더 주목해야 합니다.

2022년 베어장 (Bear Market)'종이 BTC' 확산으로 인해 발생하며, 실제 현물 보유자들은 실제로 매도를 하지 않고 있다.

현재 불장(Bull market) 에서 나는 가격 인상이 따르지 않은 종이 BTC가 증가하는 기간을 태그.

우리는 지금 그런 단계에 있습니다.

따라서 ETF 매수에만 집중하는 것만으로는 시장 동향을 완전히 파악하기에는 부족하며, 온체인 데이터, 파생상품 데이터, 기술적 가격 동향 등도 주의 깊게 살펴야 합니다.

이러한 모든 요소는 수요와 공급의 복잡한 그림을 추가합니다.

그것들을 모두 하나로 묶는 것은 정량화할 수 있는 과학이라기보다는 예술에 가깝습니다.

이 변동성이 큰 시장에서는 모두가 논리적인 추측만 하고 있습니다.

05

연구보고서 선정

PANews: 홍콩 암호화폐 ETF는 아직 매각되지 않았습니다. 은행들은 배포를 꺼리고 있습니다.

지난 4월 30일 홍콩의 6개 가상자산 ETF가 상장 지 한 달 반이 지났고, 시장은 여전히 러닝인 기간이다. 한편, 기존 은행에서는 아직 이러한 가상 자산 ETF를 배포하지 않은 반면, 일부 증권사에서는 이러한 레이아웃을 적극적으로 홍보하고 있습니다. 예를 들어 Victory Securities의 VictoryX 거래 앱은 이제 USDT 및 USDC의 입출금 기능을 오픈했습니다. 전문 투자자에게.

시장 거래량 실적과 관련하여 SoSo Value 데이터에 따르면 이 기간 동안 홍콩 BTC 현물 ETF의 일일 총 거래액은 평균 432억 1500만 달러로 6월 11일 홍콩 ETH의 평균 단일 거래액은 1149억 8400만 달러로 역대 신고점 기록했습니다. 현물 ETF의 일일 총 거래량은 143억 5400만 달러였으며, 5월 27일에 440억 4200만 달러로 최고치를 기록했습니다.

일부 업계 전문가들은 홍콩 가상자산 ETF의 거래량과 규모가 반전되고, 다양한 이해관계자들이 ETF 초기 승인을 메우고 있으며, 병목 현상 해소를 위해 다양한 기관들이 협력하고 있다고 분석했다. 두 달 뒤가 볼륨 시작의 키포인트가 될 수도 있다.

1. 상장 1개월 반이 지난 현재 6개 가상자산 ETF의 데이터 성과는 어떤가요?

공개 자료에 따르면 홍콩 비트코인 현물 ETF 3개 발행 규모는 4월 30일 첫날 2억 4,800만 달러(이더 현물 ETF는 4,500만 달러)에 달해 1월 10일 미국 비트코인 현물 ETF의 약 1.25달러를 훨씬 능가했다. 초기 출시 규모가 미화 1억 달러(그레이스케일 제외)라는 점은 홍콩 암호화폐 ETF의 후속 성과에 대한 시장의 기대가 높다는 것을 보여줍니다.

개장 거래량으로 볼 때, 이들 6개 홍콩 암호화폐 ETF에 대한 시장의 비판은 미국 암호화폐 ETF에 비해 "부진한" 성과에 초점을 맞췄습니다. 상장 첫날, 6개 홍콩 암호화폐 ETF의 총 거래량은 HK였습니다. 8,758만 달러(약 1,120만 달러) 중 3개의 비트코인 ETF 거래량은 6,750만 홍콩달러로 미국 비트코인 현물 ETF 전체 첫날 거래량(46억 달러)의 1%에도 미치지 못했습니다.

SoSoValue의 데이터에 따르면 6월 13일 현재 홍콩 ETF 비트코인 보유 총량은 4,070개이며 총 순자산은 2억 7,500만 달러입니다. 이더 현물 ETF 기준으로 홍콩 ETF의 총 ETH 보유량은 14,030개입니다.

한 달 넘게 상황을 살펴보면 홍콩 BTC 현물ETF 일일 총 거래량으로 보면 6월 11일 일일 총 거래량이 1149억8400만 달러에 달해 역대 신고점 기록했지만 빠르게 하락세를 보였다. 이틀 후에 다시 오세요. 상장 이후 일일 평균 총 거래량은 US$432.15백만입니다. 이 기간 동안 미국 비트코인 ETF의 일일 평균 총 거래량은 19억 6500만 달러였습니다.

홍콩 ETH 현물 ETF의 일일 총 거래량은 5월 27일에 미화 440억 4200만 달러로 최고 거래량을 기록했습니다. 상장 이후 일일 평균 총 거래량은 143억 5400만 달러입니다.

2. 기존 은행에서는 아직 배포하지 않았으며, 두 달 안에 볼륨을 시작하는 것이 중요할 수 있습니다.

하지만 홍콩 가상자산 현물ETF가 상장 한 달이 넘었지만 아직까지 상장한 은행이 없다. Ernst & Young Hong Kong의 금융 서비스 컨설팅 데이터 및 분석 책임자인 Chris Barford는 홍콩 경제 저널에 기존 은행이 자금 세탁 방지 및 고객 파악(KYC) 규제 리스크 우려하고 있기 때문에 더 많은 조치를 취하고 있다고 말했습니다. 제품 유통 참여에 신중함.

일부 발행인들은 은행과 증권사가 서로 다른 규제 기관의 적용을 받는다는 점을 인정했습니다. 은행 내 유통은 여전히 해당 규제 기관의 허가를 기다려야 하며 은행이 내부 평가를 수행하는 데 시간이 걸릴 수 있습니다. Barford는 인재 부족이 주요 과제라고 설명했습니다. 인재는 분산 원장 및 가상 자산의 세계에 더 대면 지고 이를 금융 서비스 및 규제 지식과 결합해야 합니다. 전통적인 은행이나 금융 기관의 위험 통제 수준에 도달한 경우에만 이러한 상품이 더 많이 수용될 수 있습니다.

동시에, 전통적인 금융기관으로서 일부 홍콩 증권사들은 비트코인과 같은 가상 자산에 대한 거래 서비스를 제공하기로 했습니다.

예를 들어 홍콩의 Victory Securities, Tiger Brokers 및 Interactive Brokers와 같은 증권 회사는 해당 서비스를 출시했습니다. 투자자는 중개 앱에서 비트코인과 같은 가상 자산을 거래할 수 있습니다. Brokerage China에 따르면 일부 증권사에서는 가상자산 관련 수익이 회사 수익의 약 4분의 1을 차지할 수 있다고 밝혔습니다. PANews에 따르면 많은 중개회사가 위에서 언급한 ETF 상품 구매를 지원하지만 일부 대형 중개회사도 규제 고려 사항으로 인해 고객에게 가상 자산 ETF를 적극적이고 공개적으로 추천하지 않습니다.

올해 5월 6일, Tiger Brokers(홍콩)는 비트코인, 이더 등 18개 통화를 지원하는 가상자산 거래 서비스의 공식 출시를 발표했습니다. 이는 홍콩 최초의 온라인 중개업체로서 단일 플랫폼을 통해 증권과 가상자산 거래를 모두 지원하는 것입니다. 플랫폼. 6월 17일, Tiger Brokers(홍콩)는 홍콩 증권 규제 위원회의 승인을 받아 라이센스를 업그레이드하고 공식적으로 홍콩 소매 투자자에게 서비스를 확장했다고 발표했습니다. 현재 홍콩의 개인 투자자들은 Tiger Brokers의 주력 투자 플랫폼인 Tiger Trade를 사용하여 비트코인, 이더 포함한 다양한 글로벌 자산은 물론 주식, 옵션, 선물, 미국 국채, 펀드 등을 거래할 수 있습니다. 가상자산과 전통금융자산의 원활한 배분 및 관리가 가능합니다.

또한, 홍콩빅토리증권은 지난해 11월 24일 홍콩에서 최초로 증권선물위원회로부터 개인투자자에게 가상자산 거래 및 컨설팅 서비스를 제공하는 승인을 받은 허가회사가 되었다고 밝혔다. 또한 지난해 11월 24일에는 홍콩 인터랙티브 브로커스(Hong Kong Interactive Brokers)도 홍콩 내 소매 고객을 대상으로 가상자산 거래 라이선스를 취득해 비트코인과 이더 거래가 가능해졌다.

중개 APP에서 비트코인 등 가상자산을 거래하려는 투자자는 가상자산 계좌를 개설해야 합니다. 브로커는 가상 자산 거래에 대해 더 낮은 진입 임계값을 설정했으며 거래 임계값은 $100부터 시작합니다.

Hashkey Capital의 2차 펀드 파트너인 Jupiter Zheng은 최근 홍콩 가상 자산 ETF의 거래량과 규모가 반전되었다고 썼습니다. 이는 실제로 "구조적" 저류를 반영합니다. 즉, 여러 이해관계자가 프로세스를 다듬고 혼잡 지점을 없애고 있습니다. 특히 실물 예금 및 환매의 경우 혼잡 지점을 해소하기 위해 딜러(PD), 브로커, 보관/ 거래소, MM (Market Making) 등 다양한 기관 간의 조정을 진행하고 촉진해야 합니다. 두 달 뒤가 볼륨 시작의 키포인트가 될 수도 있다.

또한 홍콩 가상자산 ETF의 향후 규모를 결정짓는 핵심 동력은 기관투자자들로부터 나올 것이다. 언스트앤영 조사 결과, 많은 기관투자자들이 향후 2~3년 안에 가상자산에 대한 배분을 늘릴 것으로 예상되는 것으로 나타났다. 관리 중인 자산이 5000억 달러를 초과하면 대부분 자산의 약 1%를 어떤 형태로든 가상화폐에 투자하게 되며 대부분의 패밀리오피스도 가상화폐에 관여하고 있다. 대형 투자자들은 앞으로 가상자산의 수익률이 시장을 능가할 수 있다고 생각하지만, 이러한 리스크 관리할 수 있다면 가치는 변동할 것입니다.

앞으로 홍콩 가상자산 ETF의 현재 실적은 개선이 필요하지만, 관련 서비스를 제공하는 브로커가 많아지고, 은행 유통 가능성이 높아지며, 가상자산에 대한 기관투자자의 관심이 높아질수록 홍콩의 시장 잠재력은 높아질 것으로 예상됩니다. 가상자산 ETF 아직도 기대해볼 만하다.