이번 호의 주요 내용 :

1. VC가 투자한 프로젝트 에어드랍 높은 프로젝트는 무엇인가요?

2. AI 클라우드 컴퓨팅 트랙에 새로운 즐겨찾기가 추가되었습니다.

01

X 관점

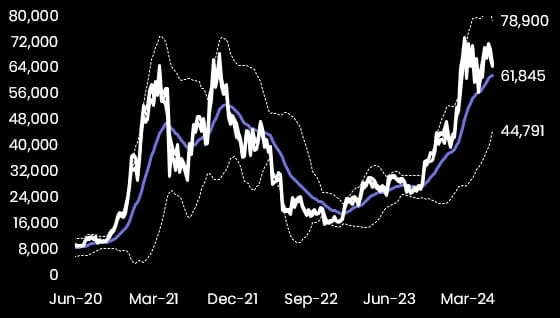

1. Rocky(@Rocky_Bitcoin): 유동성 데이터는 거짓말을 하지 않습니다

글로벌 유동성 지수! 현재 세계 주요 중앙은행 국가들은 기본적으로 완화 상태에 있습니다. 미국이 어려워도 M2 데이터도 변곡점에 도달했습니다.

우리는 사인곡선으로 상승 있으며, 그 순환은 광대합니다. 이를 따르는 사람은 번영할 것이고, 그것에 반대하는 사람은 멸망할 것입니다!

유동성 지수는 기본적으로 #BTC 가격과 완전히 양의 상관관계가 있으며, 최고치는 25년 후 2~3분기에 나타날 가능성이 높습니다!

2. Willy Woo(@woonomic): BTC 복구는 소규모 채굴자들의 퇴장을 기다려야 합니다.

간단하게 정리해보겠습니다.

#비트코인은 언제 회복되나요? 약한 채굴자들이 죽고 해시레이트가 회복되는 때입니다.

이는 반감기 후 광부 항복에 많은 시간이 걸리기 때문에 기록용입니다.

아마도 이익을 높이는 서수 비문에 감사할 수 있을 것입니다.

(번역: 명확하게 말씀드리겠습니다. BTC는 언제 반등할까요? 소규모 채굴자들이 그만두고 해시율이 다시 올라갈 때까지 기다려야 합니다. 현재 리본 얽힌 일수는 기록적인 수준이므로 채굴자들을 기다려야 합니다. 반감 이후에 항복하는 것입니다. 이는 인스크립션 열풍으로 인한 이익 때문입니다.

3. 대우(@BTCdayu): MEME는 지속되지 않을 것입니다. AI는 코인업계 빨아들입니다.

이 글은 해당 블로거의 글에서 발췌한 것입니다: “문제가 크다. 카지노는 급증하는데 도박꾼은 줄고 있다? ! 》

(1) 일부 프로젝트의 가치는 낮지 않습니다. 미국 주식의 가치 목표와 비교할 때 코인업계 최고 가치 코인인 BTC와 ETH의 가치는 이미 낮지 않습니다.

(2) 생태 프로젝트 거품이 엄청납니다. 코인업계 생태학적 프로젝트는 일반적으로 큰 거품과 엄청난 매도 압력을 가지고 있습니다. 사람들은 알트코인 플레이를 중단할 만큼 냉정하지 않지만 알트코인에 의해 단절되었기 때문에 MEME를 플레이하고 있습니다. 알트코인 시총 는 100억이고, 온체인 30명이 살아 있고, 매달 5억의 매도 압력이 당신을 기다리고 있습니다. 그 가치는 어디에 있습니까?

(3) MEME는 지속 가능하지 않습니다. MEME는 합의와 정서 이며 PEPE는 그 중 가장 눈길을 끄는 대표자이지만 수십억 달러로 오른 후에 다시 오르려면 필요한 자금의 양이 점점 더 많아질 것입니다. 21년 만에 머스크 같은 엄청난 펀드. 탑 KOL들은 커뮤니티 이용해 서로에게 1000억 달러를 외친다. 나는 NFT 패밀리들 사이에서 이것을 너무 많이 보았는데, 그때마다 가장 큰 소리를 지르고 나를 가장 잘 베는 사람이 바로 그 사람이다. .

우리 모두 알다시피 저는 개인적으로 정서, 커뮤니티, 시장, 내러티브에 가장 민감하기 때문에 MEME를 가장 좋아합니다. 그래서 가치 코인보다 MEME를 통해 더 많은 돈을 벌지만 MEME를 이해한다고 해서 그렇지는 않습니다. MEME가 그것을 가지고 있을 수 있다고 생각하지 마세요.

MEME의 정서 얼마나 투기적이고 참가자들이 얼마나 열광적인지, 이것이 얼마나 비극적인 일인지를 믿으십시오. 이것이 세상의 객관적인 법칙입니다.

(4) AI는 계속해서 피를 빨아들입니다. 미국 주식에 대한 AI 서술은 전 세계에서 큰 돈을 끌어들이고 있으며, 이 모든 것은 코인업계 의 낮은 가치와 높은 거품의 맥락에서 계속될 것입니다. 미국 주식시장이 붕괴되면 어떻게 될까요? 안타깝지만 코인업계 더욱 비참하게 붕괴될 뿐입니다.

마지막 문장은 다음과 같이 요약합니다. ETH ETF의 채택은 단기적인 이점일 뿐입니다. 위에서 언급한 당사자들의 결합된 노력은 시장이 저항이 가장 적은 방향으로 움직일 가능성이 높습니다.

02

온체인 데이터

불씨(Embers): 특정 고래 다시 한번 BTC 보유량을 2,510으로 늘렸습니다.

어제 한 고래/기관이 6,570 BTC의 보유량을 늘린 후, 다른 고래/기관은 6시간 전에 Bitfinex에서 3개의 주소를 통해 65,039의 가격으로 2,510 BTC(1억 6300만 달러)를 모금했습니다.

3ADUencNf9zzxMvz7QmJtgU5EsBXg1ScEZ 주소는 1,000 BTC를 제안했습니다.

주소 3BTSgrNF7MhZEqCWYYK8mSp9YMTz1ZkgRX는 860 BTC를 제안했습니다.

주소 3PBRjqe3mdACy2vBzn6o7M1SgWWrh1H7Gr은 650 BTC를 제안했습니다.

03

부문의 해석

Coinmarketcap 데이터에 따르면 24시간 동안 가장 인기 있는 상위 5개 통화는 ZRO, ZK, TRUMP, MAGA 및 LISTA입니다. 코인게코(Coingecko)의 데이터에 따르면 암호화폐 시장에서 가장 높은 성장률을 보이는 상위 5개 부문은 축구, 마케팅, Moon Knight Labs, 전자상거래 및 Discord Bots입니다.

이슈 포커스 - AI 클라우드 컴퓨팅 트랙에 새로운 인기가 속속 등장

AI 트랙 개발이 본격화되면서, 베테랑 탈중앙화 스토리지 솔루션인 Arweave가 제안한 AI 솔루션 AO(Actor Oriented)가 한때 시장에서 큰 인기를 끌었습니다. 그러나 AO 토큰 이코노믹스 발표 이후 AR 토큰은 최고가 약 49.5달러에서 최저 $22.6까지 54.3%나 하락하는 등 급격한 반등을 시작했습니다. AR 토큰 보유자는 여전히 AO 토큰을 민트 할 수 있는데 왜 급락했나요?

전반적으로 AR을 보유하면 AO 토큰을 얻을 수 있지만 그 매력은 실제로 크게 감소했습니다. 예를 들어 stETH를 보유하는 것은 매우 비용 효율적입니다. stETH의 자산은 AR보다 안정적입니다. stETH 자체도 이더 스테이킹 수익을 얻을 수 있습니다. 이제 AO를 민트 데에도 사용할 수 있으며 이는 AR을 보유하여 민트 것보다 훨씬 효율적입니다. 자금이 쇠퇴했습니다. 게다가 최근 AI 트랙에 새로운 애청곡이 추가되면서 AO의 매력이 많이 줄어든 것 같다.

최근에는 탈중앙화 클라우드 컴퓨팅 플랫폼인 Aethir가 암호화 시장의 AI 프로젝트에 새로운 차원을 추가하면서 시장의 주목을 받았습니다. Aethir는 기본적으로 유휴 GPU 리소스를 통합한 다음 이를 모아 높은 AI 컴퓨팅 요구 사항이 있는 사용자가 사용할 수 있는 강력한 컴퓨팅 리소스 공유 풀을 형성합니다. 경제 구조의 관점에서 Aethir Network는 채굴자, 개발자, 사용자, 토큰 보유자 및 Aethir DAO로 구성된 탈중앙화 경제입니다. 성공적인 네트워크 운영을 보장하는 세 가지 주요 역할은 컨테이너, 인덱서 및 검사기입니다.

io.net과 Aethir는 다소 유사해 보이지만 서로 다릅니다. Ebunker Lianchuang 0xTodd는 AI 회사가 자체적으로 대량 의 그래픽 카드를 구매하고 싶어하지 않기 때문에 탈중앙화 시설이 매우 중요하다고 말했습니다. 이는 IO와 Aethir 두 프로젝트에서 발견한 시장 수요이기도 합니다. 생태계 구축에 있어서 IO와 Aethir의 생각에는 일정한 차이가 있습니다. 초기에 IO는 토큰 보조금을 사용하여 사용자 그래픽 카드를 축적했으며 정점에는 수십만 개의 그래픽 카드가 IO에 걸려 있었습니다. 나중에 IO는 AI 회사와 협력하게 되었습니다. Aethir는 이전에 CheckerNode라는 가상 채굴 머신을 판매했으며 나중에 Edge 채굴 머신을 판매했습니다. 이 방법은 커뮤니티의 기본 디스크를 유지하는 데 매우 효과적입니다. 또한 IO는 SOL 생태계인 반면 Aethir는 주로 이더 과 Arbitrum에 있습니다. 따라서 생태학적 관점에서 볼 때 두 프로젝트는 막연하게 독립적이며 영향권으로 나누어져 있지만 두 프로젝트 자체는 협력하여 토큰 스왑을 수행합니다.

위 프로젝트들 외에도 비트텐서(TAO)는 시장에서 높은 주목을 받고 있는 프로젝트이기도 하다. 비트텐서(TAO)는 네트워크 참여자들이 머신러닝 역량과 예측을 교환할 수 있도록 세계 최초의 블록체인 신경망 구축에 전념하고 있다. . 그중 다이나믹 TAO는 Bittensor의 가장 기대되는 제안 중 하나로 지난해 서브넷 출시에 이어 두 번째로 서브넷에 암호화 인센티브를 도입하는 것입니다. Dynamic TAO는 현재 테스트 중이며 곧 완전히 출시될 예정입니다.

탈중앙화 인프라 RNDR도 주목할 만하다. 올해 WWDC 컨퍼런스에서 Apple은 모든 기기에서 사용할 수 있는 새로운 AI 기능 제품군인 Apple Intelligence를 발표했습니다. 그 중 렌더 네트워크(Render Network)가 지원하는 3D 디자인 소프트웨어인 옥테인X(OctaneX)가 최신 아이패드 프로에서 시연됐다. 더 많은 사용자가 OctaneX를 사용한다는 것은 렌더 서비스에 대한 수요가 증가한다는 것을 의미하며, 이는 RNDR 토큰의 가치를 높일 것으로 예상됩니다.

04

거시적 분석

@10X Research: 세 개의 주요 그룹이 비트코인을 판매하고 있으며 헤지펀드 차익거래 기회가 사라졌을 수 있습니다

현재 시장 구조가 완전히 상승 관점 인 것은 아니지만, 우리는 역대 신고점 일반적으로 포물선형 상승이 이어진다는 관점 바탕으로 비트코인이 70,000달러 근처에서 돌파를 시도할 것이라고 추측했습니다. 돌파구가 실패하면 리스크 관리가 중요해집니다. 당시 우리는 낮은 인플레이션 데이터가 비트코인 가격 상승의 촉매제가 될 것으로 예상했고 실제로 그랬지만 비트코인은 대량 매도세를 겪었습니다.

첫째, 인플레이션 변화로 인한 이전의 공격적인 비트코인 ETF 매수와는 달리, 비트코인 ETF는 지난 8거래일 동안 10억 달러의 자산을 매도했습니다.

둘째, 비트코인 채굴자들의 장외 판매는 3월 이후 최대 일일 거래량으로 성장해 하루에 3,200비트코인을 넘어섰습니다. 상장 채굴자는 시장의 3%를 점유율 하지만 5월에는 8,000비트코인 순매도했습니다(6월 데이터는 아직 공개되지 않았지만 채굴자는 훨씬 더 많이 판매했습니다). 채굴자들의 비트코인 보유액은 6월 5일 1,290억 달러에서 현재 1,180억 달러로 감소했습니다.

마지막으로 또 다른 판매자 그룹은 12억 달러를 판매한 초기 비트코인 보유자였습니다.

위의 세 가지 모두 비트코인을 $70,000 이상의 가격에 판매하는 데 만족하는 것 같습니다.

비트코인 ETF의 평균 매수가격 60,000~61,000달러로 추정되며, 이 수준으로 되돌아가면 청산 물결이 이어질 수 있습니다. 지난 5월 2일 비트코인이 56,500달러로 떨어지자 블랙록은 "국부펀드와 연기금이 곧 시장에 진입할 예정"이라는 성명을 발표했다. 이로 인해 비트코인이 어느 정도 더 하락하는 것을 방지했지만 이제 BlackRock은 비트코인 ETF IBIT 구매량의 80%가 기관이 아닌 개인 투자자 로부터 나온다고 말합니다.

현재 61,000달러 가격 수준은 21주 이동 평균과 일치하는 반면, 이전 주기에서 이 지표는 리스크 관리 지표 구매(비트코인 가격이 21주 이동 평균보다 높음) 또는 매도 모두에 적합했습니다. 우리는 145억 달러 규모의 비트코인 ETF 중 30%가 차익거래 헤지펀드에서 자금을 조달한 것으로 추산하며, 8거래일 동안의 ETF 청산으로 인해 선물 만기일(6월 28일)이 다가옴에 따라 이들 펀드가 차익거래를 계속하지 않을 수도 있음을 알 수 있습니다. (ETF 롱(Long) 대 CME 선물 숏(Short)) 차익거래 기회가 사라졌기 때문입니다.

비트코인(흰색)과 21주 이동평균(보라색) 비교

높은 이자율로 인해 거래소 프리미엄을 받고 선물을 판매할 수 있고 대부분의 암호화폐 거래자(구매자 측에서) 상승 관점 보이는 경향이 있어 자금 비용이 증가하기 때문에 차익거래 기회가 존재합니다. 2024년 비트코인의 연간 평균 펀딩 비율은 16%입니다. 이는 지난 며칠 동안 8~9%에 불과했던 것과 비교됩니다. 따라서 이 한 자릿수 펀딩 비율로는 차익거래 게임을 계속 유지할 수 없어 비트코인 ETF에서 지속적인 유출이 발생할 수 있습니다. 이는 3월 8일(비트코인이 40,000달러에 도달한 이후 첫 번째 조심스러운 성명) 및 4월 5일과 같은 기사에서 설명했던 차익거래 신호 효과의 이면입니다.

우리의 시장 구조 분석은 유동성 구성 요소를 풀어 때로는 기본 상승 관점(포물선) 서술에 반대되는 신중한 관점 제공합니다. 실제로 3월 12일(CPI 데이터가 급격하게 상승 시기) 이후 비트코인 ETF 유입이 크게 둔화되고, 알트코인 거래량이 크게 감소하고, 그에 따른 자금조달 비율도 하락했음에도 불구하고, 비트코인 가격은 지난 3개월 동안 하락세를 보였습니다. 여전히 15% 범위 내에서 변동합니다.

스테이블코인 민트 비트코인 반감 완료된 4월 21일 이후 크게 느려졌습니다. 이러한 요인(비트코인 ETF 유입 및 스테이블코인 민트 일시 중지, 알트코인 및 펀딩 비율 하락)으로 인해 비트코인 가격이 52,000~55,000달러로 하락할 수 있다는 우려가 생기고, 이는 시장의 실제 성과에 조금 못 미치는 수치입니다. 약 3%(비트코인 가격 최저 $56,500까지 하락했습니다).

5월 15일, 낮은 CPI 데이터가 발표된 후 비트코인 ETF 유입은 향후 20일 동안 38억 달러에 도달했습니다. 성장이 유지된다면 낮은 CPI 데이터가 시장 반등을 주도할 것으로 예상하고 올해 말에는 CPI 데이터가 3.0% 미만이 될 것으로 예상합니다. 2019년 7월 연준은 인플레이션 하락과 경제성장 둔화로 금리를 인하했다. 당시 비트코인은 무려 30%나 하락했기 때문에 금리 인하 이유가 중요하다.

그러나 이번에는 차익거래(펀딩 금리) 매력이 떨어지면서 비트코인 ETF 매입이 늘지 못했다. 지난 5월 20일 미국 증권거래위원회(SEC)가 이더 ETF 승인 가능성을 암시했을 때 선물 포지션이 늘어나면서 시장 구조가 크게 개선됐다. 약 3주 만에 시장은 이더 선물 포지션에서 44억 달러(50% 증가), 비트코인 선물에서 30억 달러를 매입했습니다. 5월 15일의 CPI 데이터와 결합하여 이는 시장 구조를 효과적으로 개선하고 비트코인 가격이 70,000달러로 다시 상승하는 데 도움이 되었습니다. 따라서 초기 보유자, 채굴자 및 ETF는 비트코인 포지션 판매하기로 적극적으로 선택했습니다.

05

연구보고서 선정

Defizard: 어떤 VC 투자 프로젝트가 에어드랍 확률이 가장 높나요?

L0, zkSync 및 Starknet의 공통점은 무엇입니까?

같은 금액이 그들에게 투자되었습니다. 이러한 리스크 프로젝트에 투자하면 프로젝트는 에어드랍 보장합니다.

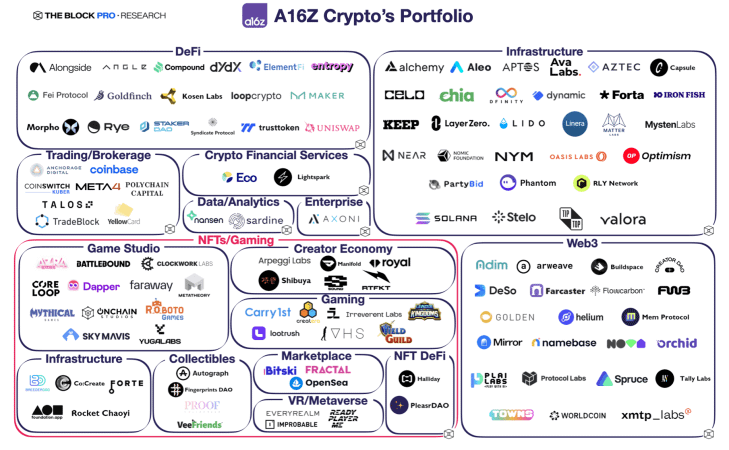

a16z (@a16zcrypto)

투자 건수: 169.

에어드랍 포함된 프로젝트: 15.

Farcaster, EigenLayer, Worldcoin, LayerZero, zkSync, Uniswap, Sui, Aptos, Optimism, Goldfinch, Ape, dYdX, Forta, Gitcoin.

에어드랍 비율: 8.87%.

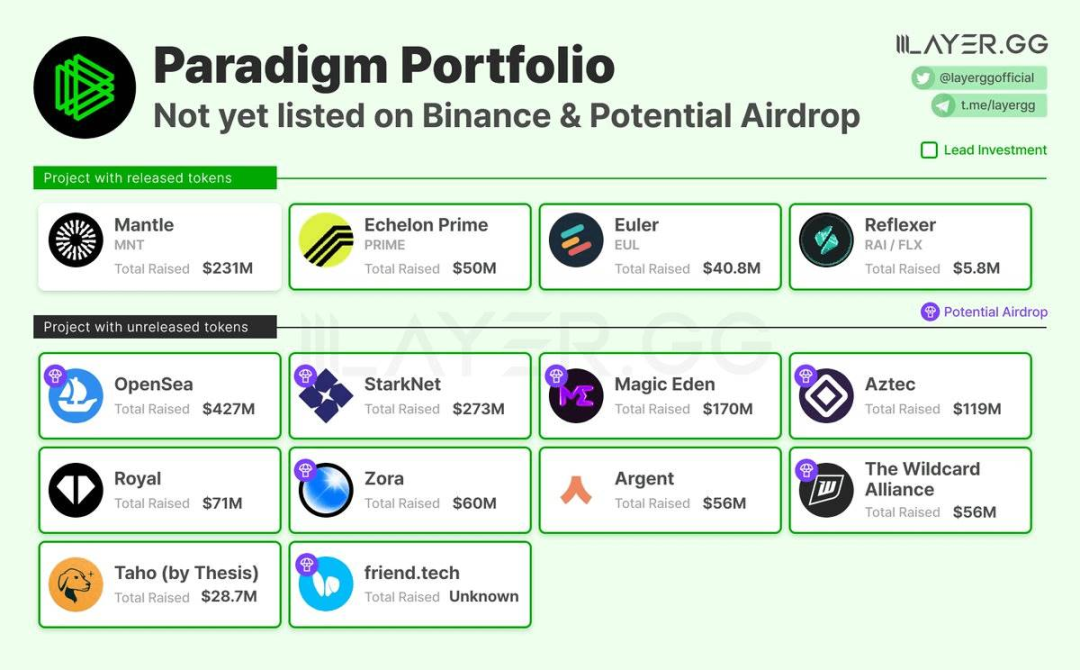

패러다임(@paradigm)

투자 건수: 92.

에어드랍 포함된 프로젝트: 10.

Uniswap, Farcaster, Friend Tech, Optimism, dYdX, Osmosis, Blur, Ribbon Finance, Gitcoin, Starknet.

에어드랍 비율: 10.86%.

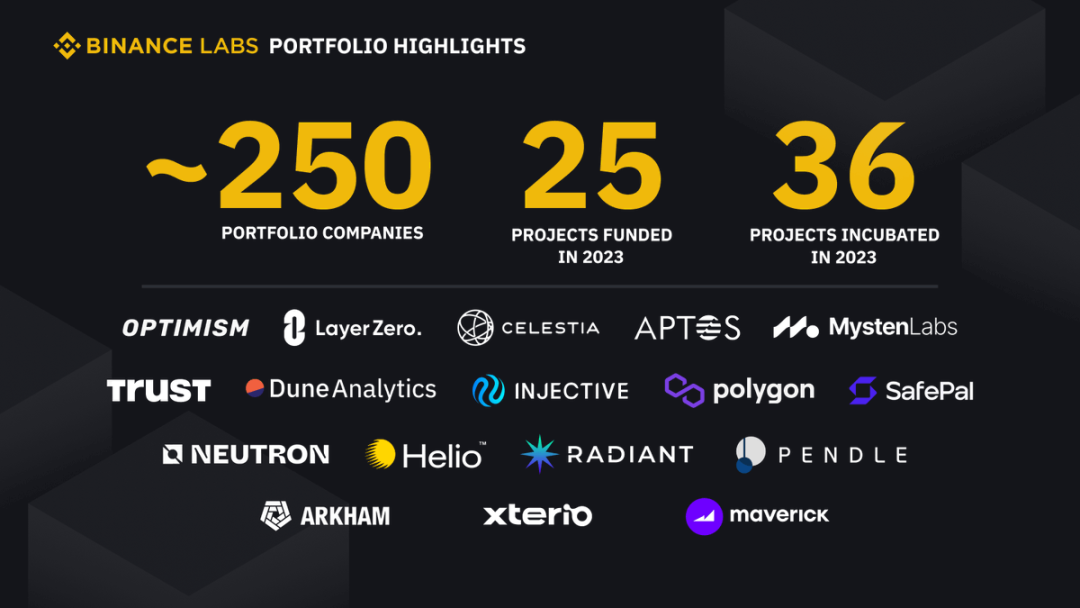

바이낸스 랩스 (@BinanceLabs)

투자 건수: 216.

에어드랍 포함된 프로젝트: 19.

Aptos, 1inch, Biconomy, Axelar, Space ID, Maverick, Galxe, Mint Club, Aevo, Bounce Bit, Renzo Protocol, Ethena, Arkham, Polyhedra, Sui, Hooked Protocol, Magic Square, Fusionist, Celestia.

에어드랍 비율: 8.79%.

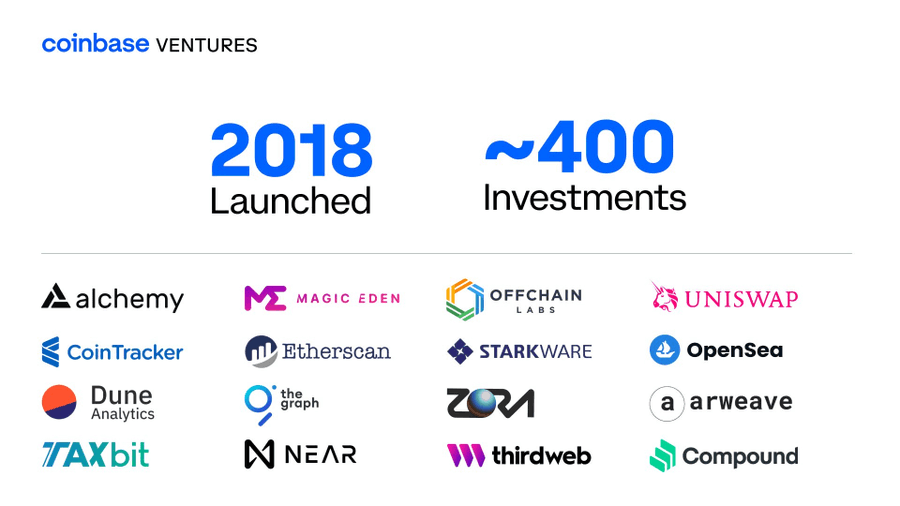

코인베이스 벤처스(@coinbase)

투자 건수: 394.

에어드랍 포함된 프로젝트: 25.

Uniswap, Aptos, Arbitrum, Optimism, TheGraph, IMX, Sei, Ribbon, Worldcoin, Biconomy, Hashflow, Arkham, Maverick, Galxe, Evmos, Goldfinch, Forta, Umee, Connext, Hop, Axelar, Wormhole, Maverick, Arkham, EigenLayer.

에어드랍 비율: 6.34%

드래곤플라이 캐피털(@dragonfly_xyz)

투자 건수: 149.

에어드랍 포함된 프로젝트: 25.

Aptos, dYdX, 1inch, Ribbon Finance, Axelar, Hashflow, Galxe, Avail, Ethena, zkSync, Parcl.

에어드랍 드랍률: 7.38%.

해시키 캐피탈 (@HashKey_Capital)

투자 건수: 236.

에어드랍 포함된 프로젝트: 8.

dYdX, 1인치, Galxe, Evmos, Avail, Polyhedra, Beoble, Aethir.

에어드랍 비율: 3.38%.

이 트윗을 시작했을 때 통계가 더 좋아질 수 있다고 생각했습니다. 저는 @CryptoRank_io에서 모든 데이터를 가져와 전체 투자 횟수인 "투자 횟수" 카테고리를 전체 지표로 사용했습니다.

이 스레드에서 언급된 모든 리스크 회사는 Monad, Babylon 또는 Symbiotic과 같이 에어드랍 될 것으로 확신하는 프로젝트에 투자하고 있습니다.

그러나 이러한 리스크 캐피탈리스트 중 일부가 귀하가 진행 중인 프로젝트에 투자하는 경우 에어드랍 실시할 것이라고 보장할 수는 없습니다.

토큰 이코노미, 개발 단계, 백서, 팀, 리스크, 소문 등을 확인하여 에어드랍 기회가 있는지 확인해야 합니다.

어렵지 않습니다. 단지 기본적인 지식과 운이 필요합니다.