이 기사에서는 2011년부터 2024년까지 4개의 비트코인 주기를 검토하고 현재 주기의 시장 변화를 깊이 탐구할 것입니다.

비트코인 사이클 이론, 특히 비트코인 반감 사건과의 연관성은 오랫동안 비트코인 가격 추세를 예측하는 중요한 도구로 여겨져 왔습니다. 역사적으로 비트코인 반감 일반적으로 가격 상승을 가져왔지만 현재 시장 성과와 그 이면의 요인을 보면 이 이론의 타당성이 줄어들 수 있음을 알 수 있습니다.

이 기사에서는 2011년부터 2024년까지 4개의 비트코인 주기를 검토하고 현재 주기의 시장 변화를 깊이 탐구할 것입니다.

01.비트코인 사이클 이론의 기초

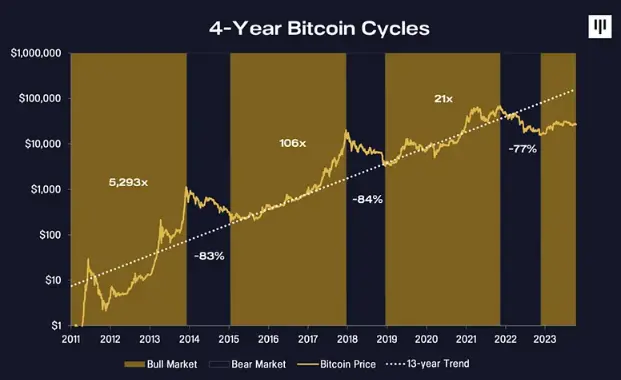

비트코인의 채굴 보상은 210,000블록마다 반감, 이는 대략 4년마다 발생합니다. 이 메커니즘은 비트코인의 공급량 제어하여 희소성을 높이도록 설계되었습니다. 역사적으로 반감 이벤트는 일반적으로 비트코인 가격의 상당한 상승을 동반하여 주기를 형성합니다. 예를 들어:

2012년 반감: 비트코인 가격은 2013년 말 약 12달러에서 1,000달러 이상으로 급등했습니다.

2016년 반감: 비트코인 가격은 반감 직후 거의 3,000달러까지 상승했으며 2017년 말에는 거의 20,000달러라는 사상 최고치를 기록했습니다.

2020년 반감: 비트코인 가격은 2020년 5월 반감 이후 2021년에 역대 신고점 로 빠르게 상승했습니다.

2012년, 2016년, 2020년의 반감 이후 비트코인 가격은 상당한 상승을 경험하여 명백한 불장(Bull market) 사이클을 형성했습니다. 이러한 역사적 데이터를 통해 비트코인 사이클 이론은 광범위한 인식과 신뢰를 얻을 수 있었습니다.

이번 주기는 2024년 4월 20일에 네 번째 비트코인 반감 완료했지만, 반감 이후의 성과는 기대에 미치지 못했습니다.

02. 반감 후 가격 데이터

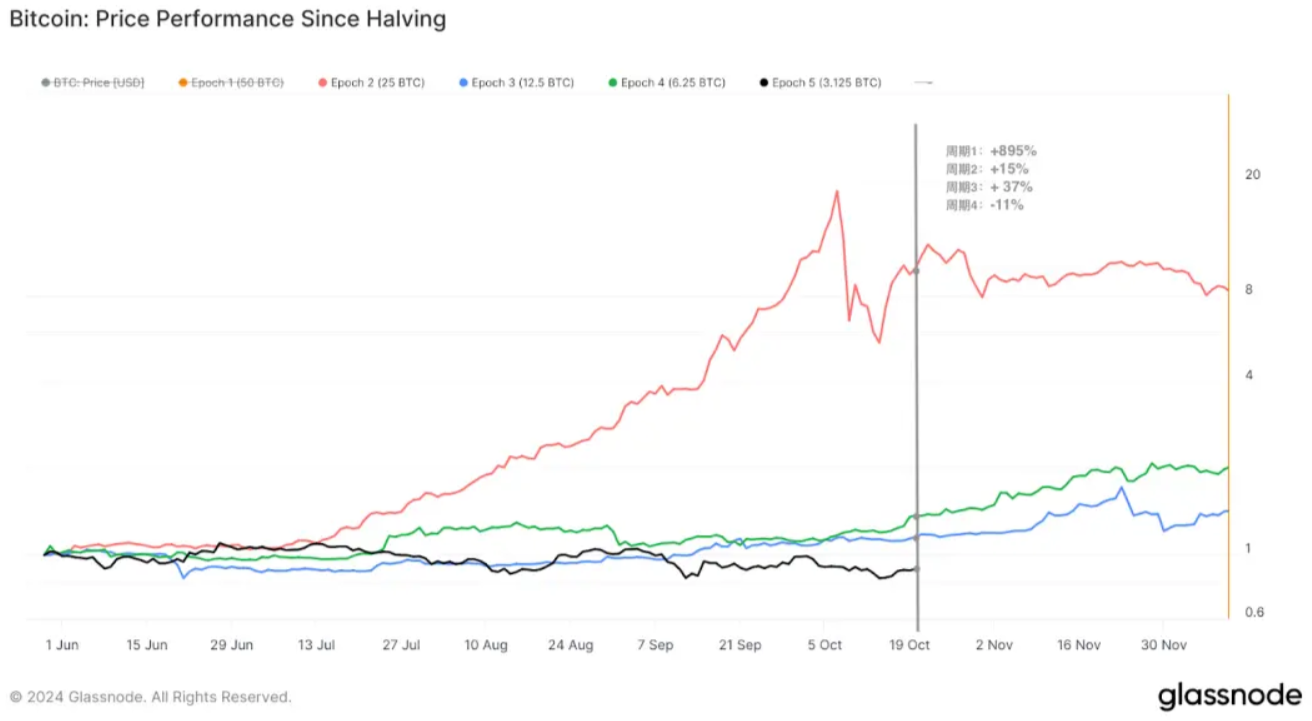

과거 비트코인 반감 날짜를 좌표축의 동일한 시작점으로 끌어오고 이후 가격을 반감 당일의 통화 가격과 비교하면 현재 주기의 성능이 최악이라는 것을 알 수 있습니다.

시장은 4월 반감 이전 처음으로 순환주기적 역사적 최고치를 경신했지만, 이것이 현재 주기의 상대적으로 부진한 성과를 바꾸지는 못했습니다.

출처: 글래스노드

다음은 각 반감 이후 약 144일 간의 가격 상승 및 하락입니다(반감 가격 대비).

- 기간 1: +895%

- 2기간: +15%

- 3주기: +37%

- 4기간: -11%

현재 반감 이후 주기는 비트코인의 가격 성과가 저조한 등 과거보다 약한 가격 반응을 보였습니다. 왜 이런가요? 이번 주기는 이전 주기와 어떻게 다릅니까?

03. 비트코인 안정화

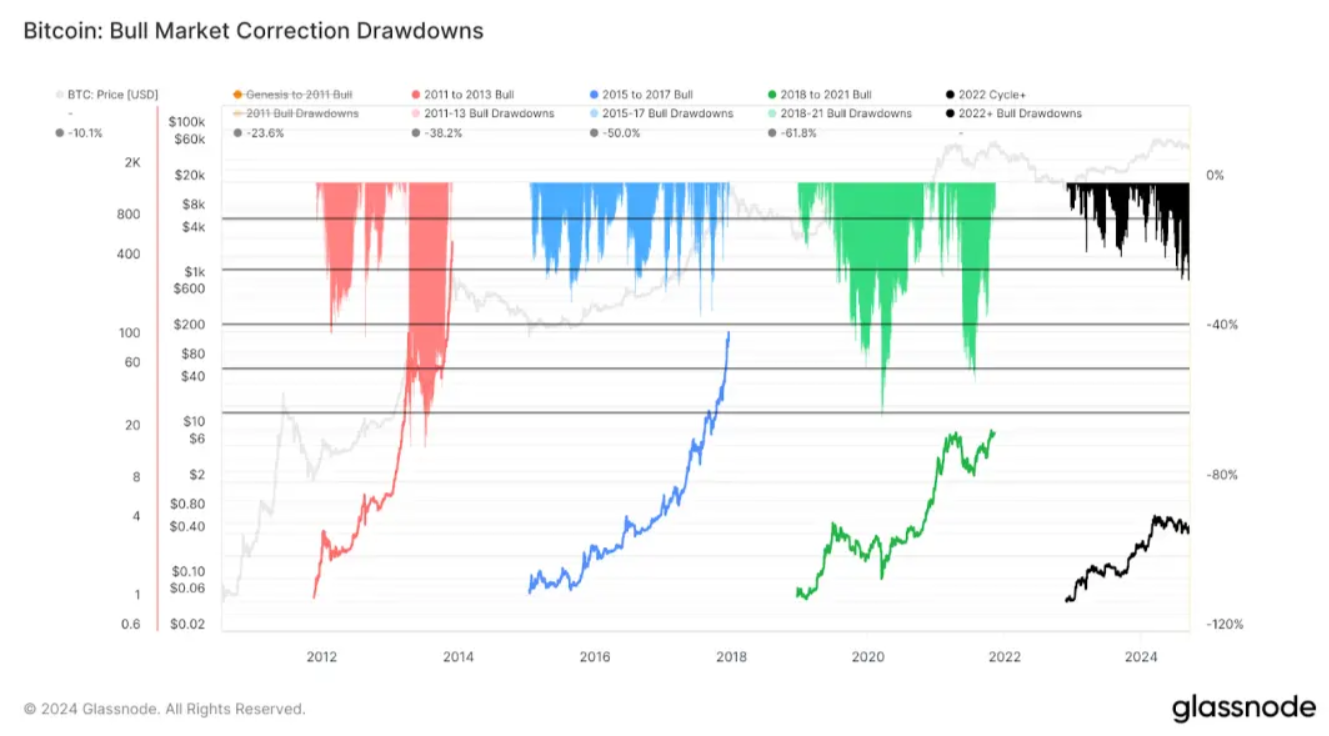

2023~2024년 비트코인 주기는 어떤 면에서는 이전 주기와 유사하지만 상당한 차이점도 있습니다.

2022년 말 FTX가 붕괴된 후 시장은 약 18개월 동안 꾸준한 가격 상승을 경험했습니다. 비트코인 ETF 통과로 신규 자금이 계속 쏟아져들어 73,000달러 고점을 기록한 뒤 시장은 3개월 박스권 구간에 돌입했다.

5월부터 7월까지 이 기간 동안 비트코인 가격은 26% 이상의 조정으로 가장 깊은 순환 조정을 경험했습니다. 이번 하락 폭은 상당하지만 이전 주기에 비해 훨씬 더 얕고 변동성이 적습니다. 이는 비트코인의 상대적으로 안정적인 시장 구조와 금융 자산으로서의 성숙도가 이전보다 높아졌음을 반영합니다.

출처: 글래스노드

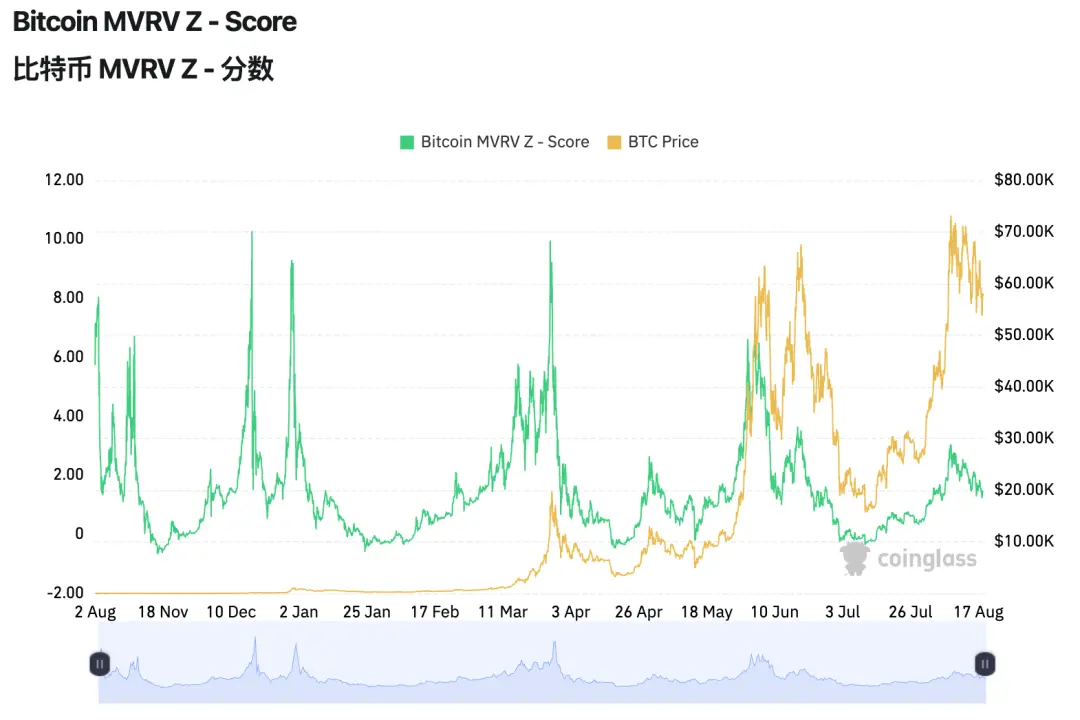

또 다른 기술 지표인 MVRV Z-점수를 살펴보고 기간별 비트코인 시장 성과의 차이도 확인할 수 있습니다.

우선 MVRV-Z 점수는 상대지표이며 계산식은 (유통 시총- 실현 시총) / 표준편차(유통 시총)이다. 이 지표가 너무 높으면 비트코인의 시장 가치가 실제 가치에 비해 과대평가되어 가격에 해를 끼칠 수 있음을 의미합니다. 반면, 지표가 낮다면 비트코인의 시장 가치가 저평가되어 있다는 뜻이다.

출처: 코인글래스

위 차트의 2010~2024년 데이터에서 이전 주기와 비교하여 MVRV-Z 점수(녹색 선) 변동, 최고점 및 수익률이 상대적으로 완만하고 초기만큼 크지 않음을 알 수 있습니다.

비트코인은 과거의 극적인 가격 급등보다는 안정적이고 점진적인 상승 추세를 보이기 시작했습니다. 이러한 점진적인 성장 모델은 장기적으로 더 매력적입니다.

04. 변동성 약화 원인

데이터 지표를 사용하여 비트코인의 변동성이 약화되고 안정화된 이유를 직관적으로 설명할 수 있습니다.

비트코인 5년 이상 HODL 웨이브 지표는 최소 5년 동안 온체인 이동하지 않은 비트코인의 비율을 표시하며, 때로는 5년 전 마지막 활성 비트코인 공급량 이라고도 합니다. 어느 정도 이는 시장의 장기 참가자의 행동을 반영합니다.

물론 이러한 비트코인 중 일부가 분실되었을 수도 있습니다. 즉, 사용자는 더 이상 비트코인이 포함된 지갑의 개인 키에 액세스할 수 없지만 이는 더 작은 비율입니다.

그림에서 볼 수 있듯이 현재 비트코인의 30% 이상이 지난 5년 동안 주인을 바꾸지 않았으며 이 비율은 계속해서 상승 가능성이 높습니다.

이러한 현상은 시장에 유통되는 비트코인의 수 감소로 이어졌고, 그 영향은 반감 이벤트로 인한 공급 증가량 감소를 넘어섰습니다.

이는 비트코인의 장기 보유 추세가 크게 상승 하여 시장이 단기 변동을 더 잘 견딜 수 있게 하는 동시에 비트코인의 변동성을 약화시키는 이유 중 하나인 비트코인의 순환 변동을 잠재적으로 약화시킬 수 있음을 의미합니다.

다른 요인들도 원인이 될 수 있습니다. 예를 들어, 시장이 성숙해짐에 따라 점점 더 많은 투자자들이 비트코인을 장기간 보유하기로 선택하여 순환 공급을 줄이고 급격한 가격 변동을 줄입니다.

또한, 비트코인의 수요와 공급 관계도 변화하고 있으며, 가격을 뒷받침하는 자금이 지속적으로 유입되고 있습니다.

또한 글로벌 경제 불확실성, 정책 변화, 시장 정서 및 기타 요인이 비트코인 가격에 영향을 미칠 것입니다.

이 경우 비트코인의 가격은 전통적인 금융 시장의 움직임과 더 많은 상관관계를 갖게 되어 비트코인의 독립형 변동성을 줄일 수 있습니다.

이러한 이유들이 결합되어 비트코인 가격 변동성은 현재 주기 동안 상대적으로 완만해 보입니다.

05. 요약

과거 주기에 비해 현 주기의 가격 조정폭은 더 작고, 시장 구조는 상대적으로 안정적이며, 비트코인 가격 변동성은 약화되었습니다.

따라서 비트코인을 거래할 때 시장 사이클 분석만으로는 충분하지 않습니다. 한편으로, 과거 데이터는 미래 추세를 예측할 수 없습니다. 반면, 암호화 시장은 점차적으로 시장 표준화를 향해 나아갈 것이며, 이는 금융 발전의 자연스러운 결과인 유동성 강화와 대규모 애플리케이션을 이끌게 될 것입니다.