솔라나(Solana) 생태계는 이더리움(ETH)의 분열된 상황과 달리 규모는 작지만 행동력이 더 강합니다. FTX 붕괴 이후 솔라나(Solana)는 높은 성능, 강력한 마케팅, 다양한 하드웨어 제품으로 재부상에 성공했습니다.

구체적으로 말하면, 높은 성능은 Firedancer 업그레이드를, 강력한 마케팅은 밈(meme) 시즌을, 하드웨어는 다양한 웹3 스마트폰을 의미합니다. 하지만 이것만으로는 부족하며, 솔라나 재단 의장 Lily Liu가 제안한 PayFi도 주목받고 있습니다. 7월의 이슈가 10월에 다소 시기상조로 보일 수 있지만, 장기적으로 볼 때 전체 웹3 산업이 오프라인과 실제 소비 시나리오로 전환되고 있습니다.

"옛날 옛적에 당신은 나를 가졌고, 나는 당신을 가졌습니다."

이 글은 솔라나(Solana)를 위한 노래가 아니라 웹3의 출구를 모색하는 곡입니다.

암호화폐 지갑의 고민: PayFi의 선구자

Lily Liu의 PayFi 정의를 설명하기 전에 먼저 웹3 지갑에 대해 이야기해보겠습니다. 2022년에서 2023년 사이, 스마트 컨트랙트 지갑, 계정 추상화(AA), 거래소 유동성 불안 등으로 인해 웹3 지갑이 2017-2021년 토큰 열풍 이후 두 번째 전성기를 맞이하고 있습니다.

거래소 관점에서 볼 때, 지갑은 사용자와 체인 간 주요 접점이며, 이를 통해 유동성이 유입되고 유출됩니다. 나아가 CEX를 대체할 가능성도 있습니다. 또한 이더리움 L2 경쟁이 치열해짐에 따라 멀티체인 시대의 지갑은 유동성 집계의 주요 거점이 될 것입니다.

그러나 2024년 지갑 생태계는 그다지 주목받지 못할 것 같습니다. OKX의 내장 웹3 지갑이 선두주자라고 할 수 있지만, 대부분의 경우 독립 제품이 되지 못하고 있습니다. 그 중요한 이유는 웹3 지갑이 유동성은 있지만 수익 창출 메커니즘이 없기 때문입니다. 수수료를 부과하면 사용자들은 데스크톱 제품을 직접 사용할 것입니다.

보다 '경로 의존적'인 관점에서 보면, 암호화폐 지갑의 문제는 거래 특성에 대한 과도한 추구에 있습니다. 주목할 점은 이것이 앞서 언급한 수익성 문제와 충돌하지 않는다는 것입니다. 암호화폐 지갑의 핵심 제품 특성은 사용자에게 더 풍부한 온체인 거래 기능을 제공하는 것입니다. 이는 더 많은 체인 연결, 경쟁 순위 기반의 dApp 추천 메커니즘 등을 의미합니다.

그러나 사용자의 자금은 알리페이와 같이 암호화폐 지갑 내에 보관되지 않습니다. 비custodial 메커니즘은 안심을 주지만 사용자의 진정한 신뢰를 얻지는 못합니다. 즉, 암호화폐 지갑은 웹2 지갑과 전혀 관련이 없으며 돈을 관리하거나 자산을 운용하지 않습니다.

이러한 요인들로 인해 암호화폐 지갑은 페이팔이나 위챗 페이, 알리페이와 같이 자체적인 폐쇄형 결제 시스템을 구축하기 어렵습니다. 보다 광범위한 비즈니스 관점에서 볼 때, 웹3 지갑에는 사용자만 있을 뿐 상인 측의 지원이 없습니다. dApp이 상인이라고 볼 수 있지만 이는 일부 온체인 상인에 불과합니다.

하지만 지갑에는 많은 유동성이 있으며, DeFi의 온체인 수익 또는 손실을 오프라인 소비로 전환할 수 있는 가능성이 있습니다. 다만 손실 가능성도 있는데, 이는 이더(ETH), 스테이블코인, 법정화폐 중 어떤 기준으로 보느냐에 따라 달라집니다.

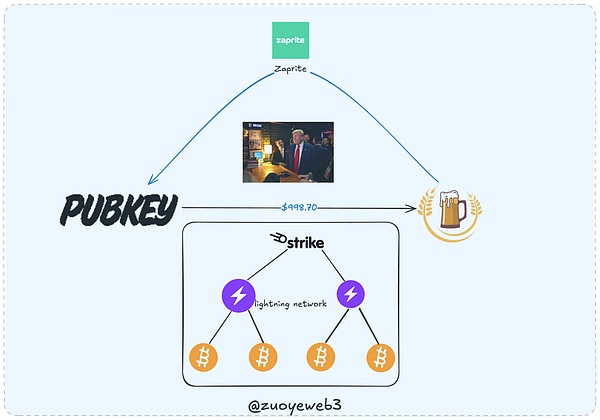

정상적인 결제 시스템에는 상인과 사용자 측의 지원이 필요하지만, 이것이 현재 업계의 약점입니다. 이를 설명하기 위해 유명 기업가 '川宝'의 사례를 들어보겠습니다. 2024년 9월 19일, 川宝가 뉴욕의 PubKey 바에 방문해 998달러짜리 맥주를 샀습니다. 그는 Strike로 결제했고, 상인은 Zaprite로 수금했습니다.

이 사례에서 상인과 川宝가 사용한 결제 시스템은 동일하지 않습니다. 웹2 시대에는 상상하기 어려운 일이지만, 웹3에서는 가능합니다. 양측 모두 비트코인 네트워크를 결제 계층으로 사용하기 때문입니다. 프로세스를 정리하면 다음과 같습니다:

川宝가 Strike로 결제 요청을 보내면, Strike가 라이트닝 네트워크를 통해 결제 프로세스를 시작하고, 라이트닝 네트워크가 비트코인 네트워크 확인 후 거래를 개시합니다.

상인 PubKey는 Zaprite로 수금하며, Zaprite가 라이트닝 네트워크를 통해 결제 상태를 확인하고, 라이트닝 네트워크가 비트코인 네트워크 확인 후 거래를 종료합니다.

이 과정에서 Zaprite의 구독료는 25달러이며, 그 외에는 광부 처리 수수료만 지불하면 됩니다. 이를 Visa/MasterCard/AE 등의 1.95%-2% 수준의 수수료와 비교하면 비트코인의 광부 처리 수수료가 최근 평균 1.46달러 수준으로 훨씬 저렴합니다.

더 나아가 웹2 결제 로직은 川宝가 맥주를 구매한 사례와 유사하지만, 중간 단계가 상당히 많아 웹2의 단점이 되고 있습니다. 반면 웹3 결제와 PayFi에 기회가 내재되어 있습니다.

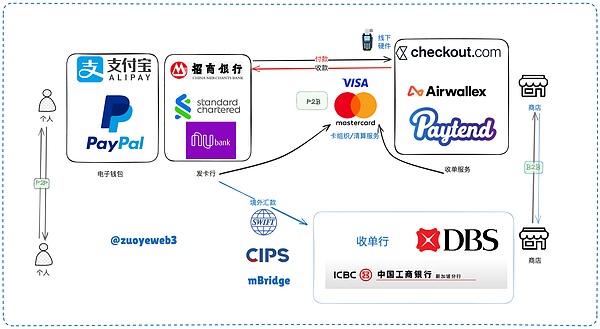

개념과 제품을 대체해 보면, 우리가 일반적으로 사용하는 알리페이, 위챗 페이, 페이팔 등은 전자지갑으로 C2C 대상이며, 이에 대응되는 B2B 기업/상인 결제 시스템이 있습니다. 이와 유사한 라이트닝 네트워크 형태의 자금 정산 네트워크를 구축하면 가장 단순한 P2B(개인-기업) 상호작용 시스템을 구축할 수 있습니다. 일반적으로 이러한 중간 정산 네트워크에는 카드 기관과 결제 프로토콜이 필요합니다.

위 그림을 예로 들면, 웹2 결제 시스템은 개인 간(P2P), 개인-기업(P2B), 기업 간(B2B) 결제 행위, 그리고 은행 간 SWIFT, CIPS, mBridge 등의 은행 간 거래 시스템으로 구성됩니다.

다만 결제 행위는 엄격히 말하면 개인과 기업, 그리고 기업 간에 발생하며, P2P와 은행 간 거래는 비교를 위해 포함한 것입니다. 웹3에서 결제 행위의 주요 시나리오는 개인 간, 즉 비트코인과 같은 P2P 전자현금 결제 시스템입니다.

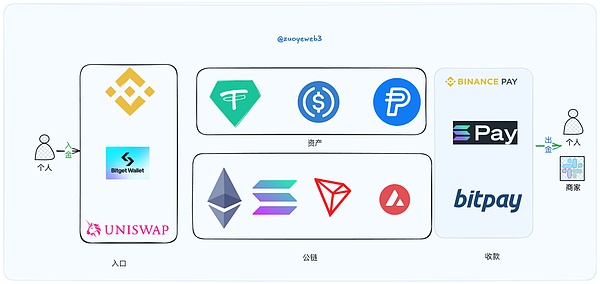

웹2 결제 시스템을 참고하면, 웹3 결제 시스템은 매우 단순합니다. 다만 생태계의 파편화를 감추지는 못합니다. 전통 결제 시스템은 은행이 많고 카드 기관이 적어 강력한 네트워크 효과를 가지지만, 웹3는 그 반대로 공chain/L2가 많고 주요 자산은 달러 스테이블코인 몇 종류뿐입니다.

가장 낙관적으로 추정해도 전 세계적으로 비트코인을 수용하는 상인은 약 3만 개 정도에 불과합니다. 일부 지역에서 스타벅스 등 대형 브랜드가 수용하고 있지만, 전반적인 수용도는 전통 카드 기관이나 전자지갑에 비해 크게 떨어집니다.

바이낸스 페이, 솔라나 페이 등을 수용하는 상인은 주로 온라인 상인, 예를 들어 Travala 등 여행 OTA 플랫폼에 집중되어 있으며, 카드 기관 수준의 수백만 규모의 상인 확보까지는 아직 거리가 멉니다.

결제 시스템에 대한 내용은 다음에 자세히 다루겠으며, 이제 PayFi 개념을 소개하겠습니다.

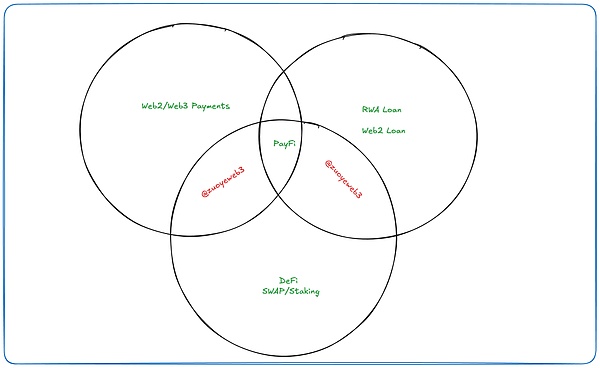

PayFi 스택: DeFi, 실물자산 담보대출(RWA), 결제의 교차점

결제 시스템을 먼저 설명하고 PayFi를 소개하는 이유는 두 개념의 차이가 매우 크기 때문입니다. PayFi는 전반적으로 DeFi + 스테이블코인 + 결제 시스템에 가깝고, 웹2 결제와는 관련이 크지 않습니다.

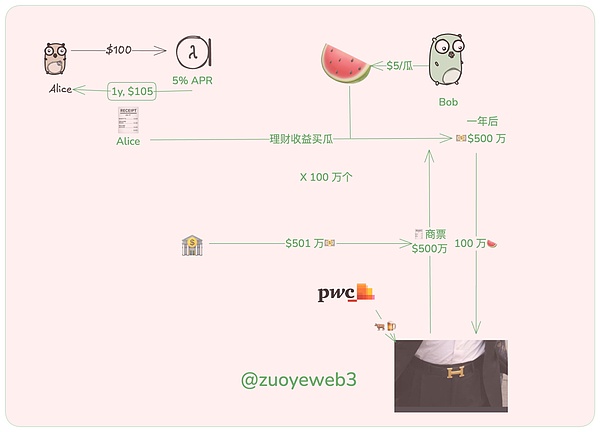

먼저 Lily Liu의 설명을 들어보겠습니다. PayFi는 화폐의 시간가치(TVM)를 활용하는 것입니다. 예를 들어 DeFi에 자금을 예치하여 수익을 얻는 것이 TVM의 발현이라고 할 수 있습니다. 문제는 이에 시간이 소요된다는 것입니다. 토큰을 스테이킹하여 보상을 받는 경우 락업 기간이 필요하지만, 토큰만 있다면 가치 상승 가능성이 있습니다. 과거에는 수익을 다시 DeFi에 투자하는 순환 구조였습니다.

이제 해당 수익을 다른 용도로 전환할 수 있습니다. 예를 들어:

1. Alice가 100 USDC를 연 5% 수익률의 금융 상품에 투자했다고 가정합니다. 1년 후 105달러의 원리금을 받게 됩니다.

일 년 후, 큰 불장이 왔고, Bob은 많은 5달러를 받았으며, 대기업 공급업체로 진출할 준비를 했습니다. 여러 곳을 살펴보다가 헝다가 수박 판매를 찾고 있다는 것을 보았고, 한 번에 500만 달러를 주문했습니다. Bob은 매우 기쁜 마음이었지만, 헝다가 그에게 준 것은 상업어음이었습니다. Alice와의 협력 경험이 있었기 때문에, Bob은 기쁘게 상업어음을 받아들였고, 양측은 1년 후 어음으로 현금을 지급하기로 합의했으며, 그렇지 않으면 집을 담보로 제공하기로 했습니다.

그러나 6개월 후, Bob은 주식 시장에 진출할 준비를 했고, 이때 상업어음을 현금화해야 했습니다. 삼일회계법인의 평가 결과, 헝다의 상업어음은 AAA급 우량 자산이었고, 은행, 비금융기관, 심지어 개인들까지도 이를 열광적으로 사려고 했습니다. 헝다의 부동산이 품질 보증을 가지고 있어 큰 가치 상승 잠재력이 있었기 때문입니다.

Bob은 501만 달러의 초과 가격으로 상업어음을 성공적으로 매각했습니다. 은행은 상업어음을 얻었고, 헝다는 무상으로 얻었으며, Bob은 주식 시장 배당금을 얻었습니다. 모두가 좋은 미래를 가지게 되었습니다. (일반적으로 상업어음 현금화에는 할인과 수수료가 필요하지만, 여기서는 그 과정만 설명하고 있으며, 헝다의 상업어음은 파산 전에 이미 액면가의 약 7/8 수준으로 거래되었습니다.)

TVM의 또 다른 의미는 비유통 자산의 화폐화에 대한 것입니다. 심지어 비유통 자산 자체도 화폐 또는 그 등가물이 될 수 있으며, 재질권 논리와도 일정 부분 연관됩니다.

Web3 맥락에서 볼 때, 비유통 자산의 화폐화는 DeFi만이 가능합니다. 따라서 PayFi는 DeFi의 자연스러운 확장이며, 단지 과거의 온체인 레고를 일부 추출하여 오프체인에 투입하여 생활을 개선하는 것뿐입니다.

PayFi와 Payments의 관계는 지불이 자금의 오프체인 유입을 위한 가장 쉽고 편리한 방법이라는 점에 있습니다. PayFi와 RWA는 서로 교차되지만, 전통적인 RWA는 "온체인"을 더 강조하는데, 예를 들어 소위 토큰화(Tokenization) 프로세스와 같이 증권, 금 또는 부동산을 토큰화하여 온체인 유통을 가능하게 하는 것입니다. 국내에서는 블록체인 전자 송장이나 공신력 등의 사례가 더 익숙합니다.

PayFi를 RWA의 하위 집합이라고 말하기는 어렵습니다. PayFi의 상당 부분은 "오프체인"에 해당하며, 온체인 단계가 있는지 여부는 PayFi 개념의 핵심이 아니라, 단지 오프체인 영역과의 상호작용이 필요할 뿐입니다.

그러나 이 모든 것에 대해 너무 고민할 필요는 없습니다. Web3의 많은 개념들이 아직 대규모 제품과 사용자 기반이 부족하며, 주로 개념 투기와 코인 판매에 그치고 있습니다. 대략적으로 보면, PayFi/Payments와 RWA 관련 제품은 다음과 같은 시간 순서로 구분할 수 있습니다:

과거: 리플, 비트코인(Lightning Network, BTCFi, WBTC), 스텔라

2022년 RWA 개념 3대장: 온도, 센트리퓨즈, 골드핀치

새로운 시대 - 2024년 PayFi: 휴머, Arf

이러한 제품 발전 역사를 보면, PayFi가 RWA의 연장선상에 있다고 해도 무방합니다. 전통적인 내러티브에서, 특히 온체인 자금을 오프체인 실체에 대출하는 비즈니스 모델이 2024년의 PayFi라고 할 수 있겠지만, 2022년에는 이들을 모두 RWA라고 부르고 있습니다.

심지어 RWA의 대출 부분은 리플의 국경 간 결제와 유사하고, 스테이블코인의 오프체인 소비와 결합하면 현재 PayFi의 몇 가지 측면을 구성한다고 볼 수 있습니다.

Web3는 Web2의 물질적 및 사상적 기반 위에 구축되고 있다고 할 수 있으며, Web3의 PayFi도 마찬가지입니다. PayFi와 Payments의 유사성이 차이점보다 더 크다고 할 수 있으며, 대출 제품은 자금 흐름의 관점에서 더 많이 다루어지고 있습니다. 만약 오프체인 제품이 더 많은 수익을 가질 수 있다면, 이 수익도 지불 행위에 사용될 수 있습니다.

오해받는 것은 표현자의 宿命입니다. Lily Liu가 이러한 해석에 동의하는지 여부는 알 수 없지만, 이렇게 정리하면 논리가 순조롭다고 생각합니다. 온체인 수익을 오프체인 소비 시나리오에 사용한다면 PayFi 개념에 부합하므로, 향후 시장의 중점은 Web3 Payments, RWA 대출 및 스테이블코인이 될 것입니다. 이 세 가지는 종종 순환 프로세스 안에 포함될 수 있습니다.

예를 들어, RWA 기업 대출을 U 표시로 하고, 개인이 DeFi 프로토콜을 통해 RWA 온체인 대출 풀에 참여할 수 있습니다. RWA 대출 프로토콜은 평가 후 실체 기업에 대출하고, 회수 시 LP는 프로토콜 수익 분배를 받아 Visa U 카드로 출금할 수 있습니다. 이때 상인이 Binance Pay를 지원한다면 완벽한 순환이 이루어집니다.

역사는 개척자의 것이지 정리자의 것이 아닙니다. PayFi를 어떻게 정의하든 중요하지 않습니다. 시급한 과제는 DeFi의 온체인 내부 순환 외에 실제 수익을 탐구하는 것입니다. 수십억 명의 오프체인 수요가 온체인에 더 풍부한 유동성과 더 높은 레버리지 평가를 가져다 줄 것입니다. 누가 이를 실현할 수 있는지가 시장을 정의할 수 있는 자가 될 것입니다.