작성자: YB

편집: Luffy, 포어사이트뉴스(Foresight News)

2021년 5월, Byrne Hobart는 '스트라이프와 고체 경제'라는 제목의 훌륭한 글을 썼습니다. 그는 자동차, 엑셀 스프레드시트, 진공관 컴퓨터, 나쁜 재귀 프로그램 구현, 실시간 전략 게임에서 승리하려는 시도 등이 실패하는 이유가 대부분 동일하다고 주장했습니다: 즉, 이들은 많은 움직이는 부품을 가지고 있어 고장이 발생하기 쉽습니다.

그는 스트라이프가 온라인 결제에 필요한 다양한 비즈니스 기능을 원활하게 결합하고 있기 때문에 가치 있는 회사라고 지적했습니다.

그러나 문제는 스트라이프의 활용 범위가 전자상거래로 제한되어 있으며 글로벌 금융 시스템의 제도적 제한을 받는다는 것입니다.

실제로 '하나의' 글로벌 결제 시스템은 존재하지 않습니다. 일부 국가에는 여러 개의 결제 시스템이 있으며, 이 중 일부는 일부 측면에서 중복되며, 이러한 시스템에 참여하려면 정부 승인, 은행 허가, 기술 개발 및 지속적인 규정 준수와 유지 비용이 필요합니다.

즉, 글로벌 결제가 어려운 이유는 통화 간 네트워크 효과가 약하기 때문입니다. 암호화폐 분야의 사람들은 이것이 DeFi의 주요 가치 기둥이라는 것을 알고 있습니다.

그래서 왜 이 문제를 언급했냐면, 지금 트위터에는 스트라이프가 11억 달러에 브릿지를 인수했다는 기쁨이 넘치고 있기 때문입니다.

축하하는 것은 당연합니다... 이는 암호화폐의 승리입니다! 콜리슨 형제가 암호화폐 산업에 베팅하면서 핀테크 업계의 다른 참여자들에게 신호를 보냈습니다.

이는 암호화폐 역사상 가장 큰 규모의 인수 합병 사례입니다. 이어서 코인베이스(2021년 4.75억 달러에 바이슨 트레일스 인수)와 바이낸스(2020년 4억 달러에 코인마켓캡 인수)가 있습니다.

이 뉴스에서 저를 놀라게 한 것은 인수 자체가 아니라, 저도 전혀 몰랐던 스테이블코인 생태계의 규모가 서클(USDC)과 비트파이넥스(USDT)와 같은 일반적인 모습을 훨씬 넘어선다는 점입니다.

대부분의 경우 브릿지는 사람들의 관심 밖에 있었습니다. 지난 2.5년 동안 그들은 조용히 스테이블코인 영역을 탐험하며 자신들이 최선을 다할 수 있는 부분을 찾아왔습니다.

브릿지의 공동 창립자 Zach와 Sean은 결국 스테이블코인 오케스트레이션이라는 답을 찾았습니다. 이는 그들의 API 제품군을 통해 스테이블코인과 법정 화폐 간 전환을 쉽게 할 수 있다는 의미입니다.

그렇다면 이번 인수가 스트라이프에게 자연스러운 선택이었던 이유는 무엇일까요? 브릿지를 통해 스트라이프는 자신들의 결제 프로세스에서 많은 움직이는 부품을 제거하고 통합할 수 있기 때문입니다.

그렇다면 이것이 의미하는 바는 무엇일까요? 이번 인수가 다른 전통 금융 및 스테이블코인 스타트업에 어떤 영향을 미칠까요?

전통 금융 기업의 등장

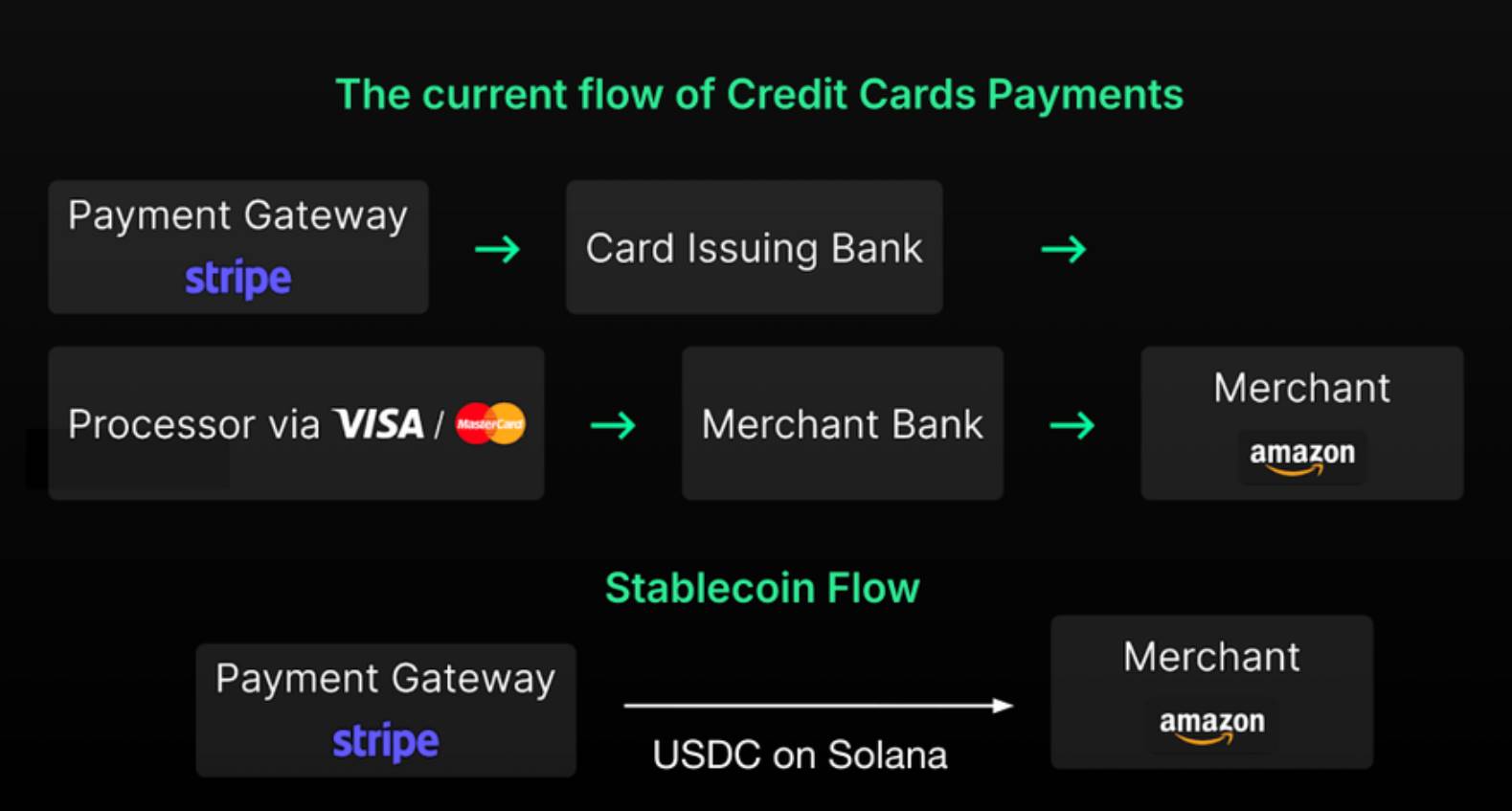

스트라이프를 사용할 때 대부분의 사람들은 은행, 결제 네트워크, SWIFT 등 다양한 이해관계자 간 프로세스를 처리하고 있다는 사실을 인식하지 못합니다.

그러나 Byrne이 언급했듯이, 스트라이프는 단순히 온라인 결제를 가능하게 하는 것입니다.

스트라이프는 흥미로운 가치 창출 회사로, 사용자가 실제로 시도해보지 않았더라도 원하는 방식으로 프로세스가 작동하도록 해줍니다.

그러나 이러한 중개자들은 단순히 거래 및 정산 지연을 야기할 뿐만 아니라 가치 사슬에서 일부 수수료를 부과하여 스트라이프의 프로세스 효율성을 저하시킵니다.

이 문제는 스트라이프만의 것이 아니라 페이팔도 동일한 문제에 직면하고 있습니다. 이것이 그들이 지난해 8월 자체 스테이블코인 PYUSD를 출시한 주요 이유일 수 있습니다.

스테이블코인을 통합함으로써 이러한 핀테크 기업들은 온라인 결제 가치 사슬 전체를 장악하는 데 한 걸음 더 다가갔습니다.

앞서 언급했듯이, 페이팔과 스트라이프와 같은 결제 기업은 기존 은행과 협력하여 고객 자금을 보관합니다. 그러나 스테이블코인을 사용하면 자신들의 네트워크에서 이루어지는 거래 가치에 대해 더 많은 자율성을 가질 수 있습니다.

델파이디지털의 암호화폐 제품 경쟁력 보고서에서 이 문구는 재무적 인센티브를 설명합니다:

...페이팔의 결제 전면(예: 벤모)을 통해 pyUSD를 보유하게 함으로써 페이팔은 실질적으로 은행이 되었습니다. 페이팔은 이후 고객 자금을 수취하여 국고에 예치하고 수익을 얻을 수 있습니다. 이를 통해 페이팔은 결제 수수료를 완전히 없앨 수 있을 뿐만 아니라 고객에게 pyUSD 잔액에 대한 일부 수익을 지급할 수도 있습니다. 이는 다른 웹2 결제 애플리케이션 경쟁자들에 비해 압도적인 우위입니다.

그들은 스스로를 은행으로 만들었습니다. 이것이 금융 기술 대기업의 주된 동기입니다. 비즈니스 관점에서 볼 때 이는 거래 및 정산 속도 향상보다 더 중요할 수 있습니다.

흥미로운 점은 페이팔과 스트라이프가 서로 다른 접근 방식을 취했다는 것입니다.

페이팔은 자체 스테이블코인을 발행하기로 결정했는데, 이는 그들이 자금 관리에 초점을 맞추고 있음을 의미합니다. 스트라이프는 변환 계층에 베팅했는데, 이는 그들이 스테이블코인 인프라에 초점을 맞추고 있음을 보여줍니다. 그들은 현재 기술 스택에 맞는 각자의 길을 선택했습니다.

더 큰 관점에서 볼 때, 스트라이프는 결제 API 회사이고 브릿지는 이 개념을 직접 구현했습니다. 따라서 스트라이프는 단순히 브릿지의 스테이블코인 API를 자신의 개발자 문서에 통합하면 됩니다.

페이팔은 벤모 등의 전면 서비스와 함께 방대한 소매 고객 기반을 통해 성장했습니다. 따라서 그들의 암호화폐 팀은 자연스럽게 고객 잔액 관리 및 이러한 자본 활용 방법에 초점을 맞추게 되었습니다. 자체 스테이블코인 PYUSD 발행을 통해 페이팔은 자금 처리를 더 효율적으로 할 수 있게 되었습니다.

제 관점에서 두 회사 모두 불가피하게 전체 스테이블코인 스택을 수직 통합해야 할 것 같습니다. 스테이블코인 발행, 자금 관리, 직불카드, 암호화폐 지갑 등을 위한 내부 도구가 매우 중요합니다. 이는 당연한 일이 될 것 같습니다. 완전한 내부 스택을 보유하면 회사가 최고의 사용자 경험을 제공하고 결제 가치 사슬에서 더 큰 점유율을 차지할 수 있기 때문입니다.

다시 말해, 스트라이프가 자체 스마트 지갑과 암호화폐 직불카드를 출시하는 것을 놀랍게 여기지 마세요.

또한 주목할 만한 점은 토큰 발행이 스테이블코인의 현금 창출원이라는 것입니다. 예를 들어, 테더는 2022년 4분기에 블랙록보다 더 많은 이익을 냈습니다. 따라서 스트라이프가 자신의 사용자와 함께 스테이블코인 개념의 미로를 탐험하면서 결국 자사의 스테이블코인을 출시하여 자사 생태계의 상인들이 빠르게 도입할 수 있도록 하고 자사 네이티브 스테이블코인 사용에 대한 인센티브를 제공할 것으로 예상됩니다.

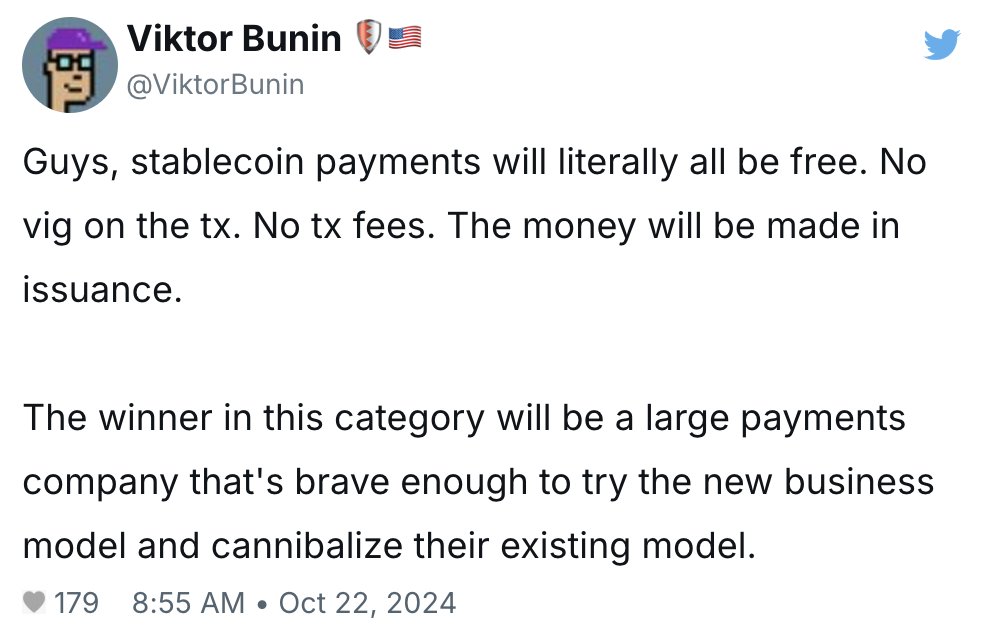

스트라이프와 페이팔은 모두 글로벌 영향력이 막강하며 기존 네트워크에 스테이블코인 인프라를 통합하려 할 것입니다. 앞서 Viktor가 언급했듯이, 향후 5년 내에 기존 모델을 '잠식'하는 기업들이 큰 혜택을 받을 것입니다.

이제 당신은 스트라이프와 페이팔이 스테이블코인 전략에 전력을 다한다면 이는 비자와 마스터카드 등 결제 네트워크에 큰 위협이 되지 않을까 생각할 것입니다.

맞습니다. 이것이 비자와 마스터카드가 이미 자신들의 대본을 작성하고 있는 이유입니다. 예를 들어 비자는 2020년 USDC를 수용한 첫 번째 결제 네트워크가 되

전통 금융 분야의 많은 다양한 참여자들이 점점 더 유사해 보이기 시작했습니다. 이는 그들 모두가 안정화폐를 활용하여 전방위 금융 서비스(결제, 은행, 카드 서비스 등)를 제공하고자 하기 때문입니다.

지금까지 우리는 안정화폐가 모든 금융 기술 참여자들에게 미치는 영향에 대해 설명했습니다. 그렇다면 암호화폐 원생 안정화폐 신흥 기업들은 어떻게 변화할까요?

만약 하나만 선택해야 한다면, 전통 금융인가 탈중앙화 금융인가?

이전 연구에 따르면, 안정화폐 수직 분야의 창업자들은 그들이 타겟으로 삼는 대상을 선택해야 합니다:

전통 금융/Web3 기술 기업

온체인 암호화폐 채택자

첫 번째는 Stripe가 Bridge를 인수하려는 명백한 목표이고, 두 번째는 곧 다가올 탈중앙화 금융 원생 안정화폐 기반 인프라의 장기적 효과를 암시합니다. 그렇다면 이 둘의 차이는 무엇일까요?

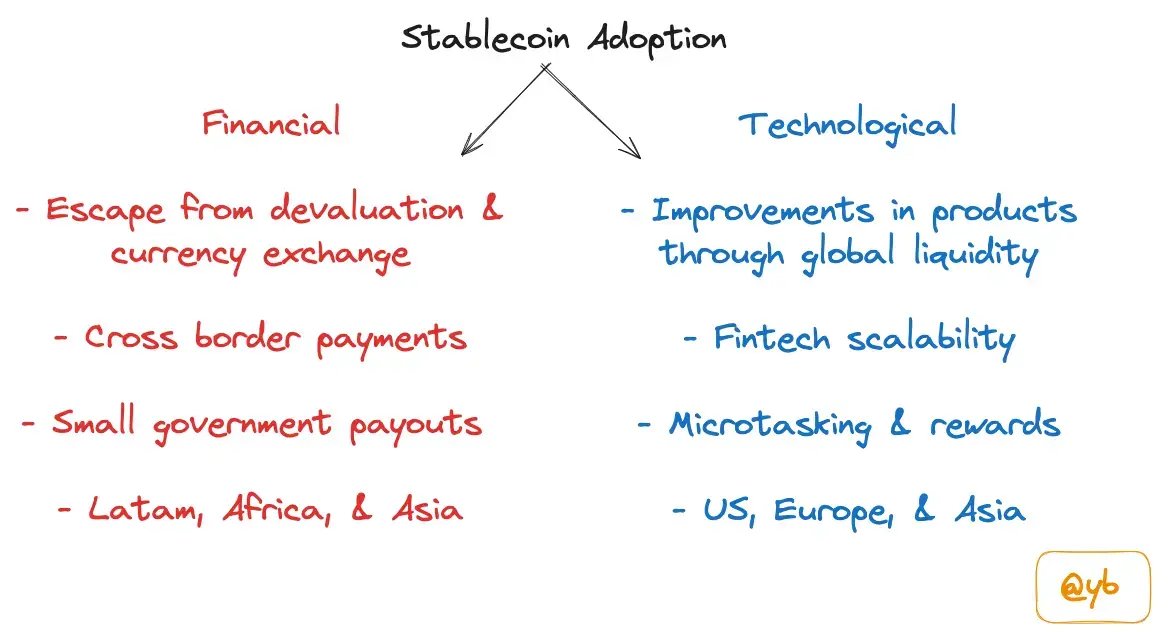

안정화폐 생태계의 규모는 금융 기술 결제 서비스를 대체하는 것 이상입니다. 제가 안정화폐 채택에 관한 기사에서 언급했듯이, 이는 두 가지 접근법입니다. 한편으로는 기존 금융 트랙을 개선하는 데 힘쓰고, 다른 한편으로는 Polymarket, Bountycaster, 유니스왑(Uniswap), 아베(AAVE) 등의 암호화폐 제품을 강화하기 위해 안정화폐를 사용합니다.

한 부류의 스타트업은 전통 금융 참여자의 플러그인이 되고자 하며, 더 강력한 파트너를 찾고 있습니다. 여기에는 Paxos, Ondo Finance, Brale, Agora, Coinflow, Sphere 등이 포함됩니다.

다른 부류의 스타트업은 완전히 탈중앙화된 안정화폐 기반 인프라 스택을 지향합니다. 여기에는 Prerna, Gnosis Pay, Based App, Picnic 등이 포함됩니다. 이 회사들은 Stripe, PayPal 등의 제품과 직접 경쟁하고자 하며, 암호화폐에 더 관심 있는 고객층을 타겟으로 합니다.

그럼에도 불구하고 저는 창업자들이 안정화폐의 쌍곡선 전략을 고려해야 한다고 생각합니다. 우리는 필연적으로 안정화폐 영역에 진출하고자 하는 전통 금융 기업들을 타겟으로 하고 있나요? 아니면 우리는 탈중앙화 금융 애플리케이션을 위한 안정화폐 인프라를 구축하고, Stripe와 PayPal에게는 의미가 없는 새로운 실험을 시도하고 있나요?

제 관점에서는 두 가지 이익을 모두 추구하려는 기업들은 전통 금융 플레이어들의 배포 방어선에 의해 패배할 것이거나, 고유의 온체인 기능을 최적화하는 탈중앙화 금융 플레이어들에 의해 패배할 것입니다.

오늘의 게시물은 Bridge 인수 소식을 듣고 난 후 제가 가진 초기 생각을 공유한 것입니다. 하지만 저는 아직 다음과 같은 의미 있는 답변을 찾지 못했습니다:

안정화폐 스택의 방어선은 어디에 있는가?

다른 Web2 금융 기술 참여자들은 어떻게 참여할 것인가?

다른 인수 합병이 일어난다면 누가 그 주인공이 될까?

향후 몇 개월 동안 안정화폐 분야의 발전은 점점 더 흥미로워질 것 같습니다.