비트코인(BTC)이 8만 달러를 돌파했다! 비트코인(BTC)이 9만 달러를 돌파했다! 비트코인(BTC)이 9.5만 달러를 돌파했다! 비트코인(BTC)이 9.9만 달러를 돌파했다! 분명 비트코인(BTC)은 곧 10만 달러 고지를 넘어설 것이다.

상식적으로 볼 때, 가격이 크게 상승한 직접적인 이유는 많은 사람들이 실제 자금을 투입하여 대량으로 매수했기 때문이다. 결국 "Money Talks"인 것이다.

이번 암호화폐 불장에서 암호화폐 간 양극화가 심각한데, 가장 두드러진 두 부문은 비트코인(BTC)과 솔라나(Solana)이다. 솔라나(Solana)의 상승은 주로 암호화폐 투자자들의 밈(meme) 열풍에 힘입은 것이고, 비트코인(BTC)의 상승은 미국 비트코인(BTC) ETF와 일부 상장 기업, 특히 MicroStrategy의 대규모 매수에 기인한다. 이번 기사에서는 MicroStrategy에 초점을 맞추고자 한다.

진써차이징(Jinse) 기자는 11월 21일 밤 미국 SEC 웹사이트에서 MicroStrategy가 2021년 제출한 문서를 모두 살펴보며, MicroStrategy의 비트코인(BTC) 매수 행태와 자금 출처를 깊이 있게 분석했다. 그 결과 MicroStrategy는 '그레이스케일+루나'의 강화판이라는 결론을 내렸다.

먼저 MicroStrategy의 전반적인 상황을 살펴보고, 이어서 MicroStrategy의 비트코인(BTC) 매수 자금 출처를 분석하며, 마지막으로 그레이스케일과 루나와 비교해 보겠다.

MicroStrategy 무려 160억 달러를 투자하여 비트코인(BTC)을 구매하다

MicroStrategy는 2020년 9월부터 비트코인(BTC) 보유 전략을 실행했으며, 4년 동안 불장과 베어장을 거치며 일관되게 비트코인(BTC) 보유 전략을 고수했다. 예를 들어 2021년 4월과 11월 불장 기간에 5만 9천 달러 이상의 가격으로 비트코인(BTC)을 대량 매수했다.

MicroStrategy는 계속해서 BTC를 매수하고 있다

진써차이징(Jinse) 기자가 집계한 바에 따르면, 2024년 11월 22일 기준 MicroStrategy는 총 165.8억 달러를 투자하여 33.1만 BTC를 보유하고 있으며, 보유 BTC의 시가총액은 약 330억 달러에 달한다.

2024년 1월 비트코인(BTC) ETF 출시 이후 비트코인(BTC) ETF가 관리하는 비트코인(BTC)은 124만 개를 넘어섰고, 총 자산 가치는 1,200억 달러를 돌파했으며, 순유입 자금은 약 303억 달러에 이른다. 비트코인(BTC) ETF는 많은 투자자들의 투자 대상이 되고 있지만, 단일 투자자가 아닌 다수의 투자자로 구성되어 있다.

눈에 띄는 바로는 MicroStrategy가 비트코인(BTC) 매수에 가장 많은 자금을 투입한 단일 주체일 것 같다.

그렇다면 MicroStrategy가 이렇게 많은 자금을 비트코인(BTC) 매수에 투입한 출처는 어디일까?

진써차이징(Jinse) 기자가 MicroStrategy가 미국 SEC에 제출한 보고서를 살펴본 결과, 자금 출처는 주로 두 가지로 나뉜다: 전환사채(Convertible Senior Notes)와 시장가 주식 발행(At-the-Market Equity Offerings).

전환사채(Convertible Senior Notes)는 자격을 갖춘 기관 투자자를 대상으로 하고, 시장가 주식 발행(At-the-Market Equity Offerings)은 유통시장을 직접 대상으로 한다.

전환사채(Convertible Senior Notes): 72.6억 달러 자격을 갖춘 기관 투자자

다음은 MicroStrategy가 2020년 이래 발행한 채권 내역으로, 2021년 6월 발행한 5억 달러 담보부 채권을 제외하고는 모두 전환사채(Convertible Senior Notes)이다.

그 중 2024년 11월 21일 MicroStrategy가 새로 발행한 30억 달러 전환사채는 언제든 현금화하여 비트코인(BTC) 매수에 투입할 수 있다. 아마도 이번 며칠 내에 MicroStrategy가 이 30억 달러를 동원하여 비트코인(BTC)을 매수한다면, 그때가 바로 비트코인(BTC)이 10만 달러를 돌파하는 시점일 것이다.

전환사채(Convertible Senior Notes)가 무엇인지 이해하면, 이것이 얼마나 좋은 금융 수단인지 알 수 있다.

전환사채란 특수한 채무 증권으로, 정해진 수량의 발행사 주식으로 전환할 수 있는 옵션이 포함되어 있다. 주가가 오르면 주식으로 전환할 수 있고, 주가가 낮으면 채권으로 원금과 이자를 받을 수 있다. 또한 전환사채는 동일 기관이 발행한 다른 모든 채무 증권보다 우선적으로 보상받을 수 있다. 따라서 이는 수익은 높고 안전성도 있는 채권이다.

중요한 것은 전환 우선주는 일반적으로 강제 상환 조항이 있다는 것입니다. 금지 상환 기간이 지나거나 조기 상환 조항이 발동되면 발행인은 강제 상환을 할 수 있습니다. 지정된 상환일 전에 투자자는 회사 주식으로 전환해야 합니다. 그렇지 않으면 발행인이 채권 액면가와 발생 이자를 더한 가격으로 강제 상환할 수 있습니다. 대부분의 경우 투자자는 자발적으로 주식으로 전환합니다.

2025년 MicroStrategy 상환 전환사채 사례를 보면, 2025년 12월 15일 만기입니다. 그러나 MicroStrategy는 2024년 6월 13일 공고를 통해 2024년 7월 11일 오후 5시(뉴욕 시간)까지 1,000달러 당 2.5126주의 전환비율(전환가격 397.99달러)로 전환할 것을 요구했습니다. 그렇지 않으면 7월 15일 미상환 채권을 강제 상환할 것이라고 밝혔습니다.

당시 MicroStrategy 주가는 약 1,300달러(8월 8일 10:1 분할 전 가격)였기 때문에, 채권자들은 주식으로 전환하는 것이 명확했습니다. 채권자들은 주식을 받고 차익을 실현했습니다.

왜 기관 투자자들이 MicroStrategy 전환사채를 적극적으로 구매했을까요? 위험이 매우 낮고 기본적으로 손실 없이 이익을 얻을 수 있기 때문입니다. 전환사채는 우선 변제권이 있습니다. 현재 MicroStrategy의 전환사채 총부채는 72.6억 달러이지만, 보유 비트코인 시가총액은 약 330억 달러입니다. 비트코인이 75% 하락해도 MicroStrategy 전환사채 채권자는 손실을 보지 않습니다.

결국 전환사채의 가장 중요한 동기는 발행인이 투자자로 하여금 채권을 자발적으로 주식으로 전환하게 하여, 현금으로 상환할 필요가 없게 하는 것입니다.

At-the-Market 주식 발행: 약 100억 달러 유통시장

다음은 MicroStrategy가 2020년 이후 실시한 At-the-Market 주식 발행 내역입니다. 최근 4년 동안 MicroStrategy는 유통시장에서 직접 새로운 주식을 발행하여 총 98.235억 달러를 조달했고, 이 자금을 모두 비트코인 매입에 사용했습니다.

At-the-Market 주식 발행(ATM Equity Offering)은 상장 기업이 IPO 이후 자금 조달을 위해 추가로 주식을 발행하는 것을 말합니다. ATM 발행에서 상장 기업은 지정된 중개인을 통해 일정 기간 동안 시장 가격으로 새로 발행한 주식을 점진적으로 유통시장에 매도합니다. 중개인은 공개 시장에서 발행 기업의 주식을 매도하여 현금 수익을 얻고, 이를 발행 기업에 전달합니다.

MicroStrategy의 ATM Equity Offering 사례를 설명하면, 2024년 8월 1일 MicroStrategy는 TD Securities (USA), The Benchmark Company, BTIG, Canaccord Genuity, Maxim Group, SG Americas Securities 등 중개인과 판매 계약을 체결했습니다. 이 계약에 따라 MicroStrategy는 필요 시 A 클래스 보통주를 최대 20억 달러까지 발행할 수 있습니다.

2024년 11월 11일 MicroStrategy가 SEC에 제출한 8-K 보고서에 따르면, MicroStrategy는 총 785.4647만 주를 새로 발행하여 20.3억 달러를 조달했고, 이 자금 전액을 27,200 비트코인 매입에 사용했습니다.

2024년 10월 30일 MicroStrategy는 '21/21 계획'을 발표했는데, 향후 420억 달러의 자본을 조달할 계획이라고 밝혔습니다. 이 중 210억 달러는 주식 발행, 210억 달러는 고정 수익 증권 발행을 통해 조달할 예정이며, 이 자금을 비트코인 투자에 사용할 것이라고 했습니다.

MicroStrategy는 같은 날 TD Securities (USA), Barclays Capital, The Benchmark Company, BTIG, LLC, Canaccord Genuity, Cantor Fitzgerald & Co., Maxim Group, Mizuho Securities USA, SG Americas Securities 등 중개인과 210억 달러 규모의 MicroStrategy 주식 At-the-Market 발행 계약을 체결했다고 공개했습니다.

2024년 11월 18일 MicroStrategy가 SEC에 제출한 8-K 보고서에 따르면, 11월 11일부터 17일 사이에 MicroStrategy는 1,359.4만 주를 매도하여 약 46억 달러를 조달했고, 이 자금 전액을 51,780 비트코인 매입에 사용했습니다.

MicroStrategy의 계획에 따르면 중개인들은 아직 약 164억 달러 규모의 MicroStrategy 신규 발행 주식을 매도할 수 있습니다.

왜 MicroStrategy는 '강화판 Grayscale+Luna'라고 할 수 있나

이제 MicroStrategy의 '전환사채'와 '시장가 주식 발행'에 대해 잘 알게 되었습니다. 이것들이 이전 불장에서 Grayscale과 Luna가 했던 것과 매우 유사하지만, 더 강화된 형태라고 할 수 있습니다.

Grayscale vs. 전환사채:

Grayscale 신탁 주식은 ETF로 전환되기 전 운영 방식을 살펴보면, 적격 투자자만 오프라인 현금으로 GBTC 주식(Grayscale 신탁의 기초 비트코인 자산)을 매입하거나 실물 비트코인을 GBTC 주식으로 교환할 수 있었습니다. 6개월 락업 기간 후 공개 거래를 통해 차익을 실현했습니다. 동시에 GBTC 주식과 기초 비트코인 자산은 분리되어 있어 투자자가 직접 상환할 수 없었습니다.

MicroStrategy의 전환사채(Convertible Senior Notes)도 적격 투자자만 대상으로 하며, 투자자는 오프라인 현금으로 전환사채를 매입하고 강제 상환 시 MicroStrategy 주식으로 전환하여 차익을 실현합니다. 전환사채 역시 MicroStrategy의 비트코인과 분리되어 있습니다.

2020년과 2021년 비트코인 불장에서 GBTC의 프리미엄이 높아 많은 차익 거래 자금이 유입되었고, GBTC는 65만 비트코인 이상을 누적했습니다. 당시 많은 업계 관계자들은 이를 '공개적인 불장'이라고 불렀습니다.

이번 불장에서도 MicroStrategy는 전환사채를 통해 70억 달러 이상의 적격 기관 투자자 자금을 유치했고, '21/21 계획'으로 더 많은 채권을 발행할 예정입니다.

다른 점은 MicroStrategy 전환사채의 만기가 2027년까지로 매우 길어 새로운 주기를 견딜 수 있다는 것입니다. 필요하다면 MicroStrategy는 전환사채를 강제 상환하고 투자자에게 사실상 0원 비용의 새로운 MicroStrategy 주식을 발행할 수 있습니다. 만기까지 기다려도 MicroStrategy는 새로운 전환사채를 발행하여 기존 것을 대체할 수 있습니다. 예를 들어 MicroStrategy는 2024년 9월 20일 발행한 2028년 만기 전환사채로 2028년 담보부사채를 현금 상환했습니다. 따라서 MicroStrategy의 전환사채는 더 안정적이라고 할 수 있습니다.

Luna vs. 시장가 주식 발행:

Luna 사례에서는 1달러의 LUNA를 태워 1달러의 알고리즘 스테이블코인 UST를 발행할 수 있었습니다. LUNA 가격이 상승하면 더 많은 UST를 발행할 수 있고, 더 많은 UST로 비트코인을 구매하여 1UST=1USDT를 유지할 수 있었습니다. Luna는 허가 없이 일반 투자자를 대상으로 직접 발행되었습니다.

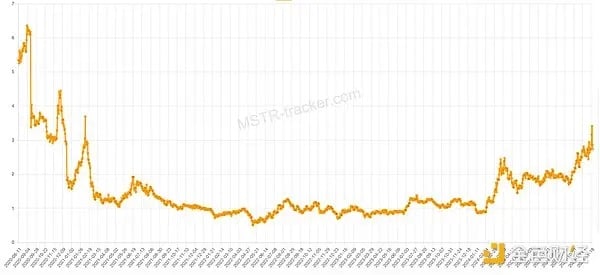

MicroStrategy의 시가 주식 발행은 이와 유사하며, 일반 투자자를 대상으로 하는 이차 시장 직접 접근 방식입니다. MicroStrategy의 주가가 높을수록 시가 주식 발행을 통해 더 많은 달러를 확보할 수 있고, 더 많은 달러로 더 많은 비트코인(BTC)을 구매할 수 있습니다. 이러한 "자기 강화" 과정으로 계속 상승하고 있습니다. 2024년 1월 비트코인(BTC) ETF 승인 이후 불장(Bull market)이 확립되면서 MicroStrategy의 순자산 프리미엄(주가/비트코인 가치 -1)은 2.7까지 상승했습니다. 현재 MicroStrategy는 총 33.12만 개의 비트코인(BTC)을 보유하고 있으며, 이는 약 328.4억 달러 규모입니다. MicroStrategy의 총 시가총액은 1,000억 달러를 넘어섰습니다.

루나(LUNA)와 UST는 양방향으로 민트될 수 있습니다. UST가 탈페깅되면 차익거래자들이 할인된 가격으로 UST를 매입하고 1UST=1USDT(테더 USDT)로 LUNA를 민트하여 "죽음의 나선"을 형성, LUNA 붕괴를 초래할 수 있습니다. 사실 Luna 재단(LFG)이 상승 국면에서 더 많은 비트코인(BTC)을 더 빨리 매입했다면(단 15억 달러만 매입), UST가 LUNA로 일시적으로 단방향 민트될 수 있었다면 LUNA가 붕괴되지 않았을 가능성이 높습니다.

MicroStrategy는 한 단계 더 나아갔습니다. MicroStrategy의 시가 주식 발행은 단방향이며 죽음의 나선에 빠지지 않으며 거의 비용이 들지 않습니다. 따라서 MicroStrategy는 루나(LUNA)보다 훨씬 안전합니다. 2022년 베어 마켓(Bear Market) 기간에도 MicroStrategy의 순자산 프리미엄은 최저 60%를 유지했습니다.

출처: mstr-tracker

MicroStrategy 시가 주식을 구매하려는 사람이 있는 한, MicroStrategy는 순자산 가치 대비 높은 프리미엄 기간에 더 많은 비트코인(BTC)을 매입할 수 있습니다. 극단적으로는 MicroStrategy의 시가총액이 완전히 비트코인(BTC) 시가총액과 동일해질 수 있습니다. 이 경우 MicroStrategy 자체에는 어떤 리스크도 없게 되며, 리스크는 주식 투자자에게 전가됩니다.

종합해보면, MicroStrategy를 강화된 "Grayscale+Luna" 버전이라고 말할 수 있을까요?

결론: 세 가지 최대주의

2024년 7월 말 내슈빌에서 열린 비트코인(BTC) 컨퍼런스에서 MicroStrategy CEO 마이클 세일러는 "비트코인 혁명"이라는 주제로 연설했습니다.

4년간의 실천 끝에 그는 개인, 기업, 기관 및 국가가 비트코인 혁명에 대응하는 방법론을 제시했습니다. 그는 세 가지 최대주의 전략을 제안했습니다. 기업의 경우, 현금 흐름, 주가가 고평가될 때 주식 발행, 금리가 낮을 때 채무 발행 등 세 가지 방식으로 비트코인(BTC)을 매입할 수 있습니다.

그가 말한 것처럼, 그는 실제로 그렇게 행동했습니다.

MicroStrategy는 이미 33.12만 개의 비트코인(BTC)을 보유하고 있습니다.