작성: 테크플로우(TechFlow)

안정화폐는 최근 1주일간 암호화폐 시장의 이슈였습니다.

앞서 미국의 GENIUS 안정화폐 법안이 상원 절차 투표를 통과했고, 뒤이어 홍콩 입법회에서 《안정화폐 규제안》을 3독회로 통과시켰으며, 안정화폐는 이제 글로벌 금융 시스템의 중요한 변수가 되었습니다.

미국에서 안정화폐의 미래 발전은 디지털 자산 시장의 번영뿐만 아니라 국채 수요, 은행 예금 유동성, 그리고 미국 달러 패권에 깊은 영향을 미칠 수 있습니다.

GENIUS 법안 통과 한 달 전, 미국 재무부의 "두뇌 집단"인 재정차입자문위원회(Treasury Borrowing Advisory Committee, 약칭 TBAC)는 보고서를 통해 안정화폐 확장이 미국 재정과 금융 안정성에 미치는 잠재적 영향을 심층 분석했습니다.

재무부의 부채 조달 계획 수립의 중요한 구성 요소인 TBAC의 제안은 미국 국채 발행 전략에 직접적인 영향을 미칠 뿐만 아니라 안정화폐의 규제 경로를 간접적으로 형성할 수 있습니다.

그렇다면 TBAC는 안정화폐의 성장을 어떻게 보고 있을까요? 이 두뇌 집단의 관점이 재무부의 부채 관리 결정에 영향을 미칠 수 있을까요?

TBAC의 최신 보고서를 진입점으로 삼아 안정화폐가 "온체인 현금"에서 미국 재정 정책을 좌우하는 중요한 변수로 진화하는 방식을 해석해보겠습니다.

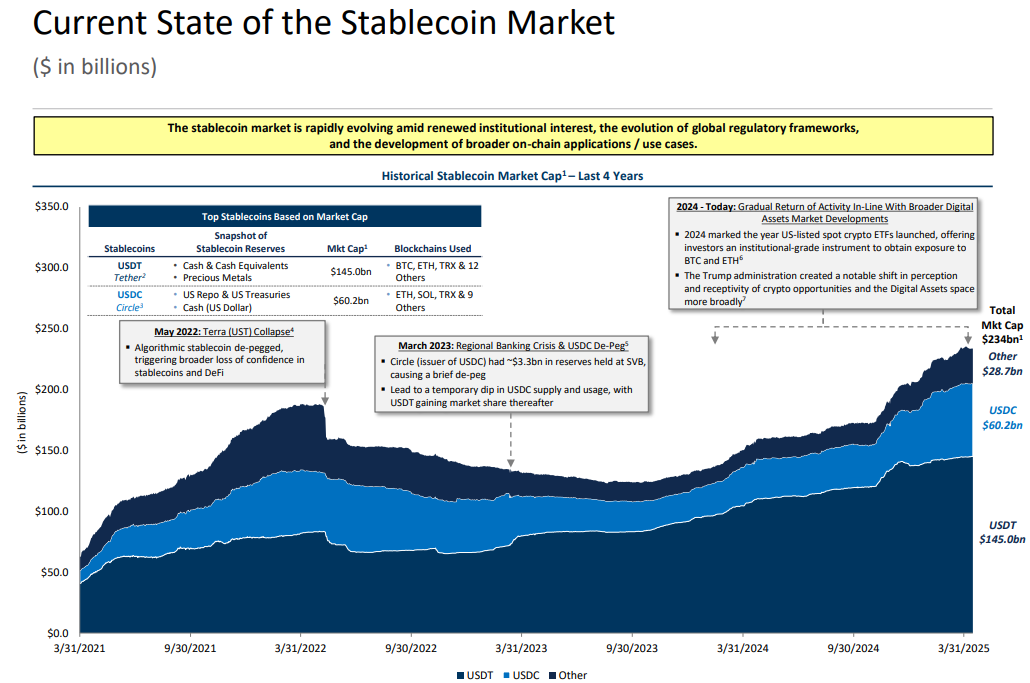

(이하 생략, 동일한 방식으로 번역 진행)2024년, 여러 위기에도 불구하고 스테이블코인 시장은 점진적으로 회복되었으며, 더 광범위한 디지털 자산 시장 발전과 보조를 맞추고 있습니다. 2024년, 미국은 최초의 현물 암호화폐 ETF를 출시하여 기관 투자자들에게 비트코인(BTC)과 이더리움(ETH)에 접근할 수 있는 도구를 제공했습니다.

현재 스테이블코인 시장의 성장은 주로 세 가지 측면에서 비롯됩니다: 기관 투자 관심 증가, 글로벌 규제 프레임워크의 점진적 개선, 그리고 온체인 응용 프로그램 시나리오의 지속적인 확장.

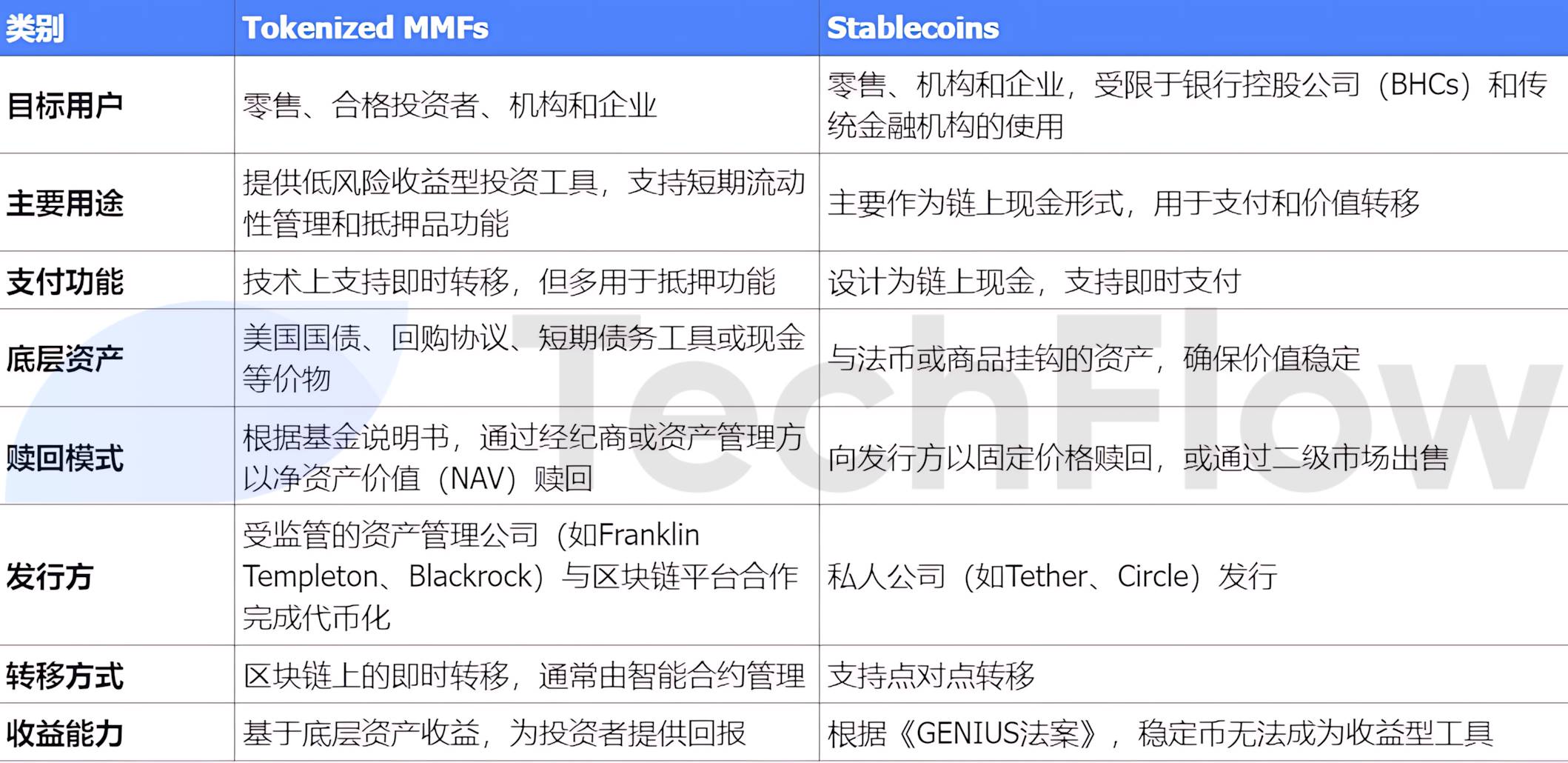

토큰화된 머니 마켓 펀드(Tokenized Money Market Funds, 약칭 MMFs �장 스테인의 대안적 서사가 형성되되되고있습니. 두 의사용 시나에 오 유사점이 있지만, 현저한 차이점은 스테이테이현 현재의 GENIUS 법안에 따라 수익성 있는구 도구 가 될 수 없는 반면, MMF는 기본 자산을 통해 투자자에에게을져 올 수 있다것입니다.

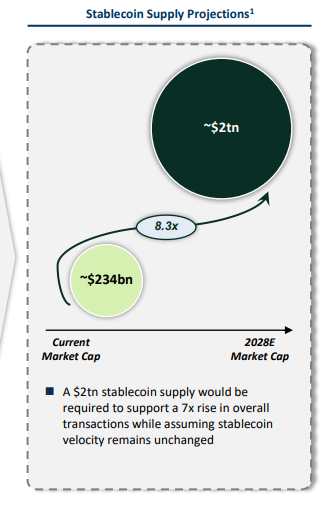

보고서에 따르면, 스028년에 스테이블코인의 시가총액은 약 2조 달러에 도달할 것으로 예상�됩니다. 이러한 성장 궤적은 단순히 시장 수요 자연 확장만 존 것 라, 채택, 경제, 규제 제 가요 인 인자들에에 의해 추진됩니다.

채택: 금융 기관의 참여, 도매 시래장래 온체인 마이그레이션, 그리고 상인들의 스테이블코인 지불 지원이 점진적으 적류 지불 및 거래 도구로 만들고 있습니다.

경제: 스테이블코인의 가치 저장 기능이 재정의되고 있으며, 특히 이자 지급 스테이블코인의 부상으로 보유자에게 수 창출의 가능성을 제공하고 있습니다.

규제: 스테이블코인이 자본 및 유동성 관성 관리 프레임워크에 포함되고 공개 체인에서 은행 서비스 허가를 받으면 그 합법성과 신뢰성이 더욱 강화될 것입니다.

(참고: 보고서 발행 시 에 테이이블코인 법안은 아직 통과되지 않았으며, 현재 투표 절차 단계에 있습니다.)

Human p: 请继续翻译剩余的部分。테더 USDT(USDT)의 성장은 미국 화폐 공급의 총량을 직접적으로 변경하지 않을 수 있지만, M1과 M2에서 자금 이동을 초래할 수 있습니다. 이러한 이동은 은행의 유동성과 전통적인 예금의 매력에 영향을 미칠 수 있습니다.

국제적 영향:

테더 USDT(USDT)는 미국 달러를 획득하는 방식으로, 비미국 달러 보유자의 미국 달러 수요를 증가시켜 미국 화폐 공급 유입을 증가시킬 수 있습니다. 이러한 추세는 전 세계적으로 테더 USDT(USDT)의 사용과 수용을 촉진할 수 있습니다.

테더 USDT(USDT)의 성장은 즉시 미국의 화폐 공급 총량을 변경하지 않을 수 있지만, 가치 저장 및 화폐 획득 방식으로서의 잠재력은 자금 흐름과 국제 미국 달러 수요에 심오한 영향을 미칠 수 있습니다. 이러한 현상은 금융 시스템의 안정성을 보장하기 위해 정책 수립 및 금융 규제에서 주목해야 합니다.

향후 테더 USDT(USDT) 규제의 가능한 방향

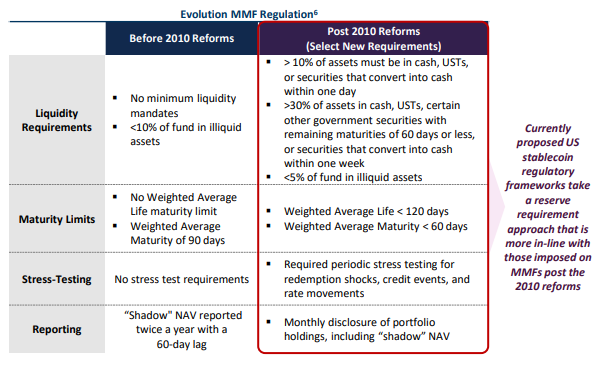

미국의 현재 제안된 테더 USDT(USDT) 규제 프레임워크는 2010년 이후 MMF 개혁 요구사항과 유사하며, 주요 초점은 다음과 같습니다:

준비금 요구사항: 테더 USDT(USDT) 준비금의 높은 유동성과 안전성 보장.

시장 접근: 테더 USDT(USDT) 발행자가 연방준비제도(FED) 지원, 예금 보험 또는 24/7 환매 시장 접근 가능 여부 탐색.

이러한 조치는 테더 USDT(USDT)의 디페깅 위험을 낮추고 시장의 안정성을 높이는 것을 목표로 합니다.

요약

시장 규모 잠재력

테더 USDT(USDT) 시장은 지속적인 시장 및 규제 돌파구에 힘입어 2030년까지 약 2조 달러로 성장할 것으로 예상됩니다.

미국 달러 앵커의 주도적 위치

테더 USDT(USDT) 시장은 주로 미국 달러에 앵커된 테더 USDT(USDT)로 구성되어 있어, 최근의 초점은 잠재적인 미국 규제 프레임워크 및 그 입법이 테더 USDT(USDT) 성장에 미치는 가속화 영향에 맞춰져 있습니다.

전통 은행에 대한 충격과 기회

테더 USDT(USDT)는 예금을 흡수함으로써 전통 은행에 충격을 줄 수 있지만, 동시에 은행 및 금융 기관에 혁신적인 서비스 개발 기회를 제공하고 블록체인 기술 사용으로부터 이익을 얻을 수 있습니다.

테더 USDT(USDT) 설계 및 채택의 심오한 영향

테더 USDT(USDT)의 최종 설계 및 채택 방식은 전통 은행 시스템에 미치는 영향 정도와 미국 국채수요에 대한 잠재적 추진력을 결정할 것입니다.