비트코인(BTC) 신고가, 이더리움(ETH) 폭등 속에서 미국 주식 COIN도 큰 폭으로 상승했다.

작성: 1912212.eth, 포어사이트뉴스(Foresight News)

가상화폐 시장은 최근 큰 반등을 맞이했으며, 비트코인(BTC)은 한때 12.3만 달러를 돌파하며 역대 신고점을 기록했다. 이더리움은 주간 4연속 상승을 달성하며 3,600달러를 성공적으로 돌파했고, 시장 참여자들의 정서는 뚜렷이 회복되었으며 총 시총은 3.8조 달러의 역대 최고치를 기록했다. 동시에 가상화폐 시장과 미국 주식 시장의 교차점도 뚜렷한 반등을 맞이하고 있다.

Coinbase Global(COIN)의 주가는 이번 주 415.96달러의 고점을 기록했으며, 현재 역대 최고가인 429달러와 불과 한 걸음 차이다. 3개월 전 주가는 겨우 142달러였다. 세계 최대 가상화폐 거래소인 Coinbase는 2024년 매출이 66억 달러로 두 배 늘었으며, 올해 1분기에는 뚜렷이 하락했지만 2분기 가상화폐 시장 회복으로 수익이 회복될 것으로 보인다.

미국 주식 및 가상화폐 거래소 Robinhood도 106.64달러의 역대 최고가를 기록했으며, 올해 4월 최저점 30달러에서 3배 이상 상승했다.

비트코인의 "그림자 주식"인 Strategy(MSTR)의 주가는 442달러에 도달했으며, 현재 시총은 1,268억 달러로 역대 최고치를 기록했다. 올해 3월 바닥은 단 231달러였으며, 거의 2배 상승했다. Strategy는 현재 미국 시총 상위 100개 상장 기업에 진입했으며, 5년 전 기업 시총은 20억 달러도 되지 않았다. 7월 13일 기준 Strategy의 비트코인(BTC) 보유량은 601,550개로, 총 가치는 약 720억 달러이며 평균 매수 단가는 66,384달러다. MSTR 주가도 이에 따라 상승했다.

Marathon Digital(MARA)과 Riot Platforms(RIOT) 등 다른 채굴 관련 주식들도 비트코인 신고가의 자극으로 주간 5-10% 상승했다. Tesla(TSLA)는 순수 가상화폐 주식은 아니지만, 보유한 비트코인 준비금(약 1만 개)도 간접적으로 주가를 끌어올렸으며, 2025년 누적 상승은 약 20%다.

코인업계의 미국 주식 급등은 가상화폐 시장 행정의 큰 상승 외에 어떤 호재 요인들이 발효되고 있을까?

트럼프, 연금 투자에 가상화폐와 금 허용 예정

영국 파이낸셜 타임스는 트럼프가 9조 달러 규모의 미국 은퇴 시장에 가상화폐, 금, private equity를 개방할 준비를 하고 있다고 보도했다. 이는 미국인의 저축 관리 방식의 근본적인 전환을 자극할 것이다. 세 명의 정통한 소식통에 따르면, 트럼프는 최대한 빨리 이번 주 401k 은퇴 계획에 전통적인 주식과 채권 외 대안 투자를 개방하는 행정명령에 서명할 예정이다. 이러한 투자는 디지털 자산부터 금속, 기업 인수, 개인 대출, 인프라 거래에 중점을 둔 펀드 등 광범위한 자산군을 포함할 것이다.

이러한 전환의 동기는 경제 성장과 혁신을 자극하기 위해서다. 트럼프 정부는 전통적인 은퇴 투자 수익률(연평균 5-7%)이 낮다고 보며, 지난 10년간 가상화폐 등 자산의 성과가 뛰어났다고 판단했다. 이 정책의 최대 호재는 자금 유입과 시장 합법화다. 우선, 9조 달러 은퇴 시장의 1-2%만 가상화폐에 배분되어도 수백억 달러의 신규 자금이 유입될 수 있다. 둘째, 정책은 가상화폐의 기관 채택과 주류화를 가속화할 것이다. 은퇴 펀드는 장기 보유자로, 그들의 진입은 시장 변동성을 줄이고 더 안정적인 유동성을 제공할 것이다.

이는 비트코인(BTC), 이더리움(ETH), 리플(XRP) 등 주요 가상화폐 가격을 직접적으로 끌어올릴 것이다. 역사적 데이터에 따르면, 비트코인 ETF 승인과 같은 기관 자금 유입 사건은 단기간에 BTC 가격을 30% 이상 상승시켰다. 이러한 증분 자금은 불장 효과를 확대하고 비트코인 가격을 끌어올리며, 알트코인 시즌의 회귀를 자극할 것이다.

미 연준의 하반기 금리 인하 예상

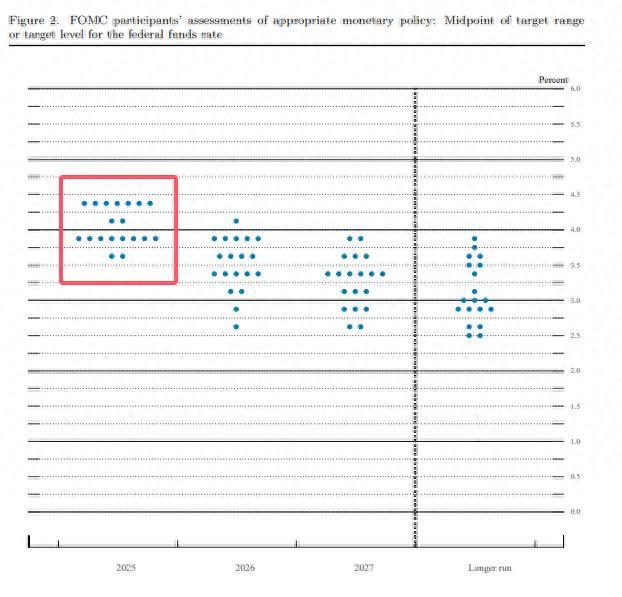

미 연준의 6월 최신 경제 전망에 이미 반영되어 있다. 당시 전망에 따르면, 참석한 19명의 관계자 중 10명은 올해 말까지 최소 두 차례의 금리 인하를 예상했고, 7명은 2025년까지 금리 인하가 없을 것으로 예상해 인플레이션 전망에 대한 내부 의견 차이를 반영했다.

(미 연준 6월 SEP 중간점 그래프)

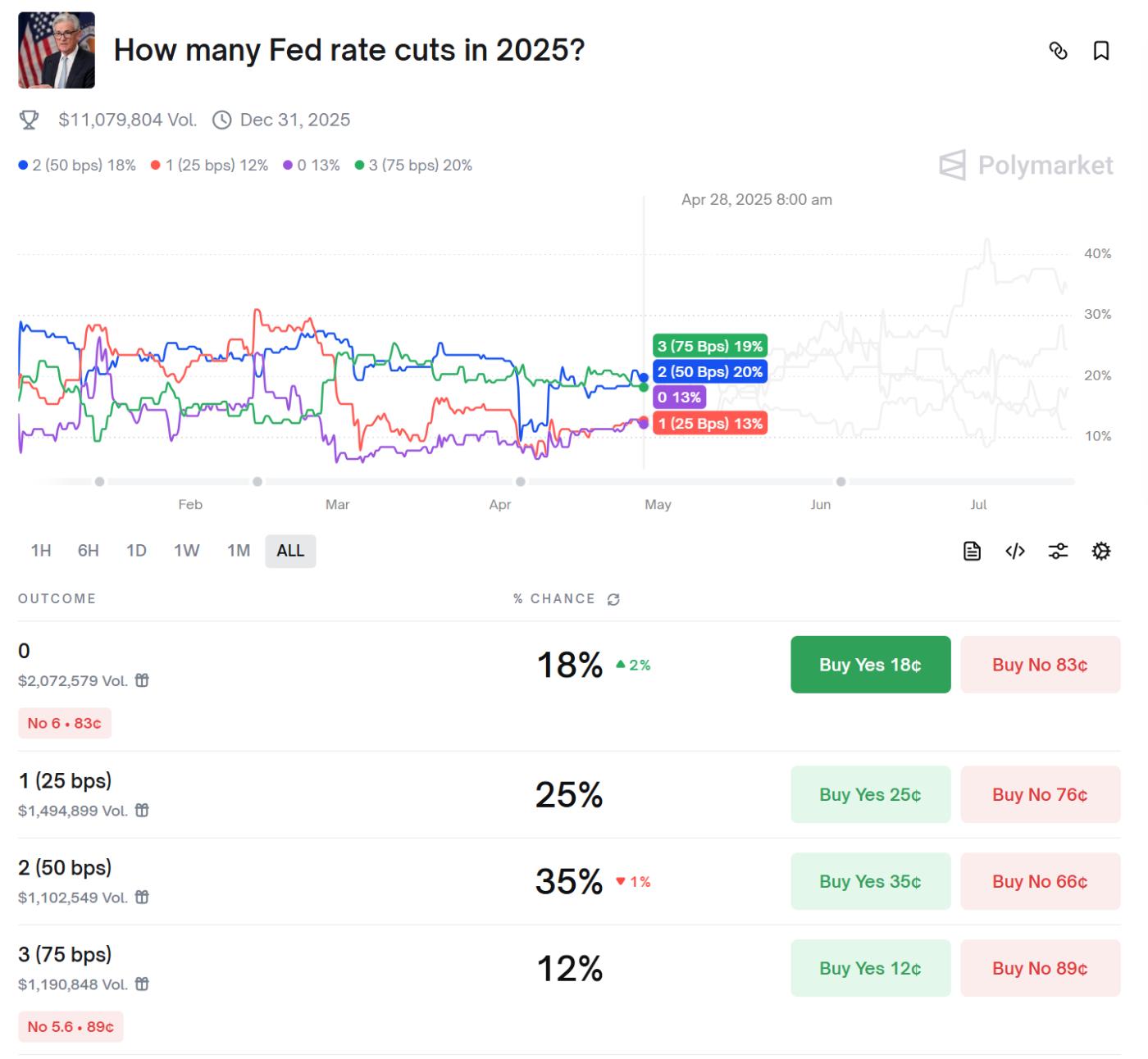

이러한 의견 차이는 시장의 정책 예상에 직접적인 영향을 미쳤다. Polymarket의 데이터에 따르면, 현재 시장은 올해 50베이스포인트 금리 인하 확률을 35%로 보고 있으며, 금리 인하 없을 확률은 18%로 상승해 금리 인하에 대한 시장의 비관적 예상이 높아지고 있다.

최근 다수 관계자들이 매파적 발언을 했음에도 불구하고, 투자자들은 금리 인하에 대한 희망을 완전히 포기하지 않았다. 시장은 미 연준이 9월 정책 회의에서 금리 인하를 결정할 가능성이 50% 이상이라고 보고 있다. CME "미 연준 관찰" 데이터에 따르면, 7월 25베이스포인트 금리 인하 확률은 4.7%이며, 금리 동결 확률은 95.3%다. 미 연준의 9월 금리 동결 확률은 33.9%, 누적 25베이스포인트 금리 인하 확률은 63.1%, 누적 50베이스포인트 금리 인하 확률은 3%다.

미 연준의 데일리는 올해 두 차례 금리 인하가 합리적인 예상이라고 밝혔다. 트럼프도 소셜미디어에서 지속적으로 파월에 대한 불만을 공개하며 금리 인하를 위해 압박을 가하고 있다.

미 연준의 금리 인하 예상이 곧 확정되면, 리스크 자산은 더 큰 상승을 위한 준비를 할 것이다.