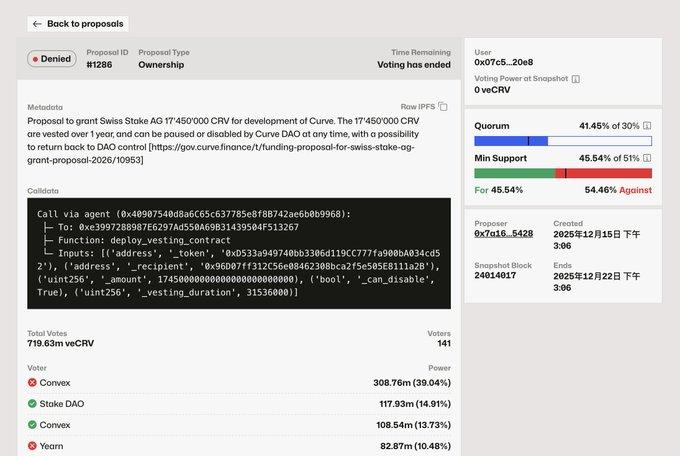

며칠 전, Curve가 개발팀(Swiss Stake AG)의 개발 비용으로 1,700만 달러를 지원하자는 제안이 거부되었습니다. Convex와 Yearn 모두 이 제안에 반대표를 던졌고, 이들의 표는 최종 결과에 상당한 영향을 미쳤습니다.

Aave의 거버넌스 문제가 심화되면서 거버넌스가 시장의 관심을 끌기 시작했고, 단순히 자금만 제공하는 관성이 깨지기 시작했습니다. Curve의 제안에는 두 가지 핵심 사항이 있습니다.

1. 커뮤니티 내 일부 인사들은 AG에 자금을 지원하는 것 자체에는 반대하지 않지만, 과거에 자금이 어떻게 사용되었는지, 앞으로 어떻게 사용될 것인지, 지속 가능한지, 그리고 프로젝트에 실질적인 이익을 가져다주었는지 알고 싶어 합니다. 동시에, 이러한 지나치게 원시적인 보조금 모델은 일단 자금이 지급되면 아무런 제약이 없다는 것을 의미합니다. 향후 DAO는 재무부를 설립하고, 수입과 지출을 투명하게 공개하거나, 거버넌스 체계를 강화해야 합니다.

2. veCRV의 주요 의결권 보유 회원들은 자신들의 가치를 희석시키고 싶어하지 않습니다. 이는 명백한 이해 상충 문제입니다. CRV 보조금으로 지원되는 프로젝트가 veCRV에 확실한 이익을 가져다주지 못한다면 지원을 받기 어려울 것입니다. 물론 Convex와 Yearn 역시 각자의 이익과 권력 관계를 가지고 있지만, 지금은 그 문제를 논의하지 않겠습니다.

이 제안은 Curve 창립자인 Mich가 시작했으며, AG는 2020년부터 핵심 코드베이스를 유지 관리해 온 팀 중 하나입니다. AG가 제시한 이번 투자 로드맵에는 PT와 LP 지원을 포함한 llamalend의 지속적인 발전과 온체인 외환 시장 및 crvUSD 확장이 포함됩니다. 가치 있는 투자처럼 보이지만, 특히 Curve의 거버넌스 구조가 Aave와 상당히 다르다는 점, 즉 Curve의 권력이 각기 다른 입장을 가진 여러 팀에 분산되어 있다는 점을 고려할 때 1,700만 달러라는 거액의 투자가 과연 합당한지는 추가적인 검토가 필요합니다.

Ve를 기존의 거버넌스 모델과 비교해 보겠습니다.

결론적으로, 현재 대부분의 기존 거버넌스 모델은 설계상 실질적인 장점이 거의 없습니다. 물론 DAO가 충분히 성숙했다면 전통적인 구조도 잘 작동할 수 있지만, 안타깝게도 아직 그 수준에 도달한 암호화폐 프로젝트는 없습니다. 예를 들어, 시장 합의를 기반으로 하는 선도적인 프로젝트인 Aave조차도 문제를 겪었습니다.

모델 설계 측면만 놓고 보면 Ve는 몇 가지 장점이 있습니다. 첫째, 현금 흐름과 유동성을 효과적으로 관리할 수 있습니다. 외부에서 유동성 수요가 발생할 경우, Ve의 이러한 능력을 활용할 수 있습니다. 따라서 토큰을 장기간 묶어두고 싶지 않더라도 Convex나 Yearn과 같은 프록시 프로젝트에 토큰을 위임하여 수익을 얻을 수 있습니다.

따라서 VeToken은 의결권을 현금 흐름과 연동하는 모델입니다. 향후 VeToken의 발전 방향은 '지배구조 자본주의'가 될 가능성이 높습니다. VeToken은 의결권을 '장기 락업'과 연계하여 자본이 풍부하고 유동성 손실을 감당할 수 있으며 장기 투기 능력이 있는 투자자들을 걸러냅니다. 시간이 지남에 따라 지배구조를 담당하는 주체가 일반 투자자에서 '자본가' 그룹으로 점차 전환될 것입니다.

한편, Convex/Yearn과 같은 프록시 레이어의 존재로 인해 많은 일반 사용자, 심지어 충성도 높은 사용자들까지도 유동성과 유연성을 희생하지 않고 혜택을 얻기를 기대하며, 점차 이러한 프로젝트에 거버넌스를 맡기기로 선택할 것입니다.

이번 투표는 몇 가지 단서를 제공합니다. 앞으로 Curve의 운영은 Mich가 아닌, 의결권이 많은 사람들이 주도할 가능성이 있습니다. Aave가 운영 문제에 직면했을 때, 일부에서는 Curve의 현재 구조와 매우 유사한 "위임형 운영/엘리트 운영"이라는 아이디어를 제시했습니다. 이것이 좋은 결과로 이어질지는 두고 봐야 할 것입니다.