수조 달러 규모의 자산이 곧 등장할 전망입니다.

기사 작성자: Mesh

기사 출처: 테크 플로우 (Techflowpost) TechFlow

솔직히 말해서, 지난 6개월 동안 기관 투자자급 실물자산(RWA) 토큰화의 발전은 면밀히 살펴볼 가치가 있습니다. 시장 규모는 200억 달러에 육박하고 있습니다. 이는 과장이 아니라, 실제로 기관 자본이 온체인 투입되고 있음을 보여줍니다.

저는 이 분야를 꽤 오랫동안 지켜봐 왔는데, 최근 발전 속도가 놀라울 정도입니다. 국채와 private equity 대출부터 토큰화된 주식에 이르기까지, 이러한 자산들이 시장 예상보다 훨씬 빠른 속도로 블록체인 인프라로 이전하고 있습니다.

Rayls Labs, Ondo Finance, Centrifuge, Canton Network, Polymesh 등 다섯 가지 프로토콜이 이 분야의 기반이 되었습니다. 이들은 동일한 유형의 고객을 놓고 경쟁하는 것이 아니라, 각기 다른 기관의 요구를 충족하기 위해 노력합니다. 은행은 개인정보 보호를, 자산운용사는 효율성을, 월가 금융회사는 규정 준수 인프라를 필요로 합니다.

이것은 누가 "승리"하느냐의 문제가 아니라, 기관들이 어떤 인프라를 선택하고 이러한 도구를 통해 수조 달러에 달하는 전통적인 자산을 어떻게 이전할 수 있느냐의 문제입니다.

그동안 소외되었던 시장이 200억 달러 규모에 육박하고 있습니다.

3년 전만 해도 토큰화된 위험가중자산(RWA)은 거의 알려지지 않은 개념이었습니다. 하지만 오늘날 국채, private equity 채권, 상장 주식 등에 투자된 온체인 자산 규모는 200억 달러에 육박하고 있습니다. 이는 2024년 초 60억~80억 달러 수준이었던 것과 비교하면 매우 큰 성장입니다.

솔직히 말해서, 틈새 시장의 성과는 전체 시장 규모보다 더 흥미롭습니다.

rwa.xyz 가 제공한 2026년 1월 초 시장 현황 에 따르면 다음과 같습니다 .

- 정부 채권 및 머니마켓 펀드 : 약 80억 달러에서 90억 달러 규모로, 시장의 45~50%를 차지합니다.

- private equity 대출 : 20억 달러~60억 달러 (규모는 작지만 성장률은 가장 빠르며, 점유비율)

- 상장 주식 : 4억 달러 이상 (온도 파이낸스 덕분에 빠르게 성장 중)

RWA 도입을 가속화하는 세 가지 주요 요인은 다음과 같습니다.

- 수익률 차익거래의 매력: 토큰화된 국채는 4~6%의 수익률을 제공하며 24시간 언제든 거래가 가능하지만, 전통적인 시장은 결제 주기가 T+2입니다. private equity 대출 상품은 8~12%의 수익률을 제공합니다. 수십억 달러에 달하는 유휴 자본을 관리하는 기관 재무 담당자들에게는 계산이 간단합니다.

- 규제 프레임 점차 개선되고 있습니다. EU의 암호화자산시장규제법(MiCA)은 27개국에서 시행되고 있으며, 미국 증권거래위원회(SEC)의 크립토 프로젝트는 온체인 증권 프레임 발전시키고 있습니다. 또한, 무조치 서한(No-Action Letter)을 통해 DTCC와 같은 인프라 제공업체는 자산을 토큰화할 수 있게 되었습니다.

- 수탁 및 오라클 인프라의 성숙도: Chronicle Labs는 총 예치 자산(TLV) 200억 달러 이상을 관리했으며, Halborn은 주요 위험가중자산(RWA) 프로토콜에 대한 보안 감사 완료했습니다. 이러한 인프라는 신탁 의무 기준을 충족할 만큼 충분히 성숙되어 있습니다.

그럼에도 불구하고 업계는 여전히 상당한 어려움에 직면해 있습니다. 크로스체인 거래 비용은 연간 최대 13억 달러에 달하는 것으로 추산됩니다. 자본 흐름 비용이 차익거래 이익을 초과하기 때문에 서로 다른 온체인 에서 거래되는 동일 자산의 가격 차이는 1~3%에 이를 수 있습니다. 개인정보 보호 요건과 규제 투명성 요구 사이의 갈등 또한 여전히 해결되지 않은 문제입니다.

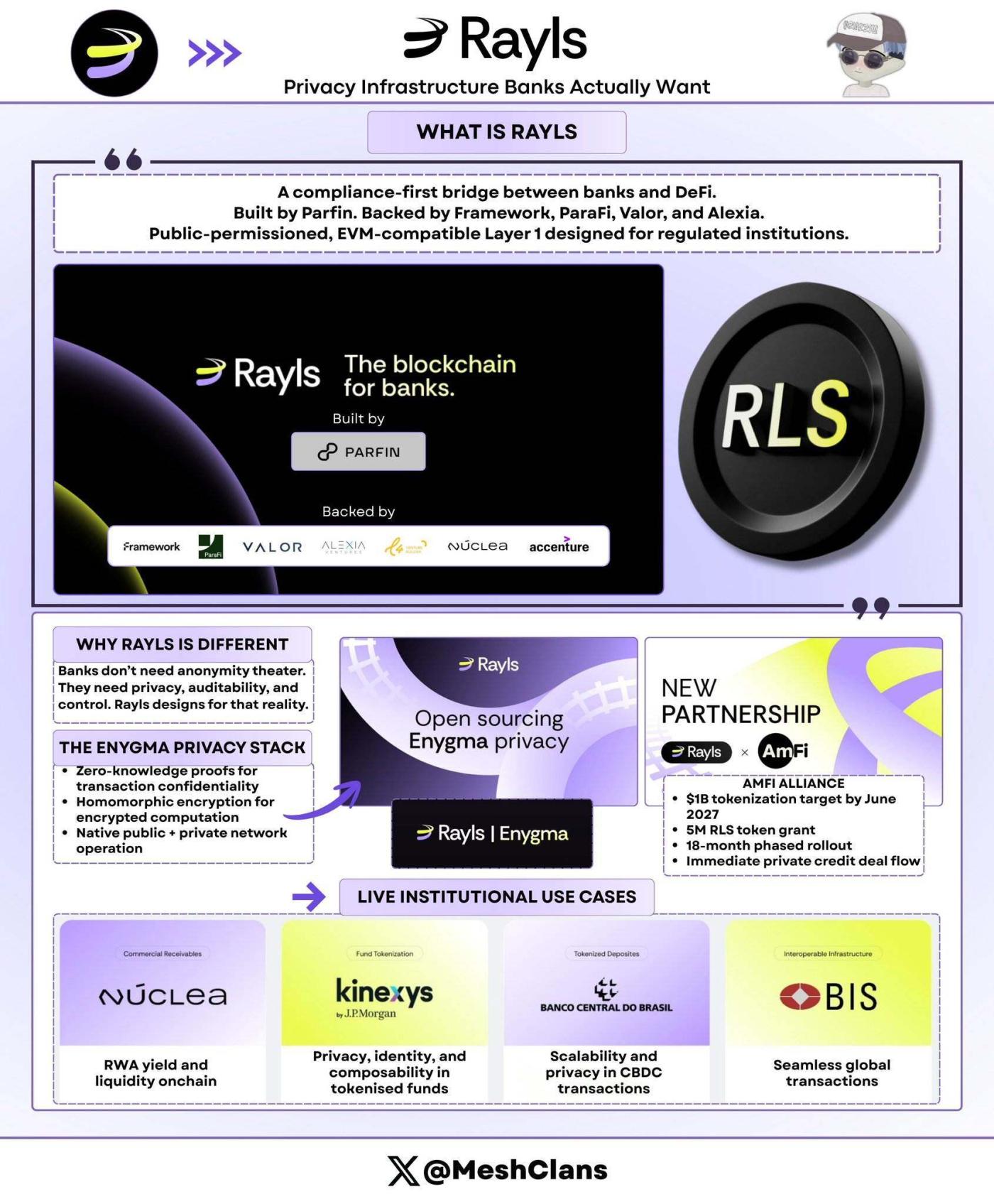

Rayls Labs: 은행에 진정으로 필요한 개인정보 보호 인프라

@RaylsLabs는 은행과 탈중앙화 금융(DeFi)을 연결하는 규정 준수 우선의 가교 역할을 자처합니다. 브라질 핀테크 기업 Parfin이 개발하고 Framework Ventures, ParaFi Capital, Valor Capital, Alexia Ventures의 투자를 받은 이 플랫폼은 규제 준수를 위해 특별히 설계된 공개형, 이더, EVM 호환 레이어 1 블록체인 아키텍처를 기반으로 합니다.

저는 Rayls의 Enygma 개인정보 보호 기술 스택 개발 과정을 꽤 오랫동안 지켜봐 왔습니다 . 핵심은 기술 사양이 아니라 방법론입니다. Rayls는 DeFi 커뮤니티가 상상하는 은행의 요구 사항을 충족하는 것이 아니라, 은행이 실제로 필요로 하는 문제를 해결하고 있습니다.

Enygma 개인정보 보호 기술 스택의 핵심 기능은 다음과 같습니다.

- 영지식 증명 : 거래 기밀성 보장

- 동형 암호화 : 암호화된 데이터에 대한 연산을 지원합니다.

- 퍼블릭 블록체인 및 사설 기관 네트워크 전반에 걸친 네이티브 운영

- 기밀 결제 : 아토믹 스왑 및 내장된 "배송 대 결제" 기능을 지원합니다.

- 프로그래밍 가능한 규정 준수 : 지정된 감사 에게 데이터를 선택적으로 공개할 수 있습니다.

실제 적용 사례:

- 브라질 중앙은행 : CBDC(중앙은행 디지털 통화) 국경 간 결제 시범 프로그램에 사용됨

- Núclea : 규제 대상 미수금 토큰화

- 다수의 비공개 노드 고객 : 민영화를 위한 납품 대금 지급(DvP) 워크플로

최신 소식

2026년 1월 8일, Rayls는 Halborn 이 실시한 보안 감사 완료를 발표했습니다 . 이 감사를 통해 Rayls의 실물 자산(RWA) 인프라에 대한 기관급 보안 인증을 획득했으며, 이는 특히 실제 운영 환경에 배포하기 전에 보안 수준을 평가하는 은행들에게 매우 중요한 인증입니다.

또한, AmFi 컨소시엄은 2027년 6월까지 Rayls 플랫폼에서 10억 달러 규모의 토큰화된 자산 목표를 달성할 계획이며, 이를 위해 500만 RLS 토큰을 보상으로 받게 됩니다. 브라질 최대 규모의 private equity 신용 토큰화 플랫폼인 AmFi는 Rayls에 즉각적인 거래 트래픽을 제공하며, 18개월 동안 구체적인 목표 달성 계획을 수립했습니다. 이는 현재까지 어떤 블록체인 생태계에서도 볼 수 없었던 최대 규모의 기관 투자 약정 중 하나입니다.

목표 시장 및 과제

Rayls는 기관 수준의 개인정보 보호를 필요로 하는 은행, 중앙은행 및 자산운용사를 대상으로 합니다. Rayls의 공개 허가형 모델은 검증자 참여를 제한하여 인가받은 금융기관만 참여할 수 있도록 함으로써 거래 데이터의 기밀성을 보장합니다.

하지만 Rayls는 시장 경쟁력을 입증해야 하는 과제에 직면해 있습니다. 공개적으로 이용 가능한 TVL(총 예치금액) 데이터가 부족하고 시범 사업 외에 발표된 고객 구축 사례도 없는 상황에서, 2027년 중반까지 AmFi 시장에서 10억 달러를 달성하겠다는 목표는 매우 중요한 시험대가 될 것입니다.

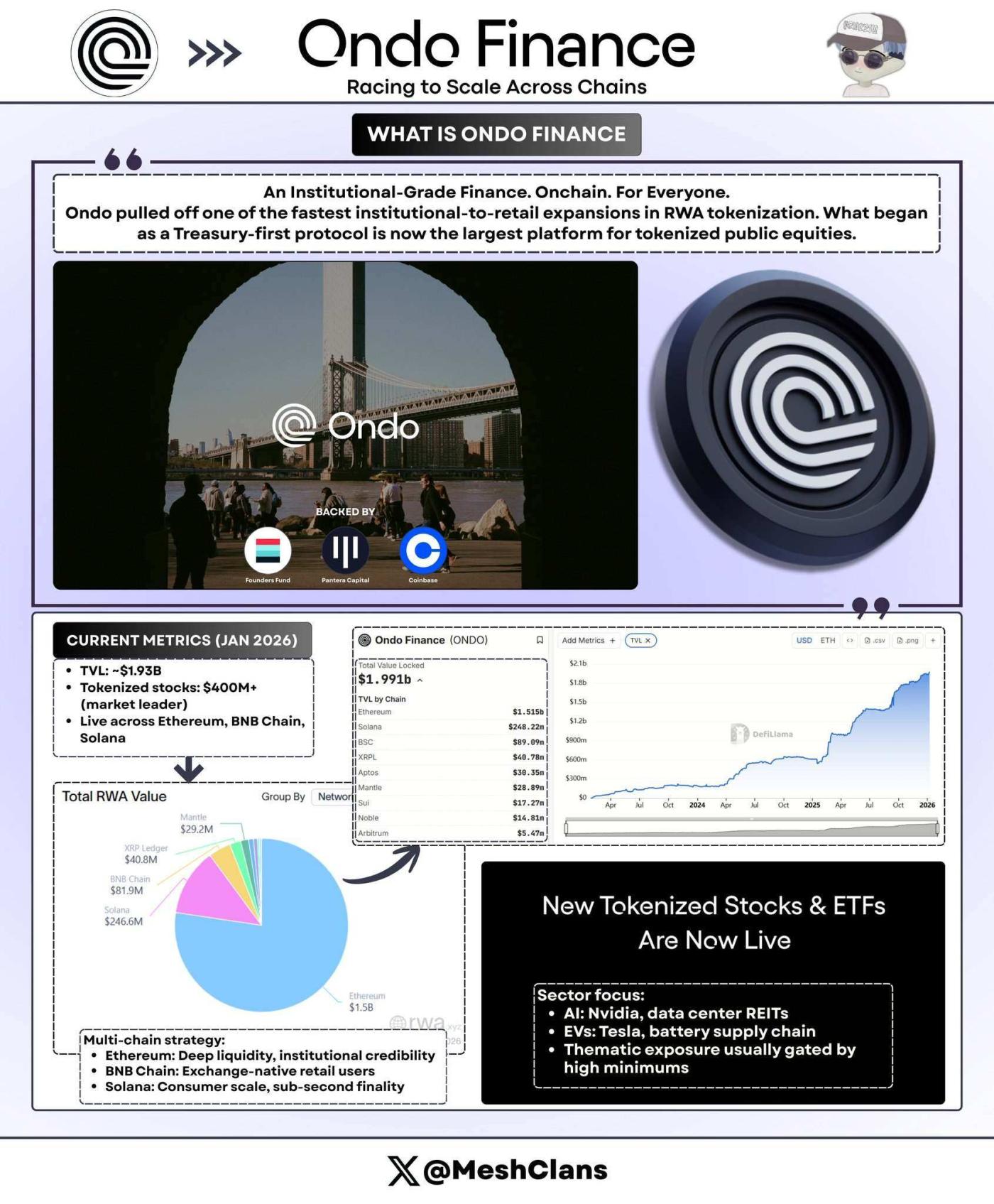

Ondo Finance: 크로스체인 확장을 위한 경쟁

@OndoFinance는 실물자산(RWA) 토큰화 분야에서 기관 투자자에서 개인 투자자로 가장 빠른 속도로 확장했습니다. 초기에는 국채에 집중했던 프로토콜로 시작하여 현재는 토큰화된 공모주 시장에서 가장 큰 플랫폼으로 성장했습니다.

2026년 1월 기준 최신 데이터 :

- 총 예치자산(TVL) : 19억 3천만 달러

- 토큰화된 주식 : 4억 달러 이상, 시장 점유율 53%를 차지합니다.

- 온체인 USDY 포지션 : 약 1억 7,600만 달러

저는 개인적으로 솔라나에서 USDY 상품을 테스트해봤는데, 사용자 경험이 놀라울 정도로 매끄러웠습니다. 핵심은 기관 투자자급 국채와 탈중앙화 금융(DeFi)의 편리함이 결합된 점입니다.

최신 뉴스

2026년 1월 8일, 온도는 인공지능(AI), 전기차(EV), 테마 투자 등 다양한 분야의 주식과 ETF를 포함한 98개의 새로운 토큰화 자산을 한 번에 출시했습니다 . 이는 소규모 시범 사업이 아니라 급속한 확장의 일환이었습니다.

온도는 2026년 1분기에 솔라나(Solana) 플랫폼에서 토큰화된 미국 주식과 ETF를 출시할 계획이며, 이는 개인 투자자 친화적인 인프라 시장 진출을 위한 가장 적극적인 시도입니다. 제품 로드맵에 따르면, 확장이 진행됨에 따라 1,000개 이상의 토큰화된 자산을 상장하는 것이 목표입니다 .

산업 분야 집중 분석:

- 인공지능 분야 : 엔비디아, 데이터센터 REIT(부동산 투자 신탁)

- 전기차 부문 : 테슬라, 리튬 배터리 제조업체

- 테마형 투자 : 최소 투자 금액 기준이 전통적으로 제한되어 있던 특정 분야에 대한 투자

멀티체인 배포 전략

- 이더 : DeFi 유동성과 제도적 정당성

- BNB 체인 : 네이티브 거래소 사용자 포함

- 솔라나 : 대규모 소비자 사용을 지원하며 1초 미만의 거래 최종 확인 속도를 자랑합니다.

솔직히 말해서, 온도의 총 예치자산(TVL)이 토큰 가격 하락에도 불구하고 19억 3천만 달러에 도달했다는 사실 자체가 가장 중요한 신호입니다. 이는 프로토콜의 성장이 투기적 활동보다 우선시되고 있음을 의미합니다. 이러한 성장은 주로 기관 채권 및 DeFi 프로토콜에서 발생하는 유휴 스테이블코인 수익에 대한 수요에 의해 주도됩니다. 2025년 4분기 시장 조정 기간 동안 TVL이 증가했다는 것은 단순히 시장 트렌드를 쫓는 것이 아니라 진정한 수요가 존재함을 나타냅니다.

온도는 브로커-딜러와의 수탁 관계 구축, 할본 보안 감사 완료, 그리고 6개월 이내에 3대 주요 블록체인 플랫폼 온체인 제품을 출시함으로써 경쟁사들이 따라잡기 힘든 선두 자리를 확보했습니다. 예를 들어, 경쟁사인 백드 파이낸스는 토큰화된 자산이 약 1억 6,200만 달러에 불과합니다.

하지만 온도는 여전히 몇 가지 과제에 직면해 있습니다.

- 거래 시간 외 가격 변동 : 토큰은 언제든지 전송할 수 있지만, 가격 책정에는 거래소 의 영업 시간이 고려되어야 하므로 미국 야간 거래 시간에 차익 거래 기회가 발생할 수 있습니다.

- 규정 준수 제한 : 증권법은 엄격한 KYC(고객 신원 확인) 및 인증 절차를 요구하므로 "면허 없이" 사업을 운영할 수 있다는 주장은 설득력이 떨어집니다.

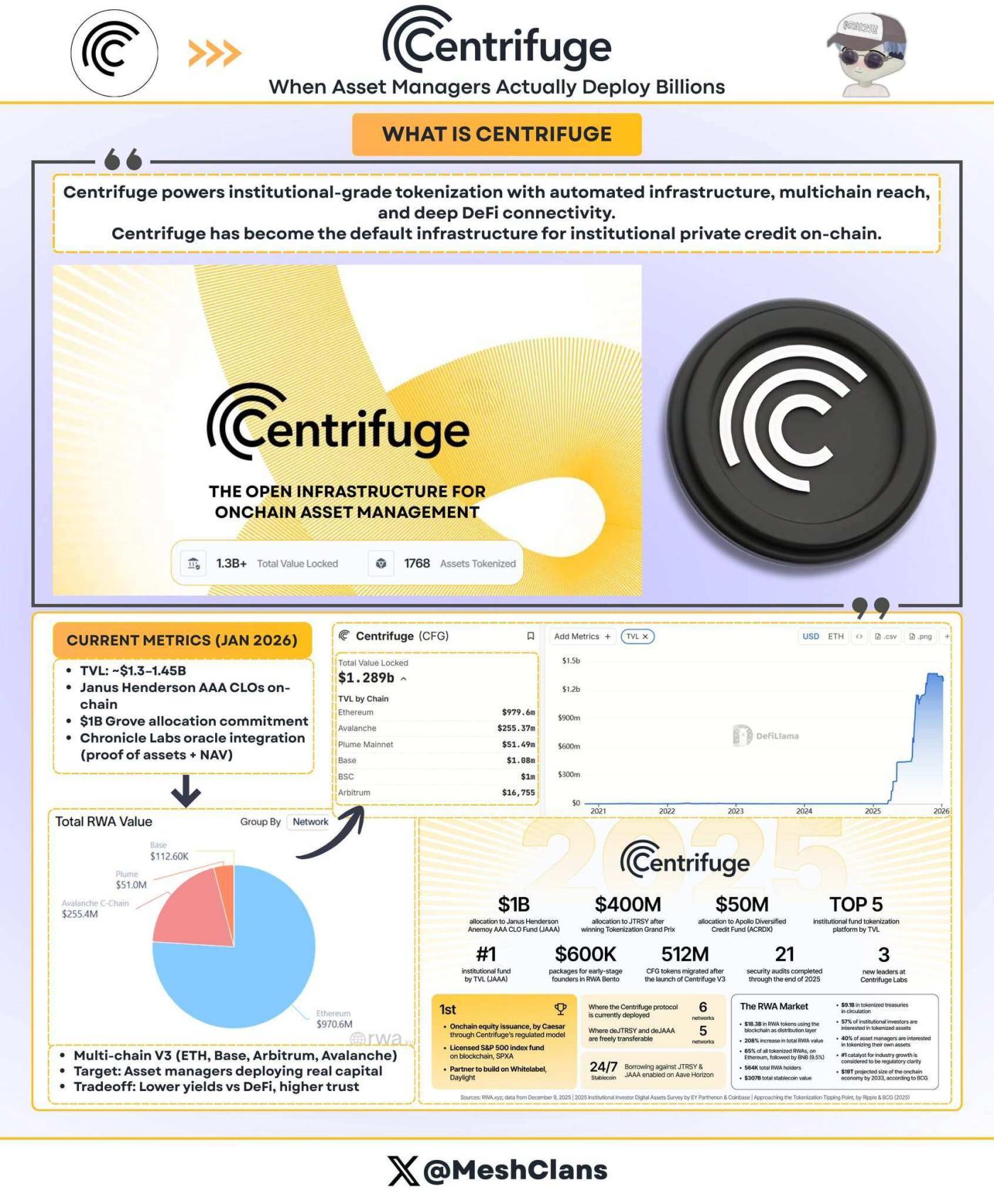

원심분리기: 자산운용사들이 수십억 달러를 진정으로 운용하는 방법

@centrifuge는 기관 투자자급 private equity 신용 토큰화를 위한 인프라 표준으로 자리 잡았습니다. 2025년 12월 기준, 프로토콜의 총 예치 자산(TVL)은 13억 달러에서 14억 5천만 달러 사이로 급증했으며 , 이러한 성장은 실제 투자에 투입된 기관 자본에 힘입은 것입니다.

주요 기관 배포 사례

1. 제이너스 헨더슨 파트너십(자산 관리 규모 3,730억 달러 규모의 글로벌 자산운용회사)

- Anemoy AAA CLO 펀드: 완전 온체인 AAA 등급 담보부 대출증권(CLO)

- 이 펀드는 운용 중인 214억 달러 규모의 AAA 등급 CLO ETF와 동일한 포트폴리오 관리팀을 사용합니다.

- 2025년 7월, 애벌랜치에 2억 5천만 달러를 추가 투자하는 확장 계획이 발표되었습니다.

2. 그로브 자금 배분 (스카이 생태계 내 기관 신용 계약)

- 확정된 자금 배분 전략 규모는 10억 달러에 달합니다.

- 초기 창업 자본금은 5천만 달러였습니다.

- 이 프로젝트의 창립 팀은 딜로이트, 시티그룹, 블록타워 캐피털, 힐딘 캐피털 매니지먼트 출신으로 구성되어 있습니다.

3. 크로니클 랩스, 오라클 파트너십 체결 (2026년 1월 8일 발표)

- 자산증명(Proof of Asset ) 프레임 암호학적으로 검증된 포지션 데이터를 제공합니다.

- 투명한 순자산가치(NAV) 계산, 수탁자 검증 및 규정 준수 보고를 지원합니다.

- 유한책임투자자(LP)와 감사 위한 대시보드 접근 기능을 제공합니다.

저는 블록체인 분야의 오라클 문제를 꾸준히 지켜봐 왔는데, Chronicle Labs 의 접근 방식은 온체인 효율성을 희생하지 않고 검증 가능한 데이터를 제공함으로써 기관의 요구를 충족하는 최초의 솔루션입니다. 1월 8일 발표에는 이 솔루션이 단순한 미래 약속이 아니라 이미 실제 사용되고 있음을 보여주는 영상 시연도 포함되었습니다.

원심분리기의 독특한 작동 모델:

오프체인 제품을 단순히 재포장하는 경쟁업체와 달리, Centrifuge는 발행 단계에서 직접 신용 전략을 토큰화합니다. 그 과정은 다음과 같습니다.

- 발행자는 단일하고 투명한 워크플로를 통해 펀드를 설계하고 관리합니다.

- 기관 투자자들은 투자 목적으로 스테이블코인을 배분합니다.

- 신용 승인 후 자금이 차입자에게 흘러갑니다.

- 상환금은 스마트 계약을 통해 토큰 보유자에게 비례적으로 분배됩니다.

- AAA 등급 자산은 연평균 수익률(APY)이 3.3%에서 4.6% 사이이며, 투자 내역이 완전히 투명합니다.

멀티체인 V3 아키텍처는 다음 네트워크를 지원합니다 : 이더리움, 베이스, 아비트럼, 셀로, 애벌랜치

핵심은 자산 운용사들이 온체인 대출이 수십억 달러 규모의 투자를 지원할 수 있음을 입증해야 한다는 점이며, 센트리퓨지는 이미 이를 입증했습니다. 특히 야누스 헨더슨 과의 파트너십만으로도 수십억 달러 규모의 자금 조달 능력을 제공했습니다.

또한, Centrifuge는 토큰화 자산 연합(Tokenized Asset Coalition ) 및 실물 자산 서밋(Real-World Asset Summit ) 을 공동 설립하는 등 업계 표준을 정립하는 데 앞장서면서 단일 제품이 아닌 인프라로서의 입지를 더욱 공고히 하고 있습니다.

14억 5천만 달러에 달하는 TVL(총 예치 자산)은 기관 투자 수요를 보여 주지만 , 목표 연 수익률 3.8%는 과거 DeFi 시장에서 볼 리스크 고수익 기회에 비하면 미미한 수준입니다. Centrifuge의 다음 과제는 Sky 생태계를 넘어 DeFi 기반의 유동성 공급자를 유치하는 것입니다.

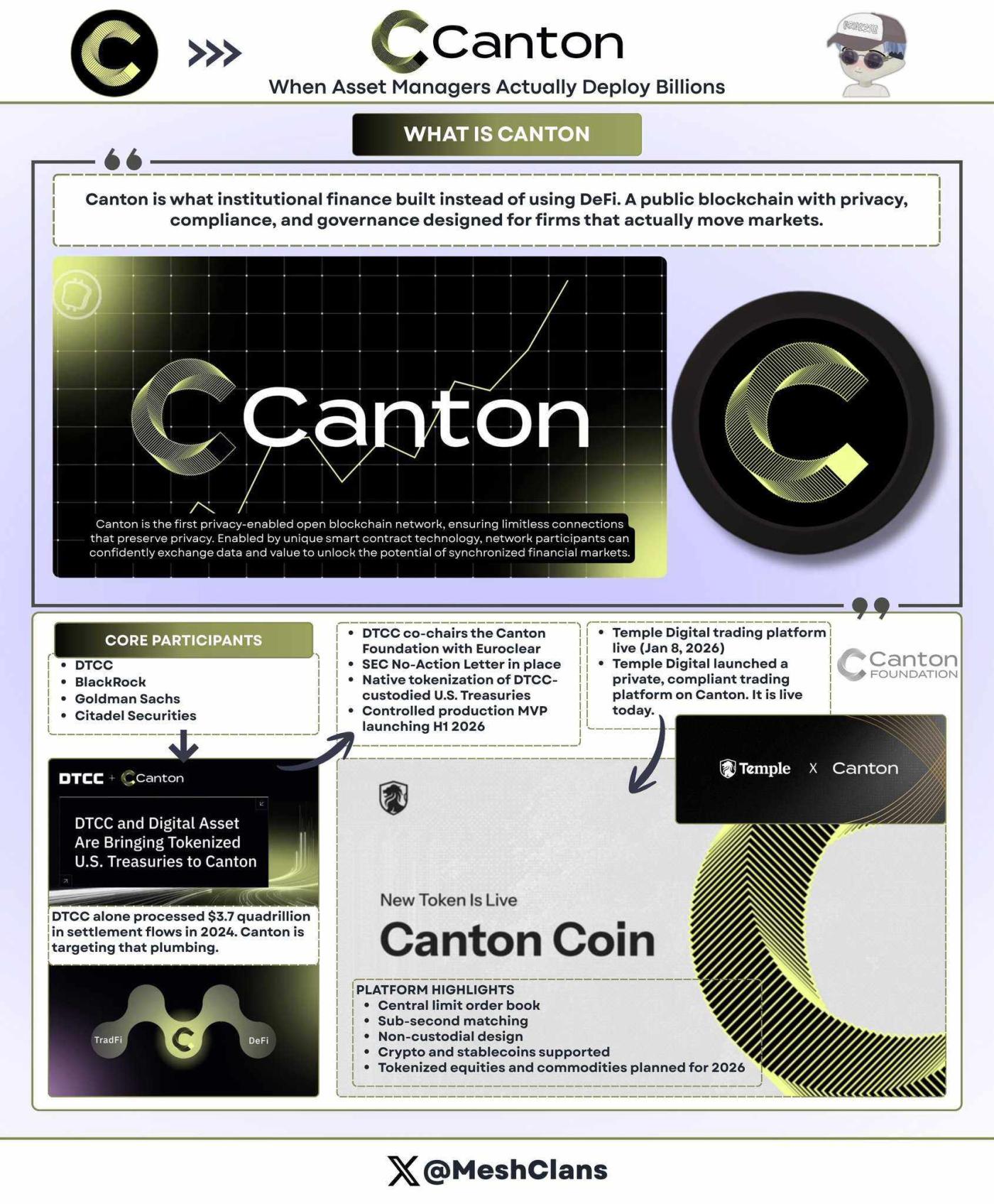

캔톤 네트워크: 월스트리트의 블록체인 인프라

@CantonNetwork 는 월가 유수의 금융 회사들이 지원하는, 개인정보 보호를 중시하는 공개 네트워크로서, 허가 없이 이용 가능한 DeFi 개념에 대한 기관급 블록체인 솔루션입니다.

참여 기관

- DTCC(예탁결제공사)

- 블랙록

- 골드만삭스

- 시타델 증권

캔턴의 목표는 2024년까지 DTCC가 처리할 연간 3,700조 달러 규모의 결제 처리량을 공략하는 것입니다. 네, 오타입니다.

DTCC 파트너십 (2025년 12월)

DTCC와의 파트너십은 매우 중요합니다. 이는 단순한 시범 프로젝트가 아니라 미국 증권 결제 인프라 구축을 위한 핵심적인 노력입니다. 미국 증권거래위원회(SEC)로부터 면책 승인서(No-Action Letter)를 획득함으로써, 이번 협력을 통해 DTCC가 Canton 플랫폼에 보관 중인 미국 국채 일부를 네이티브 토큰화할 수 있게 되었으며, 2026년 상반기에 제한적 운영 방식의 최소 기능 제품(MVP)을 출시할 계획입니다 .

주요 세부 정보:

- DTCC와 유로클리어는 칸톤 재단 의 공동 의장직을 맡고 있습니다 .

- 단순히 참여자뿐 아니라, 거버넌스의 리더들.

- 초기에는 정부 채권 (신용 리스크 가장 낮고 유동성이 높으며 규제가 명확함)에 초점이 맞춰졌습니다.

- MVP 단계를 거치면 회사채, 주식, 구조화 상품 으로 확장될 수 있습니다 .

처음에는 허가형 블록체인에 대해 회의적이었습니다. 하지만 DTCC와의 협업을 통해 생각이 바뀌었습니다. 이는 그들의 기술적 우월성 때문이 아니라, 전통 금융이 진정으로 채택할 인프라를 그들이 대표하기 때문입니다.

템플 디지털 플랫폼 출시 (2026년 1월 8일)

캔턴의 기관 투자 가치 제안은 2026년 1월 8일에 출시된 템플 디지털 그룹의 비공개 거래 플랫폼을 통해 더욱 명확해집니다. 이 플랫폼은 "출시 예정"이 아닌 이미 운영 중입니다.

캔톤 네트워크는 1초 미만의 체결 속도를 자랑하는 중앙 제한 오더북) 과 비수탁형 아키텍처를 제공합니다. 현재 암호화폐 및 스테이블코인 거래를 지원하며, 2026년에는 토큰화된 주식 및 상품 거래를 지원할 계획입니다.

생태계 파트너

- 프랭클린 템플턴 : 8억 2,800만 달러 규모 의 머니마켓 펀드를 운용합니다.

- JP모건 : JPM 코인을 통한 지급결제(DvP) 구현

캔턴의 개인정보 보호 아키텍처

Canton의 개인정보 보호 기능은 Daml(디지털 자산 모델링 언어)을 사용하여 스마트 계약 수준에서 구현됩니다 .

- 계약서에는 어떤 참가자가 어떤 데이터를 볼 수 있는지 명확하게 명시되어 있습니다.

- 규제 기관은 감사 기록 전체에 접근할 수 있습니다.

- 거래 상대 거래 내역을 확인할 수 있습니다.

- 경쟁업체도 일반 대중도 거래 정보를 볼 수 없습니다.

- 상태 업데이트는 네트워크 전체에 원자적으로 전파됩니다.

블룸버그 터미널과 비공개 거래를 위한 다크 풀을 사용하는 데 익숙한 기관들에게는 거래 전략 공개를 피하면서 블록체인 효율성을 제공하는 캔톤의 아키텍처가 특히 합리적입니다. 결국 월스트리트는 투명한 공개 원장에 자체 거래 활동을 절대 드러내지 않을 것이기 때문입니다.

캔톤 네트워크에 참여하는 300개 이상의 기관은 이 네트워크의 매력을 입증합니다. 그러나 보고된 거래량의 상당 부분은 실제 운영 트래픽보다는 시뮬레이션 시범 거래량일 가능성이 있습니다.

현재의 한계는 개발 속도 에 있습니다 . 2026년 상반기 출시 예정인 MVP는 여러 분기에 걸친 계획 주기를 반영하고 있습니다. 이와 대조적으로, DeFi 프로토콜은 일반적으로 몇 주 안에 새로운 제품을 출시합니다.

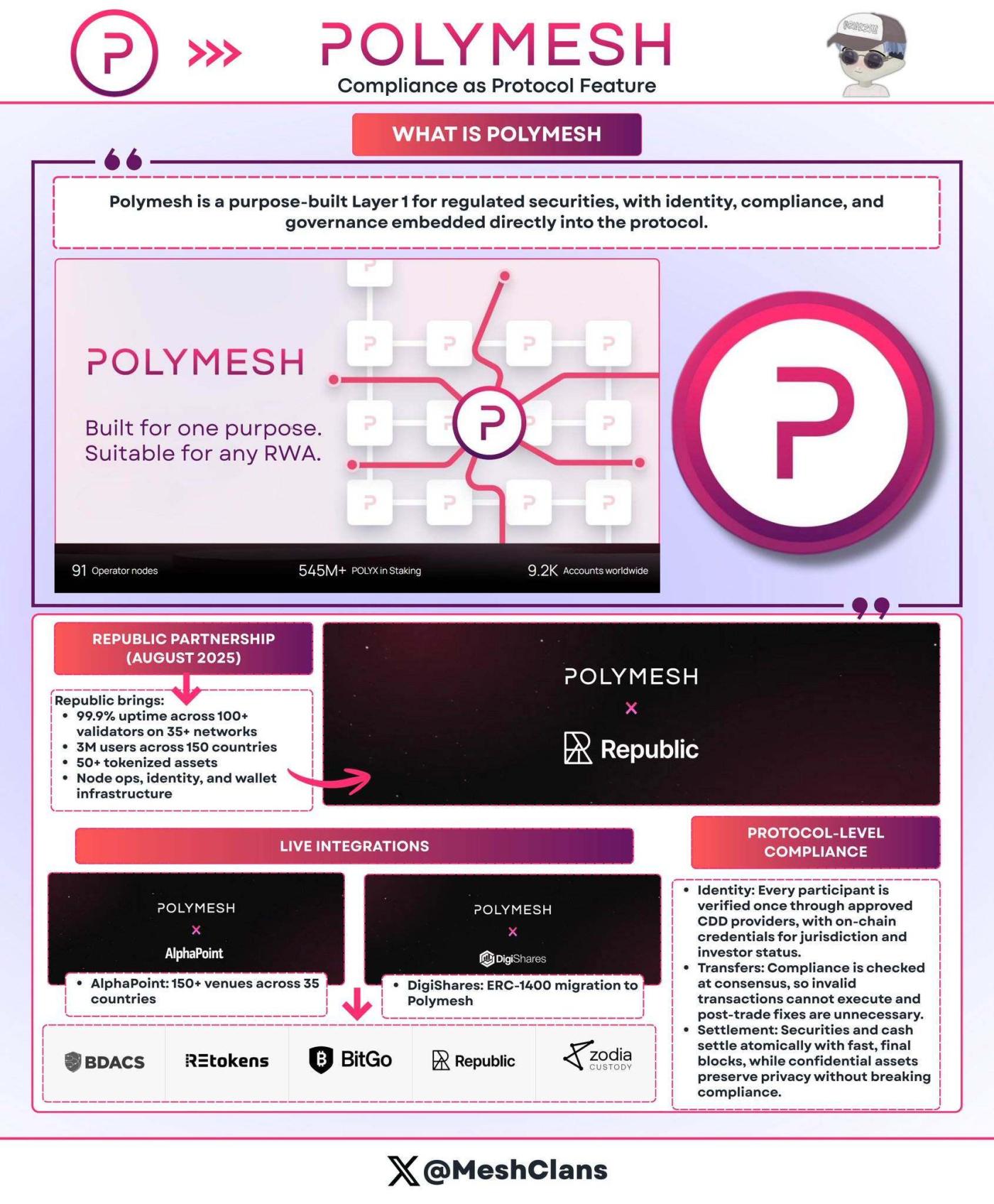

폴리메쉬: 규정 준수를 위해 설계된 증권 블록체인 네트워크

@PolymeshNetwork는 스마트 계약의 복잡성보다는 프로토콜 수준의 규정 준수를 통해 두각을 나타냅니다. 규제 대상 증권을 위해 특별히 설계된 블록체인인 Polymesh는 맞춤형 코드에 의존하지 않고 합의 수준에서 규정 준수 검증을 수행합니다.

핵심 기능

- 프로토콜 수준 인증 : 인증은 허가받은 고객 실사(CDD) 제공업체를 통해 수행됩니다.

- 내장된 전송 규칙 : 규칙을 준수하지 않는 거래는 합의 단계에서 바로 실패합니다.

- 원자적 결제 전달(DvP) : 거래는 6초 이내에 완료됩니다 .

생산 수준 통합

- 공화국(2025년 8월) : 증권의 private equity 발행을 지원합니다.

- 알파포인트 : 35개국 150개 이상의 거래소를 지원합니다 .

- 투자 대상 분야 : 규제 대상 펀드, 부동산, 기업 지분 등

장점

- 사용자 지정 스마트 계약 감사 필요하지 않습니다.

- 해당 계약은 규제 변경 사항에 자동으로 적용됩니다.

- 규정을 준수하지 않는 이체 작업을 실행할 수 없습니다.

도전과 미래

폴리메쉬는 현재 독립적인 체인으로 운영되어 탈중앙화 금융(DeFi) 유동성과 단절되어 있습니다. 이러한 문제를 해결하기 위해 2026년 2분기에 이더 브리지 출시가 계획되어 있지만, 예정대로 실현될지는 미지수입니다.

솔직히 말해서, 저는 이러한 "규정 준수 중심" 아키텍처의 잠재력을 과소평가했습니다. ERC-1400 의 복잡성에 어려움을 겪는 보안 토큰 발행자에게는 Polymesh의 접근 방식이 훨씬 더 매력적입니다. 스마트 계약에 의존하는 대신 규정 준수 기능을 프로토콜에 직접 내장하기 때문입니다.

이러한 협정들은 시장을 어떻게 분할하는가?

이 다섯 가지 협약은 각각 다른 문제를 다루기 때문에 직접적인 경쟁 관계가 없습니다.

개인정보 보호 솔루션:

- 캔턴: Daml 스마트 계약을 기반으로 하며, 월스트리트의 거래 상대 관계에 중점을 둡니다.

- Rayls: 영지식 증명을 활용하여 은행 수준의 수학적 개인정보 보호를 제공합니다.

- Polymesh: 프로토콜 수준 인증을 통해 완벽한 규정 준수 솔루션을 제공합니다.

확장 전략:

- Ondo: 3개의 체인을 통해 19억 3천만 달러를 관리하며, 유동성 확보 속도를 유동성 깊이보다 우선시합니다.

- Centrifuge: 13억 달러에서 14억 5천만 달러 규모의 기관 신용 시장에 집중하며, 속도보다는 심층 분석을 우선시합니다.

목표 시장:

- 은행/CBDC → 레일스

- 소매/탈중앙화 금융 → 온도

- 자산 관리 회사 → 원심분리기

- 월스트리트 → 캔턴

- 보안 토큰 → 폴리메쉬

제 생각에는 이러한 시장 세분화가 사람들이 인식하는 것보다 훨씬 중요합니다. 기관들은 "최고의 블록체인"을 선택하는 것이 아니라, 자신들의 특정 규정 준수, 운영 및 경쟁력 요구 사항을 충족하는 인프라를 선택합니다.

미해결 문제

체인 간 유동성 분산

블록체인 간 분할은 막대한 비용을 초래하며, 연간 13억 달러에서 15억 달러 에 달하는 것으로 추산됩니다. 이러한 과도한 블록체인 간 연결 비용으로 인해 동일한 자산이 서로 온체인 거래될 때 1~3%의 가격 차이가 발생합니다. 만약 이 문제가 2030년까지 지속된다면, 연간 비용은 750억 달러를 넘어설 것으로 예상됩니다 .

이것이 제가 가장 우려하는 부분 중 하나입니다. 최첨단 토큰화 인프라를 구축하더라도, 유동성이 호환되지 않는 체인에 분산된다면 효율성 향상 효과는 완전히 사라질 것입니다.

개인정보보호와 투명성 간의 갈등

금융기관은 거래의 기밀 유지 를 요구하는 반면, 규제기관은 감사 요구합니다 . 발행사, 투자자, 신용평가기관, 규제기관, 감사 등 여러 당사자가 관련된 시나리오에서는 각 당사자가 서로 다른 수준의 투명성을 필요로 합니다. 현재로서는 완벽한 해결책은 없습니다.

규제 격차

- 유럽연합은 27개국에 적용되는 암호화폐 시장 규제법인 MiCA를 채택했습니다.

- 미국에서는 무조치 서한(No-Action Letter)을 사안별로 신청해야 하며, 이 과정에 몇 달이 걸릴 수 있습니다.

- 국경을 넘는 자본 흐름은 관할권 분쟁이라는 문제에 직면해 있습니다.

오라클 리스크

토큰화된 자산은 오프체인 데이터에 의존합니다. 데이터 제공자가 공격을 받으면 온체인 자산의 성능이 실제 상황을 잘못 반영할 수 있습니다. Chronicle의 자산 증명(Proof of Asset ) 프레임 이러한 문제에 대한 해결책을 제시하지만, 여전히 리스크 존재합니다.

1조 달러 달성의 길: 2026년을 위한 핵심 촉매제

2026년에 주목해야 할 촉매제:

Ondo의 Solana 출시(2026년 1분기)

- 소매 규모 유통이 지속 가능한 유동성을 창출할 수 있는지 여부를 테스트합니다.

- 성공 지표: 10만 명 이상의 보유자 확보, 진정한 수요의 존재 입증.

캔턴 DTCC MVP (2026년 상반기)

- 미국 국채 결제에 블록체인 기술을 적용하는 것의 실현 가능성을 검증합니다.

- 성공할 경우, 수조 달러에 달하는 자금이 온체인 인프라로 이전될 가능성이 있습니다.

미국에서 Clarity Act가 통과되었습니다.

- 명확한 규제 프레임 제공하십시오.

- 이를 통해 현재 관망하고 있는 기관 투자자들이 자본을 투자할 수 있게 될 것입니다.

원심분리기 그로브 배치

- 10억 달러 규모 의 자금 배정은 2026년까지 완료될 예정입니다.

- 시험기관에서의 신용 토큰화의 실제 자본 운용;

- 거래가 신용 문제 없이 순조롭게 진행된다면 자산운용사들의 신뢰도가 높아질 것입니다.

시장 전망

- 2030년 목표 : 토큰화된 자산 규모가 2조~4조 달러 에 이를 것이다 .

- 성장 수요 : 현재 197억 달러 에서 50~100 배 증가

- 가정 사항 : 규제 안정성, 크로스체인 상호운용성 준비 상태, 주요 기관 실패 사례 없음.

산업 성장 전망:

- private equity 대출 : 현재 20억~60억 달러 에서 1,500억 ~ 2,000억 달러 로 증가 (소규모 기반, 최고 성장률);

- 토큰화된 정부 채권 : 머니마켓 펀드가 온체인 으로 이전된다면 잠재력은 5조 달러 이상 에 달할 수 있습니다 .

- 부동산 : 3조~4조 달러 에 이를 것으로 예상됨 (부동산 등기 시스템이 블록체인 기반 소유권 등기 방식을 도입하는지 여부에 따라 달라짐).

1000억 달러라는 이정표:

- 예상 구현 시기 : 2027-2028년;

- 예상 분포 :

- 기관 신용: 3,000억~4,000억 달러;

- 국가 부채: 3천억~4천억 달러;

- 토큰화된 주식: 2,000억~3,000억 달러

- 부동산/원자재: 1,000억~2,000억 달러.

이를 위해서는 현재 수준에서 5배 증가가 필요합니다 . 목표는 야심차지만, 2025년 4분기의 기관 투자 모멘텀과 향후 규제 명확화를 고려하면 달성 불가능한 것은 아닙니다.

이 다섯 가지 협약이 왜 그렇게 중요한가요?

2026년 초 기관 실물자산(RWA) 시장은 예상치 못한 추세를 보이고 있습니다. 단일한 시장이 존재하지 않기 때문에 단일한 승자도 없습니다.

솔직히 말해서, 인프라가 발전해야 할 방향이 바로 이 방향입니다.

각 프로토콜은 서로 다른 문제를 다룹니다.

- Rayls → 은행 개인정보보호;

- 온도 → 토큰화된 주식 배분;

- 원심분리기 → 자산운용회사의 온체인 배포;

- 캔턴 → 월스트리트 인프라 이전;

- 폴리메쉬 → 증권 규정 준수를 간소화합니다.

시장 규모는 2024년 초 85억 달러 에서 197억 달러 로 성장했는데 , 이는 수요가 투기적 행태를 넘어섰음을 나타냅니다.

기관 투자자들의 핵심 요구사항:

- 재무 담당자 : 수익성 및 운영 효율성;

- 자산운용사 : 유통비용을 절감하고 투자자 기반을 확대합니다.

- 은행 : 규정을 준수하는 인프라.

향후 18개월이 매우 중요합니다.

- Ondo의 Solana 출시 → 소매 시장에서 확장성 테스트 중;

- 캔턴의 DTCC MVP → 기관 수준의 결제 기능 테스트;

- Centrifuge의 Grove 배포 → 실제 자본을 활용한 신용 토큰화 테스트;

- Rayls의 10억 달러 규모 AmFi 인수 목표 → 개인정보 보호 인프라 도입 시험.

지금은 실행이 설계보다 우선시되고 결과가 설계도보다 중요하다. 이것이 핵심이다.

전통적인 금융은 온체인 로의 장기적인 전환을 겪고 있습니다. 이 다섯 가지 프로토콜은 기관 투자자에게 필요한 인프라, 즉 개인정보 보호 계층, 규정 준수 프레임 및 결제 인프라를 제공합니다. 이 프로토콜들의 성공 여부는 토큰화의 미래 방향을 결정할 것입니다. 토큰화가 기존 구조보다 효율성을 개선하는 역할을 할지, 아니면 전통적인 금융 중개 모델을 완전히 대체하는 새로운 시스템으로 자리 잡을지는 이들의 행보에 달려 있습니다.

2026년에 기관들이 선택하는 인프라는 향후 10년간 업계의 지형을 결정짓게 될 것입니다.

2026년 주요 이정표

- 1분기 : 온도의 솔라나(Solana)가 출시되었습니다(98개 이상의 주식이 상장됨).

- H1 : 캔턴의 DTCC MVP(월스트리트 인프라 기반 국채 토큰화).

- 진행 중 : Centrifuge의 10억 달러 규모 Grove 구축 프로젝트; Rayls의 AmFi 생태계 개발.

수조 달러 규모의 자산이 곧 등장할 전망입니다.

NFA.