Tác giả: Route 2 FI Nguồn: substack Dịch: Shan Oppa, Jinse Finance

thị trường hiện tại

Thị trường crypto gần đây rất khó khăn, Altcoin giảm dần trong ba tháng qua trong khi Bitcoin hầu như không chuyển động. Tôi cho rằng điều này sẽ tiếp tục trong suốt mùa hè, khi thị trường phải đến tháng 8 mới khởi sắc với Ethereum ETF niêm yết, chuẩn bị cho cuộc bầu cử tổng thống và cắt giảm lãi suất. Nhưng đó chỉ là ý kiến của tôi.

Vậy gần đây tôi đã làm gì? Tôi chưa làm được gì nhiều ngoài việc nắm giữ Ethereum , thực hiện một số hoạt động canh tác lợi nhuận với Pendle và Gearbox và ký rất nhiều giao dịch thiên thần. Giao dịch đã trở nên rất khó khăn và bất kỳ airdrop nào trên thị trường về cơ bản đều là bán (với một số ngoại lệ, chẳng hạn như $ENA tăng~50% so với TGE). Đây là một hoàn cảnh mới. Tôi đã viết một số bản tin về token lượng lưu thông thấp, được pha loãng hoàn toàn (FDV) thấp (bạn có thể đọc chúng ở đây và ở đây). Đánh giá từ thực tế là token ra mắt vào năm 2021 và 2022 có những biến động giá nhất định (tốt cho nhà giao dịch) sau TGE, điều này gần như không xảy ra token ra mắt trong năm qua. Chuyển động giá của token này xảy ra theo từng giai đoạn riêng tư, như Cobie đã viết trong Substack mới nhất của mình. Vì vậy, trừ khi bạn là người sáng lập, quỹ đầu tư mạo hiểm, nhà đầu tư thiên thần, người chơi có mối quan hệ với những người này hoặc người dẫn đầu quan điểm chủ chốt (KOL), thị trường bò này có thể rất khó khăn đối với bạn. Có, vẫn có những trường hợp ngoại lệ: Từ tháng 10 năm 2023 đến tháng 3 năm 2024 nói chung là một khoảng thời gian tốt, nếu bạn sớm nhận được các đồng meme mới. Nhưng ngoài ra, hầu hết đều đồng ý rằng đây là thị trường bò khó khăn nhất của họ. Điều thú vị là những người chơi kỳ cựu không còn có được lợi thế mà họ từng có. Chẳng hạn như Hsaka. Mặc dù anh ấy vẫn là người chơi chủ chốt nhưng chúng tôi hầu như chỉ nhìn thấy anh ấy khi thị trường ở chế độ đơn giản. Điều tương tự cũng xảy ra với Ansem, người dường như đã mất phương hướng. Nhưng chúng ta thực sự có thể đổ lỗi cho anh ấy? Suy cho cùng, chúng ta chịu trách nhiệm về những gì chúng ta mua, thời điểm chúng ta bán hoặc những gì chúng ta giao dịch. Đúng, những người có ảnh hưởng tạo ra FOMO, nhưng chúng tôi là người đưa ra quyết định về những việc cần làm với tiền của mình.

Tôi đã dành phần lớn thời gian của năm 2023 và đầu năm 2024 trên các thiết bị đầu cuối giao dịch khác nhau (thiết bị đầu cuối PvP, Tweetdeck/X Pro, trò chuyện Telegram alpha), nhưng gần đây tôi đã tiếp phương pháp thị trường chậm hơn nhiều. Về cơ bản là vì hầu như không thể giao dịch theo bất kỳ hướng nào khác ngoài giao dịch lướt sóng (ngoại trừ những tin đồn về ETH ETF vài tuần trước). Điều này làm tôi nhớ lại khoảng thời gian sau vụ tai nạn Terra vào tháng 5 năm 2022. Không có gì để làm, bạn bị buộc phải vào thế giới thực. Mặc dù tôi thấy có một số điểm tương đồng nhưng tôi cho rằng DeFi đang hồi sinh. Trong khi tôi đang chờ đợi sự trở lại của DeFi cổ điển, có vẻ như việc canh tác điểm và săn airdrop là DeFi mới. APR được thu thập trong giai đoạn riêng tư hoặc giai đoạn tính điểm. Ví dụ: với Ethena, bạn có thể khóa USDe trước ba tháng và kiếm lợi nhuận thông qua airdrop . Vào thời điểm đó, ít ai biết rằng ETH sẽ trở nên phổ biến như vậy. Tôi ước gì tôi hiểu rõ hơn về nó, nhưng bây giờ có một giao thức mới mang lại cho tôi cảm giác tương tự (Thông thường - giao thức stablecoin). Họ hiện đang trải qua giai đoạn riêng tư và APR cao. Câu hỏi đặt ra là liệu họ có thể tính toán thời gian cho thị trường cũng như Ethena hay không (dự kiến airdrop của họ vào tháng 10).

Stablecoin

Khi nói đến stablecoin, tôi vẫn cho rằng đây là trường hợp sử dụng quan trọng nhất crypto . Bạn có thể lưu trữ tiền trong ví của mình hoàn toàn ngoại tuyến và gửi chúng cho bất kỳ ai trong vài giây, bất kể người kia ở đâu. Hiện tại chúng tôi có stablecoin có lợi nhuận (Ethena, Open Eden, Usual, v.v.). Mặc dù có cuộc thảo luận về tính ổn định/độ tin cậy của những lợi nhuận này nhưng rõ ràng chúng tôi đang tiến xa hơn UST (Terra). Ví dụ: Open Eden là một giao thức stablecoin được hỗ trợ bởi tín phiếu kho bạc (với tỷ suất lợi nhuận hàng năm khoảng 5%). Terra UST ở mức 20 tỷ vào thời kỳ đỉnh cao của thị trường bò vừa qua, trong khi ETH chỉ ở mức 3 tỷ. Rất mong được xem nó lớn đến mức nào hoặc liệu một số người khác có thể thách thức nó hay không. Ước mơ cuối cùng của tôi là sau thị trường bò này (và trong chiều sâu của thị trường gấu tiếp theo), chúng ta có một stablecoin đã trở nên "an toàn" như USDT/USDC và có thể cung cấp một số loại lợi nhuận bền vững (5%?) . Rõ ràng là có nhu cầu thị trường, chỉ cần nghĩ về Phố Wall và tất cả trái phiếu trong danh mục đầu tư của mọi người. Bước đầu tiên là làm cho nó an toàn 100% (hy vọng có sự trợ giúp của Larry Fink và Black Rock).

Có những điều khác mà tôi rất hào hứng trong thị trường bò này, như EigenLayer, Pendle , Gearbox, Hivemapper và các giao thức thị trường dự đoán/cá cược thể thao. Tôi thực sự nhớ các trang trại lợi nhuận điên rồ của thị trường bò vừa qua. Ví dụ $TOMB trên Fantom . Đó chắc chắn là phi tập trung rủi ro cao. Mặc dù chúng tôi vẫn có các dự án phi tập trung tương tự nhưng TVL trên các giao thức này không cao và mức độ phổ biến thấp. Nhìn chung, tôi quan tâm nhiều hơn đến việc hỗ trợ các dự án thực hiện những điều đổi mới, bởi vì thành thật mà nói, tôi không chắc chúng ta cần bao nhiêu fork Pendle và EigenLayer mới.

Vì gần đây thị trường trầm lắng hơn nên tôi cũng có nhiều thời gian hơn để đọc sách. Tôi đã đăng một bức ảnh về một số cuốn sách tôi đã đọc gần đây. Chủ yếu là sách về triết học, kinh tế và kỹ năng sống. Tôi cũng muốn đọc điều gì đó về đầu tư rủi ro, vì đó là điều tôi đã quan tâm trong hơn một năm rưỡi qua.

Một số kiến thức cơ bản về đầu tư rủi ro

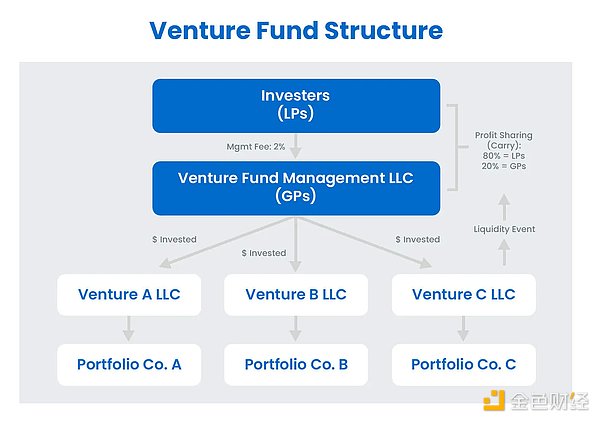

Khi chào hàng với các nhà đầu tư, có một số thuật ngữ chính cần hiểu vì chúng liên quan đến cấu trúc quỹ rủi ro.

Mời các bạn xem hình bên dưới, chúng tôi sẽ giải thích chi tiết ở bài viết sau.

Quỹ đầu tư rủi ro là một quỹ tiền được sử dụng làm phương tiện đầu tư chính để đầu tư vào các công ty khởi nghiệp. Số tiền này, thường được gọi là "bột khô", được đưa vào các công ty khởi nghiệp.

Mỗi quỹ được cấu trúc như một công ty hợp danh hữu hạn và thường được điều chỉnh bởi một hợp đồng thỏa thuận hợp tác trong khoảng thời gian 7-10 năm.

Trong thời kỳ này, mục tiêu của quỹ là duy nhất: kiếm tiền. Các quỹ đầu rủi ro hiểm kiếm tiền theo hai cách:

Phí thực hiện trên lợi nhuận của quỹ (khoảng 20%)

Phí quản lý (thường khoảng 2%)

Đó là lý do tại sao bạn có thể đã nghe người ta nói về mô hình 2/20 (và bây giờ bạn cũng biết nó là gì).

Công ty quản lý hoặc công ty đầu tư mạo hiểm tiến hành hoạt động việc kinh doanh thực tế của quỹ rủi ro . Nó khác với quỹ rủi ro. Công ty quản lý là người điều hành và quản lý quỹ. Nó tồn tại như một thực thể kinh doanh được tạo ra bởi các đối tác chung của công ty.

Công ty quản lý sử dụng phí quản lý nhận được để thanh toán các chi phí liên quan đến hoạt động của công ty đầu tư mạo hiểm, chẳng hạn như tiền thuê nhà, lương nhân viên, v.v. Các công ty quản lý nhận phí quản lý để giúp triển khai và tăng trưởng quỹ của họ.

Các nhà quản lý VC chỉ nhận được phí thực hiện sau khi các đối tác hữu hạn (NHÀ CUNG CẤP THANH KHOẢN) được thanh toán.

Đối tác chung (GP) là đối tác quản lý công ty. Một cách khác để định nghĩa GP là người quản lý/giám sát quỹ rủi ro. GP có thể là đối tác của một công ty đầu tư mạo hiểm lớn hoặc một nhà đầu tư cá nhân.

GP huy động và quản lý các quỹ rủi ro, đưa ra quyết định đầu tư, phân tích các giao dịch tiềm năng, tuyển dụng thay mặt cho quỹ, giúp các công ty trong danh mục đầu tư của họ thoát ra và đưa ra quyết định cuối cùng về những việc cần làm với số tiền họ quản lý. Nhìn chung, nhân vật của GP tập trung vào hai trách nhiệm chính: đầu tư vốn vào các công ty chất lượng cao và huy động vốn trong tương lai.

Thu nhập của GP đến từ phí biểu diễn và phí quản lý. Ví dụ: nếu phí thực hiện là 20%, điều này có nghĩa là 20% lợi nhuận của quỹ sẽ được trả cho GP.

Vậy nguồn vốn thực tế cho các quỹ đầu rủi ro đến từ đâu? Đây là nhân vật của một đối tác hữu hạn ( NHÀ CUNG CẤP THANH KHOẢN ). NHÀ CUNG CẤP THANH KHOẢN là nguồn vốn đằng sau các quỹ rủi ro. Thông thường, NHÀ CUNG CẤP THANH KHOẢN là các nhà đầu tư tổ chức, chẳng hạn như:

Quỹ tài trợ đại học

Quỹ hưu trí

quỹ có chủ quyền

công ty bảo hiểm

sự thành lập

văn phòng gia đình

cá nhân có giá trị ròng cao

Cốt lõi của cơ cấu quỹ rủi ro tất nhiên là các công ty trong danh mục đầu tư. Những công ty khởi nghiệp này nhận được tài trợ từ các quỹ rủi ro để đổi lấy cổ phiếu ưu đãi.

Tùy thuộc vào quỹ cụ thể, nhưng để nhận được nguồn vốn đầu tư mạo hiểm, các công ty trong danh mục đầu tư phải đáp ứng các tiêu chí hoặc yêu cầu nhất định. Ví dụ:

Họ nên hoạt động trong một thị trường lớn

Có sản phẩm phù hợp với thị trường

Có sản phẩm tuyệt vời được khách hàng yêu thích

Họ phải chứng minh được nền kinh tế đầy hứa hẹn và khả năng tạo ra lợi nhuận hấp dẫn cho các nhà đầu tư

Dưới đây là danh sách một số công ty VC crypto lớn nhất: https://coinlaunch.space/funds/venture/?per-page=50&page=1

đầu tư thiên thần

Mặt khác, bạn có hoạt động đầu tư thiên thần, thường có nghĩa là đầu tư ở giai đoạn sớm hơn nhiều so với các nhà đầu tư thiên thần VC + tự hoạt động và do đó đầu tư số tiền nhỏ hơn so với các công ty VC. Đầu tư thiên thần đơn giản là hành động đầu tư vào các công ty đang ở giai đoạn đầu. Điều này thường xảy ra trong giai đoạn “tiền hạt giống” hoặc “hạt giống” của một doanh nghiệp, nghĩa là trước khi sản phẩm hoặc dịch vụ được xây dựng hoặc ở giai đoạn đầu trong vòng đời của nó. Đầu tư thiên thần có rủi ro cao vì hầu hết các công ty đều thất bại, nhưng nó cũng mang lại lợi nhuận cao nếu công ty cuối cùng thành công.

Một trong những lý do tôi yêu thích lĩnh vực này là vì bạn có thể chẳng là ai cả và trong 1-3 năm nữa nếu bạn dành thời gian, nỗ lực và sự kiên định, bạn có thể trở thành một trong những tiếng nói quan trọng trong lĩnh vực này. Lĩnh vực này còn mới đến mức bạn có thể trở thành chuyên gia trong lĩnh vực này ngay cả khi không có bằng cấp của một trường đại học danh tiếng. Đó là tất cả về thử nghiệm và sai sót và sự tò mò.

Tôi đã bắt đầu đầu tư thiên thần như thế nào?

Để trả lời câu hỏi này, chúng ta cần quay lại nơi mọi chuyện bắt đầu. Trước khi tham gia vào crypto, tôi là một "người anh em" trên thị trường chứng khoán và Twitter mà tôi tạo ra vào tháng 1 năm 2019, chủ yếu tập trung vào vấn đề này và tối đa hóa cuộc sống. Trước Twitter, tôi có một blog nói về đầu tư và tôi đã viết một vài bản tin (hiện đã bị xóa). Đối với tôi, việc tham gia vào crypto toàn thời gian bắt đầu vào năm 2021, một vài tháng sau khi tôi nghỉ việc từ 9 giờ sáng đến 5 giờ chiều. Lúc đầu, tôi phát điên khi mua NFT, trang trại DeFi và token ngẫu nhiên trên Binance. Nhưng sau khi viết bài và suy nghĩ về giao thức DeFi một thời gian, tôi bắt đầu nhận được các luồng giao dịch. Lúc đầu, tôi chỉ từ chối những giao dịch này vì cảm thấy thiếu kinh nghiệm, nhưng tôi dần hiểu rằng có rất nhiều người biết ít hơn tôi nhưng đã tham gia vào trò chơi này.

Như bạn đã biết, tôi là một KOL/người có ảnh hưởng (không thích tiêu đề này, nhưng đó là sự thật). Sau khi xây dựng được lượng khán giả tương đối lớn trên Twitter (300.000 người hâm mộ) và Substack (30.000 người đăng ký), những người sáng lập dự án tiếp cận tôi và hỏi xem tôi có muốn đầu tư vào họ hay không, thường không có điều kiện ràng buộc nào. Tuy nhiên, có một quy tắc dành cho quý ông là bạn nên đăng nội dung nào đó về dự án, điều này hoàn toàn hợp lý. Dự án được hiển thị -> mọi người quan tâm -> nhiều người mua hơn -> tăng giá. Giải thích rất rõ ràng.

Nói như vậy, tôi cho rằng chu kỳ này cũng có nhiều vòng KOL hơn vì nhiều nhà sáng lập cho rằng các quỹ đầu tư mạo hiểm không đóng góp nhiều. Đúng, họ có mạng lưới, nhưng hầu hết họ không có lượng khán giả lớn. Mặt khác, KOL có lượng khán giả lớn và mạng lưới thường xuyên vững chắc. Vì vậy, nhiều nhà đầu tư mạo hiểm cũng đã chuyển sang bán KOL để có được nhiều miếng bánh hơn. Tôi không đổ lỗi cho họ, thành thật mà nói.

Vì vậy, về cơ bản những gì tôi đã làm là đi theo sự tò mò tự nhiên của mình và tìm hiểu nhiều lĩnh vực của không gian crypto/web3. Tôi sẽ không tự gọi mình là chuyên gia trong bất kỳ lĩnh vực nào mà là một người toàn diện, biết nhiều chủ đề. Nếu bản thân tôi không có câu trả lời, tôi sẽ sử dụng mạng lưới quan hệ tuyệt vời của mình trong lĩnh vực này để tìm ra nó. Nhiều cơ hội xuất hiện đơn giản chỉ vì mọi người liên hệ với tôi sau khi xem những gì tôi viết hoặc tweet. Tuy nhiên, tôi cho rằng mình có một số điểm mạnh ở một số lĩnh vực nhất định. Về mặt DeFi, cá nhân tôi quan tâm nhất đến giao dịch DEX, giao thức stablecoin và báo cáo lợi nhuận(chẳng hạn như EigenLayer/ Pendle/Gearbox, Mellow, Symbiotic+++). Tôi cũng rất thích giao dịch (dù là trên CEX hay DEX). Ước mơ của tôi là có một nền tảng có thể cạnh tranh với Binance/ Bybit , vì vậy tôi cũng thích làm việc với đội ngũ có mục tiêu này. Tôi cũng có thế mạnh về tiếp thị/ tăng trưởng, với tư cách là một người có ảnh hưởng, tôi biết điều gì hiệu quả và điều gì không.

Về dòng giao dịch, làm thế nào bạn có được nó? Bạn phải có kiến thức chuyên môn nhất định về một lĩnh vực nhất định trong không gian crypto hoặc có thương hiệu lớn. Sự kết hợp tốt nhất là cả hai (rõ ràng).

Lý do khiến những người có thương hiệu cá nhân hoặc khán giả lớn hoạt động tốt như thiên thần là vì các công ty muốn họ đứng về phía họ để đảm bảo uy tín và khả năng phân phối. Sức mạnh báo hiệu của việc có những người đáng tin cậy liên kết với việc kinh doanh của bạn, những người có thể truyền bá thông tin về sản phẩm hoặc dịch vụ của bạn.

Ngoài ra, khi người sáng lập gửi tài liệu chào hàng, họ có thể sử dụng tên của bạn trên tài liệu, cho thấy rằng đó là một khoản đầu tư tốt. Giả sử bạn nhìn thấy một tài liệu và Cobie nằm trên bảng vốn chủ sở hữu, tôi chắc chắn rằng hầu hết mọi người sẽ đầu tư một cách mù quáng vào dự án mà không thực hiện bất kỳ hoạt động thẩm định nào. Suy cho cùng, nếu nó đủ tốt cho Cobie thì nó cũng đủ tốt cho bạn, phải không?

Tôi đang tìm kiếm điều gì khi quyết định giao dịch?

Không có nghi ngờ rằng thời gian là một yếu tố quan trọng. Các điều khoản giao dịch rất quan trọng trong quyết định của tôi có nên đầu tư hay không. Chúng ta đang ở thị trường nào? Triển vọng trong 3, 6 và 12 tháng tới là gì? Còn 2-3 năm tới thì sao? Thời gian cấp quyền có thể kéo dài, vì vậy điều quan trọng là phải tính đến điều này.

Việc xây dựng đội ngũ có thú vị để đạt được sự phù hợp với thị trường sản phẩm không? Bạn có cho rằng nó bền vững không? Nó bao gồm những câu chuyện gì? Vốn mạo hiểm nào đã đến? Sau đó tôi nói chuyện với những người trong mạng lưới đáng tin cậy của tôi. Tại sao một số bạn bè VC của tôi lại bỏ lỡ? Hoặc tại sao họ không đầu tư nhiều hơn? Các đối thủ cạnh tranh là gì? Suy nghĩ của bạn về TVL hôm nay và trong tương lai là gì? Liệu thỏa thuận có bị hủy bỏ sau khi chương trình khích lệ kết thúc? Tất cả đều là những câu hỏi xác đáng.

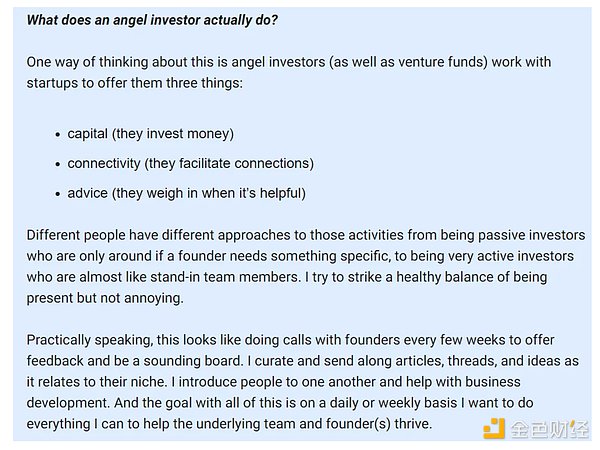

Tôi đã giới thiệu vai trò của VC và đề cập ngắn gọn về vai trò của các thiên thần. Đây là lời giải thích dài hơn của Ben Roy: Để kết thúc bài viết này, đây là đoạn trích mà tôi yêu thích từ bài viết mới nhất của @ DCbuild3r về đầu tư thiên thần.

“Một điểm quan trọng cần lưu ý là vốn xã hội gộp lại nhiều, nếu không muốn nói là nhiều hơn vốn tài chính, và tôi tin rằng vốn xã hội là động lực lớn nhất dẫn đến thành công trong sự nghiệp trong bất kỳ nỗ lực nào, cho dù đó là bán hàng, phát triển công nghệ, nghiên cứu hay hoạt động từ thiện/ Dịch vụ tình nguyện.

Dù sao đi nữa, có những người bạn giỏi trong mạng lưới của bạn, những người có những người bạn khác, những người có vốn, nhận xét và trí tuệ mới, họ có thể thay đổi mọi thứ và nếu trở thành bạn bè, cùng nhau, các bạn thực sự có thể thay đổi thế giới. "