Điểm nổi bật trong vấn đề này :

1. Quyền chọn kỳ vọng tăng giá ETH hiện là lệnh mua lớn

2. Bốn động lực chính ảnh hưởng đến thị trường.

01

quan điểm X

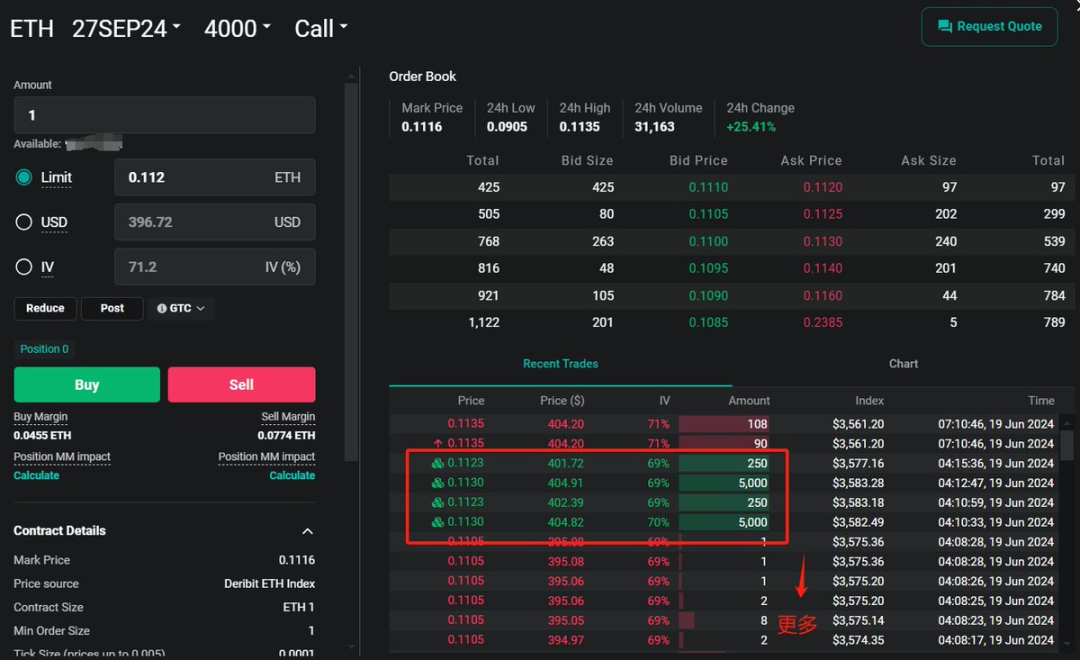

1. Chị Lin @ Deribit(@LinChen91162689): Có một lệnh mua lớn đối với quyền chọn kỳ vọng tăng giá ETH. ETF sắp ra mắt phải không?

Đối với 4.000 quyền chọn kỳ vọng tăng giá của ETH sẽ hết hạn vào cuối tháng 9, một giao dịch mua lớn 30.500 ETH đã được hoàn tất với khoản thanh toán 12,23 triệu USD!

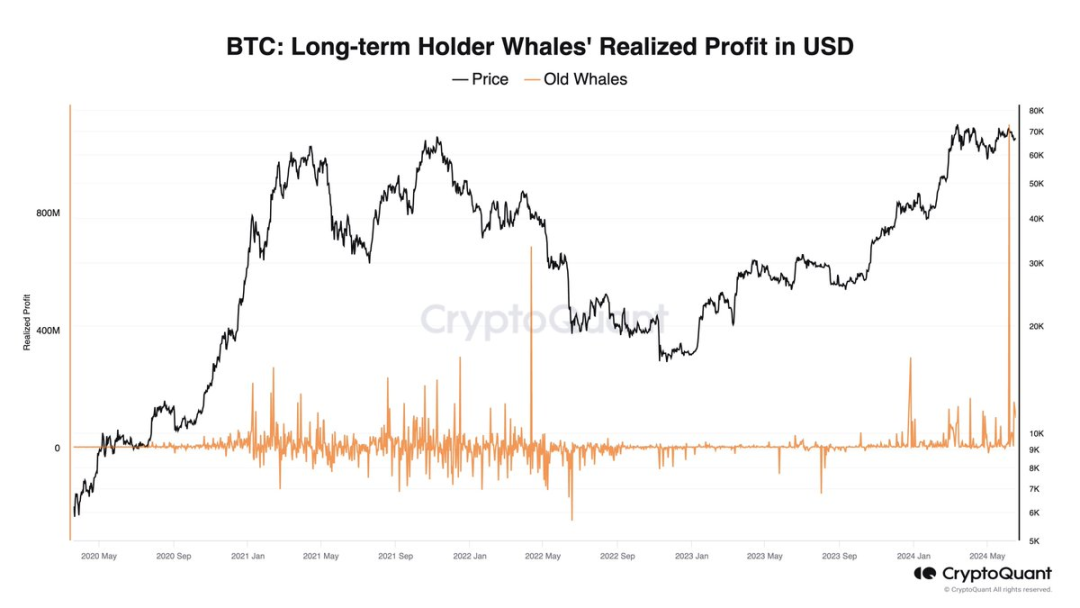

2. Ki Young Ju (@ki_young_ju): Thị trường có thể sẽ bán lượng lớn

Cá voi holder dài hạn #Bitcoin đã bán được 1,2 tỷ USD trong 2 tuần qua, có thể thông qua các nhà môi giới.

Dòng vốn ròng của ETF âm với dòng vốn chảy ra 460 triệu USD trong cùng kỳ.

Nếu ~1,6 tỷ USD thanh khoản bên bán này không được mua OTC, các nhà môi giới có thể gửi $BTC vào các sàn giao dịch, ảnh hưởng đến thị trường.

(Dịch: Trong hai tuần qua, người nắm giữ BTC dài hạn đã bán 1,2 tỷ USD BTC thông qua các nhà môi giới và các quỹ ETF có dòng tiền ròng là 460 triệu USD; nếu lệnh bán 1,6 tỷ USD không có đủ lệnh mua vào trên OTC, các nhà môi giới sẽ Liệu những BTC này có được gửi sàn giao dịch hay không, do đó ảnh hưởng đến giá thị trường).

3.DC lớn hơn C (@DL_W59): Giao dịch cần kiểm soát tâm lý

Càng thời gian giao dịch lâu, tôi thường nghĩ đến câu nói: Nếu bạn có thể mua, bạn là người học việc, nhưng nếu bạn có thể bán, bạn là bậc thầy. Copycats kiểm tra khả năng bán hàng. Tôi đã nghiên cứu nhiều bản sao thứ cấp kể từ năm 2020, bao gồm cả một số meme trên dex.

Nhà tạo lập thị trường thường kéo bơm giá khoảng 10 lần và xu hướng đường K chính xác là 10 lần từ mức thấp nhất đến mức cao nhất. Tại sao lại là 10 lần? Hơn nữa, giá trị vốn hóa thị trường sau 10 lần cũng phù hợp với tâm lý thanh khoản thị trường.

Đây có phải là siêu hình học? Các nhà tạo lập thị trường có sự hiểu biết ngầm đến mức khi chốt chạm vào vị trí đó, giá sẽ tăng khoảng 10 lần dựa trên vị trí đó.

Nói chung, đường K gấp 10 lần từ thấp nhất đến cao nhất và hầu như không ai có thể bắt kịp vị trí xuất phát. Vì vậy, bạn có thể ăn nhiều gấp 2-3 lần khi lên xe, và bạn phải cực kỳ thông minh mới ăn được. Nhưng nếu không biết cách ước tính giá trị vốn hóa thị trường và không kiểm soát được tâm lý của mình thì bạn sẽ dễ bị lừa. Bạn càng theo đuổi sự gia tăng thì càng dễ bị mắc kẹt. Không có nhiều dự án sao chép có giá gấp 10 lần trên thị trường trong thời kỳ số lượng bản sao nói chung đang tăng lên nên điều đó là có thể tưởng tượng được. Ngoài ra, ngay cả khi có hơn 10 lần số xu (gấp 30, 50, 100 lần), nó vẫn đang trong thị trường bò cuồng và tâm lý cực kỳ FOMO, nhưng có rất ít dự án như vậy. Ngay cả khi bạn có thể lựa chọn, bạn có thể sống với nó?

Thị trường không thể tiếp tục tăng đối với bạn, nhưng nó có thể tiếp tục giảm. Nếu bạn muốn thực sự tận dụng được lợi thế của spot cấp hai, bạn cần phải có trí tưởng tượng, nhưng bạn phải kết hợp các điều kiện thị trường thực tế và ước tính giá trị vốn hóa thị trường , và bạn không thể quá tham lam.

02

Dữ liệu trên Chuỗi

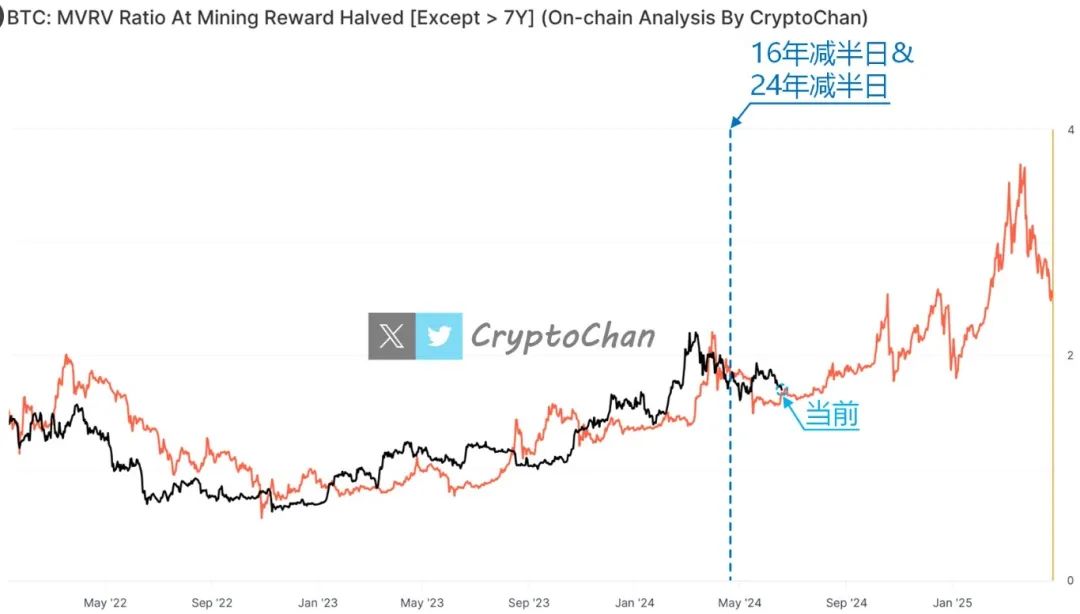

CryptoChan: Giá BTC hiện tại tiếp tục phục hồi lành mạnh

Như được hiển thị bằng chỉ báo trên Chuỗi #BTC trong hình, giá tiền tệ hiện tại tiếp tục trở lại lành mạnh. Đường màu đen trong hình là chỉ báo BTC:MVRV hiện tại và đường màu đỏ là chỉ báo BTC:MVRV trong năm 2016-17. Căn chỉnh ngày giảm nửa sản lượng BTC tương ứng của hai dòng trùng với nhau. Lưu ý: MVRV (Giá trị thị trường trên Giá trị thực tế) đề cập đến tỷ lệ giá BTC trên giá mua vào trung bình tổng thể của BTC trên Chuỗi . MVRV trong hình là phiên bản được sửa đổi cá nhân, BTC không được di chuyển trên Chuỗi trong hơn 7 năm được coi là không hoạt động lâu dài hoặc bị mất và bị loại khỏi tính toán.

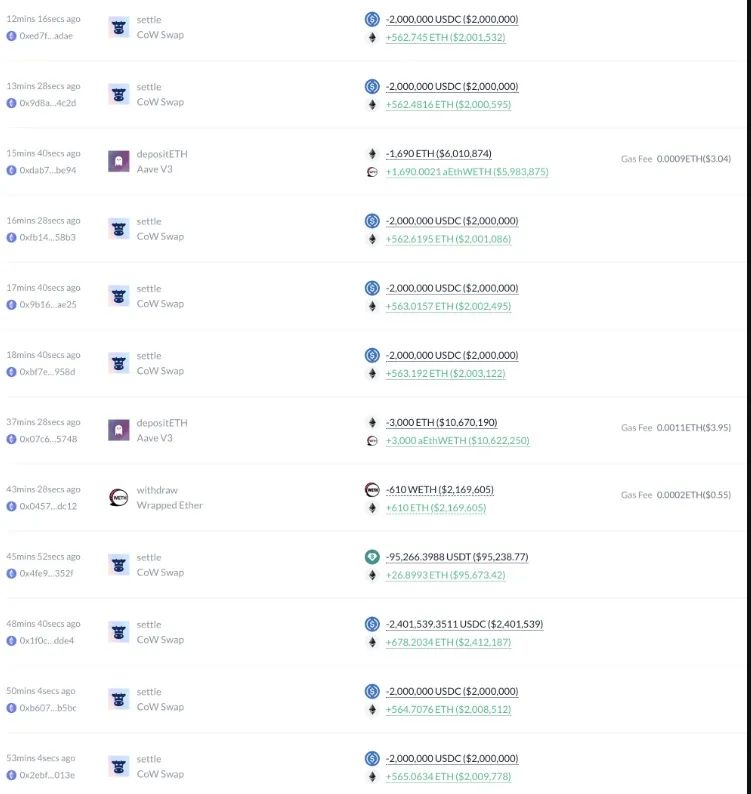

Ember: Thị trường phục hồi nhẹ và một cá voi nào đó bắt đầu tăng đòn bẩy trên ETH

Ngay khi thị trường phục hồi nhẹ, một con cá voi khác đã thêm đòn bẩy vào ETH: một con cá voi đã chi 18,49 triệu U trong giờ qua để mua 5214 ETH trên Chuỗi, trong đó 10 triệu U đã được Aave cho vay. Anh ấy đã chi tổng cộng 20,58 triệu U để mua 5822,6 ETH trong 24 giờ qua, với mức giá trung bình là 3535 USD. Ngoài ra, sau khi vị thế vay mượn CRV của người sáng lập Curve được thanh lý vào ngày 13/6, ông đã mua 4,34 triệu CRV với giá 0,287 USD và hiện có lãi thả nổi là 0,28 triệu USD.

03

Giải thích các ngành

Theo dữ liệu của Coinmarketcap, 5 loại tiền tệ phổ biến nhất trong 24 giờ là: ZK, MAGA, UDS, TRUMP và W. Theo dữ liệu Coingecko, trong thị trường crypto, năm lĩnh vực hàng đầu có mức tăng trưởng cao nhất là: Bán lẻ, Hệ sinh thái Ethereum, IoT, Danh mục vốn Fenbushi và Tiền xã hội.

Trọng tâm điểm nóng- Bitcoin liên tục tăng vọt, bốn động lực chính ảnh hưởng đến thị trường

Vòng tăng thị trường bò này rất khác so với vòng trước. Bài viết này phân tích các yếu tố chính thúc đẩy sự phát triển của thị trường Bitcoin và mong chờ triển vọng thị trường của Bitcoin.

Bitcoin ETF: Sau khi Bitcoin ETF được áp dụng, những thay đổi về nhu cầu của tổ chức đối với Bitcoin ETF có thể được chia thành ba giai đoạn. Như có thể thấy từ hình bên dưới (dữ liệu tính đến ngày 15 tháng 6), trong giai đoạn đầu tiên, các tổ chức đã tăng lượng nắm giữ Bitcoin ETF lượng lớn và nhu cầu của họ rất mạnh trong giai đoạn thứ hai, các tổ chức đã tăng lượng nắm giữ Bitcoin; ETF đã có giảm đáng kể và khối lượng bán thậm chí còn vượt quá mức tích lũy trong giai đoạn thứ ba, nhu cầu của tổ chức đối với Bitcoin ETF đã phục hồi ở một mức độ nhất định so với giai đoạn thứ hai, nhưng đã giảm đáng kể so với giai đoạn đầu. sân khấu.

Lý do dẫn đến nhu cầu lớn về Bitcoin ETF trong giai đoạn đầu là gì? Bài viết này cho rằng đây là việc giải phóng nhu cầu lâu dài của các tổ chức, và ở một khía cạnh nào đó, nó cũng có ý nghĩa là đổ xô đi kiếm vốn. Tuy nhiên, sau khi nhu cầu này đạt khoảng 70.000 Bitcoin, đà tăng của thị trường giảm mạnh và lực bán tăng lên, cho thấy nhu cầu của tổ chức bắt đầu chậm lại. Nhìn ở mức độ sâu hơn, điều này có nghĩa là chiến lược thể chế đã bắt đầu thay đổi từ việc gấp rút tìm vốn sang xây dựng vị thế chiến lược (bán cao và mua thấp). Một khi nó cho rằng giá quá cao, nó sẽ có xu hướng bán. Trong quá trình chuyển đổi này, một sự kiện mang tính bước ngoặt là Bitcoin vị thế giữ của BlackRock vượt qua Grayscale , công ty đang hoạt động trong thị trường crypto . Điều này giống như một cuộc chạy đua tiếp sức, gã khổng lồ crypto ban đầu đã chính thức trao quyền phát biểu cho Wall truyền thống. Những gã khổng lồ đường phố. Sự phục hồi nhu cầu về Bitcoin ETF trong giai đoạn thứ ba có ý nghĩa gì? Vào ngày 1 tháng 5, đã xảy ra lượng lớn các quỹ Bitcoin ETF và giá Bitcoin giảm mạnh xuống còn 58.307 USD. Sau đó, Bitcoin ETF bắt đầu tăng lượng nắm giữ trở lại. Điều này có thể có nghĩa là 58.000 USD là giá mua vào Bitcoin phù hợp hơn. Điều này cũng có thể được xác định bởi chi phí khai thác Bitcoin .

Thợ đào Bitcoin : Hành vi bán của thợ đào ngụ ý rằng giá Bitcoin nằm trong khoảng từ 69.000 USD đến 71.000 USD, đây có thể là giá bán phù hợp hơn trong ngắn hạn, trong khi giá ngừng hoạt động của một số lượng lớn thợ đào nằm trong khoảng 58.900-63.300 USD, đây có thể là mức giá mua vào phù hợp trong ngắn hạn. Điều này có thể được khẳng định qua những thay đổi về xu hướng của Bitcoin ETF nêu trên và chúng có mối liên quan chặt chẽ với nhau.

Tài chính vĩ mô: Tác động của chính sách vĩ mô là lâu dài; đồng thời, tại nút quan trọng khi dữ liệu quan trọng nhất định được phát hành, tác động của nó đối với Bitcoin là vô cùng đáng kể. Với việc phát hành dữ liệu quan trọng, Bitcoin đã trở lại trạng thái cân bằng và trò chơi mua bán trên thị trường lại bắt đầu.

Phát triển công nghệ Bitcoin: Đánh giá từ dữ liệu hiện tại, quá trình phát triển sinh thái Bitcoin vẫn đang ở giai đoạn đầu. Các rune, inscription và lớp Bitcoin thứ hai được thảo luận sôi nổi trước đây đã bắt đầu bước vào thời kỳ xây dựng sinh thái.

Từ nhìn lên kỹ thuật, Đề án Bitcoin mới OP_CAT có thể trở thành yếu tố thúc đẩy chính và yếu tố cốt lõi trong đợt tăng tiếp theo của Bitcoin . Một khi nó được chính thức sáp nhập vào mã Bitcoin Core, chắc chắn nó sẽ thúc đẩy đáng kể sự phát triển của Bitcoin. hệ sinh thái và thúc đẩy giá BTC tăng lên. Ở góc độ vĩ mô, với diễn biến đi lên tổng thể của biểu đồ chấm lãi suất, số trung vị năm 2024, nghĩa là có thể chỉ có lần cắt giảm lãi suất trong năm và xác suất số lần cắt giảm lãi suất vào tháng 9 đã tăng. Từ nhìn lên thị trường trung hạn, Bitcoin có thể mở ra Chín Vàng và Mười Bạc. Từ góc độ thị trường ngắn hạn, hành vi thợ đào Bitcoin và giá ngừng khai thác cung cấp giá tham khảo mua và bán: phạm vi dưới cùng là 58.900-63.300 đô la Mỹ; phạm vi cao nhất ngắn hạn là 69.000-71.000 đô la Mỹ.

04

phân tích vĩ mô

@Cosmo Jiang: Khi nào tôi nên bán Ethereum ETF long ?

1. Bitcoin ETF là sự kiện “mua tin đồn, bán tin tức”

Trong Thư dành cho nhà đầu tư Blockchain tháng 11 năm 2023, chúng tôi đã thảo luận về quan điểm của mình rằng việc ra mắt Bitcoin ETF spot sẽ là một sự kiện "mua tin đồn, bán tin tức".

Chúng tôi đã viết rằng ETF về cơ bản sẽ thay đổi cách mua Bitcoin và trái ngược với những lần ra mắt lớn trước đó đánh dấu đỉnh cao của các chu kỳ trước đó (ra mắt hợp đồng tương lai CME và niêm yết Coinbase), mọi thứ lần này đã khác.

Sự ra mắt của Bitcoin ETF là một sự kiện “mua tin đồn, bán tin tức”. Dưới đây là kết quả:

Thị trường đã phản ứng tích cực sau tin tức ban đầu về khả năng phê duyệt Ethereum ETF. Ethereum ban đầu tăng 25% sau những dấu hiệu ban đầu cho thấy quỹ ETF có thể được chấp thuận. Mức giảm giá trên ủy thác tín nhiệm Ethereum đóng của Grayscale ETHE đã thu hẹp đáng kể từ 21% xuống chỉ còn 1% trong vài ngày.

Tương tự như Bitcoin ETF vào đầu năm nay, Ethereum ETF có thể thu hút lượng lớn lượng lớn các nhà đầu tư mới, mở ra cơ hội cho những nhà đầu tư bị loại trừ trước đây vì lý do tuân thủ hoặc hạn chế tài khoản môi giới. Ngoài ra, chúng tôi cho rằng rằng đối với một số nhóm nhà đầu tư nhất định, việc quảng bá Ethereum như một “nền tảng công nghệ” có thể dễ hiểu và dễ chấp nhận hơn so với việc quảng cáo Bitcoin là “vàng kỹ thuật số”.

Một số người có thể cho rằng rằng hiệu suất kém Ethereum trong 1,5 năm qua có thể khiến nó trở thành một ứng cử viên nặng ký cho giao dịch bắt kịp. Ngoài ra, kỳ vọng thấp về dòng vốn vào có thể mang lại cơ hội hoàn hảo cho một tăng bất ngờ.

Tuy nhiên, dòng tiền chảy ra tiềm năng từ ETHE (tương tự như dòng tiền từ Bitcoin ETF GBTC đã chuyển đổi của Grayscale) có thể tạo ra một số kháng cự ban đầu. Tuy nhiên, so với GBTC, những cái tên như 3AC và Genesis buộc phải bán ít tiền hơn; do đó, dòng tiền chảy ra có thể ít nghiêm trọng hơn.

Ngoài ra, so với một ngày kể từ khi SEC phê duyệt ETF Bitcoin spot và giao dịch tiếp theo, Ethereum ETF sẽ bắt đầu giao dịch muộn hơn sau ngày phê duyệt. Vì vậy, nhà đầu tư sẽ có nhiều thời gian để hành động dựa trên thông tin này.

2. Những tác động dây chuyền có thể xảy ra từ Ethereum ETF và những phát triển quy định gần đây

Chúng tôi cho rằng sự chấp thuận của Ethereum ETF, việc thông qua FIT21 và những thay đổi trong hoàn cảnh chính trị và pháp lý crypto sẽ có tác động lan tỏa đến ngành. Đặc biệt, chúng tôi cho rằng tài sản kỹ thuật số có thể được hưởng lợi đáng kể.

Tăng trưởng và đa dạng hóa thị trường – Mặc dù việc ra mắt Bitcoin ETF là rất quan trọng, đặc biệt khi nó liên quan đến trường hợp sử dụng crypto như một kho lưu trữ giá trị, sự tồn tại của Ethereum ETF có thể có tác động đáng kể đến vũ trụ token rộng hơn. Sự chú ý ngày càng tăng đối với Ethereum có thể lan sang không gian giao thức rộng hơn khi các nhà đầu tư khám phá Ethereum như một nền tảng công nghệ.

Những tiến bộ và đổi mới công nghệ – Nếu FIT21 thông qua Thượng viện và/hoặc tạo ra một khuôn khổ rõ ràng cho các dự án token, điều này có thể đẩy nhanh tốc độ đổi mới khi các doanh nhân có lộ trình rõ ràng để khởi động dự án của họ với ít trở ngại về quy định hơn.

Tích hợp với các sản phẩm tài chính chính thống – Bitcoin ETF và bây giờ là Ethereum ETF sẽ được cung cấp trên các RIA điển hình, cùng với 2.844 chứng khoán khác. Chúng tôi tin rằng theo thời gian, blockchain sẽ được xem như một loại tài sản khác.

Thêm quỹ ETF crypto– Đầu năm nay, nhiều người đã suy đoán rằng việc phê duyệt Bitcoin ETF có thể mở đường cho các quỹ ETF crypto khác. Và thực sự là như vậy. Câu hỏi bây giờ là, khi Ethereum ETF được chấp thuận, tiếp theo là gì? Kỷ lục phê duyệt ETF của BlackRock hiện ở mức 577/1. Việc theo dõi những động thái tiếp theo của họ có thể giúp bạn hiểu rõ hơn.

Token như một hình thức hình thành vốn – Một trong những lập luận cốt lõi của chúng tôi là nhiều doanh nghiệp dựa trên blockchain sẽ chọn tổ chức bằng cách sử dụng token thay vì vốn chủ sở hữu. Tạo khung pháp lý để token này có thể bắt đầu phản ánh việc tạo ra giá trị cơ bản của giao thức cơ bản và chia sẻ các dòng tiền này theo những cách mới với người nắm giữ token đóng góp cho giao thức là một bước quan trọng để hiện thực hóa tương lai này.

Nhìn chung, việc thông qua dự luật FIT21 và sự chấp thuận của Ethereum ETF thể hiện một sự thay đổi đáng kể trong bối cảnh chính trị và quản lý crypto của Hoa Kỳ. Trong một thời gian, ngành này dường như rơi vào bế tắc, tự hỏi khi nào mới đạt được tiến bộ. Chúng tôi đang hành động ngay bây giờ.

Mặc dù khung pháp lý này chắc chắn sẽ trải qua lần lần sửa đổi nhưng nó mang lại một khởi đầu tốt. Những phát triển này có thể mở ra một kỷ nguyên mới về đổi mới crypto, thu hút lượng lớn nhà đầu tư và người dùng hơn, đồng thời đảm bảo rằng ngành công nghiệp crypto của Hoa Kỳ không bị tụt hậu so với phần còn lại của thế giới.

05

Lựa chọn báo cáo nghiên cứu

@Miles Deutscher: Hàng triệu dự án đang nghiền nát thị trường Altcoin này

Trong lĩnh vực crypto, vấn đề đa dạng hóa quá mức của Altcoin đã dần trở nên nổi bật và trở thành yếu tố cốt lõi dẫn đến hiệu suất yếu kém của chúng trong chu kỳ này. Sau khi nghiên cứu sâu hơn, tôi phát hiện ra rằng sự phân mảnh này gây ra mối đe dọa nghiêm trọng đối với tình hình chung của thị trường crypto. Tuy nhiên, đáng buồn là có vẻ như chúng ta vẫn chưa tìm được giải pháp rõ ràng cho thách thức này.

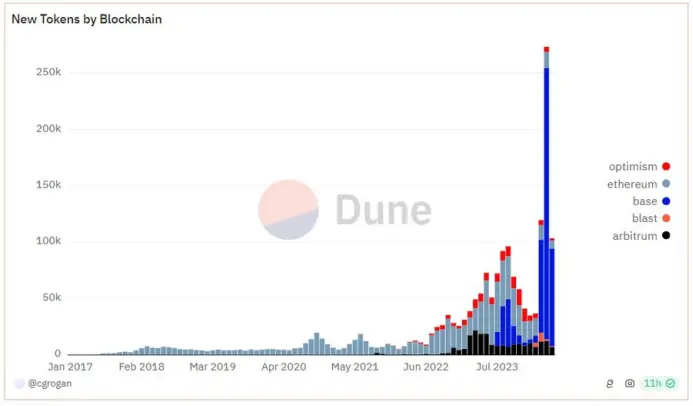

1. 1 triệu token được tung ra kể từ tháng 4

Điều thú vị là quý lớn nhất từ trước đến nay rủi ro(12 tỷ USD) diễn ra vào quý đầu tiên của năm 2022.

Điều này đánh dấu sự khởi đầu của thị trường gấu(vâng, công ty đầu tư mạo hiểm đã tính thời điểm chính xác để đạt đỉnh thị trường).

Khởi động một dự án trong thị trường gấu là một bản án tử hình.

Thanh khoản thấp + tâm lý kém + thiếu sự quan tâm đồng nghĩa với việc nhiều dự án thị trường gấu mới sẽ chết ngay khi tung ra thị trường.

Vì vậy, các nhà sáng lập quyết định chờ thị trường đảo chiều.

Cuối cùng, họ đợi đến quý 4 năm 2023.

(Hãy nhớ rằng, rủi ro vốn đầu tư mạo hiểm tăng đột biến nhất là vào quý đầu tiên của năm 2022, chỉ 18 tháng trước).

Sau nhiều tháng trì hoãn, các dự án này cuối cùng cũng đang chờ điều kiện thị trường cải thiện để tung ra token của mình. Kết quả là họ lần lượt hành động, lần lượt tung ra các dự án mới và liên tục gia nhập thị trường. Đồng thời, nhiều người chơi mới cũng coi điều kiện thị trường kỳ vọng tăng giá này là cơ hội để khởi động các dự án mới và kiếm lợi nhuận nhanh chóng.

Kết quả là năm 2024 chứng kiến số lượng dự án mới được ra mắt mang lịch sử.

Dưới đây là một số dữ liệu . Họ thật điên rồ. Chỉ kể từ tháng 4, hơn 1 triệu token crypto mới đã được tung ra. (Một nửa trong đó là token meme được tạo trên mạng Solana ).

Theo dữ liệu của CoinGecko, số lượng token crypto trên thị trường hiện tại gấp 5,7 lần so với mức đỉnh điểm của thị trường bò vào năm 2021.

2. Áp lực nguồn cung mới từ 150 triệu USD đến 200 triệu USD mỗi ngày

Mặc dù Bitcoin(BTC) đã đạt Cao nhất mọi thời đại (ATH) trong chu kỳ này, nhưng sự phân mảnh quá mức của thị trường crypto và lượng lớn các dự án mới đã trở thành vấn đề nghiêm trọng nhất hiện nay và là một trong những lý do chính khiến thị trường tiếp tục gặp khó khăn. năm.

Tại sao?

Càng phát hành nhiều token thì áp lực cung cấp tích lũy trên thị trường càng lớn.

Và áp lực cung cấp này là "phụ gia".

Nhiều dự án 2021 vẫn đang được mở khóa, nguồn cung đang “cộng thêm” qua từng năm (2022, 2023, 2024).

Các ước tính hiện tại cho thấy áp lực nguồn cung mới khoảng 150 triệu đến 200 triệu USD mỗi ngày.

Áp lực bán tiếp tục này đã có tác động rất lớn đến thị trường.

Việc pha loãng token có thể được coi là lạm phát. Giống như việc chính phủ in tiền quá mức khiến sức mua của đồng đô la Mỹ giảm so với hàng hóa và dịch vụ, việc cung cấp quá nhiều token trong thị trường crypto sẽ làm giảm sức mua của những token đó so với các loại tiền tệ khác, chẳng hạn như đồng đô la Mỹ. Sự phân tán quá mức trong Altcoin thực sự là phiên bản crypto của lạm phát và nó gây ra mối đe dọa nghiêm trọng đối với sức khỏe tổng thể của thị trường.

Và không chỉ số lượng token mới phát hành mới là vấn đề, giá trị vốn hóa thị trường thấp/cơ chế lượng lưu thông cao của nhiều dự án mới phát hành cũng là một vấn đề lớn, dẫn đến a) mức độ phân mảnh cao và b) nguồn cung tiếp tục áp lực.

Tất cả đợt phát hành và nguồn cung mới này sẽ tốt nếu thanh khoản mới xuất hiện trên thị trường. Vào năm 2021, hàng trăm dự án mới được ra mắt mỗi ngày—và mọi thứ đều tăng. Tuy nhiên, đây không phải là trường hợp bây giờ. Vì vậy, chúng tôi thấy mình trong tình huống sau:

A) không đủ thanh khoản mới vào thị trường,

B) Áp lực pha loãng/bán rất lớn từ việc mở khóa

3. Làm thế nào để đảo ngược tình thế?

Trước hết, tôi phải nhấn mạnh rằng một trong những vấn đề chính mà thị trường crypto hiện đang phải đối mặt là thiếu thanh khoản. Sự tham gia quá mức của công ty đầu tư mạo hiểm(VC) vào không gian crypto đã trở thành một vấn đề nghiêm trọng và có hại so với các thị trường truyền thống như chứng khoán và bất động sản. Mô hình tài chính quá sai lệch này đã khiến các nhà đầu tư nhà đầu tư bán lẻ cảm thấy thất vọng vì không thể giành chiến thắng. Nếu họ cảm thấy không có cơ hội chiến thắng thì họ sẽ không tích cực tham gia thị trường.

Token Meme đã vị trí chủ đạo thị trường trong năm nay khi các nhà đầu tư nhà đầu tư bán lẻ nhận thấy thiếu cơ hội lợi nhuận ở các lĩnh vực khác, đã chuyển sang lĩnh vực mà họ cho rằng mình có cơ hội chiến thắng. Vì nhiều token FDV (định giá pha loãng hoàn toàn) cao đã hoàn thành phần lớn hình thành giá trên thị trường tư nhân nên các nhà đầu tư nhà đầu tư bán lẻ thường không thể thu được lợi nhuận cao tới 10x, 20x hoặc 50x như các VC có thể.

Vào năm 2021, các nhà đầu tư nhà đầu tư bán lẻ cũng sẽ có cơ hội nắm bắt token từ một số nền tảng khởi chạy nhất định và thực sự lợi nhuận số tiền lên tới 100 lần. Tuy nhiên, trong chu kỳ này, với nhiều token được phát hành ở mức định giá cực cao (chẳng hạn như 5 tỷ USD, 10 tỷ USD hoặc thậm chí hơn 20 tỷ USD), có rất ít cơ hội để hình thành giá trên thị trường đại chúng. Khi phần mở khóa của token này bắt đầu chảy vào thị trường, giá của chúng có xu hướng tiếp tục giảm khi lượng cung ứng tăng đáng kể, tạo thêm thách thức cho các nhà đầu tư nhà đầu tư bán lẻ.

Đây là một vấn đề phức tạp và đa chiều liên quan đến nhiều khía cạnh và người chơi trong thị trường crypto . Mặc dù tôi không thể đưa ra tất cả các câu trả lời chính xác nhưng đây là một số suy nghĩ và quan điểm về động lực hiện tại của động thái thị trường crypto .

Sàn giao dịch có thể nâng cao tính công bằng của việc phân phối token

Đội ngũ có thể ưu tiên phân bổ cộng đồng và nhóm người dùng thực lớn hơn

Tỷ lệ phần trăm cao hơn có thể được mở khóa khi token được phát hành (có thể thực hiện các biện pháp như thuế bán hàng bậc thang để ngăn cản việc bán tháo).

Ngay cả khi người trong nội bộ không thực thi những thay đổi này thì cuối cùng thị trường cũng sẽ làm như vậy. Thị trường sẽ luôn tự điều chỉnh và điều chỉnh, và mọi thứ có thể thay đổi trong tương lai khi hiệu quả của các mô hình hiện tại giảm sút và công chúng phản ứng.

Cuối cùng, một thị trường thiên về nhà đầu tư bán lẻ hơn sẽ mang lại lợi ích cho tất cả mọi người. Điều này đúng với các dự án, đầu tư rủi ro và sàn giao dịch. Nhiều người dùng hơn là tốt cho tất cả mọi người. Hầu hết các vấn đề hiện nay là triệu chứng của sự thiển cận (và sự non nớt của ngành).

Ngoài ra, khi nói đến sàn giao dịch, tôi cũng muốn thấy sàn giao dịch thực dụng hơn. Một phương pháp để bù đắp cho những đợt niêm yết/pha loãng điên rồ mới là hủy bỏ niêm yết một cách tàn nhẫn không kém. Hãy dọn sạch 10.000 dự án đã chết vẫn đang hút thanh khoản quý giá.

Thị trường cần cho nhà đầu tư bán lẻ một lý do để quay trở lại. Ít nhất, điều đó giải quyết được một nửa vấn đề.

Cho dù đó là Bitcoin tăng, Ethereum ETF, những thay đổi vĩ mô hay những ứng dụng hấp dẫn mà mọi người thực sự muốn sử dụng.

Có nhiều chất xúc tác tiềm năng.

Hy vọng tôi có thể làm sáng tỏ hành động giá gần đây cho những ai đang bối rối gần đây.

Phân cấp không phải là vấn đề duy nhất, nhưng nó chắc chắn là một vấn đề lớn – và là một vấn đề cần được thảo luận.