Tác giả: Alex Xu

giới thiệu

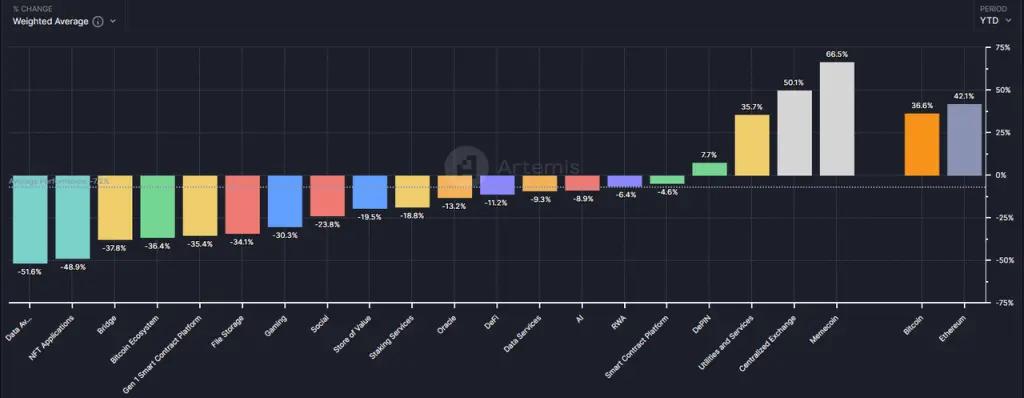

Là một trong những đường đua lâu đời nhất trong lĩnh vực crypto, đường đua Defi đã không hoạt động tốt trong thị trường bò này. Mức tăng chung của ngành Defi trong năm qua (41,3%) không chỉ kém xa mức trung bình (91%) ). , thậm chí đứng sau Ethereum(75,8%).

Và nếu chúng ta chỉ nhìn vào dữ liệu của năm 2024, cũng khó có thể nói rằng hiệu suất của ngành Defi là tốt, với mức giảm chung là 11,2%.

Tuy nhiên, theo ý kiến của tác giả, trong bối cảnh thị trường đặc biệt khi Altcoin giảm giá sau khi BTC đạt mức cao mới, lĩnh vực Defi, đặc biệt là trong đó dự án hàng đầu, có thể đã có thời điểm bố trí tốt nhất kể từ khi ra đời.

Thông qua bài viết này, tác giả hy vọng sẽ làm rõ quan điểm của mình về giá trị của Defi ở thời điểm hiện tại bằng cách thảo luận các vấn đề sau:

- Những lý do khiến Altcoin hoạt động kém hơn đáng kể so với BTC và Ethereum trong vòng này

- Tại sao bây giờ là thời điểm tốt nhất để tập trung vào Defi

- Một số dự án Defi đáng tập trung cũng như nguồn giá trị và rủi ro của chúng

Bài viết này còn lâu mới đề cập đến Defi với giá trị đầu tư trên thị trường. Các dự án Defi được đề cập trong bài viết chỉ là ví dụ và phân tích chứ không phải lời khuyên đầu tư.

Bài viết này là suy nghĩ dàn dựng của tác giả tính đến thời điểm xuất bản. Nó có thể thay đổi trong tương lai và quan điểm mang tính chủ quan cao. Cũng có thể có những sai sót về thực tế, dữ liệu và lý luận phê bình cũng như những thảo luận sâu hơn từ các đồng nghiệp và độc giả. được hoan nghênh.

Sau đây là văn bản chính.

Bí ẩn đằng sau sự sụt giảm mạnh của giá Altcoin

Theo ý kiến của tác giả, hiệu suất giá Altcoin trong vòng này không tốt như mong đợi. Có ba lý do nội bộ chính đối với ngành công nghiệp crypto:

- Tăng trưởng phía cầu không đủ: thiếu các mô hình kinh doanh mới hấp dẫn, PMF (phù hợp với thị trường sản phẩm) ở hầu hết các tuyến đường còn rất xa

- Tăng trưởng quá mức về phía cung: cơ sở hạ tầng công nghiệp được hoàn thiện hơn nữa, ngưỡng khởi nghiệp được hạ thấp hơn và các dự án mới được phát hành vượt mức

- Làn sóng bỏ chặn vẫn tiếp tục: Token của các dự án có lượng lưu thông thấp, FDV cao tiếp tục được mở khóa, gây áp lực bán ra mạnh.

Chúng ta hãy xem xét bối cảnh của từng lý do trong số ba lý do này.

Tăng trưởng phía cầu không đủ: Thị trường bò đầu tiên thiếu câu chuyện đổi mới

Trong bài viết “Chuẩn bị cho sự trỗi dậy chính của thị trường bò, suy nghĩ theo từng giai đoạn của tôi về chu kỳ này” viết vào đầu tháng 3, tác giả đã đề cập rằng thị trường bò này thiếu sự đổi mới trong kinh doanh và câu chuyện có tầm quan trọng tương tự như Defi năm 21 và ICO năm 2017 , vì vậy chiến lược Bạn nên tăng tỷ trọng BTC và ETH (để hưởng lợi từ số tiền gia tăng do ETF mang lại) và kiểm soát tỷ lệ phân bổ của các altcoin.

Tính đến, quan điểm này rất đúng.

Việc thiếu các câu chuyện kinh doanh mới đã dẫn đến sự sụt giảm đáng kể dòng vốn của các doanh nhân, đầu tư công nghiệp, người dùng và quỹ. Quan trọng hơn, hiện trạng này đã làm giảm kỳ vọng chung của các nhà đầu tư đối với sự phát triển của ngành. Khi thị trường chưa chứng kiến những câu chuyện như “Defi sẽ nhấn chìm tài chính truyền thống”, “ICO là một mô hình tài chính và đổi mới mới” và “NFT Sự lật đổ hệ sinh thái ngành nội dung” trong một thời gian dài, các nhà đầu tư đương nhiên sẽ bỏ phiếu bằng đôi chân của mình hướng tới những mô hình mới. những câu chuyện về những địa điểm, chẳng hạn như AI.

Tất nhiên, tác giả không ủng hộ những quan điểm quá bi quan. Vòng này tuy chưa có những đổi mới hấp dẫn nhưng cơ sở hạ tầng không ngừng được hoàn thiện:

- Phí không gian khối giảm đáng kể, từ L1 xuống L2

- Các giải pháp truyền thông xuyên Chuỗi đang dần trở nên hoàn thiện hơn, với danh sách tùy chọn phong phú

- Nâng cấp trải nghiệm ví thân thiện với người dùng. Ví dụ: ví thông minh của Coinbase hỗ trợ tạo và phục hồi nhanh chóng mà không cần khóa riêng, gọi trực tiếp đến số dư CEX, không cần nạp tiền gas, v.v., cho phép người dùng tiếp cận gần hơn với trải nghiệm.

- Các chức năng Hành động và Nhấp nháy do Solana khởi chạy có thể xuất bản các tương tác trên Chuỗi với Solana tới bất kỳ hoàn cảnh Internet chung nào, rút ngắn hơn nữa lộ trình sử dụng của người dùng.

Cơ sở hạ tầng trên giống như nước, điện, than và đường sá trong thế giới thực. Chúng không phải là kết quả của sự đổi mới mà là mảnh đất để sự đổi mới xuất hiện.

Tăng trưởng quá mức về phía cung: số lượng dự án quá nhiều + token giá trị vốn hóa thị trường cao tiếp tục được mở khóa

Trên thực tế, nhìn từ một góc độ khác, mặc dù giá của nhiều Altcoin đã chạm mức thấp mới trong năm nay nhưng tổng giá trị vốn hóa thị trường của Altcoin vẫn không giảm quá nhiều so với BTC.

Tính đến nay, giá BTC đã giảm khoảng 18,4% so với mức cao nhất, trong khi tổng giá trị vốn hóa thị trường của Altcoin (được hiển thị dưới dạng Total3 trong hệ thống Trading View, biểu thị tổng giá trị giá trị vốn hóa thị trường crypto sau khi trừ BTC và ETH) chỉ giảm bằng -25,5%.

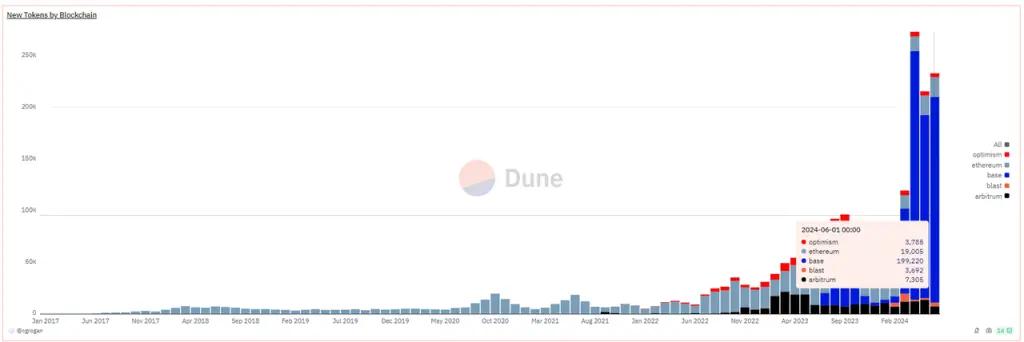

Sự suy giảm có giới hạn trong tổng giá trị vốn hóa thị trường của altcoin bối cảnh trên sự mở rộng đáng kể của tổng số Altcoin mới và giá trị vốn hóa thị trường . Từ hình bên dưới, chúng ta có thể thấy một cách trực quan rằng sự gia tăng số lượng token trong thị trường bò này là nguyên nhân. nhanh nhất trong lịch sử.

Cần lưu ý rằng dữ liệu trên chỉ tính dữ liệu phát Solana token của Chuỗi EVM. Hơn 90% được phát hành trên Chuỗi Base. Trên thực tế, Solana mới đóng góp nhiều token hơn. token đều là meme.

Trong đó , meme đại diện có giá trị vốn hóa thị trường cao hơn đã xuất hiện trong thị trường bò này bao gồm:

dogwifat: 2,04 tỷ

Brett: 1,66 tỷ

Notcoin: 1,61 tỷ

DOG·GO·TO·THE·MOON: 630 triệu

Mog Coin: 560 triệu

Popcat: 470 triệu

Maga: 410 triệu

Ngoài meme, lượng lớn token cơ sở hạ tầng cũng đang hoặc sẽ được phát hành trong năm nay, chẳng hạn như:

Mạng lớp 2 bao gồm:

- Starknet: Giá trị vốn hóa thị trường lưu hành 930 triệu, FDV 7,17 tỷ

- ZKsync: Giá trị vốn hóa thị trường lưu hành 610 triệu, FDV 3,51 tỷ

- Mạng Manta: Giá trị vốn hóa thị trường lưu hành 330 triệu, FDV 1,02 tỷ

- Taiko:; Giá trị vốn hóa thị trường lưu hành 120 triệu, FDV 1,9 tỷ

- Vụ nổ: Giá trị vốn hóa thị trường lưu hành 480 triệu, FDV 2,81 tỷ

Các dịch vụ truyền thông xuyên Chuỗi bao gồm:

- Wormhole: Giá trị vốn hóa thị trường lưu hành 630 triệu, FDV 3,48 tỷ

- Layer0: Giá trị vốn hóa thị trường lưu hành 680 triệu, FDV 2,73 tỷ

- Zetachain: Giá trị vốn hóa thị trường lưu hành 230 triệu, FDV 1,78 tỷ

- Mạng Omni : Giá trị vốn hóa thị trường lưu hành 147 triệu, FDV 1,42 tỷ

Dịch vụ thi công Chuỗi bao gồm:

- Altlayer: Giá trị vốn hóa thị trường lưu hành 290 triệu, FDV 1,87 tỷ

- Dymension: Giá trị vốn hóa thị trường lưu hành 300 triệu, FDV 1,59 tỷ

- Saga: Giá trị vốn hóa thị trường phát hành 140 triệu, FDV 1,5 tỷ

*Nguồn dữ liệu giá trị vốn hóa thị trường ở trên là Coingecko và thời gian là 2024.6.28

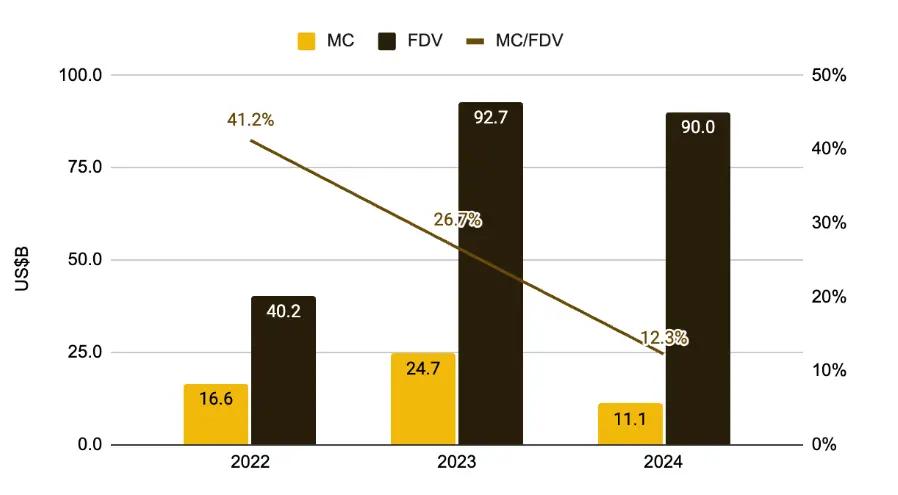

Ngoài ra, có lượng lớn token đã được niêm yết trên các sàn giao dịch và đang phải đối mặt với việc mở khóa hàng loạt. Đặc điểm chung của chúng là tỷ lệ lưu hành thấp, FDV cao và token phí cấp vốn sớm cho vòng tổ chức là rất thấp. .

Vòng cầu và tường thuật yếu này, kết hợp với việc phát hành quá nhiều tài sản từ phía cung, là lần đầu tiên trong chu kỳ crypto , mặc dù nhóm dự án đã cố gắng giảm hơn nữa tỷ lệ lưu hành token tại thời điểm niêm yết (từ 41,2% vào năm 2022 xuống 12,3 %) để duy trì định giá và dần dần bán chúng cho các nhà đầu tư thứ cấp, nhưng sự cộng hưởng của cả hai cuối cùng đã dẫn đến xu hướng đi xuống chung của trung tâm định giá của các dự meme crypto này. v.v. trong số các ngành chính Rất ít ngành duy trì được lợi nhuận dương .

Tuy nhiên, theo quan điểm của tác giả, sự sụp đổ của trung tâm định giá các đồng tiền VC có giá trị vốn hóa thị trường cao là phản ứng bình thường của thị trường đối với các hiện tượng kỳ lạ khác nhau crypto:

- Tạo thị trấn ma Rollup hàng loạt, chỉ có TVL và robot nhưng không có người dùng

- Bằng cách đổi mới thuật ngữ tài trợ, chúng tôi thực sự cung cấp các giải pháp tương tự, chẳng hạn như lượng lớn các dịch vụ truyền thông xuyên Chuỗi.

- Bắt đầu kinh doanh dựa trên điểm nóng thay vì nhu cầu thực tế của người dùng, chẳng hạn như lượng lớn các dự án AI+Web3

- Vẫn không thể tìm thấy mô hình lợi nhuận hoặc đơn giản là không tìm kiếm mô hình lợi nhuận, token không có giá trị nắm bắt

Sự suy giảm các trung tâm định giá của các Altcoin này là kết quả của quá trình tự sửa chữa của thị trường, một quá trình vỡ bong bóng lành tính và hành vi tự giải cứu của các quỹ bỏ phiếu bằng chân và thanh lọc thị trường.

Thực tế là hầu hết các đồng tiền VC không hoàn toàn vô giá trị, chúng chỉ quá đắt và thị trường cuối cùng đã đưa chúng trở lại đúng vị trí của chúng.

Đã đến lúc phải chú ý đến Defi: Sản phẩm PMF sắp thoát khỏi thời kỳ bong bóng

Bắt đầu từ năm 2020, Defi chính thức trở thành một hạng mục trong cụm Altcoin . Trong nửa đầu năm 2021, các dự án Defi thống trị top 100 bảng xếp hạng vốn hóa giá trị vốn hóa thị trường crypto vào thời điểm đó, có nhiều hạng mục đến mức chói mắt và họ thề sẽ làm lại tất cả các mô hình kinh doanh hiện có trong lĩnh vực tài chính truyền thống trên Chuỗi.

Vào năm đó, Defi là cơ sở hạ tầng của chuỗi công khai DEX, vay mượn, stablecoin phái sinh là bốn việc phải làm sau khi chuỗi công khai mới ra mắt.

Tuy nhiên, với việc phát hành quá mức các dự án đồng nhất hóa và lượng lớn các cuộc tấn công hacker(tự xâm nhập), TVL có được nhờ dựa vào mô hình Ponzi giẫm chân trái và chân phải nhanh chóng sụp đổ và giá token tăng vọt. xoắn ốc về không.

Bước vào chu kỳ thị trường bò này, hiệu suất giá của hầu hết các dự án Defi còn tồn tại cho đến ngày nay đều không khả quan và ngày càng có ít khoản đầu tư chính vào lĩnh vực Defi. Giống như thời điểm bắt đầu của bất kỳ thị trường bò nào, điều mà các nhà đầu tư thích nhất là những câu chuyện mới xuất hiện trong chu kỳ này và Defi không thuộc loại này.

Nhưng chính vì điều này mà các dự án Defi nổi lên từ bong bóng đã bắt đầu tỏ ra hấp dẫn hơn các dự án Altcoin khác. Cụ thể:

- Việc kinh doanh: Có mô hình kinh doanh và mô hình lợi nhuận trưởng thành, dự án dẫn đầu có hệ thống bảo vệ

DEX và phái sinh kiếm được phí giao dịch, vay mượn thu thu nhập, các dự án stablecoin tính phí ổn định (lãi suất) và dịch vụ Staking tính phí dịch vụ cầm cố. Mô hình lợi nhuận rất rõ ràng. Nhu cầu của người dùng đối với các dự án hàng đầu trong mỗi kênh là tự nhiên và về cơ bản đã vượt qua giai đoạn trợ cấp cho người dùng. Một số dự án vẫn đạt được dòng tiền dương sau khi trừ đi lượng phát thải token.

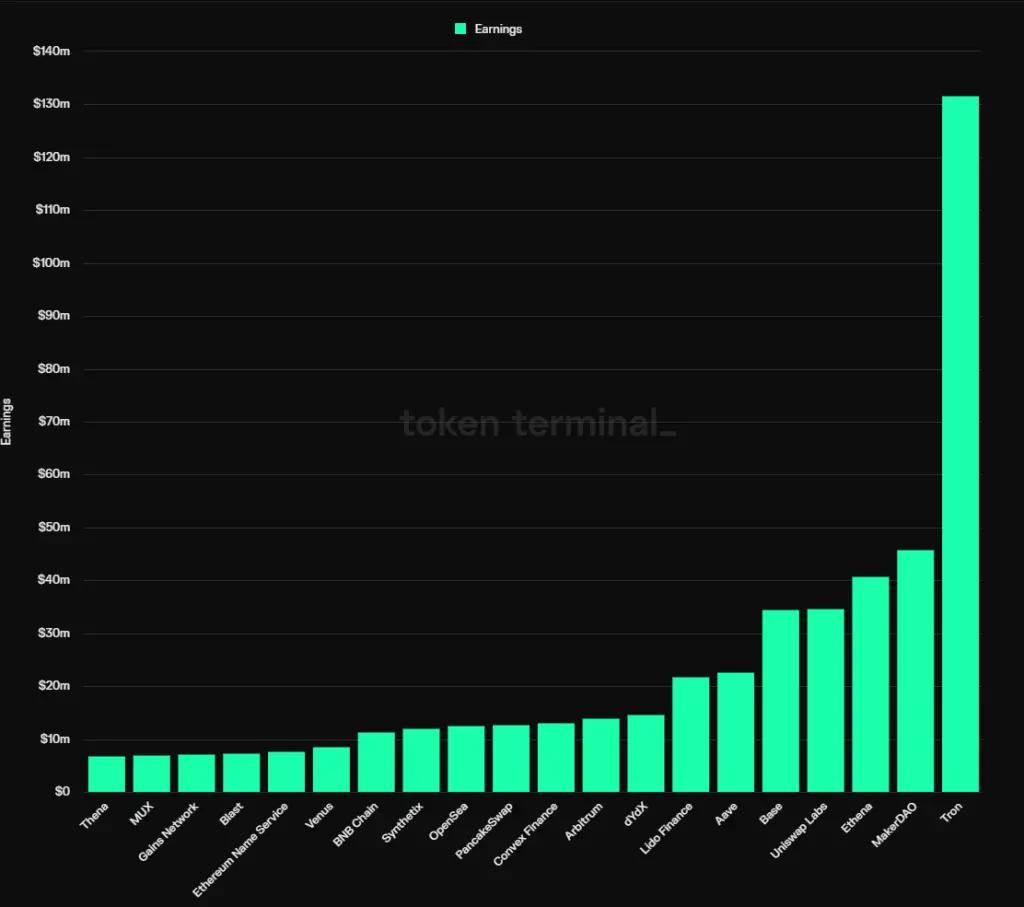

Theo dữ liệu của Tokentermial, trong số 20 giao thức có lợi nhuận cao nhất cho đến năm 2024, có 12 dự án Defi. Về mặt phân loại, đó là:

Stablecoin: MakerDAO, ETH

Vay mượn: Aave, Venus

Dịch vụ đặt cược: Lido

DEX: Phòng thí nghiệm Uniswap , PancakeSwap, Thena (thu nhập đến từ phí xử lý giao diện người dùng)

Phái sinh: dYdX, Synthetix, MUX

Tổng hợp lợi nhuận: Convex Finance

Hệ thống bảo vệ của các dự án này rất đa dạng, một số đến từ hiệu ứng mạng lưới đa phương hoặc song phương của các dịch vụ, một số đến từ thói quen và thương hiệu của người dùng, một số đến từ các nguồn tài nguyên sinh thái đặc biệt. Tuy nhiên, đánh giá từ kết quả, các dự án hàng đầu của Defi đều thể hiện những điểm chung nhất định trong các bước đi tương ứng: thị thị phần có xu hướng ổn định, đối thủ cạnh tranh sau đó giảm bớt và họ có sức mạnh định giá dịch vụ nhất định.

Đối với hệ thống bảo vệ của các dự án Defi cụ thể, chúng tôi sẽ trình bày chi tiết trong phần dự án của tiểu mục thứ ba.

- Bên cung: lượng khí thải thấp, tỷ lệ lưu thông cao, quy mô token được nâng lên nhỏ

Chúng tôi đã đề cập ở phần trước rằng một trong những lý do chính khiến định giá Altcoin tiếp tục sụt giảm trong vòng này là lượng phát thải cao của lượng lớn dự án dựa trên mức định giá cao, cũng như những kỳ vọng tiêu cực do số lượng lớn hiện tại mang lại. số token không bị cấm tham gia vào thị trường.

Do các dự án Defi hàng đầu thời gian ra mắt sớm nên hầu hết chúng đã vượt qua thời kỳ phát hành token cao điểm và token của tổ chức về cơ bản đã được phát hành nên áp lực bán ra trong tương lai sẽ cực kỳ thấp. Ví dụ: tỷ lệ lưu hành token hiện tại của Aave là 91%, tỷ lệ lưu hành token Lido là 89%, tỷ lệ lưu hành token Uniswap là 75,3%, tỷ lệ lưu hành của MakerDAO là 95% và tỷ lệ lưu hành của Convex là 81,9%.

Một mặt, điều này cho thấy rằng sẽ có rất ít áp lực bán ra trong tương lai và cũng có nghĩa là bất kỳ ai muốn giành quyền kiểm soát các dự án này về cơ bản chỉ có thể mua token từ thị trường.

- Định giá: Sự chú ý của thị trường và dữ liệu việc kinh doanh khác nhau và mức định giá giảm xuống mức thấp lịch sử.

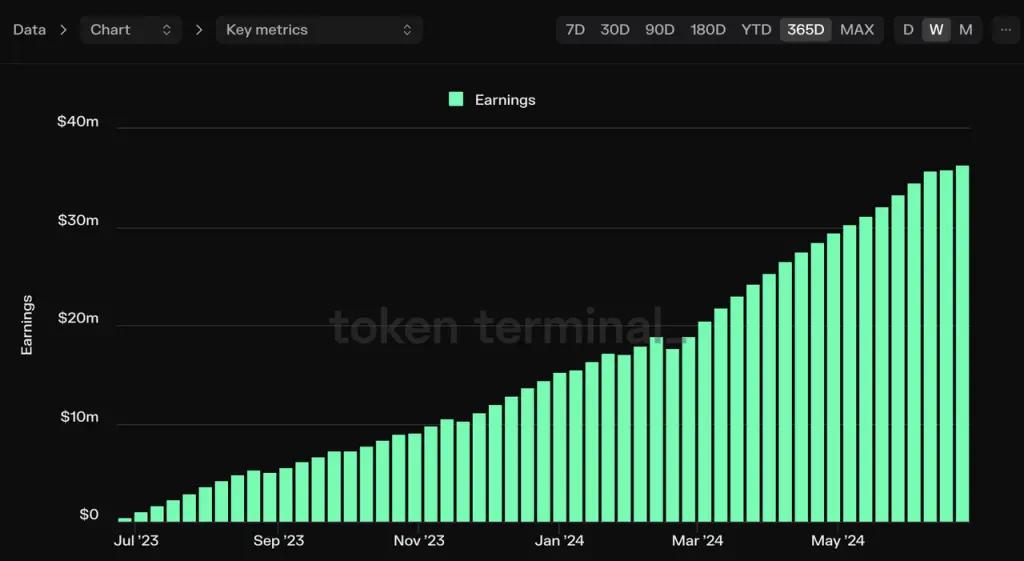

So với các khái niệm mới như dịch vụ Meme, AI, Depin, Reset và Rollup, sự chú ý của Defi trong thị trường bò này rất mỏng và hiệu suất giá cũng ở mức tầm thường. Tuy nhiên, mặt khác, dữ liệu việc kinh doanh cốt lõi. của từng Defi hàng đầu, chẳng hạn như khối lượng giao dịch và quy mô vay mượn, mức lợi nhuận tiếp tục tăng trưởng, tạo thành sự khác biệt giữa giá và việc kinh doanh, điều này được thể hiện cụ thể ở việc mức định giá của một số Defi hàng đầu đã đạt mức thấp lịch sử..

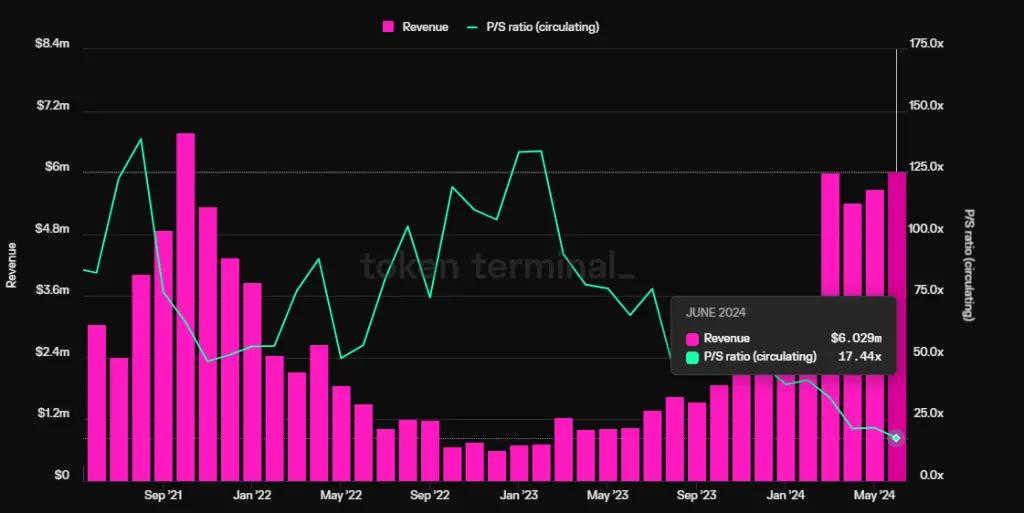

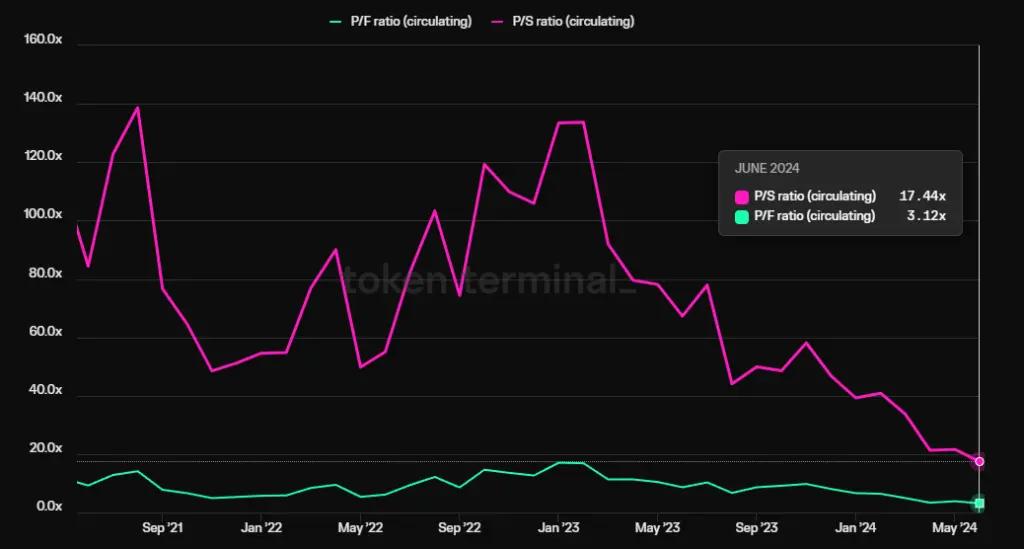

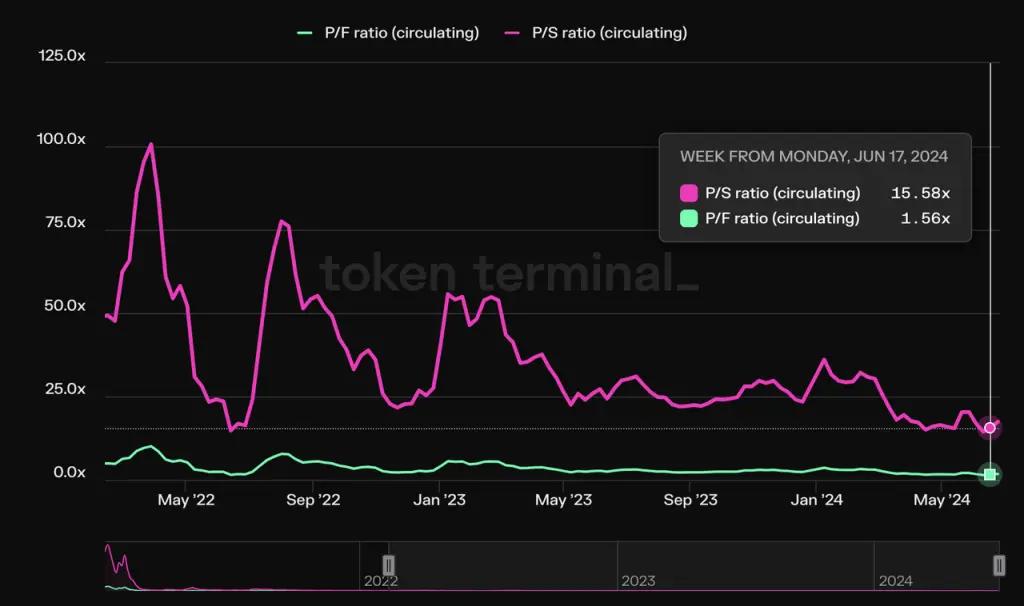

Lấy giao thức cho vay Aave làm ví dụ. Trong khi thu nhập hàng quý của nó (liên quan đến thu nhập, không phải phí giao thức tổng thể) đã vượt qua mức cao nhất của chu kỳ trước và đạt Cao nhất mọi thời đại (ATH), thì PS (giá trị vốn hóa thị trường lưu thông/ thu nhập hàng năm) của nó lại có. đạt mức cao kỷ lục đã đạt Thấp nhất mọi thời đại (ATL), hiện chỉ còn 17,4 lần.

- Chính sách: Dự luật FIT21 có lợi cho việc tuân thủ ngành Defi và có thể kích hoạt các hoạt động mua bán và sáp nhập tiềm năng

FIT21, Đạo luật Đổi mới Tài chính và Công nghệ cho Thế kỷ 21, mục tiêu chính của dự luật này là cung cấp khung pháp lý liên bang rõ ràng cho thị trường tài sản kỹ thuật số, tăng cường bảo vệ người tiêu dùng và phát huy vai trò địa vị toàn cầu của Hoa Kỳ trong tài sản kỹ thuật số chợ. Dự luật được đề xuất vào tháng 5 năm 2023 và được Hạ viện thông qua với tỷ lệ bỏ phiếu cao vào ngày 22 tháng 5 năm nay. Vì dự luật làm rõ khung pháp lý và các quy tắc cho những người tham gia thị trường, nên sau khi dự luật được chính thức thông qua, việc đầu tư vào các dự án Defi sẽ trở nên thuận tiện hơn, cho dù đó là hoạt động kinh doanh hay tài chính truyền thống. Xem xét thái độ của các tổ chức tài chính truyền thống do BlackRock đại diện trong việc nắm bắt tài sản crypto trong những năm gần đây (thúc đẩy việc niêm yết các quỹ ETF và phát hành tài sản trái phiếu kho bạc trên Ethereum ), Defi có thể sẽ là lĩnh vực bố trí quan trọng của họ trong vài năm tới. gã khổng lồ tài chính Cuối cùng, sáp nhập và mua lại có thể là một trong những lựa chọn thuận tiện nhất và bất kỳ dấu hiệu liên quan nào, thậm chí chỉ là ý định sáp nhập và mua lại, sẽ kích hoạt việc đánh giá lại các dự án Defi hàng đầu.

Tiếp theo, tác giả sẽ lấy một số dự án Defi làm ví dụ để phân tích các điều kiện việc kinh doanh, hệ thống bảo vệ và định giá của chúng.

Xét thấy có nhiều dự án Defi, tác giả sẽ ưu tiên những dự án có khả năng phát triển việc kinh doanh tốt hơn, hệ thống bảo vệ rộng hơn và định giá hấp dẫn hơn để phân tích.

Các dự án Defi đáng chú ý

1. Vay mượn: Aave

Aave là một trong lịch sử sau khi hoàn thành việc cấp vốn vào năm 2017, nó đã hoàn thành quá trình chuyển đổi từ vay mượn ngang hàng (lúc đó dự án vẫn được gọi là Lend) sang mô hình vay mượn nhóm ngang hàng và vượt qua. Compound kỳ thị trường bò trước đó, dự án dẫn đầu trong cùng xu hướng, hiện đứng đầu trong lĩnh vực vay mượn về thị thị phần và giá trị vốn hóa thị trường .

Mô hình kinh doanh chính của Aave là kiếm thu nhập từ vay mượn . Ngoài ra, Aave đã ra mắt stablecoin GHO của riêng mình vào năm ngoái, điều này sẽ tạo ra thu nhập cho Aave . Tất nhiên, việc vận hành GHO cũng đồng nghĩa với các khoản chi phí mới, chẳng hạn như phí khuyến mãi, phí khích lệ thanh khoản , v.v.

việc kinh doanh Tình hình kinh doanh

Đối với giao thức cho vay, chỉ báo quan trọng nhất là quy mô của các khoản vay đang hoạt động, đây là nguồn thu nhập chính cho các dự án vay mượn .

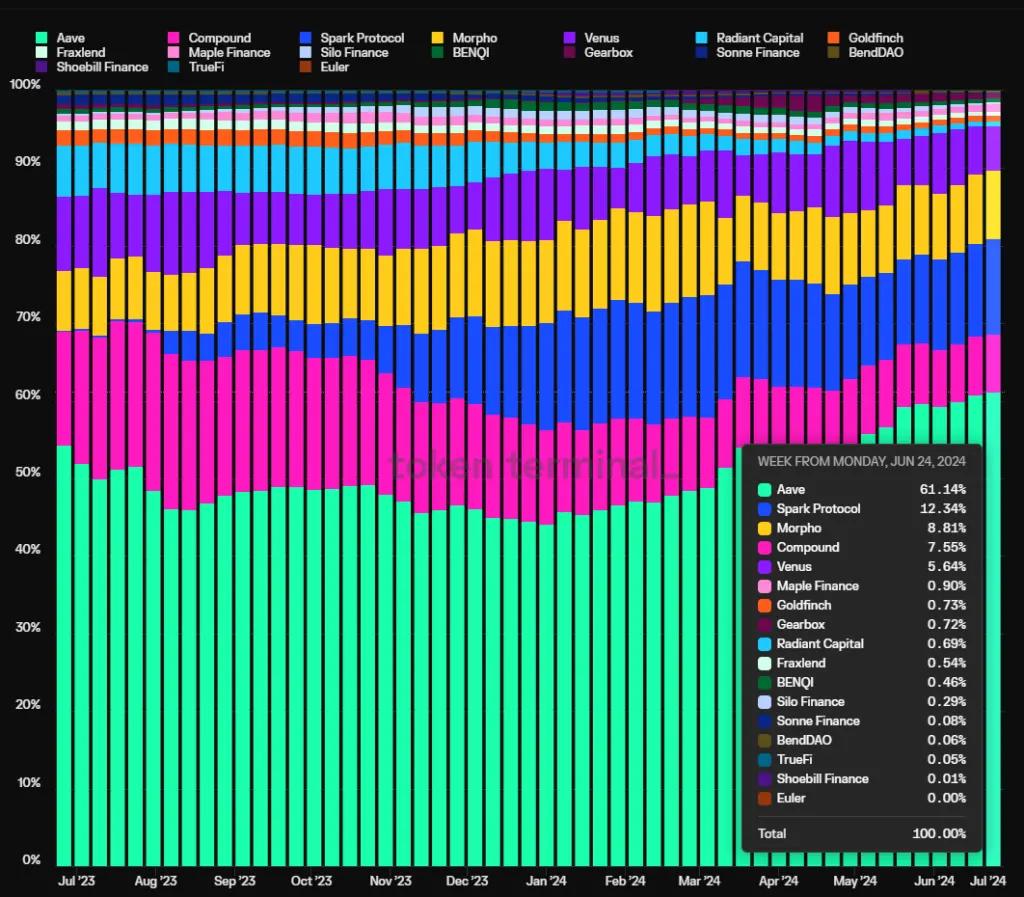

Biểu đồ dưới đây cho thấy thị phần cho vay đang hoạt động của Aave trong năm qua. Thị phần cho vay chiếm tỷ lệ của Aave đã tiếp tục tăng trong sáu tháng qua và hiện đã đạt 61,1%. thiết lập Morpho trong biểu đồ Khối lượng cho vay của mô-đun tối ưu hóa lợi nhuận trên Aave và Compound được tính nhiều lần.

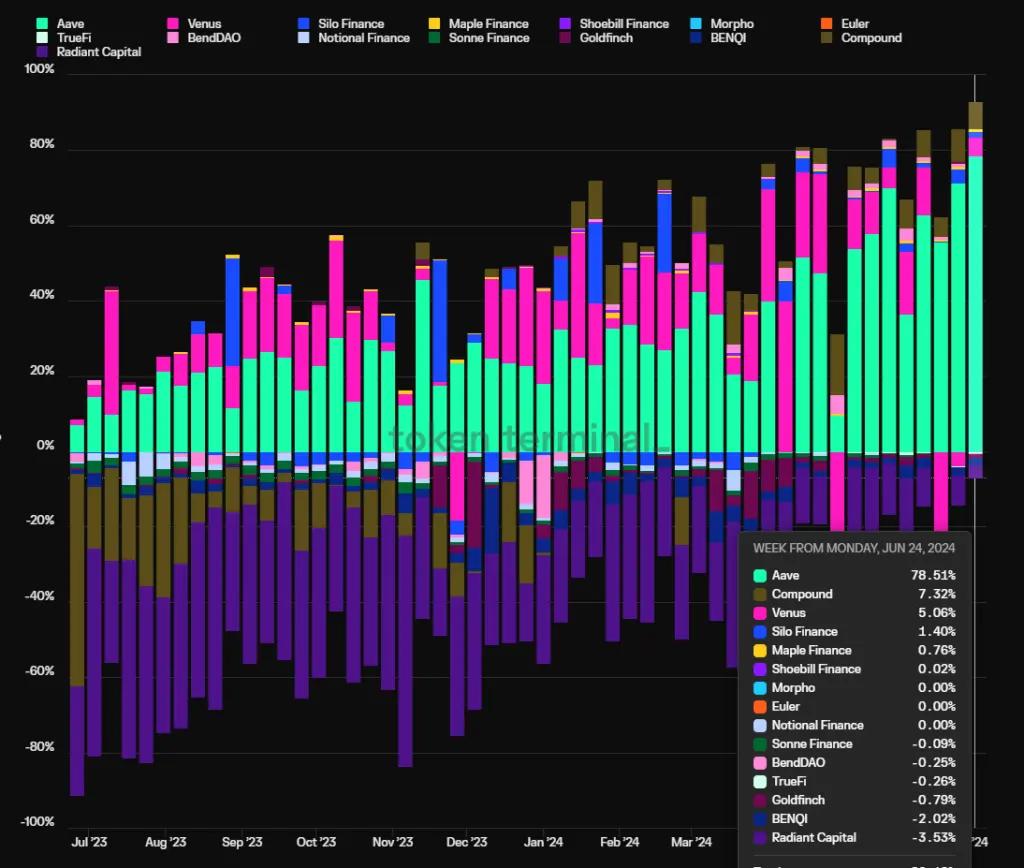

Một chỉ báo quan trọng khác là lợi nhuận của giao thức, tức là mức lợi nhuận. Lợi nhuận trong bài viết này = thu nhập giao thức – khích lệ token . Như có thể thấy trong hình bên dưới, lợi nhuận của giao thức Aave đã tách biệt rất nhiều so với giao thức cho vay khác và từ lâu nó đã loại bỏ mô hình Ponzi nhằm kích thích việc kinh doanh thông qua trợ cấp token (được đại diện bởi Radiant trong hình bên dưới, phần màu tím).

hệ thống bảo vệ

Hệ thống bảo vệ của Aave chủ yếu có bốn điểm sau:

1. Tích lũy tín dụng bảo mật liên tục: Hầu hết giao thức cho vay mới sẽ gặp sự cố bảo mật trong ra mắt một năm kể từ khi Aave đi vào hoạt động, chưa có một sự cố bảo mật nào ở cấp độ hợp đồng thông minh. Tín dụng an toàn được tích lũy thông qua hoạt động không rủi ro và không rủi ro của một nền tảng thường là ưu tiên hàng đầu của người dùng Defi khi lựa chọn nền tảng lending, đặc biệt là những người dùng cá voi có số tiền lớn hơn. Ví dụ: Justin Sun là người dùng lâu dài của Aave .

2. Tăng trưởng ứng mạng song phương: Giống như nhiều nền tảng Internet, vay mượn Defi là một thị trường hai mặt điển hình, người dùng tiền gửi và người vay là tăng trưởng cung và cầu của nhau. khối lượng việc kinh doanh ở phía bên kia, điều này sẽ khiến các đối thủ cạnh tranh sau này khó bắt kịp hơn. Ngoài ra, thanh khoản tổng thể của nền tảng càng dồi dào thì thanh khoản vào và ra của tiền gửi và khoản vay càng mượt mà và càng có nhiều khả năng được người dùng có vốn lớn ưa chuộng, từ đó kích thích tăng trưởng việc kinh doanh của nền tảng. .

3. Cấp độ quản lý DAO xuất sắc: Giao thức Aave đã triển khai đầy đủ tính năng quản lý dựa trên DAO. So với mô hình quản lý tập trung đội ngũ, quản lý dựa trên DAO có khả năng tiết lộ thông tin đầy đủ hơn và thảo luận cộng đồng đầy đủ hơn về các quyết định quan trọng. Ngoài ra, một nhóm các tổ chức chuyên nghiệp có trình độ quản trị cao đang hoạt động trong cộng đồng Aave DAO, bao gồm các quỹ đầu tư mạo hiểm hàng đầu, câu lạc bộ blockchain của trường đại học, nhà tạo lập thị trường, nhà cung cấp dịch vụ quản lý rủi ro, đội ngũ phát triển bên thứ ba, đội ngũ tư vấn tài chính, v.v. rất phong phú và đa dạng, và sự tham gia quản trị của nó tương đối tích cực. Đánh giá từ kết quả hoạt động của dự án, Aave, với tư cách là người đến sau trong dịch vụ vay mượn ngang hàng, có tăng trưởng và bảo mật cân bằng tốt hơn trong việc phát triển sản phẩm và mở rộng tài sản , đồng thời đã vượt qua người anh lớn của nó Compound trong quá trình này. Quản trị đóng một vai trò quan trọng.

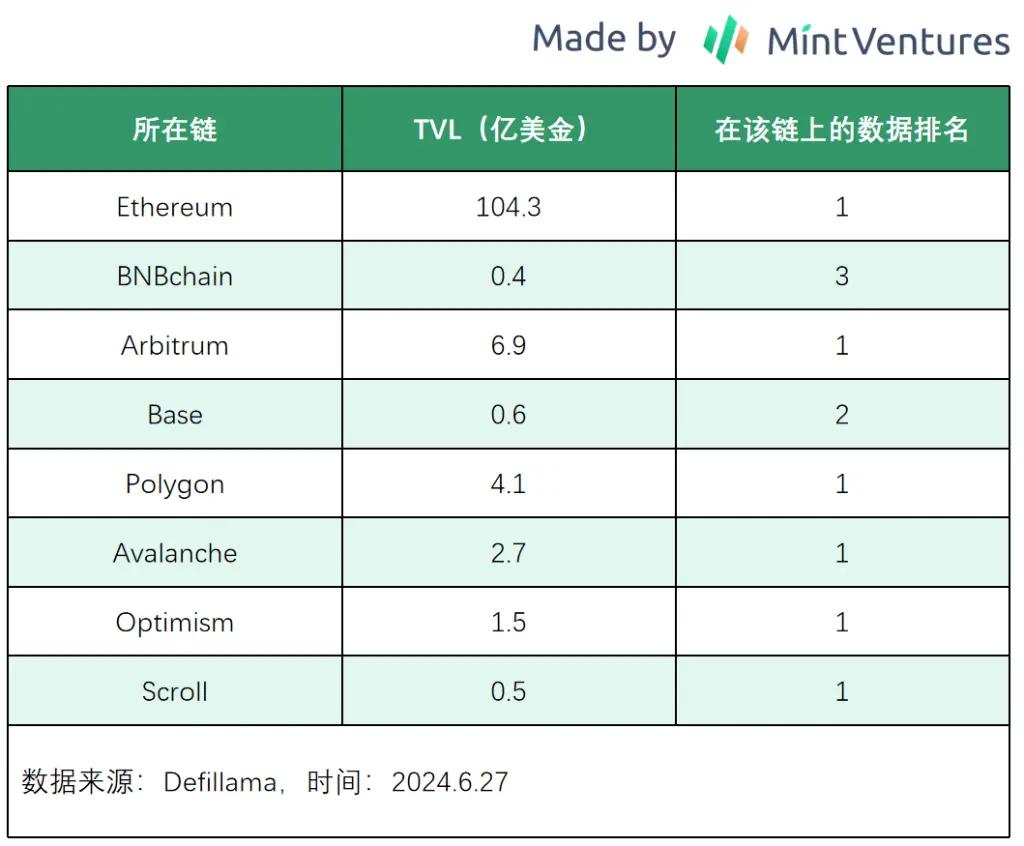

4. Sử dụng sinh thái đa chuỗi: Aave được triển khai trên hầu hết tất cả EVM L1\L2 và TVL về cơ bản đứng đầu mỗi Chuỗi Trong phiên bản V4 do Aave phát triển, thanh khoản đa chuỗi sẽ được hiện thực hóa Trong kết nối chuỗi, những lợi thế của thanh khoản chuỗi Chuỗi sẽ rõ ràng hơn. Xem hình dưới đây để biết chi tiết:

Ngoài chuỗi công khai EVM, Aave cũng đang đánh giá Solana và Aptos và có khả năng triển khai trên mạng trong tương lai.

1.3 Mức định giá

Theo dữ liệu của Tokenterminal, PS của Aave (tỷ lệ giá trị vốn hóa thị trường lưu thông và thu nhập giao thức) và PF (tỷ lệ giá trị vốn hóa thị trường lưu thông và phí giao thức) đã đạt đến lịch sử do phí giao thức và thu nhập tiếp tục phục hồi, đồng thời giá tiền tệ vẫn còn lơ lửng ở mức thấp Mức Thấp nhất mọi thời đại (ATL), mức PS là 17,44 lần, PF là 3,1 lần.

1.4 Rủi ro và thách thức

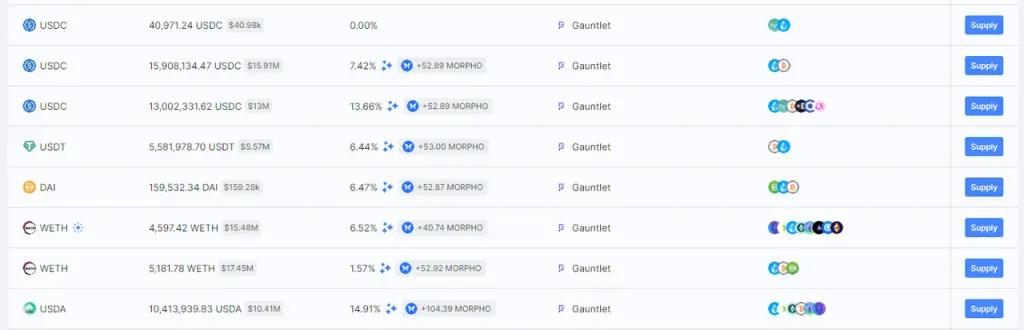

Trong khi thị thị phần vay mượn của Aave tiếp tục tăng, một đối thủ cạnh tranh mới đáng chú ý: nền tảng lending mô-đun của Morpho Blue. Morpho Blue cung cấp một bộ giao thức mô-đun cho các bên thứ ba quan tâm đến việc xây dựng thị trường cho vay mượn . Bạn có thể tự do lựa chọn các tài sản thế chấp, tài sản vay, oracle và thông số rủi ro khác nhau để xây dựng thị trường vay mượn tùy chỉnh.

Cách tiếp cận mô-đun này cho phép nhiều người tham gia thị trường hơn tham gia vào lĩnh vực vay mượn và bắt đầu cung cấp dịch vụ vay mượn . Ví dụ: Gauntlet, nhà cung cấp dịch vụ rủi ro trước đây của Aave , muốn phá vỡ mối quan hệ dịch vụ với Aave và ra mắt thị trường vay mượn của riêng mình với màu xanh Morpho.

Morpho blue tăng trưởng nhanh chóng kể từ khi ra mắt cách đây hơn nửa năm và trở thành nền tảng lending lớn thứ tư của TVL lần Aave , Spark ( nền tảng lending fork Aave v3 do MakerDAO ra mắt) và Compound .

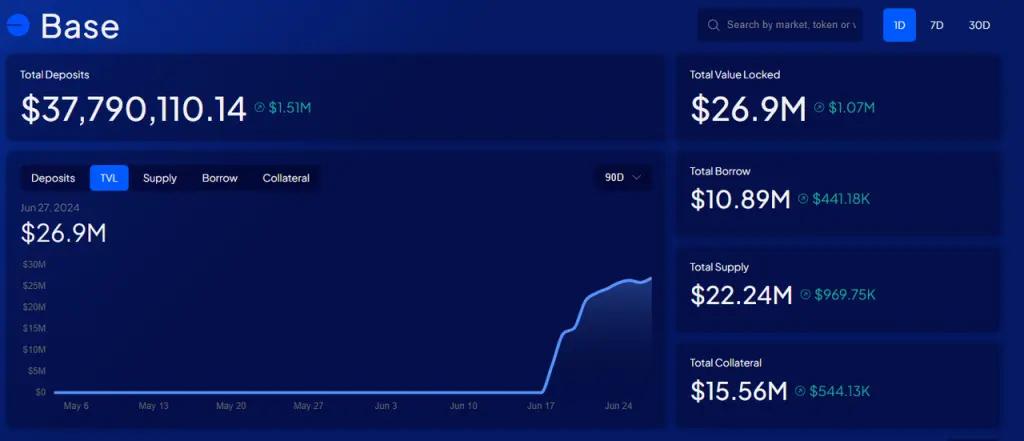

Tốc độ tăng trưởng của nó trên Base thậm chí còn nhanh hơn. Trong vòng chưa đầy 2 tháng kể từ khi ra mắt, TVL đã đạt 27 triệu đô la Mỹ, trong khi TVL trên Base của Aave là khoảng 59 triệu.

2.Dex: Uniswap & Raydium

Uniswap và Raydium lần lượt thuộc hệ sinh thái Evm và hệ sinh thái Solana của trại Ethereum . Uniswap đã ra mắt phiên bản V1 được triển khai trên mạng chủ Ethereum vào đầu năm 2018, nhưng điều thực sự khiến Uniswap trở nên phổ biến là phiên bản V2 ra mắt tháng 5 năm 2020. Raydium sẽ ra mắt trên Solana vào năm 2021.

Lý do tại sao chúng tôi khuyên bạn nên chú ý đến hai mục tiêu khác nhau trong đường đua Dexs là vì chúng thuộc hai hệ sinh thái có số lượng người dùng Web3 lớn nhất hiện nay, đó là hệ sinh thái Evm được xây dựng xung quanh Ethereum , vua của chuỗi công khai và Evm. hệ sinh thái có tốc độ tăng trưởng người dùng nhanh nhất. Hệ sinh thái Solana và hai dự án đều có những ưu điểm và vấn đề riêng. Tiếp theo, chúng tôi sẽ giải thích hai dự án này một cách riêng biệt.

2.1 Uniswap

việc kinh doanh hình kinh doanh

Kể từ khi ra mắt phiên bản V2, Uniswap hầu như luôn là Dex có thị phần lớn nhất mạng chủ Ethereum và hầu hết Chuỗi EVM. Về mặt việc kinh doanh, chúng tôi chủ yếu tập trung vào hai chỉ báo là khối lượng giao dịch và phí xử lý.

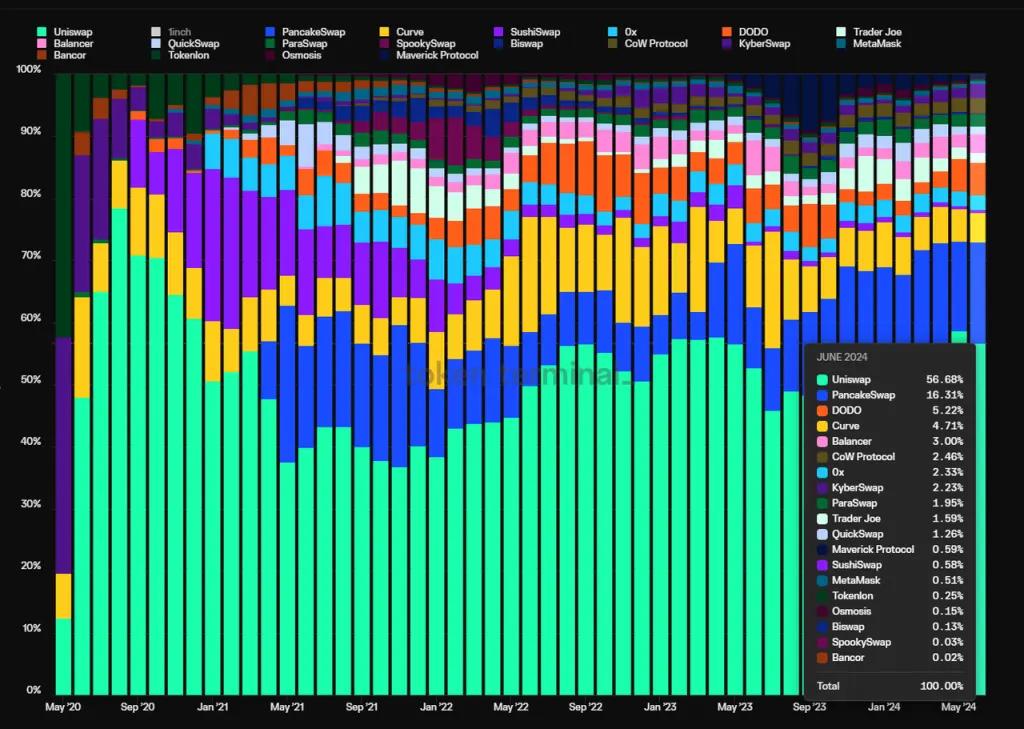

Hình dưới đây cho thấy chiếm tỷ lệ thị phần giao dịch Dex hàng tháng kể từ khi phiên bản Uniswap V2 ra mắt (không bao gồm khối lượng giao dịch DEX của Chuỗi không phải EVM):

Kể từ khi ra mắt phiên bản V2 vào tháng 5 năm 2020, thị thị phần của Uniswap đã đạt mức cao nhất là 78,4% vào tháng 8 năm 2020, chạm đáy ở mức 36,8% vào thời điểm đỉnh điểm của cuộc chiến Dexs vào tháng 11 năm 2021 và hiện đã tăng trở lại 56,7% Có thể nói, nó đã trải qua Nó đã vượt qua thử thách khắc nghiệt của sự cạnh tranh và đã tạo được chỗ đứng vững chắc.

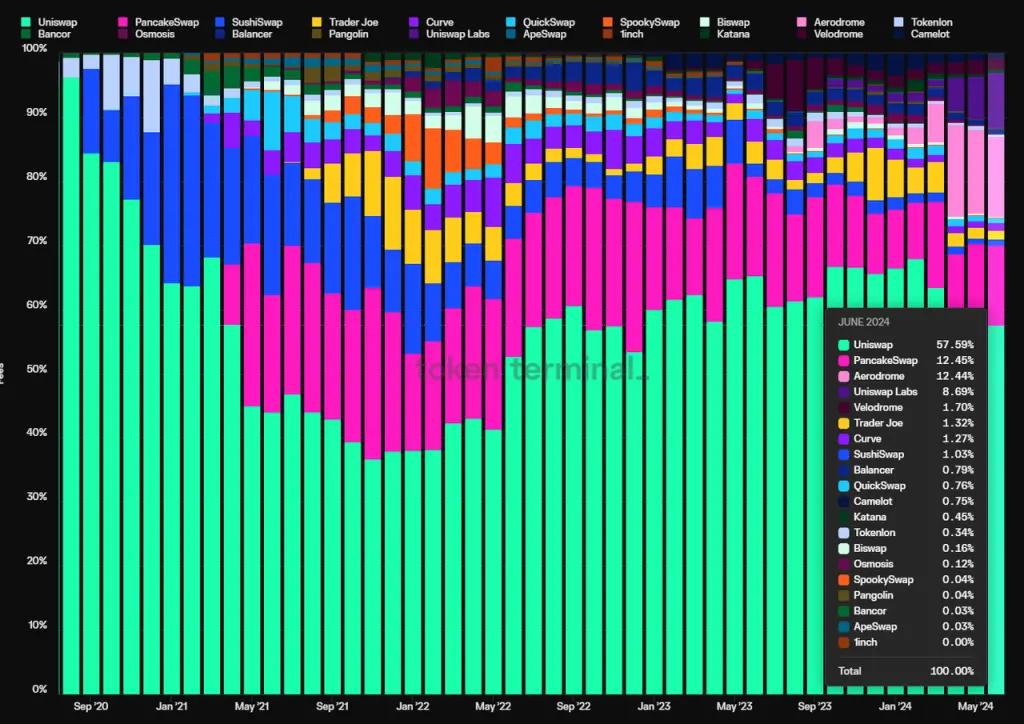

Thị thị phần của Uniswap về phí giao dịch cũng cho thấy xu hướng này. Thị thị phần của nó chạm đáy vào tháng 11 năm 2021 (36,7%), và chiếm tỷ lệ tăng trở lại, hiện ở mức 57,6%.

Điều đáng khen ngợi hơn nữa là, ngoại trừ việc trợ cấp thanh khoản của chính mình token chỉ trong vài tháng vào năm 2020 ( mạng chủ Ethereum) và cuối năm 2022 (Mainnet OP), Uniswap đã không khích lệ thanh khoản trong thời gian còn lại. không ngừng trợ cấp thanh khoản cho đến thời điểm hiện tại.

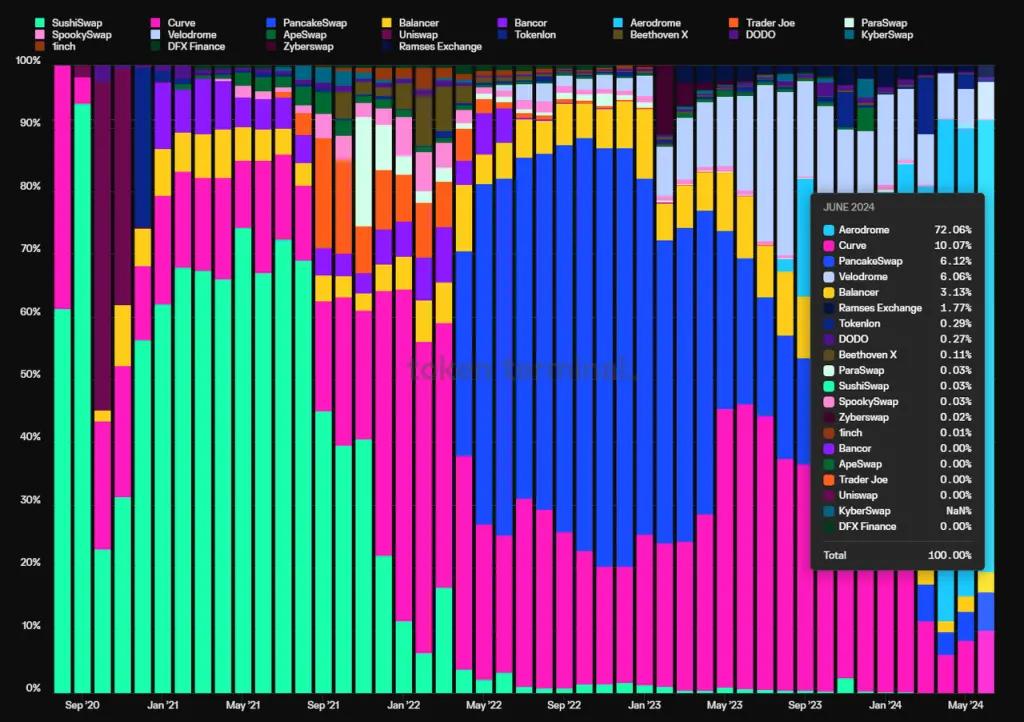

Hình dưới đây cho thấy chiếm tỷ lệ số tiền khích lệ cuối tháng của các Dex lớn. Bạn có thể thấy SushiSwap, Curve, PancakeSwap và dự án ve (3,3) hiện tại Aerodrome on Base. Chúng từng là những dự án có quy mô lớn nhất. số tiền trợ cấp trong cùng thời gian. Tuy nhiên, không có công ty nào đạt được thị thị phần cao hơn Uniswap .

Tuy nhiên, điểm bị chỉ trích nhiều nhất Uniswap là mặc dù không có token khích lệ chi tiêu nhưng token cũng không có giá trị nắm bắt và giao thức vẫn chưa bật tính năng chuyển đổi phí.

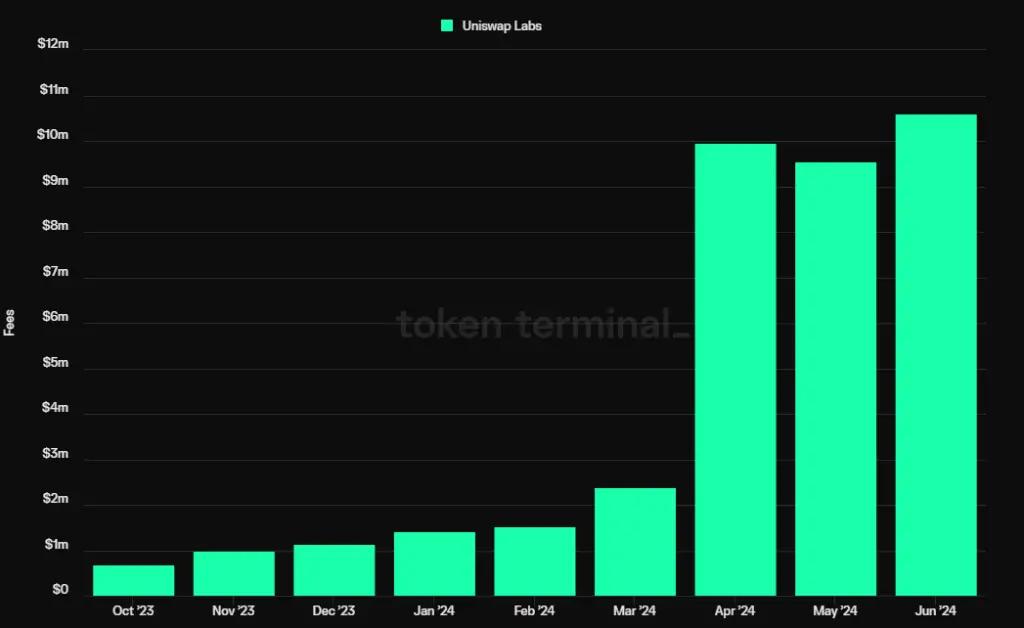

Tuy nhiên, vào cuối tháng 2 năm 2024, nhà phát triển Uniswap và giám đốc quản trị nền tảng Erin Koen đã đưa ra Đề án trong cộng đồng về việc nâng cấp giao thức Uniswap để cơ chế tính phí của nó có thể thưởng cho người nắm giữ token UNI đã ủy quyền và lưu trữ token của họ. Đề án này đã được kích hoạt. rất nhiều cuộc thảo luận ở cấp cộng đồng và cuộc bỏ phiếu chính thức ban đầu được lên kế hoạch vào ngày 31 tháng 5, nhưng nó vẫn bị trì hoãn và cuộc bỏ phiếu chính thức vẫn chưa diễn ra. Mặc dù vậy, giao thức Uniswap đã thực hiện bước đầu tiên để bắt đầu tính phí và trao quyền cho token Uni. Hợp đồng được nâng cấp đã hoàn thành công việc phát triển và kiểm toán. Trong tương lai gần, Uniswap sẽ có thu nhập giao thức riêng.

Ngoài ra, các phòng thí nghiệm Uniswap đã thực sự bắt đầu tính phí những người dùng sử dụng giao diện web chính thức Uniswap và ví Uniswap cho các giao dịch sớm nhất là vào tháng 10 năm 2023. Tỷ lệ này là 0,15% số tiền giao dịch. Các loại tiền tệ liên quan là ETH, USDC và WETH. , USDT, Dai, WBTC, agEUR, GUSD, LUSD, EUROC, XSGD, nhưng không tính phí đối với các giao dịch stablecoin và giao dịch hoán đổi WETH\ETH.

Và chỉ các khoản phí giao diện người dùng Uniswap đã khiến các phòng thí nghiệm Uniswap trở thành một trong đội ngũ thu nhập cao nhất trong toàn bộ lĩnh vực Web3.

Có thể hình dung rằng khi phí lớp giao thức Uniswap được bật, dựa trên cách tính phí hàng năm trong nửa đầu năm 2024, phí hàng năm của Uniswap sẽ vào khoảng 1,13 tỷ USD. Giả sử tỷ lệ phí giao thức là 10%, thì tỷ lệ phí sẽ là 10%. thu nhập hàng năm của lớp giao thức sẽ vào khoảng 1,1 tỷ đô la.

Sau khi Uniswap X và V4 tiếp theo của Uniswap ra mắt vào nửa cuối năm nay, chúng dự kiến sẽ mở rộng hơn nữa thị thị phần của mình về khối lượng giao dịch và phí giao dịch.

2.1.2 Hệ thống bảo vệ

Hệ thống bảo vệ của Uniswap chủ yếu đến từ ba khía cạnh sau:

1. Thói quen của người dùng: Khi Uniswap bắt đầu tính phí giao diện người dùng vào năm ngoái, nhiều người cho rằng đó không phải là một ý tưởng hay. Hành vi giao dịch của người dùng sẽ sớm chuyển từ giao diện người dùng của Uniswap sang các công cụ tổng hợp giao dịch như 1inch để tránh phải trả thêm tiền cho các giao dịch. . trị giá. Tuy nhiên, kể từ khi giao diện người dùng bắt đầu tính phí, thu nhập từ giao diện người dùng đã tăng và tốc độ tăng trưởng của nó thậm chí còn vượt quá tốc độ tăng trưởng phí của toàn bộ giao thức Uniswap.

Dữ liệu này minh họa mạnh mẽ cho sức mạnh của thói quen người dùng của Uniswap. Lượng lớn người dùng không quan tâm đến phí giao dịch 0,15% mà chọn duy trì thói quen giao dịch của mình.

2. Hiệu ứng mạng song phương: Uniswap với tư cách là một nền tảng giao dịch là một thị trường hai mặt điển hình để hiểu tính chất “song phương” trong mô hình việc kinh doanh của nó, một góc nhìn cho rằng hai bên của thị trường này là người mua (nhà giao dịch) và nhà tạo lập thị trường (NHÀ CUNG CẤP THANH KHOẢN).) Ở đâu? Càng có nhiều giao dịch tích cực thì NHÀ CUNG CẤP THANH KHOẢN càng có xu hướng đi đâu để cung cấp thanh khoản , củng cố lẫn nhau. Một góc nhìn khác của song phương là: một bên của thị trường là các nhà giao dịch và bên kia là bên dự án triển khai thanh khoản ban đầu của token . Để giúp công chúng tìm kiếm và giao dịch token của họ dễ dàng hơn, các bên dự án có xu hướng triển khai thanh khoản ban đầu trên Dex có nhiều người dùng hơn và quen thuộc hơn với công chúng, thay vì chọn Dex cấp hai và cấp ba tương đối không phổ biến. hành vi này củng cố hơn nữa hành vi theo thói quen của người dùng khi giao dịch - token mới được ưu tiên giao dịch trên Uniswap, điều này tạo thành sự củng cố lẫn nhau cho thị trường hai mặt của "các bên dự án" và "người dùng giao dịch".

3. Triển khai đa chuỗi: Tương tự như Aave, Uniswap rất tích cực trong việc mở rộng đa chuỗi . Có thể thấy Uniswap ở Chuỗi EVM với khối lượng giao dịch lớn và về cơ bản khối lượng giao dịch của nó nằm trong top xếp hạng Dex của Chuỗi đó.

Trong tương lai, vì Uniswap X hỗ trợ các giao dịch đa chuỗi sau khi ra mắt , lợi thế toàn diện của Uniswap về thanh khoản đa chuỗi sẽ được khuếch đại hơn nữa.

2.1.3 Định giá

Chúng tôi sử dụng tỷ lệ giá trị vốn hóa thị trường lưu hành của Uniswap và phí hàng năm của nó, tức là PF, làm tiêu chuẩn định giá chính. Chúng tôi sẽ thấy rằng mức định giá hiện tại của token UNI đang ở mức phân vị cao lịch sử. Điều này có thể là do. sắp tới Nâng cấp công tắc phí đã được phản ánh trước ở mức giá trị vốn hóa thị trường.

Xét về giá trị giá trị vốn hóa thị trường , giá trị vốn hóa thị trường lưu hành hiện tại Uniswap là gần 6 tỷ và giá trị vốn hóa thị trường bị pha loãng hoàn toàn của nó lên tới 9,3 tỷ, cũng không thấp.

2.1.4 Rủi ro và thách thức

Rủi ro chính sách : Vào tháng 4 năm nay, Uniswap đã nhận được Thông báo Wells từ SEC, điều đó có nghĩa là SEC sẽ thực hiện các hành động thực thi tiếp theo đối với Uniswap. Tất nhiên, với sự tiến bộ dần dần của dự luật FIT21, các dự án Defi tiếp theo như Uniswap dự kiến sẽ có được khung pháp lý minh bạch hơn và dễ dự đoán hơn. Tuy nhiên, việc bỏ phiếu và thực hiện dự luật vẫn sẽ mất nhiều thời gian và các vụ kiện tụng. từ SEC sẽ được triển khai trong trung hạn. Gây áp lực lên việc kinh doanh và giá token của dự án.

Vị trí sinh thái: Dexs là lớp thanh khoản cơ bản. Trước đây, thượng nguồn của nó là công cụ tổng hợp giao dịch như 1inch, Cowswap và Paraswap có thể cung cấp cho người dùng so sánh giá của thanh khoản toàn Chuỗi và tìm ra đường dẫn giao dịch tối ưu. ở một mức độ nhất định Nó ức chế khả năng tính phí và định giá của Dex xuôi dòng đối với hành vi giao dịch của người dùng. Với sự phát triển tiếp theo của ngành, các ví có chức năng giao dịch tích hợp đã trở thành cơ sở hạ tầng thượng nguồn hơn. Trong tương lai, với sự ra đời của mô hình mục đích, Dex, với tư cách là nguồn thanh khoản cơ bản, sẽ trở thành một lớp mà người dùng không thể nhận thức được. chút nào, điều này có thể loại bỏ thêm thói quen sử dụng Uniswap trực tiếp của người dùng và chuyển sang “chế độ so sánh giá” hoàn chỉnh. Chính vì nhận thức này mà Uniswap đang nỗ lực nỗ lực để tiến lên phía trước của hệ sinh thái, chẳng hạn như quảng bá mạnh mẽ ví Uniswap và phát hành Uniswap X để tham gia vào lớp giao dịch tổng hợp nhằm cải thiện vị thế sinh thái của nó.

2.2 Raydium

việc kinh doanh hình kinh doanh

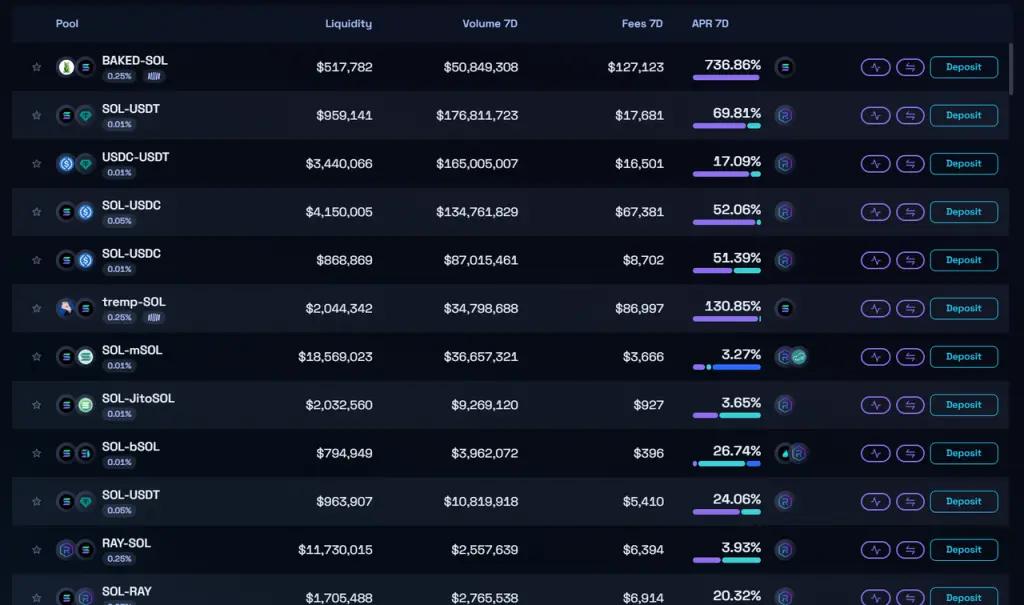

Chúng tôi cũng sẽ tập trung vào phân tích khối lượng giao dịch và phí xử lý của Raydium. Điều tốt hơn ở Raydium so với Uniswap là nó bắt đầu tính phí giao thức từ rất sớm và có dòng tiền giao thức tốt, vì vậy chúng tôi cũng tập trung vào thu nhập từ giao thức của Raydium .

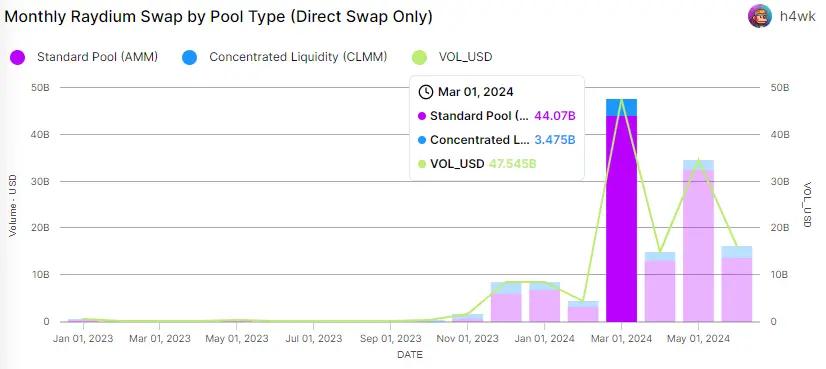

Trước tiên, hãy xem khối lượng giao dịch của Raydium Nhờ sự thịnh vượng hiện tại của hệ sinh thái Solana, khối lượng giao dịch của nó bắt đầu tăng vọt vào tháng 3 năm ngoái. Khối lượng giao dịch Uniswap trong tháng đó.

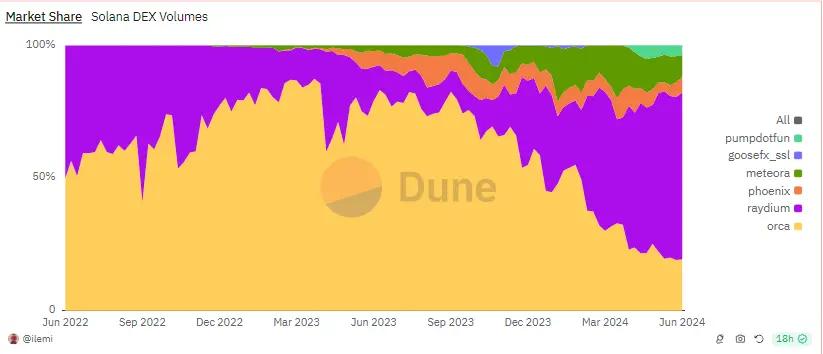

Từ góc độ thị thị phần , tỷ trọng chiếm tỷ lệ giao dịch của Raydium trên Chuỗi Solana đã tăng lên kể từ tháng 9 năm ngoái và hiện chiếm 62,8% khối lượng giao dịch của hệ sinh thái Solana. Sự thống trị của nó trong hệ sinh thái Solana thậm chí còn vượt xa sự thống trị Uniswap. vị trí của hệ sinh thái Ethereum.

Lý do khiến thị thị phần của Raydium phản công từ dưới 10% trong thời kỳ thấp đến hơn 60% hiện tại chủ yếu là do xu hướng Meme vẫn tiếp tục trong chu kỳ thị trường bò này cho đến ngày nay. Raydium sử dụng kết hợp hai nhóm thanh khoản, được chia thành AMM và CPMM tiêu chuẩn, tương tự như Uni V2, với thanh khoản được phân bổ đồng đều và phù hợp với tài sản có tính biến động cao, trong khi CPMM tương tự như nhóm thanh khoản tập trung của V3. nhà cung cấp thanh khoản có thể tùy chỉnh phạm vi thanh khoản linh hoạt hơn nhưng cũng phức tạp hơn.

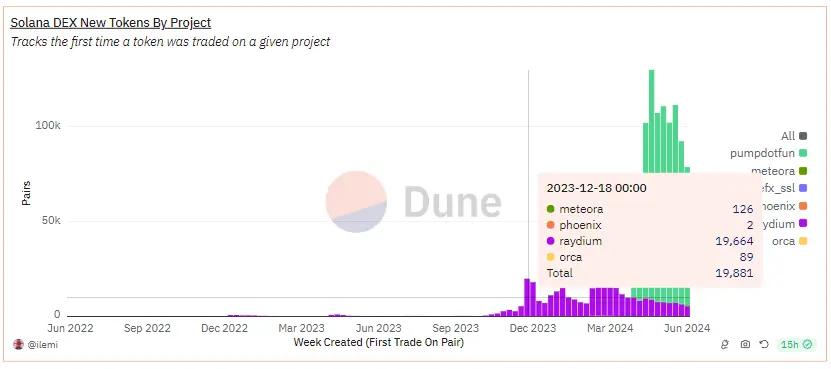

Đối thủ cạnh tranh của Raydium, Orca đã chọn sử dụng hoàn toàn mô hình nhóm thanh khoản trung kiểu Uni V3. Đối với các bên tham gia dự án Meme cần sản xuất và phân bổ thanh khoản với số lượng lớn mỗi ngày, mô hình AMM tiêu chuẩn của Raydium phù hợp hơn, vì vậy Raydium đã trở thành nơi thanh khoản ưa thích cho token Meme .

Solana là cơ sở nuôi dưỡng Meme lớn nhất trong thị trường bò này. Hàng trăm, thậm chí hàng chục nghìn Meme mới đã ra đời mỗi ngày kể từ tháng 11 năm nay Meme cũng là động lực cốt lõi cho sự thịnh vượng sinh thái Solana trong vòng này và đã trở thành động lực cho sự phát triển này. Việc kinh doanh Raydium cất cánh.

Như bạn có thể thấy từ hình trên, vào tháng 12 năm 2023, số lượng token mới được thêm vào Raydium trong một tuần là 19.664, trong khi Orca chỉ có 89 trong cùng thời gian. Mặc dù về mặt lý thuyết, cơ chế thanh khoản tập trung của Orca cũng có thể chọn "phân bổ toàn phạm vi"thanh khoản để đạt được hiệu quả tương tự như AMM truyền thống, nhưng điều này vẫn không đơn giản và trực tiếp như nhóm tiêu chuẩn của Raydium .

Trên thực tế, dữ liệu về khối lượng giao dịch của Raydium cũng chứng minh điểm này. Lượng giao dịch của nó từ nhóm tiêu chuẩn chiếm tỷ lệ 94,3% và hầu hết khối lượng giao dịch này đều được đóng góp bởi token Meme .

Ngoài ra, Raydium, với tư cách là một thị trường hai mặt, giống như Uniswap , phục vụ thị trường hai mặt của các bên tham gia dự án và người dùng. Càng có nhiều nhà đầu tư bán lẻ trên Raydium thì các bên tham gia dự án Meme càng có xu hướng triển khai thanh khoản ban đầu trong Raydium , do đó cho phép người dùng và các công cụ phục vụ người dùng (chẳng hạn như các bot TG chọi chó khác nhau) chọn Raydium để giao dịch. Chu trình tự củng cố này càng làm gia tăng khoảng cách giữa Raydium và Orca.

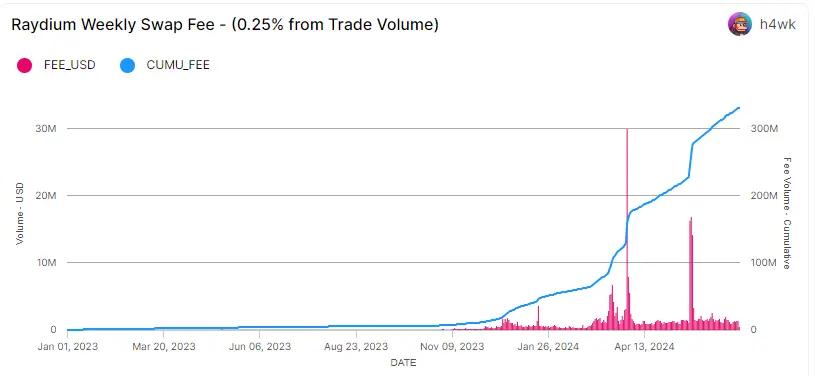

Từ góc độ phí giao dịch, phí giao dịch do Raydium tạo ra trong nửa đầu năm 2024 là khoảng 300 triệu USD, gấp 9,3 lần phí giao dịch của Raydium trong cả năm 2023.

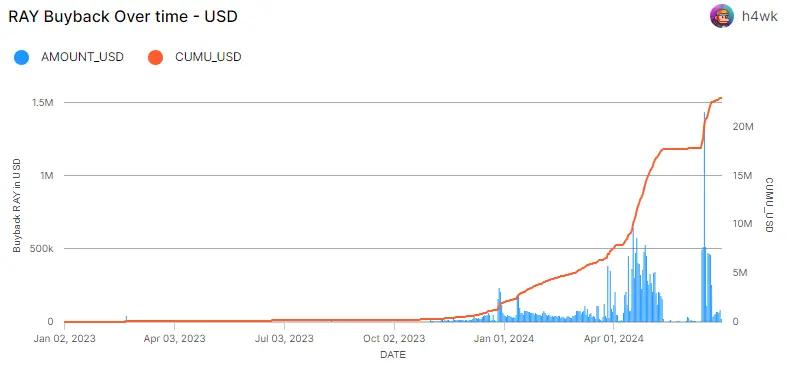

Phí nhóm AMM tiêu chuẩn Raydium là 0,25% khối lượng giao dịch, trong đó 0,22% thuộc về NHÀ CUNG CẤP THANH KHOẢN và 0,03% được sử dụng cho token thỏa thuận mua lại Ray. Tỷ lệ phí CPMM có thể được tự do đặt thành 1%, 0,25%, 0,05% và 0,01% NHÀ CUNG CẤP THANH KHOẢN sẽ nhận được 84% phí giao dịch, 12% trong số 16% còn lại sẽ được sử dụng để mua lại Ray và 4% sẽ được sử dụng. được đưa vào kho bạc.

Thu nhập thỏa thuận mua lại Ray của Raydium trong nửa đầu năm 2024 là khoảng 20,98 triệu USD, gấp 10,5 lần số tiền mà Ray mà thỏa thuận mua lại trong cả năm 2023.

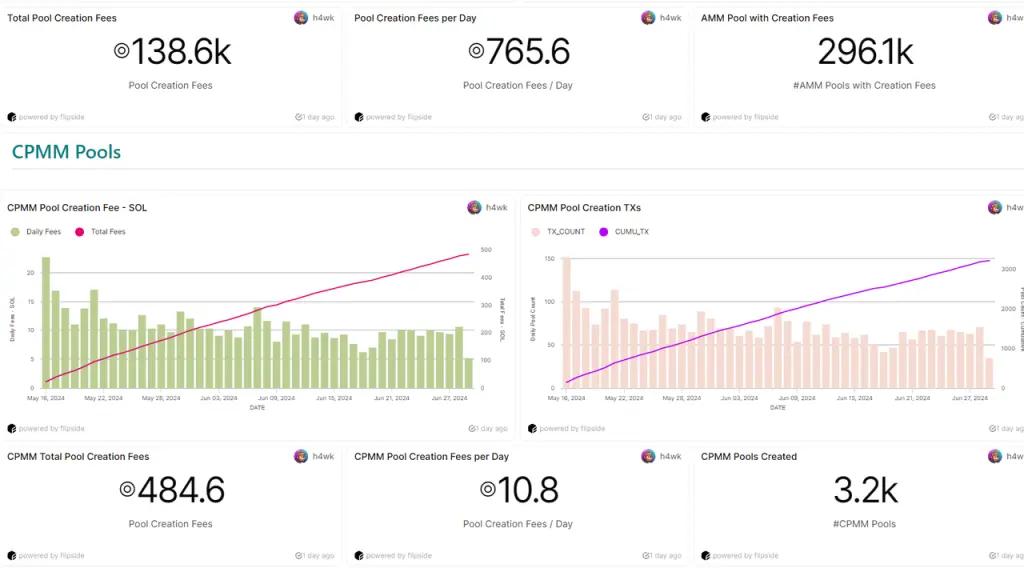

Ngoài thu nhập từ phí xử lý, Raydium cũng sẽ tính phí cho các nhóm mới được tạo. Hiện tại, phí tạo nhóm AMM tiêu chuẩn là 0,4 Sol và phí tạo nhóm CPMM là 0,15 Sol. Hiện tại, mức trung bình hàng ngày. Phí tạo quỹ Raydium nhận được cao tới 775 Sol (Dựa trên giá 6,30 Sol, xấp xỉ 108.000 USD. Tuy nhiên, phần phí này không được đưa vào kho bạc quốc gia và cũng không được sử dụng để mua lại. của Ray, nhưng được sử dụng để phát triển và duy trì giao thức, có thể hiểu là thu nhập đội ngũ .

Giống như hầu hết Dex, Raydium vẫn có khích lệ cho thanh khoản Dex. Mặc dù tác giả chưa tìm thấy dữ liệu liên tục theo dõi số lượng khích lệ , nhưng chúng ta có thể thấy khích lệ dành cho các nhóm thanh khoản hiện đang được khích lệ từ giao diện thanh khoản chính thức .

Theo tình hình khích lệ thanh khoản hiện tại của Raydium , có khoảng 48.000 đô la Mỹ chi tiêu khích lệ mỗi tuần, chủ yếu bằng token Ray. Số tiền này nhỏ hơn nhiều so với thu nhập hàng tuần của giao thức hiện tại là gần 800.000 đô la Mỹ (không bao gồm thu nhập từ việc tạo nhóm). . ), giao thức ở trạng thái dòng tiền dương.

2.2.2 Hệ thống bảo vệ

Raydium là Dex có khối lượng giao dịch lớn nhất trên Solana. So với các sản phẩm cạnh tranh, lợi thế chính của nó đến từ hiệu ứng mạng song phương hiện tại. Tương tự như Uniswap , nó được hưởng lợi từ việc củng cố việc kinh doanh lẫn nhau của các nhà giao dịch và NHÀ CUNG CẤP THANH KHOẢN cũng như sự củng cố lẫn nhau giữa họ. các bên tham gia dự án và người sử dụng giao dịch. Hiệu ứng mạng này đặc biệt nổi bật trong lớp tài sản meme .

2.2.3 Định giá

Do thiếu dữ liệu lịch sử trước 23 năm nên tác giả chỉ so sánh dữ liệu định giá của Raydium trong nửa đầu năm nay với dữ liệu định giá của nó vào năm 2023.

Với sự gia tăng về khối lượng giao dịch trong năm nay, mặc dù giá tiền tệ của Ray đã tăng nhưng định giá so sánh của nó vẫn giảm đáng kể so với năm ngoái và PF của nó cũng ở mức thấp hơn so với Dex như Uniswap.

2.2.4 Rủi ro và thách thức

Mặc dù khối lượng giao dịch và thu nhập của Raydium rất mạnh trong nửa năm qua nhưng sự phát triển trong tương lai của nó vẫn còn nhiều bất ổn và thách thức, cụ thể:

Vị trí sinh thái: Raydium, giống như Uniswap, cũng phải đối mặt với vấn đề về vị trí sinh thái và trong hệ sinh thái Solana, các nhà tổng hợp do Sao Mộc đại diện có tầm ảnh hưởng lớn hơn và khối lượng giao dịch của họ vượt xa Raydium(tổng khối lượng giao dịch của Sao Mộc trong tháng 6 là 282 tỷ, Raydium là 16,8 tỷ đồng). Ngoài ra, nền tảng Meme do Pump.fun đại diện đã dần thay thế kịch bản ra mắt các dự án Raydium. Nhiều Meme được tung ra thông qua Pump.fun hơn là Raydium, mặc dù hai bên hiện đang có mối quan hệ hợp tác. Nền tảng Pump.fun đã dần thay thế ảnh hưởng của Radyium ở phía dự án, trong khi Jupiter cũng đã vượt qua tầm ảnh hưởng của Raydium đối với các nhà giao dịch ở phía người dùng. Nếu tình trạng này không được cải thiện trong một thời gian dài, nếu Pump.fun hoặc Jupiter, những công ty nằm ở vị trí cao hơn của hệ sinh thái, xây dựng Dex của riêng họ hoặc chuyển sang sử dụng đối thủ cạnh tranh, điều đó sẽ ảnh hưởng lớn đến Raydium.

Xu hướng thị trường đã thay đổi: Trước khi Solana bắt đầu cơn lốc Meme ở vòng này, thị thị phần khối lượng giao dịch của Orca gấp 7 lần so với Raydium. Ở vòng này, nhóm tiêu chuẩn của Raydium thân thiện hơn meme, cho phép Raydium lấy lại thị phần. . Nhưng thật khó để dự đoán xu hướng meme của Solana sẽ kéo dài bao lâu và liệu Chuỗi có còn bị chó bản địa thống trị trong tương lai hay không. Khi các loại hình giao dịch trên thị trường thay đổi, thị thị phần của Raydium có thể sẽ phải đối mặt với những thách thức một lần nữa.

Phát hành token : Tỷ lệ lưu hành hiện tại của token Raydium là 47,2%, không cao so với hầu hết các dự án Defi. Áp lực bán sau khi mở khóa token trong tương lai có thể dẫn đến áp lực về giá. Tuy nhiên, xét đến việc dự án đã có dòng tiền tốt, việc bán token không phải là lựa chọn duy nhất. Đội ngũ cũng có thể đốt token không bị chặn để xóa tan lo ngại của các nhà đầu tư.

Mức độ tập trung cao: Hiện tại, Raydium chưa bắt đầu quy trình quản trị dựa trên token Ray. Việc phát triển dự án hoàn toàn do phía dự án kiểm soát. Điều này có thể dẫn đến việc không thể chuyển lợi nhuận đáng lẽ phải thuộc về những người nắm giữ tiền tệ, chẳng hạn như. thỏa thuận mua lại Ray sẽ được phân phối như thế token vẫn chưa được xác định.

3. Staking : Lido

Lido là giao thức cam kết thanh khoản hàng đầu cho mạng Ethereum . Sự ra mắt của Beacon Chain vào cuối năm 2020 đánh dấu sự khởi đầu chính thức cho quá trình chuyển đổi của Ethereum từ PoW sang PoS. Do chức năng truy xuất tài sản cầm cố chưa ra mắt vào thời điểm đó nên ETH đã cầm cố sẽ mất thanh khoản . Trên thực tế, nâng cấp Shapella cho phép truy xuất tài sản đã cầm cố Beacon Chain diễn ra vào tháng 4 năm 2023, điều đó có nghĩa là những người dùng sớm nhất tham gia đặt cược ETH đã không thể nhận được thanh khoản trong hai năm rưỡi.

Lido đã đi tiên phong trong lĩnh vực đặt cọc thanh khoản. Người dùng gửi ETH vào Lido sẽ nhận được chứng chỉ stETH do Lido cấp đã khích lệ sâu stETH-ETH NHÀ CUNG CẤP THANH KHOẢN trên Curve, do đó lần đầu tiên cung cấp cho người dùng "kiếm lợi nhuận ổn định bằng cách tham gia đặt cược ETH và rút tiền bất kỳ lúc nào". ETH" bắt đầu phát triển nhanh chóng và từ đó dần dần phát triển thành dịch vụ dẫn đầu trong lĩnh vực đặt cược Ethereum.

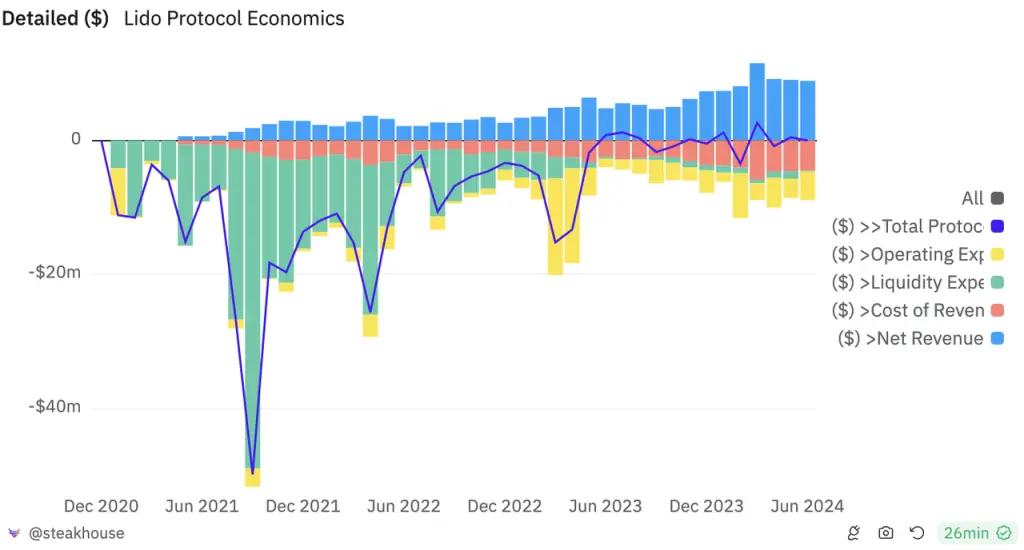

Về mô hình kinh doanh, Lido nhận được 10% thu nhập đặt cược, 5% trong đó được phân bổ cho nhà cung cấp dịch vụ đặt cược và 5% do DAO quản lý.

3.1 Việc kinh doanh kinh doanh

Việc kinh doanh chính hiện tại của Lido là dịch vụ đặt cược thanh khoản ETH. Trước đây, Lido từng là nhà cung cấp dịch vụ đặt cược thanh khoản lớn nhất trên mạng Terra và là nhà cung cấp dịch vụ đặt cược thanh khoản lớn thứ hai trên mạng Solana , đồng thời cũng tích cực mở rộng việc kinh doanh sang Chuỗi khác như Cosmos và Polygon . Tuy nhiên, Lido sau đó đã thực hiện một cách khôn ngoan. thu hẹp chiến lược và chuyển trọng tâm sang các dịch vụ đặt cược của mạng ETH. Hiện tại, Lido đang dẫn đầu thị trường đặt cược ETH và hiện là giao thức DeFi có TVL cao nhất.

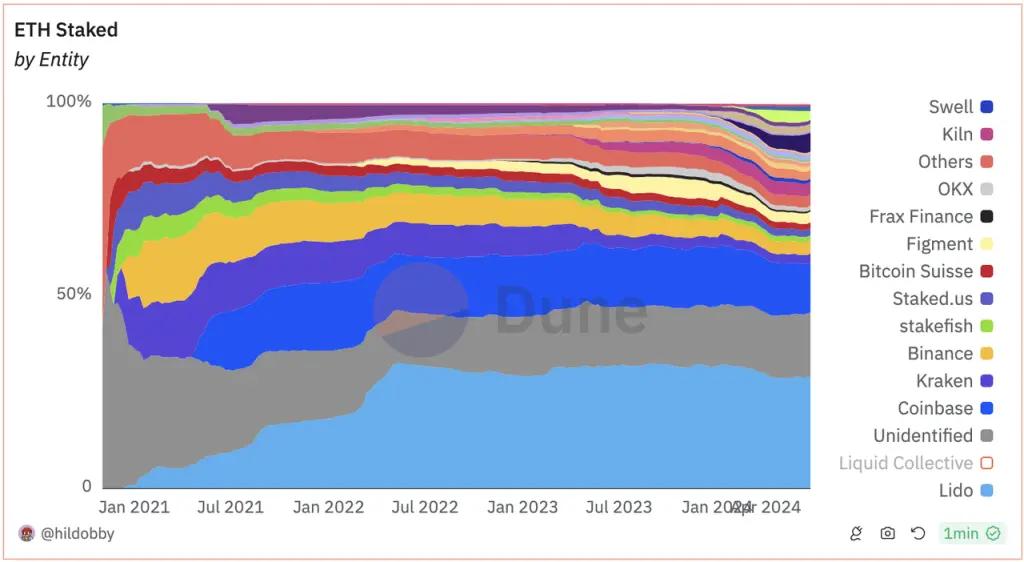

Với lượng lớn $LDO thanh khoản stETH-ETH sâu được tạo ra bởi khích lệ cũng như hỗ trợ đầu tư từ các tổ chức như Paradigm và Dragonfly vào tháng 4 năm 2021, Lido đã vượt qua các đối thủ cạnh tranh chính vào thời điểm đó - sàn giao dịch tập trung(Kraken và Coinbase), trở thành người dẫn đầu trong lĩnh vực đặt cược Ethereum.

Tuy nhiên, sau đó đã có một cuộc thảo luận về việc liệu độc quyền của Lido có ảnh hưởng đến phi tập trung của Ethereum hay không. Ethereum Foundation cũng đang thảo luận trong Ethereum Foundation về việc có cần thiết phải giới hạn thị phần cam kết của một thực thể duy nhất ở mức không quá 33,3% trên thị trường của Lido hay không. thị phần là Sau khi đạt mức cao 32,6% vào tháng 5 năm 2022, nó bắt đầu dao động trong khoảng từ 28% đến 32%.

3.2 hệ thống bảo vệ

Hệ thống bảo vệ việc kinh doanh của Lido chủ yếu bao gồm hai điểm sau:

- Những kỳ vọng ổn định do địa vị dẫn đầu thị trường lâu dài mang lại khiến Lido trở thành lựa chọn hàng đầu cho cá voi và các tổ chức tham gia đặt cược ETH. Justin Sun, Mantle trước khi phát hành LST của riêng mình và nhiều cá voi đều là người dùng Lido.

- Hiệu ứng mạng do các trường hợp sử dụng rộng rãi của stETH mang lại. stETH đã được hỗ trợ đầy đủ bởi các giao thức DeFi hàng đầu ngay từ năm 2022 và các giao thức DeFi mới được phát triển sẽ tìm cách thu hút stETH (chẳng hạn như dự án LSTFi phổ biến một thời vào năm 2023, cũng như Pendle và các dự án LRT khác nhau). Địa vị của stETH với tư cách là tài sản lợi nhuận cơ bản của mạng Ethereum tương đối ổn định.

3.3 Mức định giá

Mặc dù thị thị phần của Lido đã giảm nhẹ nhưng quy mô thế chấp của Lido vẫn tăng khi tỷ lệ cầm cố của ETH tăng lên. Xét về chỉ báo định giá, cả PS và PF của Lido đều đạt Thấp nhất mọi thời đại (ATL) gần đây.

Với việc ra mắt thành công bản nâng cấp Shapella, địa vị trên thị trường của Lido đã vững chắc và chỉ báo lợi nhuận phản ánh chỉ báo " khích lệ thu nhập- token " cũng hoạt động tốt, với lợi nhuận tích lũy là 36,35 triệu USD trong năm qua.

Điều này cũng làm dấy lên kỳ vọng của cộng đồng về việc điều chỉnh mô hình kinh tế $LDO. Tuy nhiên, Hasu, người lãnh đạo thực sự của Lido, đã hơn một lần nói rằng so với chi tiêu hiện tại của Lido, thu nhập hiện tại từ kho bạc cộng đồng không thể duy trì tất cả các chi phí của Lido DAO trong thời gian dài và thu nhập còn quá sớm.

3.4 Rủi ro và thách thức

Lido phải đối mặt với rủi ro và thách thức sau:

- Sự cạnh tranh giữa những người mới đến. Kể từ khi Eigenlayer phát hành, thị thị phần của Lido ngày càng giảm. Bất kỳ dự án mới nào có đủ ngân sách tiếp thị token sẽ trở thành đối thủ cạnh tranh với các dự án như Lido có lợi thế dẫn đầu nhưng token gần được lưu hành đầy đủ.

- Một số thành viên của cộng đồng Ethereum, bao gồm cả Ethereum Foundation, có những nghi ngờ từ lâu về thị thị phần đặt cược cao của Lido. Vitalik trước đây đã viết một bài báo để thảo luận về vấn đề này và đưa ra các giải pháp khác nhau, nhưng anh ấy không bày tỏ sự không đồng tình. bài báo. Xu hướng rõ ràng của kế hoạch (liên quan đến vấn đề này, Mint Ventures đã viết một bài báo đặc biệt để phân tích nó vào tháng 11 năm ngoái, độc giả quan tâm có thể xem qua).

- SEC đã xác định rõ ràng LST là một chứng khoán trong đơn khiếu nại chống lại Consensys vào ngày 28 tháng 6 năm 2024. Hành vi của người dùng đúc và mua stETH là "Lido đang phát hành và bán chứng khoán không được SEC đăng ký vì cung cấp cho người dùng." Dịch vụ ETH đã cam kết với Lido cũng bị nghi ngờ “phát hành và bán chứng khoán chưa được đăng ký với SEC”.

4. Hợp đồng sàn giao dịch vĩnh viễn : GMX

GMX là nền tảng giao dịch hợp đồng vĩnh viễn ra mắt trên Arbitrum vào tháng 9 năm 2021 và Avalanche ra mắt tháng 1 năm 2022. Việc kinh doanh của nó là một thị trường hai mặt: một bên là người giao dịch, những người có thể thực hiện các giao dịch có đòn bẩy lên tới 100 lần; bên kia là nhà cung cấp thanh khoản , những người bán thanh khoản của tài sản của họ để người giao dịch giao dịch và đó