Tác giả: ASXN

Biên soạn bởi: TechFlow TechFlow

Ethereum ETF sẽ ra mắt vào ngày 23 tháng 7. Thị trường đang bỏ qua nhiều động lực liên quan đến ETH ETF không có trong BTC ETF. Chúng ta sẽ khám phá các dự báo thanh khoản, việc giải thể ETHE và thanh khoản tương đối của ETH:

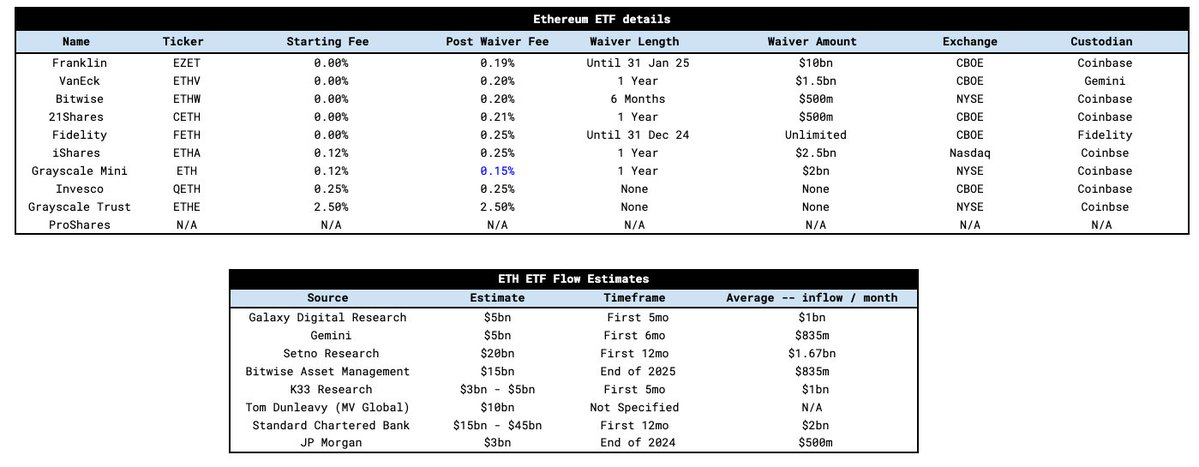

Cấu trúc phí của ETF tương tự như BTC ETF. Hầu hết các nhà cung cấp đều miễn phí trong một khoảng thời gian được chỉ định để giúp xây dựng Tài sản đang quản lí(AUM). Tương tự như BTC ETF, Grayscale duy trì phí ETHE ở mức 2,5%, cao hơn nhiều so với các nhà cung cấp khác. Điểm khác biệt chính lần là sự ra mắt của Grayscale mini ETH ETF, vốn không tồn tại trong BTC ETF trước đó.

Quỹ tín thác nhỏ là một sản phẩm ETF mới do Grayscale ra mắt, với mức phí được tiết lộ ban đầu là 0,25%, tương tự như các nhà cung cấp ETF khác. Chiến lược của Grayscale là tính phí 2,5% cho những người nắm giữ ETHE không hoạt động trong khi hướng người nắm giữ ETHE hoạt động và nhạy cảm với phí hơn đến sản phẩm mới của họ thay vì chuyển sang các sản phẩm có phí thấp như ETHA ETF của Blackrock. Sau khi các nhà cung cấp khác cắt giảm 25 điểm cơ bản của Grayscale, Grayscale đã giảm phí ủy thác nhỏ xuống chỉ còn 15 điểm cơ bản, khiến đây trở thành sản phẩm cạnh tranh nhất. Ngoài ra, họ đang chuyển 10% ETHE AUM sang một quỹ tín thác nhỏ và tặng ETF mới này cho người nắm giữ ETHE. Việc chuyển đổi này được thực hiện trên cùng một cơ sở và do đó không phải là một sự kiện chịu thuế.

Kết quả là dòng ETHE chảy ra sẽ vừa phải hơn so với GBTC, vì người nắm giữ chỉ cần chuyển sang quỹ tín thác nhỏ.

Bây giờ hãy nhìn vào thanh khoản:

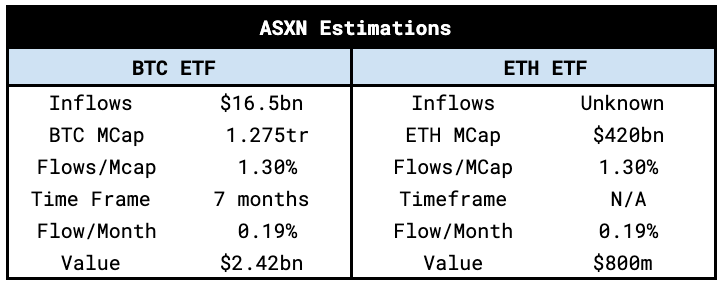

Có nhiều ước tính về thanh khoản của ETF và chúng tôi đã liệt kê một số ước tính bên dưới. Bình thường hóa những ước tính này mang lại trung bình khoảng 1 tỷ USD mỗi tháng. Standard Chartered đưa ra ước tính cao nhất là 2 tỷ USD mỗi tháng, trong khi ước tính thấp nhất của JPMorgan là 500 triệu USD mỗi tháng.

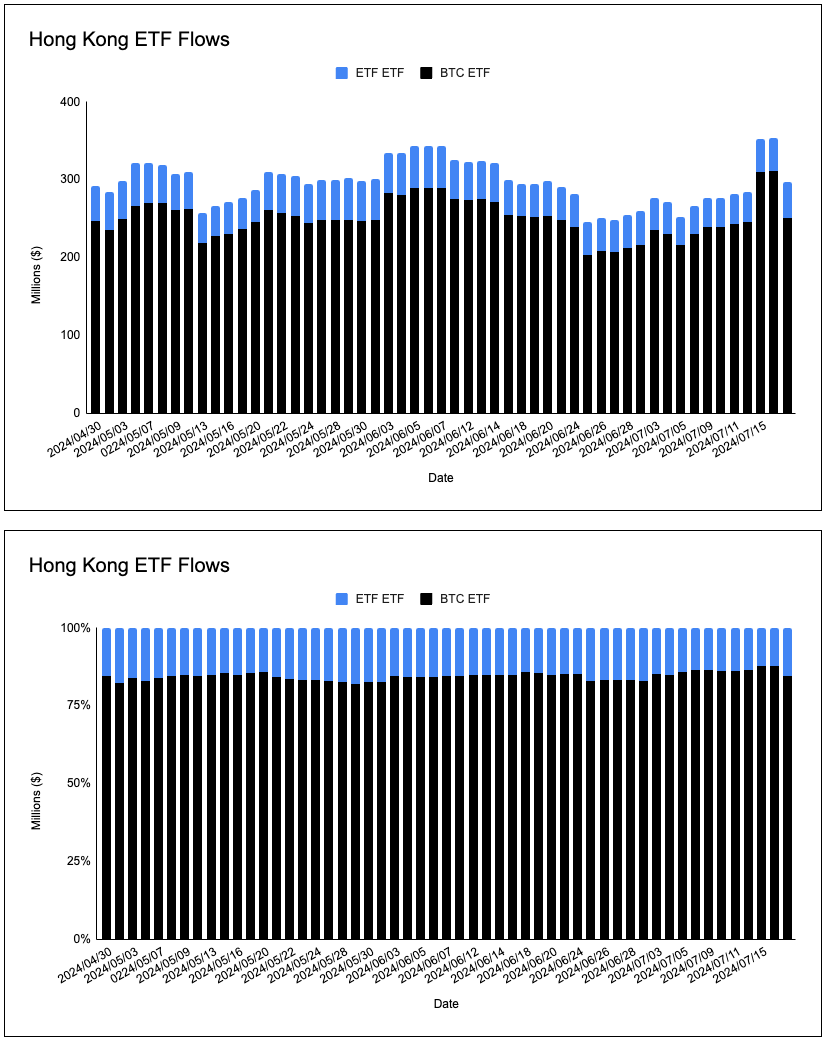

May mắn thay, chúng tôi có thể sử dụng dữ liệu từ các ETP của Hồng Kông và Châu Âu cũng như sự biến mất của chiết khấu ETHE để giúp ước tính tính thanh khoản. Nếu chúng ta nhìn vào sự phân bổ AUM của ETP Hồng Kông, chúng ta rút ra hai kết luận:

So với giá trị vốn hóa thị trường, tỷ lệ AUM của BTC và ETH ETP thiên về BTC hơn. Tỷ lệ giá trị vốn hóa thị trường là 75:25, trong khi tỷ lệ AUM là 85:15.

Tỷ lệ BTC so với ETH trong các ETP này tương đối ổn định và phù hợp với tỷ lệ giá trị vốn hóa thị trường BTC so với giá trị vốn hóa thị trường ETH.

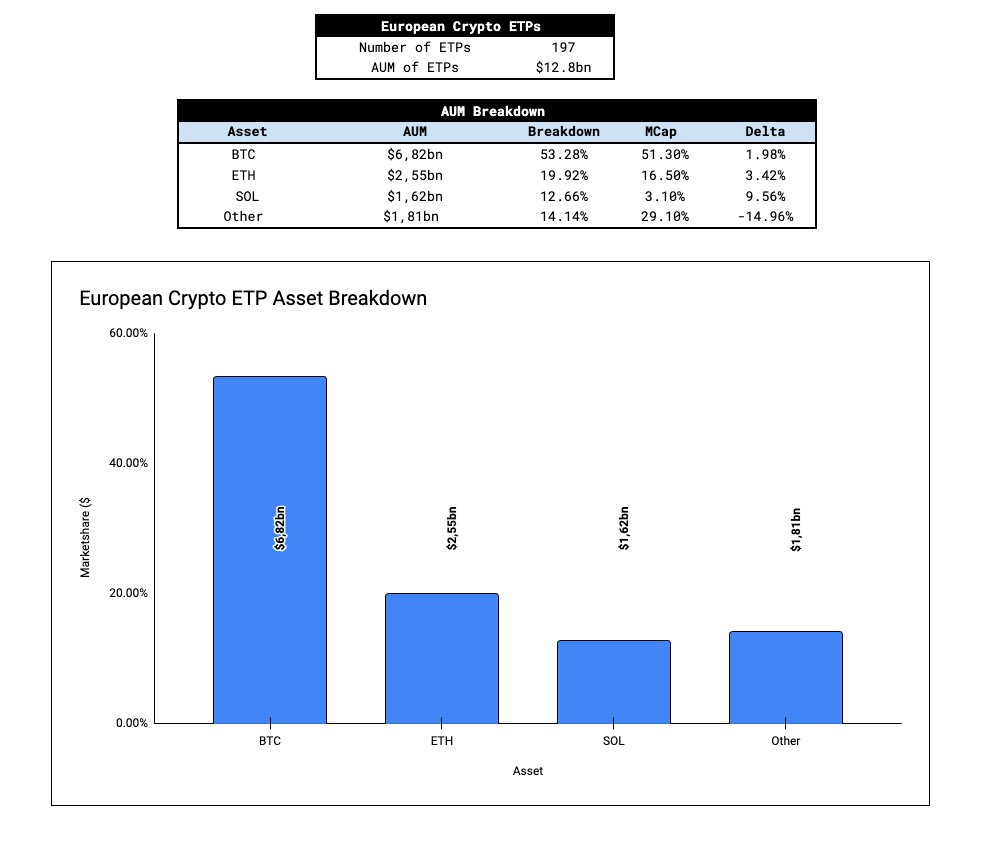

Ở Châu Âu, chúng tôi có quy mô mẫu lớn hơn - 197 ETP crypto với Tài sản đang quản lí(AUM) là 12 tỷ USD. Sau khi phân tích dữ liệu , chúng tôi nhận thấy rằng phân phối AUM của ETP Châu Âu gần như phù hợp với giá trị vốn hóa thị trường của Bitcoin và Ethereum . Tỷ lệ phân bổ của Solana quá cao so với giá trị vốn hóa thị trường của nó, gây bất lợi cho “các ETP crypto khác” (bất kỳ thứ gì không phải là BTC, ETH hoặc SOL). Ngoài Solana, một xu hướng đang bắt đầu xuất hiện - phân phối AUM toàn cầu giữa BTC và ETH gần như phản ánh tỷ lệ giá trị vốn hóa thị trường.

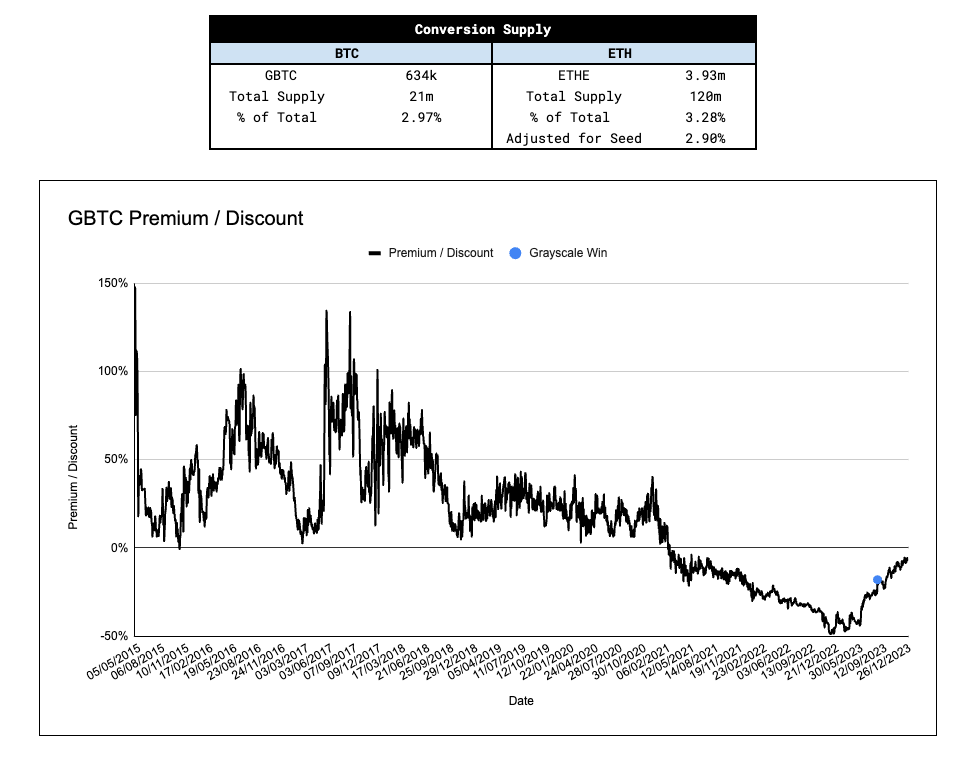

Xem xét rằng dòng tiền GBTC chảy ra là do câu chuyện "bán tin tức", điều quan trọng đánh giá tiềm năng của dòng tiền ETHE. Để mô hình hóa dòng chảy ETHE tiềm năng và tác động của chúng đến giá, việc nghiên cứu tỷ lệ phần trăm nguồn cung ETH trong các phương tiện ETHE là rất hữu ích.

Sau khi điều chỉnh vốn Seed mini Grayscale (10% ETHE AUM), ETHE đóng vai trò là nhà cung cấp dịch vụ trong đó tỷ lệ nguồn cung ETH trên tổng nguồn cung tương tự như khi ra mắt GBTC. Mặc dù không rõ bao nhiêu dòng tiền GBTC chảy ra là do chuyển giao và thoát ra, nhưng nếu chúng ta giả định rằng tỷ lệ chuyển giao và thoát ra là tương tự nhau, thì tác động của dòng tiền ETHE ra giá sẽ tương tự như dòng tiền GBTC.

Một thông tin quan trọng khác mà hầu hết mọi người bỏ qua là chênh lệch/chiết khấu trên giá trị tài sản ròng (NAV) của ETHE. ETHE đã giao dịch trong khoảng 2% NAV kể từ ngày 24 tháng 5 – trong khi GBTC lần đầu tiên được giao dịch trong khoảng 2% NAV vào ngày 22 tháng 1, chỉ 11 ngày sau khi GBTC được chuyển đổi thành ETF. Việc phê duyệt BTC ETF spot và tác động của nó đối với GBTC đang dần được thị trường định giá, đồng thời tình hình chiết khấu ETHE và giao dịch NAV đã được truyền đạt rõ ràng hơn thông qua GBTC. Vào thời điểm ETH ETF ra mắt, người nắm giữ ETHE sẽ có 2 tháng để thoát khỏi ETHE ở mức gần bằng giá trị ròng. Đây là yếu tố then chốt giúp hạn chế dòng vốn ETHE chảy ra, đặc biệt là dòng tiền chảy ra trực tiếp khỏi thị trường.

Tại ASXN, ước tính nội bộ của chúng tôi dao động từ 800 triệu USD đến 1,2 tỷ USD dòng vốn vào hàng tháng. Điều này được tính bằng cách tính mức trung bình theo trọng số vốn hóa giá trị vốn hóa thị trường của dòng tiền vào Bitcoin hàng tháng, được điều chỉnh theo giá trị vốn hóa thị trường của Ethereum .

Ước tính của chúng tôi được hỗ trợ bởi dữ liệu ETP crypto toàn cầu, dữ liệu cho thấy rằng các giỏ có trọng số giá trị vốn hóa thị trường là chiến lược chiếm ưu thế (chúng tôi có thể thấy các dòng vốn luân chuyển vào các quỹ ETF BTC áp dụng các chiến lược tương tự). Ngoài ra, với giao dịch ETHE ngang bằng trước khi ra mắt và giới thiệu các quỹ tín thác nhỏ, chúng tôi sẵn sàng đón nhận những bất ngờ tiềm ẩn.

Ước tính dòng vốn ETF của chúng tôi tỷ lệ thuận với giá trị vốn hóa thị trường tương ứng của chúng, do đó tác động lên giá sẽ tương tự nhau. Tuy nhiên, người ta cũng cần đánh giá lượng tài sản có tính thanh khoản và sẵn sàng để bán là bao nhiêu - giả sử mức "thả nổi" càng nhỏ thì giá sẽ phản ứng nhanh hơn với dòng vốn vào. Có hai yếu tố cụ thể ảnh hưởng đến nguồn cung ETH thanh khoản, đó là đặt cược gốc và nguồn cung trong hợp đồng thông minh. Do đó, có ít thanh khoản ETH hơn và có sẵn để bán hơn BTC, khiến nó nhạy cảm hơn với dòng ETF. Tuy nhiên, điều quan trọng cần lưu ý là khoảng cách thanh khoản giữa hai tài sản không lớn như một số đề xuất ( độ sâu sổ lệnh tích lũy +-2% của ETH là 80% BTC).

Ước tính của chúng tôi về nguồn cung chất lỏng như sau:

Khi chúng ta tiến gần hơn đến ra mắt ETF, điều quan trọng là phải hiểu bản chất phản ánh của Ethereum. Cơ chế này tương tự như BTC, nhưng cơ chế đốt của Ethereum và hệ sinh thái DeFi được xây dựng trên đó khiến vòng phản hồi trở nên mạnh mẽ hơn. Vòng phản xạ trông gần như thế này:

ETH chảy vào ETH ETF → Giá ETH tăng → Sự quan tâm đến ETH tăng → Mức sử dụng DeFi/ Chuỗi tăng → Chỉ báo cơ bản của DeFi được cải thiện → Việc đốt cháy EIP-1559 tăng → Nguồn cung ETH giảm → Giá ETH tăng → Nhiều ETH chảy vào ETH ETF → Lãi suất với ETH Lãi suất tăng → …

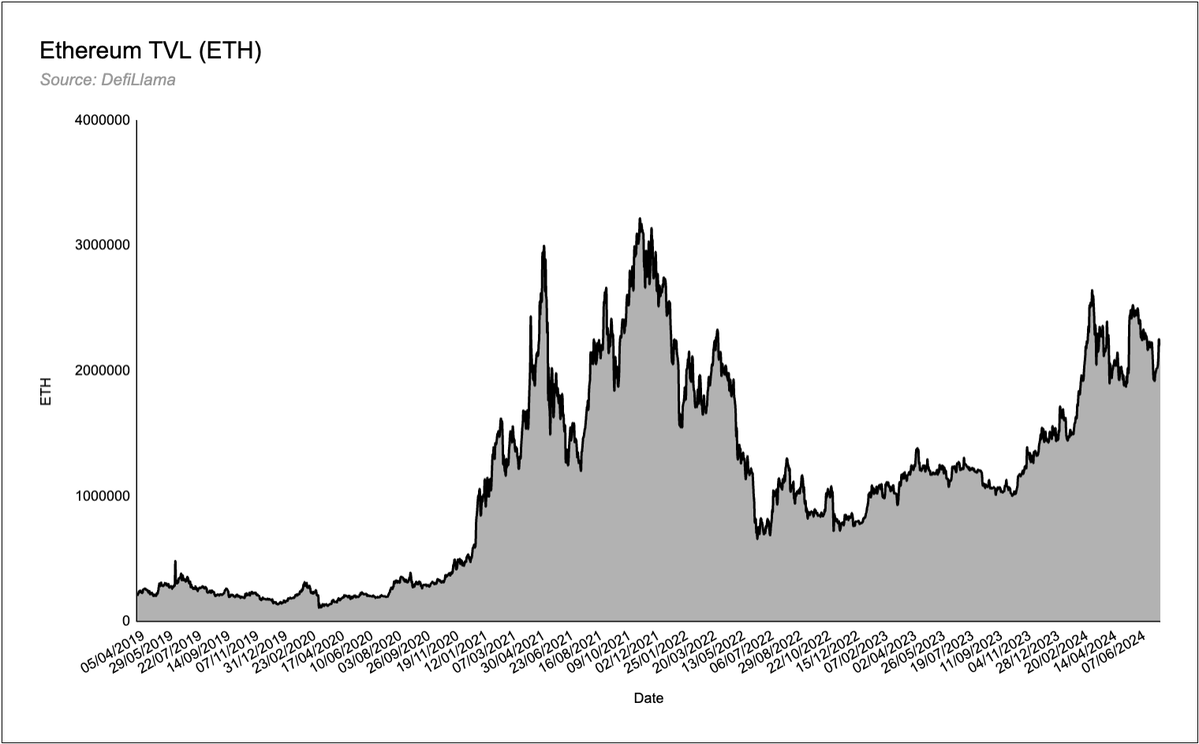

Một yếu tố quan trọng còn thiếu trong BTC ETF là “hiệu ứng tài sản” của hệ sinh thái. Trong hệ sinh thái Bitcoin mới nổi, chúng tôi không thấy nhiều lợi nhuận được tái đầu tư vào các dự án hoặc giao thức lớp cơ sở, mặc dù có một số mối quan tâm nhỏ đến Ordinals và chữ khắc. Là một “cửa hàng ứng dụng phi tập trung ”, Ethereum có toàn bộ hệ sinh thái sẽ được hưởng lợi từ dòng vốn liên tục đổ vào tài sản cơ bản. Chúng tôi cho rằng rằng hiệu ứng tài sản này chưa nhận được đủ sự quan tâm, đặc biệt là trong lĩnh vực DeFi. Có tổng giá trị 20 triệu ETH (63 tỷ USD) bị khóa (TVL) trong giao thức Ethereum DeFi và khi giá ETH tăng, ETH DeFi trở nên hấp dẫn hơn khi TVL và thu nhập bằng USD tăng vọt. ETH có tính phản xạ không tồn tại trong hệ sinh thái Bitcoin.

Các yếu tố khác cần xem xét:

Luồng luân chuyển từ BTC ETF sang ETH ETF sẽ như thế nào? Giả sử có một nhóm nhỏ các nhà đầu tư BTC ETF không muốn tăng mức độ tiếp xúc crypto ròng của họ mà muốn đa dạng hóa. Đặc biệt, các nhà đầu tư tài chính truyền thống (TradFi) thích các chiến lược tính trọng giá trị vốn hóa thị trường hơn.

Tài chính truyền thống hiểu ETH như tài sản và Ethereum như một nền tảng hợp đồng thông minh tốt đến mức nào? Câu chuyện về “vàng kỹ thuật số” của Bitcoin vừa đơn giản vừa được nhiều người biết đến. Câu chuyện của Ethereum(ví dụ: lớp quyết toán cho nền kinh tế kỹ thuật số, lý thuyết tài sản ba điểm, token hóa , v.v.) có thể được hiểu rõ đến mức nào?

Các điều kiện thị trường trước đó sẽ ảnh hưởng đến tính thanh khoản và hành động giá của ETH như thế nào?

Những người ra quyết định trong lĩnh vực tài chính truyền thống đã chọn hai tài sản crypto để kết nối thế giới của họ – Bitcoin và Ethereum. Tài sản này đã trở thành chủ đạo. Việc giới thiệu ETF spot thay đổi cách các nhà phân bổ vốn tài chính truyền thống nghĩ về ETH như thế nào, vì giờ đây họ có thể cung cấp một sản phẩm mà họ có thể tính phí. Cơn khát lợi lợi nhuận của tài chính truyền thống khiến lợi nhuận vốn có của Ethereum từ việc đặt cược trở thành một đề xuất rất hấp dẫn và chúng tôi cho rằng việc đặt cược ETH ETF là vấn đề sớm hơn là nếu. Các nhà cung cấp có thể cung cấp các sản phẩm không tính phí bằng cách đơn giản đặt ETH ở chế độ nền và kiếm được mức lợi nhuận cao hơn so với các ETF ETH thông thường.