Tác giả: Zixi.eth, Twitter@Zixi41620514

Gần đây chúng tôi đã sản xuất một tài liệu cấp vĩ mô. Gần đây, trong ngành công nghiệp blockchain, đã đến thời điểm tương tự như cuối ngày 22 tháng 12 khi định hướng đầu tư sơ cấp và thứ cấp tổng thể được quyết định. Hiện tại, hiệu suất của tất cả các token ngoại trừ BTC và Solana là tương đối trung bình và phản ứng của thị trường khá thờ ơ cho rằng thị trường bò có thể kết thúc. Nhưng chúng tôi vẫn tương đối lạc quan về tình hình thị trường trong nửa cuối năm nay và năm tới. Loại thị trường này có sự chênh lệch dài và ngắn nghiêm trọng nhất, dù là cấp một hay cấp hai, là thời điểm có lợi nhất miễn là bạn đi đúng hướng.

Do đó, trước tiên tôi sẽ đưa ra quan điểm cốt lõi của chúng tôi về thị trường, đồng thời đưa ra một số ý kiến về bốn Token chính thống.

TL:DR:

1. Cho dù đó là đợt cắt giảm lãi suất vào tháng 9, các chính sách quản lý của SEC hay sự ủng hộ của Trump đối với tiền điện tử, từ góc độ kinh tế và chính trị của Hoa Kỳ, đó đều là một lợi ích lớn cho thị trường tiền điện tử.

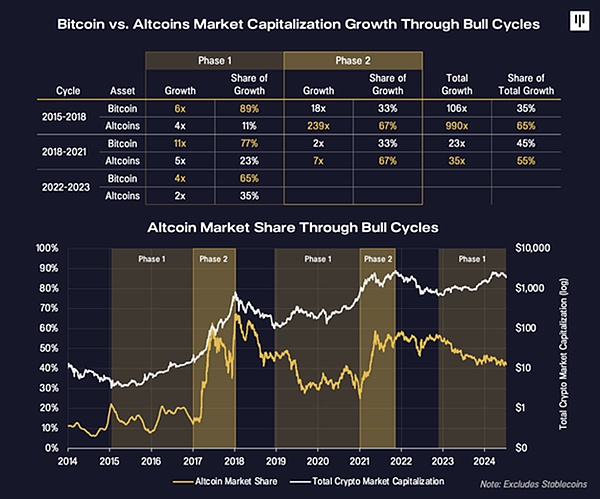

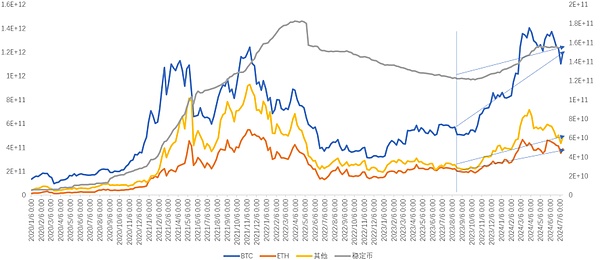

2. Tương tự như hai chu kỳ trước, thị trường bò hiện tại là Giai đoạn 1, nghĩa là Bitcoin dẫn đầu sự gia tăng, thị phần Bitcoin tăng và thị phần của Shansaicoin giảm đáng kể. Điều này có thể kéo dài thêm vài tháng nữa. Năm tới sẽ là Giai đoạn 2 thị trường bò do Altcoin dẫn đầu. (xem hình)

3. Giữ BTC vẫn là lựa chọn tốt nhất trong sáu tháng qua, nhưng bạn có thể cân nhắc thay thế bằng ETH hoặc Solana vào nửa cuối năm nay. Kể từ khi áp dụng ETF, ETF đã tăng lượng nắm giữ lên 303.000 BTC trong vòng nửa năm, nắm giữ tổng cộng 950.000 BTC, chiếm 4,5% tổng số BTC. Ngoài ra, đối với BTOEcosystem, trong sáu tháng qua, chúng tôi cho rằng rằng việc tập trung phát triển cách quản lý tài sản Holder BTC không cần sự tin cậy và giải phóng thanh khoản của các hộ gia đình lớn là đúng đắn. Điều này có thể được thấy trong dữ liệu của SolvProtocol.

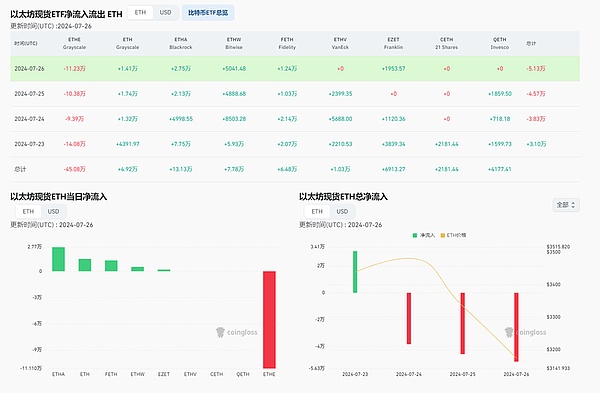

4. ETH rất phù hợp để xây dựng vị thế trong nửa cuối năm nay. Sau khi ETH bắt đầu giao dịch trên Nasdaq vào ngày 23 tháng 7 năm nay, nó sẽ lặp lại quá trình bán BTC của Grayscale vào đầu năm nay. Quá trình bán có thể kéo dài từ nửa tháng đến một tháng cho đến khi thị trường có thể bắt kịp Grayscale”. đang bán. Khi đạt đến điểm quan trọng này, đây là thời điểm rất tốt để mở một vị thế. Chúng tôi khuyên bạn nên chú ý đến tỷ giá hối đoái BTC/ETH trong nửa cuối năm nay. Sau khi dòng tiền ra ròng Grayscale kết thúc, đó là lúc để xây dựng một vị thế (logic tham khảo sự kết thúc của dòng tiền ròng BTC ở Grayscale vào tháng 2 năm nay. và quá trình BTC tăng 20%-30% trong một tháng).

5. Chúng tôi vẫn lạc quan về Solana về lâu dài. Quý nào cũng có sản phẩm hot. Nếu có hàng thì vẫn giữ, không bán được. vị trí ở mức giá thấp Khả năng xây dựng sinh thái 2C của họ thực sự mạnh mẽ. Việc thanh lý FTX đã được giải quyết một cách hoàn hảo trong nửa đầu năm nay. Giá vốn là 80 và giá hiện tại là 170-180. Đây là quyết định đúng đắn nhất mà chúng tôi đã đưa ra trong OTC thứ cấp trong nửa đầu năm. của năm. Ngoài ra, SolanaETF cũng đã được đệ trình và dự kiến sẽ có tiến triển trong năm tới. SEC cũng bỏ qua phán quyết chống lại Solana cho rằng họ coi đó là chứng khoán. Sau DePIN nổi tiếng của Solanaecosystem vào cuối năm ngoái, năm nay nó đã phát hành Pump.fun (tiền tệ meme+ sòng bạc một cửa), với doanh thu hàng ngày là một triệu đô la Mỹ và thu nhập 80 triệu đô la Mỹ.

TON. Chúng tôi bullish về ngắn hạn và trung hạn, nhưng chúng tôi cần quan sát trong dài hạn. Tôi vẫn rất thận trọng với OTC ở mức giá hiện tại, nhưng tôi có thể cân nhắc mua vào trực tiếp spot . Với TON, chúng ta có cơ hội kiếm tiền, nhưng với Tonecosystem, cơ hội của chúng ta tương đối nhỏ.

1. Tiền trong cộng đồng tiền điện tử đến từ nguồn vốn của thị trường tài chính.

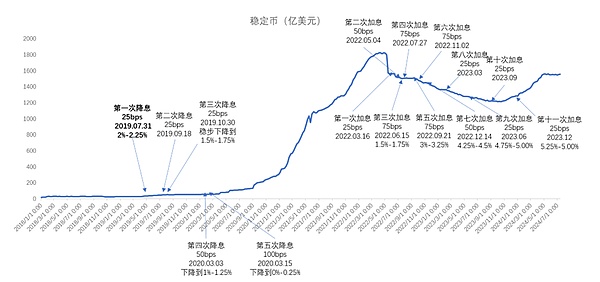

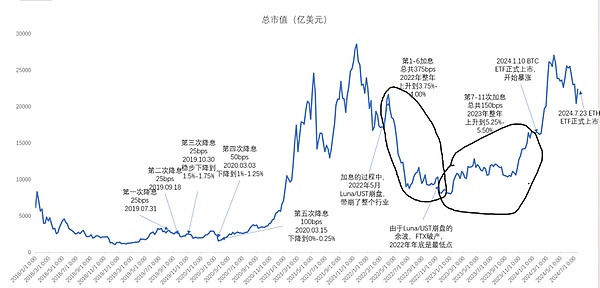

Dưới sự kiểm soát kinh tế vĩ mô, chẳng hạn như cắt giảm lãi suất lượng lớn và in tiền, những khoản tiền này sẽ tự nhiên chảy vào thị trường giao dịch. Kể từ đầu năm 2020, thị trường tiền điện tử có mối tương quan rất tích cực với chứng khoán Mỹ. Kể từ đầu năm 2021, ngành công nghiệp tiền điện tử đã phát triển thành ngành công nghiệp nghìn tỷ đô la và liên quan chặt chẽ đến lãi suất vĩ mô. Trong chu kỳ 17-20 năm không liên quan đến lãi suất vì quy mô quá nhỏ. Lượng tiền nóng trên thị trường có thể được đo bằng số lượng stablecoin đúc. Vào cuối năm 2021, số lượng stablecoin trên toàn thị trường đạt ATH ở mức 162 tỷ đô la Mỹ. Ngay cả sau nửa năm tăng, con số ổn định vẫn chỉ là 150 tỷ đô la Mỹ.

2. Tỷ lệ CPI hàng năm không điều chỉnh theo mùa của Mỹ trong tháng 6 là 3,0%, thấp hơn nhiều so với kỳ vọng của thị trường là 3,1% và giảm mạnh xuống mức thấp nhất kể từ tháng 6 năm ngoái.

Tỷ lệ CPI hàng năm không điều chỉnh theo mùa của Mỹ trong tháng 6 là 3,0%, thấp hơn nhiều so với kỳ vọng của thị trường là 3,1% và giảm mạnh xuống mức thấp nhất kể từ tháng 6 năm ngoái. Tỷ lệ CPI hàng tháng được điều chỉnh theo mùa trong tháng 6 là -0,1%, giá trị âm đầu tiên kể từ tháng 5 năm 2020. Thị trường đang đặt cược khả năng cắt giảm lãi suất trong tháng 9 đã lên tới hơn 90%. Theo tài liệu vĩ mô của CICC, đợt cắt giảm lãi suất này chủ yếu nhằm đưa lãi suất về mức trung tính. Các nhà phân tích vĩ mô cho rằng lãi suất trái phiếu Mỹ hợp lý là 4%, tương ứng với mức cắt giảm lãi suất 100-125 điểm cơ bản. Thời gian cho vòng đo điểm chuẩn này sẽ là năm 2019.

3. Sau vụ nổ súng, xác suất đắc cử tổng thống của Trump đã đạt hơn 60% theo Polymarket.

Chính sách tiền tệ của Trump trong nhiệm kỳ thứ hai vẫn đang theo đuổi việc cắt giảm lãi suất đáng kể và mở rộng bảng cân đối kế toán, điều này đã dẫn đến tăng tỷ lệ lạm phát, thường mang lại lợi ích lớn cho thị trường tiền điện tử và thị trường chứng khoán Mỹ. Ngoài ra, Trump phản đối ngành năng lượng mới và ủng hộ việc thúc đẩy ngành năng lượng truyền thống. Hiện tại, khai thác là ngành tiêu thụ năng lượng truyền thống chính. Đây là lý do tại sao ông ấy rất quan tâm đến năng lực sản xuất Bitcoin- ông ấy muốn tất cả bitcoin trong tương lai được đúc ở Mỹ. .S.

Trump coi thường tiền điện tử vào năm 2019 và có ít hiểu biết về ngành này. Vào tháng 12 năm 2022, anh ấy đã phát hành thẻ NFT của riêng mình. Bắt đầu vị thế giữ các vị trí tiền điện tử vào năm 2024, tài sản vượt quá 10 triệu đô la, trong đó 3,5 triệu đô la TRUMP (meme), 3 triệu đô la ETH và một số đồng meme. Tại Hội nghị Bitcoin ở Nashville, Trump đã có bài phát biểu rất thú vị (odaily.news/post/5197170). Nội dung bên trong có thể được hiện thực hóa đến mức nào là vấn đề quan điểm.

Ngoài ra, bạn có thể xem sê-ri thái độ gần đây của SEC. Nhìn chung, họ tương đối lạc quan.

4. Giá trị vốn hóa thị trường stablecoin đạt giá trị vốn hóa thị trường lưu hành tối thiểu của chu kỳ này là 121,1 tỷ USD vào ngày 2 tháng 10 năm 2023.

Hiện nó đã phục hồi lên 155,8 tỷ USD, tăng trưởng 28% so với cùng kỳ năm trước, điều đó có nghĩa là 34,7 tỷ USD đã thực sự chảy vào thị trường. Dòng vốn chỉ 34,7 tỷ USD đã dẫn đến:

1. BTC tăng trưởng từ 545 tỷ USD lên 1,2 nghìn tỷ USD hiện nay, tăng trưởng 120% (không chỉ dòng stablecoin đổ vào mà còn cả lượng mua ETF lượng lớn.)

2. ETH hoạt động yếu nhất, tăng trưởng từ 208 tỷ lên 390 tỷ đô la Mỹ, tăng trưởng 87%

3. Altcoin đứng thứ hai, tăng trưởng 108% từ 235,6 tỷ tăng trưởng Mỹ lên 490,1 tỷ đô la Mỹ (các dự án mới ra mắt, do đó có một mức tăng trưởng nhất định ở đây)

5. Hiệu suất của mã thông báo trên rất phù hợp với mô hình hồ chứa mà chúng ta đã nói trước đây và thanh khoản đang giảm dần. Những lý do khiến Ethereum hoạt động kém hơn Bitcoin trong sáu tháng qua là:

1. Từ góc độ của câu chuyện mới, ngoài Staking(Lido) + đặt lại (Eigenlayer) + LRT, Ethereum không có bất kỳ đổi mới đáng kể nào về cơ sở hạ tầng và mô hình kinh doanh trong năm nay, mà giống như một matryoshka hơn.

2. Những kỳ vọng về mặt kỹ thuật của Ethereum đang dần kết thúc. Trong giai đoạn tăng trưởng ETH/BTC 2021-2022, mọi người đều lạc quan về Ethereum vì khi người dùng tiếp tục tăng trưởng, Ethereum Gas cực kỳ đắt đỏ (GWEI thường trên 70 vào đầu ngày 21-22 và tx chuyển khoản là 2- 3u, Sự tương tác của NFT ít nhất là 50-100u). Vì vậy, mọi người bắt đầu làm việc trên op/zkL2 hai hoặc ba năm sau, mặc dù L2 đã chia sẻ một phần lớn áp lực tương tác cho mainnet, nhưng nó không có được sự áp dụng rộng rãi như mọi người hy vọng vào thời điểm đó. Ngược lại, việc tạo ra L2 không còn là vấn đề kỹ thuật nữa, khiến L2, vốn được định giá cao vào năm 2022/23, tiếp tục giảm sau khi đồng tiền của nó được phát hành.

3. BTC đã được ETF chấp thuận và có lệnh mua Nasdaq, trong khi ETH vẫn chưa được ETF chấp thuận cách đây nửa năm.

4. Thanh khoản không đủ, còn lâu mới đến quá trình tràn thanh khoản.

6. Về BTC (và hệ sinh thái của nó), mặc dù vĩ mô lạc quan đáng kể về lâu dài nhưng nó có thể được coi là sẽ được chuyển đổi thành ETH/ Solana vào nửa cuối năm nay:

1. Đánh giá theo mốc thời gian nửa năm, dòng vốn vào BTC ETF vẫn khá lành mạnh. ETF nắm giữ khoảng 950.000 BTC và đã tăng lượng nắm giữ thêm 303.000 BTC trong vòng nửa năm. Holder ETF chiếm 4,5% tổng số BTC.

2. Trump rất chú ý đến BTC. Điều này có thể được nhìn thấy qua thái độ của Trump đối với khai thác, năng lượng, cắt giảm lãi suất và các quy định tại hội nghị Nashville.

3. Việc cắt giảm lãi suất sẽ có tác động lớn nhất đến BTC, trong đó tiền sẽ chảy vào BTC trước tiên.

4. Hệ sinh thái BTC hơi bị đình trệ, nhưng nhu cầu cấp thiết để Trustless cung cấp cho BTO Holder quản lý tài sản dựa trên U-based/Shansai coin là rõ ràng. Các dự án sinh thái đều dựa trên lòng Babylon. Nếu Babylon có thể hợp tác với các quỹ ETF truyền thống và đưa BTcSecuritysharing đến Chuỗi POS khác để cung cấp dịch vụ bảo mật thì đó sẽ là lợi ích lớn cho dự án sinh thái Babylon.

7. Đối với ETH (và hệ sinh thái của nó), ngắn hạn bearish và sự đổi mới sinh thái đã bị đình trệ, nhưng vĩ mô trung và dài hạn vẫn lạc quan.

1. SEC cho rằng ETH không phải là chứng khoán mà là hàng hóa, nhưng STETH là chứng khoán, điều này không tốt cho các dự án liên quan đến StakeFi (chẳng hạn như Lido).

2. Nếu Grayscale lặp lại quy trình bán BTC ban đầu, mức tăng ETH trong nửa đầu tháng rất có thể sẽ không ổn. Grayscale đã bán từ 600.000 BTC xuống chỉ còn 300.000 BTC trong nửa năm và bán được 18 tỷ đô la Mỹ với mức giá trung bình là 60.000. Grayscale vẫn còn 7,4 tỷ đô la Mỹ Ethereum trong tay và vẫn cần chờ thị trường tiêu thụ nó.

3. Tất cả những đổi mới ( tài sản ) Ethereum trong vòng này đều dựa trên Eigenlayer. Tỷ lệ Staking Ethereum đã đạt 28,21% trong 4 năm qua và tỷ lệ đặt cược lại của nó đã đạt 4,8% trong nửa năm. Các lớp Eigenlayer đều là những đổi mới tài sản và là loại tự tạo nội bộ điển hình.

4. Appchain RAAS vẫn được thực hiện trên Ethereum và cơ sở hạ tầng đã rất hoàn thiện. Mặt hàng hot trong tương lai có thể là appchain của Ethereum.

8. Solana lạc quan về lâu dài và sẽ có lượt truy cập hàng quý.

1. Việc thanh lý FTX đã được giải quyết thành công và bắt đầu phát hành tuyến tính vào tháng 7. Áp lực bán ra hàng ngày trên thị trường trung bình là 3,6-4 triệu đô la Mỹ (giá 180-190).

2. Solana ETF đã nộp đơn đăng ký và dự kiến ETF có thể được phê duyệt vào năm 2025.

Hệ sinh thái 3.2C ngày càng tốt hơn và trải nghiệm người dùng rất mượt mà. Nó từng vượt qua Ethereum để trở thành sòng bạc trên Chuỗi lớn nhất. Pumpfun đã trở thành sản phẩm ứng dụng thành công nhất trong sáu tháng qua (pump.fun/board), với thu nhập 80 triệu đô la Mỹ và lợi nhuận hàng ngày là một triệu đô la Mỹ.

9. TON bullish trong ngắn hạn và trung hạn, nhưng nó bị hạn chế bởi thanh khoản token và liệu hệ sinh thái có bền vững hay không.

1. Theo quan điểm của chúng tôi về TON ở bài viết trước, TON có cơ hội trở nên lớn hơn, nhưng hệ sinh thái TON có thể không có cơ hội. Hệ sinh thái TON có thể được coi là một hệ sinh thái chương trình nhỏ WeChat hoang dã và ít được quản lý hơn. Hiện tại, hầu hết các hệ sinh thái được phát triển đều là các trò chơi nhỏ không cần não, chẳng hạn như nhấn 2earn và treo lên 2 kiếm tiền, v.v. và người dùng chủ yếu là airdrop. thợ săn, bị giới hạn bởi chế độ trò chơi của sản phẩm. Tỷ lệ chuyển đổi tương tác trên Chuỗi thực tế của người dùng web2 không vượt quá 10%. Mặc dù có những sản phẩm game phi thường nhưng chúng không tồn tại mãi mãi. Sau một ngày phân phối airdrop, dự án về cơ bản đã kết thúc.