Tác giả: Fu Peng, Chuyên gia kinh tế trưởng Công ty Chứng khoán Đông Bắc

Giới thiệu

Cuối cùng, logic của thị trấn khai thác vàng bắt đầu sai lầm. Đây là lúc các vấn đề về tài sản cốt lõi bắt đầu lộ ra. Tất cả các Chuỗi giao dịch ban đầu dựa vào độ biến động thấp, đòn bẩy cao và thậm chí cả chi phí vận chuyển. cốt lõi này bắt đầu suy thoái. Sự suy giảm của Nvidia có nghĩa là bên tài sản chênh lệch giá đã bắt đầu thu hẹp lại, và logic phòng ngừa rủi ro chi phí trung gian cũng bắt đầu đảo ngược (chọn giữ tài sản bằng đồng yên Nhật và bán đồng yên Nhật) và toàn bộ bên trách nhiệm pháp lý (vay mượn bằng đồng yên Nhật) cũng đã bắt đầu thu hẹp lại. Lúc này, Ngân hàng Nhật Bản có thể khiến tỷ giá hối đoái quay trở lại mối quan hệ chênh lệch lãi suất.

Để hiểu thị trường toàn cầu, bạn phải hiểu giao dịch chênh lệch giá

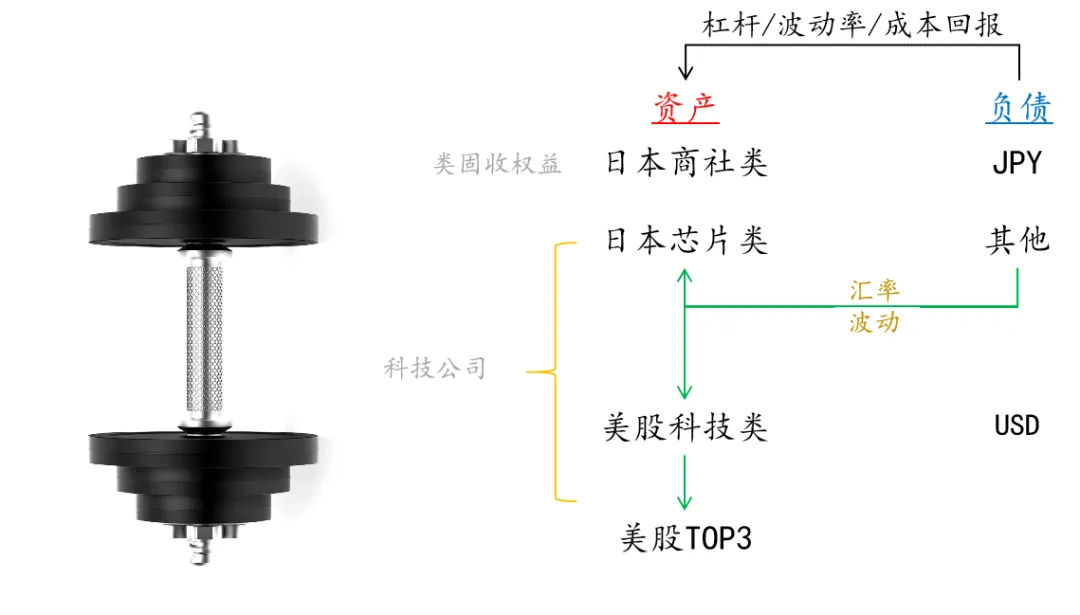

Giao dịch mua bán đã là một loại phương thức vận hành vốn được thị trường biết đến bằng cách lựa chọn các đối tượng bên tài sản và bên tài sản thích hợp, sử dụng các đặc tính biến động thấp để đảm bảo sự ổn định của giao dịch và sử dụng giao dịch mua bán để tối đa hóa lợi nhuận, một số nhà giao dịch. Trên cơ sở này, một lượng đòn bẩy nhất định có thể được bổ sung một cách thích hợp. Tất nhiên, không tính đến đòn bẩy, sự biến động của tài sản, lợi nhuận tiềm năng tài sản và chi phí phòng ngừa rủi ro vốn là những yếu tố chính trong việc đo lường hành vi vay mượn vay chênh lệch giá.

Bằng cách tham gia vào các giao dịch như vậy, chúng ta có thể tiết lộ logic của dòng vốn toàn cầu. Mặc dù lý tưởng nhất là vốn phải được lưu chuyển tự do trên khắp thế giới, nhưng xét đến các yếu tố chính trị và địa chính trị trong thực tế, vẫn có những trở ngại thực tế và nhiều chi phí ma sát khác nhau đối với dòng vốn tự do. Sau năm 2016, nhân vật của nhiều thứ đã có sự đảo ngược lớn giữa tài sản và nợ. Những thay đổi trong phân công lao động toàn cầu đã dẫn đến những thay đổi trong mối quan hệ dòng vốn. Đặc biệt, xu hướng chống toàn cầu hóa đã có tác động tiêu cực đến nền kinh tế. dòng vốn quốc tế có tác động đáng kể.

Sự kết hợp thực tế của các giao dịch thực hiện trong hai năm qua

Sau dịch bệnh, lãi suất đô la Mỹ tăng đáng kể và vay mượn bằng đô la Mỹ cũng tác động không nhỏ đến dòng vốn toàn cầu. Thứ nhất, mặc dù đồng đô la Mỹ vẫn là đồng tiền vay mượn chính, nhưng do chi phí tăng đáng kể nên cần phải có sự chắc chắn, đòn bẩy cao, biến động thấp và cuối cùng là tạo ra tài sản có lợi nhuận cao (lãi suất thấp bằng đồng đô la Mỹ). sẽ thúc đẩy sự không chắc chắn, đòn bẩy cao, Tài sản có tính biến động cao và lợi tức đầu tư (ROI) cao, chẳng hạn như chiến lược đầu tư của Cathie Wood), vì vậy bạn sẽ thấy rằng đồng đô la lãi suất cao vẫn có thể phân bổ tài sản , nhưng chúng sẽ không còn phân bổ tài sản như Cathie Wood nữa, trong khi Nvidia và những tài sản khác đã trở thành Tài sản có tính xác định, có đòn bẩy cao và độ biến động thấp và cuối cùng tạo ra lợi nhuận cao;

Hình: Những quả tạ về phía tài sản của giao dịch vận chuyển toàn cầu

Nguồn: Thế giới tài chính của Fu Peng

Thứ hai, với tư cách là đồng minh của đồng đô la Mỹ, đồng yên Nhật cũng đóng một nhân vật quan trọng về mặt trách nhiệm pháp lý. Do việc duy trì chính sách lãi suất thấp trong thời gian dài, đồng yên Nhật luôn được sử dụng làm đồng tiền chênh lệch giá. ba mươi năm qua, vay mượn bằng đồng yên Nhật đã được đầu tư vào các khoản đầu tư khác ngoài Nhật Bản. Thị trường đang phải đối mặt với những vấn đề sâu xa đằng sau nền kinh tế nội địa của Nhật Bản và việc đầu tư vào tài sản nội địa của Nhật Bản bằng đồng yên Nhật là không thể.

Tuy nhiên, với việc hoàn thành chu kỳ tự nhiên của Nhật Bản (phân bổ nội bộ) và sự phân công lại lao động trên trường quốc tế, tài sản bằng đồng yên Nhật đầu tư bằng đồng yên Nhật ngày càng trở nên phổ biến hơn ở cấp độ vi mô, thị trường chứng khoán Nhật Bản của doanh nghiệp. cải cách quản trị Điều này càng làm nảy sinh nhu cầu phân bổ cho hai loại tài sản trên thị trường chứng khoán Nhật Bản. Thứ nhất, các công ty thương mại lớn đã trở thành những con bò sữa ổn định và lãi suất cao do những điều chỉnh về quản trị. Thứ hai, cổ phiếu công nghệ Nhật Bản đã trở thành cổ phiếu tăng trưởng; đến việc phân công lại lao động ở Hoa Kỳ thông qua trí tuệ nhân tạo và tài sản toàn cầu hóa.

Vốn vay mượn bằng đồng yên Nhật chủ yếu chảy vào hai loại tài sản này ở Nhật Bản và giao dịch vay mượn đồng yên Nhật mua vào các công ty thương mại Nhật Bản của Buffett là một trường hợp điển hình của giao dịch chênh lệch giá mang tính quyết định nhất, giúp phòng ngừa hoàn toàn rủi ro khi trao đổi đồng yên Nhật. rate./ Lợi nhuận, tập trung vào sự ổn định của các công ty thương mại lớn của Nhật Bản, con bò tiền mặt;

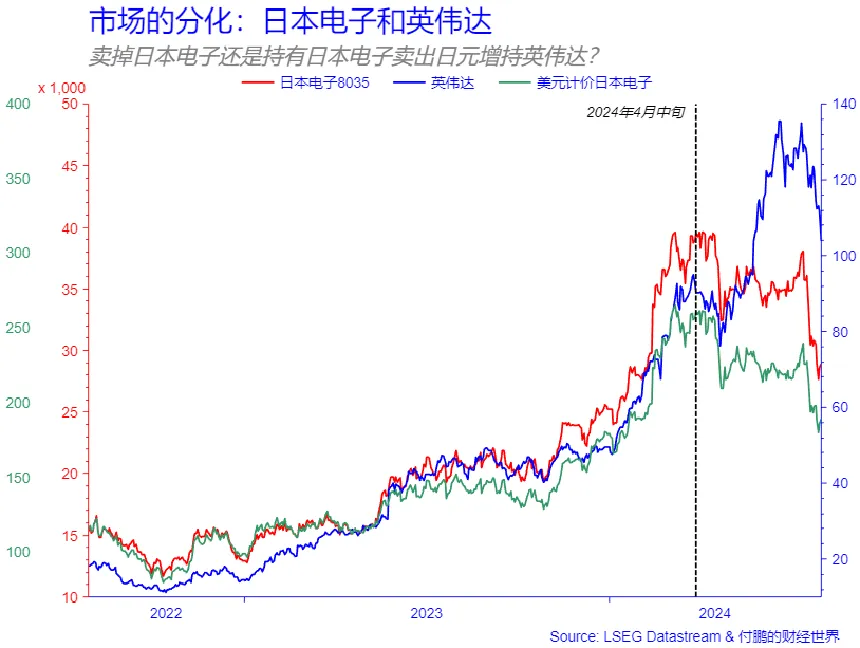

Hạng mục khác về mặt tài sản là đầu bên kia của quả tạ - cổ phiếu công nghệ Nhật Bản, đặc biệt là đối tượng được đại diện bởi Japan Electronics. Trên thực tế, không chỉ Japan Electronics, mà cả TSMC, v.v. đều thực sự là những người dẫn đầu vòng này. AI của Mỹ là một cái bóng, nhưng các công ty này đều nằm ở vòng ngoài và tài sản cốt lõi là NVIDIA lõi-lõi;

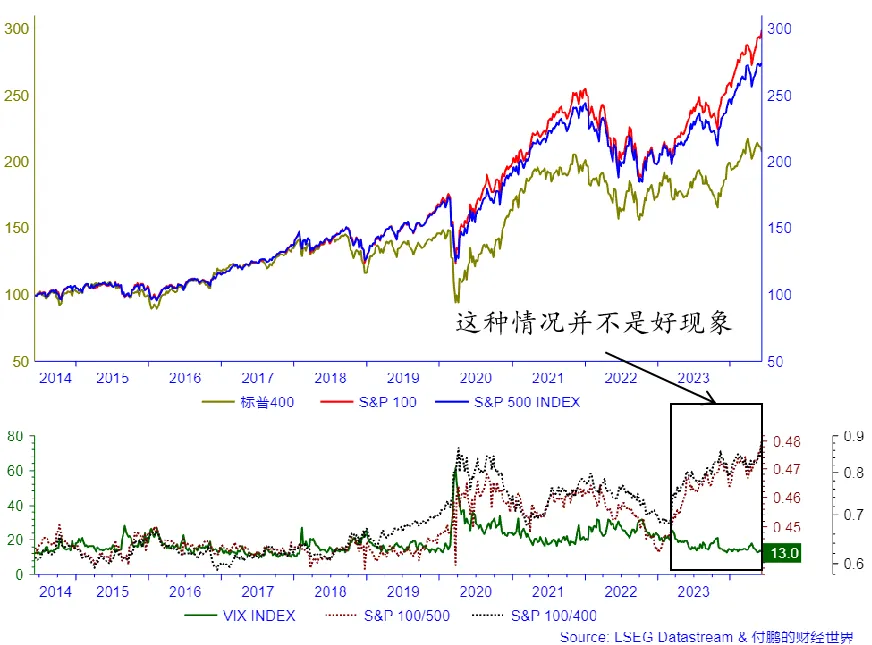

Giống như mọi người đang quan sát sự thu hẹp của thị trường chứng khoán Hoa Kỳ, sự so sánh giá giữa 100 công ty hàng đầu và 400 công ty cuối bảng trong S&P 500, sau đó là ba công ty hàng đầu và 97 công ty cuối bảng, rồi đến Nvidia, công ty dẫn đầu trong số này. ba công ty, các quỹ thị trường ngày càng tập trung vào các công ty hàng đầu, và đằng sau hiện tượng này là mức độ biến động thấp kỷ lục của S&P Trong nhật ký trước, tôi đã tập trung vào quy mô của thị trường quyền chọn bên ngoài của Nvidia. độ biến động thấp Ba yếu tố lãi suất, đòn bẩy và lợi nhuận đều được tập hợp lại với nhau, và đỉnh điểm sẽ sớm đến;

Và nếu chúng ta mở rộng quá trình thu hẹp vòng tròn để tích hợp hai loại tài sản này ở Nhật Bản, thì bạn sẽ thấy rằng Nhật Bản, với tư cách là tài sản ngoại vi nhất, đã thực sự bị xóa sổ trong vòng tròn thu hẹp vào cuối tháng 4 năm nay. Trên thực tế, chúng tôi cũng đã đề cập rằng các công ty chip Nhật Bản thực sự có thể được coi là cái bóng của "em trai" của các công ty công nghệ Mỹ. Vào thời điểm này, tỷ giá đồng yên Nhật đã trở thành một công cụ phòng ngừa rủi ro quan trọng;

Với sự co lại vào cuối tháng 4 năm nay, các cổ phiếu chip Nhật Bản tính bằng đồng Yên (như Japan Electronics), giống như các công ty khác trên thị trường chứng khoán Mỹ, không thể theo kịp tốc độ dẫn đầu của NVIDIA, và các quỹ ngày càng bị thu hẹp. bị các công ty hàng đầu của NVIDIA bòn rút vào thời điểm này, giao dịch có thể chọn bán Japan Electronics (bán tài sản bằng đồng Yên Nhật), nhưng rủi ro về sự tập trung ngày càng tăng của các công ty hàng đầu, và nếu xét đến việc nếu ngành này lan rộng trong giai đoạn sau thì sẽ gây ra làn sóng thứ hai và các yếu tố khác, một lựa chọn khác là duy trì sự kết hợp mang theo như vậy, nhưng sử dụng việc bán đồng yên Nhật để thay thế việc bán tài sản bằng đồng yên Nhật, tức là tiếp tục nắm giữ tài sản bằng đồng yên Nhật, nhưng bán tài sản bằng đồng yên Nhật. đồng yên, để có thể đầu tư vào phần tài sản chip Nhật Bản bằng đô la Mỹ này. Danh mục đầu tư vẫn không bị lỗ vốn lớn, và tất nhiên chắc chắn sẽ có thêm một dòng tiền vay mượn bằng đồng yên Nhật đổ vào các công ty công nghệ chứng khoán hàng đầu của Hoa Kỳ. ;

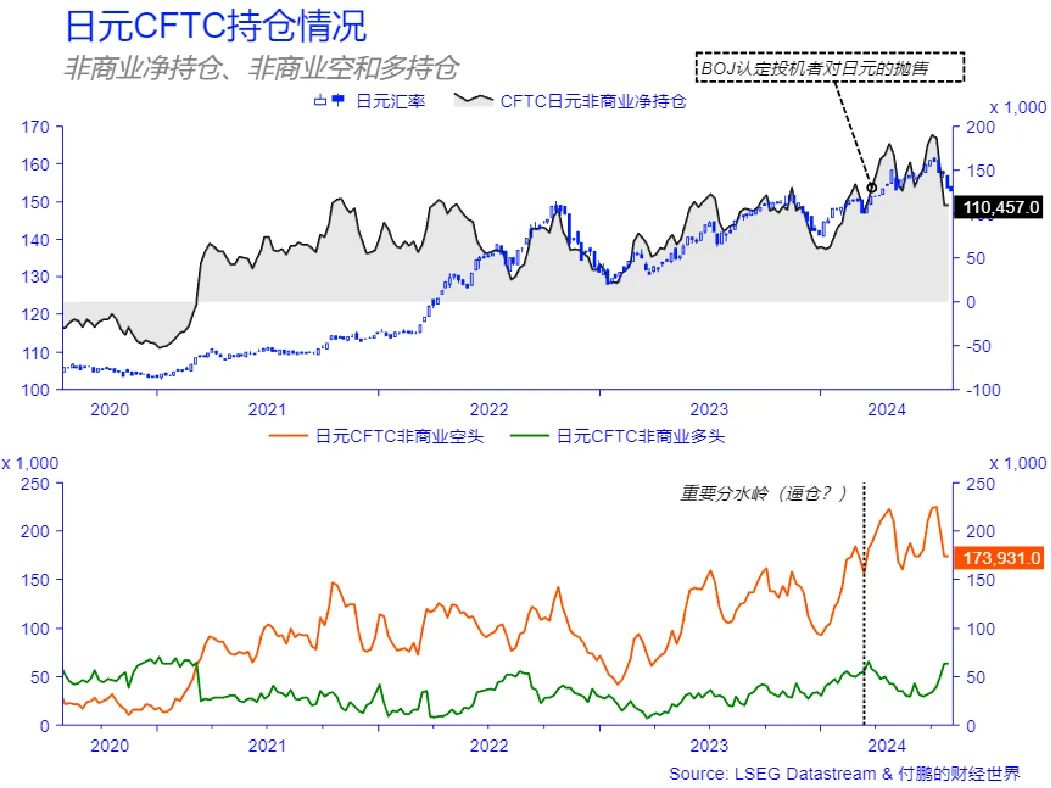

Khi bắt đầu giai đoạn này, bạn sẽ thấy sự biến động của tỷ giá hối đoái (bán đồng yên Nhật). Theo quan điểm của BOJ, đó là hành vi bán quá mức của nhà đầu cơ. Trong danh mục đầu tư, nó trở thành một biện pháp phòng ngừa việc nắm giữ tài sản bằng đồng yên Nhật. tỷ giá hối đoái và chênh lệch lãi suất theo logic trách nhiệm pháp lý truyền thống bắt đầu tách rời. Các khoản lỗ ở phần tài sản này được chọn để phòng ngừa bằng lợi nhuận từ biến động tỷ giá hối đoái. Nếu Nvidia tiếp tục đạt được những tiến bộ vượt bậc, khía cạnh tài sản sẽ trở nên thuận lợi hơn ngay cả khi được xem xét. Xem xét rủi ro và chi phí phòng ngừa rủi ro tỷ giá, lợi tức đầu tư (ROI) dự kiến sẽ thu hút nhiều nhà kinh doanh chênh lệch giá như vậy. Do đó, mặc dù Ngân hàng Nhật Bản đã can thiệp. lần đầu tiên nhìn lên dữ liệu của CFTC, nó đã loại bỏ một số đầu cơ giá xuống cơ, nhưng không thành công. Trong bối cảnh không có thay đổi nào về toàn bộ tài sản , Ngân hàng Nhật Bản tiếp tục thua lỗ;

Cuối cùng, logic của thị trấn khai thác vàng bắt đầu sai lầm. Đây là lúc các vấn đề về tài sản cốt lõi bắt đầu lộ ra. Tất cả các Chuỗi giao dịch ban đầu dựa vào độ biến động thấp, đòn bẩy cao và thậm chí cả chi phí vận chuyển. cốt lõi này bắt đầu suy thoái. Sự suy giảm của Nvidia có nghĩa là bên tài sản chênh lệch giá đã bắt đầu thu hẹp lại, và logic phòng ngừa rủi ro chi phí trung gian cũng bắt đầu đảo ngược (chọn giữ tài sản bằng đồng yên Nhật và bán đồng yên Nhật) và toàn bộ bên trách nhiệm pháp lý (vay mượn đồng yên Nhật) cũng đã bắt đầu thu hẹp. Lúc này, Ngân hàng Nhật Bản có thể khiến tỷ giá hối đoái quay trở lại mối quan hệ chênh lệch lãi suất;

Do chênh lệch lãi suất giữa Ngân hàng Nhật Bản và Hoa Kỳ vẫn cao tới 4% nên tỷ giá hối đoái chắc chắn sẽ bị hạn chế bởi mối quan hệ lãi suất (Yen Center 153) Tài sản chip này bằng nội tệ của Nhật Bản thực tế là. chỉ là một cái bóng của danh mục công nghệ trí tuệ nhân tạo trên thị trường chứng khoán Hoa Kỳ, vì vậy cốt lõi của NVIDIA đã trở thành Nó đã trở thành một điểm neo quan trọng cho toàn bộ hoạt động giao dịch của đồng yên Nhật.

Trong bối cảnh này, đồng yên Nhật với tư cách là một bên nợ tương đối ổn định và chênh lệch lãi suất giữa Hoa Kỳ và Nhật Bản cũng tương đối cố định. Nếu tài sản công nghệ trong nước của Nhật Bản có thể mang lại mức độ biến động thấp và lợi nhuận cao thì chúng có thể đóng vai trò là công cụ phòng ngừa rủi ro trước tỷ giá hối đoái, cho phép vay mượn thu được lợi nhuận ổn định ngay cả khi tỷ giá hối đoái biến động. Tuy nhiên, khi kinh doanh chênh lệch giá tài sản trở nên thuận lợi hơn và lợi tức đầu tư (ROI) cao hơn, biến động tỷ giá hối đoái như một phương pháp phòng ngừa rủi ro sẽ phá vỡ mối quan hệ lãi suất.

Nhìn chung, việc phân bổ quỹ chênh lệch giá bằng đồng Yên Nhật được phản ánh qua (tỷ giá hối đoái) nhìn lên nợ phải trả (chênh lệch lãi suất) và kỳ vọng tài sản dưới 153 lợi nhuận từ chênh lệch lãi suất và trên 153 phụ thuộc vào việc liệu phía tài sản có thể mang lại kỳ vọng lợi tức đầu tư cao hơn hay không. Và chi phí phòng ngừa rủi ro bằng đồng yên có thể được đưa vào tính toán mà vẫn tiết kiệm chi phí;

Nhân dân tệ từ tài sản mang theo sang trách nhiệm pháp lý

Đồng Nhân dân tệ cũng vô tình trở thành một phần của hoạt động thương mại vận tải toàn cầu mới. Đối với đất nước chúng ta, chúng ta đang phải đối mặt với một số vấn đề nhất định về dư thừa công suất và tổng cầu không đủ hiệu quả, đồng thời việc thị trường bất động sản bị nén lại có thể dẫn đến mất cân đối cung cầu hơn nữa. Điều này thúc đẩy phía cung chuyển sang thị trường nước ngoài thông qua xuất khẩu hoặc các công ty ra mở rộng ra nước ngoài, thúc đẩy sự gia tăng xuất khẩu và thặng dư thương mại của Trung Quốc. Nhưng trong tương lai gần, loại hành vi thương mại này có thể tác động đến thị trường nước ngoài và gây ra xung đột thương mại một lần nữa.

Đối với các quỹ trong nước, lợi nhuận đầu tư của họ dự kiến sẽ giảm đáng kể. Mặc dù lượng lớn tài sản thặng dư đã được tích lũy thông qua xuất khẩu, nhưng do tỷ suất lợi nhuận gộp thấp và sự phụ thuộc vào quy mô, lợi nhuận từ các quỹ này có thể không được hoàn lại để đổi lấy Nhân dân tệ, dẫn đến xuất hiện lượng lớn ngoại hối chưa thanh toán. quỹ bán hàng, có thể đi qua hệ thống ngân hàng. Giữ đô la Mỹ trên quy mô lớn hoặc trực tiếp lưu trữ chúng ở nước ngoài thông qua thương mại. Điều này càng làm nổi bật vấn đề lợi nhuận ít ỏi trong quá trình sản xuất trong nước và lợi nhuận bị mắc kẹt ở nước ngoài có thể được đầu tư ra nước ngoài thông qua vay mượn bằng Nhân dân tệ, hình thành danh mục đầu tư chịu lãi là "vay mượn Nhân dân tệ - tài sản USD". Nếu một doanh nghiệp nắm giữ QDII thông qua vay mượn Nhân dân tệ trong nước và sau đó nắm giữ tài sản ở nước ngoài, mặc dù đây là hành vi chênh lệch giá hợp pháp, nhưng nó có thể dẫn đến việc tăng cường rà soát đầu tư trực tiếp nước ngoài xuyên biên giới và thắt chặt hạn ngạch.

Đối với các quỹ ở trong nước, do có sự kiểm soát vốn, họ chỉ có thể tìm kiếm tài sản ( tài sản giống trái phiếu có độ biến động thấp, rủi ro thấp ) trên thị trường vốn trong nước, chẳng hạn như cổ tức và hành vi chênh lệch giá.

Một số lượng nhỏ quỹ nhân dân tệ trong nước và hành vi của các doanh nghiệp trong nước phản ánh xu hướng vay mượn bằng nhân dân tệ chuyển sang tài sản bằng đô la Mỹ. Trong đó có thể được phân bổ cho trái phiếu bằng đô la Mỹ, nhưng một lượng vốn lớn hơn có thể chảy vào các lĩnh vực công nghệ cao. như chất bán dẫn và trí tuệ nhân tạo. Điều này phản ánh sự không phù hợp giữa việc thiếu lợi nhuận đầu tư bằng đồng nhân dân tệ và nhu cầu đầu tư, đồng thời phản ánh thêm tình hình hiện tại là không đủ nhu cầu hiệu quả trong toàn bộ nền kinh tế.