Tác giả: Tanay Ved Nguồn: Coin Metrics Dịch: Shan Oppa, Jinse Finance

Những điểm chính:

Dòng stablecoin đã chuyển biến tích cực, với tổng lượng cung ứng vượt quá 160 tỷ, Cao nhất mọi thời đại (ATH). Điều này có nghĩa là thanh khoản của thị trường được cải thiện và tăng vốn sẵn có để triển khai trong hệ sinh thái crypto.

Bối cảnh stablecoin tiếp tục mở rộng về tính đa dạng, trường hợp sử dụng và hồ sơ rủi ro , từ stablecoin được thế chấp bằng tiền pháp định và được hỗ trợ crypto cho đến stablecoin có gốc giao thức và chịu lãi.

Vì tài sản thế chấp stablecoin ngày càng bao gồm các khoản tương đương bằng đô la Mỹ và tài sản trong thế giới thực (RWA), những thay đổi trong hoàn cảnh lãi suất có thể ảnh hưởng đến lợi nhuận và sự hấp dẫn của nhiều loại stablecoin khác nhau.

giới thiệu

Bài viết này khám phá bối cảnh đa dạng của stablecoin, tập trung vào cơ chế chốt, phương pháp thành phần tài sản thế chấp và nguồn lợi nhuận trong hoàn cảnh lãi suất.

Lượng cung ứng Stablecoin đạt mức cao mới

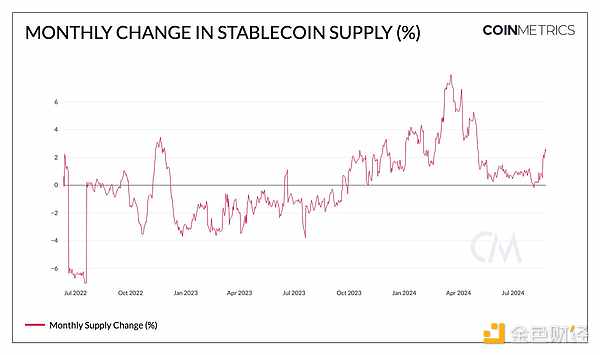

Sau giai đoạn điều chỉnh giá trong quý 2, tổng lượng cung ứng stablecoin cho thấy xu hướng tăng trưởng tích cực trong tháng 8, cho thấy thanh khoản và tiềm năng dòng vốn vào hệ sinh thái tăng lên. Điều này được phản ánh trong biểu đồ bên dưới, cho thấy những thay đổi hàng tháng trong lượng cung ứng stablecoin .

Nguồn: Coin Metrics Network Data Pro

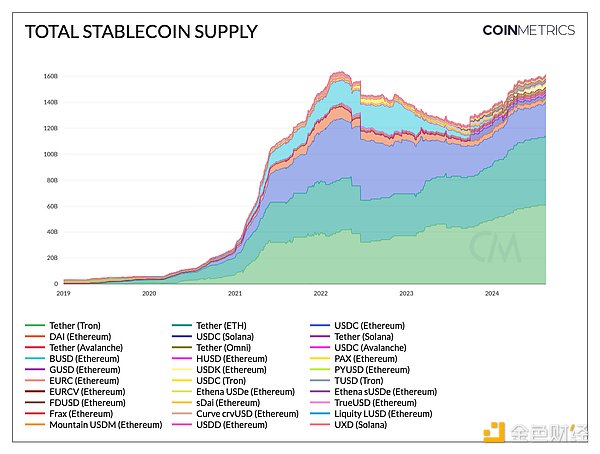

Do đó, tổng lượng cung ứng stablecoin đang đạt gần 161 tỷ USD, một lần nữa gần mức cao nhất lịch sử. Thị phần của Tether vượt quá 70% và USDT trên Ethereum(+28%) và TRON (+26%) tăng trưởng trong năm qua, với tổng lượng cung ứng đạt 119 tỷ USD trên các mạng bao gồm Solana và Avalanche . Trong khi đó, lượng cung ứng USDC của Circle đã tăng trưởng lên khoảng 34 tỷ USD khi nó tăng vọt ở Solana và Ethereum lớp 2 như Base. Trong khi Dai đang có xu hướng giảm còn 3,1 tỷ USD thì sDAI (Tiết kiệm Dai ) , token hóa của lãi suất tiết kiệm Dai gửi vào Maker, đã tăng trưởng lên 1,34 tỷ USD.

Những người tham gia stablecoin mới hơn cũng đang đạt được sức hút: First Digital USD (FDUSD) trên Ethereum tăng trưởng 56% trong tháng 8 lên 3,07 tỷ USD, trong khi USDe của Ethena (2,96 tỷ USD) và sUSDe (1,16 tỷ USD)) đạt tổng cộng 4,12 tỷ USD. Đáng chú ý, PYUSD của PayPal đã có tăng trưởng nhanh chóng trên Solana , vượt qua lượng cung ứng Ethereum trị giá 364 triệu USD để đạt tổng trị giá 1 tỷ USD.

Nguồn: Coin Metrics Network Data Pro

Cạnh tranh để được nhận con nuôi

Đa dạng tài sản thế chấp

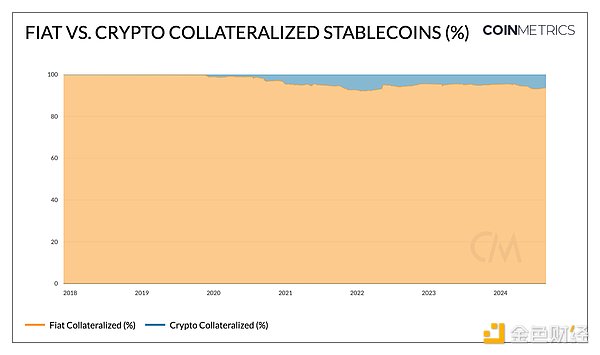

Để tăng tiện ích của chúng như một kho lưu trữ giá trị, nhiều thành phần tài sản hoặc phương pháp thế chấp khác nhau đã xuất hiện trong hệ sinh thái stablecoin , ảnh hưởng đến hồ sơ rủi ro, đặc điểm hoạt động và triển vọng pháp lý của các sản phẩm này. Hơn 90% stablecoin nổi bật bao gồm tài sản thế chấp bằng tiền pháp định, chẳng hạn như USDC của Circle, USDT của Tether và PYUSD của PayPal, được hỗ trợ bằng đô la Mỹ và tài sản tiền, gắn kết sự ổn định của chúng với hệ thống tài chính truyền thống.

Các loại tiền tệ khác, chẳng hạn như Dai và sDAI của MakerDAO, cung cấp các lựa chọn thay thế cho các đơn vị tài khoản truyền thống, được hỗ trợ bởi sự kết hợp giữa tài sản crypto và tài sản trong thế giới thực (RWA) như các khoản vay tín dụng tư nhân hoặc trái phiếu kho bạc. 45% Dai được hỗ trợ bởi tài sản crypto , trong khi 40% được thế chấp bằng RWA.

Nguồn: Coin Metrics Network Data Pro

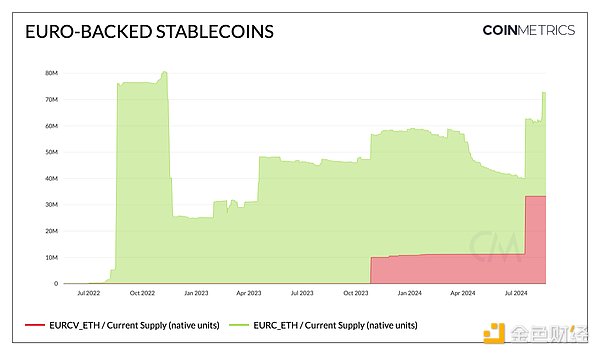

đơn vị kế toán thay thế

Do địa vị của đồng đô la Mỹ là đồng tiền dự trữ toàn cầu và nhu cầu rộng rãi ở các thị trường mới nổi, lượng cung ứng stablecoin được chốt bằng đô la Mỹ vượt xa nguồn cung của các đơn vị tài khoản thay thế. Tuy nhiên, không phải tất cả stablecoin đều được chốt bằng đô la Mỹ. Việc áp dụng stablecoin được hỗ trợ bằng đồng euro đã tăng lên khi Liên minh Châu Âu đạt được tiến bộ trong việc quản lý tài sản kỹ thuật số thông qua các quy định về Thị trường tài sản crypto (MiCA). EURC của Circle hiện lượng cung ứng khoảng 40 triệu và là stablecoin được chốt bằng đồng euro duy nhất tuân thủ các quy định của MiCA. Khi nhiều tổ chức triển khai tài sản cố định thay thế (chẳng hạn như stablecoin bán buôn EURCV của Societe Generale), các chốt thay thế có thể cho phép thị trường ngoại hối tận dụng cơ sở hạ tầng trên Chuỗi để mở rộng.

Khi các khu vực pháp lý khác nhau phát triển khung pháp lý riêng cho tài sản kỹ thuật số, stablecoin được gắn với tiền tệ địa phương có thể tạo điều kiện thuận lợi cho các giao dịch cho các cá nhân và doanh nghiệp trong và giữa các nền kinh tế khu vực đồng thời tuân thủ các yêu cầu quy định.

Nguồn: Coin Metrics Network Data Pro

Tính thực tiễn và mở rộng của tài chính phi tập trung (DeFi)

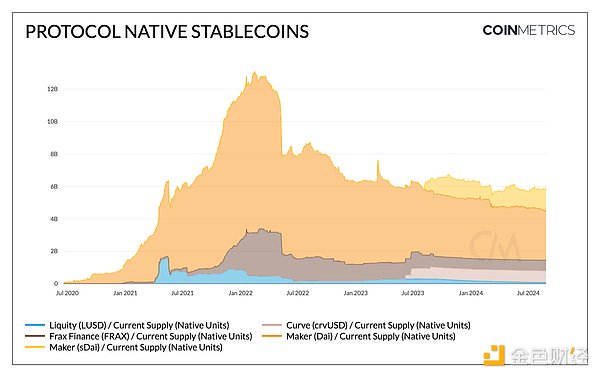

Stablecoin đã tạo ra sự phối hợp với các mô hình kinh doanh và chức năng của các giao thức tài chính phi tập trung(DeFi). Sau sự ra mắt thành công của Dai của Maker, nhiều giao thức DeFi đã tung ra stablecoin gốc phù hợp với hệ sinh thái của họ. Các giao thức thị trường tiền tệ như Aave (GHO), DEX như Curve Finance (crvUSD) và các giao thức nợ thế chấp (CDP) như Maker & SparkLend (Dai) và Liquity (LUSD) đều có stablecoin gốc với khả năng ổn định giá bền vững và cơ chế hỗ trợ hoạt động trong hệ sinh thái tương ứng của chúng.

Chúng tạo điều kiện cho một loạt các dịch vụ tài chính như thanh toán, vay mượn, giao dịch, cung cấp thanh khoản và chiến lược lợi nhuận. Một phần lớn nguồn cung stablecoin truyền thống cũng tồn tại trong các hợp đồng thông minh Ethereum: 27% USDC, 20% USDT và đặc biệt là hơn 50% PYUSD - dưới dạng giao thức cho vay và sàn giao dịch phi tập trung(DEX) trích dẫn cặp tài sản thế chấp ổn định. Ngoài ra, với sự gia tăng của Kho bạc token hóa và tài sản trong thế giới thực (RWA) như BUIDL của BlackRock và Mountain Protocols USDM, các giao thức DeFi đang bắt đầu kết hợp tài sản tài chính truyền thống vào hệ sinh thái của chúng, thu hẹp khoảng cách giữa DeFi và TradFi.

Nguồn: Coin Metrics Network Data Pro

Sản phẩm phù hợp với thị trường: Tether trên TRON

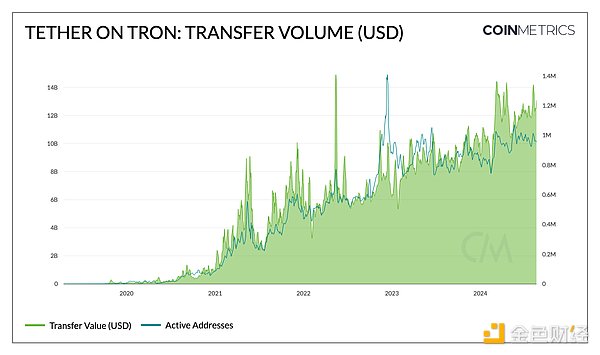

Tether (USDT) trên mạng TRON là một ví dụ điển hình về stablecoin đã thiết lập được sự phù hợp với thị trường sản phẩm. Nó đã cho thấy sự chấp nhận và sử dụng mạnh mẽ như một phương tiện trao đổi và lưu trữ giá trị trên sê-ri chỉ báo. Nó không chỉ có lượng cung ứng lớn nhất hiện tại là 118 tỷ, trong đó khoảng 61 tỷ trên TRON và khoảng 53 tỷ trên Ethereum(cùng với Solana và Avalanche), mà nó còn có khối lượng và khối lượng chuyển giao cao nhất so với stablecoin khác. Khối lượng chuyển khoản của Tether (đã điều chỉnh) trên TRON đang đạt mức kỷ lục 14 tỷ USD, với gần 1 triệu địa chỉ hoạt động.

Việc sử dụng này được thúc đẩy bởi phí giao dịch thấp của TRON , hỗ trợ thanh toán vi mô và chuyển tiền với quy mô chuyển khoản số trung vị thấp và thanh khoản độ sâu của USDT trên sàn giao dịch , thúc đẩy hoạt động giao dịch như một tài sản được trích dẫn. Do đó, nó cung cấp các phương tiện để bảo vệ tiền tiết kiệm, tìm kiếm sự ổn định kinh tế và dân chủ hóa khả năng tiếp cận cơ sở hạ tầng ngân hàng, hỗ trợ các giao dịch ngang hàng cho nhiều mục đích khác nhau – đặc biệt là ở các thị trường mới nổi.

Nguồn: Coin Metrics Network Data Pro

Phí thấp trên các mạng như Solana và Ethereum Lớp 2, cùng với việc phân phối việc kinh doanh như Coinbase và dễ dàng tham gia hơn thông qua ví thông minh hoặc hệ thống điểm bán hàng, mang đến cho stablecoin cơ hội xây dựng cơ sở vững chắc trên các mạng này và trên toàn cầu. .

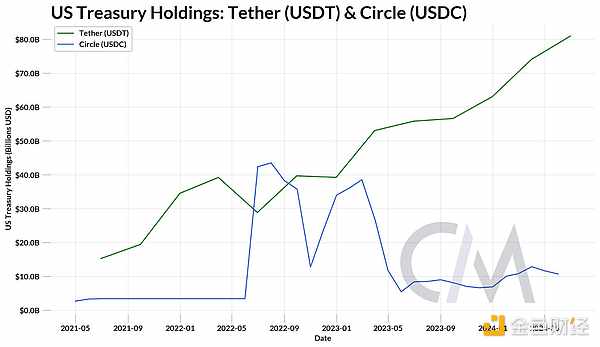

Stablecoin trong hoàn cảnh thay đổi lãi suất

Stablecoin chủ yếu được thế chấp bằng đô la Mỹ hoặc các khoản tương đương như tiền mặt hoặc tín phiếu kho bạc. Hầu hết stablecoin truyền thống (ví dụ: USDT, USDC, PYUSD) giữ lại tiền lãi kiếm được từ tài sản thế chấp của họ thay vì chuyển nó cho người nắm giữ token . Quý 2 của Tether đã chứng minh một ví dụ, báo cáo lợi nhuận 5,4 tỷ USD, một phần từ việc nắm giữ trực tiếp và gián tiếp trái phiếu Kho bạc Hoa Kỳ, đạt mức cao mới là 97,6 tỷ USD. Điều đó đặt mức độ tiếp cận của họ với Kho bạc Hoa Kỳ cao hơn Đức, Các Tiểu vương quốc Ả Rập Thống nhất và Úc - xếp họ thứ 18 trong số các quốc gia nắm giữ nợ của Hoa Kỳ.

Nguồn: Tether & Circle Proof

Lợi nhuận đến từ đâu?

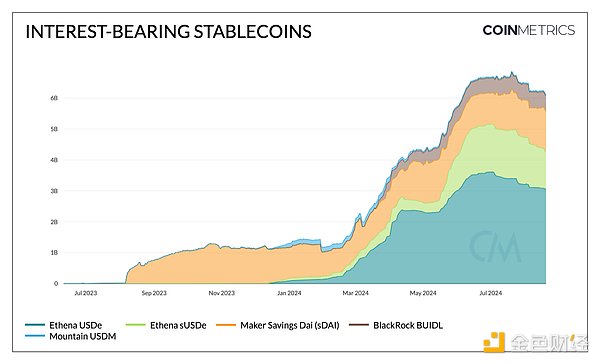

Tuy nhiên, lãi suất quỹ liên bang và lãi suất toàn cầu tăng sau năm 2021 sẽ tạo ra chi phí cơ hội đối với việc tiếp xúc với USD thuần túy. Điều này đã kích hoạt sự xuất hiện của stablecoin chịu lãi suất stablecoin thế chấp bằng trái phiếu kho bạc ngắn hạn của Hoa Kỳ, các công cụ thị trường tiền tệ và tài sản trong thế giới thực khác (RWA) và chuyển lợi nhuận cho chủ sở hữu.

Ví dụ: lợi nhuận từ USDM của Mountain Protocol đến từ thành phần dự trữ của tín phiếu kho bạc, tạo ra lãi suất thông qua cơ chế tái cơ giá. Savings Dai (sDAI) của Giao thức Maker thực hiện một phương pháp khác, tích lũy tiền lãi từ Dai được gửi vào Tỷ lệ tiết kiệm Dai (DSR). Số lợi nhuận được được tạo ra từ một rổ tài sản trong thế giới thực (RWA), tài sản crypto và lượng dự trữ dư thừa hỗ trợ Dai , được triển khai thông qua tiêu chuẩn kho tiền ERC-4626. Những sản phẩm này về cơ bản hoạt động như tài khoản tiết kiệm crypto.

Việc tích hợp RWA với chuỗi công khai cũng mở đường cho các sản phẩm cấp tổ chức, chẳng hạn như BUIDL của BlackRock, một quỹ thị trường tiền token hóa do Securitize phát hành sử dụng quỹ mua lại USDC để cung cấp một lối thoát stablecoin không bị gián đoạn 24/7. Trong khi các sản phẩm kho bạc token hóa dựa vào các dòng lợi nhuận Chuỗi như vậy, thì các sản phẩm khác, chẳng hạn như USDe của ETH, lại làm như vậy thông qua các giao dịch cơ bản liên quan đến phòng ngừa đầu cơ giá xuống ro trung tính delta (các vị thế mua cầm cố ETH hoặc tài sản thế chấp khác, cũng như các hợp đồng tương lai vĩnh viễn tương ứng). ) để tạo lợi nhuận.

Nguồn: Coin Metrics Network Data Pro

Tuy nhiên, đề xuất cắt giảm lãi suất của Chủ tịch Cục dự trữ liên bang Hoa Kỳ Jerome Powell tại Hội nghị chuyên đề Jackson Hole năm 2024 đã đặt ra câu hỏi về stablecoin trong hoàn cảnh lãi suất thấp. Mặc dù các nhà phát hành stablecoin được thế chấp bằng tiền pháp định có thể thấy khả năng sinh lời giảm do độ nhạy cảm với lãi suất trong mô hình việc kinh doanh của họ và lợi nhuận stablecoin có thể mất đi một số sức hấp dẫn do lợi nhuận giảm dần, hoàn cảnh rủi ro có thể crypto dòng vốn mới. Dòng vốn này, được thúc đẩy bởi các nhà đầu tư đang tìm cách tận dụng chi phí vay mượn thấp hơn và định giá tài sản cao hơn, có thể bù đắp những tác động này bằng cách tăng nhu cầu về stablecoin làm phương tiện trao đổi.

Tóm lại

Lượng cung ứng Stablecoin gần đây đã tăng trưởng và đạt mức cao mới, cho thấy thanh khoản và nguồn vốn sẵn có trong hệ sinh thái crypto ngày càng tăng. Khi bối cảnh tiếp tục phát triển, chúng ta đang chứng kiến stablecoin được tối ưu hóa cho các trường hợp sử dụng và hồ sơ rủi ro khác nhau, áp dụng phương pháp đặt cược khác nhau từ RWA đến tài sản crypto và phương pháp sáng tạo như giao dịch cơ bản token hóa . Nhìn về phía trước, việc vượt qua các rào cản pháp lý và hoàn cảnh lãi suất thấp mang lại cả cơ hội và thách thức có thể định hình lại mô hình kinh doanh, sở thích của người dùng và bối cảnh cạnh tranh tổng thể của ngành công nghiệp mới nổi này.