Gần đây, niềm tin của ngành khai thác đối với Bitcoin vẫn đang tăng lên và tỷ lệ băm cũng tiếp tục đạt mức cao mới. Tuy nhiên, khối lượng giao dịch Chuỗi chuỗi gần đây đang suy giảm do nhà đầu tư thiếu niềm tin vào thị trường.

bản tóm tắt

Gần đây, trong lĩnh vực khai thác, hash rate đã thấp hơn một chút so với mức cao lịch sử. Bất chấp thu nhập giảm gần đây, các thợ mỏ vẫn tiếp tục tăng đầu tư, điều này cho thấy tập đoàn này vẫn lạc quan về thị trường này.

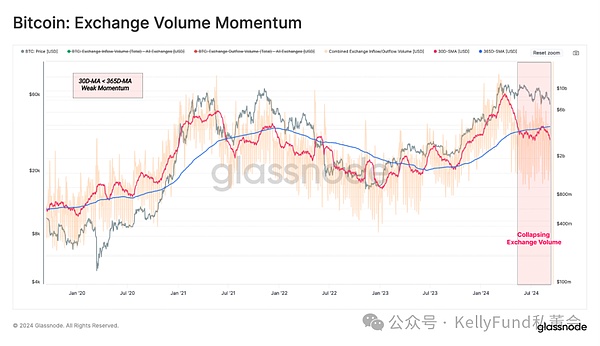

Dòng tiền giữa các nhà đầu tư và nền tảng giao dịch đang giảm dần và khối lượng giao dịch cũng bị thu hẹp trên diện rộng, cho thấy sự quan tâm của nhà đầu tư đối với giao dịch đã suy yếu.

Cả Bitcoin và Ethereum ETF đều trải qua dòng tiền chảy ra ròng. Tuy nhiên, các nhà đầu tư rõ ràng vẫn quan tâm đến thị trường Bitcoin hơn thị trường sau này.

Phân tích xu hướng khai thác

Thợ mỏ vẫn là những người đóng vai trò quan trọng trong mạng Bitcoin và là nhà sản xuất chính của các đồng tiền mới. Họ liên tục đóng góp tỷ lệ băm băm cho các khối mới và đổi lại họ được thưởng bằng Bitcoin mới đúc và phí giao dịch.

Không còn nghi ngờ gì nữa, Khai thác mỏ là một ngành cực kỳ rủi ro. Bởi vì những người khai thác không có quyền kiểm soát chi phí năng lượng mà họ đầu vào cũng như chi phí đầu ra của Bitcoin.

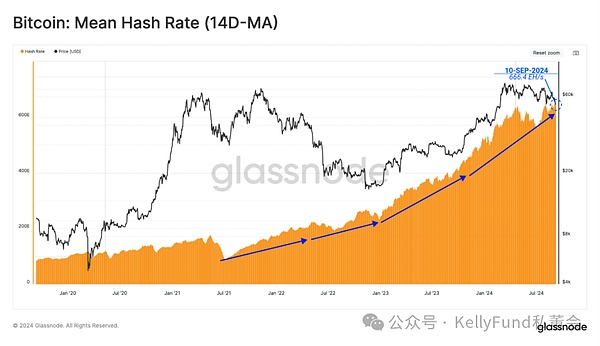

Bất chấp điều kiện thị trường không ổn định, các công ty khai thác vẫn tiếp tục triển khai phần cứng ASIC mới, điều này thúc đẩy tổng sức mạnh tính toán mạng tiếp tục cao hơn (trung bình động 14 ngày), đạt 666,4EH/s, chỉ thấp hơn 1% so với mức đỉnh lịch sử.

Hình 1: Tỷ lệ băm trung bình của mạng Bitcoin

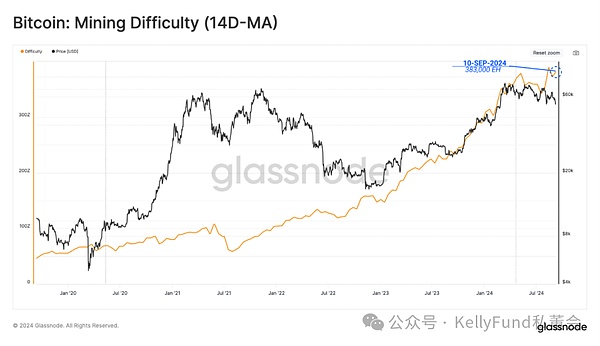

Chúng tôi biết rằng khi tỷ lệ băm dao động, giao thức Bitcoin sẽ tự động điều chỉnh độ khó của việc tạo khối. Do đó, khi tốc độ băm tăng lên, độ khó khai thác thành công các khối mới tăng theo.

Hiện tại, tốc độ băm trung bình cần thiết để khai thác một khối mới là 338.000 exahash. Đây là kỷ lục lịch sử cao thứ hai kể từ khi Bitcoin ra đời và nó cho thấy sự cạnh tranh ngày càng tàn khốc và khốc liệt trong lĩnh vực khai thác.

Hình 2: Độ khó khai thác (trung bình động 14 ngày)

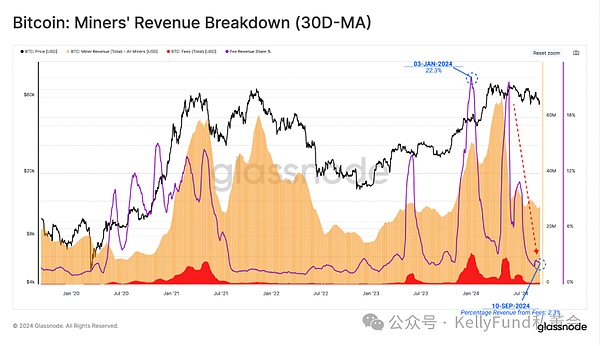

Tuy nhiên, kể từ khi đồng tiền này đạt mức cao mới vào tháng 3, thu nhập của các công ty khai thác đã giảm đáng kể. Phần lớn điều này có thể là do phí giảm- sự kết hợp giữa thanh khoản của thị trường giảm và phí giao dịch thấp hơn liên quan đến cả Cổ ngữ và Inscription .

Hiện tại, giá spot của Bitcoin vẫn ở mức trên 55.000 USD. Do đó, thu nhập của thợ mỏ liên quan đến trợ cấp khối vẫn tương đối cao, nhưng vẫn thấp hơn khoảng 22% so với mức đỉnh trước đó.

Thu nhập trợ cấp khối: 824 triệu USD

Thu nhập thu phí giao dịch: 20 triệu USD

Hình 3: Chi tiết lợi nhuận của người khai thác (trung bình động 30 ngày)

Nhưng khi thu nhập của Thợ mỏ giảm, chúng tôi cho rằng họ sẽ dần dần phải đối diện áp lực tài chính. Chúng ta có thể xem liệu thực tế có hỗ trợ cho suy đoán của mình hay không bằng cách nghiên cứu tỷ lệ phần trăm nguồn supply được khai thác của họ trong khoảng thời gian 30 ngày.

Do đầu tư vốn mạnh mẽ và sự cạnh tranh khốc liệt trong ngành Khai thác, hầu hết Bitcoin do Thợ mỏ khai thác đều được họ sử dụng để trả chi phí phần cứng cao. Nhưng điều đáng chú ý là họ sẽ "giữ lại" một số Bitcoin mà họ khai thác được trong thời gian tới, thay vì bán hết như trước đây.

Điều này khá hấp dẫn vì chiến lược giao dịch của Thợ mỏ có xu hướng thuận chu kỳ—trong thời kỳ suy giảm, họ là người bán, nhưng khi giá tiền tệ tăng, họ sẽ chuyển thành người nắm giữ lâu dài. Nhưng gần đây, hash rate ngày càng tăng, đồng nghĩa với việc chi phí sản xuất Bitcoin ngày càng cao, điều này có thể ảnh hưởng đến lợi nhuận của nhóm thợ mỏ trong thời gian tới.

Hình 4: Tỷ lệ phần trăm khai thác- supply của nhóm Thợ mỏ

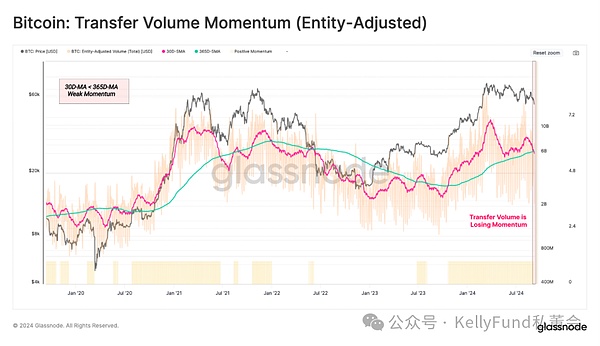

Quyết toán Chuỗi chậm lại

Quy mô của khối lượng quyết toán trên Chuỗi cũng có thể phản ánh liệu thị trường hiện tại có lành mạnh hay không. Chỉ nhìn vào khối lượng giao dịch được điều chỉnh theo thực thể, tổng khối lượng giao dịch quyết toán toàn bộ mạng mỗi ngày là khoảng 6,2 tỷ USD.

Chỉ báo này gần đây đã giảm xuống mức trung bình hàng năm, cho thấy sự giảm đáng kể cả về mức sử dụng và thông lượng mạng. Nói chung, ý nghĩa tiêu cực của hiện tượng này là tương đối rõ ràng.

Hình 5: Đà tăng khối lượng chuyển giao tài sản Bitcoin

Sự sẵn sàng giao dịch giảm

Mặc dù bối cảnh thị trường liên tục thay đổi, CEX luôn là trung tâm cốt lõi cho hoạt động đầu cơ và biến động giá cả. Do đó, bằng cách đánh giá khối lượng giao dịch on Chuỗi của các CEX này, chúng ta có thể biết được mức độ sẵn sàng giao dịch hiện tại của các nhà đầu tư.

Thực hiện phân tích chéo 30 ngày/365 ngày về đà chảy vào và ra tài sản của CEX, chúng ta có thể thấy rằng trong thời gian gần đây, khối lượng giao dịch trung bình hàng tháng đã thấp hơn nhiều so với mức trung bình hàng năm. Điều này nhấn mạnh nhu cầu của nhà đầu tư giảm và lượng đầu cơ giá giảm tương ứng trong phạm vi giá hiện tại.

Hình 6: Đà tăng khối lượng giao dịch Bitcoin

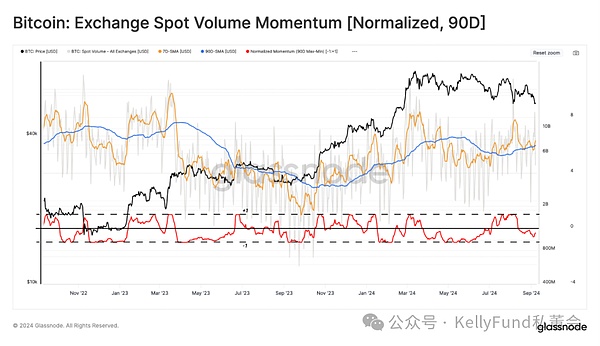

Tiếp theo, chúng ta sẽ xem xét khối lượng giao dịch spot của sàn giao dịch . Ở đây chúng tôi tập trung vào đại lượng vô hướng MinMax 90 ngày, giúp bình thường hóa sự biến động trong phạm vi độ lệch chuẩn +1/-1 của khối lượng cực trị trong một khoảng thời gian cụ thể.

Chỉ báo này cũng cho chúng ta thấy thực tế là khối lượng giao dịch giao spot tiếp tục giảm, điều này khẳng định quan điểm của chúng tôi từ một góc độ khác.

Hình 7: Động lượng khối lượng giao dịch giao spot Bitcoin (chuẩn hóa trong 90 ngày)

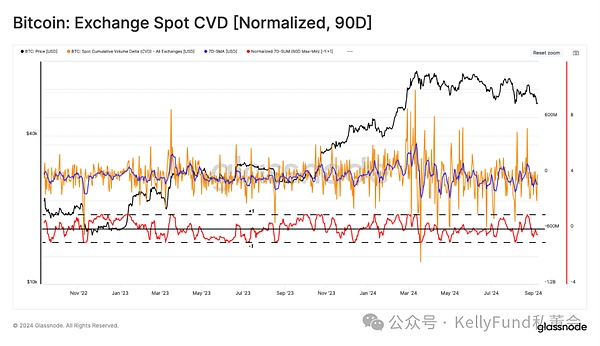

Ngoài ra, chúng tôi giới thiệu chỉ báo CVD để ước tính sự cân bằng ròng hiện tại giữa áp lực mua vào và bán trên Thị trường Spot . Chúng tôi lưu ý rằng áp lực bán của nhà đầu tư đã gia tăng trong 90 ngày qua, điều này cũng dẫn đến giá giảm .

Hình 8: Chỉ báo CVD spot (chuẩn hóa 90 ngày)

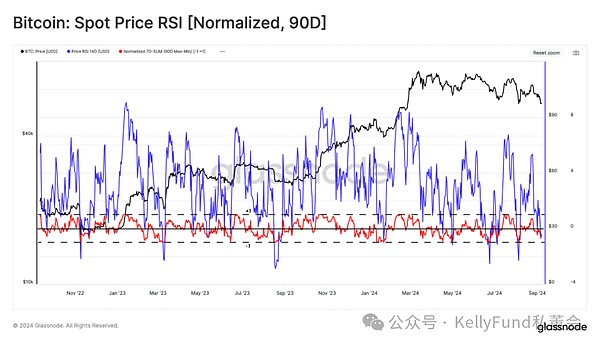

Cuối cùng, chúng tôi đánh giá đà tăng giá của Bitcoin. Chúng ta có thể thấy rằng chỉ báo này cứng đầu ở một mức độ nhất định, với cả giá trị dương và âm trong tháng 8. Điều này hoàn toàn trái ngược với hai chỉ báo trước đó - cả chỉ báo đều âm trong cùng thời kỳ.

Hình 9: Chỉ báo RSI spot (chuẩn hóa 90 ngày)

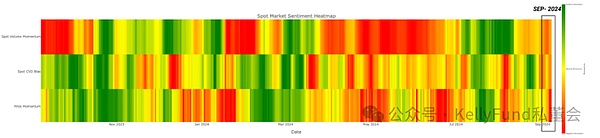

Kết hợp ba chỉ báo về khối lượng giao dịch, CVD và MinMax tương ứng, chúng ta có thể tạo ra bản đồ nhiệt tâm lý đầu tư với giá trị đặc trưng trong khoảng từ 1 đến -1. Tiếp theo chúng ta sẽ xem xét nó trong khuôn khổ số sau:

Giá trị 1 cho thấy rủi ro cao

Giá trị 0 biểu thị rủi ro trung bình

Giá trị -1 cho thấy rủi ro thấp

Hình 10: Bản đồ nhiệt tâm lý đầu tư

Phân tích tình hình ETF

Sau khi Bitcoin ETF ra mắt vào tháng 1, Ethereum ETF cũng ra mắt vào tháng 8. Hai sự kiện này có tác động mang tính bước ngoặt đối với ngành tài sản kỹ thuật số. Cùng nhau, chúng cung cấp cho thị trường tài chính truyền thống Hoa Kỳ một con đường tắt để tiếp cận hai tài sản kỹ thuật số chính thống này.

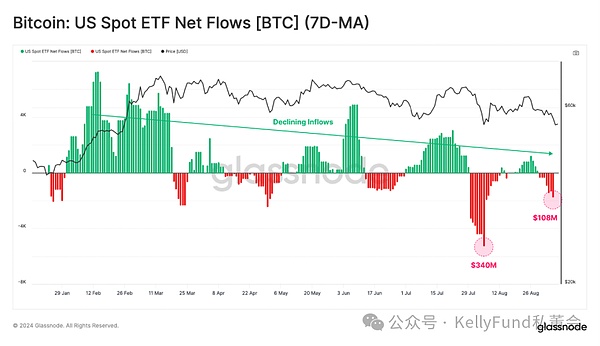

Về phía Bitcoin ETF, dòng vốn bằng đô la Mỹ đã cho thấy xu hướng suy yếu kể từ tháng 8 năm 2024. Hiện tại, 107 triệu USD đang chảy ra khỏi thị trường mỗi tuần.

Hình 11: Dòng tài sản Bitcoin ETF spot tại Hoa Kỳ (trung bình động 7 ngày)

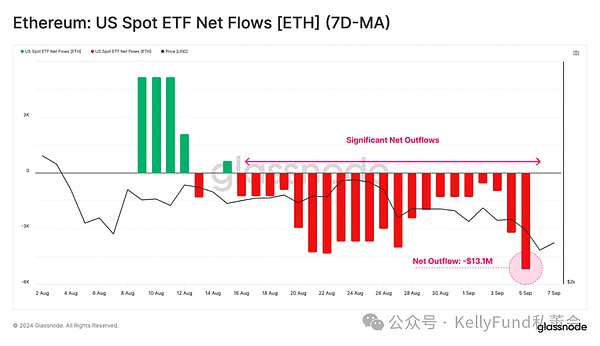

Hiệu suất gần đây của Ethereum ETF cũng bị trì trệ, với dòng vốn ròng cũng xảy ra. Nó chủ yếu được kích hoạt bởi việc mua lại các sản phẩm ETHE của Grayscale, trong khi dòng tài sản chảy vào từ các kênh khác không đủ để bù đắp cho dòng tiền mua lại.

Tổng dòng tiền chảy ra từ Ethereum ETF là -13,1 triệu USD. Điều này nhấn mạnh sự khác biệt lớn giữa quy mô thị trường hiện tại của Bitcoin và Ethereum .

Hình 12: Dòng tài sản Ethereum ETF spot tại Hoa Kỳ (trung bình động 7 ngày)

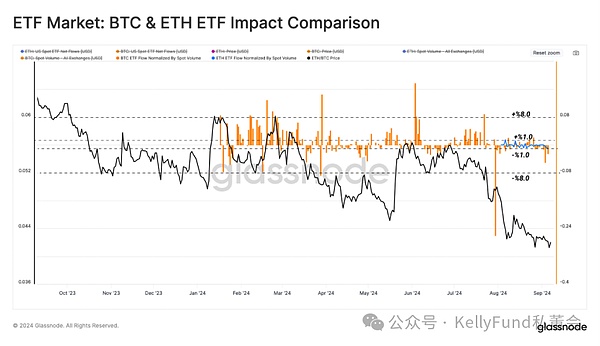

Để ước tính tác động của ETF đối với thị trường Bitcoin và Ethereum, chúng tôi đã bình thường hóa độ lệch dòng chảy ròng của ETF bằng cách sử dụng khối lượng giao dịch giao spot làm thước đo. Tỷ lệ của nó cho phép chúng ta so sánh trực tiếp tỷ trọng tương đối của ETF ở hai thị trường này.

Như được hiển thị trong biểu đồ bên dưới, tác động tương đối của ETF trên thị trường Ethereum gần tương đương với ±1% khối lượng giao dịch giao spot, trong khi Bitcoin ETF là ±8%. Điều này cho thấy sự quan tâm của thị trường đối với Bitcoin ETF vẫn lớn hơn nhiều so với Ethereum ETF.

Hình 13: So sánh thị trường Bitcoin/ Ethereum ETF

Tóm tắt

Các công ty khai thác vẫn thể hiện niềm tin rất lớn vào thị trường Bitcoin, với tỷ lệ băm chỉ thấp hơn một chút so với mức cao nhất lịch sử mặc dù thu nhập giảm đáng kể.

Tuy nhiên, do hành vi giao dịch của nhóm này có xu hướng thuận chu kỳ - trong thời kỳ giảm giá, họ là người bán và trong thời kỳ tăng, họ là người nắm giữ. Do đó, nếu giá giảm hơn nữa, họ có thể chuyển sang bán Bitcoin thêm.

Đồng thời, số lượng giao dịch trên thị trường tiếp tục giảm và khối lượng giao dịch sụt giảm trên diện rộng, cho thấy sự quan tâm của nhà đầu tư đang suy giảm. Về mặt tổ chức, xu hướng này cũng rõ ràng không kém, với cả Bitcoin và Ethereum ETF đều trải qua dòng tài sản chảy ra ròng.