Tác giả: CryptoVizArt, UkuriaOC, Glassnode; Người biên dịch: Wu Baht, Jinse Finance

bản tóm tắt

Sau khi Cục dự trữ liên bang Hoa Kỳ cắt giảm lãi suất 0,50%, Bitcoin đã phục hồi cơ sở chi phí người nắm giữ ngắn hạn ($61.900) và 200DMA ($63.900).

Sau một thời gian dòng vốn ròng chảy ra, áp lực lên người nắm giữ ngắn hạn đã giảm bớt đôi chút khi giá tăng cao hơn giá gốc.

Các nhà đầu tư mới đã cho thấy mức độ kiên cường và tổn thất thực tế tương đối nhỏ, cho thấy họ tin tưởng vào xu hướng tăng chung.

Thị trường tương lai vĩnh viễn đang cho thấy tâm lý phục hồi một cách thận trọng , với nhu cầu tăng dần nhưng vẫn ở dưới mức được thấy trong thị trường bò mạnh mẽ .

Những thay đổi trong độ dốc thị trường

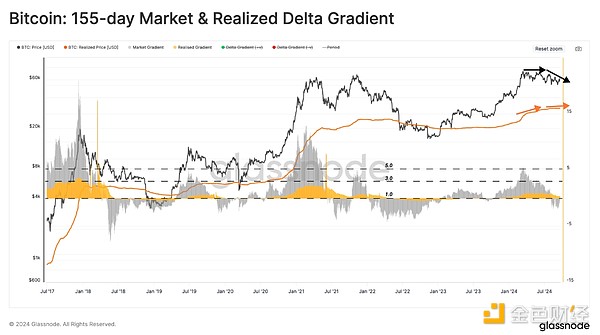

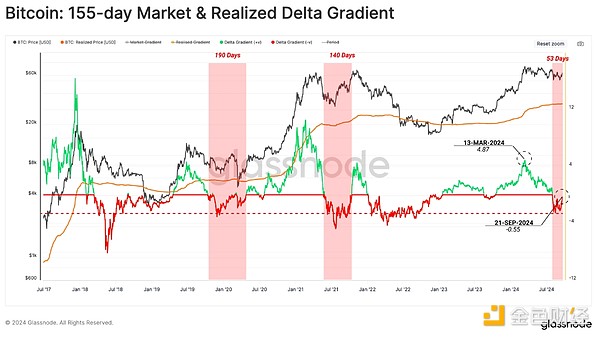

Sau khi thị trường đạt mức ATH tháng 3, dòng vốn vào mạng Bitcoin chậm lại, khiến đà giá suy yếu. Điều này có thể được xác nhận bằng cách so sánh độ dốc giá được làm mịn trong 155 ngày (màu đen) với độ dốc của giá thực tế (màu đỏ).

Độ dốc thị trường đã giảm xuống giá trị âm trong những tuần gần đây, trong khi độ dốc giá thực tế là dương nhưng có xu hướng thấp hơn. Điều này cho thấy mức giảm giá spot mạnh hơn cường độ dòng vốn chảy ra ngoài.

Biểu đồ bên dưới đo điểm z của hai độ dốc này. Các giá trị âm có thể được hiểu là thời kỳ nhu cầu tương đối yếu, dẫn đến giá tiếp tục giảm.

Sử dụng chỉ báo này, chúng ta có thể thấy rằng cấu trúc hiện tại rất giống với giai đoạn 2019-20, khi thị trường trải qua một thời gian điều chỉnh giá nhất kéo dài sau đợt phục hồi mạnh mẽ vào quý 2 năm 2019.

dòng vốn mới

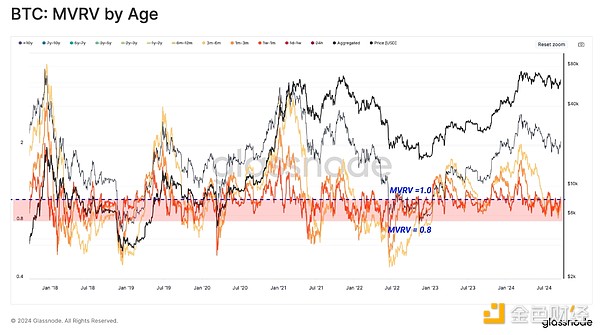

Giai đoạn điều chỉnh giá hiện tại đã đẩy giá spot xuống dưới cơ sở chi phí (tỷ lệ MVRV <1) của một số nhóm nhỏ người nắm giữ ngắn hạn kể từ cuối tháng 6 năm 2024. Điều này nhấn mạnh việc các nhà đầu tư gần đây đang gặp căng thẳng về tài chính và phải gánh chịu những khoản lỗ chưa thực hiện ngày càng tăng.

Tuy nhiên, trong khi lượng nắm giữ của nhiều nhà đầu tư mới ở mức âm, mức độ lỗ chưa thực hiện của họ thấp hơn đáng kể so với đợt bán tháo vào giữa năm 2021 và đợt sụp đổ do dịch COVID vào tháng 3 năm 2020.

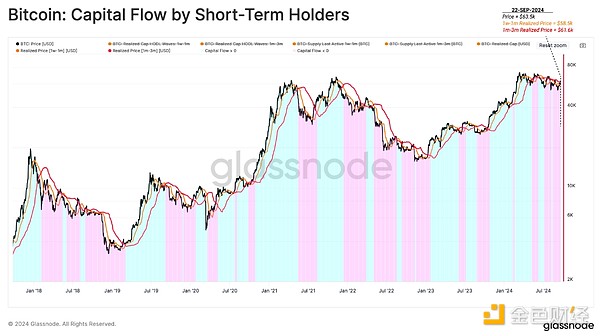

Khi thị trường bước vào giai đoạn suy thoái kéo dài, lợi nhuận giảm dần thúc đẩy các nhà đầu tư rút tiền ở mức giá thấp hơn để giảm lỗ. Do đó, cơ sở chi phí cung ứng tương đối trẻ sẽ thấp hơn giá spot. Việc định giá lại nguồn cung người nắm giữ ngắn hạn ở mức giá thấp hơn có thể được mô tả như một dòng vốn ròng chảy ra khỏi hệ sinh thái Bitcoin.

Để đo lường hướng và cường độ của dòng vốn từ quan điểm của nhà đầu tư mới, chúng tôi đã xây dựng một chỉ báo so sánh cơ sở chi phí của hai nhóm nhỏ (1w-1m là quỹ đạo nhanh và 1m-3m là quỹ đạo chậm).

Dòng vốn chảy ra (Xanh lam) Trong xu hướng đi xuống của thị trường, cơ sở giá của token trẻ nhất (1 tuần-1 triệu màu đỏ) giảm nhanh hơn so với các nhóm tiền cũ hơn (1 triệu-3 triệu màu đỏ). Cấu trúc này cho thấy hướng chung của dòng vốn là âm và cường độ của dòng vốn chảy ra tỷ lệ thuận với độ lệch giữa các quỹ đạo này.

Dòng vốn vào (Xanh lam) Trong xu tăng trên thị trường, cơ sở chi phí của token trẻ hơn sẽ mở rộng nhanh hơn cơ sở chi phí của các nhóm tuổi mã thông báo cũ hơn. Điều này cho thấy tốc độ của dòng vốn vào tỷ lệ thuận với sự khác biệt giữa các quỹ đạo này.

Cơ sở chi phí của token mới hơn hiện thấp hơn so với token cũ hơn, cho thấy thị trường đang trải qua cơ chế dòng vốn ròng. Sử dụng chỉ báo này, sự đảo chiều bền vững của thị trường có thể đang ở giai đoạn đầu của việc xây dựng động lực tích cực.

niềm tin của nhà đầu tư mới

Khi các khoản lỗ chưa thực hiện mà các nhà đầu tư mới nắm giữ tăng lên trong quá trình thị trường điều chỉnh, thì xu hướng đầu hàng của họ khi lỗ vốn cũng tăng theo. Dữ liệu cho thấy người nắm giữ ngắn hạn nhạy cảm hơn với sự biến động, khiến hành vi của họ trở nên hữu ích trong việc theo dõi các bước ngoặt của thị trường.

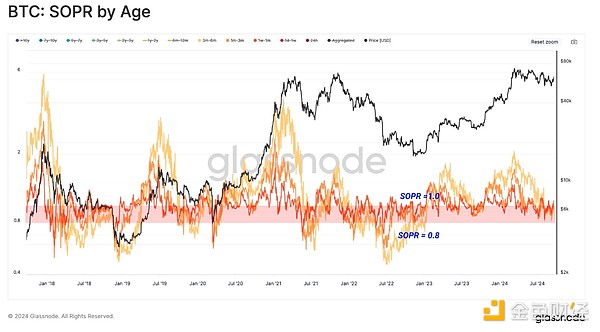

Chỉ báo SOPR theo Coin Age cho thấy hành vi gần như giống hệt nhau khi được kiểm tra cùng với MVRV theo Coin Age. Điều này xác nhận rằng các nhà đầu tư mới đều nắm giữ tài sản ở mức lỗ vốn và đã trải qua đủ căng thẳng để hiện thực hóa những khoản lỗ đó.

Chúng ta cũng có thể đánh giá mức độ phản ứng mạnh mẽ người nắm giữ ngắn hạn trước những thay đổi trong tâm lý thị trường.

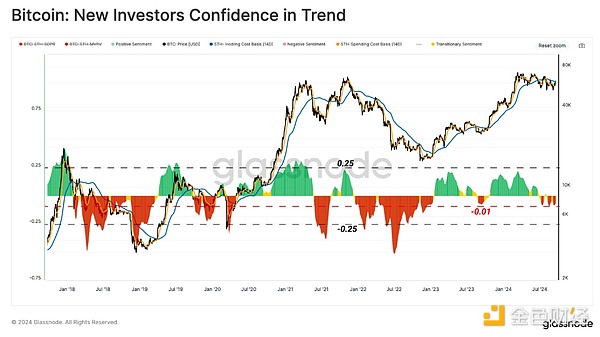

Sự khác biệt giữa cơ sở chi phí của các nhà đầu tư mới đang chi tiêu (màu đỏ) và cơ sở chi phí của tất cả các nhà đầu tư mới (màu xanh) phản ánh niềm tin chung của họ. Khi được chuẩn hóa theo giá spot, sự thiên vị này cho phép chúng ta làm nổi bật các giai đoạn khi các nhà đầu tư mới phản ứng thái quá với các khoản lãi hoặc lỗ vốn chưa thực hiện cực kỳ cao.

Trong những tháng gần đây, các nhà đầu tư mới mua token trong vòng 155 ngày qua đã thể hiện niềm tin vào thị trường cao hơn so với “xu hướng bearish” trước đó. Mức độ thua lỗ mà nhóm này đang gánh chịu vẫn còn tương đối thấp so với cơ sở chi phí mà họ nắm giữ.

Phí bảo hiểm hợp đồng vĩnh viễn dài hạn

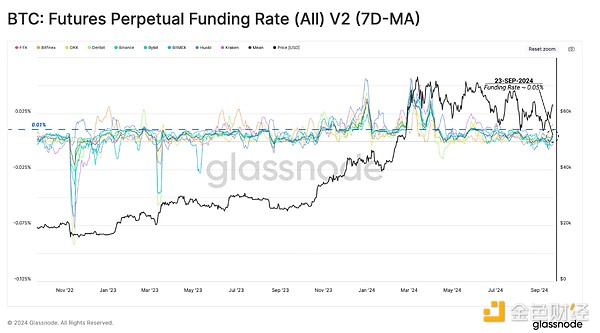

Chúng ta có thể sử dụng thị trường hợp đồng tương lai vĩnh viễn để bổ sung thêm một khía cạnh khác cho cuộc điều tra về niềm tin vốn mới trong một tăng. Đầu tiên, chúng tôi sử dụng tỷ lệ cấp vốn cho hợp đồng tương lai vĩnh viễn (7D-MA) để cho thấy các nhà đầu cơ có tỷ lệ cao hơn sẵn sàng trả để tận dụng đòn bẩy của các vị thế mua.

Xét rằng giá trị tỷ lệ tài trợ 0,01% là giá trị cân bằng trên nhiều sàn giao dịch , chúng tôi coi độ lệch trên mức này là ngưỡng cho tâm lý kỳ vọng tăng giá quan . Đợt tăng giá gần đây đi kèm với sự gia tăng tương đối về đòn bẩy dài hạn trên thị trường hợp đồng vĩnh viễn. Điều này đã đẩy tỷ lệ tài trợ trung bình hàng tuần lên 0,05%.

Mặc dù mức này cao hơn mức cân bằng nhưng nó vẫn chưa cho thấy mức độ nhu cầu mạnh mẽ hoặc quá mức đối với xu hướng mua trong thị trường hợp đồng vĩnh viễn.

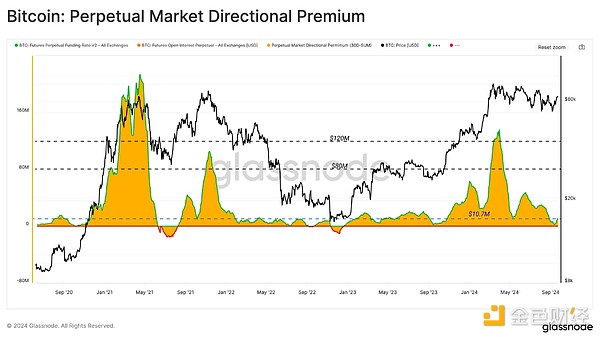

Nếu chúng ta tính toán phí bảo hiểm tích lũy hàng tháng được trả bởi các hợp đồng mua đầu cơ giá xuống trong 30 ngày qua, chúng ta có thể thấy rằng tổng chi phí đòn bẩy xung quanh mức ATH tháng 3 là khoảng 120 triệu USD mỗi tháng.

Chỉ báo này đã giảm mạnh xuống còn 1,7 triệu USD mỗi tháng tính đến giữa tháng 9 và hiện chỉ tăng một chút ở mức 10,8 triệu USD mỗi tháng. Do đó, nhu cầu về đòn bẩy dài hạn đã tăng lên trong hai tuần qua nhưng vẫn thấp hơn nhiều so với mức của tháng 1 năm 2023. Điều này cho thấy thị trường đã hạ nhiệt đáng kể trong đợt điều chỉnh lần.

Tóm tắt

Thị trường Bitcoin đang trong giai đoạn điều chỉnh giá kéo dài gợi nhớ đến giai đoạn từ cuối năm 2019 đến đầu năm 2020. Dòng vốn vào mạng Bitcoin đã chậm lại kể từ khi đạt Cao nhất mọi thời đại (ATH) vào tháng 3, thách thức khả năng sinh lời của người nắm giữ ngắn hạn.

Tuy nhiên, bất chấp một khoảng thời gian dòng vốn ròng rút ra một phần, niềm tin của nhà đầu tư mới vào thị trường vẫn rất mạnh mẽ. Thị trường hợp đồng tương lai vĩnh viễn cũng chứng kiến tăng giá tăng rất khiêm tốn trong những tuần gần đây.

Nhìn chung, điều này vẽ ra bức tranh về một thị trường đang hạ nhiệt sau sự biến động quá mức trong tháng 3, đồng thời không làm đảo lộn tâm lý của nhiều nhà đầu tư Bitcoin mới.