Nguồn: Thương nhân tài chính tiền tệ

Sau khi Cục dự trữ liên bang Hoa Kỳ cắt giảm lãi suất 50 điểm cơ bản ngoài mong đợi, thị trường vốn toàn cầu đã mở ra một bước ngoặt lịch sử. Kể từ ngày 18 tháng 9, thị trường chứng khoán toàn cầu tiếp tục tăng mạnh, trong đó chỉ số Shanghai Composite tăng 11,8% trong 4 ngày giao dịch, lập kỷ lục mới tăng 4 ngày trong 10 năm qua. Thị trường nóng thậm chí còn khiến Sở giao dịch chứng khoán Thượng Hải phải lao dốc. tắt đi. Khác với sở thích về phong cách đầu tư 'lớn và đẹp' trước đây, hiệu suất của các cổ phiếu vốn hóa vừa và nhỏ trong đợt tăng này đặc biệt nổi bật. Thiết bị đầu cuối thị trường Gió cho thấy từ ngày 18 đến ngày 27 tháng 9, chỉ số S&P 500, loại trừ 10 cổ phiếu hàng đầu theo giá trị vốn hóa thị trường, đã tăng hơn đáng kể so với chỉ số chung, trong khi tốc độ tăng trưởng của chỉ số A-share GEM cũng gần 50 % cao hơn chỉ số Shanghai Composite Index. Điều đáng chú ý là bất chấp hoạt động ảm đạm gần đây của Bitcoin , Altcoin trong lĩnh vực AI, chuỗi công khai MOVE, Gamefi và MEME vẫn cực kỳ phổ biến. Những hiện tượng này cho thấy khi Cục dự trữ liên bang Hoa Kỳ bước vào chu kỳ cắt giảm lãi suất, trọng tâm của các quỹ đã dần chuyển từ giá trị tuyệt đối sang độ co giãn theo giá.

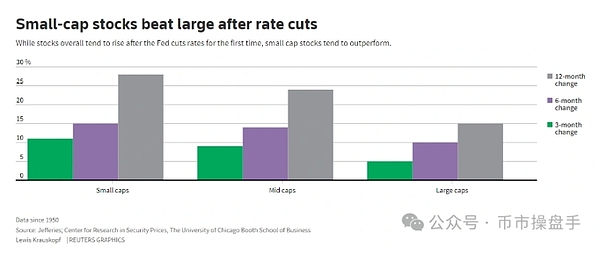

Trong chu kỳ cắt giảm lãi suất, cổ phiếu vốn hóa nhỏ thường hoạt động tốt hơn cổ phiếu vốn hóa lớn. Theo Jefferies, kể từ năm 1950, sau đợt cắt giảm lãi suất đầu tiên Cục dự trữ liên bang Hoa Kỳ , các cổ phiếu vốn hóa nhỏ đã tăng trung bình lần lượt là 11%, 15% và 28% trong ba, sáu và 12 tháng sau đó, so với 5% đối dữ liệu các cổ phiếu vốn hóa lớn. , 10% và 15%. Có hai lý do chính khiến cổ phiếu vốn hóa nhỏ hoạt động tốt hơn:

1. Các doanh nghiệp nhỏ thường có mức nợ cao hơn các doanh nghiệp lớn. Việc cắt giảm lãi suất giúp giảm chi phí vay mượn , đồng nghĩa với việc giảm chi phí tài chính và hệ số biên lợi nhuận cao hơn cho các công ty nhỏ hơn phụ thuộc vào khoản vay ngân hàng và nợ suất thả nổi.

2. Lãi suất giảm đã làm cho các sản phẩm quản lý tài sản có thu nhập cố định như trái phiếu và tiền gửi ngân hàng giảm hấp dẫn hơn, từ đó thúc đẩy dòng vốn chảy vào tài sản rủi ro cao và lợi nhuận cao, cuối cùng dẫn đến sự gia tăng khẩu vị rủi ro thị trường.

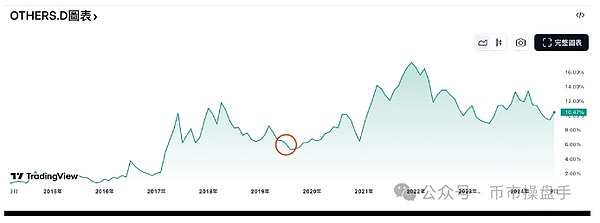

Trên thực tế, trong đợt cắt giảm lãi suất gần đây nhất, giá trị vốn hóa thị trường chiếm tỷ lệ Altcoin tăng từ 6,07% lên 17,37%, tăng 186%. Nếu các quy tắc lịch sử vẫn còn hiệu lực, Altcoin có thể sẽ hoạt động tốt trong chu kỳ cắt giảm lãi suất này.

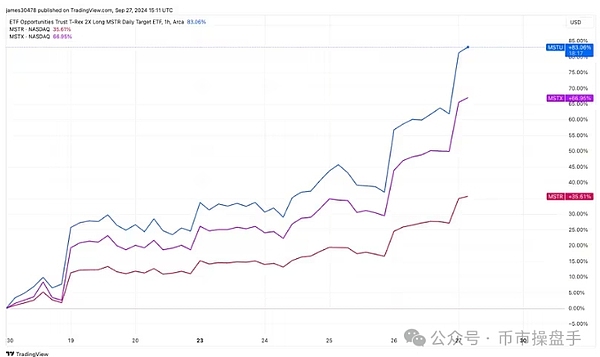

Mặc dù đầu tư Altcoin có nhiều khả năng đạt được lợi nhuận vượt mức, nhưng Bitcoin vẫn là chiến lược đôi bên cùng có lợi tốt nhất trong chu kỳ cắt giảm lãi suất. Theo dữ liệu từ SoSoValue, Bitcoin ETF đã bắt đầu tiếp tục dòng vốn chảy vào kể từ ngày 9 tháng 9. Đến ngày 27 tháng 9, dòng vốn ròng trong một ngày của Bitcoin ETF đạt 494 triệu USD, gần như trở lại mức khi dòng vốn vào mạnh nhất trong quý đầu tiên. Đồng thời, Microstrategy, công ty niêm yết nắm giữ số lượng Bitcoin lớn nhất, đã chứng kiến giá cổ phiếu của mình tăng 55% trong khoảng thời gian từ ngày 6 tháng 9 đến ngày 27 tháng 9, trong khi Nasdaq và S&P 500 tăng lần lượt 8,7% và 7,6% trong cùng kỳ. . Mặc dù báo cáo tài chính quý 2 của Microstrategy cho thấy việc kinh doanh chính của công ty vẫn chậm chạp và doanh thu cũng như lợi nhuận đang phải đối mặt với áp lực giảm giá, thị trường thứ cấp vẫn tin tưởng vào việc Microstrategy chuyển đổi thành quỹ đầu tư Bitcoin.

Theo dữ liệu nghiên cứu ngành từ Bloomberg, quỹ ETF đòn bẩy MicroStrategy 2X do REX Shares và Tuttle Capital Management phát hành đã nhận được dòng vốn ròng lớn 72 triệu USD trong tuần đầu tiên niêm yết, khiến nó trở thành một trong những quỹ ETF mới phát hành hoạt động tốt nhất trong chợ. Quỹ ETF 1.75X Long MicroStrategy ETF (MSTX) ra mắt trước đó đã thu hút khoảng 857 triệu USD kể từ ngày 15 tháng 8, đứng trong top 8% trong số nhiều quỹ ETF về khả năng hấp thụ vàng. Hầu hết mọi quỹ đòn bẩy liên kết với MSTR đều trở thành lựa chọn phổ biến trên thị trường. Đánh giá từ dữ liệu được sàn giao dịch tiết lộ, nhà đầu tư bán lẻ chiếm tỷ lệ tới 80% số nhà đầu tư tham gia vào các giao dịch ETF sử dụng đòn bẩy MSTR. Rõ ràng, việc phát hành MSTR Leveraged ETF mang lại cơ hội tốt cho nhà đầu tư bán lẻ tham gia giao dịch đòn bẩy Bitcoin.

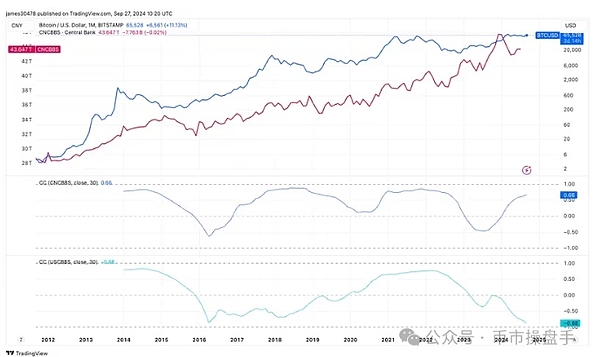

Tuần này, ngân hàng trung ương lần đầu tiên tạo ra các công cụ cấu trúc tiền tệ để hỗ trợ sự phát triển của thị trường vốn, điều này đã thu hút sự chú ý rộng rãi của thị trường. Hiện tại, giai đoạn đầu tiên của các cơ sở hoán đổi trị giá 500 tỷ nhân dân tệ và các khoản cho vay lại 300 tỷ nhân dân tệ đã được triển khai, dự kiến sẽ mang lại mức tăng lên tới 800 tỷ nhân dân tệ cho thị trường vốn. Thống đốc ngân hàng trung ương tiết lộ trong cuộc họp báo rằng nếu các công cụ tiền tệ đổi mới đạt được kết quả như mong đợi thì giai đoạn thứ hai và thứ ba sẽ được triển khai trong tương lai. Ngoài ra, Bloomberg và Reuters mới đây còn dự đoán Trung Quốc sẽ tung ra gói kích thích kinh tế trị giá 2 nghìn tỷ NDT. Sê-Ri các biện pháp này sẽ thúc đẩy việc mở rộng hơn nữa bảng cân đối kế toán tài sản ngân hàng trung ương.

Về tác động của gói kích thích kinh tế của Trung Quốc đối với thị trường crypto, các nhà phân tích của CoinDesk chỉ ra rằng trong 8 năm qua, giá Bitcoin có mối tương quan thuận với quy mô bảng cân đối kế toán tài sản ngân hàng trung ương Trung Quốc, với Hệ số tương quan 30 ngày là 0,66. Mối tương quan vẫn duy trì tích cực ngoại trừ năm 2016 và từ cuối năm 2022 đến năm 2023.

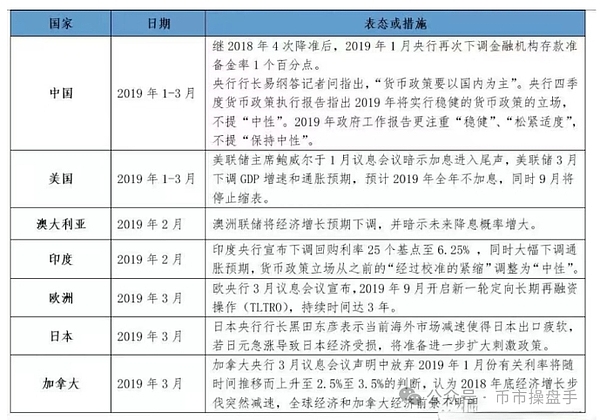

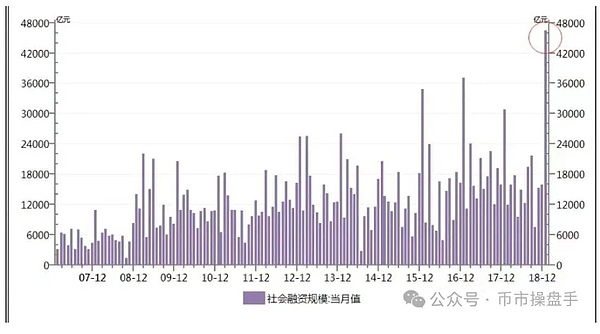

Trước khi bắt đầu chu kỳ cắt giảm lãi suất cuối cùng Cục dự trữ liên bang Hoa Kỳ, các ngân hàng trung ương trên thế giới đã chuyển sang chính sách tiền tệ nới lỏng. Sau khi Trung Quốc cắt giảm tỷ lệ dự trữ bắt buộc lần liên tiếp, quy mô tài chính xã hội đã tăng trưởng kỷ lục. Trong giai đoạn này, Bitcoin đã phục hồi từ 3.155 USD lên 13.968 USD, tăng 343%. Đồng thời, sự hỗn loạn của quỷ Altcoin cũng lại được dàn dựng trong giai đoạn này. Mặc dù quy mô thị trường hiện tại không giống như trước đây, nhưng điều chắc chắn là Xả nước của phương Đông đối với thị trường crypto còn lâu mới kết thúc.

Trước khi bắt đầu chu kỳ cắt giảm lãi suất cuối cùng Cục dự trữ liên bang Hoa Kỳ, các ngân hàng trung ương trên thế giới đã chuyển sang chính sách tiền tệ nới lỏng. Sau khi Trung Quốc cắt giảm tỷ lệ dự trữ bắt buộc lần liên tiếp, quy mô tài chính xã hội đã tăng trưởng kỷ lục. Trong giai đoạn này, Bitcoin đã phục hồi từ 3.155 USD lên 13.968 USD, tăng 343%. Đồng thời, sự hỗn loạn của quỷ Altcoin cũng lại được dàn dựng trong giai đoạn này. Mặc dù quy mô thị trường hiện tại không giống như trước đây, nhưng điều chắc chắn là Xả nước của phương Đông đối với thị trường crypto còn lâu mới kết thúc.

Nếu thị trường năm 2019 được coi là sự phục hồi trung gian của thị trường bò năm 2017, thì năm 2024 có thể được coi là sự phục hồi trung gian của thị trường vào năm 2021. Nếu tính dựa trên mức độ phục hồi trong năm 2019, mức tăng tối đa của hầu hết Altcoin có thể đạt từ 2 đến 5 lần.