1. DeFi đang vượt qua giai đoạn khó khăn

DeFi đã trải qua một làn sóng DeFi Summer vào năm 2020 và 2021, được thúc đẩy bởi kỳ vọng cao, nhiều người tin rằng nó sẽ cách mạng hóa tài chính truyền thống (TradFi). Tuy nhiên, như hầu hết các công nghệ mới, sự phấn khích ban đầu đã dẫn đến thất vọng, vì cơ sở hạ tầng của nó vẫn chưa hoàn thiện, dẫn đến sự suy giảm vào năm 2022.

Giống như bất kỳ phong trào cách mạng nào, DeFi cũng trở nên bền vững hơn theo thời gian, vượt qua thành công "giai đoạn ngờ vực" (trough of disillusionment) và bắt đầu leo lên "sườn giác ngộ" (slope of enlightenment). Chu kỳ phồn vinh của Gartner là một khuôn khổ hiệu quả để hình dung quá trình này, và DeFi hiện đang cho thấy dấu hiệu phục hồi.

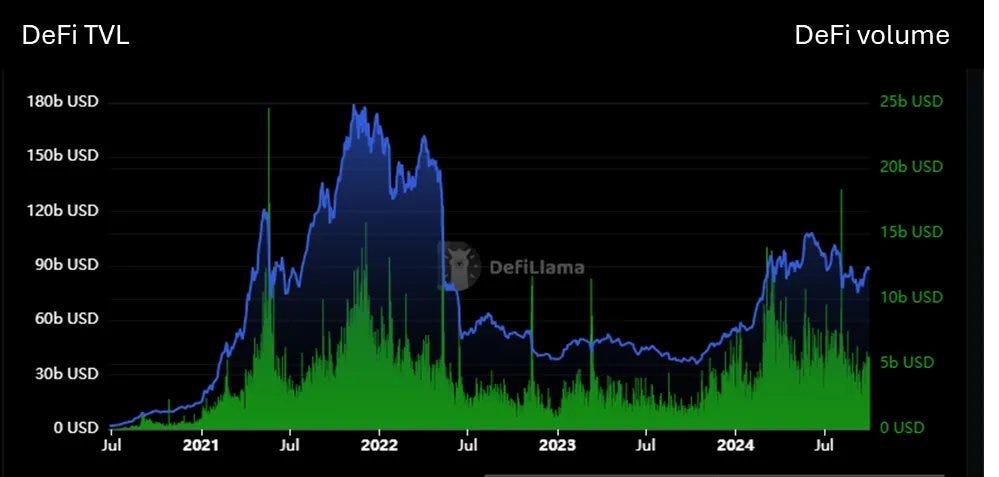

Sau hai năm điều chỉnh, các chỉ số then chốt như Tổng giá trị khóa (TVL) đang dần hồi phục, như thể hiện trong biểu đồ dưới đây. Mặc dù một phần cải thiện là do giá tài sản crypto tăng, nhưng khối lượng giao dịch trên các nền tảng DeFi cũng tăng đáng kể, tiến gần lại mức năm 2022, chứng tỏ sự phục hồi này là thực sự.

Thực tế, một số dự án DeFi cơ bản như Aave đã vượt qua mức đỉnh năm 2022 trên nhiều chỉ số. Ví dụ, doanh thu quý của Aave đã vượt qua quý 4 năm 2021 - được coi là đỉnh của chu kỳ tăng trưởng trước đó.

Phân tích đầy đủ về Aave có ở đây: (https://x.com/Arthur_0x/status/1825595598609023039)

Điều này cho thấy DeFi đang trưởng thành và bước vào giai đoạn phát triển năng suất mới, chuẩn bị cho khả năng mở rộng lâu dài.

Chu kỳ lãi suất mới sẽ làm cho thị trường DeFi trở nên hấp dẫn hơn

Sự phục hồi của DeFi không chỉ do các yếu tố nội tại mà còn do sự thay đổi kinh tế bên ngoài. Khi lãi suất toàn cầu thay đổi, các tài sản rủi ro như tiền điện tử (bao gồm cả DeFi) trở nên hấp dẫn hơn đối với các nhà đầu tư tìm kiếm lợi nhuận cao hơn.

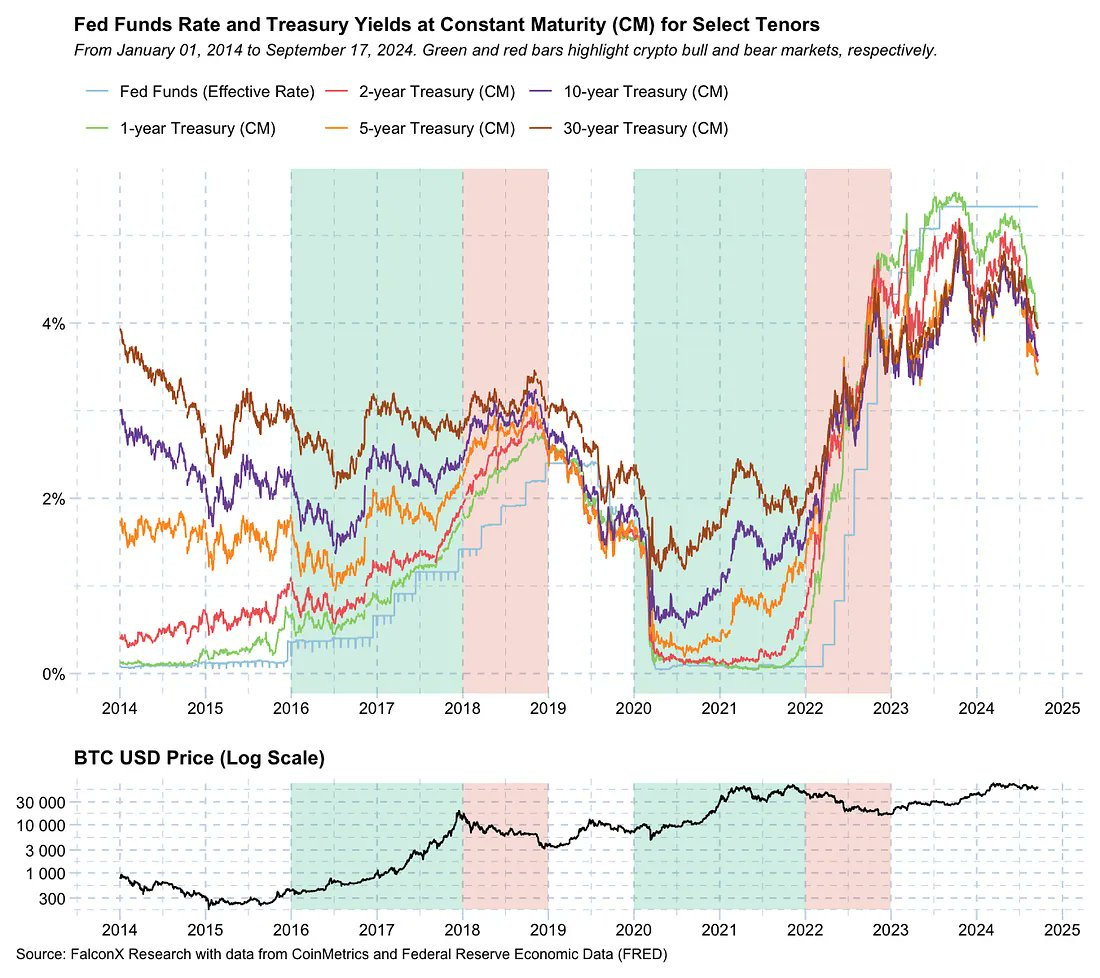

Khi Cục Dự trữ Liên bang Hoa Kỳ giảm lãi suất 50 điểm cơ bản vào tháng 9, một chu kỳ lãi suất thấp mới đang hình thành, tương tự như môi trường thúc đẩy thị trường tăng giá tiền điện tử vào năm 2017 và 2020, như thể hiện trong biểu đồ dưới đây. Chu kỳ tăng giá Bitcoin (và tiền điện tử) trong giai đoạn lãi suất thấp được hiển thị bằng màu xanh lá, trong khi chu kỳ giảm giá thường xảy ra khi lãi suất tăng mạnh, được hiển thị bằng màu đỏ.

DeFi hưởng lợi từ môi trường lãi suất thấp theo hai cách chính:

1. Giảm cơ hội chi phí vốn - Khi lợi suất trái phiếu kho bạc và các tài khoản tiết kiệm truyền thống giảm do lãi suất giảm, các nhà đầu tư có thể chuyển sang các giao thức DeFi để thu được lợi nhuận cao hơn thông qua Canh tác lợi nhuận (yield farming), Staking và cung cấp thanh khoản.

2. Chi phí vay thấp hơn - Giảm chi phí tài trợ, khuyến khích người dùng DeFi vay và sử dụng vào các mục đích sản xuất, thúc đẩy hoạt động của toàn bộ hệ sinh thái.

Mặc dù lãi suất không có khả năng quay trở lại mức gần bằng không như trước đây, cơ hội chi phí tham gia DeFi sẽ giảm đáng kể. Thậm chí một đợt giảm lãi suất nhẹ cũng có thể tạo ra tác động đáng kể, vì sự chênh lệch giữa lãi suất và tỷ suất lợi nhuận sẽ được khuếch đại do đòn bẩy.

Hơn nữa, chúng tôi dự đoán rằng chu kỳ lãi suất mới sẽ trở thành động lực quan trọng cho sự tăng trưởng của stablecoin, vì nó đáng kể giảm chi phí vốn cho các khoản tiền từ TradFi vào DeFi để tìm kiếm lợi nhuận.

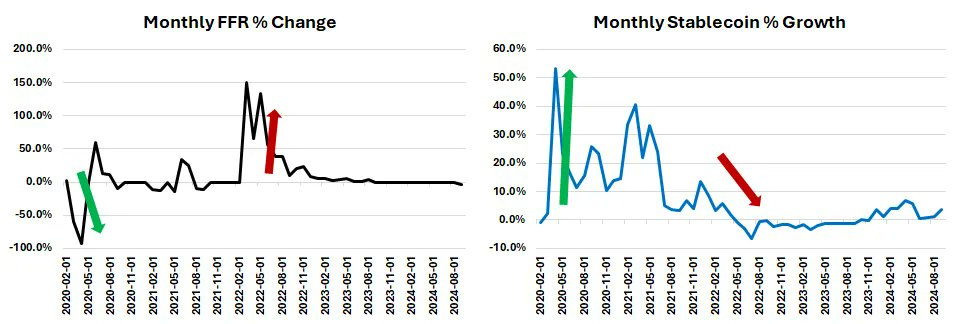

Trong chu kỳ trước, Tỷ lệ Quỹ Liên bang (FFR) và sự gia tăng cung cấp stablecoin có mối quan hệ nghịch đảo, như thể hiện trong biểu đồ dưới đây. Khi lãi suất giảm trở lại, dự kiến cung cấp stablecoin sẽ tăng, cung cấp thêm nguồn vốn để thúc đẩy sự phát triển nhanh chóng của DeFi.

DeFi vẫn là sản phẩm phù hợp nhất với nhu cầu thị trường trong thị trường tiền điện tử

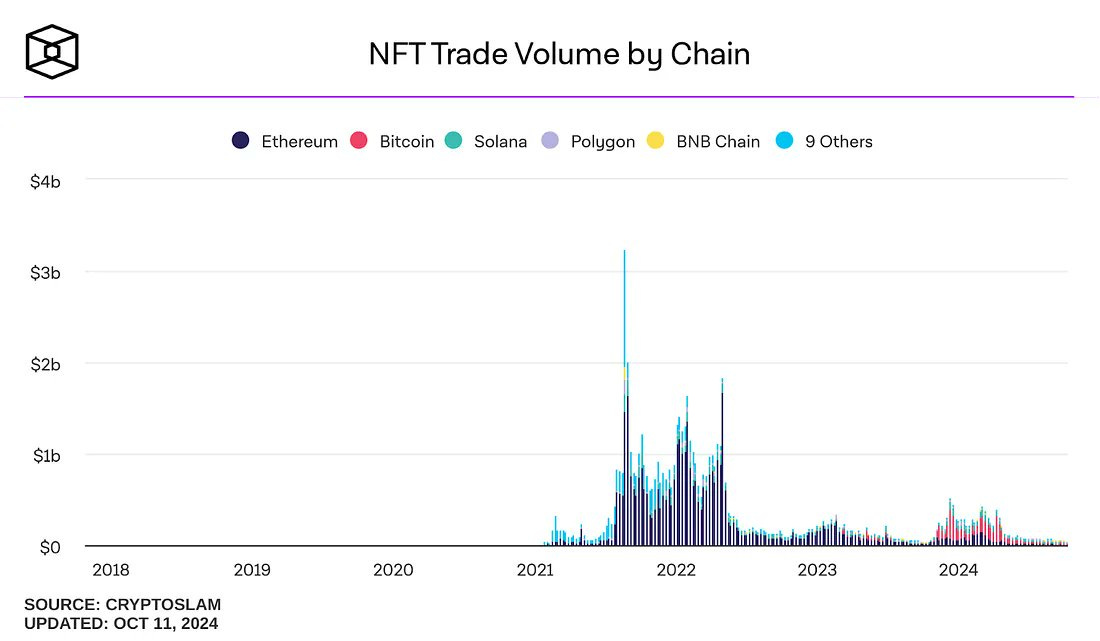

Thị trường tiền điện tử đã có nhiều nỗ lực kết hợp các ứng dụng khác như NFT, Metaverse, trò chơi, mạng xã hội, v.v. Tuy nhiên, nhìn chung từ hầu hết các chỉ số khách quan, các lĩnh vực này vẫn chưa thực sự tìm thấy sự phù hợp với thị trường (PMF).

Ví dụ sau đây cho thấy, ngay cả khi được thúc đẩy bởi cơn sốt Bitcoin Ordinals vào năm 2024, khối lượng giao dịch hàng ngày của NFT vẫn đang giảm.

Đối với Metaverse và trò chơi, hiện vẫn chưa có trò chơi Web3 đột phá nào được ưa chuộng trên toàn cầu. Hai dự án Metaverse Web3 sớm nhất là Decentraland và Sandbox chỉ có vài nghìn người dùng hoạt động hàng ngày (DAU), xa xôi so với 80 triệu của Roblox. Mặc dù số liệu DAU của trò chơi TON ấn tượng, nhưng việc liệu người dùng có tiếp tục chơi sau khi thiếu các động lực sinh thái vẫn là một biến số.

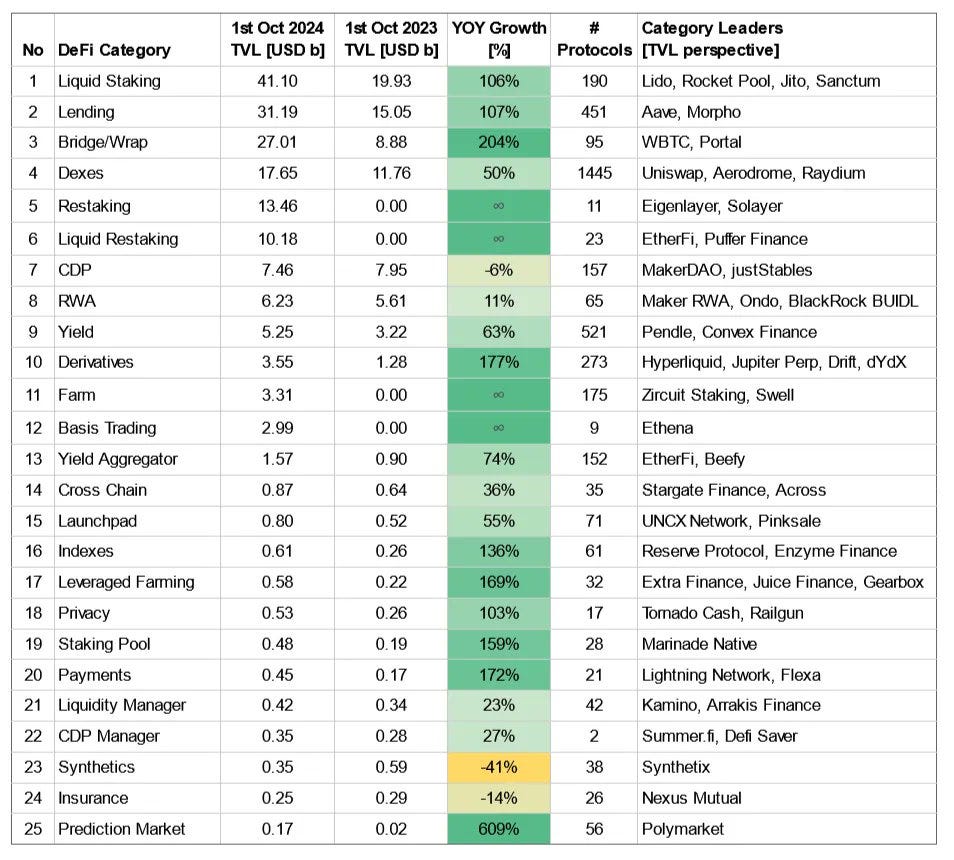

Trái lại, DeFi đã chứng minh được sự phù hợp với thị trường. Các lĩnh vực cốt lõi của DeFi như staking thanh khoản và cho vay đã tăng trưởng hơn 100% trong năm qua, cho thấy sức hút của thị trường. Đồng thời, một số lĩnh vực mới nổi với quy mô tỷ đô la như reStake và Ethena, chỉ ra mắt chưa đầy một năm, cho thấy tính có thể lắp ráp và không cần cấp phép của DeFi, khi các nhóm tiếp tục xây dựng các khối tài chính mới để mở khóa thêm các trường hợp sử dụng.

Mặc dù rào cản pháp lý đã cản trở tiềm năng lật đổ tài chính truyền thống (TradFi) của DeFi trong một thời gian dài, những ưu điểm nội tại của nó là rõ ràng, chẳng hạn như:

Chi phí giao dịch xuyên biên giới và chuyển tiền trung bình là 6%, với thời gian xử lý 3-5 ngày làm việc.

Hệ thống backend của các sàn giao dịch cổ phiếu rườm rà và có thời gian hoạt động hạn chế, kém hiệu quả.

Các tài sản vật chất (như bất động sản) có thể được token hóa để giải phóng thanh khoản và sử dụng chúng làm tài sản thế chấp trong DeFi, tăng tính có thể kết hợp và hiệu quả sử dụng vốn.

Chi phí nhân lực: Chi phí nhân lực của DeFi gần như bằng 0%, trong khi TradFi khoảng 2-3%. Ví dụ, các khoản vay DeFi được xử lý tự động, trong khi TradFi cần xem xét thủ công và hồ sơ rườm rà.

Chi phí vận hành: DeFi chỉ 0,1%, trong khi TradFi là 2-4%. DeFi xử lý giao dịch thông qua hợp đồng thông minh, được blockchain xác minh, không cần văn phòng lớn hoặc trung gian.