Tác giả: Chloe, PANews

Với việc ông Trump trở lại Nhà Trắng cùng với những ứng viên ủng hộ vào Quốc hội Mỹ, nhiều người kỳ vọng sẽ phát triển trong môi trường quản lý có lợi, khiến giá tăng vọt lên trên 90.000 USD, theo báo cáo của CNA ngày 18/11, các Nghị sĩ Đài Loan đã nêu quan ngại về vấn đề thuế đối với tại Đài Loan, thảo luận về việc có nên áp dụng thuế đối với giao dịch cá nhân hay không.

Tại phiên chất vấn, các Nghị sĩ đã chất vấn Bộ Tài chính về các biện pháp thu thuế đối với thu nhập từ giao dịch cá nhân, cho rằng hiện nay chỉ áp dụng thuế kinh doanh và thuế thu nhập doanh nghiệp đối với các sàn giao dịch , nhưng chưa có quy định cụ thể về việc thu thuế đối với phần lợi nhuận cá nhân hoặc pháp nhân thu được từ các giao dịch này, nhấn mạnh rằng Bộ Tài chính Đài Loan cần chủ động hoàn thiện cơ chế thuế đối với .

Hiện tại, Đài Loan có 26 doanh nghiệp hoạt động trong lĩnh vực tài sản ảo đã hoàn thành việc khai báo tuân thủ Luật Phòng chống rửa tiền, đều đã đăng ký thuế và nộp thuế kinh doanh, thuế thu nhập. Tuy nhiên, các Nghị sĩ vẫn cho rằng, về vấn đề thuế đối với , chủ yếu mới chỉ tập trung vào doanh nghiệp, còn việc thu thuế đối với giao dịch cá nhân và công tác kiểm tra vẫn chưa hoàn thiện.

Cục trưởng Cục Thuế Sông Tú Linh cho biết, theo quy định thuế hiện hành, không phải là tiền tệ mà là tài sản số, bất cứ khi nào có giao dịch mua bán tài sản và thu được lợi nhuận đều phải nộp thuế, nhưng do là tự kê khai nên cần tăng cường công tác kiểm tra, Bộ Tài chính cũng sẽ phối hợp với Ủy ban giám sát tài chính để áp dụng các biện pháp kiểm tra mới sau khi ban hành luật chuyên biệt về tài sản ảo. Cục trưởng Sông Tú Linh cho biết, hiện ngành thuế đã có các công cụ kiểm tra có thể áp dụng để kiểm tra các giao dịch hàng hóa số, và hứa sẽ nghiên cứu các biện pháp thu thuế đối với thu nhập từ mua bán trong vòng 3 tháng tới.

Cuối cùng, Bộ Tài chính cho biết sẽ tiếp tục theo dõi xu hướng thuế đối với và dịch vụ số trên thế giới, và điều chỉnh chính sách thuế phù hợp với tình hình thực tế tại Đài Loan.

Vấn đề về thuế đối với giao dịch đã trở thành tâm điểm của nhiều quốc gia trong những năm gần đây, PANews đã tổng hợp một số cách thức xử lý về thuế đối với tài sản trên toàn cầu cho bạn đọc.

Các quốc gia trên thế giới đang từng bước tăng cường minh bạch thông tin thuế đối với tài sản

Mỹ, Liên minh Châu Âu và một số khu vực khác sẽ lần lượt đưa ra các yêu cầu mới về báo cáo thông tin thuế đối với các môi giới và các trung gian khác vào năm 2023, nhằm tăng cường tính minh bạch của các giao dịch. Tổ chức Hợp tác và Phát triển Kinh tế (OECD) cũng đã công bố Khung báo cáo tài sản (CARF) vào tháng 6 năm ngoái và cập nhật Tiêu chuẩn Báo cáo Chung (CRS), bao gồm các sản phẩm tài chính mới như .

Các quốc gia đang từng bước triển khai yêu cầu báo cáo thông tin thuế đối với tài sản để tránh trở thành công cụ trốn thuế, theo Báo cáo Khảo sát Thuế Toàn cầu 2024 của PwC, tính đến ngày 1/12/2023, đã có 54 khu vực tài phán chính của thị trường cam kết sẽ nhanh chóng áp dụng "Khung báo cáo tài sản " (CARF) do OECD công bố, dự kiến sẽ thực hiện cơ chế trao đổi tự động thông tin giao dịch trước năm 2027. Các giao dịch cần phải báo cáo bao gồm: trao đổi giữa các tài sản , trao đổi giữa và tiền pháp định, và chuyển nhượng với giá trị trên 50.000 USD dưới dạng hàng hóa hoặc dịch vụ.

Nhìn vào trường hợp của Đài Loan được các Nghị sĩ quan tâm gần đây, hiện tại Đài Loan chủ yếu tập trung vào và phòng chống rửa tiền, tức là các doanh nghiệp liên quan đến phải nắm bắt thông tin khách hàng, và khi có khoản rút tiền lớn (trên 500.000 NT$) thì phải tự nguyện khai báo, ngoài Luật Phòng chống rửa tiền ra thì Đài Loan chưa có hướng dẫn cụ thể hoặc quy định về thuế thu nhập áp dụng cho .

Đối với người dùng giao dịch thông thường, hiện tại việc mua bán không phải nộp thuế giao dịch, mà lợi nhuận thu được sẽ được coi như lợi nhuận từ các giao dịch tài sản khác (như lãi từ giao dịch ngoại hối), "cần phải khai báo" vào thu nhập từ giao dịch tài sản, nộp vào thuế thu nhập cá nhân tổng hợp.

Tóm lại, nguyên tắc hiện tại về thuế tại Đài Loan là "chỉ khi rút tiền ra thì mới tính", nghĩa là chừng nào nhà đầu tư chưa rút lợi nhuận từ vào tài khoản ngân hàng thì chưa phát sinh lợi nhuận thực tế. Chỉ khi có lãi và được rút vào tài khoản ngân hàng, đạt một mức nhất định thì mới phải nộp thuế.

Ngoài ra, đối với các doanh nghiệp kinh doanh chính, nếu doanh thu hàng tháng vượt quá 40.000 NT$, sẽ được coi là giao dịch thường xuyên, buộc phải hoàn thành đăng ký thuế và nộp thuế kinh doanh cũng như thuế thu nhập doanh nghiệp.

Mỹ coi là tài sản có thể bị đánh thuế, các bang có cách tính thuế khác nhau

Chính phủ Mỹ định nghĩa tiền ảo là: bất kỳ tài sản số nào thể hiện giá trị số được ghi nhận trên sổ cái phân tán được mã hóa an toàn, tài sản số không phải là tiền pháp định thực sự, vì chúng không phải là tiền xu và tờ bạc của Mỹ, cũng không phải là tiền pháp định do bất kỳ ngân hàng trung ương nào phát hành.

Ngoài ra, Cơ quan Thuế Nội địa Mỹ (IRS) coi là tài sản có thể bị đánh thuế, nếu giá thị trường của thay đổi, nghĩa là giá trị lúc bán cao hơn giá trị lúc mua, nhà đầu tư sẽ phải nộp thuế thu nhập vốn hoặc lỗ vốn khi rút tiền, nếu có lãi thì người nắm giữ phải nộp thuế cho đã bán, và nếu một bên là hoạt động kinh doanh, nhận thanh toán bằng từ bên kia, bên nhận cần phải tính vào thu nhập kinh doanh và nộp thuế.

Ví dụ, nếu Bên A mua 1 với giá 5.000 USD, sau 3 tháng bán với giá 7.000 USD, thì theo thuế lãi vốn ngắn hạn, Bên A phải nộp thuế cho 2.000 USD lãi từ giao dịch này, nếu bán tài sản nắm giữ dưới 1 năm, theo năm tính thuế 2023 của Mỹ, thuế suất sẽ từ 0% đến 37%, tùy thuộc vào tổng thu nhập khai báo của người nộp thuế.

Ngoài lãi từ giao dịch, các khoản thu nhập khác trong hệ sinh thái cũng phải nộp thuế. Ví dụ như phần thưởng từ hoạt động khai thác, tiền thưởng từ việc gửi tiền đảm bảo, và lãi từ các nền tảng cho vay, thường được xếp vào thu nhập thường xuyên, phải nộp thuế suất thu nhập thông thường. Vào giữa năm nay, IRS đã công bố dự thảo cuối cùng về chế độ thuế , theo đó từ năm 2025, các môi giới sẽ phải báo cáo thông tin giao dịch của khách hàng cho IRS trên Mẫu 1099-DA. Chế độ mới này dự kiến sẽ tăng đáng kể tỷ lệ tuân thủ thuế, đồng thời cũng đem lại thêm nhiều yêu cầu tuân thủ cho các tham gia thị trường.

Ở cấp độ tiểu bang, các bang cũng có cách tính thuế khác nhau, tuy nhiên hiện tại các bang vẫn chưa thống nhất về định nghĩa và cách thu thuế đối với .

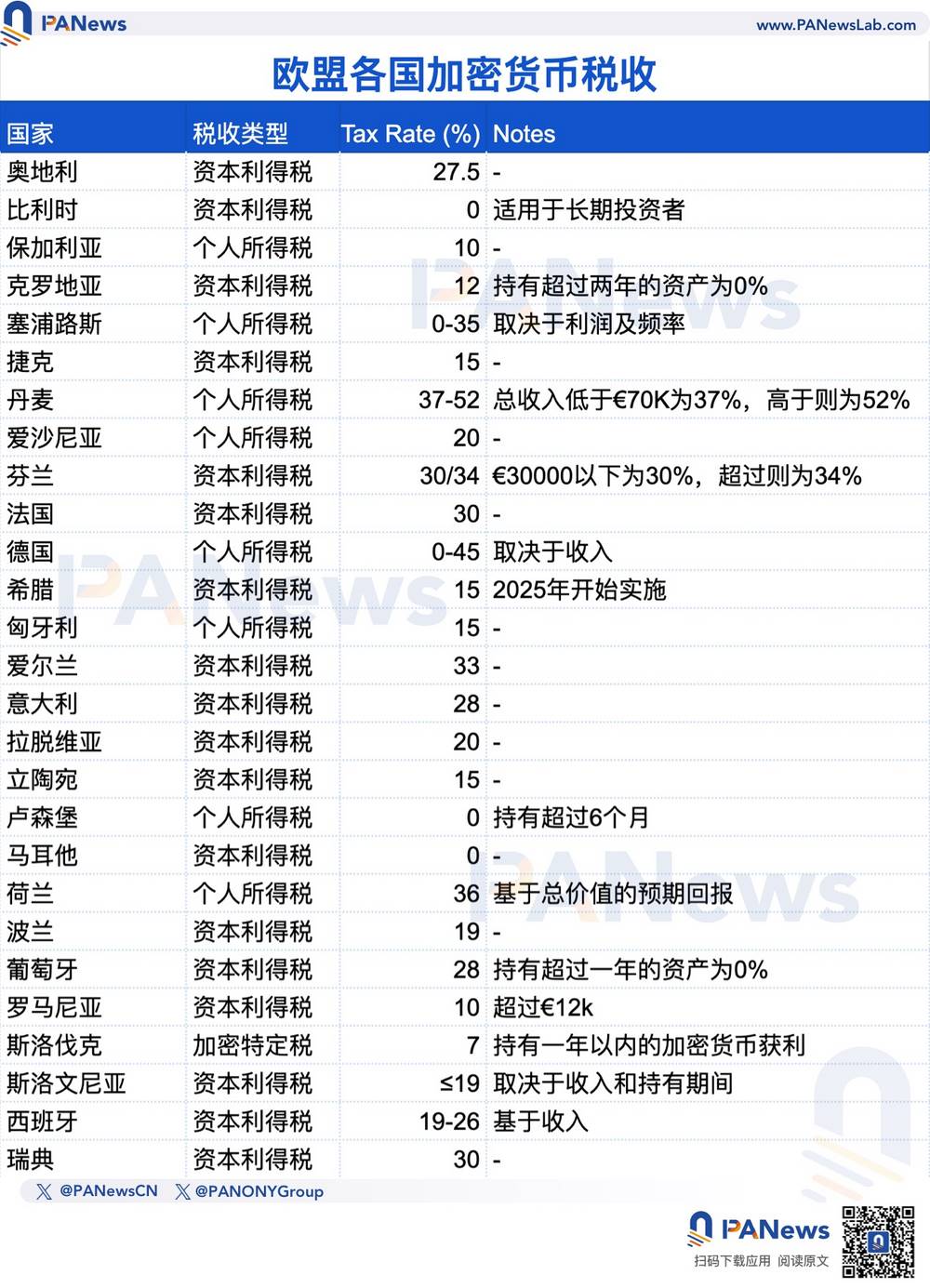

Các nước EU có mức thuế chênh lệch lớn, Đan Mạch cao nhất lên đến 52%

Bên cạnh đó, ở châu Âu, các quốc gia thành viên EU đang liên tục cập nhật chế độ thuế đối với . Nếu muốn giảm thiểu gánh nặng thuế cho người nắm giữ tối đa, Slovakia, Luxembourg, Bulgaria, Hy Lạp, Hungary hoặc Lithuania sẽ là những lựa chọn tương đối thân thiện, hiện tại các quốc gia này có mức thuế suất đối với người nắm giữ thấp nhất trong khối EU.

Ngược lại, Đan Mạch, Phần Lan, Hà Lan, Đức và Ireland lại không quá thân thiện với giao dịch . Đan Mạch coi thu nhập từ là thu nhập cá nhân và áp dụng mức thuế suất cao từ 37% đến 52%, dưới đây là các loại thuế và mức thuế suất tại các quốc gia EU:

Hiện tại, Hồng Kông và Singapore không áp dụng thuế lợi nhuận vốn đối với cá nhân

Cuối cùng là các quốc gia châu Á khác, lấy Nhật Bản làm ví dụ, đối với các giao dịch cá nhân, lợi nhuận từ giao dịch tiền điện tử được phân loại là "thu nhập khác", cần phải nộp thuế thu nhập theo thuế suất tiến độ. Thuế suất phụ thuộc vào thu nhập cá nhân, mức thuế tiền điện tử thấp nhất ở Nhật Bản là 5%, cao nhất là 45%, ví dụ như thu nhập hàng năm trên 40 triệu Yên Nhật (khoảng 276.000 USD) thì thuế suất có thể lên đến 45%. Đặc biệt, chính phủ Nhật Bản quy định rằng khoản lỗ từ tiền điện tử không thể được khấu trừ từ thu nhập của người nộp thuế hoặc tài sản khác, chỉ có khoản lỗ từ bất động sản, kinh doanh và lâm nghiệp mới có thể được khấu trừ khỏi thu nhập, trong khi tiền điện tử không thuộc vào các loại này.

Ở Hàn Quốc, nước này có kế hoạch áp dụng thuế 20% đối với lợi nhuận từ tiền điện tử, áp dụng cho các khoản lợi nhuận trên 2,5 triệu Won (khoảng 1.800 USD), tuy nhiên thời gian thực hiện liên tục bị hoãn lại, từ dự kiến sau năm 2023 đến nay đã hoãn đến năm 2028, lý do chính là do tính biến động của thị trường, thiếu cơ sở hạ tầng thuế phù hợp nên lo ngại việc áp dụng sớm sẽ ảnh hưởng đến tâm lý của nhà đầu tư.

Ngoài ra, hiện tại Hồng Kông và Singapore không áp dụng thuế lợi nhuận vốn đối với cá nhân. Trước tiên, Hồng Kông hiện không có quy định thuế cụ thể đối với tài sản số, nhưng Cơ quan Thuế Hồng Kông đã cập nhật Hướng dẫn Giải thích và Thực thi Luật Thuế (DIPN) số 39 vào tháng 3 năm 2020, bổ sung chương liên quan đến việc đánh thuế tài sản số.

Tuy nhiên, hướng dẫn này vẫn chưa bao gồm nội dung liên quan đến gửi tiền đảm bảo, DeFi, Web3 (như NFT và token hóa tài sản vật chất). Tuy nhiên, Hồng Kông áp dụng nguyên tắc thuế lãnh thổ, đánh thuế lợi nhuận từ hoạt động kinh doanh, nghề nghiệp hoặc doanh nghiệp tại Hồng Kông với thuế suất 16,5%, nhưng không bao gồm lợi nhuận mang tính chất vốn, còn lợi nhuận từ giao dịch tiền điện tử có tính chất thu nhập hay vốn thì cần xem xét từng trường hợp cụ thể.

Cơ quan Thuế Singapore (IRAS) không áp dụng thuế lợi nhuận vốn đối với các giao dịch tiền điện tử của cá nhân. Lợi nhuận từ việc đầu tư lâu dài vào tiền điện tử được miễn thuế. Tuy nhiên, nếu cá nhân giao dịch tiền điện tử thường xuyên hoặc kinh doanh liên quan đến tiền điện tử, thì khoản thu nhập này có thể được coi là thu nhập từ hoạt động kinh doanh và phải nộp thuế thu nhập với mức thuế suất tiến độ tối đa 22%.

Chính sách thuế của các quốc gia luôn ảnh hưởng đáng kể đến chiến lược đầu tư tiền điện tử, thuế suất thấp sẽ thu hút các doanh nghiệp đa quốc gia đến đầu tư. Ngược lại, chính sách thuế suất cao như Mỹ, Nhật Bản, Pháp và Tây Ban Nha có thể khiến một số nhà đầu tư rời bỏ, theo khảo sát của Coincub cho thấy, riêng ở Mỹ năm ngoái đã thu được khoảng 1,87 tỷ USD từ thuế tiền điện tử.

Tình hình ở các nước châu Âu thì khác nhau, một số nước có điều kiện thuận lợi cho những người nắm giữ lâu dài, trong khi một số nước khác vẫn duy trì mức thuế suất cao, điều này có thể ảnh hưởng đến hành vi của nhà đầu tư, nhìn chung mức thuế tiền điện tử ở châu Âu cao hơn mức trung bình toàn cầu, phản ánh một phần của hệ thống tài chính công của Liên minh châu Âu.