Vào thứ Ba tuần này, xu hướng đảo ngược của "giao dịch Trump" đã ảnh hưởng đến thị trường Bitcoin. Giá Bitcoin đã tăng lên khoảng 99.000 USD trước khi nhanh chóng giảm xuống dưới 93.000 USD, với mức giảm lớn nhất hơn 6%. Điều này là do tin đồn về khả năng Israel và Lebanon đạt được thỏa thuận ngừng bắn đã gây ra sự rung chuyển trên thị trường. Không chỉ Bitcoin, giá vàng và dầu thô cũng giảm mạnh.

Do tăng trưởng gần 40% trong khoảng một tháng qua, độ nhạy cảm rủi ro của các nhà đầu tư Bitcoin cũng được kích hoạt. Liệu 40% lợi nhuận này chỉ là khởi đầu hay kết thúc? Tác giả cho rằng đây chỉ là ảnh hưởng ngắn hạn của một sự kiện đơn lẻ, các điều kiện vĩ mô bên ngoài không thay đổi, thanh khoản có thể không cho phép chu kỳ này kết thúc đột ngột.

Thanh khoản là "nguyên nhân" của tài sản rủi ro

Từ góc độ vĩ mô, vào ngày 18 tháng 9 năm 2024, Cục Dự trữ Liên bang Hoa Kỳ đã lần đầu tiên giảm lãi suất 50 điểm cơ bản xuống 4,75% - 5,00% kể từ năm 2020, kết thúc chu kỳ tăng lãi suất 525 điểm cơ bản. Như Bobby Axelrod trong "Billions" đã nói, "Quyền lực không phải là tất cả, nhưng không có quyền lực thì bạn chẳng là gì cả." Ảnh hưởng của Cục Dự trữ Liên bang đối với Bitcoin khiến Bitcoin phải tìm cân bằng giữa tình trạng thanh khoản dư thừa và nhu cầu phòng ngừa lạm phát. Bitcoin vừa là bộ khuếch đại của chứng khoán Mỹ vừa là công cụ phòng ngừa lạm phát, việc giảm lãi suất giải phóng thanh khoản đã mang lại không gian rộng lớn hơn cho các tài sản rủi ro. Trong khi đó, những biến động kinh tế tiềm ẩn và tính không chắc chắn về chính sách khiến các tài sản tiền điện tử như Bitcoin trở thành lựa chọn để "phòng ngừa rủi ro thực tế".

Nguồn ảnh: Christopher T. Saunders, SHOWTIME

Với việc Trump trở lại nắm quyền và thành lập đội ngũ mới, thông qua việc thực hiện một loạt các chính sách kích thích tài khóa để đảm bảo "Nước Mỹ trên hết", sự gia tăng chi tiêu chính phủ sẽ thúc đẩy thêm thanh khoản trên thị trường. Không chỉ vậy, Trump cũng đề xuất kế hoạch thành lập một kho dự trữ Bitcoin quốc gia trong chiến dịch tranh cử, nhằm sử dụng tiền điện tử để làm suy yếu đối thủ của đồng đô la Mỹ. Khi Trump và nhóm của ông xem xét bổ nhiệm các quan chức quản lý thân thiện với tiền điện tử, điều này cũng thúc đẩy việc thiết lập một khuôn khổ quản lý tiền điện tử do Mỹ dẫn dắt trên toàn cầu.

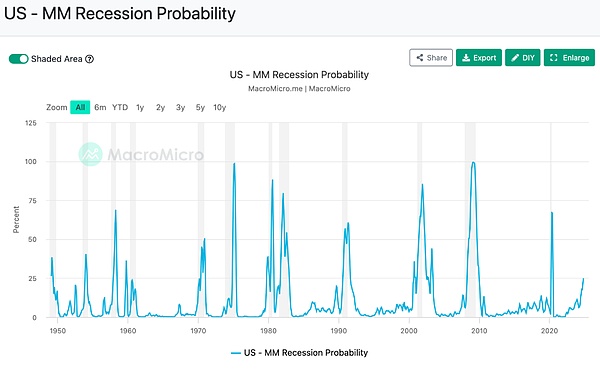

Tuy nhiên, cũng có những tiếng nói phản đối việc giảm lãi suất và kêu gọi "khủng hoảng tài chính sắp xảy ra". Theo chỉ số suy thoái của Mỹ của MacroMicro, khả năng Mỹ rơi vào suy thoái vào tháng 11 năm 2024 là 24,9%. "Cắm cọc chờ thuyền" so với suy thoái kinh tế do khủng hoảng tài chính gây ra trước đây, nếu đây là chu kỳ suy thoái, thì suy thoái có thể đạt đỉnh trong vòng 6 tháng. Trong cuộc chơi giữa thanh khoản và phòng ngừa lạm phát, Bitcoin trong vòng điều chỉnh kinh tế này phản ánh nhiều hơn về độ nhạy cảm của nó với những thay đổi về thanh khoản.

Nguồn ảnh: MacroMicro

Các tổ chức: Đã vượt quá ngưỡng then chốt 5%

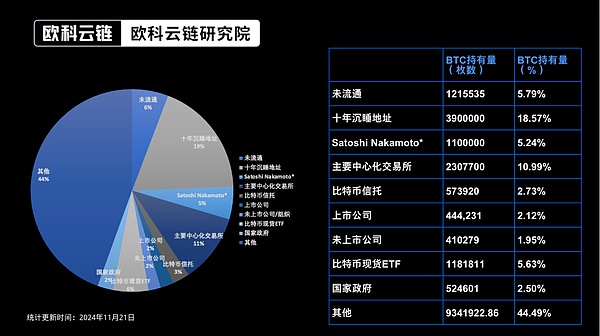

Trong điều kiện kinh tế vĩ mô như vậy, Bitcoin cũng nhận được sự quan tâm của thanh khoản tổ chức. Kể từ khi kênh Bitcoin giao dịch spot ETF được mở ra vào tháng 1 năm 2024, theo thống kê của Viện Nghiên cứu OKG vào ngày 21 tháng 11, Bitcoin giao dịch spot ETF toàn cầu đã chiếm 5,63% tổng lượng cung Bitcoin. Tỷ lệ sở hữu 5% thường là một ngưỡng then chốt trong ngành tài chính, ví dụ như quy định của Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC), các cổ đông sở hữu trên 5% phải báo cáo với SEC.

Phân bố nắm giữ Bitcoin | Nguồn ảnh: OKG Research, bitcointreasuries, tin công khai

Ngoài Bitcoin giao dịch spot ETF, các công ty niêm yết cũng có những động thái trong môi trường chính trị như vậy. Theo thống kê không đầy đủ của Viện Nghiên cứu OKG, từ ngày 6 tháng 11, 17 công ty niêm yết tại Mỹ và Nhật Bản đã công bố nắm giữ hoặc Hội đồng Quản trị đã phê duyệt sử dụng Bitcoin làm tài sản dự trữ. Trong đó, công ty nổi bật nhất là MicroStrategy, đã mua 55.500 Bitcoin với giá 54 tỷ USD trong khoảng thời gian từ ngày 18 đến 24 tháng 11. Hiện tại chỉ có 0,01% công ty niêm yết trên toàn cầu nắm giữ Bitcoin, điều này có nghĩa rằng đây chỉ là phần nổi của tảng băng chìm về sức mua của các tổ chức lớn, thị trường vẫn đang ở "giai đoạn thí nghiệm của giới tinh hoa".

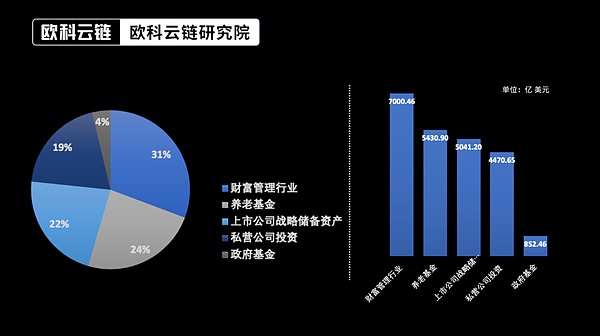

Theo ước tính bảo thủ của Viện Nghiên cứu OKG, số tiền có thể đổ vào Bitcoin trong vòng một năm tới là khoảng 2,28 nghìn tỷ USD (Ghi chú 1), khối lượng tài sản này có thể đẩy giá Bitcoin lên khoảng 200.000 USD, phù hợp với dự báo của các tổ chức tài chính như Bernstein, BCA Research và Ngân hàng Standard Chartered.

Ước tính khối lượng tiền chờ đầu tư | Nguồn ảnh: OKG Research (Ghi chú 1)

Bong bóng đi trước, làm thế nào để phòng ngừa giá sữa tăng?

Lợi ích về thanh khoản được thúc đẩy bởi từng sự kiện cũng bị thị trường nghi ngờ là thừa, từ "giao dịch Trump" trở thành "bong bóng Trump". Tác giả cuốn sách "The Great Stagnation", Tyler Cowen, cho rằng bong bóng có lợi cho việc tập trung vốn vào các ngành mới nổi và dự án đổi mới, sẽ nâng cao mức độ chấp nhận rủi ro cao của thị trường đối với các dự án sớm, từ đó khuyến khích các doanh nhân và nhà đầu tư liều lĩnh và sáng tạo. Như "bong bóng Internet" những năm 1990 sau khi vỡ vào năm 2000, đã để lại cơ sở hạ tầng - mạng cáp quang và trung tâm dữ liệu, làm nền tảng cho kỷ nguyên Internet+. Khi lộ trình chi tiêu của chính phủ Trump (chính sách kích thích kinh tế) được xác định rõ ràng, nếu chi tiêu của chính phủ quá mạnh mẽ, thanh khoản thừa trên thị trường có "dấu hiệu bong bóng", thị trường tiền điện tử cũng sẽ bị "thổi phồng" do thanh khoản, khiến "giá trị theo đuổi giá".

Điều cần lưu ý hơn là, tác giả từng đề xuất định vị tài sản của Bitcoin, rằng Bitcoin vừa là bộ khuếch đại của chứng khoán Mỹ, vừa đảm nhận chức năng phòng ngừa rủi ro thực tế, điều này khiến Bitcoin lắc lư giữa thanh khoản và phòng ngừa lạm phát. Nói về mức độ nhận thức của người dân, từ năm 2019 đến năm 2024, giá sữa trung bình tại Mỹ đã tăng từ khoảng 2,58 USD/gallon lên 3,86 USD/gallon, tăng khoảng 49,22%. Trong giai đoạn này, Bitcoin tăng khoảng 1025%, vàng tăng khoảng 73%, vượt qua cả chỉ số chứng khoán rủi ro đại diện S&P 500 (khoảng 40%).

Thậm chí một số quốc gia cũng lựa chọn đầu tư vào Bitcoin để bảo vệ tài sản khỏi bị lạm phát ăn mòn. Ví dụ như El Salvador, Cộng hòa Trung Phi thông qua việc áp dụng Bitcoin làm tiền pháp định, Bhutan khai thác Bitcoin, cố gắng sử dụng tính khan hiếm và phi tập trung của nó để chống lại rủi ro lạm phát.

Trong bối cảnh vĩ mô hiện tại, bất kể biến động ngắn hạn như thế nào, tính khan hiếm 21 triệu Bitcoin, tính phi tập trung và thanh khoản toàn cầu của Bitcoin vẫn không thay đổi. Quá trình Bitcoin hướng tới vai trò bảo quản giá trị đang được đẩy nhanh do sự cạnh tranh của các tổ chức và công ty niêm yết. Thí nghiệm tài chính bắt nguồn từ những người mộ điệu mã hóa này cuối cùng sẽ tìm được chỗ đứng trong thế giới thực.

Ghi chú 1: Cách tính khối lượng tiền này:

a. Quỹ chính phủ và quỹ hưu trí lựa chọn các quốc gia, bang và vùng lãnh thổ hiện tại cho phép đầu tư Bitcoin, và chọn 2% làm tỷ lệ đầu tư, cùng với tốc độ tăng trưởng CAGR khác nhau của mỗi quốc gia và khu vực trong năm tới, ví dụ Mỹ là 8,9%, Anh là 4,22%, Bắc Âu trung bình là 3%.

b. Vốn dự trữ chiến lược của các công ty niêm yết được tính toán dựa trên tài sản tiền mặt (vốn hóa thị trường nhân với