Trong tài chính truyền thống, thị trường vay mượn cung cấp các cơ hội vay mượn ngắn hạn, thường là đối với tài sản thanh khoản cao và rủi ro thấp, nhằm mang lại sự an toàn và lợi nhuận cao nhất có thể. Trong tài chính phi tập trung (DeFi), khái niệm này đã phát triển để chủ yếu đề cập đến khả năng vay mượn nhiều tài sản kỹ thuật số khác nhau trong một hoàn cảnh phi tập trung và không cần cấp phép mà không có giới hạn thời gian cụ thể. Các nền tảng này cho phép người dùng gửi crypto vào giao thức, với việc người vay trả lãi cho người gửi để đổi lấy việc cung cấp đủ tài sản thế chấp.

Thị trường vay mượn sử dụng mô hình lãi suất linh hoạt để tự động điều chỉnh lãi suất vay mượn dựa trên việc sử dụng thanh khoản của một thị trường hoặc nhóm nhất định. Những mô hình này đảm bảo phân bổ vốn hiệu quả đồng thời khích lệ người đi vay trả lại tài sản đã vay khi thanh khoản thắt chặt. Đặc điểm chính của mô hình lãi suất này là " điểm gấp khúc", khi mức sử dụng đạt đến một giá trị tới hạn nhất định, lãi suất bắt đầu tăng đáng kể để kiểm soát đòn bẩy trong hệ thống: khi mức sử dụng tăng, lãi suất có thể tăng dần, nhưng một khi vượt qua điểm uốn, lãi suất sẽ tăng vọt nhanh chóng khiến chi phí đi vay tăng lên đáng kể.

Cần lưu ý rằng thị trường vay mượn khác với các khoản vay không có bảo đảm : thị trường vay mượn yêu cầu người đi vay phải cung cấp tài sản thế chấp để đảm bảo cho khoản vay nhằm đảm bảo có thể hoàn trả bất cứ lúc nào trong thời hạn vay trong khi các khoản vay không có bảo đảm (thường được gọi là truyền thống ; cho vay ) cho phép khách hàng Vay tiền mà không cần thế chấp tài sản (hoặc chỉ cung cấp một phần tài sản thế chấp hoặc các bảo lãnh khác) và việc hoàn trả khoản vay dựa vào điểm tín dụng và các kênh pháp lý để đảm bảo khoản vay đó.

Thị trường vay mượn: “Lego” cơ bản trong hệ sinh thái DeFi

Tầm quan trọng của thị trường vay mượn trong DeFi chủ yếu được phản ánh ở khả năng giúp người dùng kiếm lợi nhuận từ tài sản nhàn rỗi và mở khóa thanh khoản mà không cần bán tài sản họ nắm giữ. Tính năng này đóng một vai trò quan trọng trong hiệu quả sử dụng vốn của DeFi. Khả năng vay bằng một token cụ thể là một trong những tính năng được tìm kiếm nhiều nhất trong ngành và tài sản crypto tài sản quan trọng trong việc xác định xem tài sản tiền điện tử có phải là tài sản “blue chip” hay không.

Tính năng này cho phép người dùng có được đòn bẩy với chi phí thấp, giúp các cá nhân có giá trị ròng cao (HNWI) kết hợp tài sản vào kế hoạch thuế, đồng thời cho phép đội ngũ giàu tài sản nhưng thanh khoản vay bằng cách sử dụng kho bạc và tài sản làm tài sản thế chấp. và kiếm lãi từ tài sản thế chấp trong quá trình này (ví dụ Curve và Maker là hai ví dụ điển hình trong vài năm qua).

Ngoài ra, thị trường vay mượn đóng vai trò là xương sống cho các công cụ DeFi khác như Vị thế nợ thế chấp (CDP), chiến lược canh tác lợi nhuận(hỗ trợ nhiều chiến lược gần như “ trung tính đồng bằng”) và giao dịch tiền ký quỹ trên Chuỗi . Do đó, thị trường vay mượn là một trong mô-đun xây dựng quan trọng nhất của DeFi, còn được gọi là “khối xây dựng nguồn vốn”.

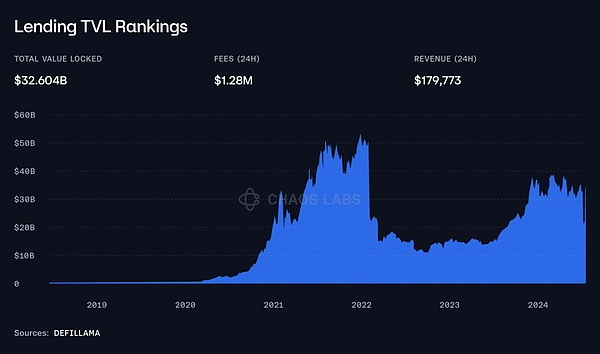

Để giúp mọi người hiểu rõ hơn về quy mô của các thị trường vay mượn này, tổng giá trị khóa vị thế (TVL) trong giao thức cho vay crypto hiện vượt quá 32,6 tỷ USD, như được hiển thị trong biểu đồ bên dưới.

Nguồn: Defillama

Quyết định thiết kế cho thị trường vay mượn crypto : Nhóm thanh khoản thanh khoản và tách biệt

Mặc dù các thị trường vay mượn crypto đều phục vụ cùng một mục đích cơ bản nhưng có những khác biệt đáng kể trong việc thiết kế cấu trúc thanh khoản. Sự khác biệt lớn nhất là giữa các thị trường sử dụng nhóm thanh khoản được chia sẻ duy nhất (như Aave) và các thị trường sử dụng nhóm thanh khoản tách biệt (như Compound v3 ). Mỗi mô hình đều có sự đánh đổi riêng, ảnh hưởng đến các yếu tố như độ sâu thanh khoản , tính linh hoạt tài sản và quản lý rủi ro.

Nhóm thanh thanh khoản biệt lập: Tính linh hoạt và cách ly rủi ro

Trong mô hình nhóm thanh khoản tách biệt, mỗi thị trường hoặc tài sản hoạt động trong nhóm thanh khoản độc lập của riêng nó. Cách tiếp cận này đã được áp dụng bởi các giao thức như Compound v3 và thậm chí là các ví dụ cực đoan hơn, các nền tảng như Rari Capital (trước khi nó vỡ nợ).

Ưu điểm chính của nhóm thanh khoản tách biệt là tính linh hoạt thanh khoản việc xây dựng các thị trường con . Tính linh hoạt này cho phép các giao thức tạo ra thị trường phù hợp với các loại tài sản cụ thể hoặc nhu cầu của người dùng. Ví dụ: nhóm thanh khoản tách biệt có thể được thiết kế đặc biệt để hỗ trợ một nhóm tài sản cụ thể, chẳng hạn như mã thông báo meme hoặc chỉ cho phép một token nhất định tồn tại do các đặc điểm hoặc nhu cầu rủi ro riêng.

Việc tùy chỉnh này là một trong những lợi thế lớn nhất của hệ thống thanh khoản tách biệt, vì nó cho phép các dự án được điều chỉnh cho phù hợp với các cộng đồng hoặc mạch cụ thể có thể không phù hợp với khuôn khổ rộng hơn của nhóm thanh khoản chung. Lợi thế này đặc biệt được nhấn mạnh với sự gia tăng của LRT (Công cụ hoàn trả thanh khoản) và các sàn giao dịch cơ bản token hóa như USDe: nhiều người dùng muốn tận dụng lợi nhuận cao nhưng không sẵn sàng chấp nhận rủi ro liên quan đến tài sản mới.

Ngoài tính linh hoạt, các nhóm thanh khoản tách biệt còn giúp cách ly rủi ro tốt hơn . Bằng cách cô lập từng thị trường, rủi ro của bất kỳ tài sản cụ thể nào sẽ được giới hạn trong nhóm thanh khoản tương ứng của nó. Điều này có nghĩa là nếu giá của một token nhất định giảm mạnh hoặc trở nên quá biến động, tác động tiềm tàng sẽ bị giới hạn ở thị trường đó và không ảnh hưởng đến các phần khác của giao thức.

Tuy nhiên, những lợi ích này cũng đi kèm với chi phí, vì việc tách biệt thanh khoản là con dao hai lưỡi, điều này cũng có nghĩa là sự phân mảnh của các nhóm thanh khoản.

Đối với các thị trường bị cô lập, mọi thị trường đều phải đối diện vấn đề “khởi đầu nguội” - đây không chỉ là thách thức xảy ra một lần mà cần phải đối diện mỗi khi có thị trường mới được tạo ra. Mỗi thị trường chỉ có thể dựa vào những người tham gia của chính mình và thanh khoản có thể không đủ để hỗ trợ các hoạt động vay mượn quy mô lớn.

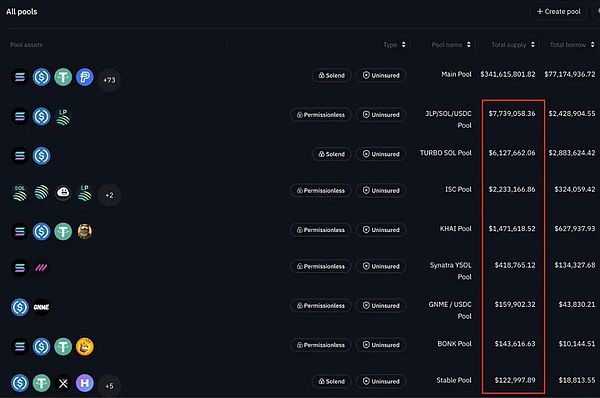

Nguồn: Solend — thanh khoản hạn chế trên các thị trường biệt lập

Như đã đề cập trước đó, một số giao thức đã đưa khái niệm thị trường vay mượn tách biệt lên mức cao nhất, cho phép tạo ra thị trường không cần cấp phép.

Trong những trường hợp này, chẳng hạn như Rari hoặc @Solendprotocol, người dùng có thể tạo thị trường không cần cấp phép của riêng mình, quyết định tài sản được đưa vào danh sách cho phép, đặt các thông số rủi ro(chẳng hạn như tỷ lệ cho vay trên giá trị và tỷ lệ tài sản thế chấp) cũng như quản lý khích lệ tương ứng.

Nhóm thanh khoản chung: Thanh khoản độ sâu ngay từ ngày đầu tiên

Mặt khác, một nhóm thanh khoản được chia sẻ duy nhất cung cấp thanh khoản độ sâu , sẵn sàng ngay từ đầu. Bằng cách tích hợp tất cả tài sản vào một nhóm thống nhất, hệ thống thanh khoản chung có thể hỗ trợ các hoạt động vay mượn quy mô lớn với ít hạn chế thanh khoản, ngay cả đối với tài sản mới được thêm vào.

Vay mượn cũng được hưởng lợi từ nguồn vốn chung: cơ sở thanh khoản lớn hơn sẽ thu hút nhiều người đi vay hơn, dẫn đến lợi nhuận cao hơn lợi nhuận nhìn chung cũng ổn định hơn vì chúng được củng cố bởi nhu cầu vay đa dạng.

Đây là ưu điểm chính của mô hình thanh khoản chung và mặc dù đây là lợi thế duy nhất nhưng tầm quan trọng của điều này không thể được nhấn mạnh quá mức. Ở mọi thị trường, thanh khoản là yếu tố quan trọng nhất, nhưng nó thậm chí còn quan trọng hơn trong thị trường crypto.

Tuy nhiên, nhược điểm chính của nhóm thanh khoản chung là rủi ro hệ thống. Vì tất cả tài sản đều được gắn vào cùng một nhóm, nên một vấn đề với một tài sản(chẳng hạn như mất giá đột ngột) có thể gây ra một loạt các đợt thanh lý, điều này có thể ảnh hưởng đến toàn bộ hệ thống nếu nợ xấu phát sinh.

Kết quả là, các nhóm này ít phù hợp hơn với các tài sản thích hợp hoặc nhiều tài sản thử nghiệm hơn, đặc biệt là so với token thanh khoản .

Cuối cùng, việc quản trị và giám sát rủi ro của các hệ thống thanh khoản chung thường phức tạp hơn, vì bất kỳ thay đổi nào đối với giao thức đều tiềm ẩn rủi ro lớn hơn.

Kết hợp mô hình: Khám phá các mô hình lai

Sự đánh đổi giữa các nhóm thanh khoản thanh khoản và chia sẻ khác nhau đáng kể và không có cách tiếp cận nào là hoàn hảo. Đây là lý do tại sao, khi thị trường trưởng thành, thị trường vay mượn đang dần chuyển sang các mô hình kết hợp (hoặc ít nhất là giới thiệu các tính năng kết hợp) để cân bằng lợi thế thanh khoản của các nhóm dùng chung với khả năng tùy chỉnh và cách ly rủi ro do các thị trường tách biệt cung cấp.

Một ví dụ điển hình về sự kết hợp là thị trường cách ly tùy chỉnh do Aave giới thiệu, hoạt động với các nền tảng như @LidoFinance và @Ether_Fi . Hệ thống của Aave thường sử dụng một nhóm thanh khoản chung duy nhất để cung cấp thanh khoản độ sâu cho tài sản lớn. Tuy nhiên, Aave cũng nhận thấy sự cần thiết phải linh hoạt hơn khi hỗ trợ tài sản có đặc điểm rủi ro hoặc kịch bản ứng dụng khác nhau và do đó tạo ra thị trường cho token hoặc dự án hợp tác cụ thể.

Một tính năng chính khác của Aave cũng phù hợp với xu hướng này là thiết kế eMode. eMode được thiết kế để tối ưu hóa hiệu quả sử dụng vốn khi giao dịch với tài sản cơ bản. Cụ thể, eMode cho phép người dùng mở khóa khả năng đòn bẩy và vay mượn cao hơn tài sản có tương quan giá cao hơn (do đó, rủi ro thanh lý của tài sản này giảm đáng kể), cải thiện đáng kể hiệu quả sử dụng vốn bằng cách cô lập các vị thế cụ thể.

Các giao thức khác như @BenqiFinance và @VenusProtocol, theo truyền thống nằm trong danh mục thanh khoản được chia sẻ, đã thực hiện một bước tiến đáng kể bằng cách giới thiệu các nhóm tách biệt cho các kênh phụ cụ thể. Trong những trường hợp này, các thị trường tách biệt được điều chỉnh cho phù hợp với các lĩnh vực thích hợp như GameFi, Tài sản trong thế giới thực (RWA) hoặc “token hệ sinh thái” mà không ảnh hưởng đến hoạt động của các nhóm chính thống.

Trong khi đó, nền tảng lending thị trường tách biệt như Compound hoặc Solend thường sẽ có một "nhóm chính" hoạt động như một nhóm thanh khoản chung hoặc trong trường hợp của Compound , gần đây họ đã bắt đầu bổ sung nhiều hơn vào nhóm tài sản thanh khoản cao nhất, trên thực tế, là cũng đang chuyển sang hướng mô hình lai.

Lưu ý : Solend ban đầu áp dụng mô hình thanh khoản chung và sau đó đã thay đổi thiết kế.

Mô hình kinh doanh của thị trường vay mượn crypto

Mô hình kinh doanh cốt lõi của thị trường vay mượn crypto xoay quanh việc tạo ra thu nhập thông qua nhiều cơ chế liên quan đến vay mượn, trạng thái nợ thế chấp (CDP) .

1. Chênh lệch lãi suất : Nguồn thu nhập chính trên thị trường vay mượn là chênh lệch lãi suất vay mượn. Người dùng có thể kiếm lãi bằng cách gửi tài sản vào giao thức, trong khi người đi vay trả lãi để có được thanh khoản. Giao thức kiếm tiền từ chênh lệch giữa lãi suất mà người đi vay phải trả để vay và lãi suất mà người gửi tiền nhận được khi gửi tiền. Mức chênh lệch này thường nhỏ nhưng lợi nhuận sẽ tích lũy khi có nhiều người dùng tham gia vào giao thức hơn. Ví dụ: trên thị trường Ethereum Aave v3, lãi suất gửi tiền cho $ETH là 1,99%, trong khi lãi suất vay là 2,67%, dẫn đến mức chênh lệch 0,68%.

2. Phí thanh lý : Thị trường vay mượn cũng tạo thêm thu nhập thông qua phí thanh lý. Khi tài sản thế chấp của người đi vay giảm xuống dưới ngưỡng yêu cầu do biến động của thị trường, giao thức sẽ bắt đầu quy trình thanh lý để duy trì khả năng thanh toán của hệ thống. Người thanh lý trả hết một phần nợ của người đi vay để đổi lấy tài sản thế chấp được chiết khấu. Thông thường, giao thức nhận được một phần phần thưởng này và trong một số trường hợp, chính giao thức đó chạy bot thanh lý để đảm bảo thanh lý kịp thời và tạo thêm thu nhập.

3. Các khoản phí liên quan đến CDP : Một số giao thức tính phí cụ thể cho các sản phẩm CDP (Vị trí nợ được thế chấp) của họ. Các khoản phí này đến từ lãi suất của tài sản CDP đã vay, có thể dựa trên thời gian hoặc phí một lần (hoặc cả hai). ).

4. Phí Khoản vay nhanh : Hầu hết các giao thức cho phép người dùng thực hiện Khoản vay nhanh với một khoản phí nhỏ nhưng rất có lợi. Khoản vay nhanh về cơ bản là các khoản vay cần được hoàn trả trong cùng một giao dịch, cho phép người dùng truy cập ngay vào số vốn họ cần để thực hiện các hoạt động cụ thể (chẳng hạn như thanh lý).

5. Lợi nhuận từ kho bạc : Các giao thức đôi khi cũng sẽ sử dụng kho bạc của mình để kiếm lợi nhuận, thường chọn phương thức hoàn trả an toàn nhất.

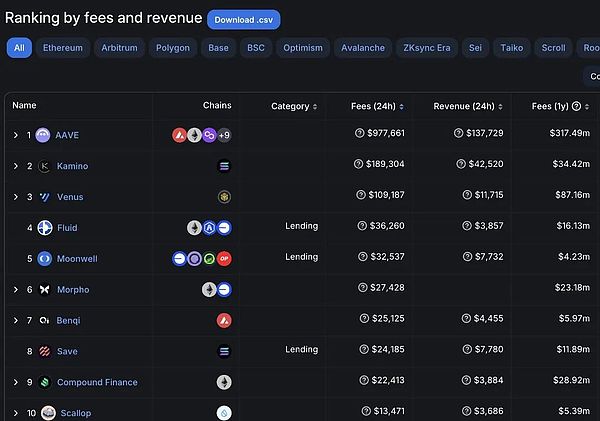

Chính những cơ chế này đã làm cho thị trường vay mượn trở thành một trong những giao thức mang lại lợi nhuận cao nhất.

Các khoản phí này đôi khi được chia sẻ với token quản trị, được phân phối lại thông qua các cơ chế khích lệ hoặc được sử dụng để trang trải chi phí hoạt động.

Rủi ro <> Thị trường vay mượn

Như đã đề cập trước đó, việc kinh doanh vận hành thị trường vay mượn crypto có thể là một trong những hoạt động mang lại lợi nhuận cao nhất nhưng cũng là một việc kinh doanh những hoạt rủi ro nhất.

Một trong những thách thức đầu tiên mà các thị trường vay mượn mới nổi phải đối mặt là vấn đề “khởi đầu nguội ”.

Vấn đề khởi đầu nguội đề cập đến khó khăn trong việc bắt đầu thanh khoản trong một giao thức hoặc thị trường mới. Những người chấp nhận sớm thường miễn cưỡng bỏ tiền vào các nhóm chưa đủ lớn do lo ngại về thanh khoản, cơ hội vay vốn hạn chế và lỗ hổng bảo mật tiềm ẩn. Nếu không có đủ tiền gửi ban đầu, lãi suất có thể quá thấp để thu hút vay mượn và người đi vay có thể không nhận được khoản vay họ cần hoặc phải đối mặt với lãi suất quá biến động do thay đổi thanh khoản .

Các giao thức thường giải quyết vấn đề khởi đầu nguội thông qua khích lệ khai thác thanh khoản , trong đó người dùng được thưởng bằng Token gốc để cung cấp thanh khoản hoặc vay thanh khoản ( trong đó khích lệ của một bên ảnh hưởng gián tiếp đến bên kia, đặc biệt nếu có sẵn hoạt động vay mượn định kỳ ). Tuy nhiên, nếu khích lệ này không được quản lý hiệu quả, nó có thể dẫn đến việc phát hành token không bền vững, đây là sự đánh đổi mà các giao thức cần cân nhắc khi thiết kế chiến lược ra mắt của mình.

Thanh lý kịp thời là một yếu tố quan trọng khác trong việc duy trì khả năng thanh toán của thỏa thuận. Khi giá trị tài sản thế chấp của người đi vay giảm xuống dưới một ngưỡng nhất định, giao thức phải thanh lý nó để ngăn ngừa tổn thất thêm. Điều này chủ yếu phải đối mặt với hai vấn đề:

Đầu tiên, sự thành công của quá trình này phụ thuộc rất nhiều vào người thanh lý – dù do các bên tham gia thỏa thuận điều hành hay do bên thứ ba quản lý – những người cần giám sát thỏa thuận theo thời gian thực và thực hiện thanh lý nhanh chóng.

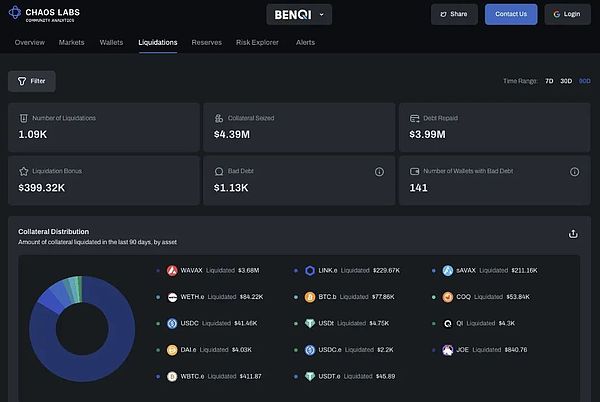

Nguồn: Bảng điều khiển rủi ro Benqi của Chaos Labs

Để đảm bảo việc thanh lý có thể diễn ra suôn sẻ, người thanh lý cần được khích lệ đầy đủ thông qua phần thưởng thanh lý, phần thưởng này phải được cân bằng với thu nhập của giao thức.

Thứ hai, quy trình thanh lý phải được kích hoạt khi thanh lý an toàn về mặt kinh tế: nếu giá trị của tài sản thế chấp bị tịch thu tương tự hoặc gần bằng nợ tồn đọng thì rủi ro vị thế rơi vào lãnh thổ nợ xấu sẽ tăng lên. Trong quá trình này, điều quan trọng là phải xác định các thông số rủi ro an toàn và cập nhật (chẳng hạn như tỷ lệ cho vay trên giá trị (LTV), tỷ lệ tài sản thế chấp (CR)) và đặt vùng đệm thanh lý giữa các thông số này và ngưỡng thanh lý. Đồng thời, danh sách trắng tài sản trên nền tảng cần phải trải qua quá trình lựa chọn nghiêm ngặt.

Ngoài ra, để đảm bảo giao thức hoạt động trơn tru, đảm bảo thanh lý kịp thời và ngăn người dùng lạm dụng chức năng, thị trường vay mượn phụ thuộc rất nhiều vào oracle chức năng, cung cấp định giá tài sản thế chấp theo thời gian thực và gián tiếp phản ánh tình trạng của các vị thế cho vay. .

Thao túng Oracle là một rủi ro quan trọng, đặc biệt là đối với thanh khoản tài sản hoặc giao thức kém thanh khoản dựa vào oracle nguồn đơn, nơi những kẻ tấn công có thể bóp méo giá để kích hoạt thanh lý hoặc vay với mức tài sản thế chấp không chính xác. Đã có lần sự cố tương tự xảy ra trong quá khứ, trong đó ví dụ nổi tiếng nhất là việc Eisenberg khai thác lỗ hổng Mango Markets.

Độ trễ và độ trễ cũng là những yếu tố chính; trong thời điểm thị trường biến động hoặc tắc nghẽn mạng, sự chậm trễ trong việc cập nhật giá có thể dẫn đến việc định giá tài sản thế chấp không chính xác, gây ra việc thanh lý bị trì hoãn hoặc định giá sai và cuối cùng là nợ xấu. Để giải quyết vấn đề này, các giao thức thường áp dụng chiến lược đa oracle, tổng hợp thông tin từ nhiều nguồn dữ liệu để cải thiện độ chính xác hoặc thiết lập oracle trong trường hợp nguồn dữ liệu chính bị lỗi, đồng thời sử dụng giá theo thời gian để cung cấp giá cho Bộ lọc. những thay đổi đột ngột về giá trị tài sản do thao túng hoặc các ngoại lệ gây ra .

Cuối cùng, chúng ta cũng cần xem xét rủi ro về bảo mật : trong số các dự án bị tấn công, thị trường tiền tệ thường là nạn nhân chính lần cầu nối xuyên chuỗi.

Mã quản lý thị trường vay mượn cực kỳ phức tạp và chỉ một số giao thức có thể tự hào tuyên bố có bối cảnh hoàn hảo trong lĩnh vực này. Đồng thời, chúng tôi đã thấy nhiều giao thức, đặc biệt là fork của một số sản phẩm vay mượn phức tạp, gặp phải nhiều lỗ hổng bảo mật khi sửa đổi hoặc xử lý mã gốc. Để giảm thiểu rủi ro này, các giao thức thường thực hiện các biện pháp như thưởng lỗi và kiểm toán mã định kì , đồng thời sử dụng các quy trình nghiêm ngặt để phê duyệt các sửa đổi giao thức. Tuy nhiên, không có biện pháp bảo mật nào có thể hoàn hảo và khả năng xảy ra các cuộc tấn công vào lỗ hổng bảo mật luôn là yếu tố rủi ro thường trực mà đội ngũ cần phải cẩn thận.

Làm thế nào để đối phó với tổn thất?

Khi một giao thức bị thua lỗ, cho dù do nợ xấu do thanh lý không thành công hay một sự kiện bất ngờ như cuộc tấn công hacker, thường có một cơ chế tiêu chuẩn để phân bổ khoản lỗ. Cách tiếp cận của Aave có thể được sử dụng làm ví dụ điển hình.

mô-đun An toàn của Aave đóng vai trò như một cơ chế dự trữ để bù đắp những khoảng trống tài trợ có thể có trong giao thức. Người dùng có thể đặt token Aave trong mô-đun bảo mật và nhận phần thưởng, nhưng nếu cần, token đặt cọc này có thể bị cắt giảm tới 30% để bù đắp những thiếu hụt. Điều này giống như một cơ chế bảo hiểm và gần đây đã được tăng cường hơn nữa với sự ra đời của stkGHO .

Các cơ chế này về cơ bản cung cấp cho người dùng các cơ hội “rủi ro cao, phần thưởng cao” và gắn kết lợi ích của họ với lợi ích của toàn bộ giao thức.