Tác giả: 0xjs@Jinse Finance

"Của Nhân dân, Bởi Nhân dân, Vì Nhân dân", đây là bài diễn văn nổi tiếng nhất của Tổng thống Lincoln của Mỹ.

"Dân chủ, Dân quyền, Dân lợi", đây là khẩu hiệu của Tam Dân Chủ nghĩa của Tôn Trung Sơn.

Khi những tư tưởng này được đề xuất, chúng đã chiếm vững chắc trong tâm trí của nhân dân.

Trong ngành công nghiệp Crypto, "chủ quyền người dùng, sở hữu cộng đồng" cũng như vậy. Những dự án Crypto không xem xét đến người dùng và cộng đồng vì các yếu tố như lợi thế phát triển sớm sẽ sớm gặp thách thức.

Trong đợt giảm giá này, một giao thức ổn định coin nhắm vào USDT/USDC, Usual, đã có màn trình diễn ấn tượng, thu hút sự quan tâm của cộng đồng Crypto.

Usual là gì?

Theo tài liệu chính thức, Usual là một nhà phát hành ổn định coin phi tập trung và an toàn, tập hợp các token RWA (chủ yếu là token hóa trái phiếu chính phủ Mỹ) không ngừng tăng lên từ Hashnote, BlackRock, Ondo, Mountain Protocol, M^0, v.v., chuyển đổi chúng thành ổn định coin USD0 có thể kiểm chứng trên chuỗi và không cần cấp phép. Và thông qua token quản trị USUAL, quyền sở hữu và quyền quản trị được phân bổ lại.

Có thể tóm tắt bằng một câu, Usual muốn trở thành Tether trên chuỗi.

Usual nhắm vào hai vấn đề then chốt của USDT/USDC: quyền sở hữu của người dùng và rủi ro phá sản ngân hàng.

Thứ nhất, quyền sở hữu của người dùng. USDT và USDC là hai ổn định coin lớn nhất về giá trị vốn hóa, trong đó USDT có giá trị vốn hóa trên 140 tỷ USD, USDC có giá trị vốn hóa trên 42 tỷ USD. Theo dữ liệu công khai của Tether, Tether có thể đạt lợi nhuận 10 tỷ USD trong cả năm 2024. Lợi nhuận hàng năm của Circle có thể đạt 3 tỷ USD. Tuy nhiên, toàn bộ lợi nhuận từ tài sản do người dùng Crypto cung cấp đều được Tether và Circle tư nhân hóa, người dùng không có bất kỳ quyền lợi nào. Trong khi đó, Usual sẽ không tư nhân hóa lợi nhuận từ USDT và USDC như Tether và Circle, mà sẽ phân bổ lại quyền lực và lợi nhuận cho cộng đồng (Của Nhân dân, Bởi Nhân dân, Vì Nhân dân). 100% dòng thu nhập của giao thức Usual sẽ vào quỹ công, trong đó 90% được phân phối cho cộng đồng thông qua token quản trị.

Thứ hai, rủi ro phá sản ngân hàng. Một phần lớn của USDT và USDC được bảo lãnh bởi các ngân hàng thương mại, phần này do một phần dự trữ của ngân hàng mang lại rủi ro về an toàn và ổn định. Trong khi đó, Usual đưa ra một phương thức phát hành ổn định coin mới, tài sản cơ sở của ổn định coin 100% là trái phiếu ngắn hạn của Chính phủ Mỹ làm tài sản thế chấp, không liên kết với hệ thống ngân hàng truyền thống, tránh xa rủi ro phá sản ngân hàng.

Usual chủ yếu nhắm vào hai khoảng trống này của Tether/Circle.

Nói cách khác, Usual có thể được coi là "tấn công hút máu" USDT/USDC, giống như "tấn công hút máu" Uniswap của Sushi vào mùa hè DeFi năm 2020.

Vậy Usual thực hiện điều này như thế nào?

Phân tích cơ chế hoạt động của Usual

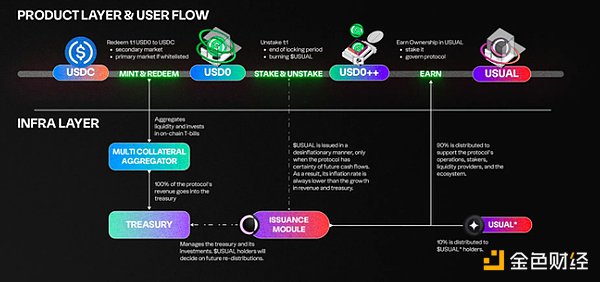

Usual chủ yếu bao gồm năm token cốt lõi: ổn định coin USD0, token LST USD0++, token quản trị USUAL, token quản trị được thế chấp USUALx và token người đóng góp USUAL*.

USD0: USD0 là ổn định coin của Usual. Người dùng có thể trao đổi USDC hoặc USYC với tỷ lệ 1:1 để nhận USD0.

USD0++: USD0++ là token LST được tạo ra từ việc thế chấp USD0. Nắm giữ USD0++ sẽ nhận được các phần thưởng USUAL.

USUAL: USUAL là token quản trị của Usual.

USUALx: Thế chấp USUAL sẽ nhận được USUALx, người dùng nắm giữ USUALx có thể kích hoạt quyền quản trị và nhận thưởng USUAL. USUALx có thể bỏ phiếu quản trị giao thức Usual, chẳng hạn như các nguồn tài sản thế chấp trong tương lai.

USUAL*: USUAL* là token khởi nguồn của giao thức Usual, được phân phối cho các nhà đầu tư, người đóng góp và cố vấn, được赋予các đặc quyền khác với token USUAL.

Sơ đồ dưới đây minh họa sản phẩm và quy trình người dùng của Usual:

Sẽ được trình bày chi tiết dưới đây.

Đúc USD0

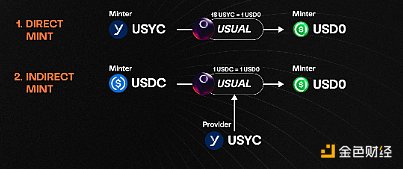

Token USD0 có thể được đúc theo hai cách trên Usual:

Đúc trực tiếp: Bằng cách gửi RWA đủ điều kiện vào giao thức, sẽ nhận được USD0 tương đương với tỷ lệ 1:1.

Đúc gián tiếp: Bằng cách gửi USDC vào giao thức, sẽ nhận được USD0 tương đương với tỷ lệ 1:1. Trong phương pháp này, các bên thứ ba được gọi là Nhà cung cấp tài sản thế chấp (CP) sẽ cung cấp RWA tài sản thế chấp cần thiết, cho phép người dùng nhận USD0 mà không cần nắm giữ RWA trực tiếp. Khi giao thức mới khởi chạy, tất cả các lệnh dưới 100.000 USD0 sẽ được định hướng lại sang thị trường thứ cấp.

Hình trên lấy USYC làm nguồn tài sản thế chấp đầu tiên của USD0 làm ví dụ, hiện tại nguồn tài sản thế chấp đầu tiên của Usual là USYC từ Hashnote. USYC là đại diện trên chuỗi của Quỹ Lợi nhuận Ngắn hạn Quốc tế Hashnote (Hashnote International Short Duration Yield Fund, SDYF), SDYF chủ yếu đầu tư vào các giao dịch mua lại ngược và trái phiếu ngắn hạn của Chính phủ Mỹ.

USD0++

USD0++ là token thanh khoản (LST) của USD0. Đây là một token có thể tổ hợp, đại diện cho USD0 được thế chấp, có chức năng tương tự như tài khoản tiết kiệm thanh khoản. Với mỗi USD0 được thế chấp, Usual sẽ đúc token USUAL mới và phân phối cho người dùng như phần thưởng.

Thời hạn thế chấp USD0++ là 4 năm, người dùng có thể rút trước thời hạn hoặc bán trên thị trường thứ cấp theo giá hiện tại. Người dùng rút trước thời hạn sẽ phải hủy bỏ các khoản thưởng USUAL tích lũy. Một phần USUAL bị hủy sẽ được phân phối cho người nắm giữ USUALx.

USD0++ có hai phần lợi nhuận: 1. Phần thưởng token USUAL, người nắm giữ USD0++ có thể nhận phần thưởng USUAL hàng ngày; 2. Lãi suất cơ bản, người nắm giữ USD0++ có thể nhận được lợi nhuận tối thiểu tương đương với lợi nhuận từ tài sản thế chấp USD0 (lợi nhuận không rủi ro). Tuy nhiên, người dùng phải khóa USD0++ trong một khoảng thời gian nhất định. Khi kết thúc thời gian này, người dùng có thể chọn nhận phần thưởng dưới dạng token USUAL hoặc lợi nhuận không rủi ro của USD0.

USUAL

USUAL đóng vai trò là cơ chế thưởng chính, cấu trúc khích lệ và công cụ quản trị. Triết lý thiết kế cốt lõi của nó là USUAL thực sự được đúc như một chứng nhận lợi nhuận và có liên quan trực tiếp đến doanh thu của giao thức. USUAL được phân phối hàng ngày cho các bên tham gia khác nhau.

USUALx

USUALx là hình thức thế chấp của USUAL, nắm giữ USUALx có thể kích hoạt quyền quản trị và nhận 10% tổng lượng USUAL phát hành mới, để thúc đẩy người nắm giữ USUAL tham gia lâu dài vào hệ sinh thái Usual. Người dùng có thể rút bất kỳ lúc nào nhưng phải trả 10% phí đối với số tiền rút ra.

USUAL*

USUAL* là token khởi nguồn của giao thức Usual, được phân phối cho các nhà đầu tư, người đóng góp và cố vấn, nhằm cung cấp vốn cho việc xây dựng giao thức, và được赋予các quyền riêng biệt với token USUAL, nhưng không có thanh khoản.

Người nắm giữ USUAL* chính có hai quyền vĩnh viễn: 1. Quyền phân phối token USUAL: Người nắm giữ USUAL* có quyền nhận 10% tổng lượng USUAL được đúc, 90% còn lại sẽ được phân phối cho cộng đồng. 2. Quyền phân phối phí: Người nắm giữ USUAL* cũng sẽ nhận một phần ba các khoản phí từ việc rút khỏi USUALx.

Trong giai đoạn đầu của giao thức, người nắm giữ USUAL* được cấp quyền bỏ phiếu đa số để đảm bảo tuân thủ lộ trình và thúc đẩy ra quyết định hiệu quả trong giai đoạn khởi động. Theo thời gian, quản trị sẽ chuyển sang mô hình phi tập trung xoay quanh USUALx. Tuy nhiên, sự chuyển đổi này sẽ không ảnh hưở

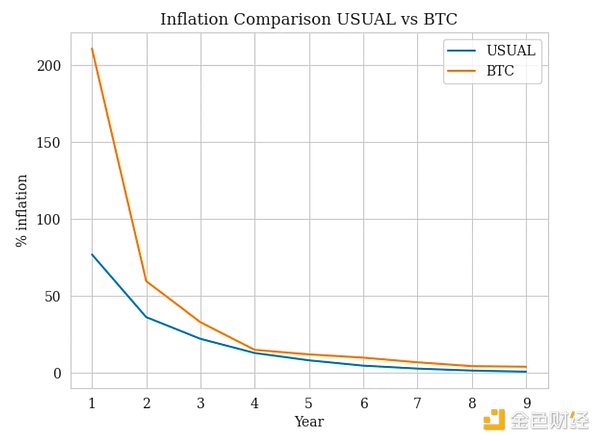

Mô hình phát hành của Usual được thiết kế là loại co giãn, với tỷ lệ lạm phát của USUAL thấp hơn Bitcoin. Tỷ lệ lạm phát được hiệu chỉnh để duy trì ở mức dưới mức tăng trưởng của thu nhập giao thức, đảm bảo tốc độ phát hành token không vượt quá tốc độ mở rộng kinh tế của giao thức.

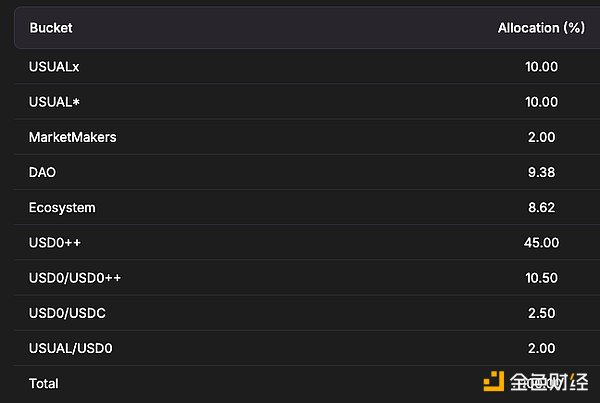

Tiếp theo, hãy nói về phân bổ. Biểu đồ dưới đây cho thấy phân bổ USUAL:

Như đã nêu trong phần trước, USUAL* là mô hình token đặc biệt được thiết kế cho nhóm và VC, thông qua hai quyền kinh tế vĩnh viễn, nhóm, VC, cố vấn và những người nội bộ khác có thể nhận được 10% lượng phát hành USUAL, và điều này sẽ được đồng bộ hóa với cộng đồng trong suốt 4 năm, với trạng thái khóa vị thế trong năm đầu tiên. Còn lại 90% được phân bổ hoàn toàn cho cộng đồng Usual.

Kết quả của thiết kế này là USUAL tránh được tình trạng trở thành token VC có lưu thông thấp và FDV cao bị chỉ trích, đồng thời đảm bảo lợi ích nhất quán giữa nhóm, VC và cộng đồng.

Đồng thời, việc phát hành token USUAL được liên kết với thu nhập giao thức, và lượng cung sẽ tăng lên cùng với sự tăng trưởng của thu nhập giao thức. Do đó, khác với các dự án DeFi khác nơi VC và những người tham gia sớm nhanh chóng bán token, mô hình token của Usual khuyến khích những người nắm giữ lâu dài.

Nguồn gốc của mức sinh lời cực cao của Usual?

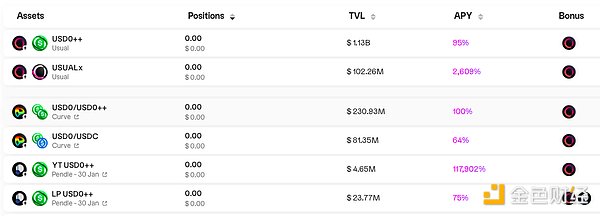

Một trong những lý do chính khiến Usual phát triển nhanh chóng gần đây là mức sinh lời cực cao của nó.

Vào ngày 20 tháng 12 năm 2024, APY của USD0++ đạt 94%, và APY của token quản trị USUAL là USUALx đạt 2200%, tương ứng với APR là 66% và 315%. Vào ngày 19 tháng 12 năm 2024, APY của USUALx lên tới 22000%, tương ứng với APR hàng năm là 544%.

Vậy nguồn gốc của mức sinh lời cao này là từ đâu?

Hiện tại, tài sản thế chấp đầu tiên của Usual là USYC từ Hashnote. USYC là đại diện trên chuỗi của Quỹ Sinh lời Ngắn Hạn Quốc tế Hashnote (Hashnote International Short Duration Yield Fund, SDYF), chủ yếu đầu tư vào các giao dịch mua lại ngược và trái phiếu ngắn hạn của Chính phủ Mỹ. Theo trang web của Hashnote, trong 5 tháng qua, tổng lợi nhuận của USYC chỉ là 6,87%.

Rõ ràng, mức sinh lời của tài sản cơ sở không đủ để hỗ trợ mức sinh lời cực cao của USD0++, USUALx và các LP tương ứng trên Curve cũng như LST trên Pendle, mức sinh lời cao chủ yếu đến từ các khoản thưởng của token USUAL.

Kết luận: Flywheel của Usual

Với vai trò là ứng dụng "sát thủ" của ngành công nghiệp tiền mã hóa, khi chính sách quản lý của Mỹ đối với stablecoin trở nên rõ ràng hơn sau khi ông Trump lên nắm quyền, thị trường stablecoin sẽ có triển vọng rộng mở hơn, và có thể đạt quy mô nghìn tỷ USD vào năm 2025.

Theo kế hoạch của Usual, trong tương lai Usual sẽ đa dạng hóa tài sản của USD0, và các tài sản thế chấp trong tương lai sẽ đến từ các dự án trái phiếu Chính phủ Mỹ RWA khác như BlackRock, Ondo, v.v. Khi chính sách quản lý của Mỹ được nới lỏng, thị trường trái phiếu Chính phủ Mỹ trên chuỗi hẳn sẽ phát triển mạnh mẽ vào năm 2025. Và theo dữ liệu của Bộ Ngân khố Mỹ, quy mô của trái phiếu ngắn hạn Chính phủ Mỹ vượt quá 2 nghìn tỷ USD. Vào năm 2025, thị trường tài sản thế chấp RWA của Usual có thể sánh ngang với Tether.

Từ phân tích trên, có thể thấy Usual đã nhắm vào những vấn đề thực sự (Tether trên chuỗi, trái phiếu ngắn hạn Chính phủ Mỹ), thông qua thiết kế kinh tế học token tinh vi (USD0, USD0++, USUAL, USUALx và USUAL*), hình thành flywheel của Usual:

Kỳ vọng thị trường stablecoin của Usual ——> Giá USUAL tăng ——> Mức sinh lời cao ——> Phát hành lượng lớn USD0 và staking USUAL ——> Thu nhập giao thức tăng, USUAL bị khóa và phát hành giảm ——> USUAL trở nên khan hiếm ——> Giá USUAL tăng ——> Mức sinh lời cao ——> Phát hành lượng lớn USD0 và staking USUAL ——> Thị phần stablecoin của Usual tăng.

Flywheel của Usual đã bắt đầu quay. Kể từ khi niêm yết trên Binance, quy mô thị trường của stablecoin USD0 của Usual đã tăng gần 1 tỷ USD trong chưa đầy 1 tháng, hiện đạt 13,8 tỷ USD.