Giao dịch như thế nào

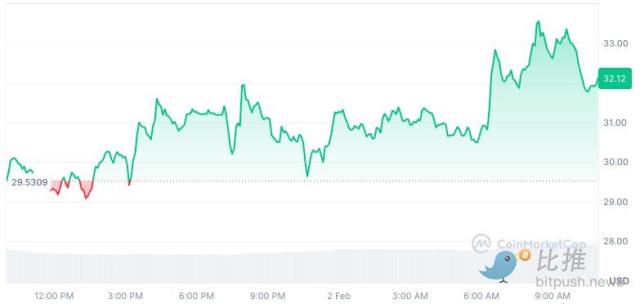

Biểu đồ trên rất tốt trong việc giải thích cách thức hoạt động điển hình của thu nhập trong lĩnh vực crypto. Về cấu trúc thu nhập, trạng thái lý tưởng của hầu hết các sản phẩm crypto giống như Aave và Uniswap. Những sản phẩm này duy trì được dòng thu nhập phí ổn định trong nhiều năm nhờ vào việc tiến vào thị trường sớm và "Hiệu ứng Lindy". Uniswap thậm chí có thể tạo thêm doanh thu bằng cách tăng phí giao dịch, cho thấy sự ưa thích của người tiêu dùng đã được định hình rõ ràng. Có thể nói, ảnh hưởng của Uniswap đối với sàn giao dịch phi tập trung giống như ảnh hưởng của Google đối với công cụ tìm kiếm. Ngược lại, thu nhập của FriendTech và OpenSea lại có tính mùa vụ rõ rệt. Ví dụ, cơn sốt NFT kéo dài 2 quý, trong khi cơn sốt tài chính xã hội (Social-Fi) chỉ kéo dài 2 tháng.Ối với một số sản phẩm, thu nhập đầu cơ là hợp lý, với điều kiện quy mô thu nhập đủ lớn và phù hợp với mục đích ban đầu của sản phẩm. Nhiều nền tảng giao dịch văn hóa meme đã vào "câu lạc bộ 100 triệu USD" về doanh thu phí, một mục tiêu mà hầu hết các nhà sáng lập chỉ có thể đạt được trong trường hợp tốt nhất thông qua token hoặc mua lại. Nhưng đối với phần lớn các nhà sáng lập, thành công như vậy là rất hiếm. Trọng tâm của họ không phải là ứng dụng dành cho người tiêu dùng, mà là cơ sở hạ tầng, và động lực thu nhập của cơ sở hạ tầng hoàn toàn khác. Trong giai đoạn 2018-2021, các quỹ đầu tư rủi ro đã mạnh tay tài trợ cho các công cụ dành cho nhà phát triển, hy vọng các nhà phát triển có thể thu hút lượng người dùng lớn. Tuy nhiên, đến năm 2024, hệ sinh thái đã chứng kiến hai thay đổi lớn:- Khả năng mở rộng vô hạn của hợp đồng thông minh: Các hợp đồng thông minh đã đạt được khả năng mở rộng vô hạn với sự can thiệp của con người hạn chế. Ví dụ, Uniswap hoặc OpenSea không cần phải mở rộng quy mô đội ngũ tương ứng với sự gia tăng khối lượng giao dịch.

- Tiến bộ của trí tuệ nhân tạo: Sự tiến bộ của các mô hình ngôn ngữ lớn (LLM) và trí tuệ nhân tạo đã làm giảm nhu cầu đầu tư vào các công cụ phát triển crypto. Do đó, loại hình này đang ở trong giai đoạn chuyển đổi then chốt.

Vậy mô hình này sẽ trông như thế nào khi được áp dụng trong thực tế? Chúng ta có thể lấy Polymarket làm ví dụ. Hiện tại, token của giao thức UMA được sử dụng để giải quyết tranh chấp, token sẽ được liên kết với các vụ việc tranh chấp. Số lượng thị trường càng nhiều, khả năng xảy ra tranh chấp càng cao, điều này trực tiếp thúc đẩy nhu cầu đối với token UMA. Trong một mô hình dựa trên giao dịch, số tiền ký quỹ cần thiết có thể chỉ là một phần trăm nhỏ của tổng số tiền đặt cược, chẳng hạn như **0.10%**. Nếu tổng số tiền đặt cược cho cuộc bầu cử tổng thống là 10 tỷ USD, điều này sẽ mang lại 1 triệu USD doanh thu cho UMA. Trong một kịch bản giả định, UMA có thể sử dụng phần doanh thu này để mua lại và đốt token của mình. Mô hình này có những ưu điểm nhưng cũng đối mặt với một số thách thức, chúng ta sẽ thảo luận thêm về điều này sau.

Một ví dụ khác về việc áp dụng mô hình tương tự là MetaMask. Tính đến nay, tính năng trao đổi tích hợp trong ví MetaMask đã xử lý hơn 36 tỷ USD giao dịch, riêng khoản thu nhập này đã vượt quá 300 triệu USD. Cùng một logic cũng áp dụng cho các nhà cung cấp dịch vụ staking như Luganode, họ thu phí dựa trên quy mô tài sản được staking của người dùng.

Tuy nhiên, trong một thị trường nơi chi phí gọi API ngày càng giảm, tại sao nhà phát triển lại chọn một nhà cung cấp cơ sở hạ tầng nhất định thay vì một nhà cung cấp khác? Tại sao họ lại sẵn sàng chọn một dịch vụ oracle yêu cầu chia sẻ doanh thu? Câu trả lời nằm ở hiệu ứng mạng lưới.

Một nhà cung cấp dữ liệu có thể hỗ trợ nhiều blockchain, cung cấp độ chi tiết dữ liệu vượt trội và có thể lập chỉ mục dữ liệu của các blockchain mới nhanh hơn sẽ trở thành lựa chọn hàng đầu cho các sản phẩm mới. Cùng một logic cũng áp dụng cho các loại dịch vụ dựa trên giao dịch, chẳng hạn như các giải pháp intents hoặc trao đổi không Gas. Số lượng blockchain được hỗ trợ càng nhiều, chi phí và tốc độ cung cấp càng thấp, càng có khả năng thu hút các sản phẩm mới tham gia. Bởi vì những cải thiện về hiệu quả biên, không chỉ có thể thu hút người dùng mà còn giúp các nền tảng giữ chân người dùng.

Đốt tất cả

Xu hướng liên kết giá trị token với doanh thu của giao thức không phải là mới. Trong vài tuần gần đây, nhiều nhóm đã công bố các cơ chế mua lại hoặc đốt token của chính họ dựa trên doanh thu được tạo ra. Đáng chú ý trong số đó có Sky, Ronin, Jito, Kaito và Gearbox.

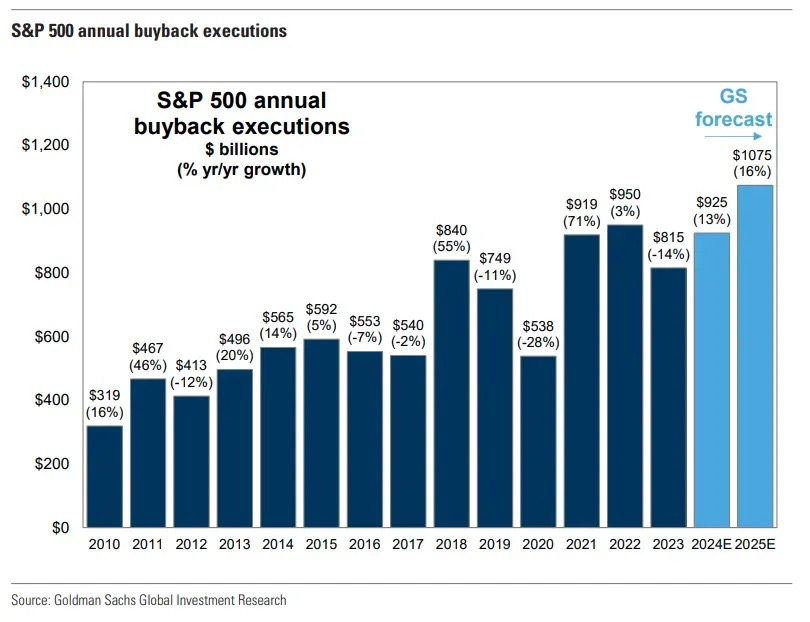

Mua lại token tương tự như việc mua lại cổ phiếu trong thị trường chứng khoán Mỹ -本质上là một cách để trả lại giá trị cho các cổ đông (ở đây là người nắm giữ token) mà không vi phạm luật chứng khoán.

Vào năm 2024, chỉ riêng thị trường Mỹ đã có 790 tỷ USD giá trị mua lại cổ phiếu, so với 170 tỷ USD vào năm 2000. Trước năm 1982, việc mua lại cổ phiếu từng bị coi là bất hợp pháp. Và Apple đã chi hơn 800 tỷ USD để mua lại cổ phiếu của chính mình trong thập kỷ qua. Liệu những xu hướng này có tiếp tục hay không vẫn còn chưa rõ, nhưng chúng ta có thể thấy rõ thị trường đang phân hóa: một số token có dòng tiền và sẵn sàng đầu tư vào giá trị của chính mình, trong khi những token khác thì không có cả hai.

Đối với hầu hết các giao thức hoặc dApp ở giai đoạn đầu, việc sử dụng doanh thu để mua lại token của chính họ có thể không phải là cách sử dụng vốn tối ưu. Một cách tiếp cận khả thi là phân bổ đủ nguồn vốn để bù đắp sự pha loãng do phát hành token mới. Đây chính là cách Kaito, nhà sáng lập của Kaito, giải thích về phương pháp mua lại token của họ gần đây.

Kaito là một công ty tập trung sử dụng token để khuyến khích người dùng, công ty nhận được dòng tiền mặt tập trung từ khách hàng doanh nghiệp và sử dụng một phần để thực hiện các hoạt động mua lại thông qua các nhà tạo lập thị trường. Số lượng token được mua lại gấp đôi số lượng token mới phát hành, do đó thực sự đưa mạng lưới vào trạng thái co lại.

Một phương pháp khác có thể được thấy trong thực tiễn của Ronin. Blockchain này điều chỉnh phí dựa trên số lượng giao dịch trong mỗi khối. Trong thời kỳ sử dụng cao điểm, một phần phí mạng sẽ chảy vào két sắc của Ronin. Đây là một cách để kiểm soát nguồn cung tài sản mà không cần mua lại token trực tiếp. Trong cả hai trường hợp, các nhà sáng lập đều thiết kế các cơ chế để liên kết giá trị với hoạt động kinh tế của mạng lưới.

Trong các bài viết trong tương lai, chúng tôi sẽ thảo luận sâu hơn về tác động của các hoạt động này đối với giá token và tăng trưởng trên chuỗi. Nhưng hiện tại, có thể thấy rằng khi định giá giảm và dòng vốn rủi ro đổ vào lĩnh vực tiền điện tử giảm, ngày càng nhiều nhóm sẽ phải cạnh tranh để thu hút nguồn vốn biên vào hệ sinh thái của họ.

Vì blockchain bản chất là cơ sở hạ tầng tài chính, hầu hết các nhóm có thể sẽ chuyển sang mô hình doanh thu dựa trên tỷ lệ phần trăm giao dịch. Khi điều này xảy ra, nếu họ đã tokenized, họ sẽ có động lực thực hiện mô hình "mua lại và đốt". Những nhóm có thể thực hiện thành công chiến lược này sẽ nổi bật trên thị trường thanh khoản. Hoặc họ có thể cuối cùng mua lại token của chính mình với mức định giá rất cao. Kết quả thực tế của tình huống này chỉ có thể được nhìn thấy sau sự kiện.

Tất nhiên, một ngày nào đó, tất cả các cuộc thảo luận về giá, lợi nhuận và doanh thu có thể trở nên không liên quan. Có lẽ trong tương lai, chúng ta sẽ lại quay về thời kỳ ném tiền vào hình ảnh chó hoặc NFT khỉ. Nhưng hiện tại, nhiều nhà sáng lập lo lắng về sự tồn tại đã bắt đầu thảo luận sâu về doanh thu và đốt token.

Tuyên bố miễn trừ trách nhiệm:

1. Bài viết này chỉ dùng để tham khảo, không cấu thành lời khuyên đầu tư.

2. Các cá nhân liên quan đến Decentralised.co có thể nắm giữ các khoản đầu tư vào CXT.