Tác giả: Gary Yang, Nhà đầu tư ươm tạo của CICADA

Viết tại Singapore vào ngày 14 tháng 4 năm 2025

Chính sách thuế quan của Trump đã gây ra sự hỗn loạn và lo lắng mạnh mẽ trên thị trường toàn cầu. Chỉ số VIX đạt mức 52 vào ngày 8 tháng 4, nhưng rõ ràng là mức này vẫn chưa đủ để giải phóng những mâu thuẫn chồng chất quá phức tạp ở giai đoạn này. Có vẻ như chính sách tài khóa và chính sách tiền tệ hiện nay chỉ có thể mang lại giá trị tâm lý ngắn hạn. Hoàn cảnh trái phiếu, cổ phiếu và tiền tệ đồng loạt sụp đổ, khi mọi người đều hoảng loạn, bài toán phân bổ tài sản cũng rơi vào tình trạng tuyệt vọng. Bây giờ nên giữ gì? Có vẻ như đây đã trở thành câu hỏi mà mọi người đều quan tâm trong quý 2 năm 2020.

Khi nào Bitcoin sẽ phục hồi và tăng giá trở lại? Đây có lẽ là câu hỏi được hỏi nhiều nhất tại Lễ hội Web3 ở Hồng Kông trong hai tuần đầu tháng 4. Trong nhiều hội thảo và cuộc họp, mọi người đều đặt câu hỏi và suy nghĩ về việc chính sách thuế quan của Trump sẽ ảnh hưởng đến thị trường tiền điện tử và giá Bitcoin như thế nào. Thành thật mà nói, câu hỏi đơn giản này không dễ giải thích, nên tôi quay lại và viết bài viết này để bạn tham khảo.

1. Vấn đề ba lần giết chết trái phiếu, cổ phiếu và ngoại hối và sự thất bại của đồng hồ Merrill Lynch

Tại sao Trump áp dụng chính sách thuế quan cực đoan? Nói một cách đơn giản, điều này trông rất giống MAGA, có thể giảm sự phụ thuộc vào nhập khẩu, kích thích việc làm và huy động tâm lý chính trị. Thật không may, người dân Mỹ không phải là những bông hoa hồng nhỏ bé. Lạm phát cao và thâm hụt ngân sách 1,3 nghìn tỷ đô la không phải là môi trường tốt để mọi người mua sản phẩm “Sản xuất tại Hoa Kỳ”. Thực tế sinh tồn đang cận kề và không thể chấp nhận được. Trong điều kiện cả chính sách tài khóa và chính sách tiền tệ đều không còn hiệu quả thì có thể nói chính sách thuế quan là giải pháp cuối cùng. Buffett cũng chỉ ra trong một cuộc phỏng vấn gần đây: "Ở một mức độ nào đó, thuế quan là một hành động chiến tranh." Mặc dù nhiều ý tưởng của Buffett đã lỗi thời so với mô hình của thời đại tiếp theo, nhưng phán đoán thực nghiệm này vẫn rất chính xác. Thế giới đang ở nút của chu kỳ Kondratieff mới. Hệ thống tín dụng và hòa bình sau chiến tranh đã sụp đổ, và quá trình định hình lại cơ chế mới trong thời kỳ hỗn loạn đã bắt đầu.

Ngoài chỉ số VIX cao, sự suy giảm của trái phiếu, cổ phiếu và tiền tệ ở giai đoạn này là một tín hiệu tương đối rõ ràng. Trong hội nghị lần tại Lễ hội Web3 Hồng Kông, tôi rất vui khi được thảo luận sâu sắc với Tiến sĩ Yi về lịch sử giữa ba đợt giảm giá trái phiếu, cổ phiếu và ngoại hối vào năm 1929 và 1971. Chỉ báo kinh tế và hoàn cảnh bên ngoài tại hai thời điểm này rất giống với năm 2025. Kịch bản cuối cùng là Đại suy thoái + chiến tranh cục bộ, đối đầu Chiến tranh Lạnh hay một kịch bản độc lập hoàn toàn mới phụ thuộc vào (nói một cách nhân quả, cần phải nói rằng điều đó được phản ánh trong) hiệu suất của tài sản tài chính trú ẩn an toàn, đặc biệt là vàng. Cái gọi là tích trữ vàng trong thời kỳ khó khăn là đặc điểm của các điểm thời gian giao nhau trong chu kỳ Kondratieff. Cần lưu ý rằng tính chất của vàng vào thời điểm này hoàn toàn khác biệt so với tính chất của hàng hóa trong thời kỳ đồng hồ Merrill Lynch tăng giá quá mức.

Theo quan điểm chuẩn mực của đồng hồ Merrill Lynch, quá trình chuyển đổi từ lạm phát đình trệ sang suy thoái là một quá trình từ tiền mặt là vua sang trái phiếu là vua, và theo quán tính, mọi người đang chờ đợi giai đoạn phục hồi tiếp theo, đó là một vòng tăng trưởng mới khi cổ phiếu là vua. Rõ ràng là hiện tại chúng ta chưa ở trong tình trạng như vậy. Hoàn cảnh bên ngoài không có đủ điều kiện để bước vào giai đoạn phục hồi và đồng hồ Merrill Lynch không thể tiếp tục đi xuống. Vào thời điểm này, giá vàng đã nhiều lần phá vỡ Cao nhất mọi thời đại (ATH), điều này rõ ràng đã vượt ra ngoài phạm vi logic của đồng hồ Merrill Lynch. Chúng ta cũng có thể so sánh điều này với các loại hàng hóa khác và thấy rằng dầu thô, bạc, đồng, đậu nành, cao su, bông, thép cây, v.v. vẫn duy trì mức giá tương đương hoặc cao hơn một chút so với trước khi xảy ra dịch bệnh, điều này đã nới rộng khoảng cách khi giá vàng tăng.

Sự thất bại của đồng hồ Merrill Lynch cho thấy các chính sách kinh tế và kinh nghiệm thị trường ở giai đoạn này sẽ đi chệch khỏi kỳ vọng thông thường. Xét về góc độ vĩ mô, việc Trump đưa ra chính sách thuế quan vào thời điểm này chỉ là động lực thụ động của các quy luật lịch sử .

Có ba điểm đáng nói thêm: ① Đồng hồ Merrill Lynch chỉ hỏng khi nó không đáp ứng được các điều kiện tồn tại trong hoàn cảnh của nút chu kỳ chéo Kondratieff, nhưng các định luật khách quan riêng của đồng hồ Merrill Lynch vẫn đúng trong hoàn cảnh bên ngoài phù hợp; ② Trong chu kỳ chéo Kondratieff, ngoài vàng, vẫn còn nhiều loại tài sản tài chính trú ẩn an toàn khác. Ví dụ, không phải ngẫu nhiên mà rất nhiều tiền trên thế giới gần đây lại tìm kiếm các quỹ định lượng và chiến lược CTA. Tất nhiên, liệu Bitcoin có tận dụng cơ hội này để chứng minh mình là "vàng kỹ thuật số" và phá vỡ mối tương quan tích cực với các loại tài sản tài chính khác để phát triển độc lập hay không, chúng ta sẽ phải chờ xem; ③ Tại nút chu kỳ chéo Kondratieff ở các giai đoạn lịch sử khác nhau, bước mà đồng hồ Merrill Lynch quay đến khi hỏng không giống nhau và không quan trọng về mặt quy tắc. Tất nhiên, nếu xét theo góc độ phân bổ tài sản cụ thể, một số công ty quản lý tài sản, FO vẫn áp dụng chiến lược quán tính trước đây thì cần phải nghiêm túc xem xét và điều chỉnh kịp thời.

2. So sánh giữa Bẫy Thucydides và sự kết thúc của lần chu kỳ Kondratieff lịch sử

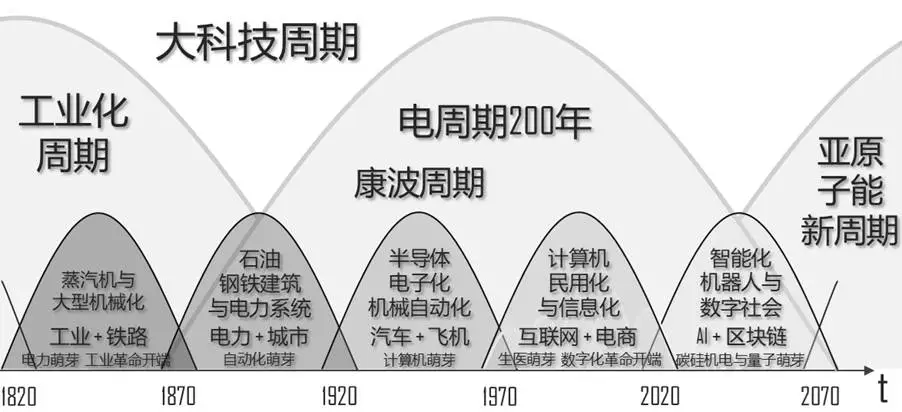

Năm 2020, tôi đã tóm tắt một biểu đồ để mô tả những thay đổi trong ngành và so sánh hoàn cảnh địa chính trị theo lần chu kỳ Kondratieff trong lịch sử . Tuy nhiên, xét cho cùng, rất ít người từng trải nghiệm sự giao nhau của hai chu kỳ Kondratieff. Vì vậy, cho đến hôm nay, khi cá nhân tôi cảm nhận được tác động từ khía cạnh kinh tế và chính sách, tôi đã trở nên trực quan hơn.

Theo lịch sử quá khứ, các điểm giao nhau của chu kỳ Kondratieff thường dẫn đến các xung đột gia tăng trong Bẫy Thucydides hoặc kẻ thù tưởng tượng của Bẫy Thucydides, và lần cũng không ngoại lệ. Sự khác biệt duy nhất là lần nó rơi vào Trung Quốc và Hoa Kỳ, hai quốc gia có lộ trình lịch sử và văn minh khá khác nhau. Việc chính sách thuế quan của Trump dẫn tới kết quả này vào thời điểm này là điều hoàn toàn tự nhiên.

Bảng sau đây đưa ra sự so sánh các điểm cuối của lần chu kỳ Kondratieff lịch sử :

(Lưu ý: Hai mặt của Bẫy Thucydides được thể hiện theo lần Quyền lực thống trị – Quyền lực đang lên)

Miễn là chúng ta mở rộng quan điểm, sự thất bại của đồng hồ Merrill Lynch và các chính sách kinh tế trở nên rất tự nhiên, bởi vì sự đối đầu về năng lượng tại giao điểm của các chu kỳ Kondratieff rõ ràng lớn hơn nhiều so với những thay đổi trong chu kỳ kinh tế theo đồng hồ Merrill Lynch. Do đó, nút nút này sẽ trực tiếp phá vỡ đồng hồ Merrill Lynch hiện tại và bước vào giai đoạn thời kỳ hỗn loạn.

Với sự so sánh trực quan, tình hình của chúng ta và mười năm tiếp theo mà chúng ta phải đối mặt sẽ trở nên rất rõ ràng. Chúng ta sẽ không thảo luận về điểm tương đồng giữa các mô hình nữa. Thay vào đó, chúng ta cần suy nghĩ về một số vấn đề mang tính đột phá: ① Liệu mô hình công nghệ mới về số hóa và AI có mang lại những đổi mới trong quan hệ sản xuất toàn cầu và phương pháp quản trị hay không? ②Liệu Trung Quốc, Hoa Kỳ và Trung Quốc có thực sự là các bên tham gia vào Bẫy Thucydides không? ③Bitcoin và tiền điện tử đóng nhân vật trò gì trong hai vấn đề trên?

3. Ý nghĩa của Crypto tại giao điểm của dự đoán của Greenspan và chu kỳ Kondratieff

Tương tự như các chính sách thuế quan tại nút chu kỳ Kondratieff trong lịch sử , chính sách thuế quan lần này của Trump cũng sẽ gây ra hiệu ứng cánh bướm ở một mức độ nhất định. Cho dù là vấn đề kinh tế nội bộ của Hoa Kỳ hay việc xử lý quan hệ Trung-Mỹ, nếu không suôn sẻ và hợp lý thì chắc chắn sẽ dẫn đến hiệu ứng dẫn đến bùng nổ thời kỳ hỗn loạn.

Tuy nhiên, lỗi lần có thể không chỉ giới hạn ở đồng hồ Merrill Lynch tại giao điểm của chu kỳ Kondratieff được đề cập ở trên. Về góc độ dài hạn, khi mô hình số hóa và AI mới dần thay đổi cấu trúc thiết yếu của thành phần đơn vị sản xuất và tổ chức lao động trong hai trăm năm kể từ Cách mạng Công nghiệp, FED sẽ phải đối mặt với thách thức lớn là thất bại hoặc ít nhất là chuyển đổi trong giai đoạn lịch sử này của việc quản lý nền kinh tế Hoa Kỳ thông qua các chính sách tiền tệ và tài khóa dựa trên kinh nghiệm truyền thống, và thậm chí ảnh hưởng đến việc quản lý mô hình kinh tế và thương mại ổn định toàn cầu.

Trong cuốn sách phản ánh năm 2013 của mình, Bản đồ và Lãnh thổ: Rủi ro, Bản chất con người và Tương lai của Dự báo, Greenspan đã viết:

“Chúng ta phải chấp nhận rằng chính sách tiền tệ và tài khóa không thể thúc đẩy tăng trưởng kinh tế lâu dài khi tồn tại những hạn chế cơ cấu sâu sắc.”

(“Chính sách tiền tệ và tài khóa không thể thúc đẩy tăng trưởng kinh tế lâu dài khi tồn tại những hạn chế cơ cấu sâu sắc.”)

Tôi đoán rằng hầu hết mọi người ở giai đoạn này đã nhận ra hoặc ít nhất là cảm thấy rằng thế giới hiện đang phải đối mặt với "những hạn chế về mặt cấu trúc rất sâu sắc" và bối cảnh toàn cầu cùng phương pháp chính sách kinh tế đã phát triển kể từ thời kỳ hậu cách mạng công nghiệp ngày càng không thể đáp ứng được nhu cầu phát triển nhanh chóng của số hóa và AI. Kể từ khi công nghệ số hóa và AI bùng nổ nhanh chóng, các công cụ sản xuất đã thay đổi theo cấp số nhân. Cùng với sự phát triển bốn chu kỳ kéo dài 16 năm của Crypto Market và Degen được thúc đẩy bởi sự xuất hiện của Bitcoin vào năm 2009, năng lượng tích lũy được từ quan hệ sản xuất và năng suất rõ ràng sẽ bùng nổ với những thay đổi về chất tại giao điểm của chu kỳ Kondratieff mong manh này.

Thật khó để nói một cách tùy tiện rằng Quản lý giao thức tiền điện tử và chuỗi khối sẽ nhanh chóng tiếp quản mọi công việc quản trị chính sách kinh tế tương ứng với mô hình trước đó kể từ nút này, nhưng rõ ràng đây là xu hướng tất yếu. Rất có thể trong vài thập kỷ tới, thế giới sẽ tiếp tục tồn tại trong cấu trúc quản trị song song hai mặt, tức là Quản lý giao thức tiền điện tử và chuỗi khối sẽ tiếp tục tăng trưởng hoặc thống trị nền kinh tế, tài chính, giao dịch, quyết toán cầu và thậm chí là một phần của quản trị xã hội. Đồng thời, xã hội và nền kinh tế do chủ quyền quốc gia quản lý, bao gồm cả chính sách tiền tệ và tài khóa, vẫn được quản lý song song ở một số vùng theo phương thức văn hóa và nhu cầu lợi ích ban đầu. Điều này cũng phản ánh hướng giải quyết những “mâu thuẫn lớn trong thế giới toàn cầu” hiện nay được nêu trong bài viết “Những thay đổi mạnh mẽ trong tình hình sau chiến thắng của Trump”.

Tóm lại, Crypto có ý nghĩa to lớn tại thời điểm giao thoa và bước ngoặt này và sẽ thay đổi toàn diện bối cảnh kinh tế và xã hội toàn cầu.

4. Vậy cái bẫy Thucydides thực sự lần là gì?

Tôi không cho rằng Bẫy Thucydides ở giai đoạn này là giữa Trung Quốc và Hoa Kỳ. Điều đó không có nghĩa là quy mô kinh tế giữa Trung Quốc và Hoa Kỳ không tạo nên sự cạnh tranh, cũng không có nghĩa là, như Huntington đã nói trong “The Clash of Civilizations”, một cuộc đối đầu quyền lực lớn hơn trong tương lai sẽ diễn ra giữa phương Tây và Hồi giáo. Sự thay đổi mô hình lần rõ ràng là một sự thay đổi vượt qua ranh giới quốc tịch và chủng tộc.

Tôi nhớ rằng vào đầu năm 2014, một người bạn là nhà đầu tư nổi tiếng Hàn Quốc đã đầu tư vào Kakao đã nói với tôi rằng anh ấy cho rằng các thành phố lớn trên thế giới không có nhiều khác biệt và sự đồng thuận về văn minh giữa các thành phố đã vượt xa sự đồng thuận giữa các thành phố trong nhiều quốc gia. Sự hình thành sự đồng thuận giữa Digital Nomads và Degen trong những năm gần đây đã chứng minh thêm quan điểm này.

Ứng xử các quy luật lịch sử như Bẫy Thucydides, một mặt, chúng ta cần so sánh những điểm tương đồng của các mô hình lịch sử, mặt khác, chúng ta cần xem xét sự tương ứng của các mô hình quan điểm thay đổi về công nghệ và sản xuất. Đặc biệt tại nút phá vỡ "những ràng buộc cấu trúc sâu sắc" này, trên thực tế, sự khác biệt về vị trí quản lý giữa Trung Quốc và Hoa Kỳ không lớn hơn sự khác biệt cơ bản giữa TradFi và DeFi, cũng không phải sự khác biệt giữa hệ thống luật hàng hải và Crypto Protocol, cũng không phải sự khác biệt về ý thức hệ và văn hóa giữa phe bảo thủ và Degen.

Như tôi đã đề cập trong bài viết trước: "Hầu hết các quốc gia và bên liên quan trên thế giới vẫn đang trong hoàn cảnh tư bản nhà nước bán phong kiến và bán tập trung. Mâu thuẫn chính hiện nay là khiến họ phải chuyển sang hoàn cảnh tư bản nhà nước bán tập trung và quản lý thông tin kỹ thuật số phi tập trung ." Giao điểm hiện tại của chu kỳ Kondratieff toàn cầu và động lực thay đổi do những mâu thuẫn tích tụ mang lại chắc chắn sẽ hướng đến điều sau.

Nhìn lại những thay đổi sau lần ngã rẽ vừa qua, sự hỗn loạn và tái thiết, sự gia tăng của tài sản trú ẩn an toàn và sự phát triển nhanh chóng của thế hệ công nghệ sản xuất mới trong quá trình chuyển đổi đều là những xu hướng tất yếu. Sự khác biệt là mặc dù sự tích tụ năng lượng lần lần mạnh mẽ hơn và mang tính toàn cầu hơn, nhưng hướng thay đổi lần lần lại mang phi tập trung và trừu tượng theo hệ thống. Do đó, để trả lời câu hỏi ở đoạn đầu tiên, tôi cho rằng lần(vụ nổ năng lượng tại nút) có nhiều khả năng sẽ phải đối diện một kịch bản độc lập hoàn toàn mới. Mức độ hỗn loạn toàn cầu sẽ rất cao, nhưng cuộc đối đầu sẽ không có mục tiêu cụ thể.

5. Mối tương quan của Bitcoin với những thay đổi hỗn loạn: sự thay đổi trong nhận thức quán tính và những điểm tương đồng với vấn đề đồng hồ Merrill Lynch

Trong hoàn cảnh bối cảnh như vậy, Bitcoin rõ ràng đã có mọi sự chuẩn bị lĩnh nhận danh hiệu "vàng kỹ thuật số". Tuy nhiên, thực tế là lịch sử luôn quanh co rằng tính đến quý 2 năm 2025, trong hoàn cảnh hỗn loạn và hoảng loạn gia tăng, khả năng phòng ngừa rủi ro của Bitcoin vẫn kém hơn một chút so với vàng. Khi mức độ hỗn loạn tăng lên, nó vẫn có sự suy giảm tương tự như trái phiếu, cổ phiếu và tiền tệ, nghĩa là giá cả có mối tương quan tiêu cực với mức độ hỗn loạn theo một tỷ lệ nhất định.

Câu hỏi về cách định nghĩa sự hỗn loạn sẽ không được trình bày chi tiết ở đây. VIX có thể là một chỉ báo yếu tố quan trọng. Ngoài ra, chỉ số MOVE, biến động ẩn của nhiều tài sản, chênh lệch lãi suất Libor-OIS, biến động giá vàng, sự khác biệt giữa lãi suất của FED và các ngân hàng trung ương, chiếm tỷ lệ các quốc gia có lãi suất âm, chỉ số rủi ro chiến tranh và mức độ gián đoạn thương mại toàn cầu đều có thể được sử dụng làm tham khảo.

Vấn đề là mức độ hỗn loạn vẫn có mối tương quan tiêu cực với một tỷ lệ nhất định tất nhiên chủ yếu được xác định bởi tâm lý người nắm giữ. Điều này có nghĩa là ít nhất một nửa hoặc hơn số người nắm giữ Bitcoin vẫn đang nắm giữ Bitcoin để tăng giá trị tài sản hoặc chỉ đơn giản là để đầu cơ và đánh bạc (lý do tại sao con số này gần một nửa là vì một tỷ lệ lớn Bitcoin bị khóa vị thế trong một thời gian dài hoặc đã mất private key và một số không muốn bán chúng. Hai loại phi lý này tạo ra mối tương quan tích cực) và tỷ lệ luân chuyển của những người này vẫn rất cao.

Nhưng dù thế nào đi nữa, xét theo dữ liệu của sáu tháng qua, hiệu suất của Bitcoin và tất cả các altcoin khác đều cho thấy sự khác biệt lớn. Mặc dù Bitcoin và nhiều loại tiền thay thế khác không có mối tương quan tiêu cực, nhưng khả năng chống lại sự suy giảm của Bitcoin trong nhiều hoàn cảnh khác nhau đã dần trở nên rõ ràng. Một điểm rất quan trọng trong đó là đối diện hoàn cảnh hiện tại với sự hỗn loạn ngày càng gia tăng sau khi kết thúc năm 2024. Điều này cũng cho thấy mối tương quan giữa Bitcoin và sự hỗn loạn đang âm thầm thay đổi, mối tương quan tiêu cực đang yếu đi và mối tương quan tích cực đang gia tăng.

Kể từ khi nhậm chức nhiệm kỳ thứ hai, Trump đã ký hơn 100 sắc lệnh hành pháp và tiếp tục thực hiện các chính sách lỏng lẻo cho ngành tiền điện tử. Cùng với việc chính sách thuế quan mới được ban hành gần đây, những hành động này đang thúc đẩy sự giao thoa của lần kỳ Kondratieff theo góc độ vĩ mô, qua đó bước vào cuộc đối đầu quyết liệt giữa chu kỳ cũ và mới. Tất nhiên, điều này cũng sẽ giúp đảo ngược nhanh chóng mối tương quan giữa Bitcoin và sự hỗn loạn. Tính đến giữa tháng 4 năm 2025, SEC đã chính thức rút các vụ kiện chống lại một số dự án tiền điện tử, bao gồm Uniswap, Gemini, OpenSea, Kraken, Consensys, Cumberland, Coinbase và Ripple; Ngoài ra, FDIC và OCC cũng đã có những điều chỉnh lớn đối với việc giám sát sự tham gia của các ngân hàng vào việc kinh doanh tiền điện tử, bãi bỏ các yêu cầu đối với các ngân hàng phải xin phê duyệt và báo cáo để phát triển việc kinh doanh tiền điện tử. Lợi ích của những nội dung này vẫn chưa được công chúng tiếp thu đầy đủ trong tâm lý hoàn cảnh hoảng loạn hiện nay. Vẫn còn nhiều yếu tố trong thị trường 2,6 nghìn tỷ chưa được định giá (không bao gồm các thị trường RWA và PayFi đang phát triển nhanh chóng được đề cập sau).

Đứng ở thời kỳ cuối của rác thải trong lịch sử, chúng ta hiện phải suy nghĩ về hai câu hỏi: ① Trước khi mối tương quan tích cực với mức độ hỗn loạn được hình thành, liệu có một đợt suy thoái tâm lý khác không? ②Phải mất bao lâu để Bitcoin hình thành mối tương quan tích cực mạnh mẽ với sự hỗn loạn như vàng và trở thành tài sản trú ẩn an toàn? Để khơi dậy xu hướng này, thông thường cần phải thay đổi nhận thức quán tính của thị trường và công chúng. Nếu quá trình chuyển đổi này muốn diễn ra suôn sẻ thì thường phải mất khá nhiều thời gian, điều này rõ ràng là không được phép tại ngã ba lịch sử hiện tại. Tất nhiên, Bitcoin luôn sử dụng các phương pháp phản nhận thức để cảnh báo và giáo dục thị trường cũng như người tham gia, vì vậy trong thời gian tới, rất có thể các điều kiện thị trường cực đoan hoặc phản trực giác sẽ xảy ra.

Tương tự như đồng hồ Merrill Lynch, Bitcoin cũng đã hình thành chu kỳ chuyển đổi tăng-giảm kéo dài bốn năm trên thị trường tiền điện tử do giảm nửa của chính nó và xét theo nhìn lên thay đổi tâm lý và sở thích lựa chọn loại tài sản , quá trình này rất giống nhau, nhưng chỉ nhanh hơn 2,5 lần. Tuy nhiên, sau khi trải qua bốn chu kỳ phát triển trong 16 năm, năm nay cũng cho thấy những đặc điểm bất thường, khiến nhiều người cho rằng rằng tình hình hiện tại chỉ là thị trường tăng giá trên danh nghĩa, thực chất là thị trường giảm giá, đồng thời cho rằng sự thất bại của chiến lược là do sự gia nhập của các ETF và sự sụp đổ của niềm tin meme. Trên thực tế, tôi cho rằng rằng điều này về cơ bản liên quan đến sự can thiệp năng lượng tại giao điểm của chu kỳ Kondratieff, tức là tình trạng hỗn loạn toàn cầu hiện nay cũng đã phá hủy các quy tắc ban đầu của thị trường tiền điện tử tại thời điểm này. Bốn chu kỳ vừa qua đã giúp mọi người làm quen với các quy tắc hoạt động của Bitcoin và Thị trường tiền điện tử, đồng thời đã thành công trong việc giành được các khoản dự trữ chiến lược và phân bổ của các tổ chức chuyên nghiệp từ nhiều quốc gia trên thế giới. Vào thời điểm này, việc phá vỡ các quy tắc khéo léo thông qua giao điểm của chu kỳ Kondratieff có thể là thời điểm tốt nhất để Bitcoin nổi bật và trở thành sự thay đổi về chất trong vàng kỹ thuật số.

Tóm lại, năm 2025 là một sự thay đổi mạnh mẽ trong chu kỳ Kondratieff lịch sử. Chúng ta có thể trải qua một đợt suy giảm ngắn hạn phá vỡ chu kỳ bốn năm ban đầu, nhưng chúng ta sẽ sớm thấy sự thay đổi về chất trong Bitcoin có mối tương quan tích cực với mức độ hỗn loạn và điều này sẽ thúc đẩy sự phát triển của toàn bộ thị trường tiền điện tử trong giai đoạn tiếp theo, đó là đường cong tăng trưởng thứ hai của tiền điện tử.

6. Lý do cơ bản cho sự tăng trưởng liên tục của đường cong thứ hai của tăng trưởng tiền điện tử

Tại Liên hoan Web3 Hồng Kông vào đầu tháng 4 năm 2025, Chủ đề RWA đã cực kỳ phổ biến, vượt qua các đối thủ cạnh tranh và phá vỡ thành công định kiến của một số Degen bản địa trong chu kỳ trước.

Việc tìm kiếm lợi nhuận thực sự và phát triển bền vững đã dần trở thành sự đồng thuận mới trên thị trường tiền điện tử trong năm nay. Lịch sử bị sụp đổ, bởi vì sau khi trải qua cơn sốt của Meme và lễ rửa tội tường thuật BTCFi vào năm 2024, nếu không kết nối với Lợi nhuận thực và Ứng dụng thực, thì logic đường cong đầu tiên của việc kể chuyện và thuyết giáo đơn thuần về cơ bản là khó để mọi người tin.

Trong bài viết trước "Đường cong thứ hai của tăng trưởng tiền điện tử", tôi đã đề cập và thảo luận về một số hiện tượng và lý do ban đầu cho sự trỗi dậy của RWA và PayFi. Qua mô tả về các điểm giao nhau của chu trình Kondratieff trong bài viết này, chúng ta có thể hiểu rằng lý do cơ bản hơn cho xu hướng này thực chất là nhu cầu không thể đảo ngược trong việc thiết lập một chu kỳ mới và một mô hình mới trong bối cảnh thay đổi hỗn loạn.

Nhiều người ở giai đoạn này lo lắng liệu RWA và PayFi có tồn tại trong thời gian ngắn như những câu chuyện khác và không bao giờ quay trở lại hay không. Rõ ràng là không giống như việc tân trang lại câu chuyện và những lời hứa suông, những điều được thể chế hóa lâu dài sẽ có giá trị lâu dài.

Tính đến quý 1 năm 25, lượng lớn các kịch bản ứng dụng PayFi thực tế và quỹ RWAFi đã bắt đầu xuất hiện nhanh chóng. Sự phát triển nhanh chóng của thế hệ dự án, giao thức và chuỗi công khai mới như CICADA.Finance và Plume sẽ mang lại những thay đổi chung cho thị trường vào năm 2025 và cũng sẽ đặt nền tảng đủ mạnh cho tăng trưởng liên tục của đường cong thứ hai của Crypto.

Chính sách thuế quan của Trump thực chất chỉ là hiệu ứng cánh bướm, nhưng sẽ có những cơ hội lịch sử tại giao điểm của chu kỳ Kondratieff mà nó kích hoạt. Kỳ vọng và hiện thực hóa sự đảo ngược mối tương quan giữa Bitcoin và sự hỗn loạn sẽ trở thành một yếu tố quan trọng thúc đẩy tăng trưởng của nhiều ngành công nghiệp đường cong thứ hai của tiền điện tử bao gồm RWA và PayFi, đại diện cho sự khởi đầu của quá trình thâm nhập dần dần của Quản lý giao thức tiền điện tử và chuỗi khối vào nền kinh tế toàn cầu, tài chính, giao dịch, quyết toán và nhiều công tác quản trị xã hội khác trong giai đoạn đầu tiên sau khi bước vào chu kỳ Kondratieff mới.