Niên vụ ban đầu dùng để chỉ "năm" của rượu vang. Một năm tốt lành là món quà của thiên nhiên ban tặng cho con người, trong khi một năm xấu bị hạn chế bởi thời tiết, đất đai và những khiếm khuyết của nó không thể che giấu được. Trong các quỹ, "năm thành lập" thường được gọi là Vintage. Giống như niên vụ của rượu vang phản ánh "địa hình", niên vụ của một quỹ là bức tranh tổng quan về chu kỳ kinh tế và ảnh hưởng trực tiếp đến lợi nhuận.

Đối với các quỹ tiền crypto được thành lập trong thời kỳ in Xả nước ồ ạt trong đại dịch, hiện tại họ đang phải trải qua phản ứng dữ dội từ "năm tồi tệ".

Bong bóng làm bạn thành công, bong bóng làm bạn thất bại

Gần đây, các nhà đầu tư quỹ crypto đã phàn nàn với nhau trên mạng xã hội. Nguyên nhân là do Quỹ Web3 Fund ABCDE thông báo rằng quỹ 400 triệu đô la này sẽ không đầu tư vào các dự án mới và sẽ không huy động vốn cho giai đoạn 2. Du Jun, người sáng lập quỹ, cho biết trong ba năm qua, ABCDE đã đầu tư hơn 40 triệu đô la vào hơn 30 dự án và bất chấp hoàn cảnh thị trường hiện tại, tỷ suất lợi nhuận nội bộ (IRR) của quỹ vẫn ở mức hàng đầu thế giới.

ABCDE đã nhấn nút tạm dừng đầu tư, phản ánh hoàn cảnh khó khăn của các công ty đầu tư mạo hiểm crypto ngày nay: quy mô gây quỹ của tổ chức và sự nhiệt tình đầu tư vào dự án đều giảm, token hình khóa vị thế ra mắt thường xuyên bị đặt câu hỏi và các nhà đầu tư linh hoạt thậm chí đã sử dụng thị trường thứ cấp và hoạt động phòng ngừa rủi ro để bảo toàn giá trị danh mục đầu tư của họ. Với lãi suất vĩ mô cao, quy định không rõ ràng và các vấn đề nội bộ trong ngành, đầu tư mạo hiểm crypto đang trải qua giai đoạn điều chỉnh nghiêm trọng nhất từ trước đến nay. Đặc biệt đối với các quỹ tiền crypto được thành lập vào khoảng năm 2021, hoàn cảnh hiện tại đã làm tăng thêm độ khó trong quá trình thoái vốn của họ.

Bill Qian, đồng sáng lập của Cypher Capital, đã tiết lộ hiệu suất của các quỹ mà họ đầu tư vào. "Chúng tôi đã đầu tư vào hơn 10 quỹ VC trong chu kỳ này. Các GP đều tuyệt vời và đã nắm giữ các dự án hàng đầu. Nhưng đối với khoản đầu tư của chúng tôi vào toàn bộ quỹ VC (chúng tôi là NHÀ CUNG CẤP THANH KHOẢN ), chúng tôi đã giảm 60% kế toán, điều đó có nghĩa là chúng tôi hy vọng sẽ lấy lại được 40% tiền gốc vào cuối cùng; không có cách nào, chúng tôi phải thừa nhận điều đó nếu chúng tôi bắt kịp với vụ đầu tư năm 2022/23. Đôi khi bạn không sai chút nào, nhưng bạn sẽ thua theo thời gian và năm tháng." Nhưng ông rất lạc quan về chu kỳ tiếp theo của tiền điện tử VC, vì mọi thứ sẽ thay đổi khi đạt đến đỉnh điểm. Giống như các công ty đầu tư mạo hiểm web2 ở Thung lũng Silicon đã bị xóa sổ vào năm 2000, nhưng những năm sau đó lại là thời điểm tốt để nuôi dưỡng và đầu tư vào đổi mới.

“Lễ hội vốn” từ năm 2021 đến năm 2022, ngoài sự sáng tạo liên tục trong ngành, thúc đẩy tâm lý thị trường với sự thịnh vượng của Gamefi , còn liên quan đến bối cảnh lịch sử đặc biệt. Chịu ảnh hưởng của dịch COVID-19, các ngân hàng trung ương nhiều nước đã triển khai nới lỏng định lượng quy mô lớn và lãi suất bằng 0 trong giai đoạn này, dẫn đến tình trạng thanh khoản toàn cầu tràn lan. “Tiền nóng” đổ xô tìm kiếm tài sản có lợi nhuận cao. Hoàn cảnh này được giới học thuật và công nghiệp gọi là "Bong bóng mọi thứ". Ngành công nghiệp crypto xuất hiện vào thời điểm đó đã trở thành một trong những ngành được hưởng lợi quan trọng.

Đối diện xu hướng như vậy, các công ty đầu tư mạo hiểm crypto dễ dàng huy động vốn đã bắt đầu tham gia trò chơi đầu tư "kiểu kiệu", đặt cược lớn vào các dự án mang tính khái niệm và ít phân tích lý trí hơn về giá trị nội tại của dự án. Tương tự như bong bóng công nghệ, khoản đầu tư điên rồ và đợt tăng giá ngắn hạn này tách biệt khỏi các yếu tố cơ bản về cơ bản là "giá kỳ vọng" với chi phí vốn cực thấp. Các nhà đầu tư mạo hiểm crypto đã đầu tư lượng lớn tiền vào các dự án có định giá cao, điều này tiềm ẩn nhiều nguy cơ.

Dựa trên cơ chế khích lệ chủ sở hữu truyền thống, cơ chế khóa vị thế token nhằm mục đích giải phóng token theo từng đợt trong thời gian dài để ngăn các bên tham gia dự án và các nhà đầu tư ban đầu bán chúng một cách tập trung trong thời gian ngắn, do đó bảo vệ sự ổn định của hệ sinh thái và lợi ích nhà đầu tư bán lẻ. Các cơ chế thiết kế phổ biến bao gồm "thời gian đóng băng 1 năm + phát hành tuyến tính 3 năm" hoặc thậm chí khóa vị thế dài hơn là 5-10 năm để đảm bảo rằng đội ngũ và VC không thể rút tiền trước khi dự án đáo hạn. Bản thân thiết kế này không có gì sai, đặc biệt là đối với ngành công nghiệp crypto đã phát triển mạnh mẽ trong những năm qua. Để xua tan mối lo ngại của thế giới bên ngoài về "cái ác" của các bên tham gia dự án và VC, khóa vị thế token để áp đặt các ràng buộc là một phương pháp hiệu quả để nâng cao niềm tin của nhà đầu tư.

Tuy nhiên, khi Cục dự trữ liên bang Hoa Kỳ bắt đầu thu hẹp bảng cân đối kế toán và tăng lãi suất vào năm 2022, thanh khoản thắt chặt nhanh chóng và bong bóng trong ngành công nghiệp crypto vỡ tung. Khi những mức định giá thổi phồng này giảm nhanh chóng, thị trường sẽ bước vào giai đoạn đau đớn của "giá trị trở lại". Crypto gặt hái thành quả từ hành động của chính mình đang dần rơi vào "giờ đen tối nhất" - nhiều tổ chức không chỉ mất rất nhiều tiền trong các khoản đầu tư ban đầu mà còn bị các nhà đầu tư nhà đầu tư bán lẻ nghi ngờ vì họ lầm tưởng rằng mình đã kiếm được lợi nhuận khổng lồ.

Theo dữ liệu mới được công bố bởi nhà sáng lập STIX Taran Sabharwal, trong số các dự án mà ông theo dõi, hầu như tất cả các dự án đều có mức định giá giảm mạnh, trong đó chí SCR và BLAST còn chứng kiến mức giảm theo năm lần lượt là 85% và 88%. Nhiều dữ liệu cho thấy nhiều nhà đầu tư mạo hiểm crypto cam kết khóa vị thế có thể đã bỏ lỡ cơ hội thoát vốn tốt hơn trên thị trường thứ cấp vào năm ngoái. Điều này buộc họ phải tìm cách khác để kiếm sống - Bloomberg đưa tin rằng một số công ty đầu tư mạo hiểm đã bí mật hợp tác với nhà tạo lập thị trường để phòng ngừa rủi ro khóa vị thế thông qua phái sinh và vị thế bán đầu cơ giá xuống cũng như hưởng lợi từ sự sụt giảm của thị trường.

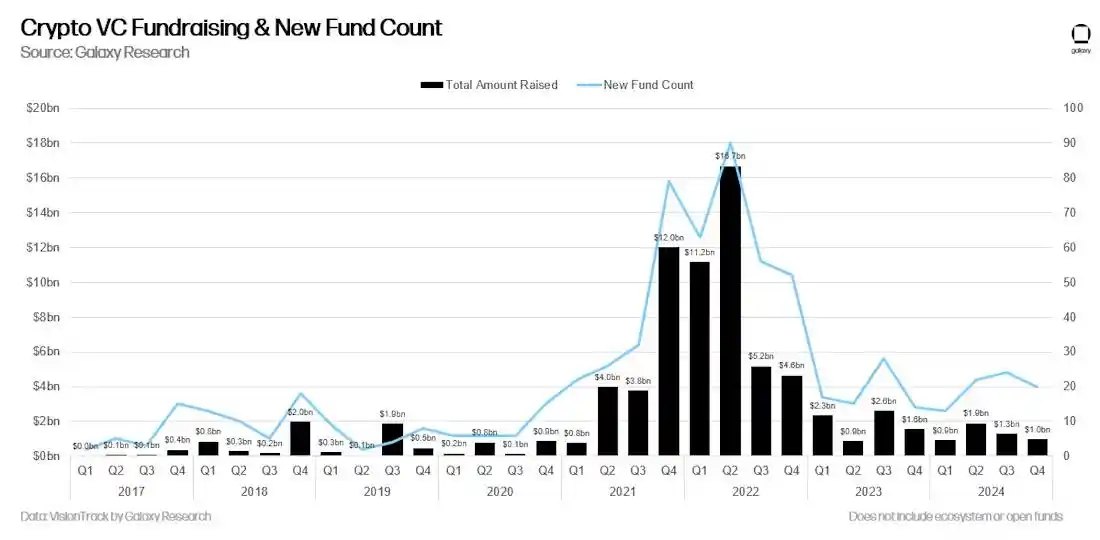

Trong một thị trường yếu, việc huy động vốn cho các quỹ tiền crypto mới cũng là một thách thức. Báo cáo của Galaxy Digital cho thấy mặc dù số lượng quỹ mới tăng trong suốt năm 2024, nhưng năm 2024 là năm yếu nhất đối với hoạt động tài trợ rủi ro crypto kể từ năm 2020 tính theo năm, với tổng cộng 79 quỹ mới huy động được 5,1 tỷ đô la, thấp hơn nhiều so với mức điên cuồng trong thị trường bò 2021-2022.

Theo bài nghiên cứu trước đây do PANews công bố, theo số liệu thống kê chưa đầy đủ, đã có 107 quỹ đầu tư liên quan đến Web3 được ra mắt trong nửa đầu năm 2022, với tổng số tiền lên tới 39,9 tỷ đô la Mỹ.

Meme và việc chặn nguồn tài trợ của ETF Bitcoin

Trong bối cảnh ngành công nghiệp này thiếu các câu chuyện sản phẩm rõ ràng và các trường hợp sử dụng thực tế, cộng đồng bắt đầu dựa vào điểm nóng Meme để tạo chủ đề và lưu lượng truy cập. Token meme đã nhiều lần tạo nên cơn sốt giao dịch bằng cách dựa vào sức hấp dẫn của "huyền thoại làm giàu nhanh chóng", thu hút lượng lớn quỹ đầu cơ ngắn hạn.

Những dự án meme này thường gây sốt một thời gian ngắn nhưng lại thiếu sự hỗ trợ lâu dài. Khi câu chuyện "sòng bạc hóa"Chuỗi tiếp tục lan rộng, token Meme đã bắt đầu thống trị thanh khoản của thị trường và thu hút sự chú ý của người dùng cũng như phân bổ vốn. Điều này dẫn đến một số dự án Web3 thực sự triển vọng bị kìm hãm và che khuất, với khả năng tiếp cận và huy động nguồn lực bị hạn chế.

Đồng thời, một số Quỹ phòng hộ cũng bắt đầu tìm cách thâm nhập vào thị trường Memecoin để nắm bắt lợi nhuận vượt trội do tính biến động cao mang lại. Trong đó có Stratos, một công ty đầu tư mạo hiểm được hỗ trợ bởi nhà đồng sáng lập a16z Marc Andreessen. Quỹ phòng hộ này đã ra mắt một quỹ thanh khoản nắm giữ đồng tiền meme WIF dựa trên Solana và mang lại mức lợi nhuận đáng nể là 137% trong quý đầu tiên của năm 2024.

Ngoài meme , một sự kiện quan trọng khác ngành công nghiệp crypto- sự ra mắt của Bitcoin Spot ETF - cũng có thể là một trong những lý do tiềm ẩn khiến thị trường Altcoin trì trệ và những khó khăn mà các VC phải đối mặt.

Kể từ khi các ETF Bitcoin spot đầu tiên được chấp thuận vào tháng 1 năm 2024, các tổ chức và nhà đầu tư bán lẻ đã có thể đầu tư trực tiếp vào Bitcoin thông qua các kênh được quản lý và các công ty quản lý tài sản khổng lồ trên Phố Wall đã tham gia thị trường. ETF đã thu hút gần 2 tỷ đô la Mỹ dòng vốn chảy vào trong ba ngày đầu tiên ra mắt, cải thiện đáng kể địa vị thị trường và thanh khoản của Bitcoin . Điều này cũng củng cố thêm thuộc tính tài sản của Bitcoin là "vàng kỹ thuật số" và thu hút nhiều người tham gia tài chính truyền thống hơn.

Tuy nhiên, với sự xuất hiện của Bitcoin ETF, cung cấp một lộ trình đầu tư thuận tiện hơn và tuân thủ theo quy định với chi phí thấp hơn, logic dòng vốn ban đầu của ngành đã bắt đầu thay đổi. Lượng lớn tiền ban đầu có thể chảy vào các quỹ đầu tư mạo hiểm giai đoạn đầu hoặc Altcoin đã chọn duy trì ở các sản phẩm ETF và chuyển thành vị thế giữ thụ động. Điều này không chỉ làm gián đoạn nhịp độ luân chuyển vốn trước đó trên thị trường altcoin sau tăng Bitcoin , mà còn khiến Bitcoin ngày càng tách biệt khỏi token khác về mặt xu hướng giá và diễn biến thị trường.

Dưới ảnh hưởng liên tục của hiệu ứng hút tiền, vị trí chủ đạo Bitcoin trên toàn bộ thị trường crypto tiếp tục tăng lên. Theo dữ liệu của TradingView, tính đến ngày 22 tháng 4, thị phần Bitcoin(BTC.D) đã kéo lên lên 64,61%, mức cao nhất kể từ tháng 2 năm 2021. Điều này cho thấy địa vị của Bitcoin là “điểm vào chính cho các tổ chức” đang ngày càng được củng cố.

Tác động của xu hướng này là nhiều lớp: vốn truyền thống ngày càng tập trung vào Bitcoin, khiến các công ty khởi nghiệp trong lĩnh vực Web3 khó có thể nhận được đủ sự chú ý về tài chính; và đối với các VC ban đầu, các kênh thoát cho token dự án bị hạn chế và thanh khoản của thị trường thứ cấp yếu, dẫn đến chu kỳ thu hồi vốn dài hơn và khó khăn trong việc hiện thực hóa lợi nhuận, buộc họ phải giảm tốc độ đầu tư hoặc thậm chí tạm dừng đầu tư.

Ngoài ra, hoàn cảnh bên ngoài cũng ảm đạm không kém: lãi suất cao và thanh khoản ngày càng thắt chặt khiến nhà cung cấp thanh khoản không muốn phân bổ rủi ro cao và mặc dù các chính sách quản lý liên tục thay đổi nhưng vẫn cần hoàn thiện.

Như Rui của Hashkey Capital đã viết trên Twitter: Liệu có xảy ra cuộc phản công của Jedi như trong 20 năm nữa không? Nhiều người bạn bi quan nên lần lượt rời khỏi thị trường. Logic của họ đơn giản và hiệu quả. Một mặt, tất cả người dùng cần tham gia đều đã tham gia. Mọi người đều quen với việc chơi trong sòng bạc và quen với việc xác định chất lượng của một dự án bơm giá và xả thị trường, giống như họ quen short ETH. Thuộc tính của người dùng đã được hoàn thiện. Mặt khác, chúng ta khó có thể thấy được sự bùng nổ của các ứng dụng quy mô lớn ở cấp độ Chuỗi. Crypto đã "cố gắng tái thiết" các lĩnh vực xã hội, trò chơi, ID và các lĩnh vực khác, nhưng cuối cùng mọi người đều thấy rằng đó là một mớ hỗn độn. Thật khó để tìm ra những cơ hội cơ sở hạ tầng mới và trí tưởng tượng không giới hạn mới.

Dưới nhiều áp lực, "thời khắc đen tối" của đầu tư mạo hiểm crypto có thể sẽ còn kéo dài trong một thời gian dài.