Bởi Arthur Hayes

Biên soạn bởi: TechFlow

(Bài viết này chỉ thể hiện quan điểm cá nhân của tác giả và không nên được sử dụng làm cơ sở cho các quyết định đầu tư, cũng không nên hiểu là lời khuyên hoặc hướng dẫn về các giao dịch đầu tư.)

Điều đáng ngạc nhiên là có nhiều điểm tương đồng giữa Lizzo, nữ ca sĩ ủng hộ "thẩm mỹ béo phì", và sự mất cân bằng kinh tế của "Pax Americana". Đừng hiểu lầm tôi, việc bạn cho rằng"vóc dáng đầy đặn" là một nét thẩm mỹ hay không thì cũng không liên quan. Tuy nhiên, mặc dù các vấn đề về chuyển hóa do béo phì đôi khi có vẻ "tốt đẹp", nhưng chúng luôn gây tử vong. Tương tự như vậy, mặc dù nền kinh tế Mỹ mang lại lợi ích cho một số người, nhưng cuối cùng, sự bất hòa xã hội cực độ có thể dẫn đến cách mạng.

Vòng eo và điều kiện kinh tế trong thời kỳ Pax Americana không phải lúc nào cũng mất cân bằng. Vào giữa thế kỷ 20, người Mỹ không bị béo phì quá mức cũng như không mất cân bằng về kinh tế. Nhưng theo thời gian, vấn đề ngày càng trở nên tồi tệ hơn.

Hệ thống thực phẩm đã bị Big Ag chiếm đoạt, nơi quảng bá các loại thực phẩm chế biến sẵn, “ngon” nhưng nghèo dinh dưỡng kèm theo hướng dẫn dinh dưỡng ngụy tạo. Khi người Mỹ ăn những thực phẩm nghèo dinh dưỡng này và ngày càng trở nên béo phì và mắc bệnh mãn tính, các công ty dược phẩm lớn đang lợi dụng điều này bằng cách tung ra nhiều loại thuốc điều trị các triệu chứng của các bệnh chuyển hóa này (như bệnh tiểu đường) thay vì điều trị nguyên nhân gốc rễ. Do không có động thái kiềm chế ảnh hưởng của các tập đoàn kiểm soát nguồn cung cấp thực phẩm, nên diễn ngôn xã hội đã chuyển sang câu chuyện về “thẩm mỹ của người béo” hoặc “người béo thì đẹp”, nói với những người béo phì rằng đó không phải là lỗi của một hệ thống tham nhũng nhưng họ nên tự hào về “cơ thể đẹp” của mình. Vì vậy, những ngôi sao như Lizzo được tôn vinh, và mặc dù cô là một ca sĩ tài năng, thông điệp mà cô truyền tải lại thúc đẩy một lối sống có thể dẫn đến cái chết sớm. Lizzo đại diện cho tình trạng hiện tại béo bở, mang lại lợi nhuận cực lớn cho một số ít tập đoàn lớn.

Nền kinh tế Hoa Kỳ cũng đã bị "máy in tiền" chiếm đoạt. Trước khi Cục dự trữ liên bang Hoa Kỳ Dự trữ Liên bang được thành lập vào năm 1913, các cuộc khủng hoảng tài chính đã xảy ra khi tín dụng tăng nhanh hơn mức dòng tiền có thể hỗ trợ. Một số doanh nghiệp xấu và một số doanh nghiệp tốt sẽ phá sản, nền kinh tế sẽ được thiết lập lại, tín dụng sẽ được xóa bỏ và hệ thống sẽ được phục hồi. Tuy nhiên, mọi bong bóng tín dụng kể từ khi Cục dự trữ liên bang Hoa Kỳ ra đời đều được ứng phó bằng cách in tiền lượng lớn . Bắt đầu từ cuộc Đại suy thoái những năm 1930, tình trạng mất cân bằng trong nền kinh tế Hoa Kỳ chưa bao giờ thực sự được khắc phục.

Đây là nguyên nhân gốc rễ của sự mất cân bằng trong thương mại và vốn tài chính trong thời kỳ "Hòa bình của Mỹ", chứ không phải là mức độ chính sách thuế quan (Daniel Oliver đã viết một bài báo tuyệt vời khám phá lý do tại sao tín dụng dư thừa là nguyên nhân gốc rễ của sự mất cân bằng thương mại và thuế quan là một ngụy biện). Tình trạng hiện tại đã dẫn đến bất bình đẳng, tuyệt vọng và nghiện ngập cho những người dân thường, trong khi "những kẻ thống trị vũ trụ" kiểm soát cổ phiếu, trái phiếu và tài sản bất động sản lại hưởng khối tài sản chưa từng có trong lịch sử văn minh nhân loại.

Không phải mọi hy vọng đều đã mất, sự thay đổi vẫn có thể xảy ra, nhưng bạn có thể chọn cách thực hiện khó khăn hoặc dễ dàng.

Trong nhiều thập kỷ, ngành công nghiệp dược phẩm đã tiếp thị các loại thuốc có tác dụng "thần kỳ" làm tan mỡ. Bạn còn nhớ Fen-Phen không? Không có loại thuốc nào thực sự có tác dụng. Do đó, giải pháp khả thi duy nhất là phức tạp, không được ưa chuộng, tốn kém và ít lợi nhuận hơn: đến phòng tập thể dục, ăn ít thực phẩm chế biến rẻ tiền và thay vào đó là ăn các sản phẩm tươi, hữu cơ. Tuy nhiên, ngay cả phương pháp này cũng không đủ để giải quyết vấn đề vì một khi đã bước vào “trạng thái béo phì”, cơ thể sẽ điều chỉnh cơn đói và quá trình trao đổi chất để đảm bảo duy trì trạng thái béo phì. Theo một số nhà khoa học, có thể mất tới bảy năm để thay đổi quá trình trao đổi chất của cơ thể nhằm hỗ trợ vóc dáng thon gọn hơn.

Sau đó, Đan Mạch đưa ra "Nút dễ dàng". Thuốc chủ vận GLP-1, một nhóm thuốc ban đầu được phát triển để điều trị bệnh tiểu đường, đã được phát hiện có tác dụng làm giảm cảm giác thèm ăn và các chất gây nghiện như rượu và nicotine. Các loại thuốc như Ozempic, Wegovy và Monjaro có tác dụng giảm cân đáng kể trong thời gian ngắn. Hiện tại, những loại thuốc này đã được chứng minh là đủ an toàn để một số người cho rằng nhiều người béo phì trước đây có thể dùng chúng suốt đời. Nhờ có y học hiện đại, những mũi tiêm hoặc viên thuốc này có thể giúp bạn dễ dàng “tắt” bệnh béo phì, nếu bạn có đủ khả năng chi trả.

Ngay cả Lizzo cuối cùng cũng đã chọn "viên thuốc giảm cân thần kỳ" này để tránh tử vong sớm do căn bệnh chuyển hóa có thể phòng ngừa được. Tuyệt vời! Tuy nhiên, có lẽ bà sẽ không được mời ủng hộ Kamala Harris vào năm 2028...

Có những giải pháp đau đớn và không đau đớn để giải quyết tình trạng mất cân bằng thương mại của Mỹ. Đối với các chính trị gia Mỹ, việc áp dụng các chính sách gây đau đớn hoặc khó chịu cho cử tri trung lập chắc chắn sẽ dẫn đến thất bại của họ trong cuộc bầu cử.

Trước đó, chính quyền Trump đã thử phương án khó khăn và đau đớn nhưng nhanh chóng phát hiện ra rằng cử tri trung bình không thể chịu được mức giá cao hơn đối với hàng hóa của Mỹ mà có thể mất cả thập kỷ mới đạt được, hoặc các kệ hàng trong cửa hàng trống rỗng trong thời gian đó các nhà sản xuất Mỹ sẽ không thể sản xuất lượng lớn hàng hóa mà Trung Quốc từng cung cấp.

Tâm lý đó đã lan đến các thành viên Quốc hội và thượng nghị sĩ, đặc biệt là ở các khu vực của Đảng Cộng hòa, và đội ngũ của Trump đã phải lùi bước và hiện phải tìm phương pháp khác để đạt được sự tái cân bằng tương tự. Động thái bãi bỏ mức thuế quan tối đa đang được tiến hành, bằng chứng là việc cắt giảm thuế quan song phương giữa Hoa Kỳ và Trung Quốc trong 90 ngày xuống còn khoảng 10 phần trăm vừa được công bố gần đây.

Một vị tướng giỏi có thể rút lui khỏi một chiến lược sai lầm nhưng vẫn giành chiến thắng.

Một phương pháp khác dễ chấp nhận hơn về mặt chính trị đối với việc tái cân bằng thương mại của Hoa Kỳ là tấn công vào thặng dư tài khoản vốn thông qua nhiều hình thức kiểm soát vốn khác nhau. Các biện pháp kiểm soát vốn này sẽ hoạt động như một loại thuế đánh vào người nước ngoài mua và nắm giữ tài sản tài chính của Hoa Kỳ. Nếu người nước ngoài ngừng mua tài sản tài chính của Hoa Kỳ vì mức thuế cao, họ cũng phải ngừng bán hàng hóa giá rẻ cho Hoa Kỳ. Nếu người nước ngoài vẫn bán hàng giá rẻ và mua tài sản, thu nhập thuế có thể được trả lại cho cử tri trung bình dưới hình thức tiền kích thích kinh tế hoặc giảm thuế thu nhập. Theo cách này, Trump có thể tuyên bố rằng ông đã trấn áp những "người nước ngoài xấu xa" và giảm thuế cho người dân Mỹ. Chiến lược này đã giành chiến thắng trong các cuộc bầu cử giữa nhiệm kỳ và bầu cử tổng thống và đạt được cùng mục tiêu là giảm dòng hàng hóa nước ngoài giá rẻ tràn vào thị trường tiêu dùng Hoa Kỳ và đưa năng lực sản xuất trở về nước.

Kết quả cuối cùng của việc Trump chuyển từ giải pháp cứng rắn sang giải pháp dễ dàng là vốn nước ngoài sẽ dần dần rồi đột ngột tháo chạy khỏi cổ phiếu, trái phiếu và bất động sản Hoa Kỳ. Đồng đô la khi đó sẽ mất giá so với tiền tệ của các nước thặng dư. Câu hỏi mà Hoa Kỳ, đặc biệt là Bộ trưởng Tài chính Bessent, phải đối mặt là ai sẽ tài trợ cho sự tăng trưởng theo cấp số nhân của nợ Kho bạc Hoa Kỳ nếu người nước ngoài chuyển từ người mua ròng sang người bán. Câu hỏi mà các chính phủ và tập đoàn ở các quốc gia thặng dư phải đối mặt là sẽ “lưu trữ” những khoản thặng dư đó ở đâu nếu họ tiếp tục hoạt động. Câu trả lời cho câu hỏi trước là in tiền, và câu trả lời cho câu hỏi sau là mua vàng và Bitcoin.

Nội dung chính của bài viết này sẽ tập trung vào bản chất toán học của thương mại, cách thức kiểm soát vốn hoạt động - lý thuyết "hội chứng ếch luộc", cách các loại thuế này ảnh hưởng đến dòng vốn ở các quốc gia thặng dư, cách Bessent in tiền một cách rõ ràng và ngầm định để tài trợ cho thị trường Kho bạc Hoa Kỳ và lý do tại sao Bitcoin sẽ là tài sản hoạt động tốt nhất trong quá trình chuyển đổi tiền tệ toàn cầu này.

Bản sắc kế toán thương mại và các vấn đề địa chính trị

Chúng ta hãy sử dụng ví dụ trớ trêu này để minh họa mối quan hệ giữa tài khoản thương mại và tài khoản vốn.

Giờ là năm 2025 và cuộc bầu cử của Trump đã tái khẳng định quyền được chơi đồ chơi hành động của các bé trai một lần nữa. Mattel đang tái ra mắt mô hình đồ chơi hành động He-Man với khẩu súng trường AR-15 bằng nhựa. Sự nam tính đã trở lại, em yêu… và khuôn mặt của món đồ chơi này là Andrew Tate! Mattel cần sản xuất một triệu sản phẩm một cách nhanh chóng và với mức giá thấp nhất. Vì cơ sở sản xuất tại Hoa Kỳ gần như không tồn tại nên Mattel phải mua những đồ chơi này từ các nhà máy Trung Quốc.

Ông Chu sở hữu một công ty sản xuất ở tỉnh Quảng Đông chuyên sản xuất đồ chơi bằng nhựa giá rẻ. Ông đồng ý với các điều khoản của Mattel, một trong đó là phải thanh toán bằng đô la Mỹ. Mattel đã chuyển tiền cho ông Chu và đồ chơi đã đến nơi sau đó một tháng. Wow, nhanh quá.

Hệ số biên lợi nhuận của ông Chu là 1%. Sự cạnh tranh ở Trung Quốc rất khốc liệt. Nhờ khối lượng đơn hàng mà ông xử lý, tổng thu nhập từ các đơn hàng của Mattel và các công ty tương tự khác đạt tới 1 tỷ đô la.

Ông Chow phải quyết định nên làm gì với số đô la này. Ông không muốn mang đô la trở lại Trung Quốc bằng cách chuyển đổi chúng thành nhân dân tệ, vốn không có tác dụng hiệu quả do lãi suất trái phiếu chính phủ và trái phiếu doanh nghiệp thấp. Hơn nữa, các ngân hàng hầu như không trả lãi cho tiền gửi.

Ông Chu không thích tất cả những lời lẽ chống Trung Quốc này vì ông cảm thấy không được chào đón khi đến Hoa Kỳ lần. Con gái ông, hiện đang theo học tại UCLA, bị nhìn nhận lạ lùng khi lái chiếc xe Phantom Convertible đời mới nhất, trong khi người dân Mỹ trung bình đi tàu điện ngầm LA, à, ý tôi là Uber, đến lớp. Vì vậy, mặc dù tỷ suất lợi nhuận trái phiếu kho bạc Hoa Kỳ nằm trong số lợi suất trái phiếu cao nhất thế giới, nhưng ông vẫn không muốn mua chúng nếu có thể. Ông Chow có thiện cảm với Nhật Bản và lợi suất trái phiếu chính phủ dài hạn hiện cao hơn nhiều so với trước đây. Ông yêu cầu chủ ngân hàng giúp mình mua Trái phiếu Chính phủ Nhật Bản (JGB). Các chủ ngân hàng nói với ông rằng chính phủ Nhật Bản không muốn người nước ngoài mua nợ của họ lượng lớn vì điều đó sẽ đẩy giá đồng yên lên cao, và họ muốn duy trì sức cạnh tranh cho hàng xuất khẩu của mình. Nếu ông Chu bán đô la để lấy tiền yên mua trái phiếu JGB thì đồng yên sẽ tăng giá.

Thị trường JGB là thị trường duy nhất đủ lớn để hấp thụ thặng dư của ông, và Nhật Bản không muốn người nước ngoài làm tăng giá trị đồng tiền của mình. Ông Chu chấp nhận thực tế và miễn cưỡng sử dụng thu nhập từ xuất khẩu đô la của mình để mua trái phiếu kho bạc Hoa Kỳ.

Điều này có tác động như thế nào đến tài khoản thương mại và vốn của Hoa Kỳ?

Tài khoản thương mại Hoa Kỳ:

Thâm hụt tài khoản thương mại: tỷ đô la

Tài khoản ngân hàng của ông chủ Zhou: 1 tỷ đô la tiền mặt

Mua:

1 tỷ đô la trái phiếu kho bạc.

Bởi vì lượng thặng dư này không chảy ngược về Trung Quốc, Nhật Bản hay bất kỳ nơi nào khác mà được tái chế thành trái phiếu kho bạc Hoa Kỳ:

Tài khoản vốn của Hoa Kỳ:

Thặng dư tài khoản vốn: tỷ đô la

Bài học rút ra từ câu chuyện này là nếu các quốc gia khác không muốn để đồng tiền của họ tăng giá, thâm hụt trong tài khoản thương mại sẽ chuyển thành thặng dư trong tài khoản vốn. Đây là tình hình hiện tại: ngoại trừ Hoa Kỳ, không có thị trường nào đủ lớn hoặc sẵn sàng hấp thụ tình trạng mất cân bằng thương mại toàn cầu. Đây là lý do tại sao đồng đô la vẫn mạnh mặc dù Hoa Kỳ phát hành hàng nghìn tỷ đô nợ mỗi năm để tài trợ cho chính phủ. Nhân tiện, nhiều năm trước, Trung Quốc đã hỏi Nhật Bản liệu họ có thể mua Trái phiếu Chính phủ Nhật Bản (JGB) hay không, nhưng Nhật Bản đã trả lời: "Không, trừ khi các bạn cho chúng tôi mua Trái phiếu Chính phủ Trung Quốc (CGB)". Trung Quốc trả lời: "Không, bạn không thể mua CGB". Do đó, hai nước này tiếp tục đổ vốn thặng dư của mình vào tài sản tài chính của Hoa Kỳ.

Trong bối cảnh thương mại toàn cầu hiện nay, bất kỳ cuộc thảo luận nào về việc đồng Nhân dân tệ, Yên hay Euro thay thế đồng Đô la trở thành đồng tiền dự trữ toàn cầu đều là vô nghĩa trừ khi Trung Quốc, Nhật Bản hoặc EU sẵn sàng mở tài khoản vốn của họ và thị trường tài chính của họ đủ lớn để hấp thụ thu nhập từ các quốc gia có thặng dư.

Tiếp theo, Trump tuyên bố rằng Hoa Kỳ phải phục hồi sản xuất và đảo ngược thâm hụt tài khoản thương mại. Công cụ hiện tại mà ông lựa chọn là thuế quan. Nhưng hãy cùng phân tích lý do tại sao thuế quan lại không khả thi về mặt chính trị.

Ví dụ như Mattel, công ty chuyên bán búp bê giá rẻ cho các bé trai. Tuy nhiên, hầu hết các hộ gia đình đều gặp khó khăn về tài chính và thậm chí không có 1.000 đô la tiền tiết kiệm khẩn cấp. Nếu giá của một con búp bê đồ chơi tăng từ 10 đô la lên 20 đô la, cậu bé Jonny sẽ không còn đủ khả năng mua nó nữa. Nếu không có thuế quan, Mattel có thể bán búp bê với giá 10 đô la vì chi phí sản xuất ở Trung Quốc rất rẻ. Nhưng hiện tại, Trump đã áp thuế 100% đối với hàng hóa Trung Quốc. Ông chủ Chow không thể gánh nổi chi phí thuế quan nên đã chuyển gánh nặng này cho Mattel. Vì hệ số biên lợi nhuận của Mattel chỉ là 10% nên họ chuyển chi phí này cho người tiêu dùng.

Kết quả là giá của con búp bê tăng vọt lên tới 20 đô la. Điều này quá tốn kém đối với hầu hết các gia đình và họ quyết định không mua. Cậu bé Jonny không hiểu tại sao bố mẹ lại không mua cho mình con búp bê đấu súng yêu thích. Bố mẹ cậu bé làm việc chăm chỉ bằng việc lái xe Uber và giao đồ ăn mang về để kiếm sống, và giờ đây đứa con của họ đang nổi cơn thịnh nộ ở nhà vì Trump đã làm cho đồ chơi trở nên đắt đỏ hơn. Bố mẹ bạn sẽ bỏ phiếu cho đảng Cộng hòa hay đảng Dân chủ trong cuộc bầu cử lần?

Trước cuộc bầu cử, họ có thể chẩn đoán con mình mắc chứng ADHD và cho cháu uống thuốc để cháu im lặng. Đảng Dân chủ sẽ sử dụng "làm cho đồ chơi và các hàng hóa khác trở nên giá cả phải chăng trở lại" làm nền tảng vận động tranh cử, ủng hộ việc quay lại chính sách "thương mại tự do" cho phép Trung Quốc tiếp tục bán phá giá hàng hóa giá rẻ vào thị trường Hoa Kỳ. Đảng Dân chủ sẽ tuyên bố rằng tất cả các nhà kinh tế thông minh đều đồng ý rằng “thương mại tự do” cho phép người Mỹ được hưởng hàng hóa giá rẻ và duy trì lối sống của họ; và Trump cùng các cố vấn của ông ta là một lũ ngu ngốc thiếu hiểu biết. Nếu mọi việc tiếp tục theo hướng hiện tại, đảng Dân chủ có thể trở lại trong cuộc bầu cử giữa nhiệm kỳ năm 2026.

Liệu ông Chu có thể lách thuế quan bằng cách chuyển sản xuất từ Trung Quốc sang một quốc gia có mức thuế thấp hơn không? Chắc chắn.

Từ đầu những năm 2000, ông chủ Zhou đã tích lũy được lượng lớn tài sản bằng cách đầu tư vào các nhà máy ở Mexico, Việt Nam, Thái Lan và nhiều nơi khác. Ông bắt đầu sản xuất búp bê tại những địa điểm này và vận chuyển chúng đến Hoa Kỳ. Thuế quan thực tế giảm và anh ấy có thể bán búp bê với giá 12 đô la thay vì 20 đô la. Cha mẹ có thể sẵn sàng trả thêm 2 đô la để tránh cơn giận dữ của con và tránh việc con mình trở nên phụ thuộc vào thuốc theo toa quá sớm.

Bởi vì Trump không đề xuất mức thuế thống nhất cho mọi thị trường mà thay vào đó lại áp dụng các thỏa thuận song phương từng phần, nên các nhà sản xuất thông minh như ông Zhou luôn có thể tìm ra con đường thuế quan thấp vào Hoa Kỳ. Đội ngũ của Trump rất hiểu điều này, nhưng vì những cân nhắc về địa chính trị, chẳng hạn như liệu một quốc gia có căn cứ quân sự tại Hoa Kỳ hay không, có bán hàng hóa quan trọng cho Hoa Kỳ hay không, hay có cử quân tham gia vào các cuộc chiến tranh dài hạn của Hoa Kỳ hay không, họ không thể hoàn toàn phong tỏa nền kinh tế của các đồng minh, nếu không, các quốc gia này có thể sẽ chọn không hợp tác với "cảnh sát thế giới người Mỹ".

Nếu không có mức thuế quan thống nhất, sẽ luôn có những quốc gia hoặc khu vực trở thành "điểm trung chuyển". Ví dụ, cơ chế chênh lệch giá cho phép Trung Quốc có được chất bán dẫn tiên tiến và chip AI thông qua TSMC và NVIDIA cũng có thể cho phép hàng hóa Trung Quốc hoặc các nhà sản xuất do Trung Quốc sở hữu né tránh mức thuế quan cao đối với hàng hóa xuất khẩu trực tiếp từ Trung Quốc sang Hoa Kỳ.

Cuối cùng, thuế quan sẽ không đạt được mục tiêu giảm đáng kể thâm hụt thương mại của Hoa Kỳ. Người dân Mỹ sẽ không sẵn lòng chờ đợi năm hay mười năm nữa cho đến khi ngành sản xuất phục hồi đủ để lấp đầy các kệ hàng giá rẻ một lần nữa. Và nếu thâm hụt thương mại không thu hẹp đáng kể trong 12 tháng tới, các chính sách của Trump sẽ chỉ làm trầm trọng thêm lạm phát hàng hóa và không mang lại lợi ích hữu hình nào cho người dân đang gặp khó khăn về kinh tế.

Cuối cùng, vấn đề không phải nằm ở bản thân thuế quan, mà là để chúng có hiệu quả, mọi quốc gia đều phải đối diện cùng một mức thuế, mà không có bất kỳ giao dịch hay miễn trừ nào. Tuy nhiên, điều này không thể thực hiện được trên thực tế, đặc biệt là khi các nước thặng dư không chỉ bao gồm “Trung Quốc độc ác” mà còn có cả những đồng minh trung thành như Nhật Bản và Đức. Thật vô lý khi mong đợi Nhật Bản tiếp tục kiềm chế Trung Quốc và Nga ở cấp độ hải quân, đồn trú hàng chục nghìn quân Hoa Kỳ và tiếp nhận hơn 120 căn cứ quân sự, trong khi để ngành sản xuất của mình bị đè bẹp bởi thuế quan.

Do đó, việc đình chỉ thuế quan trong 90 ngày này cuối cùng sẽ trở thành lệnh đình chỉ vĩnh viễn.

Đánh thuế tôi đi, em yêu

Nếu việc giải quyết thâm hụt tài khoản thương mại vì lý do chính trị và địa chính trị trong nước là vấn đề, vậy chuyển sang thặng dư tài khoản vốn thì sao? Có cách nào để ngăn cản các nhà đầu tư nước ngoài tích lũy tài sản tài chính của Hoa Kỳ không? Câu trả lời là có. Tuy nhiên, đối với những người giàu có tin vào vinh quang của thị trường tự do, phương pháp này có vẻ bẩn thỉu và đáng khinh - đó là kiểm soát vốn. Cụ thể hơn, tôi không đề cập đến việc Hoa Kỳ cấm hoặc hạn chế đáng kể quyền sở hữu tài sản tài chính của người nước ngoài (đây là thông lệ của hầu hết các quốc gia trên thế giới) mà là áp thuế đối với tài sản nước ngoài nắm giữ. Người nước ngoài vẫn có thể nắm giữ hầu hết tài sản tài chính của Hoa Kỳ ở mọi quy mô, nhưng sẽ tiếp tục phải chịu thuế theo tỷ lệ phần trăm giá trị tài sản của họ.

Thu nhập thuế này sẽ được trả lại cho người dân Mỹ bình thường thông qua việc giảm thuế thu nhập hoặc các khoản trợ cấp khác của chính phủ để đảm bảo sự hỗ trợ của họ. Kết quả có thể là người nước ngoài vẫn tiếp tục tạo ra thặng dư bằng cách bán hàng hóa cho Hoa Kỳ, nhưng lợi nhuận của họ phải chịu thuế; hoặc họ giảm xuất khẩu sang Hoa Kỳ để tránh nộp thuế; hoặc họ chuyển sang mua tài sản tài chính phi quốc gia khác, chẳng hạn như vàng hoặc Bitcoin.

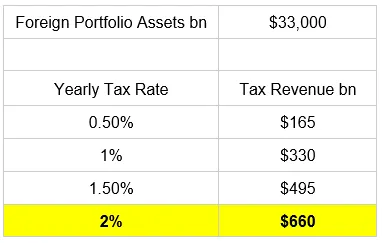

Có một số lựa chọn về cách đánh thuế vốn nước ngoài. Nhưng để đơn giản hóa tác động của thuế, chúng ta giả định rằng toàn bộ vốn nước ngoài đều phải chịu mức thuế hàng năm là 2%. Trọng tâm chính ở đây là Tài sản danh mục đầu tư nước ngoài, bao gồm cổ phiếu thanh khoản , trái phiếu và bất động sản, và không bao gồm tài sản thanh khoản như nhà máy sản xuất ô tô nước ngoài tại Ohio.

Hiện nay, tổng giá trị tài sản danh mục đầu tư nước ngoài là khoảng 33 nghìn tỷ đô la. Giả sử giá cả không đổi và không có dòng vốn chảy ra do thuế, chúng ta hãy xem xét lợi nhuận về thuế hàng năm.

Điều đáng chú ý là tổng thuế thu nhập mà 90% người có thu nhập thấp nhất ở Hoa Kỳ phải trả vào năm 2022 là khoảng 600 tỷ đô la. Do đó, Trump có thể xóa bỏ thuế thu nhập đối với phần lớn cử tri bằng cách áp dụng thuế vốn 2% đối với các khoản nắm giữ cổ phiếu, trái phiếu và bất động sản của người nước ngoài. Đây chắc chắn là một chiến lược chính trị hấp dẫn.

Tiếp theo, chúng ta hãy xem xét tác động của thuế vốn so với thuế quan:

Khả năng thu thập:

Bộ Ngân khố Hoa Kỳ có toàn quyền kiểm soát hệ thống ngân hàng và thị trường tài chính. Họ có thể không biết chính xác ai là chủ sở hữu của từng tài sản, nhưng họ có thể biết được tài sản do một tổ chức tại Hoa Kỳ hay một tổ chức nước ngoài người nắm giữ. Do đó, các tổ chức tài chính hoặc chính quyền địa phương có thể dễ dàng chỉ đánh thuế vào cổ phiếu, trái phiếu và bất động sản do các tổ chức không phải của Hoa Kỳ nắm giữ.

Ngược lại, việc thu thuế quan phức tạp hơn vì khó theo dõi chính xác nguồn gốc của từng mặt hàng hoặc giá trị của mặt hàng đó được thêm vào ở đâu trong Chuỗi cung ứng. Điều này cũng khiến chính sách thuế quan dễ bị lợi dụng hơn.

Thuế suất thống nhất: một loại thuế cho tất cả

Mục đích của thuế vốn là loại bỏ thặng dư tài khoản vốn ròng, điều này chỉ yêu cầu mức thuế suất cố định. Nếu người nước ngoài không muốn trả loại thuế này thì họ không nên mua tài sản tài chính của Hoa Kỳ. Họ có thể tái đầu tư thu nhập xuất khẩu vào thị trường trong nước. Một loại thuế như vậy sẽ không ngăn chặn ngay lập tức các nhà xuất khẩu bán hàng giá rẻ sang Hoa Kỳ, do đó tác động đến số lượng hàng hóa giao dịch sẽ không rõ ràng ngay lập tức.

Trong khi kiểm soát vốn sẽ tạo ra thu nhập có thể được sử dụng để giảm thuế thu nhập, liệu chúng có giúp đưa hoạt động sản xuất trở lại Hoa Kỳ hay không?

Giả sử các nhà xuất khẩu không muốn trả mức thuế 2% mỗi năm khi nắm giữ tài sản tài chính của Hoa Kỳ. Họ cho rằng lợi nhuận ròng dự kiến sau thuế thấp hơn và thay vào đó, họ chọn cơ hội đầu tư ở quốc gia của họ. Họ bán tài sản, đổi chúng lấy đô la, rồi chuyển đổi đô la thành tiền tệ của nước họ. Kết quả cuối cùng là đồng đô la suy yếu, trong khi tiền tệ của các nước thặng dư (như đồng yên) tăng giá. Theo thời gian, đồng đô la sẽ dần suy yếu, trong khi tiền tệ của các nước thặng dư sẽ tăng giá đáng kể. Vào thời điểm đó, ngay cả khi không có thuế quan, hàng hóa sản xuất tại Nhật Bản cũng sẽ trở nên đắt hơn nếu tính theo đô la — và đó chính là vấn đề.

Hàng hóa sản xuất tại Mỹ sẽ trở nên rẻ hơn, trong khi hàng hóa nước ngoài sẽ ngày càng đắt hơn theo thời gian. Quá trình này có thể mất hàng thập kỷ, nhưng dù sao thì cử tri Mỹ vẫn sẽ được hưởng lợi. Hoặc là vốn nước ngoài ở lại và nộp thuế, và thu nhập này được dùng để xóa thuế thu nhập cho hầu hết cử tri; hoặc vốn nước ngoài rút đi, và ngành sản xuất của Mỹ tăng trưởng, tạo ra nhiều việc làm lương cao hơn, qua đó cải thiện mức thu nhập của cử tri. Trong mọi trường hợp, các kệ hàng sẽ không bị vét sạch hàng ngay lập tức, cũng không gây ra lạm phát giá hàng hóa.

Kiểm soát vốn vẫn ổn định

Tôi là một "DJ" toàn cầu, người thích phối lại ý tưởng của người khác, thêm vào đó phong cách ngôn ngữ và nhịp điệu của riêng mình. Giống như mọi bản nhạc house đều có nhịp trống, trống snare, tiếng vỗ tay và nhịp syncopation chuẩn, "nhịp trống" của tôi xoay quanh nhịp điệu của "cỗ máy in tiền". Tôi hy vọng có thể thêm các "dòng bass", "sự hòa hợp" và "hiệu ứng đặc biệt" thú vị vào văn bản, và cuối cùng trình bày một "sự phân hủy" và "điểm bùng nổ" tuyệt vời như Solomun.

Tôi nói điều này để nhấn mạnh rằng ý tưởng sử dụng biện pháp kiểm soát vốn thay vì thuế quan để thu hẹp mất cân bằng thương mại và tài khoản vốn của Hoa Kỳ không phải là mới, cũng không phải là ý tưởng mới mẻ đối với tôi. Trong các cuộc đàm phán về hệ thống Bretton Woods sau Thế chiến II, nhà kinh tế học Maynard Keynes đã ủng hộ việc áp dụng "phí sử dụng" đối với vốn ở các nước thặng dư và lưu thông nó đến các thị trường vốn của các nước thâm hụt để cân bằng thương mại và dòng vốn. Gần đây hơn, Stephen Miran (chủ tịch hiện tại của Hội đồng cố vấn kinh tế) đã thảo luận trong bài báo “Hướng dẫn định hình lại hệ thống thương mại toàn cầu” về cách thúc đẩy tái cân bằng dòng vốn bằng cách áp dụng một số loại phí nhất định đối với các khoản nắm giữ và giao dịch của nước ngoài đối với tài sản tài chính của Hoa Kỳ. Một nhà phân tích vĩ mô có ảnh hưởng khác (yêu cầu nặc danh) đã xuất bản một số bài báo trong năm qua cho rằng kiểm soát vốn là cần thiết và các quốc gia muốn trở thành đồng minh của Hoa Kỳ phải trả tiền cho chúng. Hơn nữa, Michel Pettis suy đoán trong một hội thảo trực tuyến gần đây rằng thuế quan sẽ không làm giảm đáng kể thâm hụt thương mại và thặng dư tài khoản vốn của Hoa Kỳ với thế giới, và ông kết luận rằng kiểm soát vốn được áp dụng vì các chính phủ nhận ra rằng đây là cách duy nhất để thực sự thay đổi dòng tiền.

Tôi nhắc đến những người này để chứng minh rằng các nhóm nghiên cứu tài chính ngày nay đang ủng hộ kiểm soát vốn chứ không phải thuế quan. Lợi ích cho các nhà đầu tư là chúng ta có thể theo dõi trực tiếp cách những người theo đường lối cứng rắn về thuế quan, dẫn đầu là Bộ trưởng Thương mại Howard Lutnick, thực hiện kế hoạch của họ nhằm giảm mất cân bằng ở Hoa Kỳ. Tuy nhiên, cuộc đấu tranh nội bộ dường như đã kết thúc khi thuế quan được áp dụng vội vã sau sự sụp đổ của thị trường tài chính vào đầu tháng 4 năm nay. Những người vận động hành lang kiểm soát vốn, như Bessent, hiện đang nắm quyền. Mô tả của tôi về hiệu quả của biện pháp kiểm soát vốn có lẽ cũng lạc quan như bức tranh lạc quan về tình hình tài chính của FTX/Alameda mà Sam Bankman-Fried (SBF) đưa ra cho các nhà đầu tư. Tuy nhiên, việc áp dụng kiểm soát vốn trên thị trường tài chính Pax Americana có thể gây ra hậu quả nghiêm trọng. Tôi dự đoán rằng cách thức kiểm soát vốn được thực hiện sẽ dẫn đến sự tăng nhanh chóng giá Bitcoin . Đây chính là cốt lõi của cái mà tôi gọi là thuyết hội chứng ếch luộc.

Vụ tai nạn chưa bao giờ xảy ra

Do tác động tiêu cực của kiểm soát vốn đối với tài sản tài chính của Hoa Kỳ, các biện pháp này sẽ được thực hiện dần dần. Thị trường tài chính toàn cầu sẽ dần chấp nhận biện pháp kiểm soát vốn của Hoa Kỳ như một chuẩn mực, thay vì coi đó là một điều dị giáo. Giống như một con ếch trong nước đang dần ấm lên và không biết mình sắp bị luộc chín, kiểm soát vốn sẽ âm thầm trở thành chuẩn mực mới.

Người nước ngoài nhận được lượng lớn từ việc bán hàng cho người Mỹ và họ không có lựa chọn nào khác ngoài việc tái đầu tư số tiền đó vào thị trường chứng khoán, trái phiếu và bất động sản của Hoa Kỳ. Sau đây là một số biểu đồ cho thấy thị trường tài chính Hoa Kỳ đã hoạt động tốt hơn khi có nguồn vốn nước ngoài đổ vào.

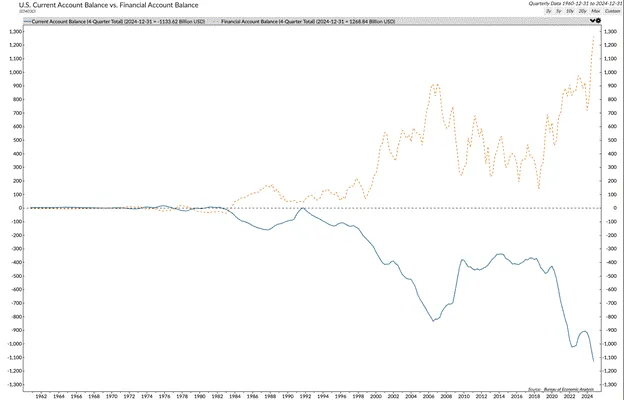

Biểu đồ dưới đây là nền tảng cho mọi phân tích của tôi. Nếu bạn là người phát hành một loại tiền tệ dự trữ và phải mở tài khoản vốn, thì thâm hụt thương mại sẽ dẫn đến thặng dư tài khoản vốn.

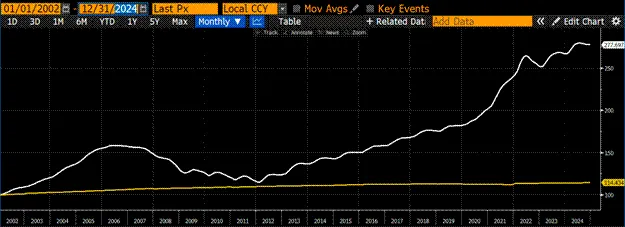

Đối với ba biểu đồ tiếp theo, tôi sử dụng dữ liệu từ năm 2002 đến đầu năm 2025 vì Trung Quốc đã gia nhập Tổ chức Thương mại Thế giới vào năm 2002 và đầu tháng 1 năm 2025 là thời kỳ thị trường Hoa Kỳ rất tâm lý về việc "Trump sẽ sửa chữa thế giới".

Kể từ năm 2022, Chỉ số MSCI USA (màu trắng) đã vượt trội hơn Chỉ số MSCI World (màu vàng) 148%: hiệu suất hoạt động đặc biệt của thị trường chứng khoán Hoa Kỳ.

Tổng trái phiếu kho bạc Hoa Kỳ (vàng) có thể giao dịch tăng trưởng 1000%, nhưng tỷ suất lợi nhuận trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm giảm nhẹ: một diễn biến kỳ lạ của thị trường trái phiếu Hoa Kỳ.

Dân số trong độ tuổi lao động 15-64 của Hoa Kỳ (màu vàng) chỉ tăng trưởng 14%, nhưng Chỉ số giá nhà quốc gia Cash Shiller (màu trắng) tăng trưởng 177%: một hiệu suất độc đáo của thị trường bất động sản Hoa Kỳ. Điều này khá đáng chú ý vì dữ liệu từ cuộc khủng hoảng tài chính toàn cầu năm 2008 cũng được đưa vào.

Nếu vốn nước ngoài bị đánh thuế và họ quyết định rằng việc đầu tư vào Hoa Kỳ không còn khả thi nữa thì về mặt toán học, giá cổ phiếu, trái phiếu và bất động sản phải giảm. Đây là vấn đề vì nhiều lý do. Nếu cổ phiếu giảm, thu nhập nhập từ vốn sẽ giảm và các loại thuế này là động lực thu nhập của chính phủ. Nếu giá giảm và tỷ suất lợi nhuận tăng, khoản thanh toán lãi suất của chính phủ sẽ tăng vì chính phủ phải tiếp tục phát hành trái phiếu mới để tài trợ cho khoản thâm hụt khổng lồ và đảo nợ 36 nghìn tỷ đô la hiện có. Nếu giá nhà giảm, những người Mỹ thuộc thế hệ bùng nổ dân số giàu có và trung lưu sở hữu phần lớn bất động sản có thể thấy tài sản tài sản ròng của họ sụp đổ ngay khi họ cần số tiền đó để trang trải cho những năm nghỉ hưu. Đây là những người sẽ bỏ phiếu chống lại đảng Cộng hòa đương nhiệm trong cuộc bầu cử giữa nhiệm kỳ vào tháng 11 năm 2026.

Pax Americana phụ thuộc vào vốn nước ngoài và nếu áp dụng kiểm soát vốn và vốn nước ngoài rời đi thì đó là tin xấu cho nền kinh tế. Liệu các chính trị gia, Cục dự trữ liên bang Hoa Kỳ và Bộ Tài chính có thể thực hiện các bước để thay thế vốn nước ngoài và duy trì sự ổn định của thị trường tài chính hay không?

Hãy nhớ nhịp trống bốn phần tư, nút Brrr. Mọi người đều biết câu trả lời. Câu trả lời vẫn như thường lệ. Nếu người nước ngoài không cung cấp đô la, chính phủ sẽ cung cấp thông qua máy in tiền.

Sau đây là các chính sách mà Cục dự trữ liên bang Hoa Kỳ, Bộ Tài chính và các nhà lập pháp Đảng Cộng hòa sẽ áp dụng để thay thế vốn nước ngoài:

Cục dự trữ liên bang Hoa Kỳ:

Dừng thắt chặt định lượng (QT) đối với chứng khoán được thế chấp bằng thế chấp (MBS) và trái phiếu kho bạc.

Khởi động lại nới lỏng định lượng (QE) đối với MBS và trái phiếu kho bạc.

Loại trừ MBS và trái phiếu kho bạc khỏi tỷ lệ đòn bẩy bổ sung (SLR).

Bộ Tài chính:

Tăng lượng trái phiếu kho bạc mua lại mỗi quý.

Tiếp tục phát hành lượng lớn trái phiếu kho bạc ngắn hạn (thời hạn <1 năm) thay vì trái phiếu kho bạc dài hạn (thời hạn >10 năm).

Các nhà lập pháp đảng Cộng hòa:

Kết thúc quyền quản lý Fannie Mae và Freddie Mac, hai công ty cho vay thế chấp lớn nhất tại Hoa Kỳ.

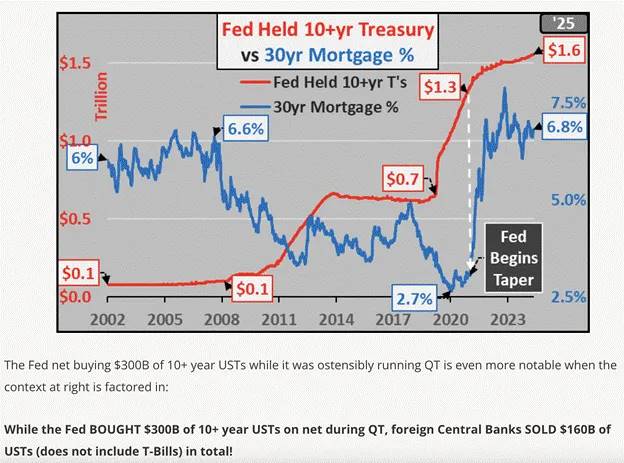

Không cần phải tưởng tượng nhiều để thấy Bộ Tài chính và các nhà lập pháp đảng Cộng hòa tuân theo lệnh của Trump, nhưng tại sao Cục dự trữ liên bang Hoa Kỳ lại làm theo yêu cầu của Trump? Câu trả lời cho câu hỏi này là đây là câu hỏi sai. Đằng sau hậu trường, Cục dự trữ liên bang Hoa Kỳ đã và đang thực hiện những gì Trump và Bessent yêu cầu. Hãy xem ví dụ tuyệt đẹp về đánh dấu của Luke Gromen:

Cục dự trữ liên bang Hoa Kỳ đang thu hẹp bảng tài sản của mình. Tuy nhiên, chính phủ có quyền tùy ý quyết định cách thức đạt được mục tiêu này, một phần là do nhiệm vụ chính sách là giảm ròng chứ không phải giảm đều trên tất cả các loại kỳ hạn. Yellen, và giờ là Bessent, cần phải tài trợ cho nợ khổng lồ của chính phủ. Các nhà đầu tư nước ngoài và khu vực tư nhân Hoa Kỳ thích mua trái phiếu kho bạc vì chúng là trái phiếu ngắn hạn và trả lãi, nghĩa là chúng là giải pháp thay thế tiền mặt lợi nhuận cao được ưa chuộng hơn so với tiền gửi ngân hàng lợi nhuận thấp. Nhưng không ai muốn mua trái phiếu kho bạc dài hạn, tức là 10 năm trở lên. Để giúp Yellen và hiện tại là Bessant huy động vốn, Cục dự trữ liên bang Hoa Kỳ đã cung cấp sự hỗ trợ to lớn bằng cách tiến hành nới lỏng định lượng (QE) đối với trái phiếu kho bạc kỳ hạn 10 năm. Powell thực sự không trung thực khi coi thâm hụt của chính phủ là một vấn đề nhưng vẫn tiếp tục in tiền tiền để giữ tỷ suất lợi nhuận kỳ hạn 10 năm ở mức thấp có thể chấp nhận được về mặt chính trị.

Với việc Powell đang tiến hành nới lỏng định lượng ngầm đối với trái phiếu kho bạc, ông cũng sẽ chấp nhận yêu cầu từ BBC và các ngân hàng thương mại lớn (như CEO Jamie Dimon của JPMorgan) về việc ngừng thắt chặt định lượng (QT), tiếp tục nới lỏng định lượng (QE) và miễn trừ tỷ lệ đòn bẩy bổ sung (SLR). Tôi không quan tâm ông ấy bướng bỉnh thế nào trong các phản hồi họp báo về lời kêu gọi nới lỏng chính sách tiền tệ của Trump. Vị trí của Powell đã được xác định và ông sẽ không rời đi. Bây giờ, hãy tiếp tục di chuyển.

Các biện pháp này sẽ cung cấp in tiền in thông qua nhiều kênh khác nhau để thay thế nguồn vốn nước ngoài bị mất do kiểm soát vốn và thúc đẩy giá cổ phiếu, trái phiếu và bất động sản theo những cách sau:

Giá trái phiếu sẽ tăng và tỷ suất lợi nhuận sẽ giảm. Kết quả của chính sách nới lỏng định lượng của Cục dự trữ liên bang Hoa Kỳ là họ sẽ mua trái phiếu. Các ngân hàng sẽ mua trái phiếu vì họ có thể sử dụng đòn bẩy không giới hạn để làm như vậy và họ sẽ mua chúng trước khi Cục dự trữ liên bang Hoa Kỳ .

Thị trường chứng khoán nói chung sẽ tăng do mức chiết khấu thấp hơn được áp dụng cho lợi nhuận trong tương lai; một số ngành sẽ được hưởng lợi nhiều hơn những ngành khác. Các công ty sản xuất sẽ được hưởng lợi nhiều nhất khi chi phí tín dụng giảm và tính khả dụng của nó tăng. Đây là kết quả trực tiếp của lợi suất trái phiếu chính phủ giảm và các ngân hàng có nhiều bảng tài sản hơn để cho nền kinh tế thực vay.

Vì lãi suất thế chấp sẽ giảm nên giá nhà sẽ tăng. Việc Cục dự trữ liên bang Hoa Kỳ nới lỏng định lượng mua chứng khoán được thế chấp bằng thế chấp sẽ làm giảm lãi suất thế chấp. Khi Fannie Mae và Freddie Mac nhanh chóng quay trở lại việc kinh doanh bảo lãnh cho vay, tận dụng các bảo lãnh ngầm của chính phủ, lượng tín dụng khả dụng sẽ tăng lên.

Đừng mong đợi những chính sách này sẽ được thực hiện ngay lập tức. Đây là một quá trình kéo dài nhiều năm, nhưng nó phải diễn ra; nếu không, thị trường tài chính Hoa Kỳ sẽ sụp đổ. Do các chính trị gia không thể giải quyết được khó khăn tài chính trong một tuần sau Ngày Giải phóng, họ sẽ phải ấn nút in tiền.

Liệu họ có rút vốn đầu tư không?

Trước khi kết thúc dự đoán giá Bitcoin của tôi, chúng ta phải đặt ra một câu hỏi lớn: Liệu vốn nước ngoài có rút lui không? Nếu vậy, có dấu hiệu nào cho thấy giả định này đang trở thành hiện thực không?

Giả thuyết của tôi, được nhiều nhà phân tích khác chia sẻ, là sự quan điểm nhanh chóng của một số loại tiền tệ xuất khẩu của châu Á trong những tuần gần đây, chẳng hạn như đô la Đài Loan và won Hàn Quốc, cho thấy sự đảo ngược dòng vốn đang diễn ra. Do đó, điều này củng cố quan điểm cho rằng kiểm soát vốn sắp xảy ra, đồng thời cũng cho thấy một số người tham gia thị trường có tầm nhìn xa đang rút lui trước thời hạn. Hơn nữa, các bộ trưởng tài chính chịu trách nhiệm thiết lập chính sách tiền tệ đang cho phép đồng tiền của mình tăng giá khi hoạt động chênh lệch lãi suất này đang được gỡ bỏ.

Vốn tư nhân từ các công ty châu Á, công ty bảo hiểm và quỹ hưu trí thường biến động theo xu hướng thị trường. Kể từ cuộc khủng hoảng tài chính châu Á 1997-1998, khi các nhà xuất khẩu châu Á phá giá tiền tệ của họ và áp dụng chính sách thao túng sự mất giá của đồng tiền của họ so với đồng đô la Mỹ, vốn tư nhân châu Á đã hoạt động như sau:

Vốn kiếm được ở nước ngoài sẽ ở lại nước ngoài.

Vốn trong nước được chuyển ra nước ngoài, chủ yếu vào thị trường tài chính Hoa Kỳ để tìm kiếm lợi nhuận cao hơn.

Về cơ bản, đây là một giao dịch chênh lệch giá lớn. Cuối cùng, số vốn này phải được trả lại cho các cổ đông địa phương bằng đồng tiền địa phương của Châu Á hoặc phải thanh toán các khoản nợ phải trả bằng đồng tiền địa phương của Châu Á. Do đó, vốn tư nhân châu Á thực chất đang short đồng tiền của mình. Trong một số trường hợp, họ thậm chí còn vay mượn trong nước vì lãi suất trong nước rất thấp do ngân hàng trung ương tạo ra lượng lớn tiền gửi ngân hàng bằng nội tệ để giữ cho đồng nội tệ yếu. Đồng thời, vốn tư nhân châu Á nắm giữ vị thế mua dài hạn đối với tài sản đô la lợi nhuận cao như cổ phiếu, trái phiếu và bất động sản. Họ sẽ không phòng ngừa những giao dịch mua đô la dài hạn này vì chính các chính sách do nhà nước hậu thuẫn sẽ thao túng giá đồng tiền của họ theo hướng giảm.

Giao dịch chênh lệch giá này sẽ được thực hiện trong hai trường hợp:

Chênh lệch tỷ suất lợi nhuận giữa tài sản tài chính của Hoa Kỳ và trong nước đã thu hẹp.

Tiền tệ châu Á bắt đầu tăng giá so với đồng đô la Mỹ.

Kiểm soát vốn làm giảm tỷ lệ lợi nhuận ròng trên tài sản tài chính của Hoa Kỳ. Nếu lợi nhuận ròng giảm hoặc nếu thị trường kỳ vọng xu hướng này sẽ tiếp tục do thuế đánh vào vốn nước ngoài tăng , thì vốn của khu vực tư nhân châu Á sẽ bắt đầu hủy bỏ các giao dịch chênh lệch lãi suất. Họ sẽ bán cổ phiếu, trái phiếu và bất động sản rồi đổi đô la sang các loại tiền tệ địa phương của châu Á. Ở biên độ nhất định, điều này sẽ dẫn đến giá giảm một số tài sản tài chính của Hoa Kỳ giảm và các loại tiền tệ châu Á tăng giá so với đồng đô la.

Xét về tài sản của Hoa Kỳ, chiến trường đầu tiên và quan trọng nhất sẽ là thị trường trái phiếu kho bạc Hoa Kỳ, đặc biệt là thị trường trái phiếu kho bạc dài hạn từ 10 năm trở lên. Thị trường này dễ bị tổn thương nhất trước hoạt động bán ra của nước ngoài vì hầu như không ai muốn nắm giữ những "trái phiếu rác" này. Chiến trường tiền tệ tương ứng sẽ là tiền tệ của một số nước xuất khẩu châu Á.

Khi giá giảm, đồng won Hàn Quốc tăng giá so với USD.

Nhiều nhà đầu tư tư nhân và có chủ quyền nước ngoài cũng đang tham gia vào các giao dịch chênh lệch giá tương tự. Nếu dòng vốn tư nhân đổ vào châu Á đang đảo ngược, thì các quỹ này cũng phải bán tháo vị thế của mình. Do đó, ngay cả trước khi quy mô và phạm vi kiểm soát vốn của Hoa Kỳ trở nên rõ ràng, các nhà đầu tư nước ngoài nắm giữ tài sản của Hoa Kỳ và các khoản nợ bằng đồng nội tệ phải bắt đầu bán cổ phiếu, trái phiếu và bất động sản và mua lại đồng nội tệ của họ.

Điều cuối cùng buộc Cục dự trữ liên bang Hoa Kỳ , Bộ Tài chính và các chính trị gia thực hiện một số hoặc toàn bộ các biện pháp in tiền của họ sẽ là sự tăng chậm nhưng không thể đảo ngược của tỷ suất lợi nhuận phiếu kho bạc kỳ hạn 10 năm. Khi quá trình hồi hương vốn diễn ra mạnh mẽ hơn, tỷ suất lợi nhuận sẽ tăng. Với đòn bẩy lượng lớn trong hệ thống, mức lợi tỷ suất lợi nhuận trên thị trường tài chính nằm trong khoảng từ 4,5% đến 5% đối với trái phiếu Kho bạc kỳ hạn 10 năm. Khi tỷ suất lợi nhuận tăng, tính biến động của thị trường trái phiếu sẽ tăng lên, điều này có thể được quan sát thông qua chỉ số MOVE. Hãy nhớ rằng, khi chỉ số vượt quá 140, hành động chính sách sẽ diễn ra ngay lập tức và không thể tránh khỏi. Do đó, ngay cả khi tỷ suất lợi nhuận tăng có thể hạn chế đà tăng của thị trường chứng khoán, Bitcoin vẫn sẽ chứng kiến tốc độ in tiền tăng nhanh hơn do sự suy yếu này.

Chỉ số Bloomberg Asia Dollar (vàng) và tỷ suất lợi nhuận phiếu kho bạc Mỹ kỳ hạn 10 năm (màu trắng). Khi chỉ số đô la Mỹ tăng, các đồng tiền địa phương của châu Á cũng mạnh lên và chúng ta thấy tỷ suất lợi nhuận kỳ hạn 10 năm cũng tăng.

thuyền cứu sinh

Khi quan hệ Trung-Mỹ dần rạn nứt, thị trường tài chính toàn cầu sẽ hướng tới xu hướng Balkan hóa. Chính sách tiền tệ đặt lợi ích quốc gia lên hàng đầu sẽ đòi hỏi phải kiểm soát vốn, được thực hiện ở mọi nơi, kể cả Hoa Kỳ. Dù bạn là ai, cũng không có gì đảm bảo rằng vốn của bạn sẽ được đầu tư vào các tài sản có lợi nhuận cao nhất và rủi ro thấp nhất tài sản hệ thống tài chính pháp định toàn cầu. Trong quá khứ, vàng là phương tiện thanh khoản duy nhất giữa các hệ thống tài chính khác nhau, nhưng giờ đây Satoshi Nakamoto đã trao cho những người tin tưởng Bitcoin!

Chỉ cần có kết nối internet, bạn có thể đổi tiền pháp định lấy Bitcoin.

Ngay cả khi sàn giao dịch tập trung bị cấm và các ngân hàng bị cấm xử lý các giao dịch liên quan đến Bitcoin, bạn vẫn có thể chuyển đổi tiền pháp định sang Bitcoin. Tôi tự tin về điều này vì đó là cách mọi việc diễn ra ở Trung Quốc. Từ năm 2017, Trung Quốc đã cấm sàn giao dịch tập trung hoạt động trên sổ lệnh spot giới hạn trung tâm. Tuy nhiên, nếu cá nhân muốn gửi tiền pháp định cho nhau trong hệ thống ngân hàng để đổi lấy Bitcoin bên ngoài hệ thống ngân hàng, thì nhà nước không thể làm gì được. Thị trường Bitcoin không cần kê đơn ở Trung Quốc đại lục vẫn rất sôi động. Ngay cả Trung Quốc cũng không cấm việc nắm giữ Bitcoin ở dạng cá nhân, mặc dù biết rằng làm như vậy sẽ phản tác dụng và không thể thực hiện được. Đối với những người ở châu Âu đang sống dưới chế độ cộng sản thậm chí còn kém hiệu quả hơn Trung Quốc, đừng mong Ngân hàng Trung ương Châu Âu (ECB) học được bài học này mà không cần thử. Vậy thì hãy rút tiền ngay bây giờ! Hãy lắng nghe bài phát biểu của tôi tại Hội nghị Tài chính Crypto đầu năm nay để tìm hiểu lý do tại sao kiểm soát vốn đang được áp dụng tại EU.

Một câu hỏi lớn là liệu Đội ngũ Trump có cố gắng đánh chìm vàng và Bitcoin, hai chiếc thuyền cứu sinh của vốn toàn cầu hay không. Tôi cho rằng không, vì ông ấy và các phó tướng của ông cho rằng thỏa thuận sau năm 1971 biến trái phiếu kho bạc Hoa Kỳ thành tài sản dự trữ của thế giới không mang lại lợi ích cho bộ phận người Mỹ đã đưa chúng lên nắm quyền. Họ cho rằng quá trình tài chính hóa của Hoa Kỳ đã dẫn đến giảm về khả năng chuẩn bị quân sự, năng lực sản xuất và sự hòa hợp xã hội. Để giải quyết vấn đề này, vàng và/hoặc Bitcoin sẽ được quảng bá là tài sản dự trữ toàn cầu trung lập. Sự mất cân bằng trong nhà nước sẽ được cân bằng thông qua vàng và trong khu vực tư nhân thông qua Bitcoin.

Chúng tôi biết Đội ngũ Trump có cái nhìn tích cực về vàng vì vàng được miễn thuế ngay từ đầu. Chúng tôi cũng biết đội ngũ Trump có thái độ tích cực đối với Bitcoin do những thay đổi ở nhiều cơ quan quản lý khác nhau. Mặc dù tôi cho rằng những biện pháp này có thể không phải là điều cần thiết để Bitcoin thực sự mở rộng một cách công bằng theo Pax Americana, nhưng bạn không thể phủ nhận rằng rút lui của nhiều cơ quan thực thi pháp luật không phải là một bước tiến đáng kể theo đúng hướng.

Với việc chúng ta biết tài sản danh mục đầu tư nước ngoài là 33 nghìn tỷ đô la, câu hỏi tiếp theo là sẽ có bao nhiêu vốn được rút khỏi Hoa Kỳ và chảy vào Bitcoin. Tùy thuộc vào tốc độ bạn muốn thực hiện, điều này sẽ quyết định tỷ lệ phần trăm tài sản sẽ chuyển sang Bitcoin.

Điều gì sẽ xảy ra nếu 10% trong số tài sản này (3,3 nghìn tỷ đô la) chảy vào Bitcoin trong vài năm tới? Theo giá thị trường hiện tại, sàn giao dịch nắm giữ lượng Bitcoin trị giá khoảng 300 tỷ đô la. Nếu có thêm 10 lần vốn đổ vào thị trường, giá sẽ tăng cao hơn 10 lần. Lý do là vì giá cuối cùng được ấn định ở mức biên độ. Tất nhiên, nếu giá tăng vọt lên 1 triệu đô la, người nắm giữ dài hạn sẽ xuất hiện và bán Bitcoin của họ để lấy tiền pháp định, nhưng khi tài sản trong danh mục đầu tư này chuyển sang Bitcoin, một đợt bán đầu cơ giá xuống lớn sẽ xảy ra.

Lý do tại sao Bitcoin là phương tiện vượt trội cho dòng vốn chảy vào khu vực tài chính toàn cầu Balkan là vì nó là tài sản được nắm giữ dưới dạng kỹ thuật số. Lưu trữ và chuyển giao tài sản mà không cần trung gian. Mặc dù vàng có lịch sử 10.000 năm là loại tiền tệ không quốc tịch, nhưng nó chỉ có thể được lưu hành dưới dạng kỹ thuật số dưới dạng giấy. Điều này có nghĩa là bạn phải tin tưởng một trung gian tài chính để lưu trữ vàng vật chất của mình, sau đó bạn đổi nó lấy biên lai kỹ thuật số. Những bên trung gian này sẽ bị hạn chế bởi các quy định tài chính được thiết kế để giữ vốn trong nước để có thể đánh thuế nhằm chi trả cho các chính sách công nghiệp ưu tiên của đất nước. Do đó, trừ khi bạn là một cơ quan nhà nước hoặc bán nhà nước, vàng với tư cách là một tài sản không thể di chuyển nhanh chóng trong nền kinh tế kỹ thuật số toàn cầu. Bitcoin là chiếc thuyền cứu sinh hoàn hảo và duy nhất giúp dòng vốn toàn cầu rời khỏi Hoa Kỳ và những nơi khác.

Động lực thị trường bò bổ sung có thể đến từ việc Hoa Kỳ thực sự vỡ nợ quốc gia khổng lồ của mình. Một trái phiếu có mệnh giá 1.000 đô la sẽ nhận được 1.000 đô la khi đáo hạn, nghĩa là về mặt danh nghĩa, bạn sẽ lấy lại được tiền gốc. Nhưng 1.000 đô la tiếp theo sẽ mua được ít đơn vị năng lượng hơn. Hoa Kỳ bắt đầu vỡ nợ thực tế của quốc gia sau cuộc khủng hoảng tài chính toàn cầu năm 2008, khi họ quyết định giải quyết vấn đề bằng cách in tiền. Nhưng sau đại dịch COVID, tốc độ vỡ nợ đã tăng nhanh hơn. Xu hướng này sẽ tiếp tục tăng tốc khi Đội ngũ Trump nỗ lực phục hồi nền kinh tế Hoa Kỳ bằng cách phá giá trái phiếu kho bạc so với các loại tiền tệ mạnh như vàng và Bitcoin. Đây chính là bài học thực sự rút ra từ trò hề thuế quan “Ngày giải phóng”. Tăng trưởng danh nghĩa sẽ tăng mạnh khi các doanh nghiệp tái thiết tốt hơn trong nước; tuy nhiên, tăng trưởng GDP danh nghĩa một chữ số cao sẽ không tương ứng với tỷ suất lợi nhuận một chữ số cao trên trái phiếu kho bạc và tiền gửi ngân hàng. Lạm phát này sẽ thể hiện ở giá vàng và Bitcoin trong tương lai giống như trong quá khứ.

Biểu đồ này cho thấy hiệu suất của Quỹ ETF Trái phiếu Kho bạc dài hạn Hoa Kỳ (TLT) được tính bằng vàng (vàng) và Bitcoin(màu đỏ), với mức cơ sở là 100 kể từ năm 2009. Kể từ năm 2021, trái phiếu chính phủ đã mất giá lần lượt là 64% và 84% so với vàng và Bitcoin.

Sự trở lại của vốn nước ngoài và sự mất giá của khối nợ kho bạc khổng lồ của Hoa Kỳ sẽ là hai chất xúc tác chính thúc đẩy Bitcoin đạt mức 1 triệu đô la từ nay đến năm 2028. Tôi đề cập đến năm 2028 vì đó là thời điểm diễn ra cuộc bầu cử tổng thống Hoa Kỳ tiếp theo và vẫn chưa biết ai sẽ thắng cử và những chính sách nào sẽ được thực hiện. Có lẽ, thông qua sự can thiệp của thần thánh, công chúng Mỹ sẽ sẵn sàng chấp nhận “cơn say tiền tệ” từ thế kỷ hoang phí vừa qua và xóa bỏ tình trạng tín dụng thối nát đang hủy hoại xã hội. Tất nhiên, tôi không hy vọng nhiều vào điều này, nhưng không phải là không thể. Do đó, bây giờ là thời điểm để nắm bắt cơ hội và đừng bỏ lỡ khi “Sun King” (ám chỉ hoàn cảnh thị trường hiện tại) tỏ ra ưu ái Bitcoin.

Chiến lược giao dịch

Về góc độ vĩ mô, tôi đã hoàn thành nhiệm vụ của mình với tư cách là Giám đốc đầu tư (CIO) của Maelstrom. Vào cuối tháng 1, tôi đã giảm rủi ro và tăng lượng tiền pháp định vị thế giữ. Sau đó, từ cuối tháng 3 đến đầu tháng 4, tôi dần dần quay trở lại thị trường. Chúng tôi đã tối đa hóa mức độ tiếp xúc của mình với crypto trong tuần thị trường tài chính sụp đổ trong “Ngày giải phóng”. Bây giờ là lúc quyết định xem “Altcoin ” chất lượng nào sẽ vượt trội hơn Bitcoin trong giai đoạn tăng thị trường bò tiếp theo.

Tôi tin rằng lần này thị trường sẽ thưởng cho các “ Altcoin ” có người dùng thực sự, người dùng trả tiền thật cho sản phẩm hoặc dịch vụ và giao thức sẽ trả lại một phần lợi nhuận cho người nắm giữ token . Hai dự án nổi bật và được Maelstrom mua vào ở mức giá thấp là $ Pendle và $ ETHFI . Pendle được thiết lập để thống trị thị trường giao dịch lợi nhuận cố định crypto , theo tôi đây là cơ hội chưa được khai thác lớn nhất trên thị trường vốn tiền crypto. Ether.fi sẽ trở thành "American Express" của không gian crypto, một nguyên mẫu của tổ chức tài chính tiền crypto dành cho những người nắm giữ tiền điện tử giàu có. Tôi sẽ bình luận thêm về các “Altcoin” này trong các bài viết sau.

Mặc dù tôi tin rằng Bitcoin sẽ đạt 1 triệu đô la, nhưng điều đó không có nghĩa là không có cơ hội cho các giao dịch đầu cơ giá xuống chiến thuật. Kiểm soát vốn và in tiền đang đến gần, nhưng con đường từ đây đến lúc đó vẫn còn nhiều chông gai. Đội ngũ của Trump không hoàn toàn đặt cược vào việc kiểm soát vốn, vì vậy người ta có thể mong đợi những người muốn Trump đưa đế chế đi theo một hướng khác sẽ lấy lại được tiếng nói của mình. Trump không có hệ tư tưởng cố định; anh ta điều chỉnh lộ trình theo những ràng buộc của hoàn cảnh, đi ngoằn ngoèo để đạt được mục tiêu của mình. Vì vậy, xu hướng chính là bạn của bạn — cho đến khi nó không còn như vậy nữa.