Lưu ý của biên tập viên: Ethena duy trì đồng stablecoin giá trị vốn hóa thị trường 5 tỷ đô la với đội ngũ gồm 26 người. Nó phòng ngừa sự biến động tài sản như ETH và BTC thông qua chiến lược trung tính delta, duy trì mức chốt 1 đô la và mang lại lợi nhuận hàng năm hai chữ số. Hệ thống quản lý rủi ro tự động và phòng ngừa rủi ro đa nền tảng đã tạo nên hệ thống bảo vệ , cho phép công ty ứng phó thành công với những cú sốc của thị trường và sự cố hacker Bybit . Ethena có kế hoạch đẩy lượng lưu thông USDe lên 25 tỷ thông qua iUSDe, Converge Chuỗi và ứng dụng Telegram, đồng thời trở thành trung tâm tài chính kết nối DeFi, CeFi và TradFi.

Sau đây là nội dung gốc (để dễ đọc và hiểu hơn, nội dung gốc đã được sắp xếp lại):

Bạn đã bao giờ thử ăn mì nóng khi đi tàu lượn siêu tốc chưa? Nghe có vẻ vô lý, nhưng đây chính là phép ẩn dụ hay nhất cho những gì @ethena_labs làm hằng ngày: công ty này duy trì một stablecoin (USDe) trị giá 5 giá trị vốn hóa thị trường đô la luôn được neo ở mức 1 đô la bất chấp sự biến động của thị trường crypto. Và tất cả những điều này đều được thực hiện bởi một đội ngũ 26 người do người sáng lập @gdog97_ đứng đầu. Bài viết này sẽ phân tích sâu sắc những bí mật độc đáo của Ethena, tiết lộ lý do tại sao nó khó sao chép và giải thích cách Ethena có kế hoạch đẩy lượng lưu thông USDe lên 25 tỷ đô la Mỹ.

Bảo vệ hàng tỷ đô la trước sự biến động

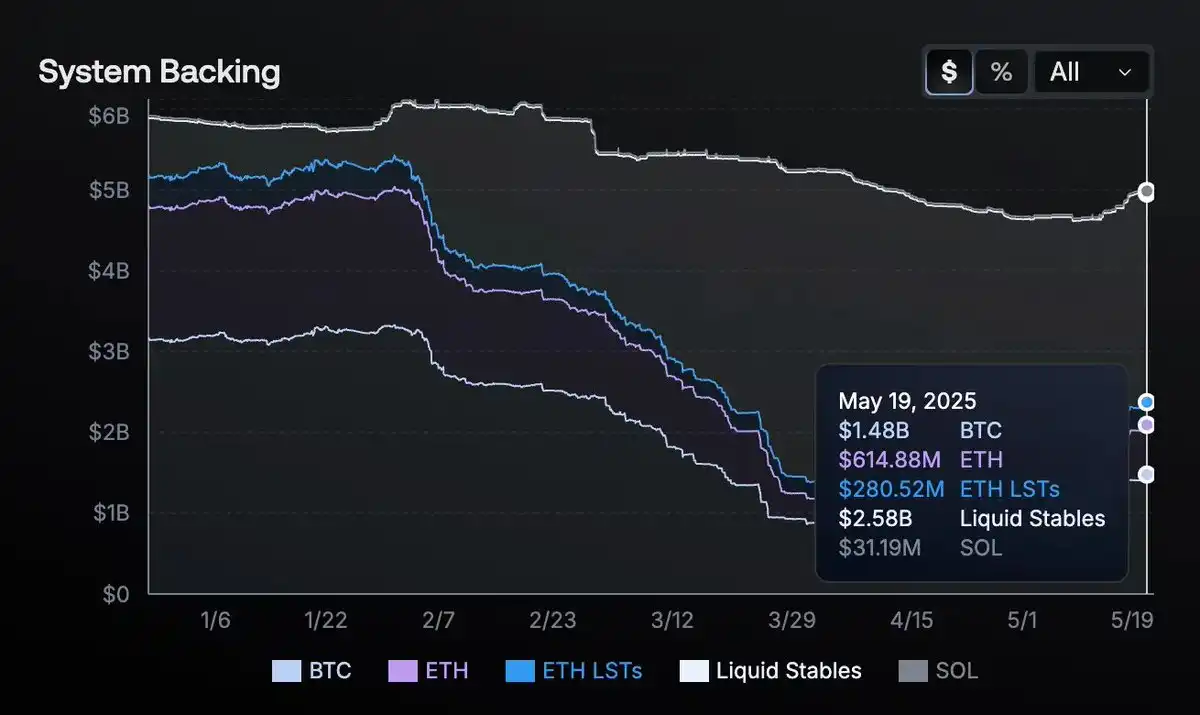

Nhìn lên bề ngoài, stablecoin có vẻ nhàm chán: 1 đô la chỉ là 1 đô la, đúng không? Nhưng nếu bạn đi sâu vào hoạt động bên trong của Ethena, bạn sẽ thấy rằng nó không hề đơn giản chút nào. Thay vì sử dụng đô la trong ngân hàng để hỗ trợ cho stablecoin của mình, Ethena sử dụng danh mục tài sản mạnh bao gồm ETH, BTC, SOL, ETH LST ( token đặt cược thanh khoản ) và 1,44 tỷ đô la USDtb (một tài sản ổn định được Kho bạc Hoa Kỳ hỗ trợ). Tài sản này liên tục được short trên thị trường phái sinh lớn để đảm bảo rằng bất kỳ biến động nào về giá tài sản thế chấp đều được bù đắp bằng mức lãi hoặc lỗ tương ứng ở vị thế đầu cơ giá xuống.

Nếu ETH tăng 5% và tỷ lệ phòng ngừa rủi ro của bạn bị lệch, bạn có thể phải chịu rủi ro lên tới hàng chục triệu đô la. Nếu thị trường sụp đổ lúc 3 giờ sáng, công cụ quản lý rủi ro phải ngay lập tức cân bằng lại tài sản thế chấp hoặc đóng các vị thế. Có rất ít chỗ cho sai sót. Tuy nhiên, Ethena đã quản lý hàng tỷ đô la trong các giao dịch phòng ngừa rủi ro hàng ngày trên thị trường đầy biến động trong giai đoạn 2023-2024 mà không xảy ra bất kỳ sự cố nào (không tách rời, không cháy tài khoản tiền ký quỹ , không thiếu hụt vốn).

Trong suốt vụ hacker Bybit , Ethena vẫn có khả năng thanh toán mà không bị mất mát tài sản thế chấp. Một Quỹ phòng hộ truyền thống có thể cần cả một đội ngũ các nhà phân tích và người giao dịch để xử lý loại biến động này, nhưng Ethena đã làm được điều đó với một đội ngũ tinh gọn và không mắc lỗi nào.

Chỉ trong vài tháng sau khi ra mắt, Ethena đã trở thành đối tác giao dịch lớn nhất của một số sàn giao dịch tập trung . Các giao dịch phòng ngừa rủi ro của nó thậm chí còn ảnh hưởng đến thanh khoản và độ sâu sổ lệnh , nhưng ít người để ý vì stablecoin"chỉ hoạt động".

Về lợi nhuận cao: Ethena mang lại tỷ suất lợi nhuận hàng năm hai chữ số khi thị trường kỳ vọng tăng giá . Lúc đầu, điều này gợi nhớ đến Terra/LUNA và thảm họa Anchor 20%. Nhưng điểm khác biệt là lợi nhuận của Ethena đến từ sự kém hiệu quả thực tế của thị trường (gửi tiền đảm bảo cộng với tỷ lệ tài trợ hợp đồng vĩnh viễn dương, v.v.), thay vì đúc token hoặc trợ cấp không bền vững.

Ma thuật trung tính Delta của Ethena hoạt động như thế nào

Khi người dùng gửi 1.000 đô la bằng ETH, họ có thể đúc khoảng 1.000 đô la bằng USDDe. Giao thức sẽ tự động mở một vị thế tương lai đầu cơ giá xuống. Nếu giá giảm, đầu cơ giá xuống sẽ tạo ra lợi nhuận, bù đắp cho khoản lỗ thế chấp; nếu ETH tăng, đầu cơ giá xuống lỗ vốn, nhưng giá trị tài sản thế chấp sẽ tăng. Kết quả cuối cùng là giá trị đồng đô la ròng vẫn ổn định. Đồng thời, khi thị trường hợp đồng vĩnh viễn bị đòn bẩy quá mức theo hướng dài hạn, Ethena (nắm giữ đầu cơ giá xuống) có thể tính phí tài trợ, do đó cung cấp cho USDe APY hai chữ số trong điều kiện kỳ vọng tăng giá mà không cần trợ cấp tài chính.

Ethena phân tán các biện pháp phòng ngừa này trên Binance, Bybit, OKX và thậm chí một số giao thức hợp đồng vĩnh viễn phi tập trung để tránh rủi ro và hạn chế tiền ký quỹ của một sàn giao dịch duy nhất. Một Đề án quản trị gần đây cho thấy Ethena có kế hoạch đưa Hyperliquid vào danh mục đầu tư phòng ngừa rủi ro của mình, nắm giữ các vị thế đầu cơ giá xuống trong các thị trường thanh khoản sâu nhất. Bằng cách đa dạng hóa các vị thế đầu cơ giá xuống, Ethena giảm sự phụ thuộc vào một nền tảng duy nhất và tăng cường hơn nữa tính ổn định.

Để đối phó với những điều chỉnh liên tục, Ethena triển khai các rô-bốt tự động làm việc phối hợp với đội ngũ giao dịch (tương tự như các hệ thống giao dịch tần suất cao) để liên tục cân bằng lại toàn bộ sổ cái đa nền tảng. Đây là lý do tại sao USDE vẫn được neo giữ bất kể thị trường có biến động như thế nào.

Cuối cùng, giao thức sử dụng thế chấp quá mức để ứng phó với tình trạng suy giảm nghiêm trọng và có thể tạm dừng đúc trong những điều kiện không an toàn. Tích hợp lưu ký (Copper, Fireblocks) cho phép Ethena kiểm soát tài sản theo thời gian thực, thay vì để tài sản trong ví nóng của sàn giao dịch. Nếu sàn giao dịch bị phá sản, Ethena có thể nhanh chóng rút tài sản thế chấp, bảo vệ người dùng khỏi một điểm lỗi duy nhất.

hào hệ thống bảo vệ

Phương pháp của Ethena có vẻ có thể sao chép trên lý thuyết (bảo vệ một số tài sản crypto , thu phí tài trợ, chốt lời), nhưng trên thực tế, giao thức này đã xây dựng được một hệ thống bảo vệ vững chắc ngăn chặn những kẻ bắt chước.

Một rào cản chính là lòng tin và hạn mức tín dụng: Ethena bảo vệ hàng tỷ đô la thông qua giao dịch theo tổ chức với các đơn vị lưu ký và nền tảng giao dịch lớn (Binance Ceffu, OKX). Hầu hết các dự án nhỏ không dễ dàng tiếp cận các tổ chức này và việc đàm phán các yêu cầu thế chấp tối thiểu sàn giao dịch cho các vị thế đầu cơ giá xuống khống trị giá hàng triệu đô la đòi hỏi sự nghiêm ngặt ở cấp độ tổ chức về mặt pháp lý, tuân thủ và hoạt động.

Quản lý rủi ro đa nền tảng cũng quan trọng không kém. Việc chia nhỏ các giao dịch phòng ngừa rủi ro lớn trên nhiều sàn giao dịch đòi hỏi khả năng phân tích thời gian thực ngang bằng với đội ngũ giao dịch định lượng của Phố Wall. Đúng, bất kỳ ai cũng có thể sao chép hoạt động phòng ngừa delta ở quy mô nhỏ, nhưng mở rộng quy mô lên 5 tỷ đô la (và cân bằng lại số tiền thế chấp khổng lồ đó 24/7 trên nhiều nền tảng) lại là một cấp độ khác. Độ phức tạp của các mối quan hệ phân tích, tự động hóa và tín dụng cần thiết tăng trưởng theo cấp số nhân theo quy mô và sẽ gần như không có công ty mới nào có thể đạt được quy mô như Ethena chỉ sau một đêm.

Đồng thời, Ethena không dựa vào lợi nhuận miễn phí vĩnh viễn. Nếu tỷ lệ tài trợ hợp đồng vĩnh viễn chuyển sang âm, nó sẽ làm giảm các vị thế đầu cơ giá xuống và dựa vào lợi nhuận staking hoặc stablecoin . Quĩ dự trữ cung cấp một khoản đệm chống lại thời kỳ kéo dài của lãi suất tài trợ âm, trong khi nhiều giao thức DeFi lợi nhuận cao đã sụp đổ khi âm nhạc dừng lại.

Ethena còn giảm thiểu rủi ro đối tác giao dịch bằng cách không nắm giữ toàn bộ tài sản thế chấp trực tiếp trên một sàn giao dịch duy nhất; thay vào đó, tài sản được lưu trữ tại một bên giám hộ. Nếu nền tảng giao dịch trở nên bất ổn, Ethena có thể nhanh chóng đóng các vị thế và chuyển tài sản thế chấp ra khỏi sàn, đảm bảo rủi ro xảy ra sự cố thảm khốc ở mức tối thiểu.

Cuối cùng, hiệu suất của Ethena trong thời kỳ biến động cực độ sẽ củng cố hệ thống bảo vệ của nó. USDe chưa từng trải qua một sự tách rời hay sụp đổ nào trong những tháng thị trường biến động mạnh. Độ tin cậy này đã thúc đẩy sự chấp nhận của người dùng mới, niêm yết và các giao dịch môi giới hàng đầu (từ Securitize đến BlackRock và Franklin Templeton), tạo ra hiệu ứng lan tỏa niềm tin không thể sao chép được. Khoảng cách giữa việc nói về phòng ngừa delta và việc cung cấp 24/7 ở quy mô hàng tỷ đô la chính là lý do khiến Ethena trở nên nổi bật.

Con đường đến 25 tỷ đô la

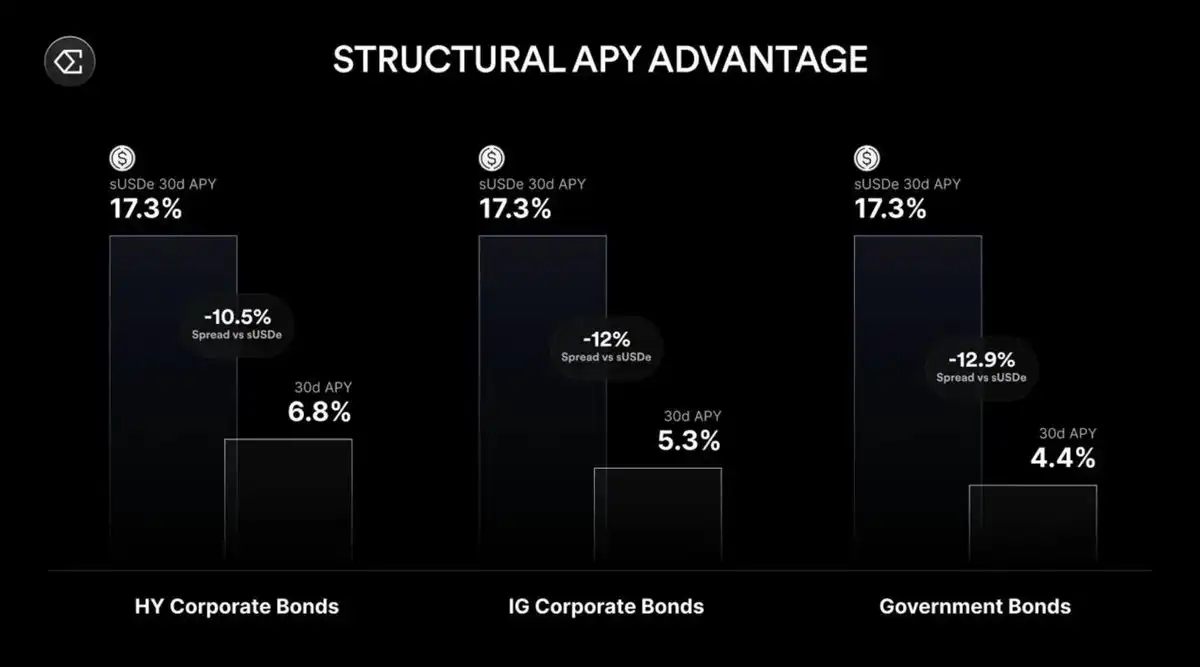

Chiến lược tăng trưởng của Ethena dựa trên hệ sinh thái tự củng cố , trong đó tiền tệ (USDe), mạng lưới (Chuỗi“Hội tụ”) và tổng hợp sàn giao dịch/ thanh khoản phát triển đồng thời. USDe là đồng tiền đầu tiên được ra mắt, được thúc đẩy bởi nhu cầu crypto từ DeFi ( Aave, Pendle, Morpho) và CeFi (Bybit , OKX). Giai đoạn tiếp theo liên quan đến iUSDe, một phiên bản tuân thủ phù hợp với các ngân hàng, quỹ và kho bạc doanh nghiệp. Ngay cả khi chỉ một phần nhỏ của thị trường trái phiếu khổng lồ trong tài chính truyền thống (TradFi) chảy vào USDe, nó cũng có thể đẩy lượng lưu thông của stablecoin lên 25 tỷ hoặc hơn.

Động lực thúc đẩy tăng trưởng này là sự chênh lệch giữa lãi suất tài trợ Chuỗi và lãi suất truyền thống. Miễn là còn khoảng cách tỷ suất lợi nhuận đáng kể, tiền sẽ chảy từ thị trường lãi suất thấp sang thị trường lãi suất cao cho đến khi đạt được trạng thái cân bằng. Kết quả là, USDe trở thành trung tâm kết nối lợi nhuận crypto với các chuẩn mực vĩ mô.

Đồng thời, Ethena đang phát triển một ứng dụng dựa trên Telegram để mang lại khoản tiết kiệm USD lợi nhuận cao cho người dùng thông thường thông qua giao diện thân thiện với người dùng, giới thiệu sUSDe đến hàng trăm triệu người dùng. Về mặt cơ sở hạ tầng, Converge Chuỗi kết nối các kênh DeFi và CeFi, và mỗi lần tích hợp mới sẽ mang lại tăng trưởng theo chu kỳ cho thanh khoản và tiện ích của USDe.

Điều đáng chú ý là lợi nhuận của sUSDe có mối tương quan nghịch với lãi suất thực tế. Khi Cục dự trữ liên bang Hoa Kỳ cắt giảm tỷ suất lợi nhuận đã tăng vọt từ khoảng 8% lên hơn 20%, cho thấy lãi suất vĩ mô giảm có thể thúc động lực tiềm năng lợi nhuận của Ethena.

Đây không phải là một bước tiến chậm, theo từng giai đoạn mà là sự mở rộng theo chu kỳ: việc áp dụng rộng rãi hơn sẽ tăng cường thanh khoản và tiềm năng lợi nhuận của USDe, từ đó thu hút các tổ chức lớn hơn, thúc đẩy tăng trưởng nguồn cung hơn nữa và tỷ giá cố định vững chắc hơn.

Nhìn về phía trước

Ethena không phải là stablecoin đầu tiên hứa hẹn lợi nhuận cao hoặc định vị mình là một phương pháp cận sáng tạo. Sự khác biệt là nó đã thực hiện được lời hứa của mình và ngay cả trong những cú sốc thị trường nghiêm trọng nhất, đồng USDe vẫn luôn được neo chặt ở mức 1 đô la. Đằng sau hậu trường, nó hoạt động giống như một tổ chức cấp cao, bán khống hợp đồng tương lai vĩnh viễn và quản lý tài sản thế chấp. Tuy nhiên, những gì người nắm giữ thông thường trải nghiệm là một đồng đô la ổn định, lợi nhuận, đơn giản và dễ sử dụng.

Mở rộng từ 5 tỷ lên 25 tỷ không phải là điều dễ dàng. Rủi ro mới có thể phát sinh từ sự giám sát chặt chẽ hơn của cơ quan quản lý, rủi ro đối tác giao dịch lớn hơn và nguy cơ khủng hoảng thanh khoản . Tuy nhiên, tài sản thế chấp đa tài sản của Ethena (bao gồm 1,44 tỷ đô la Mỹ), khả năng tự động hóa mạnh mẽ và quản lý rủi ro chặt chẽ cho thấy công ty này có khả năng ứng phó tốt hơn hầu hết các công ty khác.

Cuối cùng, Ethena chứng minh được phương pháp điều hướng sự biến động của thị trường crypto bằng cách sử dụng chiến lược trung tính delta ở quy mô ấn tượng. Tài liệu phác thảo viễn cảnh mong đợi tương lai mà USDe sẽ là trung tâm của mọi lĩnh vực tài chính, từ biên giới không cần xin phép của DeFi, sàn giao dịch của CeFi, cho đến thị trường trái phiếu khổng lồ của TradFi.

「 Liên kết gốc 」

Chào mừng bạn tham gia cộng đồng chính thức BlockBeats :

Nhóm đăng ký Telegram: https://t.me/theblockbeats

Nhóm Telegram: https://t.me/BlockBeats_App

Tài khoản Twitter chính thức: https://twitter.com/BlockBeatsAsia