PART00 Giới thiệu

Là thành phần cốt lõi kết nối tài chính truyền thống và hệ sinh thái tài sản crypto , địa vị chiến lược của stablecoin không ngừng tăng . Từ mô hình lưu ký tập trung đầu tiên (USDT, USDC) cho đến stablecoin ngày nay do chính giao thức phát hành và được thúc đẩy bởi cơ chế tổng hợp Chuỗi và thuật toán (như USDe của Ethena), cấu trúc thị trường đã trải qua những thay đổi cơ bản.

Đồng thời, nhu cầu về stablecoin từ các mạng DeFi, RWA, LSD và thậm chí là L2 cũng đang tăng nhanh chóng, thúc đẩy hơn nữa sự hình thành một mô hình cùng tồn tại, cạnh tranh và hợp tác mới giữa nhiều mô hình.

Đây không còn là vấn đề phân khúc thị trường đơn thuần nữa mà là sự cạnh tranh sâu sắc về "hình thức tiền kỹ thuật số trong tương lai" và "tiêu chuẩn quyết toán Chuỗi ". Báo cáo này tập trung vào các xu hướng chính và đặc điểm cấu trúc của thị trường stablecoin hiện tại, phân loại một cách có hệ thống các cơ chế hoạt động, hiệu suất thị trường, hoạt động trên Chuỗi và hoàn cảnh chính sách của các dự án chính thống, để giúp hiểu hiệu quả các xu hướng tiến hóa và bối cảnh cạnh tranh trong tương lai của stablecoin.

PHẦN 01 Xu hướng thị trường Stablecoin

1.1 Giá trị vốn hóa thị trường và xu hướng tăng trưởng stablecoin toàn cầu

Tính đến ngày 26 tháng 5 năm 2025, tổng giá trị vốn hóa thị trường stablecoin toàn cầu đã tăng lên khoảng 246,382 tỷ đô la Mỹ (khoảng 2,46 nghìn tỷ nhân dân tệ), tăng trưởng khoảng 4927,64% so với mức khoảng 5 tỷ đô la Mỹ vào năm 2019, cho thấy xu hướng tăng trưởng bùng nổ. Xu hướng này không chỉ làm nổi bật sự mở rộng nhanh chóng của stablecoin trong hệ sinh thái crypto mà còn làm nổi bật địa vị ngày càng không thể thay thế của chúng trong các lĩnh vực như thanh toán, giao dịch và tài chính phi phi tập trung (DeFi).

Vào năm 2025, thị trường stablecoin sẽ tiếp tục duy trì tăng trưởng nhanh chóng, tăng 78,02% so với giá trị vốn hóa thị trường là 138,4 tỷ đô la Mỹ vào năm 2023. Hiện tại, nó chiếm 7,04% tổng giá trị vốn hóa thị trường crypto , qua đó củng cố thêm địa vị cốt lõi của nó trên thị trường.

Bảng sau đây hiển thị dữ liệu hàng năm và tăng trưởng của giá trị vốn hóa thị trường stablecoin từ năm 2019 đến năm 2025:

Thông tin chi tiết về xu hướng:

2019-2022: Giá trị vốn hóa thị trường stablecoin tăng trưởng 32 lần từ 5 tỷ đô la Mỹ lên 167,9 tỷ đô la Mỹ, chủ yếu do sự bùng nổ của hệ sinh thái DeFi, nhu cầu thanh toán xuyên biên giới tăng cao và tâm lý ngại rủi ro của thị trường.

2023: Giá trị vốn hóa thị trường giảm 17,57%, chủ yếu do sự sụp đổ của TerraUSD (UST) và thắt chặt quy định crypto trên toàn cầu.

2024-2025: Giá trị vốn hóa thị trường phục hồi mạnh mẽ, tăng trưởng 78,02%, phản ánh tăng tham gia của các tổ chức và mở rộng các ứng dụng DeFi.

1.2 Động lực tăng trưởng gần đây

Hoàn cảnh tài chính vĩ mô:

Trong bối cảnh áp lực lạm phát toàn cầu gia tăng và thị trường tài chính hỗn loạn, nhu cầu "tiền mặt trên Chuỗi" của các nhà đầu tư tăng đáng kể. Bộ Ngân khố Hoa Kỳ đã định nghĩa stablecoin là "tiền mặt trên Chuỗi ", cung cấp hỗ trợ logic về mặt chính sách cho việc thu hút vốn truyền thống. Đồng thời, stablecoin cũng được coi là nơi trú ẩn an toàn khi tài sản crypto biến động mạnh.

Tiến bộ công nghệ và lợi thế về chi phí:

Một số chuỗi công khai hiệu quả do TRON đại diện đã giúp giảm đáng kể chi phí giao dịch. Việc chuyển USDT trên Chuỗi TRON gần như không mất phí, thu hút lượng lớn người dùng giao dịch. Blockchain có thông lượng cao như Solana cũng giúp mở rộng các trường hợp sử dụng của stablecoin do đặc điểm tốc độ cao và phí thấp của chúng.

Cải tiến việc áp dụng của tổ chức:

Năm 2024, BlackRock đã phát hành quỹ token hóa BUIDL dựa trên quyết toán USDC để khám phá Chuỗi tài sản như trái phiếu và bất động sản, nhấn mạnh tầm quan trọng của stablecoin trong quyết toán cấp độ tổ chức. Theo ước tính của OKG Research: Theo kịch bản lạc quan khi khuôn khổ tuân thủ toàn cầu dần được triển khai và được các tổ chức và cá nhân áp dụng rộng rãi, lượng cung ứng thị trường stablecoin toàn cầu sẽ đạt 3 nghìn tỷ đô la Mỹ vào năm 2030, khối lượng giao dịch Chuỗi hàng tháng sẽ đạt 9 nghìn tỷ đô la Mỹ và khối lượng giao dịch hàng năm có thể vượt quá 100 nghìn tỷ đô la Mỹ. Điều này có nghĩa là stablecoin không chỉ ngang bằng với các hệ thống thanh toán điện tử truyền thống mà còn chiếm địa vị nền tảng mang tính cấu trúc trong mạng lưới thanh toán toàn cầu. Xét về giá trị giá trị vốn hóa thị trường, stablecoin sẽ trở thành "loại tài sản tiền tệ cơ sở thứ tư" sau trái phiếu chính phủ, tiền mặt và tiền gửi ngân hàng, đồng thời trở thành phương tiện quan trọng cho thanh toán kỹ thuật số và lưu thông tài sản.

Nhu cầu kéo về DeFi:

Citibank chỉ ra rằng stablecoin là "lối vào chính" của DeFi và tính biến động thấp của chúng khiến chúng trở thành lựa chọn hàng đầu để lưu trữ giá trị và giao dịch. Báo cáo của Chainalysis cho thấy stablecoin chiếm tỷ lệ hơn hai phần ba giao dịch trên Chuỗi và được sử dụng rộng rãi trong các tình huống như vay mượn, cung cấp thanh khoản DEX và khai thác . Vào năm 2024, TVL (giá trị khóa vị thế ) của các giao thức DeFi hàng đầu như Uniswap và Aave tăng trưởng khoảng 30%, với USDC và Dai là cặp giao dịch chính. Sau cuộc bầu cử Hoa Kỳ năm 2024, giá trị vốn hóa thị trường stablecoin đã tăng 25 tỷ đô la Mỹ, xác minh thêm nhân vật cốt lõi của nó trong viễn cảnh DeFi.

PHẦN 02 Cấu trúc thị trường Stablecoin và bối cảnh cạnh tranh

2.1 Tập trung thị trường và cơ cấu chung

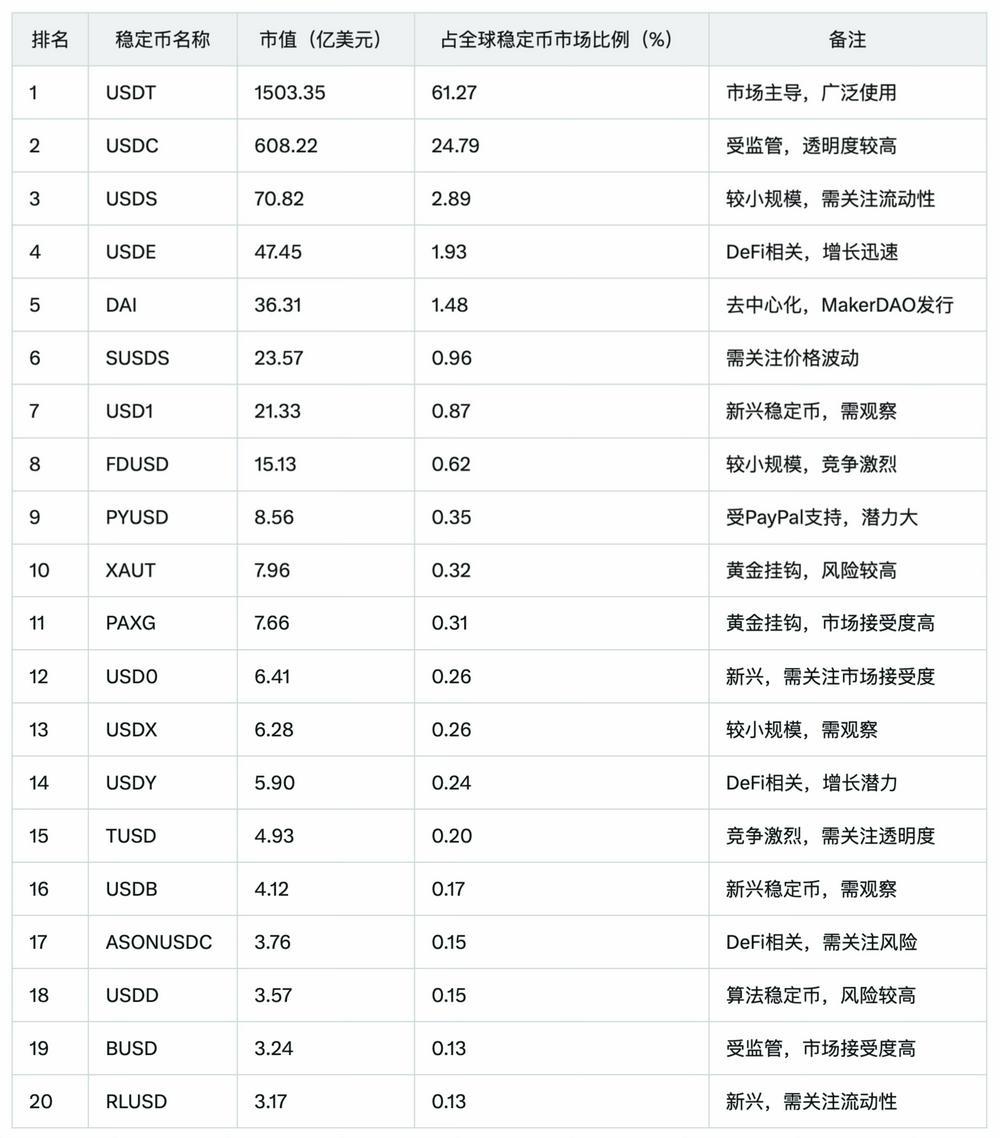

Hiện tại, thị trường stablecoin có mức độ tập trung cao, trong đó Tether (USDT) giá trị vốn hóa thị trường 150,335 tỷ đô la Mỹ, chiếm tỷ lệ 61,27%; USD Coin(USDC) giá trị vốn hóa thị trường 60,822 tỷ đô la Mỹ, chiếm tỷ lệ 24,79%. Tổng thị thị phần của hai công ty này lên tới 86,06%, tạo thành thế độc quyền song phương.

Tuy nhiên, stablecoin mới nổi đang dần nổi lên và thách thức vị trí chủ đạo. Ví dụ, USDE do Ethena Labs ra mắt tăng trưởng từ 146 triệu đô la Mỹ vào đầu năm 2024 lên 4,889 tỷ đô la Mỹ, tăng hơn 334 lần và trở thành stablecoin tăng trưởng nhanh nhất. Ngoài ra, USD1 (2,133 tỷ đô la Mỹ) và USD0 (641 triệu đô la Mỹ) cũng cho thấy xu hướng mở rộng thị trường tốt, nhưng vẫn chưa đủ để làm lung lay vị trí chủ đạo của USDT và USDC trong ngắn hạn.

Sau đây là bảng xếp hạng giá trị vốn hóa thị trường của 20 stablecoin hàng đầu thế giới, dữ liệu từ (5.16) CoinGecko:

2.2 Phân tích bối cảnh cạnh tranh

Sự cạnh tranh trên thị trường chủ yếu diễn ra giữa ba loại stablecoin:

Stablecoin được thế chấp bằng tiền pháp định: USDT và USDC được hỗ trợ bởi dự trữ đô la Mỹ và có lợi thế hơn sàn giao dịch tập trung và tài chính truyền thống do tính minh bạch và tuân thủ (chẳng hạn như kiểm toán hàng tháng của USDC). Ví dụ, USDT đã tăng thêm 30 tỷ đô la giá trị vốn hóa thị trường vào năm 2024, chứng tỏ độ tin cậy của đồng tiền này trên thị trường.

Stablecoin phi tập trung : USDE đã trở thành cặp giao dịch phổ biến trên Uniswap vào năm 2024 thông qua cơ chế đô la tổng hợp và mô hình lợi nhuận gốc. Khối lượng khóa vị thế của nó tăng trưởng 50% (DefiLlama) và nhanh chóng tăng lên trong hệ sinh thái DeFi. Dai dựa vào cơ chế quản trị phi tập trung của MakerDAO để thu hút người dùng DeFi, nhưng quy mô của nó tương đối nhỏ, chỉ ở mức 3,631 tỷ đô la Mỹ.

Stablecoin mới nổi: USD1 đã nhanh chóng tăng lên 2,133 tỷ đô la Mỹ thông qua sự chứng thực của các tổ chức (như khoản đầu tư của Binance); USD0 thu hút người dùng bằng cơ chế khích lệ DeFi, giá trị vốn hóa thị trường 641 triệu đô la Mỹ.

Khác: Sự sụp đổ của TerraUSD (UST) vào năm 2022 đã dẫn đến một cuộc khủng hoảng niềm tin Stablecoin thuật toán, thúc đẩy thị trường nghiêng về stablecoin được thế chấp bằng tiền pháp định minh bạch hơn. Kết quả là, thị thị phần của USDC tăng trưởng khoảng 10% từ năm 2023 đến năm 2024.

2.3 Logic đằng sau sự gia tăng của USDE

USDE là một loại stablecoin USD tổng hợp dựa trên Ethereum do Ethena Labs phát triển, sử dụng Ethereum (stETH) được đặt cược làm tài sản thế chấp và áp dụng chiến lược phòng ngừa rủi ro trung tính delta để duy trì tỷ giá cố định với đồng đô la Mỹ. Tăng trưởng nhanh chóng của nó có thể là do các yếu tố sau:

Cơ chế lợi nhuận sáng tạo

Thông qua chức năng " Bond Internet", USDE cung cấp cho người nắm giữ lợi nhuận cao, đến từ lợi nhuận đặt cược stETH và chênh lệch tỷ lệ tài trợ trên thị trường hợp đồng vĩnh viễn. Mô hình lợi nhuận cao này đã thu hút lượng lớn người dùng DeFi và nhà đầu tư tổ chức, đặc biệt là trong hoàn cảnh lãi suất thấp, nơi các sản phẩm tài chính truyền thống khó có thể mang lại lợi nhuận tương tự.

Tích hợp độ sâu hệ sinh thái DeFi

Việc USDE được hỗ trợ rộng rãi trên các nền tảng DeFi (như Uniswap và Curve) khiến nó trở thành một trong những stablecoin được người dùng DeFi ưa chuộng. Người dùng có thể dễ dàng giao dịch, cung cấp thanh khoản hoặc tham gia vay mượn mà không phải lo lắng về biến động giá. Dữ liệu của DefiLlama cho thấy số lượng USDE khóa vị thế trên Uniswap tăng trưởng 50%, phản ánh địa vị quan trọng của đồng tiền này trong hệ sinh thái DeFi.

Chống lại phi tập trung và kiểm duyệt

Là một stablecoin hoàn toàn dựa trên tài sản crypto , USDE không phụ thuộc vào hệ thống tài chính truyền thống, điều này có sức hấp dẫn đáng kể đối với những người dùng tìm kiếm phi tập trung, đặc biệt là ở một số khu vực mà các dịch vụ tài chính truyền thống bị hạn chế hoặc hạn chế.

Tăng trưởng nhu cầu thị trường

Khi hệ sinh thái DeFi và crypto mở rộng, nhu cầu về stablecoin tiếp tục tăng. Là một stablecoin sáng tạo và hoàn toàn phi tập trung , USDE đáp ứng nhu cầu của thị trường về các giải pháp stablecoin mới.

Hỗ trợ và hợp tác của tổ chức

Sự hợp tác của Ethena Labs với các tổ chức đầu tư crypto có tiếng (như Dragonfly Capital và Delphi Ventures) và sàn giao dịch(như Binance) đã nâng cao niềm tin của thị trường và thanh khoản của USDE.

Tiếp thị và Tham gia cộng đồng

Ethena Labs nhanh chóng thu hút sự chú ý của người dùng và nhà phát triển và thúc đẩy việc áp dụng USDE thông qua các chiến lược tiếp thị hiệu quả và các chương trình khích lệ cộng đồng (như chương trình airdrop token quản trị ENA).

2.4 Thách thức của stablecoin mới nổi

USD1: USD1 do World Liberty Financial (WLFI) phát hành giá trị vốn hóa thị trường 2,133 tỷ đô la Mỹ và đứng thứ 7. Giá trị vốn hóa thị trường của công ty tăng vọt từ 128 triệu đô la Mỹ lên 2,133 tỷ đô la Mỹ chỉ trong một tuần, với đà tăng trưởng nhanh chóng.

WLFI có mối quan hệ với gia đình Trump và nhận được khoản đầu tư 200 triệu đô la từ Binance và MGX, qua đó củng cố sự chứng thực của các tổ chức. Báo cáo New Money chỉ ra rằng USD1 được chọn làm đồng tiền quyết toán cho các giao dịch lớn, chẳng hạn như dự án hợp tác của chính phủ Pakistan, qua đó càng nâng cao hơn nữa ảnh hưởng của đồng tiền này trên thị trường.

USD1 đang mở rộng nhanh chóng thông qua các giao thức độc quyền và sự chấp nhận của các tổ chức, nhưng bối cảnh chính trị của nó có thể làm tăng rủi ro về mặt pháp lý.

USD0: Đồng USD0 do nền tảng Usual phát hành giá trị vốn hóa thị trường 641 triệu đô la Mỹ và đứng thứ 12. Blog thông thường giới thiệu rằng họ thu hút người dùng thông qua cơ chế khích lệ token USUAL, cho phép người nắm giữ tham gia vào hoạt động quản trị và chia sẻ lợi nhuận của nền tảng.

USD0 kết hợp tính biến động thấp của stablecoin với tiềm năng lợi nhuận của DeFi, thu hút người dùng tập trung vào đổi mới phi phi tập trung.

Vị trí độc đáo của USD0 trong hệ sinh thái DeFi mang lại tiềm năng tăng trưởng, nhưng cần phải cải thiện nhận thức của thị trường và thanh khoản.

Stablecoin mới nổi thách thức thị trường thông qua các chiến lược khác biệt (như sự chứng thực của tổ chức hoặc khích lệ của DeFi), nhưng rất khó để thay đổi địa vị thống lĩnh của USDT và USDC trong ngắn hạn.

PHẦN 03 Phân tích và so sánh stablecoin chính thống

Phần này phân tích và so sánh một cách có hệ thống năm stablecoin chính thống hàng đầu (USDT, USDC, Dai , USDE, USD1) theo giá trị vốn hóa thị trường từ các khía cạnh về cấu trúc cơ chế, loại hỗ trợ tài sản, tình huống thanh khoản và ứng dụng, cũng như điểm rủi ro .

3.1 Bảng so sánh tham số cốt lõi

3.2 Thanh khoản và phân phối cặp giao dịch

Thanh khoản của stablecoin chính thống như USDT và USDC cực kỳ đủ mạnh và độ sâu cặp giao dịch sâu trên hầu hết sàn giao dịch chính thống (Coinbase, Binance, OKX, v.v.) và nền tảng giao dịch phi tập trung . Chúng bao gồm hầu hết chuỗi công khai công khai lớn: USDT/USDC có thể được giao dịch trên Ethereum, TRON, Solana, BSC, Polygon và Chuỗi khác; và stablecoin mới nổi (như USD1, FDUSD) ban đầu chủ yếu ra mắt trên chuỗi công khai cụ thể (như TRON, Solana , v.v.) và một số sàn giao dịch tập trung . Mạng lưới TRON gần đây đã giới thiệu tính năng không mất phí giao dịch cho USDT, qua đó làm tăng thêm khối lượng giao dịch và thanh khoản của USDT trên Chuỗi . Nhìn chung, USDT và USDC là stablecoin thanh khoản thanh khoản toàn cầu cao nhất, trong khi thanh khoản của stablecoin khác tập trung ở các hệ sinh thái và sàn giao dịch cụ thể.

3.3 Dự trữ minh bạch

Tính minh bạch của dự trữ là yếu tố quan trọng đánh giá độ tin cậy của stablecoin. Sau đây là phân tích chi tiết về tính minh bạch của dự trữ của nhiều stablecoin khác nhau:

USDT (Tether):

Tình trạng dự trữ: Được cho là được bảo đảm bằng tiền mặt, tiền gửi ngân hàng, trái phiếu kho bạc ngắn hạn và tài sản khác.

Tính minh bạch: Báo cáo dự trữ được công bố hàng quý nhưng từ lâu đã bị nghi ngờ vì một số báo cáo cho thấy cơ cấu dự trữ phức tạp và một số tài sản khó xác minh. Ví dụ, vào năm 2023, Tether bị cáo buộc đưa giấy tờ thương mại vào dự trữ của mình, điều này gây ra lo ngại cho thị trường.

Rủi ro: Lịch sử, lần là đối tượng của các cuộc điều tra theo quy định về các vấn đề minh bạch dự trữ, chẳng hạn như cuộc điều tra năm 2021 của Văn phòng Tổng chưởng lý New York.

USDC (USD Coin):

Tình trạng dự trữ: Được hỗ trợ bằng tiền mặt và trái phiếu kho bạc Hoa Kỳ ngắn hạn, tài sản dự trữ được nắm giữ tại các tổ chức tài chính được quản lý như JPMorgan Chase và Citigroup.

Tính minh bạch: Báo cáo dự trữ được Grant Thornton kiểm toán công bố hàng tháng, có tính minh bạch cao và được thị trường tin tưởng mạnh mẽ. Ví dụ, báo cáo tháng 5 năm 2025 cho thấy tổng dự trữ là hơn 60 tỷ đô la, tất cả đều bằng tiền mặt và trái phiếu kho bạc.

Rủi ro: Phụ thuộc vào hệ thống tài chính truyền thống và bị ảnh hưởng bởi các chính sách kinh tế vĩ mô và quản lý.

USDE (Ethena USDe):

Trạng thái dự trữ: USD tổng hợp, dựa trên stETH (Ethereum được đặt cược) làm tài sản thế chấp và giá trị được duy trì thông qua các chiến lược phòng ngừa trung tính delta của giao thức DeFi.

Tính minh bạch: Hoàn toàn dựa trên blockchain, dự trữ và cơ chế đều minh bạch và có thể được người dùng xác minh trên các nền tảng DeFi như Uniswap và Curve. Ví dụ, vào tháng 5 năm 2025, tài sản thế chấp của USDE đã được công khai trên Chuỗi, cho thấy tỷ lệ thế chấp stETH đã vượt quá 150%.

Rủi ro: Phụ thuộc vào tính ổn định của hệ sinh thái DeFi, biến động của thị trường có thể ảnh hưởng đến giá trị của nó.

Dai (MakerDAO):

Trạng thái dự trữ: Được thế chấp bằng nhiều loại tài sản crypto (như ETH, USDC) để hỗ trợ quản trị phi tập trung. Tỷ lệ thế chấp hiện tại thường được duy trì ở mức trên 150%.

Tính minh bạch: Tất cả tài sản thế chấp và tỷ lệ thế chấp đều được công khai trên bảng điều khiển MakerDAO và có thể xem theo thời gian thực. Ví dụ, vào tháng 5 năm 2025, ETH chiếm tỷ lệ khoảng 60% tài sản thế chấp và USDC chiếm tỷ lệ 30%.

Rủi ro : Phụ thuộc vào sự ổn định giá của tài sản crypto và lịch sử đã phải đối mặt với rủi ro thanh lý do giá ETH biến động, chẳng hạn như sự kiện “thiên nga đen” vào tháng 6 năm 2022.

USD1 (World Liberty Financial):

Tình trạng dự trữ: Có thông tin cho rằng đồng tiền này được bảo đảm bằng tài sản như trái phiếu kho bạc Hoa Kỳ và tiền mặt, nhưng thông tin chi tiết cụ thể không được tiết lộ và bạn cần chú ý đến Sách trắng chính thức của đồng tiền này.

Tính minh bạch: Là một stablecoin mới nổi, đồng tiền này vẫn chưa thiết lập được hồ sơ tin cậy lâu dài và chưa có báo cáo dự trữ chính thức nào được công bố tính đến tháng 5 năm 2025.

Rủi ro: Do có liên quan đến gia đình Trump, có thể có rủi ro về chính trị và pháp lý, chẳng hạn như khả năng bị Ủy ban Chứng khoán và Giao dịch Hoa Kỳ điều tra.

Tóm tắt:

USDC và Dai hoạt động tốt nhất về tính minh bạch của dự trữ, đảm bảo độ tin cậy thông qua kiểm toán hàng tháng và dữ liệu công khai blockchain .

USDT có tính minh bạch kém và từ lâu đã gây tranh cãi, vì vậy hãy cảnh giác.

Tính minh bạch của USDE phụ thuộc vào hệ sinh thái DeFi và phù hợp với người dùng kỹ thuật.

PHẦN 04 Phân tích hoạt động của Stablecoin

4.1 Định nghĩa chỉ báo hoạt động

Chỉ báo phổ biến để đo lường hoạt động của Chuỗi stablecoin bao gồm:

Số lượng địa chỉ hoạt động: Số lượng địa chỉ độc lập có ít nhất một giao dịch (gửi hoặc nhận) trong thời gian thống kê. Số lượng giao dịch (khối lượng giao dịch): Tổng số tất cả các giao dịch stablecoin trong thời gian thống kê, có thể phản ánh tần suất giao dịch. Thời gian nắm giữ trung bình: Vòng đời trung bình của một địa chỉ nắm giữ một stablecoin cụ thể (thường được tính toán thông qua mô hình UTXO Chuỗi hoặc phân tích ảnh chụp nhanh), được sử dụng để đánh giá trạng thái lắng đọng tiền.

Chỉ báo này có thể phản ánh toàn diện phạm vi sử dụng và tốc độ lưu thông của stablecoin trên Chuỗi.

4.2 Tổng quan về hoạt động stablecoin đa chuỗi(25 tháng 4 năm 2025 đến 25 tháng 5 năm 2025)

Stablecoin là " tài sản cầu nối" của hệ sinh thái đa chuỗi và hoạt động của chúng phản ánh trực tiếp khả năng thanh toán, thanh khoản và mức độ sử dụng thực tế của người dùng trên mỗi Chuỗi . Việc phát hành stablecoin hiện tại chủ yếu tập trung vào tài sản hàng đầu như USDT (Tether), USDC (Circle), Dai (MakerDAO) và USDE mới nổi (Ethena). Thông tin sau đây dựa trên dữ liệu Chuỗi công khai, tập trung vào bốn chuỗi công khai thống là Ethereum, TRON, Solana và BSC, đồng thời so sánh chỉ báo chính như địa chỉ hoạt động, số giao dịch, số tiền giao dịch đơn lẻ và độ bám của người dùng (tỷ lệ duy trì) của stablecoin trong 30 ngày qua:

Lưu ý: USDE chủ yếu chạy trên Ethereum, Dai chủ yếu được sử dụng để khóa vị thế DeFi và hoạt động Chuỗi chéo tương đối thấp.

4.3 Phân tích so sánh Chuỗi chính

1. TRON: Đồng stablecoin thanh toán, USDT thống trị

Ưu điểm: Phí thấp + hiệu suất đồng thời cao khiến TRON trở thành lựa chọn hàng đầu cho thanh toán USDT ở Đông Nam Á và Mỹ Latinh.

Hoạt động: Số địa chỉ hoạt động hàng tháng đạt 76,64 triệu, số giao dịch hàng tháng vượt quá 64 triệu và khối lượng giao dịch vượt quá 600 tỷ đô la Mỹ, dẫn đầu tất cả Chuỗi.

Độ bám cao: DAU vượt quá một triệu và tỷ lệ MAU/DAU cao tới 76, cho thấy hầu hết người dùng là tài khoản "loại thanh toán" có tần suất sử dụng thấp.

2. Ethereum: Người dùng có giá trị ròng cao tập hợp lại và số tiền giao dịch vượt xa

USDC/USDT chia đều khối lượng giao dịch trên thế giới: Khối lượng giao dịch hàng tháng của USDC đạt 539,1 tỷ đô la Mỹ, còn USDT là 280,9 tỷ đô la Mỹ.

Khối lượng giao dịch trung bình cao: Giao dịch đơn lẻ của USDC đạt 86.000 đô la Mỹ và USDT cũng đạt 38.000 đô la Mỹ, cao hơn nhiều so với Chuỗi khác.

Nhược điểm: Chi phí gas cao và nhà đầu tư bán lẻ chuyển sang các chuỗi Layer2 hoặc Chuỗi có phí thấp như TRON và BSC.

3. Solana: Khối lượng giao dịch Stablecoin tăng nhanh chóng

USDC chiếm ưu thế: 171 triệu giao dịch mỗi tháng và gần 7 triệu địa chỉ hoạt động.

Giao dịch USDT cũng đang tăng lên, cho thấy xu hướng khối lượng lớn nhưng số lượng nhỏ.

Do hệ sinh thái thúc đẩy: Các hệ sinh thái DEX như Jupiter và Phoenix tạo ra các kịch bản giao dịch tần suất cao.

4. BSC: Các giao dịch USDT và USDC đều quan trọng như nhau, với số lượng người dùng hoạt động lớn

Cơ sở người dùng rộng lớn: số địa chỉ hoạt động đạt 9,4 triệu (USDT) và 2,4 triệu (USDC).

Các giao dịch diễn ra thường xuyên nhưng số tiền thấp: một giao dịch duy nhất khoảng 1.000 đô la Mỹ, phù hợp hơn với nhà đầu tư bán lẻ .

Sự phụ thuộc vào CEX/Binance: Hoạt động của stablecoin Chuỗi chủ yếu phụ thuộc vào lưu lượng truy cập vào hệ sinh thái Binance.

Có thể thấy USDT vẫn là lực lượng chủ chốt tuyệt đối, đặc biệt là trong TRON và BSC, được sử dụng rộng rãi trong thanh toán xuyên biên giới và thanh toán OTC. USDC hoạt động mạnh mẽ trong các giao dịch chuyển tiền có giá trị ròng cao và hệ sinh thái Solana DeFi, đồng thời được nhiều tổ chức và nhà phát triển sử dụng rộng rãi. Stablecoin mới khác như USDE tăng trưởng nhanh chóng. Mặc dù hiện tại chúng không hoạt động nhiều, nhưng chúng đang thu hút sự chú ý của thị trường nhờ mô hình “ stablecoin lợi nhuận ”. Ngoài ra, Solana có tốc tăng trưởng nhanh nhất và lượng sử dụng stablecoin của đồng này dự kiến sẽ ngang bằng với BSC trong năm nay, dần dần làm xói mòn thị thị phần của đồng này.

PHẦN 05 Tác động của chính sách địa phương đến stablecoin

Chính sách của các nền kinh tế lớn trên thế giới về stablecoin đang ngày càng rõ ràng hơn và trong khi việc giám sát trở nên chặt chẽ hơn, điều này cũng phát đi tín hiệu khuyến khích đổi mới. Các khu vực đại diện là Hoa Kỳ, Hồng Kông và Dubai đang xây dựng địa vị của mình trong Chuỗi ngành công nghiệp stablecoin thông qua những con đường khác nhau.

5.1 Hoa Kỳ: Từ sự mơ hồ về quy định đến sự thay đổi chính sách do chiến dịch thúc đẩy

(1) Trump và USD1: Sự trỗi dậy của chính trị hóa stablecoin

Vào tháng 3 năm 2025, World Liberty Financial (WLFI), được Trump hậu thuẫn, đã ra mắt đồng stablecoin đô la Mỹ USD1. Giá trị vốn hóa thị trường của đồng tiền này tăng vọt từ 128 triệu đô la lên 2,133 tỷ đô la chỉ trong một tuần, trở thành đồng stablecoin lớn thứ bảy trên thế giới. 60% cổ phần của gia đình Trump tại WLFI đã gây ra nhiều cuộc thảo luận rộng rãi về xung đột lợi ích và tính công bằng trong quản lý. Những người chỉ trích lo ngại rằng sự đan xen giữa chính trị và tài chính có thể ảnh hưởng đến sự ổn định của thị trường và tính minh bạch của quy định.

(2) Đạo luật GENIUS: Khung liên bang cho quy định về stablecoin

Vào tháng 5 năm 2025, Thượng viện Hoa Kỳ đã thông qua Đạo luật đổi mới và hướng dẫn thống nhất quốc gia về stablecoin ổn định của Hoa Kỳ (Đạo luật GENIUS) với 66 phiếu thuận và 32 phiếu chống. Dự luật này nhằm thiết lập một khuôn khổ quản lý thống nhất trên toàn quốc cho stablecoin, yêu cầu các đơn vị phát hành phải:

Giữ tiền mặt hoặc dự trữ kho bạc ngắn hạn theo tỷ lệ 1:1;

được các cơ quan quản lý liên bang hoặc tiểu bang chấp thuận;

Tuân thủ các quy định về chống rửa tiền và bảo vệ người tiêu dùng.

Ngoài ra, dự luật còn cấm phát hành Stablecoin thuật toán để ngăn chặn các sự kiện tương tự như sự sụp đổ của Terra/Luna xảy ra lần nữa.

(3) Thay đổi chính sách và tác động thị trường

Đạo luật GENIUS đánh dấu sự làm rõ về quy định, dự kiến sẽ thúc đẩy đổi mới về tuân thủ và củng cố vị trí chủ đạo đồng đô la Mỹ. Các tổ chức như Circle đã được hưởng lợi đáng kể. Tuy nhiên, vẫn có sự cạnh tranh chính trị đằng sau việc nới lỏng quy định. Định hướng chính sách tương lai stablecoin vẫn bị ảnh hưởng bởi chu kỳ bầu cử và vẫn còn tồn tại sự bất ổn dài hạn.

5.2 Hồng Kông: Xây dựng mô hình khu vực cho chính sách stablecoin ở Châu Á

Vào ngày 21 tháng 5 năm 2025, Hội đồng Lập pháp Hồng Kông đã chính thức thông qua Sắc lệnh Stablecoin, thiết lập khuôn khổ pháp lý cho việc phát hành stablecoin. Theo sắc lệnh, bất kỳ stablecoin được phát hành tại Hồng Kông hoặc được neo theo đô la Hồng Kông đều phải được Cơ quan Tiền tệ Hồng Kông (HKMA) cấp phép.

Nội dung quản lý: bao gồm việc lưu ký tài sản dự trữ, cơ chế kiểm toán, minh bạch tài chính, v.v. HKMA đã thiết lập một biểu mẫu đăng ký cho các tổ chức phát hành được cấp phép, công khai cho công chúng.

Mức độ cởi mở cao: Không chỉ hỗ trợ stablecoin đô la Hồng Kông mà còn cho phép các dự án được neo giá vào các loại tiền tệ fiat khác như đô la Mỹ và euro, thể hiện thái độ thân thiện đối với các dự án toàn cầu.

(1) Cơ chế thử nghiệm và sức hấp dẫn của thị trường

HKMA cũng đã đưa ra cơ chế thử nghiệm theo quy định để cho phép các dự án thử nghiệm các mô hình việc kinh doanh trong hoàn cảnh được kiểm soát. Tính đến đầu năm 2025, hơn 20 công ty, bao gồm Circle và Paxos, đã bước vào giai đoạn thử nghiệm. Trường hợp địa phương: Qredo và HKMA cùng nhau thử nghiệm đồng stablecoin đô la Hồng Kông để quyết toán thương mại xuyên biên giới.

Phản hồi của thị trường: Theo dữ liệu của Sidley Austin, thị trường stablecoin của Hồng Kông tăng trưởng khoảng 15% vào năm 2024, với người dùng tổ chức trở thành động lực cốt lõi.

(2) Công suất bức xạ khu vực được tăng cường

Cơ chế tuân thủ của Hồng Kông đã thu hút các dự án tài chính crypto từ Đông Nam Á, Nhật Bản và Hàn Quốc , và mô hình quản lý của Hồng Kông đang dần trở thành đối tượng để các nước Châu Á - Thái Bình Dương noi theo. Đến năm 2025, đồng stablecoin đô la Hồng Kông dự kiến sẽ được mở rộng sang nhiều kịch bản quyết toán xuyên biên giới "Vành đai và Con đường".

5.3 Dubai: Xây dựng một trung tâm Stablecoin Trung Đông với “Phân loại theo quy định + Liên kết tiền tệ địa phương”

Cơ quan quản lý tài sản ảo Dubai (VARA) là cơ quan đầu tiên trên thế giới triển khai giám sát phân loại stablecoin, được chia thành hai loại:

Loại 1: Dành cho các tổ chức phát hành quy mô lớn, phải đáp ứng các yêu cầu về quản lý dự trữ và kiểm toán theo tiêu chuẩn cao;

Thể loại 2: Cung cấp lộ trình quản lý linh hoạt cho các dự án nhỏ, vừa hoặc thử nghiệm.

Ngân hàng Trung ương UAE đã phê duyệt khuôn khổ stablecoin neo giá bằng đồng dirham vào năm 2024, đánh dấu sự ra mắt chính thức chiến lược phát triển của Dubai nhằm hỗ trợ stablecoin bằng đồng nội tệ.

(1) Hiệu suất thị trường và các kịch bản ứng dụng

Báo cáo của Chainalysis cho thấy tính đến giữa năm 2024, stablecoin chiếm tỷ lệ tới 52% giao dịch crypto tại UAE, vượt xa BTC (20%) và ETH (15%). 78 % dòng tiền stablecoin đến từ các nền tảng CEX, phản ánh vị trí chủ đạo của họ trong thanh toán, chuyển tiền và quyết toán giao dịch.

Các dự án lớn: Vào năm 2025, ba tập đoàn lớn của Abu Dhabi (ADQ, First Abu Dhabi Bank và IHC) sẽ cùng nhau ra mắt đồng tiền stablecoin nội địa “AE Coin” với giá trị vốn hóa thị trường 1 tỷ đô la Mỹ cho các khoản thanh toán nội địa và quyết toán xuyên biên giới.

(2) Triển vọng quản lý

VARA dự kiến sẽ ban hành thêm nhiều chỉ dẫn về stablecoin vào cuối năm 2025, bao gồm KYC, AML và bảo vệ người tiêu dùng. Ngân hàng Trung ương UAE cũng hợp tác với IMF để thúc đẩy việc điều chỉnh hoạt động giám sát theo các tiêu chuẩn quốc tế và tăng cường khả năng dự đoán thị trường.

PHẦN 06 Xu hướng phát triển trong tương lai

Là cơ sở hạ tầng quan trọng kết nối tài sản thế giới thực và giao dịch crypto , xu hướng phát triển trong tương lai của stablecoin không chỉ được thúc đẩy bởi các chính sách quản lý mà còn bởi sự phát triển của các lộ trình công nghệ và kịch bản ứng dụng. Sau đây sẽ đánh giá hướng phát triển của stablecoin trong ba đến năm năm tới theo bốn chiều hướng: sự phát triển công nghệ, bối cảnh cạnh tranh, mở rộng ứng dụng và chuyển đổi cách kể chuyện.

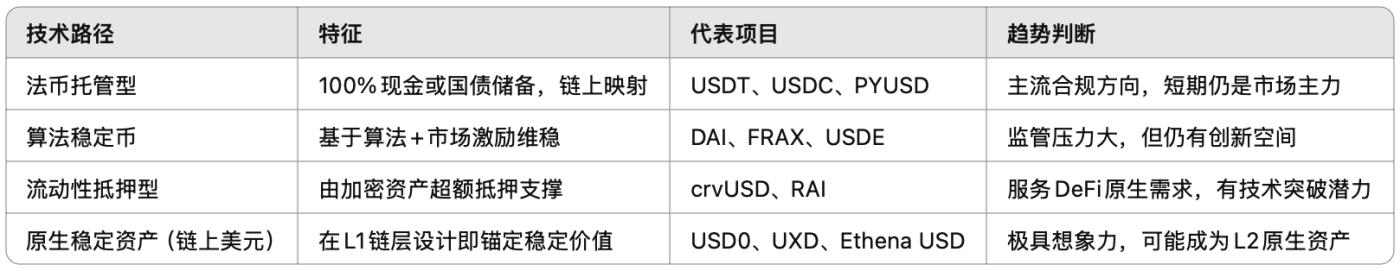

6.1 Xu hướng tiến hóa công nghệ: nhiều con đường cùng tồn tại, lập bản đồ tài sản hướng tới “thanh khoản bản địa”

Hình thức kỹ thuật của stablecoin sẽ không còn giới hạn ở mô hình "IOU trên Chuỗi " nữa mà sẽ phát triển thành một công cụ thanh toán và quyết toán Chuỗi gốc cơ bản hơn:

Nhận định: Về lâu dài, stablecoin sẽ dần thoát khỏi danh mục "đối tượng lập bản đồ tài sản ngân hàng", phát triển thành đơn vị quyết toán đáng tin cậy trên Chuỗi và trở thành lớp neo giá trị quan trọng cho nền kinh tế L2/L3.

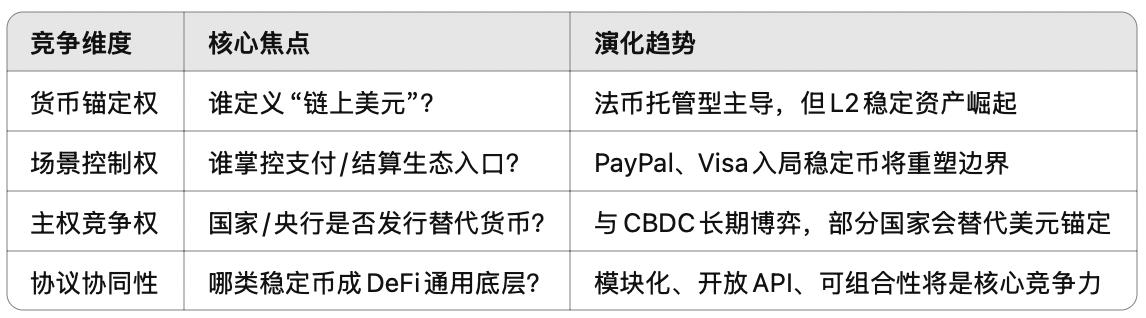

6.2 Sự phát triển của bối cảnh cạnh tranh: từ cạnh tranh dựa trên “neo vào đồng đô la Mỹ” sang cuộc đối đầu ba chiều “kịch bản, chủ quyền và thỏa thuận”

Sự cạnh tranh stablecoin sẽ chuyển từ cạnh tranh về giá trị vốn hóa thị trường và lượng lưu thông sang cạnh tranh về cấu trúc đa chiều:

Phán đoán: Cốt lõi của cuộc cạnh tranh stablecoin trong tương lai không phải là "đồng đô la của ai ổn định nhất" mà là ai có thể trở thành " tài sản thanh lý được ưa thích" và "cổng thanh toán" cho các giao thức DeFi và nền kinh tế Chuỗi .

6.3 Nâng cấp tường thuật và liên kết sinh thái: Từ “ổn định” đến “Lớp tiền tệ gốc của mạng”

Với sự gia tăng của AI Agent, lập bản đồ RWA và tài khoản quyết toán trên Chuỗi , câu chuyện về stablecoin cũng đang nâng cấp:

Từ "cặp giao dịch" đến "công cụ thanh khoản": stablecoin đang thay thế ETH/BTC để trở thành trục tuyệt đối của nhóm thanh khoản; các dự án như Ethena USD và USD0 nhấn mạnh vào "năng lực sản xuất nội bộ và kiểm soát hệ thống" và sẽ trở thành thế hệ "tiền tệ cơ bản" DeFi mới.

Liên kết sâu hơn với RWA: Trong tương lai, stablecoin không chỉ ánh xạ T-Bills mà còn được tích hợp độ sâu với trái phiếu chính phủ trên Chuỗi, trái phiếu tín dụng Chuỗi và trái phiếu thương mại Chuỗi ; Circle, Ondo và Matrixdock đang quảng bá mô hình bánh xe kép "trái phiếu trên Chuỗi+ stablecoin ".

“Lớp quyết toán dưới cùng” trong hệ thống tài khoản trên Chuỗi : Sau sự ra đời của Account Abstraction, ví MPC và mạng lưới thanh toán Layer 2, stablecoin sẽ trở thành tài sản mặc định của tài khoản thanh toán AI Agent; ví dụ: Đại lý chấp nhận nhiệm vụ → tự động yêu cầu stablecoin → hoàn thành nhiệm vụ → quyết toán stablecoin → AI tiếp tục thực hiện và stablecoin trở thành "tiền tệ gốc của đại lý".

PHẦN 07 Kết luận

Stablecoin đã phát triển từ phương tiện trao đổi ban đầu thành nền tảng thanh khoản và giá trị cốt lõi của toàn bộ nền kinh tế crypto . Cho dù đó là stablecoin tập trung chính thống (USDT, USDC), stablecoin phi tập trung ( Dai, LUSD) hay các loại tiền tổng hợp do AI điều khiển có cấu trúc cải tiến (USDE, USD0), chúng đều liên tục khám phá sự cân bằng giữa tính ổn định, bảo mật và mở rộng.

Sự phát triển của stablecoin không chỉ phản ánh sự đổi mới công nghệ và sự phát triển về mặt thể chế của Web3 mà còn đang trở thành một phần của quá trình số hóa hệ thống tiền tệ toàn cầu. Trong tương lai, stablecoin sẽ không còn là "đô la crypto" nữa mà là cầu nối trong thế giới tài chính đa trung tâm và là phương tiện truyền tải tín dụng và thử nghiệm tự chủ.