Nguồn: Galaxy Research

Biên dịch: BitpushNews

Xu hướng Treasury crypto

Xu hướng các công ty niêm yết thiết lập Treasury crypto đang mở rộng từ Bitcoin sang nhiều token crypto khác, với quy mô cấu hình liên tục được mở rộng.

Chỉ trong một tuần qua, hai công ty niêm yết đã tuyên bố sẽ mua XRP làm Treasury, và một công ty khác cho biết đang mua ETH làm dự trữ.

Các công ty Treasury Bitcoin đã chiếm nhiều tiêu đề trong phần lớn thời gian năm nay, với Strategy (trước đây là Microstrategy) ở vị trí dẫn đầu. VivoPower và công ty niêm yết Nasdaq Webus lần lượt tuyên bố có ý định khởi động Treasury XRP trị giá 100 triệu USD và 300 triệu USD, trong khi SharpLink tuyên bố thiết lập Treasury ETH trị giá 425 triệu USD.

Bao gồm các công ty này, Galaxy Research đã tổng hợp 28 công ty Treasury crypto:

20 công ty tập trung vào BTC, 4 công ty tập trung vào SOL, 2 công ty tập trung vào ETH, 2 công ty tập trung vào XRP.

Tổng quan về các công ty Treasury crypto

Quan điểm của chúng tôi

Xét về động lực của các công ty hiện tại, và sự quan tâm mạnh mẽ của thị trường đối với việc cung cấp vốn cho các công ty này với quy mô đáng kể và nhiều tài sản, xu hướng Treasury crypto dự kiến sẽ tiếp tục phát triển.

Tuy nhiên, khi càng nhiều công ty Treasury crypto ra mắt, các quan điểm hoài nghi vẫn tiếp tục gia tăng.

Mối lo chính nằm ở nguồn vốn cho một số khoản mua: nợ.

Một số công ty dựa vào nguồn vốn vay, chủ yếu là các khoản trái phiếu chuyển đổi không lãi suất và lãi suất thấp, để mua tài sản Treasury.

Khi đáo hạn, các trái phiếu này có thể được nhà đầu tư chuyển đổi thành cổ phiếu của công ty, với điều kiện trái phiếu ở trạng thái "trong giá" (tức là khi giá cổ phiếu công ty vượt quá mức giá chuyển đổi, làm cho việc chuyển đổi cổ phiếu về mặt kinh tế có lợi). Tuy nhiên, nếu đến ngày đáo hạn mà trái phiếu ở trạng thái "ngoài giá", thì sẽ cần thêm nguồn vốn để bù đắp khoản nợ - đây là nguồn gốc của những lo ngại về chiến lược của các công ty Treasury.

Ngoài ra, mặc dùít được đề cập, nhưng vẫn tồn tại rủi ro các công ty này có thể thiếu tiền mặt để trả lãi khoản nợ của mình.

Bất kể tình huống nào xảy ra, các công ty Treasury có bốn lựa chọn chính. Họ có thể:

- Bán dự trữ crypto của mình để bổ sung tiền mặt, điều này có thể ảnh hưởng đến giá tài sản và có thể ảnh hưởng đến các công ty Treasury khác đang nắm giữ cùng loại tài sản.

- Phát hành nợ mới để bù đắp nợ cũ, về cơ bản là tái cấp vốn nợ.

- Phát hành cổ phiếu mới để bù đắp nợ, điều này tương tự như cách thức họ hiện đang sử dụng để tài trợ mua tài sản Treasury thông qua phát hành cổ phiếu.

Nếu giá trị dự trữ crypto của họ không đủ để bù đắp toàn bộ khoản nợ, họ sẽ rơi vào tình trạng vỡ nợ.

Trong trường hợp xấu nhất, mỗi công ty sẽ chọn con đường dựa trên các điều kiện cụ thể và điều kiện thị trường tại thời điểm đó; ví dụ, các công ty Treasury chỉ có thể tái cấp vốn khi điều kiện thị trường cho phép.

Ngược lại với nguồn vốn Treasury là việc bán cổ phiếu, tức là các công ty Treasury phát hành cổ phiếu để tài trợ cho việc mua tài sản. Việc bán cổ phiếu để bổ sung mua tài sản ít gây lo ngại hơn về mặt tổng thể, vì theo phương pháp này, công ty không có nghĩa vụ vỡ nợ và không phát sinh nợ để mua tài sản.

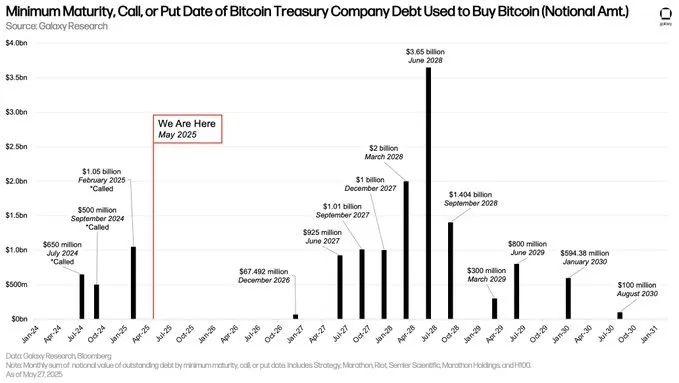

Trong báo cáo gần đây về bối cảnh đòn bẩy crypto, chúng tôi đã nghiên cứu quy mô và lịch trình đáo hạn của các khoản nợ do một số công ty Treasury Bitcoin phát hành.

Dựa trên những phát hiện của chúng tôi, chúng tôi cho rằng hiện tại không tồn tại mối đe dọa cấp bách như thị trường thường nghĩ, bởi vì phần lớn các khoản nợ sẽ đáo hạn giữa tháng 6/2027 và tháng 9/2028 (như hình dưới đây).

Hình trên thống kê các khoản nợ do các công ty Treasury Bitcoin phát hành để mua Bitcoin, liệt kê ngày sớm nhất các khoản nợ có thể được yêu cầu thanh toán (ngày đáo hạn/mua lại/thực thi), cùng với mệnh giá khoản nợ tương ứng.

Xét về lịch sử liên quan đến đòn bẩy của ngành trong quá khứ, những lo ngại về chiến lược dựa trên nợ của các công ty Treasury là không vô lý, nhưng hiện tại, chúng tôi cho rằng phương pháp này không có rủi ro đáng kể.

Tuy nhiên, khi các khoản nợ đến hạn và nhiều công ty áp dụng chiến lược này, có thể sẽ áp dụng các phương pháp rủi ro cao hơn và phát hành các khoản nợ có thời hạn ngắn hơn, tình hình này có thể không luôn giữ nguyên.

Ngay cả trong trường hợp xấu nhất, các công ty này vẫn sẽ có một loạt các lựa chọn tài chính truyền thống để thoát khỏi khó khăn, và điều này có thể không kết thúc bằng việc bán tài sản Treasury.

– Nhà phân tích chuỗi Galaxy @ZackPokorny_