Bài viết gốc: K33 Research

Biên soạn bởi: Yuliya, PANews

Thị trường đã bước vào giai đoạn bình lặng, với khối lượng giao dịch giảm xuống mức thấp nhất trong chín tháng và biến động chạm mức thấp nhất trong 21 tháng, cho thấy rằng mặc dù có một tháng 7 sôi động sắp tới, thị trường có thể đang hướng đến tăng trưởng vào mùa hè.

Mặc dù có nhiều sự kiện và tin tức căng thẳng trong tháng 7, thị trường vẫn có thể rơi vào trạng thái bình tĩnh. Dựa trên kinh nghiệm của bốn năm qua, mỗi tháng 7 đều đi kèm với các sự kiện gây sốc, tốt hoặc xấu, nhưng giá vẫn mạnh và các nhà giao dịch dường như thích "tận hưởng cuộc sống" hơn là theo dõi thị trường. Có phải chỉ là suy nghĩ viển vông khi mong đợi năm nay sẽ khác?

Triển vọng tháng 7 – Một mùa hè yên tĩnh nữa?

Đây là sê-ri tháng bận rộn sắp tới. Các hành động của Trump tiếp tục tác động đến thị trường, bóp méo tâm lý rủi ro và thúc đẩy giá Bitcoin. Tháng 7 sẽ bị chi phối bởi tác động tiềm tàng của Trump: ngân sách "lớn, đẹp", việc chấm dứt lệnh hoãn thuế quan và thời hạn ban hành lệnh hành pháp mới nhất về tiền crypto đều được lên lịch trong tháng này.

- Ngân sách: Trump đã ký dự luật "Big and Beautiful" vào ngày 5 tháng 7, giờ Bắc Kinh. Dự luật này gây tranh cãi vì bản chất mở rộng của nó và có thể làm tăng thâm hụt của Hoa Kỳ thêm 3,3 nghìn tỷ đô la. Ngân sách tài chính mở rộng có lợi cho tài sản khan hiếm như Bitcoin , nhưng lợi ích này có thể bị lu mờ bởi cuộc thảo luận mới về thuế quan.

- Các vấn đề về thuế quan: Thời hạn miễn thuế quan 90 ngày sẽ kết thúc vào ngày 9 tháng 7 và Trump dự kiến sẽ đưa ra nhiều bình luận hơn về các quốc gia khác nhau. Tác động của thuế quan mới sẽ được tiết lộ dần dần và điều chỉnh trong suốt tháng. Nhìn lại kinh nghiệm từ tháng 2 đến tháng 4, sự không chắc chắn về thuế quan có thể dễ dàng kìm hãm tâm lý thị trường và có tác động tiêu cực đến Bitcoin.

- Sắc lệnh hành pháp crypto: Diễn biến thứ ba có thể xảy ra là chính sách của Hoa Kỳ liên quan đến crypto. Ngày 22 tháng 7 là hạn chót cuối cùng cho sắc lệnh hành pháp về tiền điện crypto mới nhất, khi nhóm làm việc sẽ nộp báo cáo khuyến nghị về luật pháp và khuôn khổ quản lý cũng như đánh giá dự trữ tài sản kỹ thuật số của Hoa Kỳ. Các dự trữ này trước đây đã bị ảnh hưởng bởi một sắc lệnh hành pháp có tên là "Dự trữ Bitcoin chiến lược". Mặc dù tất cả các hạn chót cho sắc lệnh đã qua, thông tin về số Bitcoin hiện tại do chính phủ Hoa Kỳ nắm giữ, các kế hoạch mua trong tương lai hoặc bồi thường cho các nạn nhân như Bitfinex vẫn chưa được công khai. Ngay cả khi không có thêm thông tin nào được công bố sau ngày 22 tháng 7, các quyết định và thông báo xung quanh SBR vẫn có thể được đưa ra bất cứ lúc nào.

Tất cả các sự kiện này có thể ảnh hưởng đến BTC, tùy thuộc vào yếu tố nào chi phối, mở rộng tài chính hay bất ổn thương mại. Ngoài ra, thanh khoản giảm do kỳ nghỉ Ngày Độc lập Hoa Kỳ 4 tháng 7 có thể làm tăng sự bất ổn của thị trường trong ngắn hạn và khiến các nhà giao dịch không muốn chấp nhận rủi ro.

Sự phát triển của “thương mại Trump” và tâm lý thị trường

Một sự thật không thể chối cãi là hành động của Trump đã khuấy động thị trường. Trong sáu tháng kể từ khi ông nhậm chức, sự bất ổn toàn cầu đã gia tăng, khiến thị trường (đặc biệt là thị trường crypto) trở nên chậm chạp hơn. Đánh giá từ chỉ báo như tỷ lệ tài trợ, lãi suất mở, mức độ tiếp xúc với ETF có đòn bẩy, khối lượng giao dịch và độ lệch quyền chọn, thật khó để tưởng tượng rằng Bitcoin chỉ cách mức cao lịch sử 5%. Trong hoàn cảnh hiện tại bị chi phối bởi sự bất ổn, khẩu vị rủi ro của thị trường rất nhẹ thông qua các công cụ tài chính được đề cập ở trên, điều này đặt giá cả và khả năng chịu rủi ro vào trạng thái cấu trúc hoàn toàn khác so với giai đoạn thị trường bò trước đó.

Sự thèm muốn rủi ro bị kìm nén này có thể được hiểu là một dấu hiệu tích cực cho tương lai của Bitcoin. Tâm lý hạn chế có nghĩa là nếu thị trường tăng lên trong tương lai, rủi ro thanh lý sẽ thấp hơn. Hiện tại không có lý do gì để giảm đòn bẩy trên diện rộng trên thị trường và mức đòn bẩy chung vẫn được kiểm soát, phù hợp hơn để tiếp tục giữ nguyên spot và kiên nhẫn trong thị trường yếu theo mùa này.

Lịch sử lặp lại hay phá vỡ khuôn mẫu?

Nhìn lại giai đoạn 2021 đến 2024, tháng 7 là tháng ít hoạt động thứ hai trong năm xét về khối lượng giao dịch, mặc dù tháng 7 những năm trước luôn tràn ngập các tiêu đề gây biến động thị trường.

- Vào tháng 7 năm 2021, giá BTC đã giảm xuống mức thấp nhất trong năm sau khi Trung Quốc cấm khai thác BTC;

- Vào tháng 7 năm 2022, Three Arrows Capital và Celsius đã nộp đơn xin phá sản;

- Mặc dù năm 2023 tương đối yên ắng, BlackRock đã nộp đơn xin cấp ETF BTC;

- Năm 2024 đặc biệt hỗn loạn. Vào đầu tháng, Mt. Gox bắt đầu phân phối tài sản và chính phủ Đức đã bán Bitcoin. Vào giữa tháng, Trump đã bị ám sát và tham dự hội nghị BTC. Vào cuối tháng, Biden đã rút khỏi cuộc bầu cử tổng thống.

Trong hoàn cảnh không có dấu hiệu thị trường quá nóng, chiến lược an toàn hơn có thể là tiếp tục giữ nguyên spot và kiên nhẫn.

Phân tích chuyên độ sâu dữ liệu thị trường

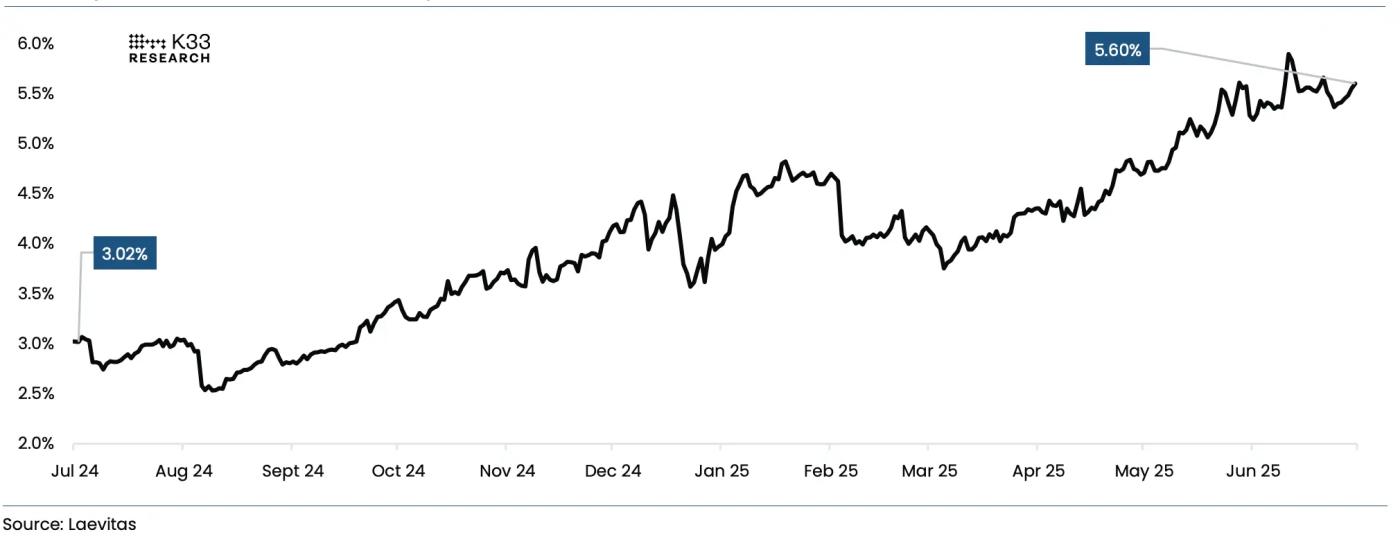

Hiệu suất Thị trường Spot

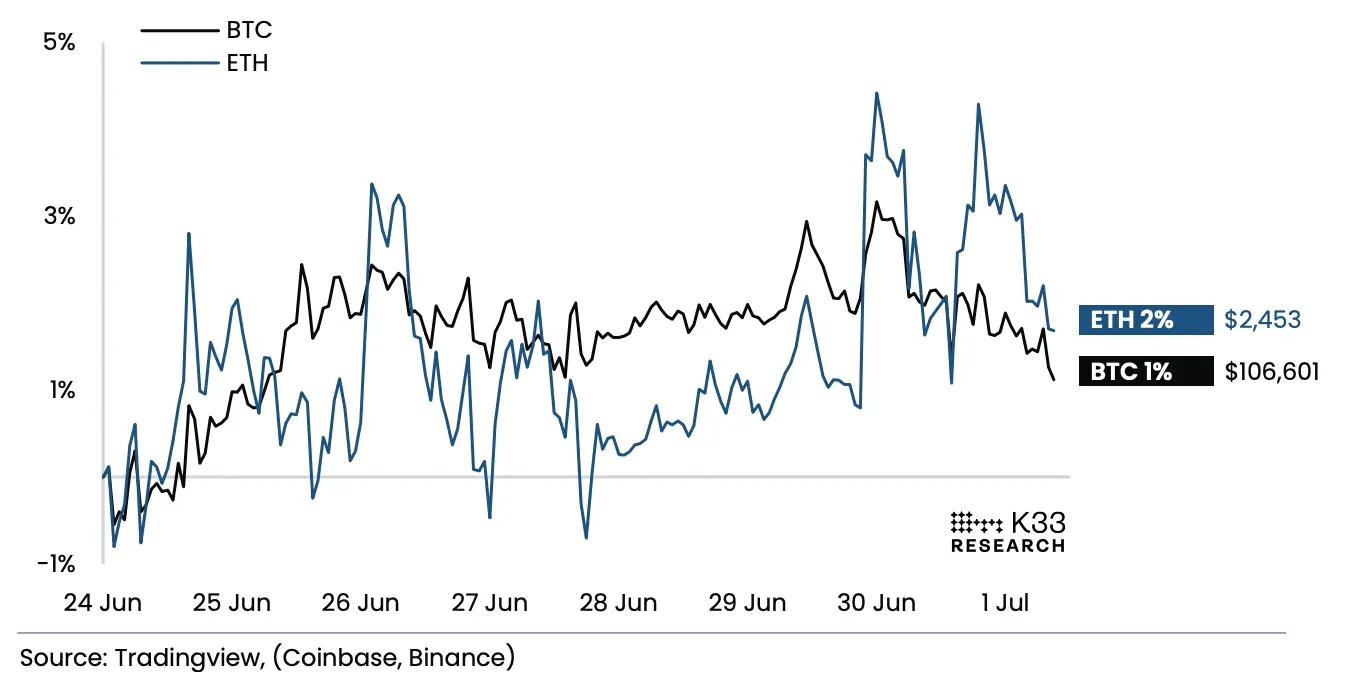

Hình 2: Hiệu suất của BTC và ETH tuần trước

Hoạt động giao dịch Thị trường Spot giao ngay tiếp tục suy yếu trong bảy ngày qua, với khối lượng trung bình hàng ngày (ADV) giảm 34% so với tuần trước và ADV 7 ngày giảm xuống còn 2,18 tỷ đô la, mức thấp nhất được ghi nhận kể từ ngày 15 tháng 10 năm 2024. Hoạt động trầm lắng này chủ yếu được thúc đẩy bởi biên độ điều chỉnh giá hẹp và tin tức tương đối yên tĩnh.

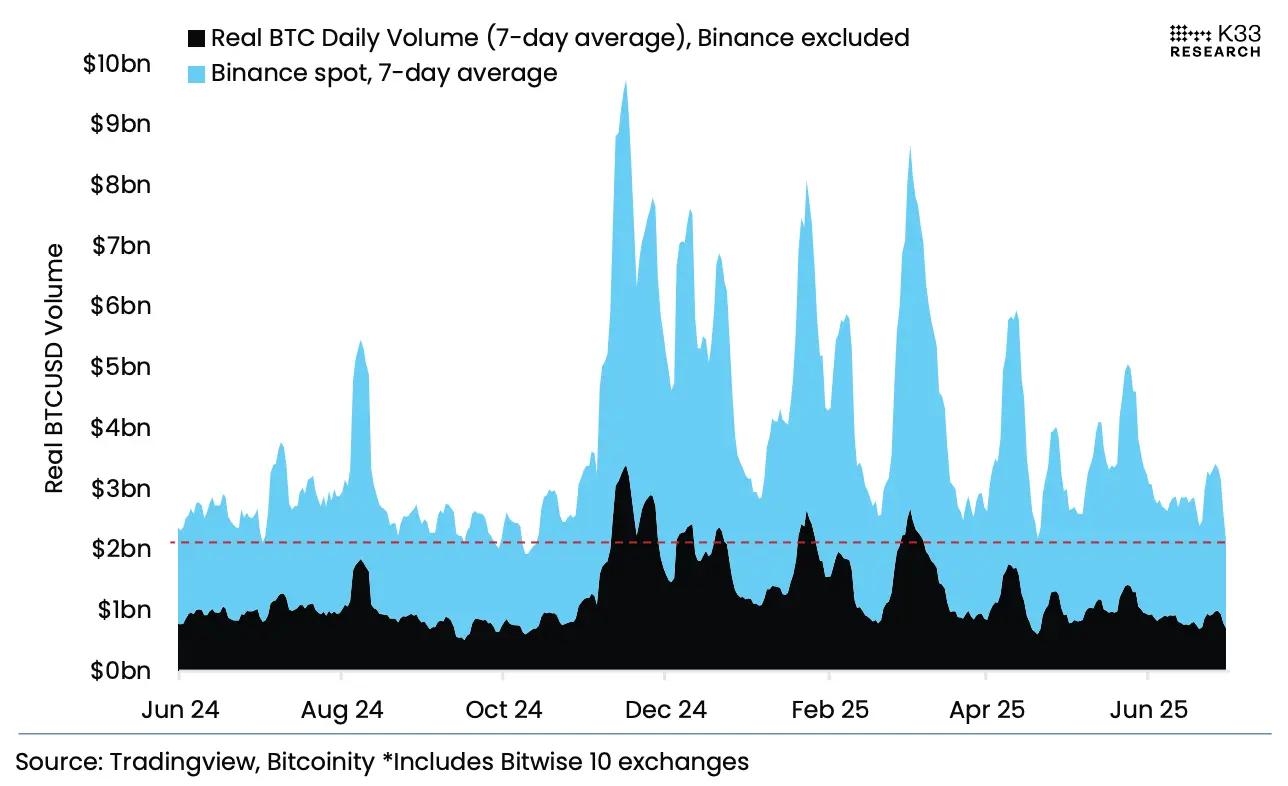

Hình 4: Khối lượng giao dịch thực tế hàng ngày của BTC/USD* (trung bình 7 ngày)

Hình 16: Tỷ lệ phần trăm khối lượng giao dịch Bitcoin trong mỗi tháng từ năm 2021 đến năm 2024 (trung bình + dữ liệu năm 2024)

Khối lượng giao dịch Bitcoin spot đã giảm vào tháng 6 năm 2025 xuống mức thấp nhất kể từ tháng 9 năm 2024, tiếp tục xu hướng giao dịch chậm chạp nói chung vào mùa hè. Dữ liệu lịch sử cho thấy giai đoạn từ tháng 6 đến tháng 10 chỉ chiếm 43% trong năm, nhưng chỉ đóng góp 32% khối lượng giao dịch hàng năm. Lịch sử, tháng 7 (chiếm 6,1% khối lượng giao dịch hàng năm) và tháng 9 (chiếm 6% khối lượng giao dịch hàng năm) thường là những tháng yên tĩnh nhất trong năm.

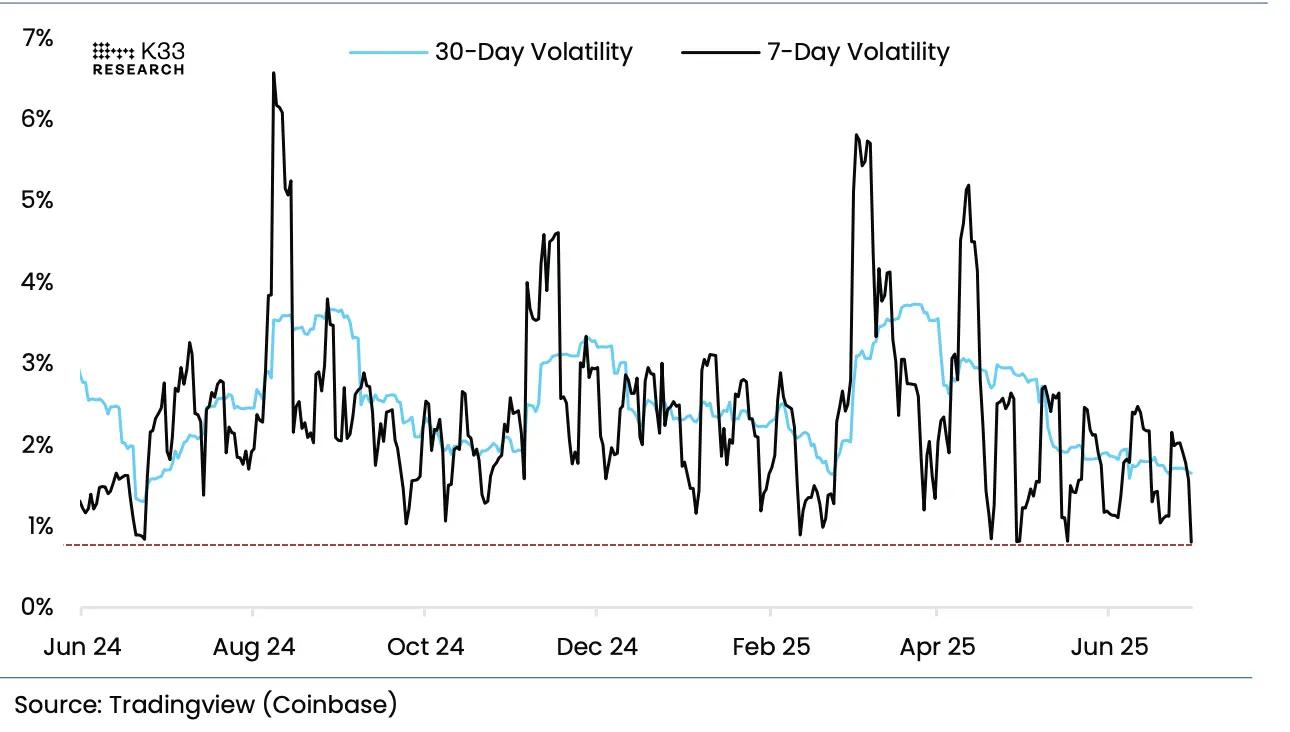

Hình 5: Biến động BTC-USD

Một mô hình tương tự được thấy trong biến động. Biến động 7 ngày giảm xuống 0,79%, mức thấp nhất kể từ ngày 14 tháng 10 năm 2023. Điều đáng chú ý là trong năm qua, giai đoạn liên tiếp dài nhất của biến động 7 ngày thấp như vậy (dưới 1%) chỉ là hai ngày, điều này cho thấy rằng các biến động thị trường đáng kể hơn có thể xảy ra trong ngắn hạn. Dữ liệu lịch sử cho thấy ngay cả trong bối cảnh lệnh cấm khai thác của Trung Quốc vào năm 2021, các vụ phá sản crypto vào năm 2022 và các sự kiện chính trị lớn vào năm 2024, thì biến động trung bình trong tháng 7, tháng 9 và tháng 10 vẫn ở mức thấp.

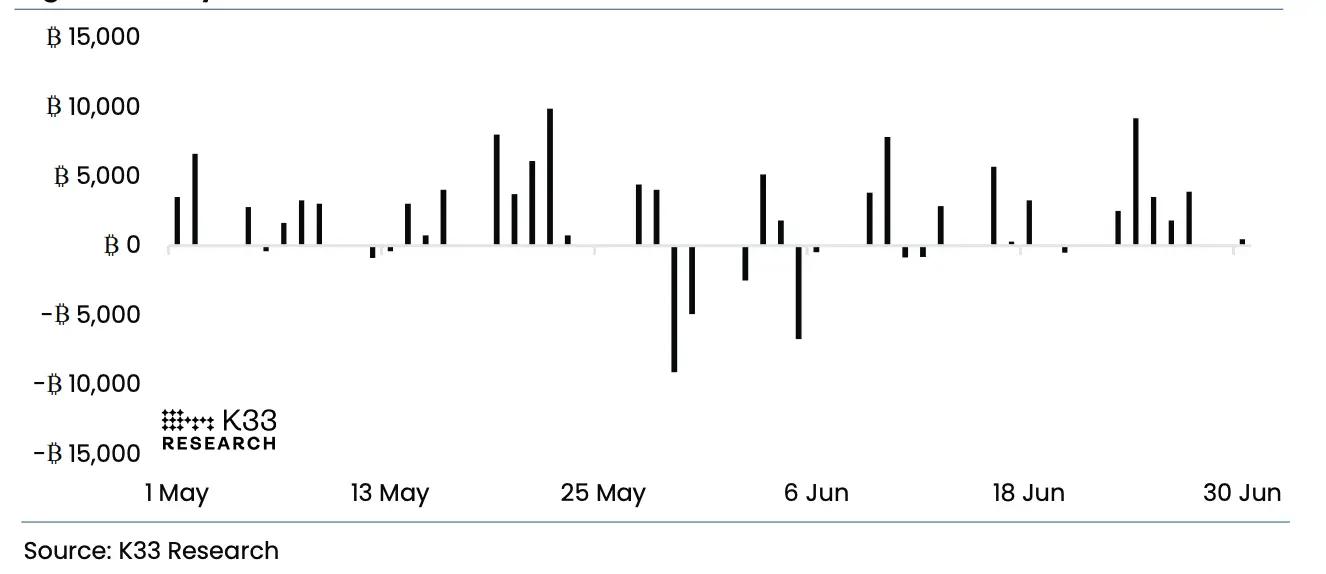

Hình 3: Dòng tiền ròng hàng ngày của Quỹ ETP BTC toàn cầu

Mặc dù giá yếu, dòng tiền vẫn mạnh. Bitcoin ETP (sản phẩm giao dịch sàn giao dịch ) ghi nhận dòng tiền ròng chảy vào là 18.877 BTC trong tuần qua, hầu như hoàn toàn do dòng tiền lượng lớn từ các ETF spot của Hoa Kỳ, đánh dấu dòng tiền chảy vào hàng tuần mạnh nhất kể từ ngày 28 tháng 5. Tuy nhiên, dòng tiền chảy vào mạnh mẽ trái ngược hẳn với giá trì trệ, cho thấy áp lực bán đáng kể trên thị trường.

Do đó, bất chấp sự hiện diện của nhiều chất xúc tác thị trường tiềm năng vào tháng 7 năm 2025, dựa trên các mô hình trước đây, thị trường có khả năng sẽ vẫn ở giai đoạn yếu điển hình của mùa hè với khối lượng và bối cảnh thấp.

Thị trường phái sinh

Nhìn chung, phí bảo hiểm tương lai CME thấp, dòng tiền ETF đòn bẩy hạn chế và đòn bẩy thấp cùng tỷ suất lợi nhuận khiêm tốn trên thị trường hợp đồng vĩnh viễn là những dấu hiệu cho thấy rủi ro về sự siết chặt thị trường do đòn bẩy là hạn chế trong thời gian tới.

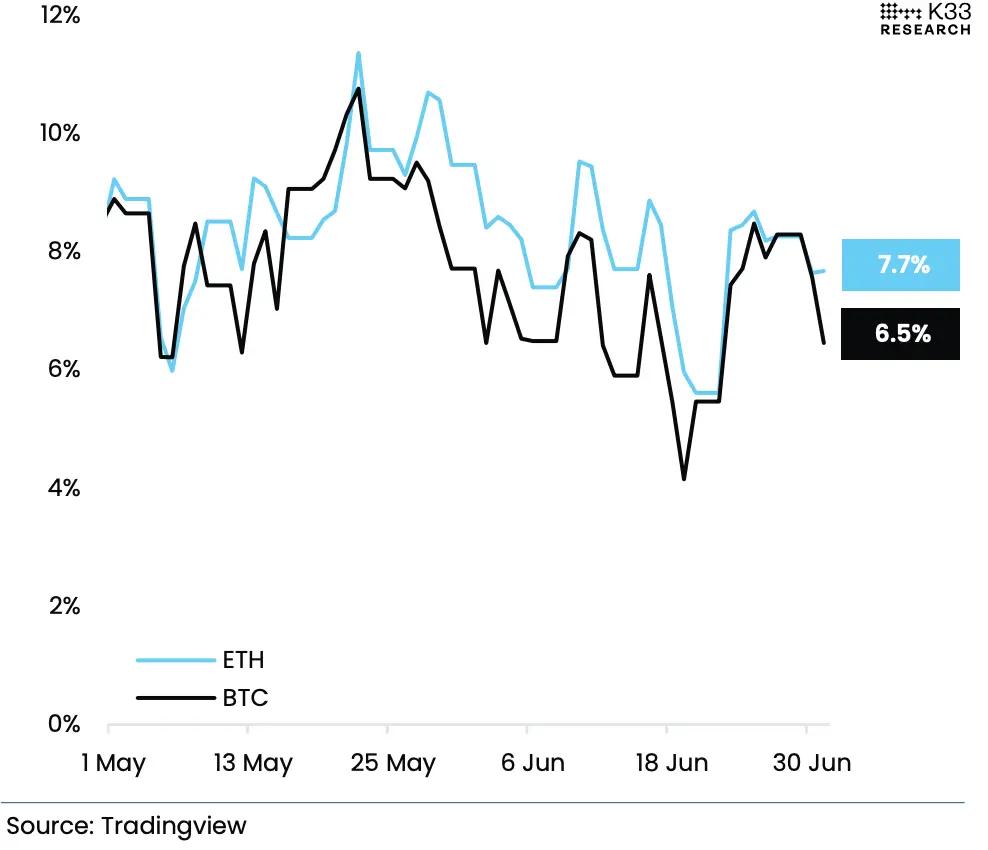

Hình 6: Tâm lý đang ngự trị khi chúng ta bước vào nửa cuối năm - Hợp đồng tương lai BTC và ETH của CME được tính theo năm theo cơ sở lăn 1 tháng

Hình 7: Phí bảo hiểm tương lai tăng, hoạt động hợp đồng tháng lần chậm chạp - Hợp đồng tương lai BTC CME: phí bảo hiểm trung bình hàng ngày tháng lần

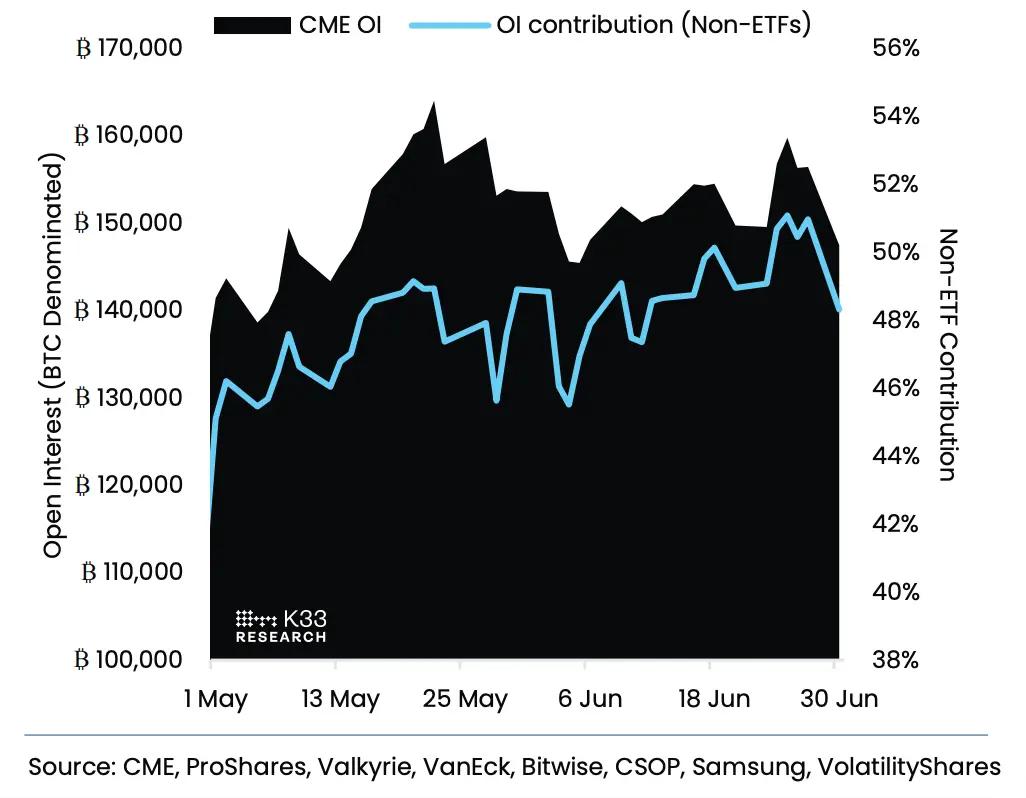

- CME: Hợp đồng tương lai crypto CME có một tuần ảm đạm khi người giao dịch tránh các vị thế định hướng mới và rủi ro chung vẫn ổn định mặc dù hợp đồng tháng 6 hết hạn quan trọng. Phí bảo hiểm hàng năm cho hợp đồng tương lai Bitcoin vẫn yếu, dao động quanh mức 7-8% và giảm xuống 6,5% trong phiên giao dịch đầu ngày thứ Ba, mức thấp nhất trong 8 ngày qua.

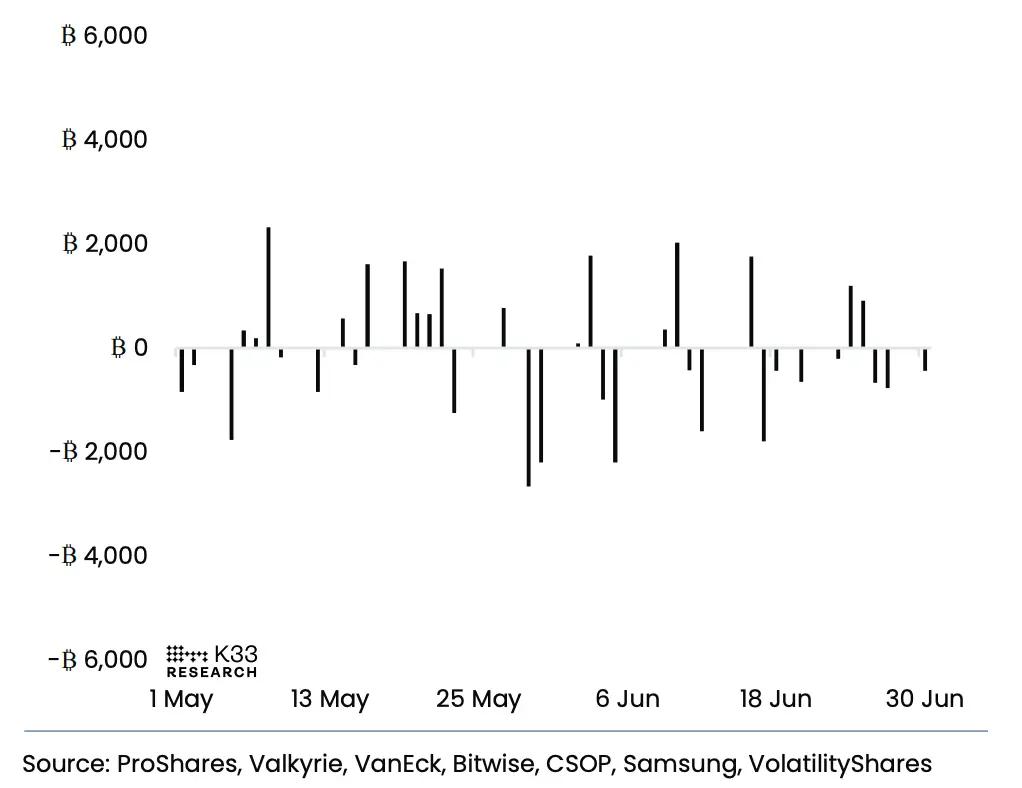

Hình 8: Hoạt động của ETF tương lai bị hạn chế – ETF dựa trên tương lai: dòng tiền chảy vào ròng (tính theo BTC tương đương)

Hình 9: Lãi suất mở hết hạn vào tháng 6 giảm 8.960 BTC – Hợp đồng tương lai BTC CME: Lãi suất mở

- ETF đòn bẩy: Hoạt động ETF đòn bẩy cũng tương tự như vậy, với dòng tiền chảy ra nhỏ kể từ thứ năm, cho thấy khẩu vị rủi ro thấp của thị trường vẫn vững chắc. Lãi suất mở của CME đã giảm 2.105 BTC trong tuần qua, chủ yếu do các nhà giao dịch nắm giữ 8.960 BTC hợp đồng tháng 6 cho đến khi hết hạn. Trong hai tháng qua, khi giá Bitcoin vẫn ở mức trên 100.000 đô la, lãi suất mở của nó đã dao động trong phạm vi hẹp từ 145.000 đến 160.000 BTC.

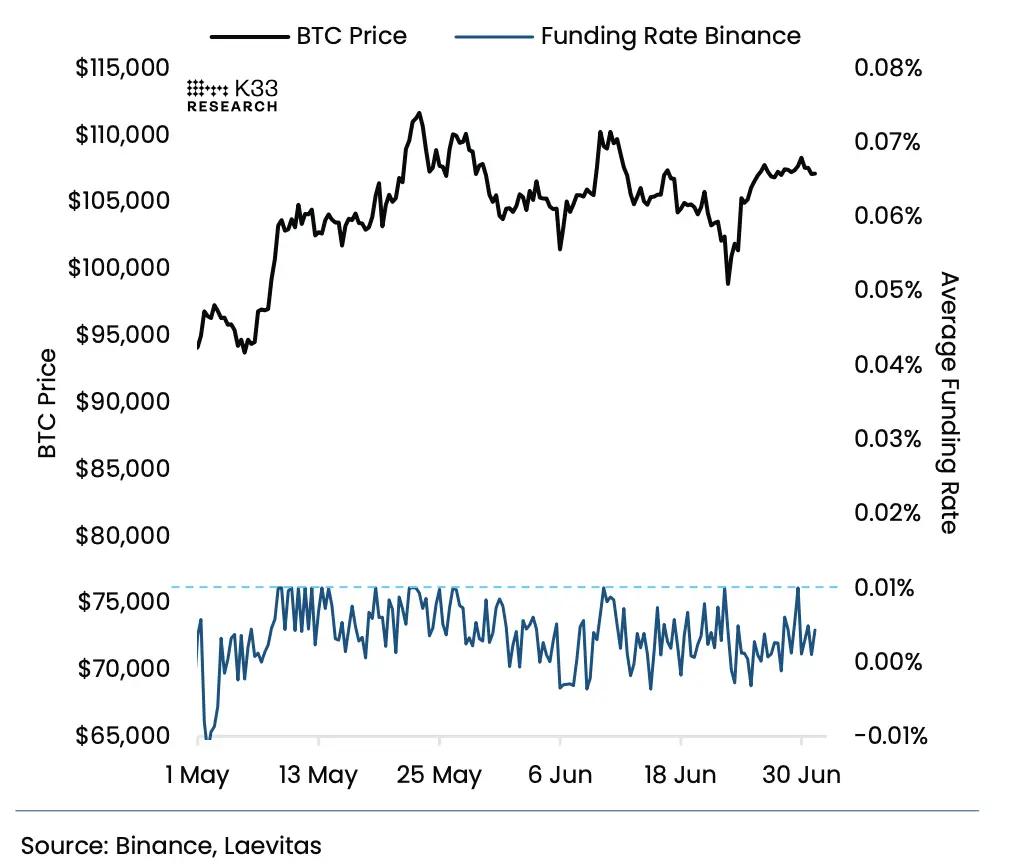

Hình 10: Hợp đồng vĩnh viễn không có dấu hiệu chấp nhận rủi ro- Hợp đồng vĩnh viễn Bitcoin: tỷ lệ tài trợ so với giá BTC

Hình 11: Sự trì trệ trong hoạt động của hợp đồng vĩnh viễn – Hợp đồng vĩnh viễn Bitcoin: Lãi suất mở

- Hoán đổi vĩnh viễn: Tâm lý thận trọng tương tự cũng được phản ánh trong thị trường hoán đổi vĩnh viễn. Tỷ lệ tài trợ hàng năm trong 7 ngày trung bình chỉ đạt 2,5%, thấp hơn nhiều so với mức trung tính là 10,95%. Điều này cho thấy sự thiếu thiện chí trong việc thiết lập các vị thế mua mới, khiến giá hoán đổi vĩnh viễn vẫn thấp hơn giá spot . Khối lượng mở hoán đổi vĩnh viễn Bitcoin vẫn thấp hơn nhiều so với mức cao nhất vào tháng 5, về cơ bản là trì trệ ở mức 266.000 Bitcoin, chỉ phục hồi nhẹ so với mức thấp nhất của tuần trước là 257.000 Bitcoin.

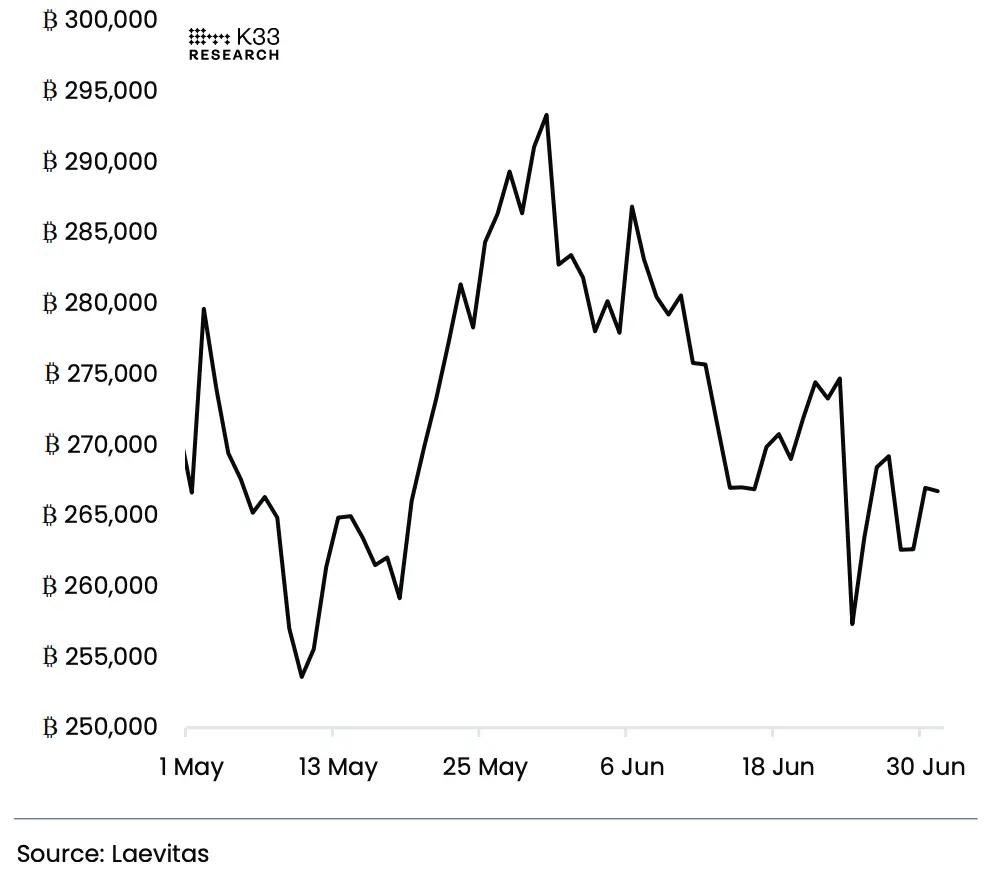

Hình 12: Độ lệch của mỗi kỳ hạn có xu hướng trung tính- Tùy chọn BTC: Độ lệch 25D (1 tháng + 6 tháng)

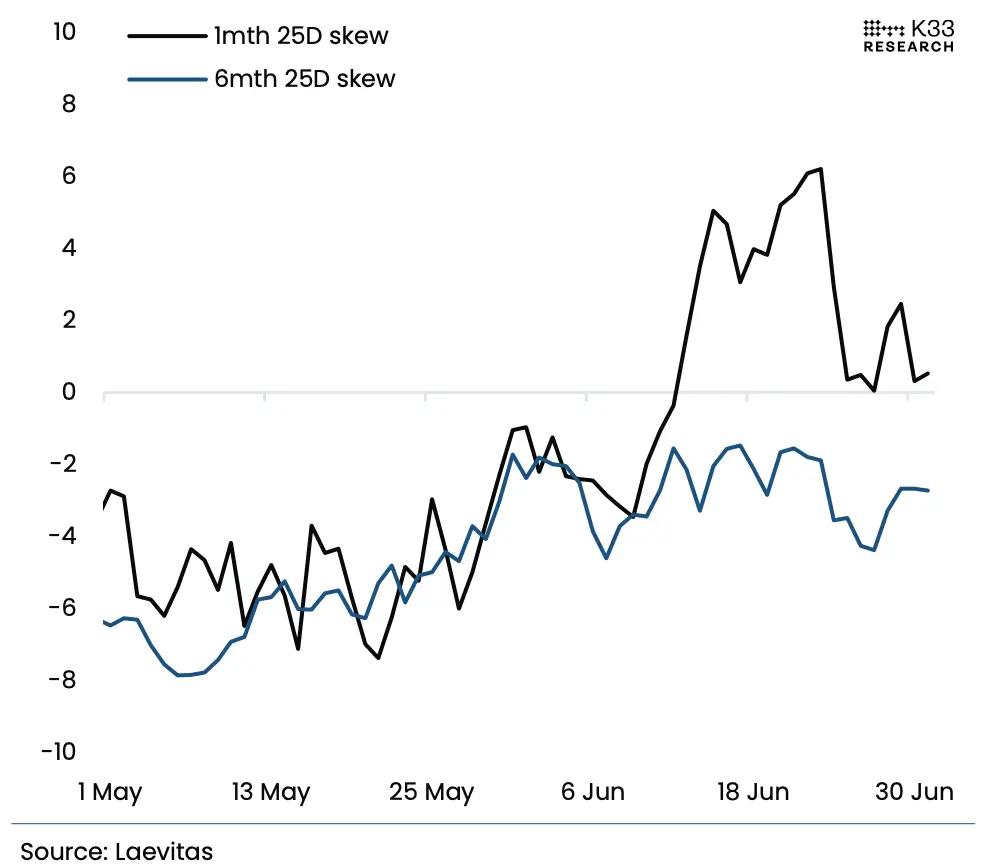

Hình 13: Biến động ngụ ý đạt mức thấp mới trong năm - Tùy chọn BTC: Biến động ngụ ý

- Thị trường quyền chọn: Đồng thời, trong thị trường quyền chọn Bitcoin, do giá đi ngang dài hạn và hoạt động giao dịch giảm, nhu cầu đặt cược theo hướng của thị trường đã yếu đi và độ lệch của các kỳ hạn khác nhau có xu hướng trung tính. Đồng thời, sự điều chỉnh giá dài hạn đã nén biến động ngụ ý xuống mức thấp mới trong năm và thị trường kỳ vọng rằng thị trường mùa hè sẽ tiếp tục tiến triển chậm.

Sự trỗi dậy của thị trường phái sinh Altcoin

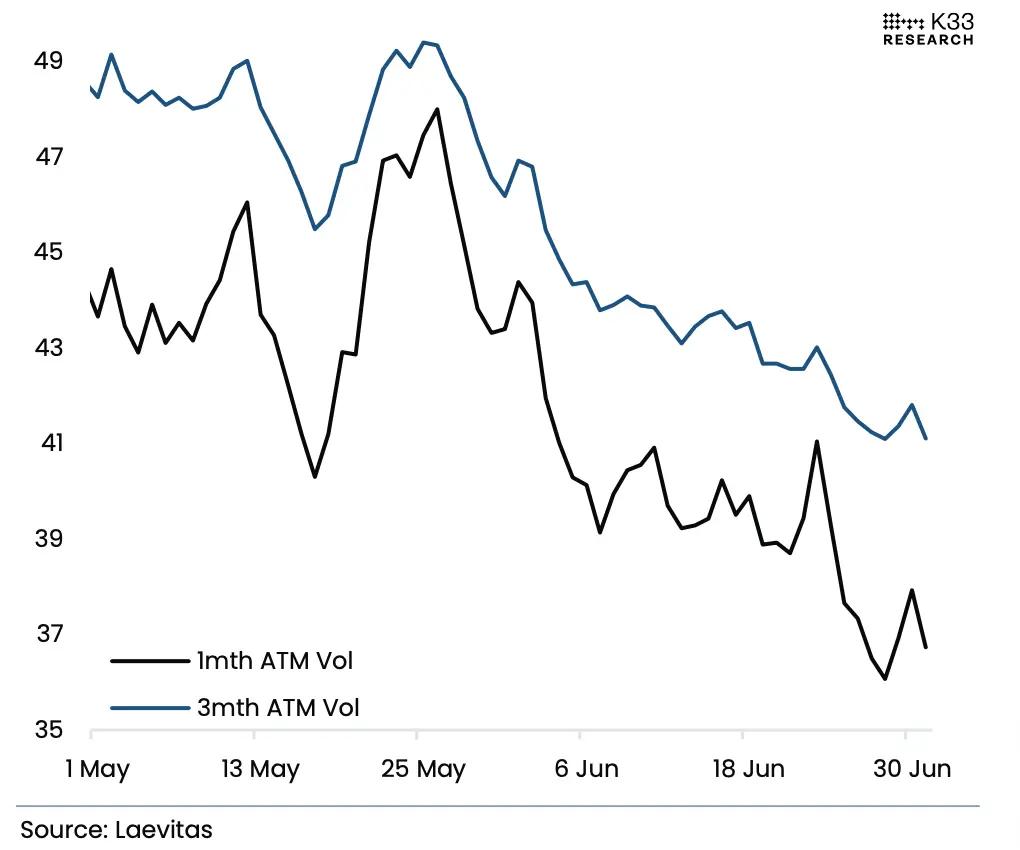

Đòn bẩy tương đối trên thị trường Altcoin tăng đáng kể trong năm qua. Khối lượng mở vĩnh viễn đã tăng gần gấp đôi so với giá trị vốn hóa thị trường, từ 3% vào ngày 1 tháng 7 năm 2024 tăng trưởng 5,6% hiện nay, cho thấy giao dịch đòn bẩy trong Altcoin đang hoạt động tích cực hơn nhiều so với một năm trước.

Hình 14: Lãi suất mở của Altcoin so với giá trị vốn hóa thị trường(chỉ số OI/tổng giá trị vốn hóa thị trường, không bao gồm USDT và USDC)

Lãi suất mở danh nghĩa của Ethereum tăng trưởng 68%, từ 3,5 triệu ETH lên 6,88 triệu ETH. Lãi suất mở danh nghĩa của Solana tăng trưởng 115%, từ 13,2 triệu SOL lên 28,3 triệu SOL. Ngược lại, lãi suất mở của Bitcoin vẫn hầu như không thay đổi, từ 263.000 BTC vào ngày 1 tháng 7 năm 2024 lên 266.000 BTC vào ngày 1 tháng 7 năm 2025, cho thấy sự tập trung của các nhà giao dịch đang ngày càng chuyển sang Altcoin.

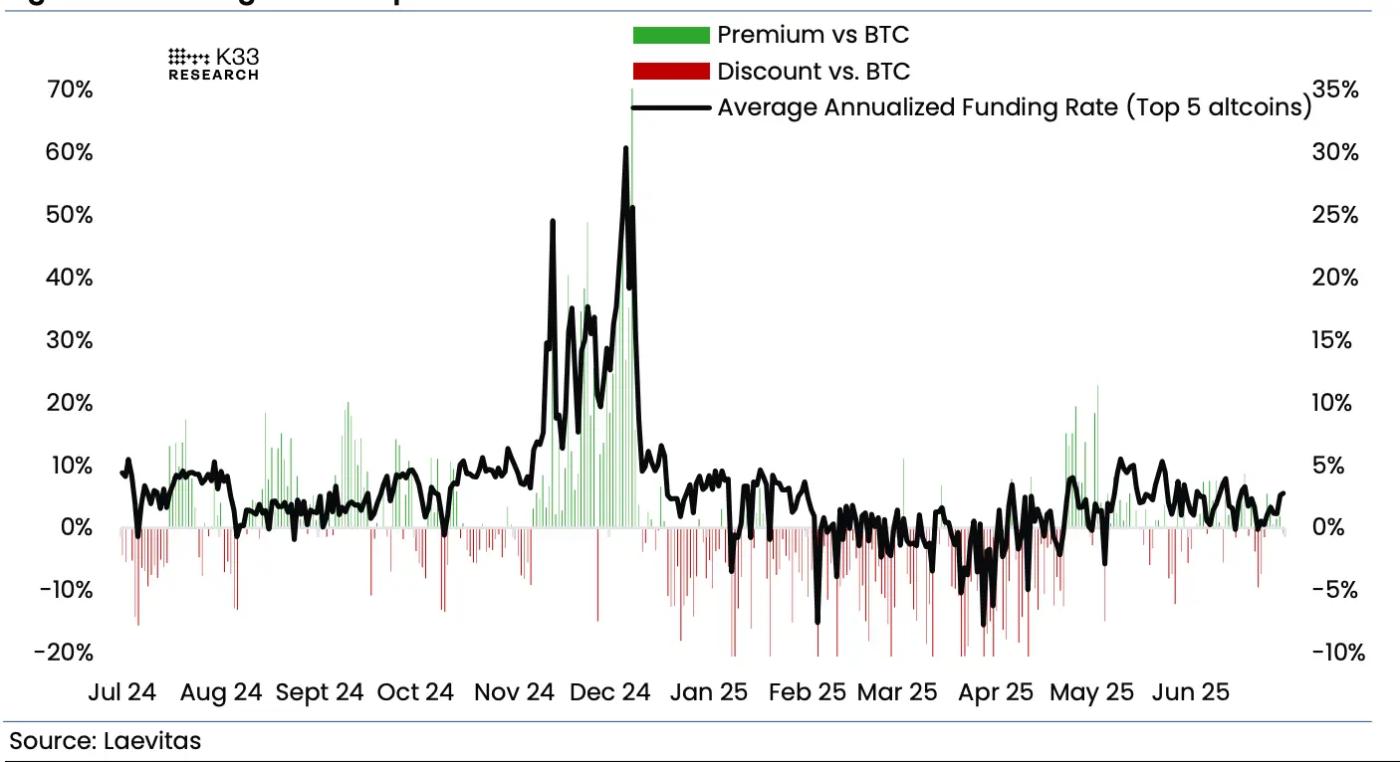

Hình 15: Tỷ lệ tài trợ: 5 Altcoin hàng đầu

Hình 16: Tỷ lệ phần trăm khối lượng giao dịch Bitcoin trong mỗi tháng từ năm 2021 đến năm 2024 (trung bình + dữ liệu năm 2024)

Tuy nhiên, bất chấp sự gia tăng ổn định trong khối lượng mở Altcoin , tỷ lệ tài trợ Altcoin vẫn vẽ nên một bức tranh thận trọng về thị trường. Khi tâm lý thị trường ở mức cao vào tháng 11/tháng 12 năm ngoái, tỷ lệ tài trợ trung bình của năm Altcoin hàng đầu giá trị vốn hóa thị trường (ETH, XRP, SOL, BNB, DOGE) lên tới 60%, cao hơn 35 điểm phần trăm so với tỷ lệ tài trợ Bitcoin trong cùng kỳ. Nhưng trong nửa đầu năm 2025, tỷ lệ tài trợ của nó đã tiến gần hoặc thậm chí thấp hơn mức của Bitcoin, cho thấy tâm lý không thích rủi ro. Hiện tượng tăng trưởng ổn định trong khối lượng mở và tỷ lệ tài trợ vừa phải này cho thấy chiến lược vị thế của toàn bộ thị trường khá hạn chế.