Được viết bởi: coinglass

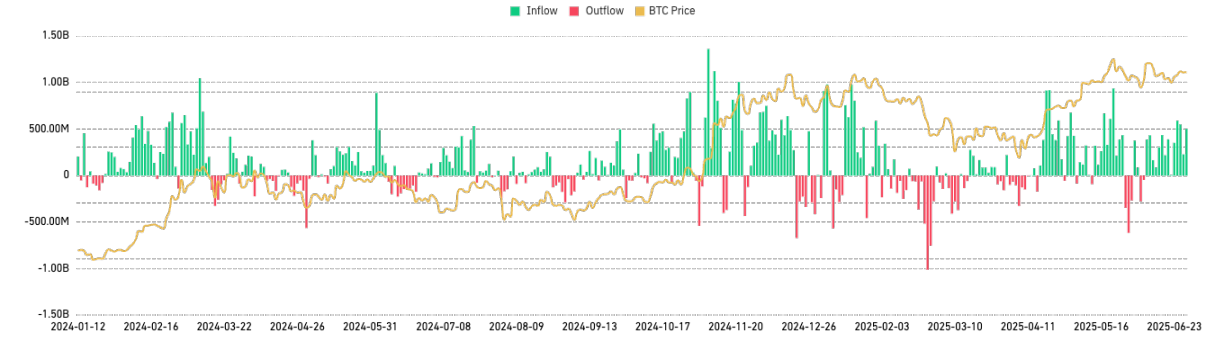

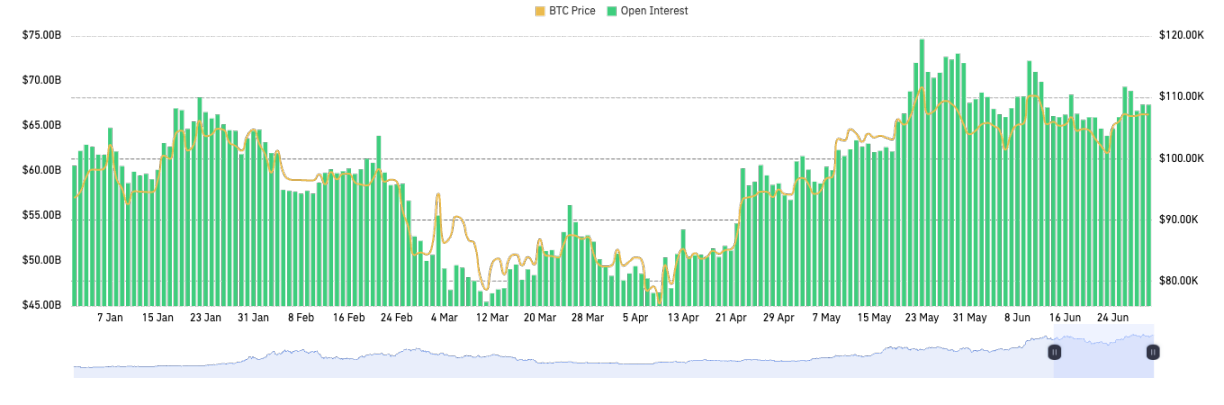

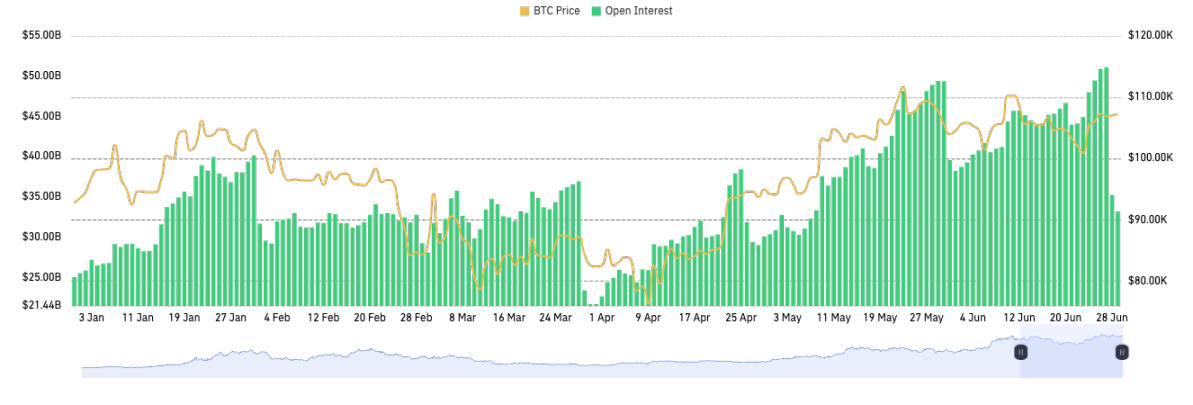

Trong nửa đầu năm 2025, hoàn cảnh vĩ mô toàn cầu tiếp tục biến động. Cục dự trữ liên bang Hoa Kỳ lần dừng cắt giảm lãi suất, cho thấy chính sách tiền tệ của họ đã bước vào giai đoạn "chờ đợi và quan sát", trong khi việc chính quyền Trump tăng thuế quan và các xung đột địa chính trị nâng cấp đã làm xói mòn cấu trúc khẩu vị rủi ro toàn cầu. Đồng thời, thị trường phái sinh crypto tiếp tục đà tăng trưởng mạnh mẽ vào cuối năm 2024, và quy mô tổng thể đạt mức cao mới. Sau khi BTC vượt qua mức cao lịch sử 111.000 đô la vào đầu năm và bước vào giai đoạn điều chỉnh giá, khối lượng hợp đồng mở (OI) phái sinh BTC toàn cầu tăng trưởng mạnh mẽ, và tổng khối lượng hợp đồng mở trong tháng 1-6 đã tăng vọt từ khoảng 60 tỷ đô la Mỹ lên mức tối đa hơn 70 tỷ đô la Mỹ. Tính đến tháng 6, mặc dù giá BTC tương đối ổn định quanh mức 100.000 đô la Mỹ, thị trường phái sinh đã trải qua lần xáo trộn mua-bán, rủi ro đòn bẩy đã được giải phóng và cấu trúc thị trường tương đối lành mạnh.

Báo cáo này dự báo cho Quý 3 và Quý 4. Dự kiến, dưới tác động của hoàn cảnh vĩ mô (như những thay đổi trong chính sách lãi suất của Hoa Kỳ) và các quỹ đầu tư tổ chức, thị trường phái sinh sẽ tiếp tục mở rộng và biến động có thể vẫn ở mức hội tụ. Đồng thời, chỉ báo rủi ro cần được theo dõi liên tục, và chúng tôi vẫn thận trọng lạc quan về tăng giá liên tục của BTC.

Tổng quan thị trường

Tổng quan thị trường

Trong quý đầu tiên và quý thứ hai của năm 2025, giá BTC đã trải qua những biến động đáng kể. Vào đầu năm, giá BTC đạt mức cao nhất là 110.000 đô la vào tháng 1, sau đó giảm xuống còn khoảng 75.000 đô la vào tháng 4, giảm khoảng 30%. Tuy nhiên, với sự cải thiện của tâm lý thị trường và sự quan tâm liên tục của các nhà đầu tư tổ chức, giá BTC đã tăng trở lại vào tháng 5, đạt mức cao nhất là 112.000 đô la. Tính đến tháng 6, giá ổn định ở mức khoảng 107.000 đô la. Đồng thời, thị phần của BTC tiếp tục tăng mạnh trong nửa đầu năm 2025. Theo dữ liệu của Tradingview, thị phần của BTC đạt 60% vào cuối quý đầu tiên, mức cao nhất kể từ năm 2021. Xu hướng này tiếp tục trong quý thứ hai, với thị phần hơn 65%, cho thấy sự ưa chuộng của các nhà đầu tư đối với BTC.

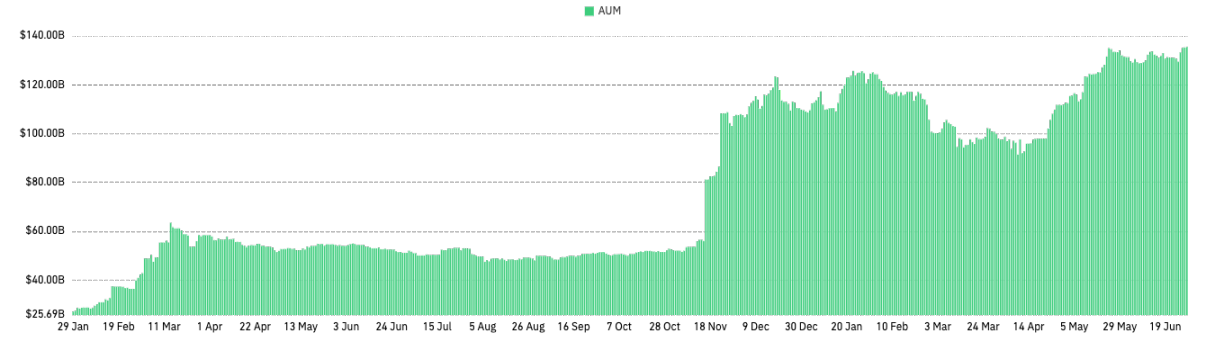

Đồng thời, sự quan tâm của các nhà đầu tư tổ chức đối với BTC tiếp tục tăng trưởng và các ETF spot BTC tiếp tục đổ vào, với tổng Tài sản đang quản lí vượt quá 130 tỷ đô la. Ngoài ra, một số yếu tố kinh tế vĩ mô toàn cầu, chẳng hạn như sự suy giảm của chỉ số đô la Mỹ và sự mất lòng tin vào hệ thống tài chính truyền thống, cũng đã thúc đẩy sức hấp dẫn của BTC như một phương tiện lưu trữ giá trị.

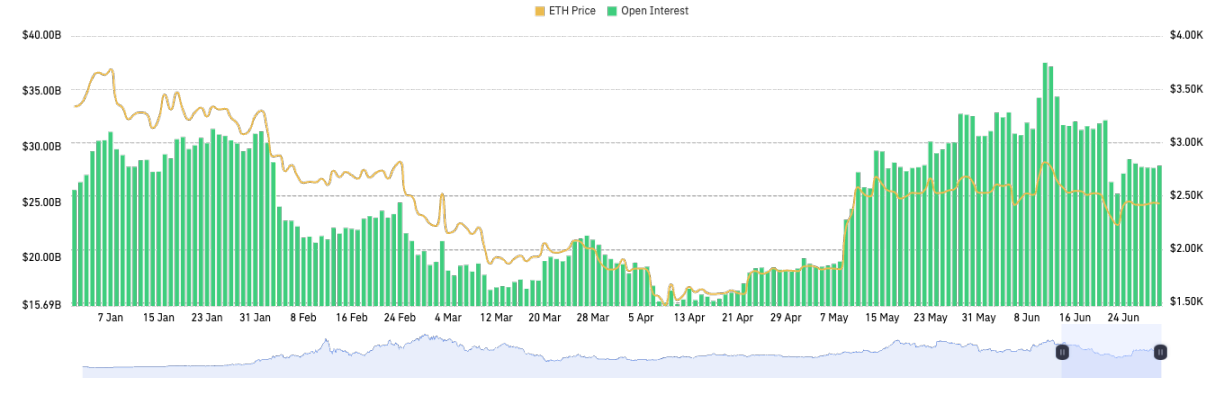

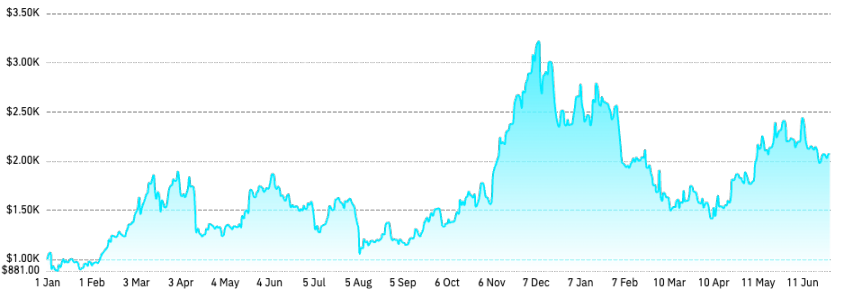

Trong nửa đầu năm 2025, hiệu suất chung của ETH rất đáng thất vọng. Mặc dù giá ETH đã đạt mức cao nhất trong thời gian ngắn vào khoảng 3.700 đô la vào đầu năm, nhưng sau đó đã giảm mạnh. Đến tháng 4, ETH đã giảm xuống dưới 1.400 đô la, giảm hơn 60%. Sự phục hồi giá trong tháng 5 là hạn chế. Ngay cả khi có các lợi ích kỹ thuật (chẳng hạn như nâng cấp Pectra), ETH vẫn chỉ phục hồi lên khoảng 2.700 đô la, không thể lấy lại mức cao vào đầu năm. Tính đến ngày 1 tháng 6, giá ETH ổn định ở mức khoảng 2.500 đô la, giảm gần 30% so với mức cao vào đầu năm và không cho thấy dấu hiệu phục hồi bền vững mạnh mẽ.

Sự phân kỳ giữa ETH và BTC đặc biệt rõ ràng. Trong bối cảnh BTC phục hồi và tiếp tục tăng vị trí chủ đạo thị trường, ETH không những không tăng đồng bộ mà còn cho thấy sự yếu kém rõ rệt. Hiện tượng này được phản ánh qua sự giảm đáng kể tỷ lệ ETH/BTC, từ 0,036 vào đầu năm xuống mức thấp nhất khoảng 0,017, giảm hơn 50%. Sự phân kỳ này cho thấy niềm tin của thị trường vào ETH đang suy giảm đáng kể. Dự kiến trong quý 3 đến quý 4 năm 2025, với việc cơ chế thế chấp ETF SPOT được phê duyệt, khẩu vị rủi ro của thị trường có thể phục hồi và tâm lý chung được kỳ vọng sẽ cải thiện.

Điểm yếu chung của thị trường Altcoin thậm chí còn đáng kể hơn. Dữ liệu coinglass cho thấy mặc dù một số Altcoin chính thống, đại diện bởi Solana , tăng trong thời gian ngắn vào đầu năm, nhưng sau đó đã trải qua một điều chỉnh hồi liên tục. SOL đã giảm từ mức cao khoảng 295 đô la xuống mức thấp nhất vào tháng 4 là khoảng 113 đô la, giảm hơn 60%. Hầu hết Altcoin khác (như Avalanche, Polkadot, ADA) cũng nhìn chung trải qua mức giảm tương tự hoặc thậm chí còn lớn hơn. Một số Altcoin thậm chí đã giảm hơn 90% so với mức đỉnh. Hiện tượng này cho thấy tâm lý rủi ro của thị trường đối với tài sản rủi ro cao đã gia tăng.

Trong hoàn cảnh thị trường hiện tại, địa vị của BTC như rủi ro tài sản e ngại rủi ro đã được củng cố đáng kể, và các thuộc tính của nó đã thay đổi từ "sản phẩm đầu cơ" sang " tài sản phân bổ tổ chức/ tài sản vĩ mô", trong khi ETH và Altcoin vẫn chủ yếu là "vốn bản địa crypto, đầu cơ nhà đầu tư bán lẻ, hoạt động DeFi", và định vị tài sản tương tự như cổ phiếu công nghệ hơn. Thị trường ETH và Altcoin tiếp tục suy yếu do sự sụt giảm trong sở thích vốn, áp lực cạnh tranh gia tăng và tác động của hoàn cảnh vĩ mô và quy định. Ngoại trừ mở rộng liên tục của hệ sinh thái của một số chuỗi công khai(như Solana ), thị trường Altcoin nhìn chung thiếu sự đổi mới công nghệ rõ ràng hoặc các kịch bản ứng dụng quy mô lớn mới, khiến việc thu hút sự chú ý liên tục của các nhà đầu tư trở nên khó khăn. Trong ngắn hạn, do những hạn chế thanh khoản ở cấp độ vĩ mô, thị trường ETH và Altcoin sẽ khó có thể đảo ngược đáng kể xu hướng yếu kém nếu không có một hệ sinh thái hoặc động lực công nghệ mạnh mẽ mới, và tâm lý đầu tư của các nhà đầu tư đối với Altcoin vẫn thận trọng và bảo thủ.

Vị thế giữ phái sinh BTC/ETH và xu hướng đòn bẩy

Tổng số lãi suất mở của BTC đạt mức cao mới trong nửa đầu năm 2025. Được thúc đẩy bởi dòng tiền lớn đổ vào spot và nhu cầu mạnh mẽ đối với hợp đồng tương lai, OI tương lai BTC tiếp tục tăng, vượt quá 70 tỷ đô la Mỹ vào tháng 5 năm nay.

Điều đáng chú ý là thị phần của sàn giao dịch được quản lý truyền thống như CME đã tăng nhanh chóng. Tính đến ngày 1 tháng 6, dữ liệu coinglass cho thấy khối lượng hợp đồng tương lai mở của CMEBTC đạt 158.300 BTC (khoảng 16,5 tỷ đô la Mỹ), đứng đầu trong số tất cả sàn giao dịch, vượt qua con số 118.700 BTC (khoảng 12,3 tỷ đô la Mỹ) của Binance trong cùng kỳ. Điều này phản ánh rằng các tổ chức đã tham gia thị trường thông qua các kênh được quản lý, và CME và ETF đã trở thành những nguồn gia tăng quan trọng. Binance vẫn có khối lượng hợp đồng mở lớn nhất trong số sàn giao dịch crypto , nhưng thị phần của sàn này đã bị pha loãng.

Đối với ETH, giống như BTC, tổng số hợp đồng mở của nó đã đạt mức cao mới trong nửa đầu năm 2025 và vượt quá 30 tỷ đô la vào tháng 5 năm nay. Tính đến ngày 1 tháng 6, dữ liệu coinglass cho thấy hợp đồng tương lai ETH của Binance đã mở 2,354 triệu ETH (khoảng 6 tỷ đô la), đứng đầu trong số tất cả sàn giao dịch.

Nhìn chung, việc sử dụng đòn bẩy của người dùng sàn giao dịch có xu hướng hợp lý trong nửa đầu năm. Mặc dù tổng số hợp đồng mở trên thị trường đã tăng lên, nhưng lần biến động mạnh đã giải quyết các vị thế đòn bẩy quá mức, và tỷ lệ đòn bẩy trung bình sàn giao dịch vẫn chưa vượt khỏi tầm kiểm soát. Đặc biệt là sau những biến động của thị trường trong tháng 2 và tháng 4, dự trữ ký tiền ký quỹ sàn giao dịch tương đối dồi dào, và chỉ báo tỷ lệ đòn bẩy của toàn thị trường đôi khi đạt đến đỉnh điểm nhưng chưa có xu hướng tăng liên tục.

Phân tích Chỉ số phái sinh coinglass (CGDI)

Chỉ số Phái sinh coinglass ( COINGLASS ) là một chỉ số đo lường hiệu suất giá của thị trường phái sinh crypto toàn cầu. Hiện tại, hơn 80% khối lượng giao dịch trên thị trường crypto đến từ các hợp đồng phái sinh, và chỉ số spot chính thống không thể phản ánh hiệu quả cơ chế định giá cốt lõi của thị trường. CGDI theo dõi động giá của 100 hợp đồng tương lai crypto chính thống hàng đầu, được xếp hạng theo giá trị vốn hóa thị trường hợp đồng mở (Open Interest), và kết hợp số hợp đồng mở (Open Interest) của chúng để tính trọng số giá trị, nhằm xây dựng một chỉ báo xu hướng thị trường phái sinh có tính đại diện cao theo thời gian thực.

CGDI cho thấy xu hướng phân kỳ so với giá BTC trong nửa đầu năm. Đầu năm, BTC tăng mạnh nhờ lực mua của các tổ chức, và giá vẫn ở gần mức cao lịch sử, nhưng CGDI đã giảm kể từ tháng 2 - nguyên nhân của sự sụt giảm này là do giá tài sản hợp đồng chính thống khác suy yếu. Vì CGDI được tính theo phương pháp tính trọng số OI của tài sản hợp đồng chính thống, nên hợp đồng tương lai ETH và Altcoin không tăng giá đồng bộ trong khi BTC là đồng tiền duy nhất nổi bật, kéo giảm hiệu suất của chỉ số toàn diện. Tóm lại, các quỹ rõ ràng đã tập trung vào BTC trong nửa đầu năm. BTC vẫn mạnh, chủ yếu được hỗ trợ bởi lượng nắm giữ dài hạn của các tổ chức và hiệu ứng ETF spot. Thị phần BTC tăng, trong khi sự nguội lạnh của tâm lý đầu cơ trong lĩnh vực Altcoin và dòng vốn chảy ra đã khiến CGDI giảm trong khi giá BTC vẫn ở mức cao. Sự phân kỳ này phản ánh sự thay đổi trong sở thích rủi ro của các nhà đầu tư: lợi ích của ETF và nhu cầu tránh rủi ro đã dẫn đến việc các quỹ đổ tiền vào tài sản giá trị vốn hóa thị trường như BTC, trong khi sự bất ổn về quy định và hoạt động chốt lời đã gây áp lực lên tài sản lần và thị trường Altcoin .

Phân tích Chỉ số Rủi ro phái sinh coinglass (CDRI)

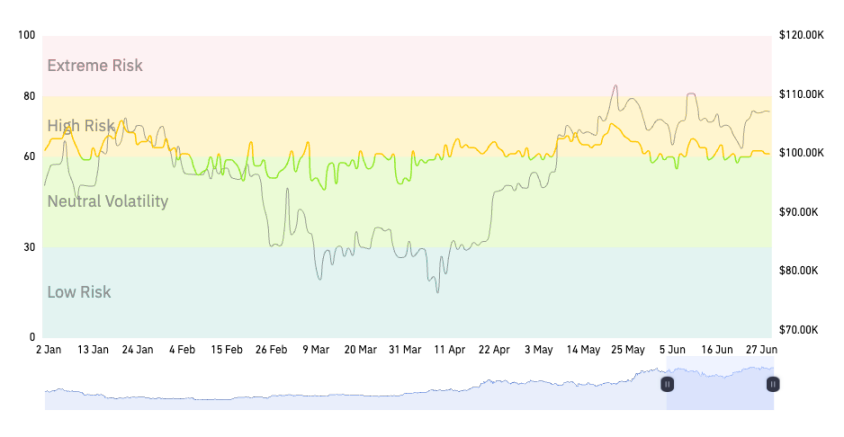

Chỉ số Rủi ro Phái sinh coinglass (sau đây gọi tắt là "CDRI") là chỉ báo đo lường coinglass độ rủi ro của thị trường phái sinh crypto . Chỉ số này được sử dụng để phản ánh định lượng mức độ sử dụng đòn bẩy, tâm lý giao dịch và rủi ro thanh lý hệ thống của thị trường hiện tại. CDRI tập trung vào các cảnh báo rủi ro hướng tới tương lai và đưa ra cảnh báo sớm khi cấu trúc thị trường xấu đi. Ngay cả khi giá vẫn tăng, chỉ số này vẫn sẽ cho thấy trạng thái rủi ro cao. Chỉ số này xây dựng bức tranh rủi ro thời gian thực của thị trường phái sinh crypto thông qua phân tích có trọng số trên nhiều khía cạnh như hợp đồng mở, tỷ lệ tài trợ, tỷ lệ long-short mua/bán, biến động hợp đồng và khối lượng thanh lý. CDRI là một mô hình chấm điểm rủi ro được chuẩn hóa, có thang điểm từ 0-100. Giá trị CDRI càng cao, thị trường càng gần trạng thái quá nóng hoặc mong manh, và khả năng xảy ra thanh lý hệ thống càng cao.

Chỉ số rủi ro phái sinh coinglass (CDRI) vẫn ở mức trung tính đến cao hơn một chút trong nửa đầu năm. Tính đến ngày 1 tháng 6, CDRI là 58, nằm trong phạm vi "rủi ro trung bình/ trung tính biến động", cho thấy thị trường không quá nóng hoặc hoảng loạn rõ ràng, và rủi ro ngắn hạn có thể kiểm soát được.

Phân tích dữ liệu phái sinh crypto

Phân tích tỷ lệ tài trợ hợp đồng vĩnh viễn

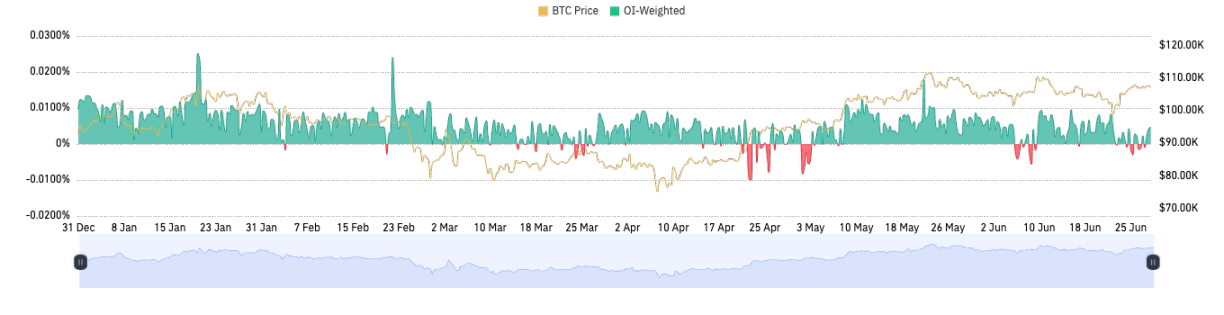

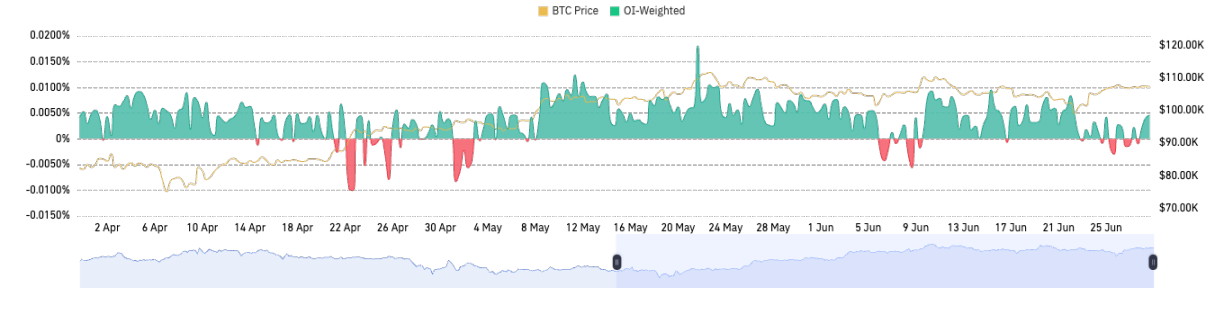

Sự thay đổi trong tỷ lệ tài trợ phản ánh trực tiếp việc sử dụng đòn bẩy trên thị trường. Tỷ lệ tài trợ dương thường đồng nghĩa với sự gia tăng vị thế giữ mua và tâm lý thị trường kỳ vọng tăng giá quan, trong khi tỷ lệ tài trợ âm có thể cho thấy áp lực bán đầu cơ giá xuống tăng và tâm lý thị trường thận trọng. Sự biến động của tỷ lệ tài trợ nhắc nhở các nhà đầu tư cần chú ý đến rủi ro đòn bẩy, đặc biệt là khi tâm lý thị trường thay đổi nhanh chóng.

Trong nửa đầu năm 2025, thị trường hợp đồng tương lai crypto nhìn chung cho thấy tình trạng vị thế mua chiếm ưu thế, và tỷ lệ tài trợ (funding rate) hầu như luôn ở mức dương. Tỷ lệ tài trợ của tài sản crypto lớn tiếp tục duy trì ở mức dương và cao hơn mức chuẩn 0,01%, cho thấy thị trường nhìn chung đang kỳ vọng tăng giá. Trong giai đoạn này, các nhà đầu tư lạc quan về triển vọng thị trường, thúc đẩy sự gia tăng vị thế mua. Do vị thế mua trở nên đông đúc và áp lực chốt lời gia tăng, giá BTC đã giảm trở lại tăng vào giữa đến cuối tháng 1, và tỷ lệ tài trợ cũng trở lại bình thường.

Bước vào quý 2, tâm lý thị trường đã trở lại trạng thái hợp lý. Từ tháng 4 đến tháng 6, tỷ lệ tài trợ chủ yếu được duy trì dưới 0,01% (khoảng 11% theo năm) và thậm chí còn chuyển sang tiêu cực trong một số giai đoạn, cho thấy cơn sốt đầu cơ đã lắng xuống và vị thế mua và bán có xu hướng cân bằng. Theo dữ liệu coinglass , số lần tỷ lệ tài trợ chuyển từ dương sang âm rất hạn chế, cho thấy không có nhiều thời điểm tâm lý bi quan của thị trường bùng phát. Khi tin tức về thuế quan của Trump gây ra sự sụt giảm mạnh vào đầu tháng 2, tỷ lệ tài trợ vĩnh viễn của BTC đã từng chuyển từ dương sang âm, cho thấy tâm lý đầu cơ giá xuống đã đạt đến cực điểm cục bộ; vào giữa tháng 4, khi BTC nhanh chóng giảm xuống khoảng 75.000 đô la, tỷ lệ tài trợ lại chuyển sang âm trong thời gian ngắn, cho thấy tâm lý đang bị đầu cơ giá xuống do hoảng loạn; vào giữa tháng 6, các cú sốc địa chính trị đã khiến tỷ lệ tài trợ rơi vào phạm vi âm lần thứ ba. Ngoại trừ những trường hợp lần này, tỷ lệ tài trợ vẫn duy trì ở mức dương trong phần lớn nửa đầu năm, phản ánh xu hướng bullish dài hạn của thị trường. Nửa đầu năm 2025 tiếp tục xu hướng của năm 2024: tỷ lệ tài trợ chuyển sang âm trong một vài trường hợp, và lần như vậy đều tương ứng với sự đảo ngược mạnh mẽ của tâm lý thị trường. Do đó, số lần chuyển đổi giữa tỷ lệ dương và âm có thể đóng vai trò là tín hiệu cho thấy tâm lý đảo ngược - một lần lần chuyển đổi nhỏ trong nửa đầu năm nay chỉ báo trước sự xuất hiện của một bước ngoặt trên thị trường.

Phân tích dữ liệu thị trường quyền chọn

Trong nửa đầu năm 2025, quy mô và độ sâu của thị trường quyền chọn BTC tăng đáng kể và hoạt động đạt mức cao mới. Tính đến ngày 1 tháng 6 năm 2025, thị trường quyền chọn crypto vẫn tập trung cao độ ở một số ít sàn giao dịch, chủ yếu bao gồm Deribit, OKX và Binance. Trong đó , Deribit chiếm hơn 60% thị thị phần quyền chọn và tiếp tục duy trì vị trí dẫn đầu tuyệt đối, trở thành trung tâm thanh khoản quyền chọn BTC/ETH chính thống. Đặc biệt là ở thị trường người dùng và tổ chức có giá trị ròng cao, nó được áp dụng rộng rãi do sản phẩm phong phú, thanh khoản tuyệt vời và quản lý rủi ro trưởng thành. Đồng thời, thị thị phần quyền chọn của Binance và OKX tăng trưởng nhẹ. Khi Binance và OKX tiếp tục hoàn thiện hệ thống sản phẩm quyền chọn của mình, thị phần của sàn giao dịch hàng đầu sẽ có xu hướng phân tán, nhưng địa vị dẫn đầu của Deribit sẽ khó bị lung lay vào năm 2025. Mặc dù thị thị phần các quyền chọn giao thức Chuỗi DeFi (như Lyra , Premia, v.v.) đã tăng lên, nhưng khối lượng chung vẫn còn hạn chế.

Theo dữ liệu coinglass , tổng số lượng hợp đồng quyền chọn mở cho BTC trên toàn thế giới đã đạt mức đỉnh lịch sử khoảng 49,3 tỷ đô la Mỹ vào ngày 30 tháng 5 năm 2025. Trong bối cảnh Thị trường Spot ổn định và biến động giảm , vị thế giữ quyền chọn đã tăng thay vì giảm, điều này cho thấy rõ ràng rằng các nhà đầu tư đã tăng nhu cầu sử dụng quyền chọn cho bố cục xuyên kỳ và phòng ngừa rủi ro. Về biến động ngụ ý (IV), nửa đầu năm cho thấy xu hướng đầu tiên là giảm và sau đó ổn định. Khi spot bước vào điều chỉnh giá ở mức cao, biến động ngụ ý của các quyền chọn đã giảm đáng kể so với năm ngoái. Vào tháng 5 năm nay, biến động ngụ ý 30 ngày của BTC đã giảm xuống mức thấp nhất trong những năm gần đây, cho thấy thị trường kỳ vọng biến động ngắn hạn hạn chế. Điều này hoàn toàn trái ngược với các vị thế mở khổng lồ: một mặt, có vị thế quyền chọn khổng lồ, mặt khác, có biến động thấp lịch sử, điều này cho thấy các nhà đầu tư kỳ vọng giá sẽ dao động trong một phạm vi hẹp hoặc áp dụng chiến lược bán để kiếm lợi nhuận. Tuy nhiên, bản thân biến động cực thấp cũng là rủi ro- một khi sự kiện thiên nga đen xảy ra, nó có thể gây ra sự gia tăng đột ngột về biến động và siết chặt vị thế. Trong cuộc khủng hoảng địa chính trị hồi tháng 6, chúng tôi đã quan sát thấy IV tăng nhẹ, và tỷ lệ Bán/Mua đồng loạt tăng lên khoảng 1,28, cho thấy tâm lý rủi ro ngắn hạn gia tăng. Nhìn chung, biến động ngụ ý trung bình của các quyền chọn trong nửa đầu năm vẫn ở mức vừa phải, không tăng đột biến như năm 2021.

Tóm tắt những điểm chính của thị trường quyền chọn: trong nửa đầu năm, vị thế giữ quyền chọn tiếp tục tăng và độ sâu thị trường tăng; nhà đầu tư rất quan tâm đến quyền chọn kỳ vọng tăng giá giá cao, nhưng đồng thời cũng phòng ngừa rủi ro cho quyền chọn bearish; biến động ngụ ý thấp và chiến lược của người bán chiếm ưu thế. Nhìn về nửa cuối năm, nếu Thị trường Spot vượt ra khỏi phạm vi sốc, hệ số biến động ngụ ý IV có thể tăng nhanh chóng, và thị trường quyền chọn có thể mở ra một đợt định hình lại giá mới.

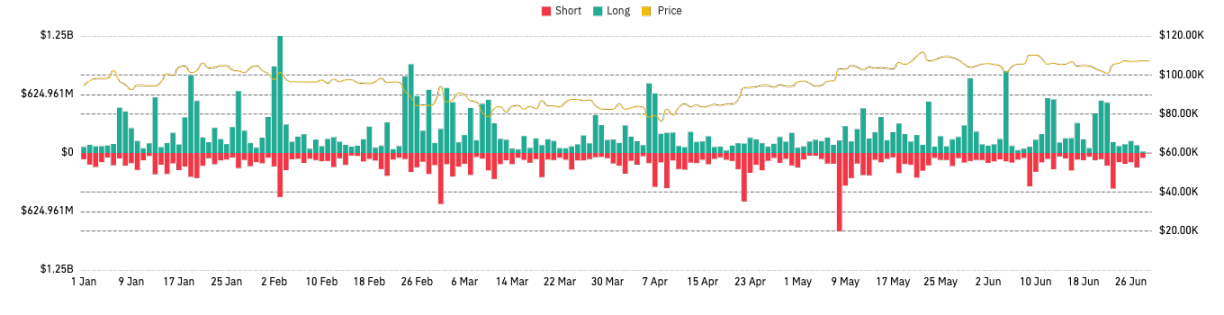

Phân tích dữ liệu thanh lý hợp đồng vĩnh viễn crypto

Nhìn vào nửa đầu năm 2025, quy mô cháy tài khoản) cực kỳ nổi bật. Đặc biệt trong lần thị trường sụp đổ, rủi ro lũy do các vị thế mua (long position) đã được giải phóng thông qua thanh lý tập trung. Theo dữ liệu coinglass , vào ngày 3 tháng 2 năm 2025, tổng cộng khoảng 2,23 tỷ đô la giá trị các vị thế đã bị buộc phải đóng trong vòng 24 giờ cùng ngày, trong đó các vị thế mua chiếm 1,88 tỷ đô la, và hơn 729.000 vị thế đã bị buộc phải đóng trong đợt sụp đổ lần . Đây là đợt thanh lý trong một ngày lớn nhất trong quý I và quý II năm 2025, do tuyên bố bất ngờ của Trump về việc áp thuế quan thương mại quy mô lớn, gây ra làn sóng bán tháo hoảng loạn trên thị trường.

Vào ngày 25 tháng 2, tin tức tiêu cực bùng nổ ở cấp độ vĩ mô. Trump xác nhận rằng thuế quan sẽ được thực hiện theo đúng lịch trình, gã khổng lồ bán lẻ Walmart của Hoa Kỳ cảnh báo về sự chậm lại hiệu suất trong tương lai và Biên bản họp Cục dự trữ liên bang Hoa Kỳ chuyển sang quan điểm diều hâu. Tin tức này khiến thị trường vốn đã mong manh trở nên tồi tệ hơn. Thị trường crypto một lần nữa trải qua một đợt bán tháo ồ ạt. BTC đã giảm xuống dưới mốc tâm lý quan trọng là 90.000 đô la vào ngày hôm đó, thiết lập mức thấp mới kể từ tháng 11 năm ngoái. Tổng số tiền thanh lý bắt buộc trên toàn bộ mạng lưới vào ngày hôm đó là khoảng 1,57 tỷ đô la. Cấu trúc thanh lý tương tự như lần đầu tháng 2. Cháy tài khoản vẫn chủ yếu là các lệnh mua dài hạn. Khi thị trường tiếp tục giảm, các quỹ đòn bẩy dài hạn tích lũy ở lượng lớn cao và được thanh lý theo cách tập trung. Ví dụ: Bybit, một sàn giao dịch, đã thanh lý các vị thế khoảng 666 triệu đô la, trong đó gần 90% là vị thế dài hạn. Về mặt tài sản, ngoài BTC và ETH bị ảnh hưởng nặng nề, Altcoin còn giảm mạnh hơn nữa. Ví dụ, sau khi Solana đạt mức cao vào giữa tháng 1, giá của nó đã giảm một nửa vào cuối tháng 2, giảm hơn 50% và việc thanh lý các hợp đồng vĩnh viễn liên quan đã vượt quá 150 triệu đô la. Vào đầu tháng 3, giá của BTC đã từng giảm xuống còn khoảng 82.000 đô la và các loại tiền tệ chính thống đã đạt mức thấp mới trong vài tháng.

Sau khi thị trường chạm mức thấp mới trong năm vào ngày 7 tháng 4, đòn bẩy dài hạn của toàn thị trường về cơ bản đã được xóa bỏ, tạo điều kiện thị trường tốt để tiếp tục tăng. Theo kinh nghiệm lịch sử, sau khi thanh lý vị thế dài hạn quy mô lớn, thị trường có xu hướng ổn định do giải phóng rủi ro đòn bẩy, có lợi cho việc chạm đáy và thị trường bước vào giai đoạn "sửa chữa sau khi giảm đòn bẩy". Vào ngày 23 tháng 4 năm 2025, thị trường crypto đã trải qua sự kiện thanh lý bán đầu cơ giá xuống lớn nhất trong năm, trở thành một trong những bước ngoặt mang tính biểu tượng nhất của thị trường cho đến nay trong năm 2025. Vào ngày 22 tháng 4, BTC đã tăng vọt gần 7% lên 93.000 đô la trong một thời gian ngắn, dẫn đến việc thanh lý bắt buộc hơn 600 triệu đô la đầu cơ giá xuống , chiếm 88% tổng số thanh lý trong ngày hôm đó, vượt xa các khoản lỗ dài hạn. Chiếm tỷ lệ cháy tài khoản đầu cơ giá xuống trên sàn giao dịch lớn vượt quá 75%. Trong trường hợp tăng nhanh đơn phương, thanh lý bán đầu cơ giá xuống sẽ khuếch đại đáng kể đà tăng và hình thành một đợt che đậy đầu cơ giá xuống "kiểu giẫm đạp". Tuy nhiên, xét trên góc độ toàn cầu, quy mô tuyệt đối của cháy tài khoản đầu cơ giá xuống trong nửa đầu năm thường thấp hơn quy mô của cháy tài khoản vị thế mua: ví dụ, quy mô của ngày thanh lý đầu cơ giá xuống lớn nhất (khoảng 500-600 triệu đô la Mỹ) nhỏ hơn đáng kể so với quy mô của ngày thanh lý vị thế mua vào tháng 2 (1,88 tỷ đô la Mỹ). Điều này liên quan đến chu kỳ tăng của toàn bộ thị trường. Những người mua dài hạn sẵn sàng tăng đòn bẩy và chịu rủi ro lớn hơn. Tuy nhiên, những người mua dài hạn lại quá lạc quan và có tỷ lệ đòn bẩy quá cao. Khi mức giá chính bị phá vỡ, rất dễ kích hoạt một chuỗi thanh lý, hình thành nên kiểu thị trường thanh lý đòn bẩy "vòng xoáy tử thần".

Vào tháng 2 năm 2025, Bybit một lần nữa công bố dữ liệu thanh toán bù trừ đầy đủ ra thị trường và công chúng thông qua API, trở thành một trong những sự kiện mang tính biểu tượng nhất trên thị trường phái sinh crypto trong những năm gần đây. Bối cảnh trực tiếp của động thái lần là sự chỉ trích ngày càng tăng của ngành về việc thiếu minh bạch dữ liệu nền tảng giao dịch , đặc biệt là việc công bố dữ liệu thanh toán bù trừ chưa đầy đủ, từ lâu đã dẫn đến tình trạng bất đối xứng thông tin thị trường và ảnh hưởng đến khả năng nhận diện và quản lý rủi ro thị trường của người tham gia giao dịch. Trong bối cảnh này, Bybit đã tích cực cải thiện cả chiều rộng và độ sâu của việc công bố dữ liệu , thể hiện quyết tâm nâng cao uy tín của nền tảng và nâng cao khả năng cạnh tranh trên thị trường. Bybit thúc đẩy công bố dữ liệu thanh toán bù trừ toàn diện và kịp thời là một biện pháp quan trọng nhằm thúc đẩy sự phát triển minh bạch và chuẩn hóa của thị trường phái sinh crypto . Việc công bố dữ dữ liệu thanh toán bù trừ đầy đủ theo thời gian thực giúp người tham gia thị trường và các nhà phân tích đánh giá chính xác hơn rủi ro thị trường, đặc biệt là trong giai đoạn thị trường biến động mạnh, đồng thời có thể giảm thiểu hiệu quả các sai sót về đánh giá rủi ro và tổn thất giao dịch do bất đối xứng thông tin gây ra. Động thái này đã nêu gương tốt về tính minh bạch dữ liệu cho toàn ngành và có vai trò tích cực trong việc thúc đẩy sự phát triển lành mạnh của thị trường phái sinh crypto .

Phân tích về sự phát triển của sàn giao dịch phái sinh

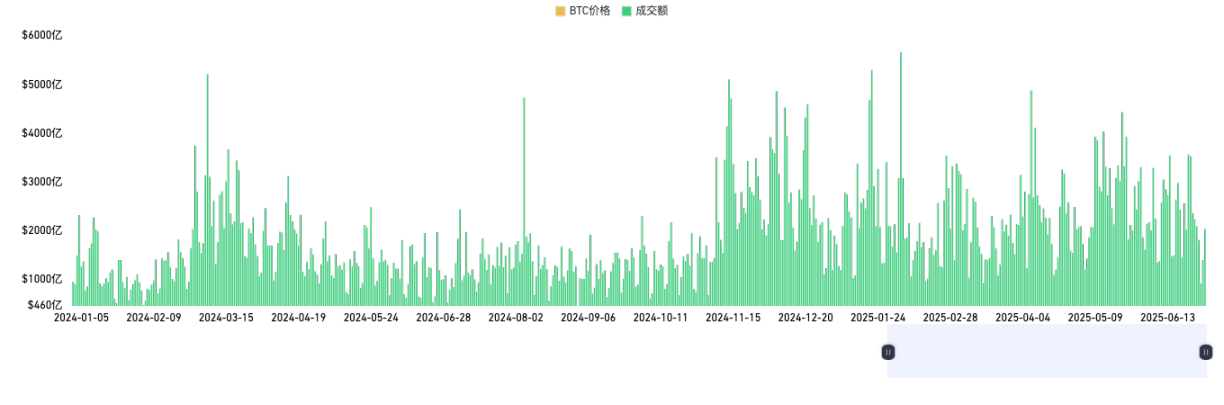

Phân tích khối lượng giao dịch phái sinh

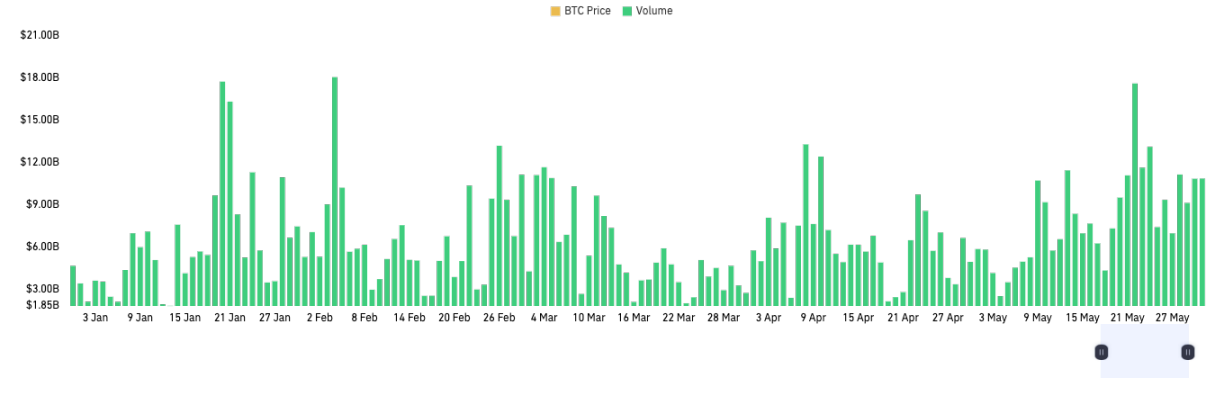

Dữ liệu từ năm 2025 cho thấy tổng khối lượng giao dịch của phái sinh crypto đã cho thấy xu hướng tăng trưởng vừa phải so với năm 2024, nhưng tính biến động đã tăng đáng kể. Chịu ảnh hưởng của hoàn cảnh kinh tế vĩ mô toàn cầu, sự đổ bộ của các ETF spot BTC và các chính sách Cục dự trữ liên bang Hoa Kỳ, hoạt động thị trường trong năm 2025 đã tăng lên đáng kể, đặc biệt là khi thị trường biến động mạnh, khối lượng giao dịch của thị trường phái sinh đã nhiều lần lập mức cao mới. Đồng thời, cấu trúc thị trường tập trung hơn vào các sàn giao dịch chính và các nền tảng như Binance, OKX, Bybit, Bitget và Gate chiếm thị thị phần chính. Đồng thời, Binance, với tư cách là một nền tảng chính, tiếp tục củng cố địa vị độc quyền thị trường của mình và khối lượng giao dịch của nó vượt xa sàn giao dịch phái sinh crypto khác. Mặc dù các nền tảng như OKX và Bybit vẫn cạnh tranh, nhưng khoảng cách với Binance đã được nới rộng. Điều đáng chú ý là kể từ năm 2024, sự tham gia của các tổ chức tuân thủ (như CME) đã tăng lên, thúc đẩy việc thể chế thị trường phái sinh . Sự tăng trưởng ổn định của khối lượng giao dịch phái sinh phản ánh nhu cầu ngày càng tăng của thị trường đối với các công cụ quản lý rủi ro và đòn bẩy, nhưng cũng cần cảnh giác với rủi ro thanh khoản và những thay đổi trong chính sách quản lý trong hoàn cảnh biến động cao. Nhìn chung, khối lượng giao dịch trên thị trường tập trung cao độ vào các sàn giao dịch chính, thị thị phần của các sàn giao dịch chính tiếp tục tăng và hiệu ứng Matthew đang được củng cố. Niềm tin của nhà đầu tư có mối tương quan chặt chẽ với thanh khoản, và các nền tảng chất lượng cao đã trở thành địa điểm ưa thích cho các quỹ chính thống và hoạt động giao dịch.

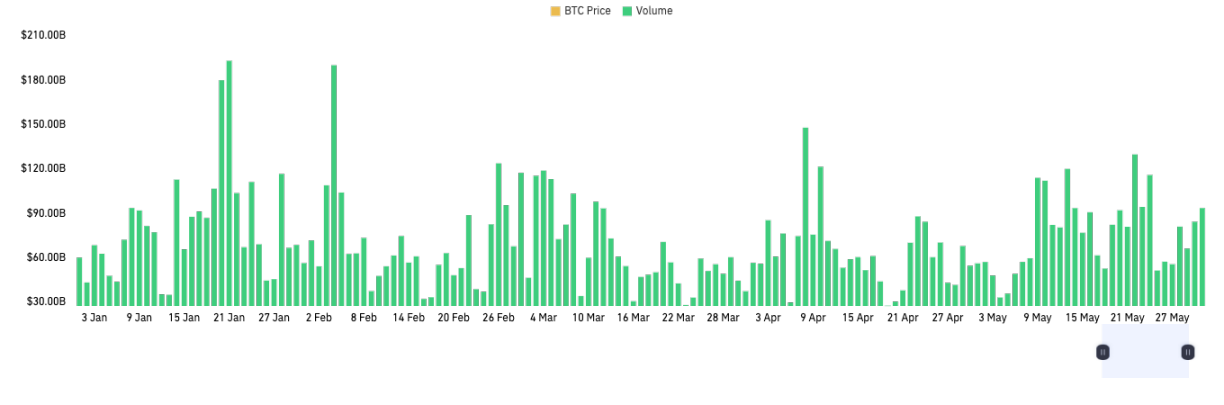

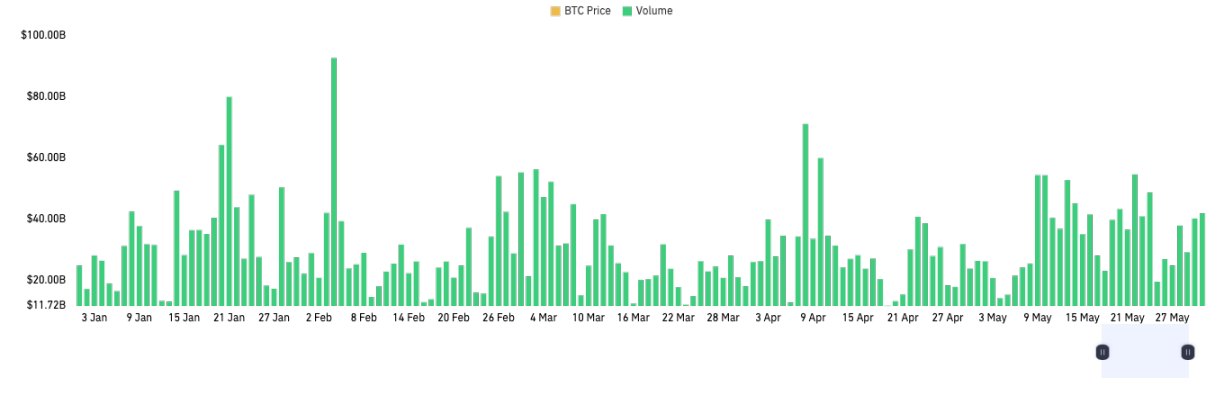

Binance

Binance đã duy trì khối lượng giao dịch hàng ngày rất cao trong nửa đầu năm 2025, lần ngày nhiều lần đạt gần 200 tỷ đô la. Trong toàn bộ chu kỳ, khối lượng giao dịch của Binance đã dao động ở mức cao nói chung và thường xuyên xuất hiện các giá trị cực kỳ cao, phản ánh rằng nền tảng này có sức hấp dẫn thị trường và thanh khoản mạnh mẽ trong mọi điều kiện thị trường (bao gồm cả biến động lớn và phạm vi bình thường). Đặc biệt đáng chú ý là trong những giai đoạn thị trường biến động mạnh (chẳng hạn như kéo lên mạnh hoặc điều chỉnh hồi), khối lượng giao dịch của Binance đã tăng đáng kể, cho thấy các quỹ lớn và người dùng lớn có xu hướng lựa chọn nền tảng thanh khoản cao nhất để phòng ngừa rủi ro và giao dịch chiến lược trong các thị trường biến động mạnh.

Binance dẫn đầu về khối lượng giao dịch hàng ngày, với hiệu ứng đầu đáng kể. So với sàn giao dịch chính thống như OKX và Bybit , Binance có lợi thế rõ ràng về khối lượng giao dịch, và thị phần tiếp tục mở rộng. Hầu hết thời gian, khối lượng giao dịch của riêng Binance đã gần bằng hoặc vượt tổng khối lượng của các nền tảng lớn khác. Dựa trên khối lượng giao dịch cao, Binance có quyền định giá toàn cầu trong hình thành giá và phòng ngừa rủi ro cho BTC và các hợp đồng phái sinh chính thống, giúp sàn này có ảnh hưởng lớn hơn đến xu hướng và biến động thị trường.

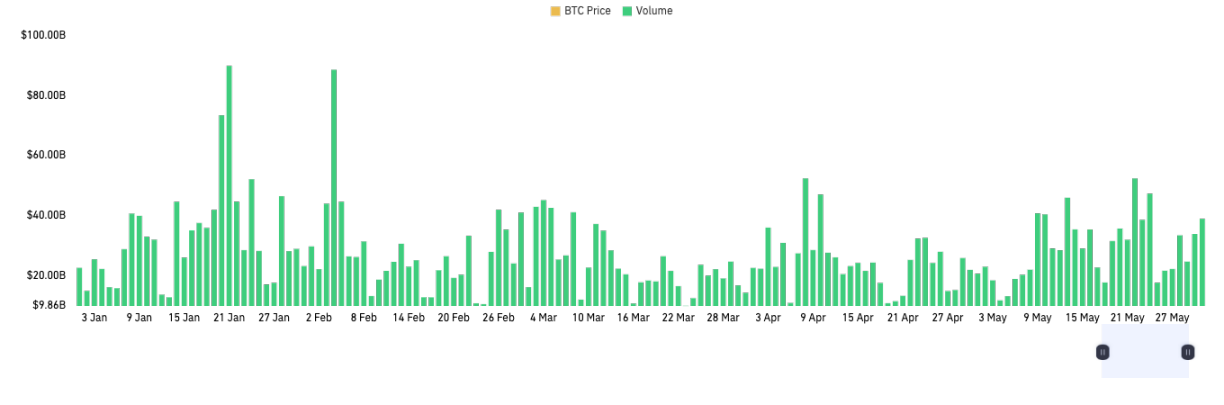

OKX

OKX duy trì khối lượng phái sinh phái sinh tương đối cao trong nửa đầu năm 2025, với khối lượng trung bình hàng ngày khoảng 30 tỷ đô la và phạm vi chung dao động trong khoảng từ 20 tỷ đô la đến 40 tỷ đô la, nhưng vẫn còn một khoảng cách lớn về khối lượng so với Binance. Khối lượng của OKX cho thấy sự biến động đáng kể, đặc biệt là trong giai đoạn điều kiện thị trường biến động, với khối lượng hàng ngày được khuếch đại đáng kể lần , cho thấy nền tảng của nó vẫn có khả năng phản ứng và hấp dẫn mạnh mẽ với thị trường. Hầu hết thời gian, khối lượng của OKX vẫn ở trong phạm vi tương đối ổn định, nhưng nhìn chung vẫn kém hơn một chút so với Binance và một số nền tảng mới nổi đang phát triển nhanh, điều này cho thấy OKX vẫn có lượng người dùng và thanh khoản vững chắc trên thị trường phái sinh , nhưng đà tăng trưởng cao của nó đang dần suy yếu.

Năm 2025, trọng tâm chiến lược của OKX đã chuyển rõ ràng từ sàn giao dịch tập trung truyền thống (CEX) sang hệ sinh thái Web3 và ví. Sự tăng trưởng bùng nổ của OKX Wallet đã thúc đẩy sự phát triển của hệ sinh thái tích hợp DeFi, quản lý tài sản Chuỗi , NFT và DApp, thu hút lượng lớn người dùng mới và di chuyển tài sản Chuỗi , nhưng điều này cũng dẫn đến sự chậm lại trong tăng trưởng khối lượng giao dịch phái sinh trên OKX CEX và một số người dùng và tài sản đang hoạt động đã chuyển sang hệ sinh thái Chuỗi đa chuỗi. Mặc dù khối lượng giao dịch phái sinh của nền tảng CEX vẫn dẫn đầu ngành, nhưng logic tăng trưởng và mô hình thanh khoản đang trải qua những thay đổi sâu sắc. Khối lượng giao dịch phái sinh vẫn ổn định trong nửa đầu năm 2025, nhưng động lực tăng trưởng của nó không tốt bằng nền tảng chính. Liệu nó có thể đạt được một vòng đột phá mới trong tương lai với việc kinh doanh Web3 như OKX Wallet hay không sẽ trở thành một biến số quan trọng trong việc xác định vị thế thị trường của nó.

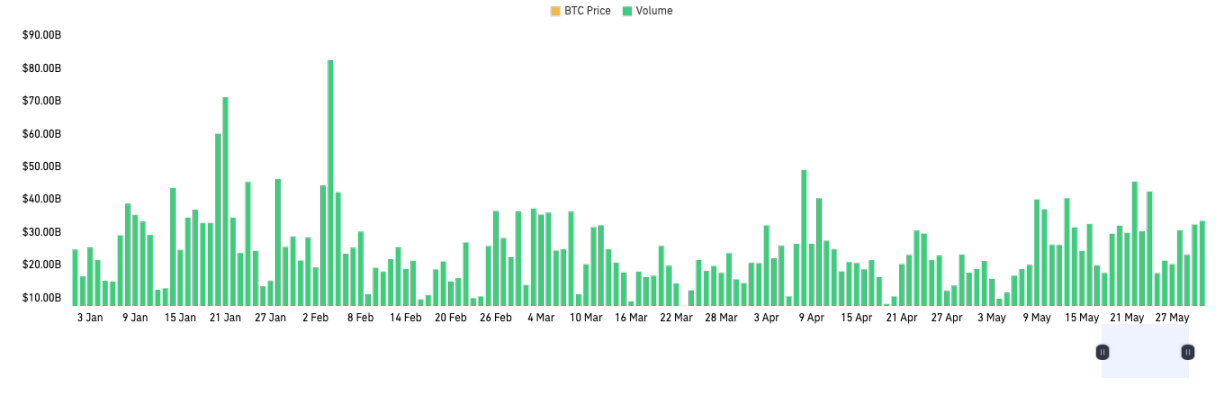

Bybit

Trong nửa đầu năm 2025, Bybit cho thấy hoạt động giao dịch ổn định trên thị trường hợp đồng vĩnh viễn. Phân phối khối lượng giao dịch tương đối dày đặc và không có tình trạng cạn kiệt giao dịch dài hạn, cho thấy cơ sở người dùng của họ đang hoạt động và thanh khoản được duy trì. Khối lượng giao dịch trung bình hàng ngày là 17 tỷ đô la Mỹ đến 35 tỷ đô la Mỹ. Bybit đứng thứ ba trên thị trường hợp đồng vĩnh viễn toàn cầu, lần Binance và OKX, với thị thị phần khoảng 10% -15%. Khối lượng giao dịch đỉnh điểm của nó có thể ngang bằng với OKX trong một số giai đoạn, làm nổi bật khả năng cạnh tranh mạnh mẽ của nó trên thị trường phái sinh crypto . Mặc dù vẫn còn một khoảng cách đáng kể với Binance, nhưng nó có lợi thế đến sau về trải nghiệm giao dịch bán lẻ, ảnh hưởng cộng đồng Web3 và mở rộng thị trường mới nổi. Bybit có tỷ lệ thâm nhập cao hơn ở các thị trường Châu Âu, Châu Mỹ và Đông Nam Á và ảnh hưởng thương hiệu mạnh hơn. Dự kiến sẽ tiếp tục làm xói mòn thị thị phần các nền tảng tầm trung và thấp hơn và thu hẹp khoảng cách với OKX đứng thứ hai.

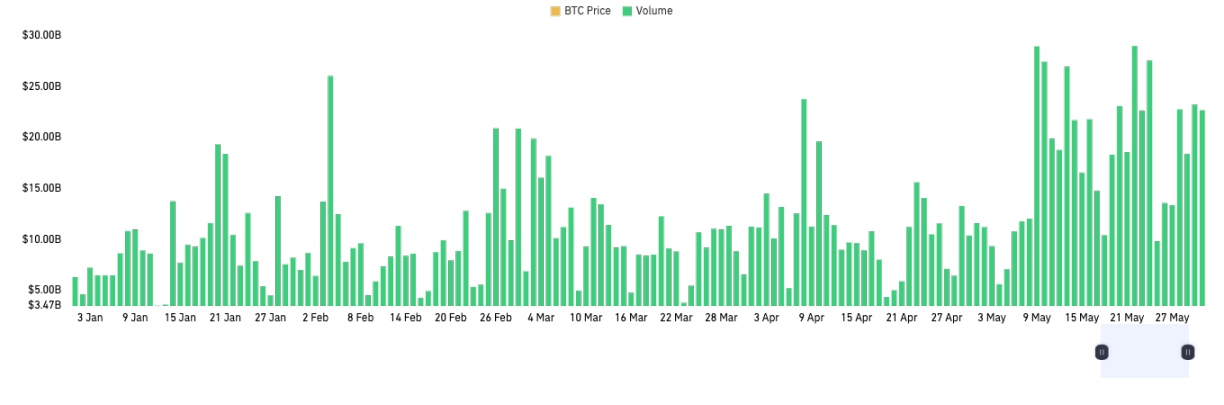

Bitget

Trong nửa đầu năm 2025, Bitget đã cho thấy đà tăng trưởng đáng kể trên thị trường phái sinh crypto toàn cầu, đặc biệt là trong lĩnh vực giao dịch hợp đồng vĩnh viễn. Theo dữ liệu coinglass , khối lượng giao dịch hợp đồng vĩnh viễn trung bình hàng ngày của Bitget đã tăng đều đặn lên khoảng từ 15 tỷ đô la Mỹ đến 30 tỷ đô la Mỹ, với mức đỉnh điểm là gần 90 tỷ đô la Mỹ, cho thấy hiệu suất mạnh mẽ của sàn này trên thị trường. Nền tảng này đáp ứng các nhu cầu giao dịch đa dạng thông qua một loạt các mục tiêu hợp đồng vĩnh viễn phong phú và thu hút lượng lớn người dùng trẻ tham gia, đặc biệt là ở các thị trường mới nổi như Đông Nam Á và Mỹ Latinh. Thông qua tiếp thị bản địa hóa và hợp tác thương hiệu, Bitget đã nâng cao ảnh hưởng của thương hiệu và phạm vi tiếp cận người dùng. Ngoài ra, Bitget tiếp tục tiến bộ trong đổi mới công nghệ, tối ưu hóa hệ thống giao dịch và cải thiện trải nghiệm người dùng, củng cố hơn nữa địa vị trên thị trường của mình. Mặc dù vẫn còn một khoảng cách nhất định với Binance và OKX, nhưng Bitget đã trở thành một trong sàn giao dịch có tiềm năng nhất để tiến lên nhóm hàng đầu.

Cổng

Trong nửa đầu năm 2025, lĩnh vực giao dịch hợp đồng của Gate đã cho thấy động lực tăng trưởng đáng kể, với khối lượng giao dịch trung bình hàng ngày tăng đều đặn lên phạm vi từ 10 tỷ đô la Mỹ đến 30 tỷ đô la Mỹ và đỉnh cao nhất từng đạt gần 60 tỷ đô la Mỹ, cho thấy hoạt động giao dịch của thị trường phái sinh của nền tảng này tiếp tục dao động ở mức cao trong ngành. Xét về góc độ tăng trưởng khối lượng giao dịch và mở rộng thị thị phần , Gate đã dần tạo dựng được lợi thế khác biệt trong bối cảnh cạnh tranh thị trường phái sinh tài sản kỹ thuật số toàn cầu hiện nay và củng cố ảnh hưởng của mình tại các thị trường mới nổi và các nhóm nhà đầu tư vừa và nhỏ.

Nền tảng này tiếp tục mở rộng phạm vi bao phủ của các loại hợp đồng, tối ưu hóa ma trận của nhiều phái sinh như hợp đồng vĩnh viễn, quyền chọn và sản phẩm đòn bẩy, đồng thời đáp ứng nhu cầu của các nhóm người dùng có sở thích rủi ro và nhu cầu đầu tư khác nhau. Mặc dù vẫn còn khoảng cách với các nền tảng hàng đầu như Binance và OKX, Gate đã trở thành một trong nền tảng giao dịch hợp đồng mới nổi có định hướng tăng trưởng và có ảnh hưởng nhất với tăng trưởng ổn định và lợi thế cạnh tranh khác biệt, và đã thu hút được nhiều sự chú ý trong ngành.

Siêu lỏng

Hyperliquid là một trong những sàn giao dịch phái sinh phi tập trung (DEX) mới sẽ xuất hiện trong giai đoạn 2023-2025. Tính đến nửa đầu năm 2025, khối lượng giao dịch trung bình hàng ngày của Hyperliquid đã liên tục vượt quá 3 tỷ đô la và khối lượng giao dịch hàng ngày trong một số giai đoạn cao điểm đã vượt quá 17 tỷ đô la. Hyperliquid sử dụng công nghệ khớp lệnh tự phát triển của Chuỗi protogenesis để đạt được độ trễ cực thấp và thanh khoản cao mà không cần quyết toán oracle , cải thiện đáng kể độ sâu giao dịch và hiệu quả về giá.

Tốc độ tăng trưởng theo tháng (hàng tháng và hàng quý) về khối lượng giao dịch của Hyperliquid là cao nhất trong ngành DEX và chỉ báo cốt lõi như số lượng người dùng hoạt động, TVL (tổng giá trị khóa vị thế) và thu nhập giao thức cũng vượt qua DEX truyền thống. Trong năm qua, Hyperliquid đã đạt được tăng trưởng bùng nổ từ khối lượng giao dịch trung bình hàng ngày dưới 100 triệu đô la lên tới 3-5 tỷ đô la. Tốc độ và tốc độ tăng trưởng của công ty là chưa từng có trong lĩnh vực DEX. Hyperliquid hiện chiếm hơn 80 % thị trường hợp đồng vĩnh viễn DeFi.

Phân tích độ sâu về thị trường sàn giao dịch

Độ sâu thị trường là một chỉ báo quan trọng để đo lường số lượng tích lũy và phân phối các báo giá mua và bán ở các mức giá khác nhau trong sổ lệnh sàn giao dịch , phản ánh trực tiếp mức thanh khoản của thị trường và khả năng thực hiện giao dịch. Đối với sàn giao dịch crypto , độ sâu thị trường sâu có thể làm giảm hiệu quả tác động của cặp giao dịch giá, giảm trượt giá và cải thiện trải nghiệm giao dịch cũng như hiệu quả về chi phí của người dùng. Điều này đặc biệt quan trọng để thu hút những người tham gia thanh khoản chuyên nghiệp như các nhà giao dịch tần suất cao và nhà tạo lập thị trường tổ chức, vì họ thường cần duy trì sự ổn định của giá tài sản trong trường hợp có nhiều giao dịch vào và ra thường xuyên. Độ độ sâu thị trường dồi dào cũng đặt nền tảng cho hoạt động ổn định của các thị trường thị trường phái sinh như hợp đồng và quyền chọn, giúp hình thành Chênh lêch giá mua bán giá mua-bán chặt chẽ và tăng cường chức năng hình thành giá và hiệu quả phòng ngừa rủi ro của toàn bộ thị trường.

Theo dữ liệu coinglass , Binance tiếp tục duy trì địa vị dẫn đầu tuyệt đối về độ sâu thị trường BTC trong số sàn giao dịch crypto spot toàn cầu. Độ sâu sổ lệnh trung bình số trung vị thị trường được duy trì trong khoảng từ 20 triệu đến 25 triệu đô la Mỹ cho mỗi bên và Binance chiếm khoảng 32% thị thị phần với độ sâu đơn phương khoảng 8 triệu đô la Mỹ, bỏ xa Bitget đứng thứ hai (khoảng 4,6 triệu đô la Mỹ) và OKX đứng thứ ba (khoảng 3,7 triệu đô la Mỹ). Đáng chú ý hơn là về chỉ báo độ sâu lệnh vượt quá 1 triệu đô la Mỹ, chỉ có Binance đạt được độ sâu hơn 1 triệu đô la Mỹ cho mỗi bên, trong khi sàn giao dịch chính thống còn lại đều dưới 500.000 đô la Mỹ. Sự dẫn đầu tuyệt đối của Binance về độ sâu thị trường BTC phản ánh đầy đủ mức thanh khoản tuyệt vời của sàn giao dịch crypto lớn nhất thế giới này, trong khi sàn giao dịch khác như OKX và Bybit vẫn còn dư địa để bắt kịp về độ sâu thị trường và thanh khoản .

Tóm tắt

Trong nửa đầu năm 2025, thị trường phái sinh crypto cho thấy khả năng phục hồi mạnh mẽ và sự khác biệt về mặt cấu trúc trong bối cảnh bất ổn vĩ mô toàn cầu và rủi ro địa chính trị gia tăng. Một mặt, được spot đẩy bởi dòng tiền ETF giao ngay liên tục đổ vào và sự gia tăng phân bổ của tổ chức, BTC không chỉ phá vỡ mức cao lịch sử mà còn duy trì ở mức điều chỉnh giá nhất cao, quy mô thị trường phái sinh và lãi suất mở đều đạt mức cao mới. Về mặt cấu trúc thị trường, tỷ lệ sàn giao dịch tuân thủ như CME đã tăng lên và hiệu ứng ETF tiếp tục củng cố vị thế của BTC là "tài sản phân bổ của tổ chức", dẫn đến sự thay đổi sâu sắc trong sở thích rủi ro của toàn bộ ngành. Mặt khác, ETH và Altcoin chính thống đã phải chịu nhiều áp lực về công nghệ, sinh thái và vốn, và hiệu suất chung của chúng yếu. Tỷ lệ ETH/BTC đã giảm mạnh, tâm lý đầu tư Altcoin thận trọng và thiếu các động lực cải tiến công nghệ và kịch bản ứng dụng mới trong ngành.

Theo quan điểm giao dịch, cấu trúc đòn bẩy tổng thể phái sinh có xu hướng lành mạnh và quy mô của thị trường tương lai và quyền chọn tiếp tục mở rộng. Rủi ro đòn bẩy đã được giải phóng hiệu quả sau lần điều kiện thị trường dữ dội. Lãi suất mở và thanh khoản trên thị trường quyền chọn đã đạt Cao nhất mọi thời đại (ATH), trong khi biến động ngụ ý vẫn ở mức thấp và lực mua và bán có xu hướng cân bằng. Thị trường quyền chọn đang hoạt động và nhu cầu kỳ vọng tăng giá và tránh rủi ro cùng tồn tại. Theo mô hình mâu thuẫn của vị thế cao và biến động thấp, thị trường vẫn cần cảnh giác với những rủi ro đột ngột của các sự kiện "thiên nga đen". Việc thanh lý các vị thế mua và đầu cơ giá xuống trên diện rộng bùng nổ vào năm 2025 không chỉ giải phóng rủi ro đòn bẩy thị trường mà còn tạo điều kiện cho việc sửa chữa giá và ổn định thị trường sau đó. Ở cấp độ nền tảng, Binance tiếp tục duy trì lợi thế thanh khoản và sức mạnh định giá trên thị trường toàn cầu. OKX, Bybit, Bitget , v.v. cũng đang củng cố khả năng cạnh tranh của mình trong các phân khúc thị trường tương ứng. Sàn giao dịch phái sinh phi tập trung như Hyperliquid đã cho thấy tăng trưởng bùng nổ và sức sống đổi mới của lĩnh vực DeFi liên tục được giải phóng.

Nhìn về nửa cuối năm 2025, các biến số cốt lõi của thị trường vẫn sẽ là các chính sách vĩ mô, dòng chảy ETF và chuyển đổi sở thích rủi ro. Nếu có sự điều chỉnh đáng kể trong chính sách lãi suất Cục dự trữ liên bang Hoa Kỳ hoặc cơ chế thế chấp ETF spot ngay ETH được triển khai, thì dự kiến sẽ trở thành chất xúc tác quan trọng để sửa chữa khẩu vị rủi ro. Nhìn chung, các đặc điểm "tài sản vĩ mô" của BTC đang trở nên nổi bật hơn, xu hướng thể chế hóa và tuân thủ trên thị trường phái sinh đang tăng tốc và các nền tảng hàng đầu và giao thức sáng tạo tiếp tục được hưởng lợi. Đồng thời, các chính sách quản lý, rủi ro đột ngột và thay đổi thanh khoản vẫn là những thách thức về mặt cấu trúc chưa được giải quyết. Các nhà đầu tư cần tiếp tục chú ý đến đòn bẩy thị trường và chỉ báo thanh khoản , điều chỉnh rủi ro một cách năng động và chủ động tìm kiếm sự cân bằng giữa phân bổ tài sản và phòng ngừa rủi ro trong làn sóng chuyển đổi chu kỳ và đổi mới.