Tác giả: Stacy Muur

Biên soạn bởi: TechFlow TechFlow

bản tóm tắt:

Các tổ chức đang trở thành những người mua nhỏ lẻ tài sản crypto .

Tài sản thực (RWA) đã phát triển từ một khái niệm trừu tượng thành một loại tài sản.

Stablecoin vừa trở thành một "ứng dụng đột phá" vừa là một điểm yếu hệ thống.

Mạng lưới lớp thứ hai (L2) tích hợp vào cấu trúc "kẻ thắng cuộc giành tất cả".

Thị trường dự đoán đã phát triển từ những ứng dụng giải trí thành cơ sở hạ tầng tài chính.

Trí tuệ nhân tạo và crypto (AI × Crypto) đã chuyển từ những câu chuyện cường điệu sang cơ sở hạ tầng thực tế.

Các nền tảng khởi nghiệp đã được công nghiệp hóa và hiện là một phần của thị trường vốn internet.

Token định giá pha loãng hoàn toàn (FDV) cao và lượng lưu thông thấp đã được chứng minh là không khả thi về mặt cấu trúc để đầu tư.

Tài chính thông tin (InfoFi) đã trải qua thời kỳ bùng nổ, mở rộng và sau đó sụp đổ.

Crypto dành cho người tiêu dùng đang quay trở lại, nhưng thông qua các loại ngân hàng kỹ thuật số mới (Neobanks) chứ không phải các ứng dụng Web3.

Trên phạm vi toàn cầu, các quy định đang dần trở nên phổ biến.

Theo quan điểm của tôi, năm 2025 đánh dấu một bước ngoặt đối với không gian crypto: nó chuyển đổi từ chu kỳ đầu cơ sang một cấu trúc cơ bản, quy mô thể chế.

Chúng ta đã chứng kiến sự tái định vị dòng vốn, tái cấu trúc cơ sở hạ tầng và sự trưởng thành hoặc sụp đổ của các lĩnh vực mới nổi. Những tiêu đề xoay quanh dòng vốn đổ vào ETF hay giá token chỉ là bề nổi. Phân tích của tôi cho thấy những xu hướng cấu trúc sâu sắc làm nền tảng cho mô hình mới năm 2026.

Dưới đây, tôi sẽ phân tích từng trụ cột trong số 11 trụ cột của sự chuyển đổi này, mỗi trụ cột đều được hỗ trợ bởi dữ liệu và sự kiện cụ thể trong năm 2025.

1. Các tổ chức trở thành thế lực chi phối dòng chảy vốn tiền crypto.

Tôi cho rằng năm 2025 sẽ chứng kiến các tổ chức giành được quyền kiểm soát hoàn toàn thanh khoản trên thị trường crypto . Sau nhiều năm quan sát, vốn của các tổ chức cuối cùng đã vượt qua nhà đầu tư bán lẻ để trở thành thế lực thống trị trên thị trường.

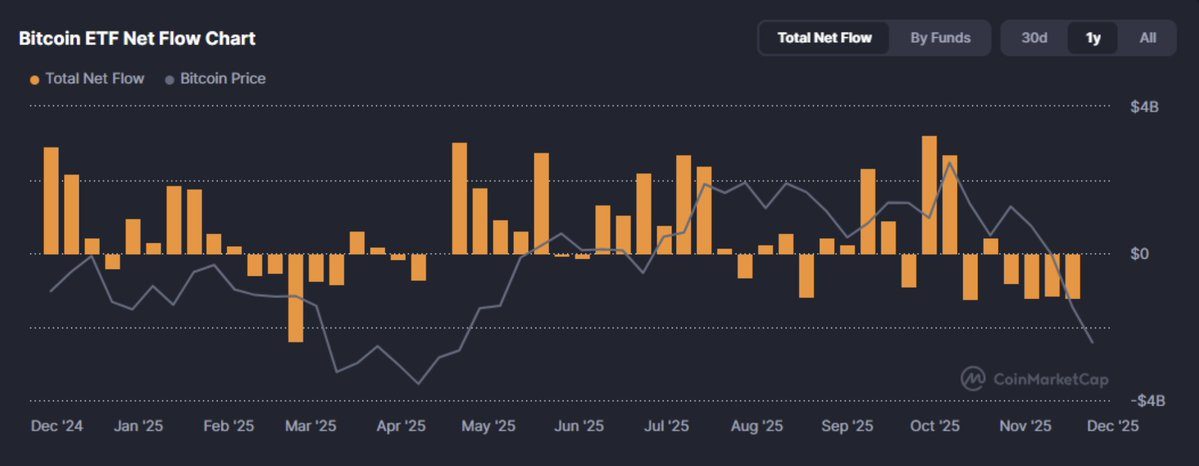

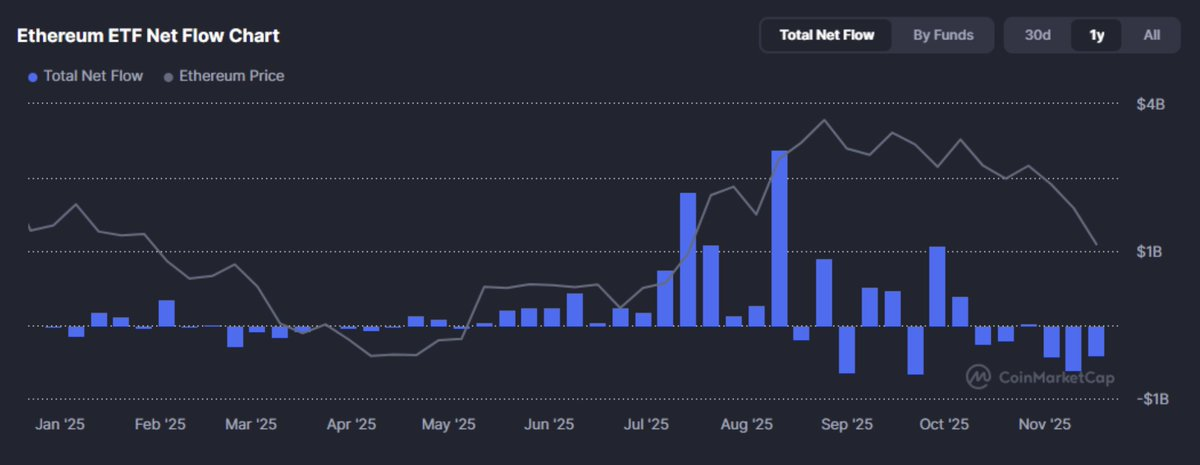

Năm 2025, vốn đầu tư tổ chức không chỉ "gia nhập" thị trường crypto mà còn vượt qua một ngưỡng quan trọng. Lần đầu tiên, người mua nhỏ lẻ tài sản crypto chuyển từ nhà đầu tư bán lẻ sang các nhà phân bổ tài sản . Chỉ riêng trong quý IV, dòng vốn hàng tuần đổ vào các quỹ ETF Bitcoin spot tại Mỹ đã vượt quá 3,5 tỷ đô la, dẫn đầu bởi các sản phẩm như IBIT của BlackRock.

Những dòng vốn này không phải ngẫu nhiên, mà là sự phân bổ lại vốn rủi ro có cấu trúc. Bitcoin không còn được xem là một tài sản chỉ để thỏa mãn sự tò mò, mà là một công cụ kinh tế vĩ mô có ích trong việc xây dựng danh mục đầu tư: vàng kỹ thuật số, một công cụ phòng ngừa lạm phát hiệu quả, hoặc đơn giản là một cách tiếp cận với tài sản không tương quan.

Tuy nhiên, sự thay đổi này cũng có tác động kép.

Dòng vốn đầu tư từ các tổ chức ít phản ứng hơn nhưng lại nhạy cảm hơn với lãi suất. Chúng làm giảm sự biến động của thị trường đồng thời ràng buộc thị trường crypto với các chu kỳ kinh tế vĩ mô. Như một giám đốc đầu tư đã nói, "Bitcoin hiện là một miếng bọt biển thanh khoản trong một lớp vỏ tuân thủ quy định." Là một tài sản giá trị được công nhận toàn cầu, rủi ro về mặt câu chuyện của nó giảm đáng kể; tuy nhiên, rủi ro lãi suất vẫn tồn tại.

Sự dịch chuyển dòng vốn này có những tác động sâu rộng: từ việc giảm phí sàn giao dịch đến việc định hình lại đường cầu đối với stablecoin lợi nhuận và token hóa tài sản thực (RWA).

Câu hỏi tiếp theo không còn là liệu các tổ chức có tham gia thị trường hay không, mà là làm thế nào các giao thức, token và sản phẩm có thể thích ứng với nhu cầu vốn được thúc đẩy bởi Tỷ lệ Sharpe chứ không phải bởi sự đầu cơ thị trường.

2. Tài sản thực (RWA) đã phát triển từ một khái niệm thành một loại tài sản thực.

Đến năm 2025, tài sản thực token hóa (RWA) sẽ chuyển mình từ một khái niệm thành cơ sở hạ tầng của thị trường vốn.

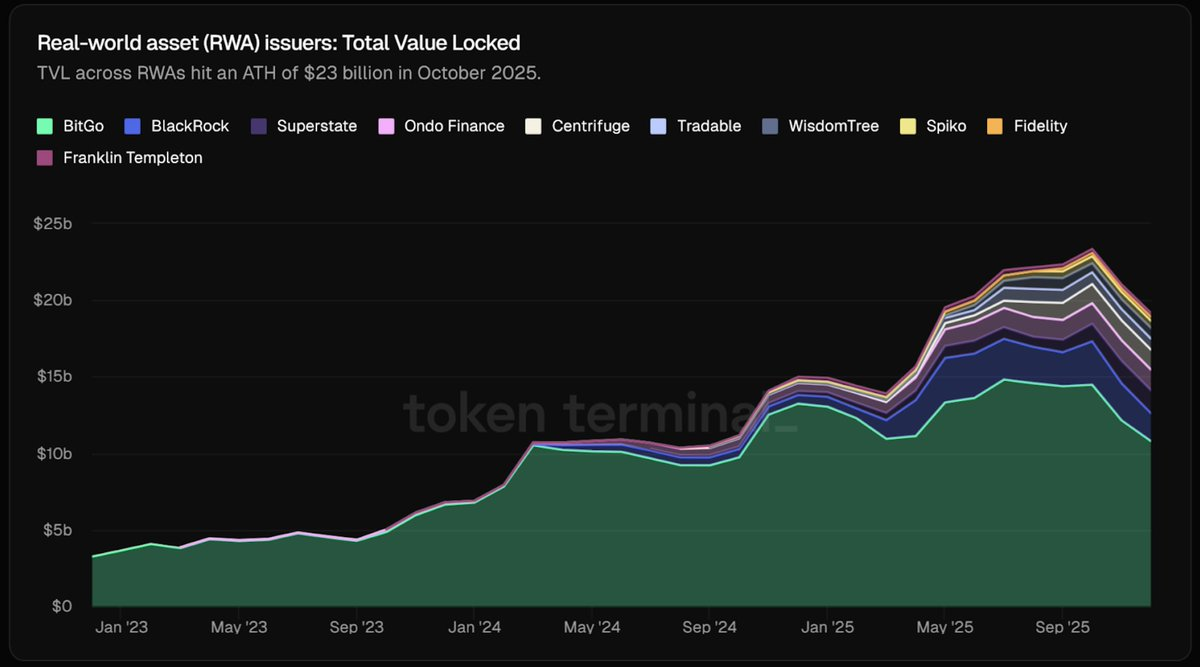

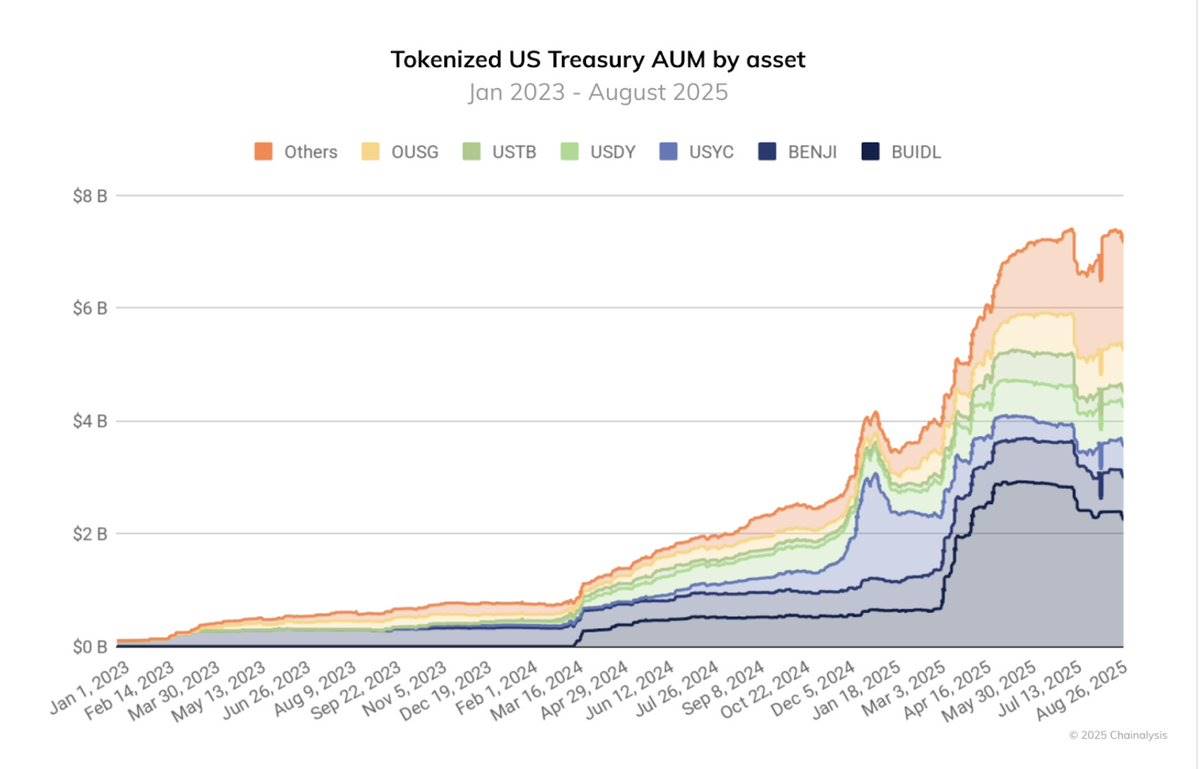

Hiện nay, chúng ta đang chứng kiến nguồn cung dồi dào: tính đến tháng 10 năm 2025, tổng giá trị vốn hóa thị trường của token RWA đã vượt quá 23 tỷ đô la, tăng gần gấp bốn lần so với năm trước. Khoảng một nửa trong đó là trái phiếu kho bạc Hoa Kỳ token hóa và các chiến lược thị trường tiền tệ. Với việc các tổ chức như BlackRock phát hành BUIDL với 500 triệu đô la trái phiếu kho bạc, đây không còn là một chiêu trò tiếp thị nữa, mà là một kho tiền được bảo đảm bằng nợ được bảo hiểm Chuỗi , thay vì mã nguồn không được bảo đảm.

Đồng thời, các nhà phát hành stablecoin đã bắt đầu hỗ trợ dự trữ bằng các trái phiếu ngắn hạn, và các giao thức như Sky (trước đây là Maker DAO) cũng đang tích hợp giấy thương mại Chuỗi vào các nhóm tài sản thế chấp của họ.

Stablecoin được bảo đảm bằng trái phiếu chính phủ không còn bị xem nhẹ mà trở thành nền tảng của hệ sinh thái crypto . Tài sản được quản lý (AUM) của các quỹ token hóa tăng trưởng gần gấp bốn lần trong 12 tháng, từ khoảng 2 tỷ đô la vào tháng 8 năm 2024 lên hơn 7 tỷ đô la vào tháng 8 năm 2025. Trong khi đó, cơ sở hạ tầng Token hóa Tài sản Thực (RWA) của các tổ chức như JPMorgan và Goldman Sachs đã chính thức chuyển từ mạng thử nghiệm sang hoàn cảnh sản xuất.

Nói cách khác, ranh giới giữa thanh khoản Chuỗi và các loại tài sản ngoài Chuỗi đang dần sụp đổ. Các nhà phân bổ tài sản tài chính truyền thống không còn cần phải mua token liên kết với tài sản vật lý nữa; giờ đây họ trực tiếp nắm giữ tài sản được phát hành dưới dạng gốc trên Chuỗi . Sự chuyển đổi từ hình thức đại diện tài sản tổng hợp sang token hóa tài sản thực là một trong những tiến bộ cấu trúc có tác động mạnh mẽ nhất năm 2025.

3. Stablecoin: Vừa là "ứng dụng đột phá" vừa là điểm yếu hệ thống.

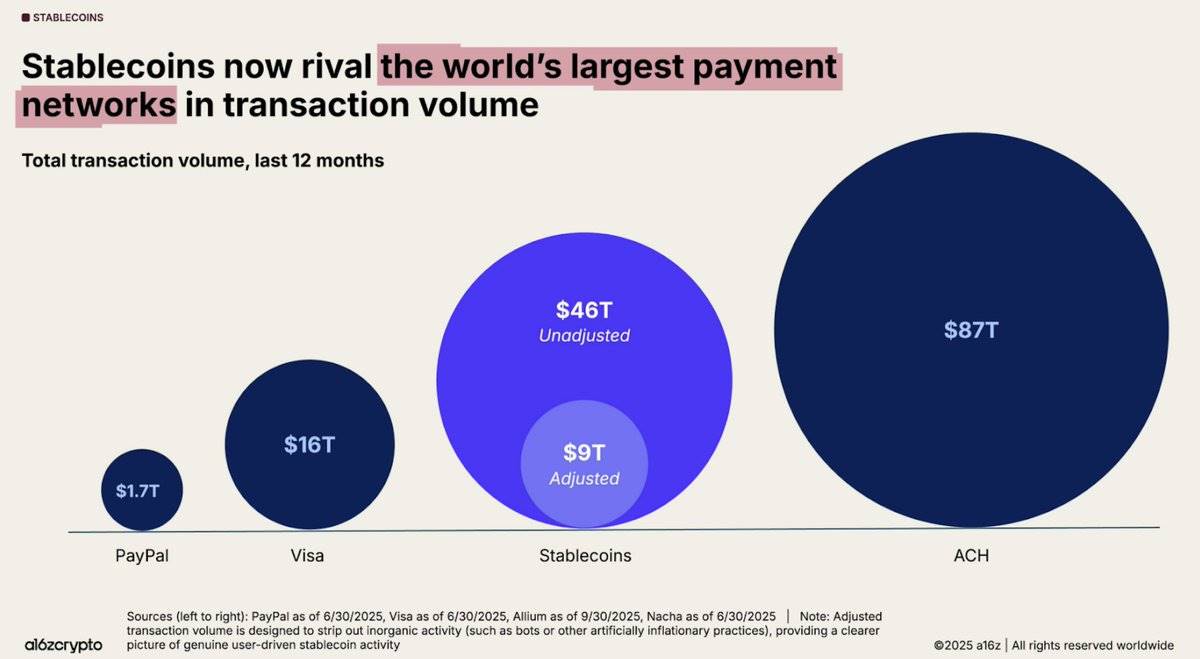

Stablecoin đã thực hiện được lời hứa cốt lõi của chúng: một loại tiền điện tử có khả năng lập trình quy mô lớn. Trong 12 tháng qua, khối lượng giao dịch stablecoin Chuỗi đã đạt 46 nghìn tỷ đô la, tăng trưởng 106% so với cùng kỳ năm ngoái, trung bình gần 4 nghìn tỷ đô la mỗi tháng.

Từ quyết toán xuyên biên giới đến cơ sở hạ tầng ETF và thanh khoản DeFi, token này đã trở thành trung tâm tài trợ chính trong không gian crypto, cho phép blockchain thực sự trở thành một mạng lưới đô la hoạt động hiệu quả. Tuy nhiên, sự thành công của stablecoin cũng đi kèm với sự xuất hiện của các lỗ hổng hệ thống.

Sự kiện năm 2025 đã phơi bày những điểm yếu của các stablecoin tạo ra lợi nhuận và Stablecoin thuật toán, đặc biệt là những stablecoin dựa vào đòn bẩy nội tại. XUSD của Stablecoin Finance đã giảm mạnh xuống còn 0,18 đô la, xóa sổ 93 triệu đô la tiền của người dùng và để lại nợ 285 triệu đô la ở cấp độ giao thức.

Giá trị deUSD của Elixir sụp đổ do một khoản vay lớn bị vỡ nợ. USDx trên AVAX sụp đổ do cáo buộc thao túng. Những trường hợp này đều cho thấy tài sản thế chấp không minh bạch, reStake và rủi ro tập trung có thể khiến stablecoin mất neo tỷ giá như thế nào.

Cơn sốt lợi nhuận năm 2025 càng làm trầm trọng thêm điểm yếu này. Lượng lớn đổ dồn vào stablecoin lợi nhuận lời, trong đó cung cấp tỷ suất lợi nhuận hàng năm từ 20% đến 60% thông qua các chiến lược kho tiền phức tạp. Các nền tảng như @ethena_labs , @sparkdotfi và @pendle_fi đã thu hút hàng tỷ đô la khi các nhà giao dịch theo đuổi lợi nhuận có cấu trúc dựa trên đô la tổng hợp. Tuy nhiên, với sự sụp đổ của deUSD, XUSD và các loại khác, DeFi đã chứng tỏ mình chưa thực sự trưởng thành, mà thay vào đó thể hiện xu hướng tập trung hóa. Gần một nửa tổng giá trị khóa vị thế (TVL) trên Ethereum tập trung vào Aave và @LidoFinance, trong khi phần còn lại tập trung vào một vài chiến lược liên quan đến stablecoin lợi nhuận (YBS). Điều này dẫn đến một hệ sinh thái mong manh dựa trên đòn bẩy quá mức, dòng vốn tuần hoàn và sự đa dạng hóa nông cạn.

Do đó, trong khi stablecoin động lực hệ thống, chúng cũng làm trầm trọng thêm áp lực lên hệ thống. Chúng tôi không nói rằng stablecoin đang "phá sản"; chúng rất cần thiết cho ngành công nghiệp này. Tuy nhiên, năm 2025 đã chứng minh rằng thiết kế của stablecoin cũng quan trọng không kém chức năng của chúng. Khi bước sang năm 2026, tính toàn vẹn của tài sản định giá bằng đô la đã trở thành mối quan tâm hàng đầu, không chỉ đối với các giao thức DeFi mà còn đối với tất cả những người tham gia phân bổ vốn hoặc xây dựng cơ sở hạ tầng tài chính Chuỗi.

4. Tích hợp L2 và sự vỡ mộng Chuỗi

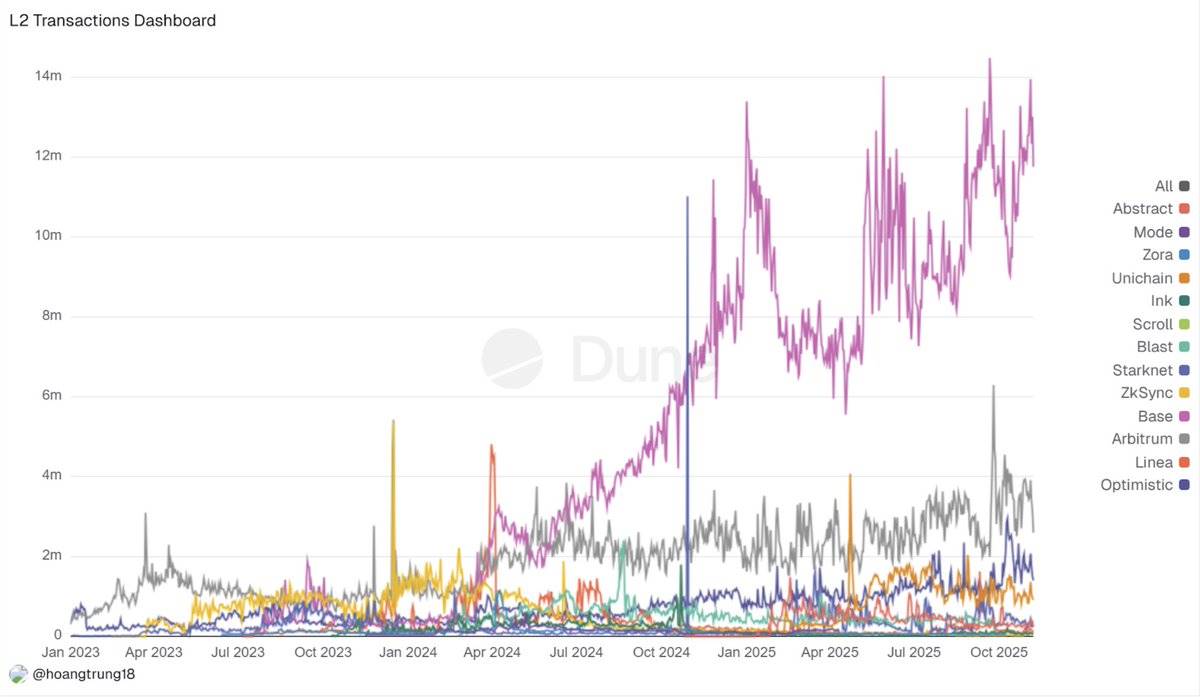

Năm 2025, lộ trình "tập trung vào Rollup"Ethereum đã xung đột với thực tế thị trường. L2Beat, nơi từng tự hào có hàng chục dự án L2, đã phát triển thành một kịch bản "kẻ thắng cuộc chiếm tất cả": Arbitrum, @base và Optimism thu hút phần lớn KHÓA VỊ THẾ và thanh khoản mới, trong khi các dự án Rollup nhỏ hơn chứng kiến thu nhập và hoạt động của họ giảm từ 70% đến 90% sau khi khích lệ kết thúc. Thanh khoản, các bot MEV và các nhà kinh doanh chênh lệch giá theo đuổi độ sâu thị trường và chênh lệch giá thấp đã khuếch đại hiệu ứng bánh đà này, làm cạn kiệt dòng lệnh trên Chuỗi biên.

Trong khi đó, khối lượng giao dịch cầu nối xuyên chuỗi tăng vọt, đạt 56,1 tỷ đô la chỉ riêng trong tháng 7 năm 2025, chứng tỏ rõ ràng rằng "mọi thứ đều được tổng hợp" vẫn có nghĩa là "mọi thứ đều bị phân mảnh". Người dùng vẫn cần phải xử lý số dư riêng lẻ, tài sản gốc L2 và thanh khoản trùng lặp.

Nói rõ hơn, đây không phải là thất bại, mà là một quá trình củng cố. Fusaka đạt được thông lượng gấp 5-8 lần Blob, Chuỗi ứng dụng zk như @Lighter_xyz đạt 24.000 giao dịch mỗi giây (TPS), và một số giải pháp chuyên biệt mới nổi (như Aztec/Ten cho các tính năng bảo mật và MegaETH cho hiệu năng cực cao) đều cho thấy một số ít hoàn cảnh thực thi được chọn lọc đang nổi lên.

Các dự án khác đã bước vào "chế độ ngủ đông" cho đến khi họ chứng minh được rằng lợi thế hệ thống bảo vệ của mình đủ vững chắc để các nhà lãnh đạo không thể đơn giản sao chép bằng cách fork.

5. Dự đoán sự tăng trưởng của thị trường: Từ các công cụ tiên tiến đến cơ sở hạ tầng tài chính

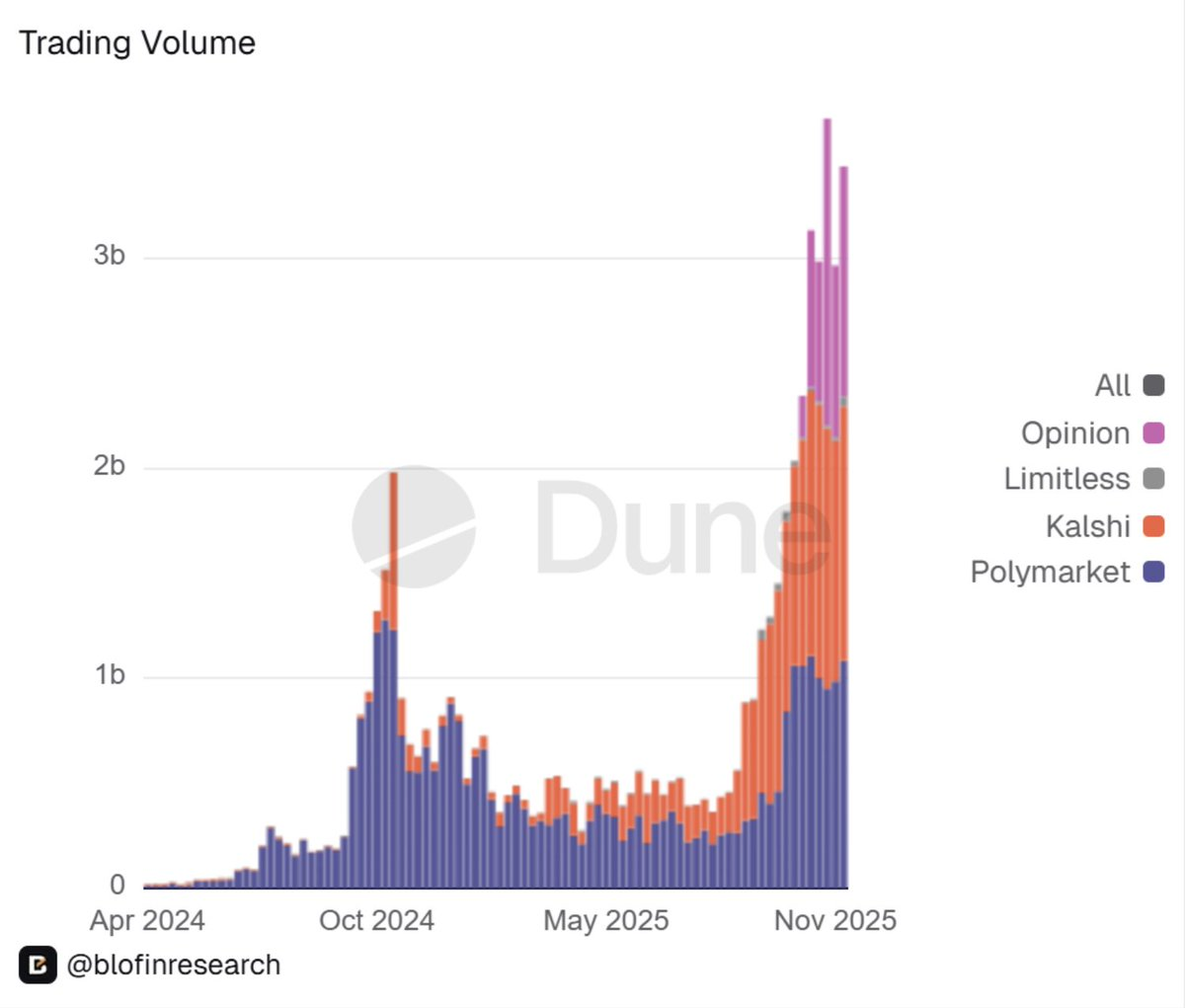

Một bất ngờ lớn khác trong năm 2025 là việc hợp pháp hóa chính thức các thị trường dự đoán.

Từng được coi là một thực thể nhỏ lẻ và kỳ quặc, thị trường dự đoán hiện đang dần được tích hợp vào cơ sở hạ tầng tài chính. Công ty dẫn đầu ngành lâu năm @Polymarket đã quay trở lại thị trường Mỹ với tư cách pháp nhân: chi nhánh tại Mỹ của họ đã nhận được sự chấp thuận từ Ủy ban Giao dịch Hàng hóa Tương lai (CFTC) để trở thành Thị trường Hợp đồng Được Chỉ định. Hơn nữa, sàn giao dịch xuyên lục địa(ICE) được cho là đã đầu tư hàng tỷ đô la, định giá công ty ở mức gần mười tỷ đô la. Dòng vốn đầu tư đang tiếp tục đổ vào.

Thị trường dự đoán đã phát triển từ một "thị trường ngách thú vị" thành một thị trường có khối lượng giao dịch hàng tuần lên tới hàng tỷ đô la, chỉ riêng nền tảng @Kalshi đã xử lý các hợp đồng sự kiện trị giá hàng chục tỷ đô la vào năm 2025.

Tôi cho rằng điều này đánh dấu sự chuyển đổi của thị trường dựa trên blockchain từ một "món đồ chơi" thành một cơ sở hạ tầng tài chính thực sự.

Các nền tảng cá cược thể thao chính thống, Quỹ phòng hộ và các nhà quản lý DeFi hiện nay xem Polymarket và Kalshi là công cụ dự đoán chứ không phải sản phẩm giải trí. Các dự án crypto và DAO cũng đang bắt đầu sử dụng sổ lệnh này như một nguồn tín hiệu quản trị và rủi ro theo thời gian thực.

Tuy nhiên, việc "vũ khí hóa" DeFi này cũng có hai mặt. Sự giám sát của cơ quan quản lý sẽ nghiêm ngặt hơn, thanh khoản sẽ vẫn tập trung cao độ vào các sự kiện cụ thể, và mối tương quan giữa "thị trường dự đoán như tín hiệu" và kết quả thực tế vẫn chưa được kiểm chứng trong các kịch bản căng thẳng.

Nhìn về năm 2026, một điều rõ ràng là: thị trường sự kiện, cùng với các quyền chọn và hợp đồng vĩnh cửu, hiện đang nằm trong tầm ngắm của các nhà đầu tư tổ chức. Các danh mục đầu tư sẽ cần phải xây dựng một quan điểm rõ ràng về việc có nên phân bổ vốn vào các loại thị trường này hay không – và phân bổ như thế nào.

6. Sự hội tụ của Trí tuệ nhân tạo và Crypto: Từ chủ đề nóng hổi đến cơ sở hạ tầng thực tiễn

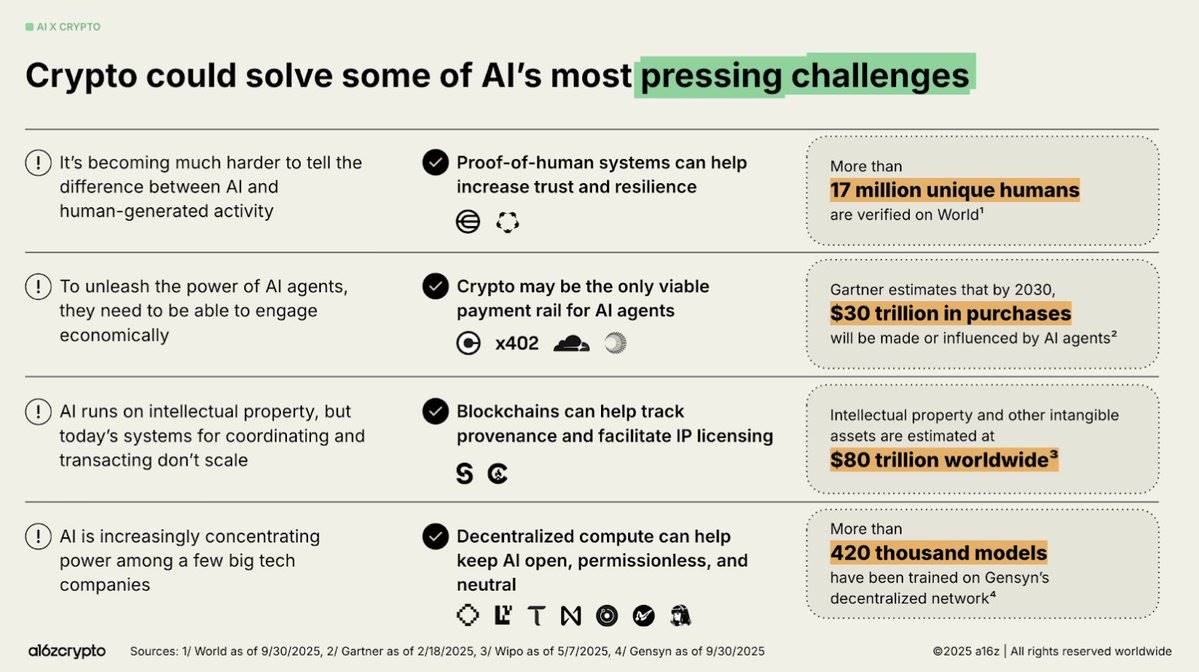

Đến năm 2025, sự kết hợp giữa trí tuệ nhân tạo và crypto sẽ chuyển từ những câu chuyện ồn ào sang các ứng dụng thực tiễn có cấu trúc.

Tôi cho rằng ba chủ đề chính đã định hình sự phát triển của năm nay:

Thứ nhất, nền kinh tế dựa trên tác nhân đã chuyển đổi từ một khái niệm mang tính suy đoán thành một thực tế hoạt động. Các giao thức như x402 cho phép AI Agent giao dịch tự động với stablecoin. Tích hợp USDC của Circle, cùng với sự phát triển của các khung điều phối, các lớp uy tín và các hệ thống có thể kiểm chứng như EigenAI và Virtuals, cho thấy rằng AI Agent hữu ích cần sự hợp tác, chứ không chỉ khả năng suy luận.

Thứ hai, cơ sở hạ tầng AI phi tập trung đã trở thành trụ cột cốt lõi của lĩnh vực này. Nâng cấp TAO năng động của Bittensor và sự kiện giảm nửa vào tháng 12 đã định nghĩa lại nó là "Bitcoin của AI"; Chuỗi Abstraction của NEAR đã mang lại khối lượng giao dịch thực tế dựa trên ý định; và @rendernetwork, ICP, và @SentientAGI đã chứng thực tính khả thi của điện toán phi tập trung, lập hồ sơ mô hình và mạng lưới AI lai. Rõ ràng, cơ sở hạ tầng đã trở nên quan trọng hơn, trong khi giá trị của "đóng gói AI" đang dần giảm đi.

Thứ ba, sự tích hợp theo chiều dọc của các ứng dụng thực tiễn đang tăng tốc.

Cộng đồng AI của @almanak đã triển khai các chiến lược DeFi ở cấp độ định lượng, @virtuals_io đã tạo ra 2,6 triệu đô la thu nhập phí trên Base, và các bot, thị trường dự đoán và mạng lưới không gian địa lý đã trở thành hoàn cảnh ủy quyền đáng tin cậy.

Sự chuyển dịch từ "đóng gói AI" sang tích hợp tác nhân và bot có thể kiểm chứng cho thấy sự phù hợp giữa sản phẩm và thị trường đang dần hoàn thiện. Tuy nhiên, cơ sở hạ tầng tin cậy vẫn là mắt xích quan trọng còn thiếu, và rủi ro ảo giác vẫn luôn hiện hữu như một đám mây đen bao trùm các giao dịch tự động.

Nhìn chung, tâm lý thị trường vào cuối năm 2025 lạc quan về cơ sở hạ tầng, thận trọng về tính hữu ích của các công cụ ủy quyền, và nhìn chung cho rằng năm 2026 có thể là năm của những đột phá có thể kiểm chứng và có giá trị kinh tế trong lĩnh vực trí tuệ nhân tạo Chuỗi.

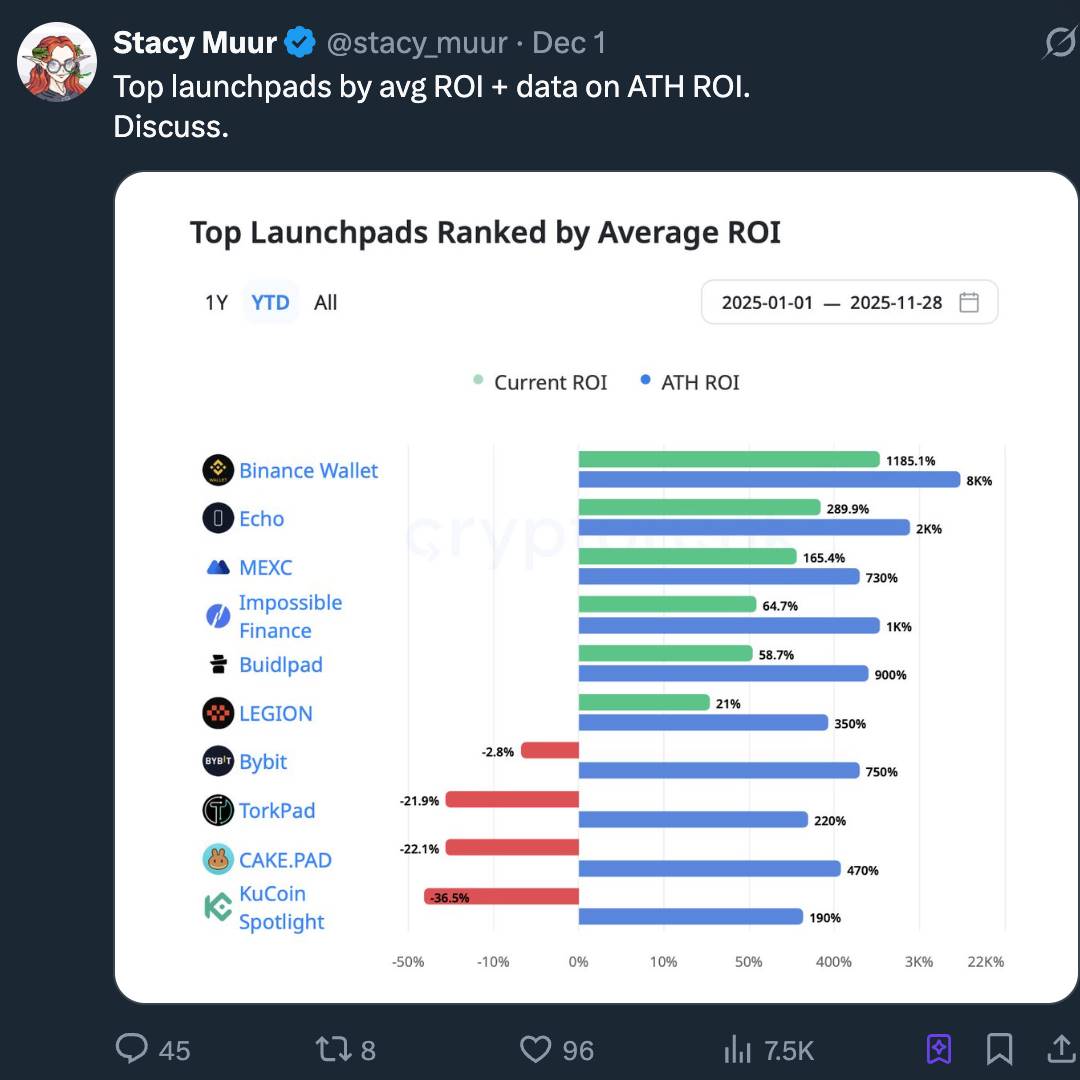

7. Sự trở lại của các nền tảng ra mắt sản phẩm: Một kỷ nguyên mới cho vốn đầu tư bán lẻ

Chúng tôi cho rằng rằng sự bùng nổ của các nền tảng ra mắt token vào năm 2025 không phải là "sự trở lại với ICO", mà là sự công nghiệp hóa ICO. Cái gọi là "ICO 2.0" trên thị trường thực chất là sự trưởng thành của hệ thống huy động vốn crypto, dần dần phát triển thành Thị trường Vốn Internet (ICM): một hệ thống bảo lãnh phát hành có thể lập trình, được quản lý và hoạt động 24/7, chứ không chỉ đơn thuần là một bán hàng token theo kiểu "xổ số".

Việc bãi bỏ SAB 121 đã thúc đẩy sự rõ ràng về mặt pháp lý, biến token thành các công cụ tài chính với thời gian phân bổ, công khai thông tin và quyền truy đòi, thay vì chỉ đơn thuần là phát hành token. Các nền tảng như Alignerz tích hợp tính công bằng vào cơ chế của họ: đấu giá dựa trên hàm băm, cửa sổ hoàn tiền và lịch trình phân bổ token dựa trên thời gian khóa vị thế chứ không phải thông qua các kênh nội bộ. "Không có sự bán tháo của nhà đầu tư mạo hiểm, không có lợi nhuận nội bộ" không còn chỉ là một khẩu hiệu mà là một lựa chọn kiến trúc.

Đồng thời, chúng tôi nhận thấy các nền tảng ra mắt sản phẩm đang hợp nhất thành sàn giao dịch, một dấu hiệu của sự chuyển đổi cấu trúc: Coinbase, Binance, OKX và các nền tảng liên quan đến Kraken cung cấp dịch vụ tuân thủ KYC/AML (Xác minh danh tính khách hàng/Chống rửa tiền), đảm bảo thanh khoản và các kênh ra mắt sản phẩm được thiết kế tốt, dễ tiếp cận với các tổ chức. Trong khi đó, các nền tảng ra mắt sản phẩm độc lập đang buộc phải tập trung vào các lĩnh vực chuyên biệt như game, meme và cơ sở hạ tầng giai đoạn đầu.

Từ góc độ tường thuật, AI, RWA (Tài sản Thế giới Thực) và DePIN (Internet vạn vật phi tập trung) chiếm ưu thế trong các kênh phát hành chính, với các nền tảng ra mắt hoạt động như những bộ định tuyến câu chuyện hơn là những cỗ máy tạo sự cường điệu. Câu chuyện thực sự nằm ở chỗ không gian crypto đang âm thầm xây dựng một lớp ICM hỗ trợ phát hành cấp độ tổ chức và sự đồng thuận lợi ích dài hạn, thay vì lặp lại sự hoài niệm của năm 2017.

8. Việc các dự án có giá trị phát triển bền vững (FDV) cao không khả thi về mặt đầu tư là do yếu tố cấu trúc.

Trong phần lớn năm 2025, chúng ta đã chứng kiến sự lặp đi lặp lại của một quy tắc đơn giản: các dự án có giá trị định giá sau khi pha loãng (FDV) cao và lượng lưu thông thấp về mặt cấu trúc là không thể đầu tư được.

Nhiều dự án—đặc biệt là blockchain L1 (lớp 1) mới, sidechain và token " lợi ích thực "—đã gia nhập thị trường với giá trị sổ sách (FDV) vượt quá một tỷ đô la và nguồn cung lưu thông ở mức một chữ số.

Như một công ty nghiên cứu đã nhận định, "Giá trị giao dịch thực tế cao và lượng lưu thông thấp là một quả bom hẹn giờ về thanh khoản"; bất kỳ đợt bán tháo quy mô lớn nào từ những người mua sớm đều có thể trực tiếp phá hủy sổ lệnh.

Kết quả đã được dự đoán trước. Giá của token này tăng vọt khi ra mắt, nhưng lao dốc khi thời gian phân bổ kết thúc và người trong nội bộ rút lui. Câu nói nổi tiếng của Cobie — "Hãy từ chối mua token FDV (Giá trị pha loãng hoàn toàn) bị định giá quá cao" — đã trở thành khuôn khổ để đánh giá rủi ro , phát triển từ một meme trực tuyến. Nhà tạo lập thị trường đã nới rộng Chênh lêch giá mua bán, nhà đầu tư bán lẻ đơn giản là ngừng tham gia, và thị trường của nhiều token này hầu như không có sự cải thiện nào trong năm tiếp theo.

Ngược lại, token có công dụng thực tiễn, cơ chế giảm phát hoặc liên kết dòng tiền về mặt cấu trúc sẽ hoạt động tốt hơn so với token chỉ có điểm bán hàng duy nhất là "giá trị sổ sách cao".

Tôi tin rằng năm 2025 đã định hình lại vĩnh viễn khả năng chấp nhận của người mua đối với "kinh tế token đầy biến động". Giá trị phát hành xác thực (FDV) và lượng lưu thông hiện được xem là những ràng buộc cứng nhắc, chứ không phải là những sản phẩm phụ không liên quan. Nhìn về năm 2026, nếu nguồn cung token của một dự án không thể được hấp thụ thông qua sổ lệnh sàn giao dịch mà không làm gián đoạn biến động giá, thì dự án đó thực tế là không thể đầu tư được.

9. InfoFi: Sự trỗi dậy, cuồng loạn và sụp đổ

Tôi cho rằng rằng sự bùng nổ và suy thoái của InfoFi vào năm 2025 sẽ là bài kiểm tra chu kỳ rõ ràng nhất đối với "sự chú ý token hóa".

Các nền tảng InfoFi như @KaitoAI , @cookiedotfun và @stayloudio hứa hẹn sẽ trả tiền cho các nhà phân tích, người sáng tạo và quản trị viên cộng đồng cho "công việc tri thức" của họ thông qua tín dụng và token. Chỉ trong một thời gian ngắn, khái niệm này đã trở thành chủ đề nóng hổi trong giới đầu tư rủi ro, với các công ty như Sequoia Capital, Pantera và Spartan Capital đầu tư mạnh tay.

Sự quá tải thông tin trong ngành công nghiệp crypto và xu hướng phổ biến kết hợp trí tuệ nhân tạo (AI) với tài chính phi tập trung (DeFi) khiến việc chọn lọc nội dung Chuỗi dường như là một mô-đun cơ bản bị thiếu sót.

Tuy nhiên, việc lựa chọn sử dụng sự chú ý làm đơn vị đo lường lại là con dao hai lưỡi: khi sự chú ý trở thành thước đo cốt lõi, chất lượng nội dung sẽ sụp đổ. Các nền tảng như Loud và những nền tảng tương tự bị tràn ngập bởi nội dung chất lượng thấp do AI tạo ra, các trang trại bot và các liên minh tương tác; một vài tài khoản thu được phần lớn lợi nhuận, trong khi những người dùng ít sử dụng hơn nhận ra rằng luật chơi đang chống lại họ.

Giá của một số token đã giảm 80-90%, và một số thậm chí đã sụp đổ hoàn toàn (ví dụ, WAGMI Hub đã bị tấn công mạng nghiêm trọng sau khi huy động được số vốn lên đến hàng trăm triệu đô la), làm tổn hại thêm uy tín của lĩnh vực này.

Kết luận cuối cùng là nỗ lực thế hệ đầu tiên của InfoFi có cấu trúc không ổn định. Mặc dù ý tưởng cốt lõi—kiếm tiền từ các tín hiệu crypto có giá trị—vẫn hấp dẫn, nhưng cơ chế khích lệ cần được thiết kế lại để định giá dựa trên các đóng góp đã được xác minh, thay vì chỉ dựa nhấn.

Tôi tin rằng đến năm 2026, thế hệ dự án tiếp theo sẽ học hỏi từ những bài học này và có những cải tiến.

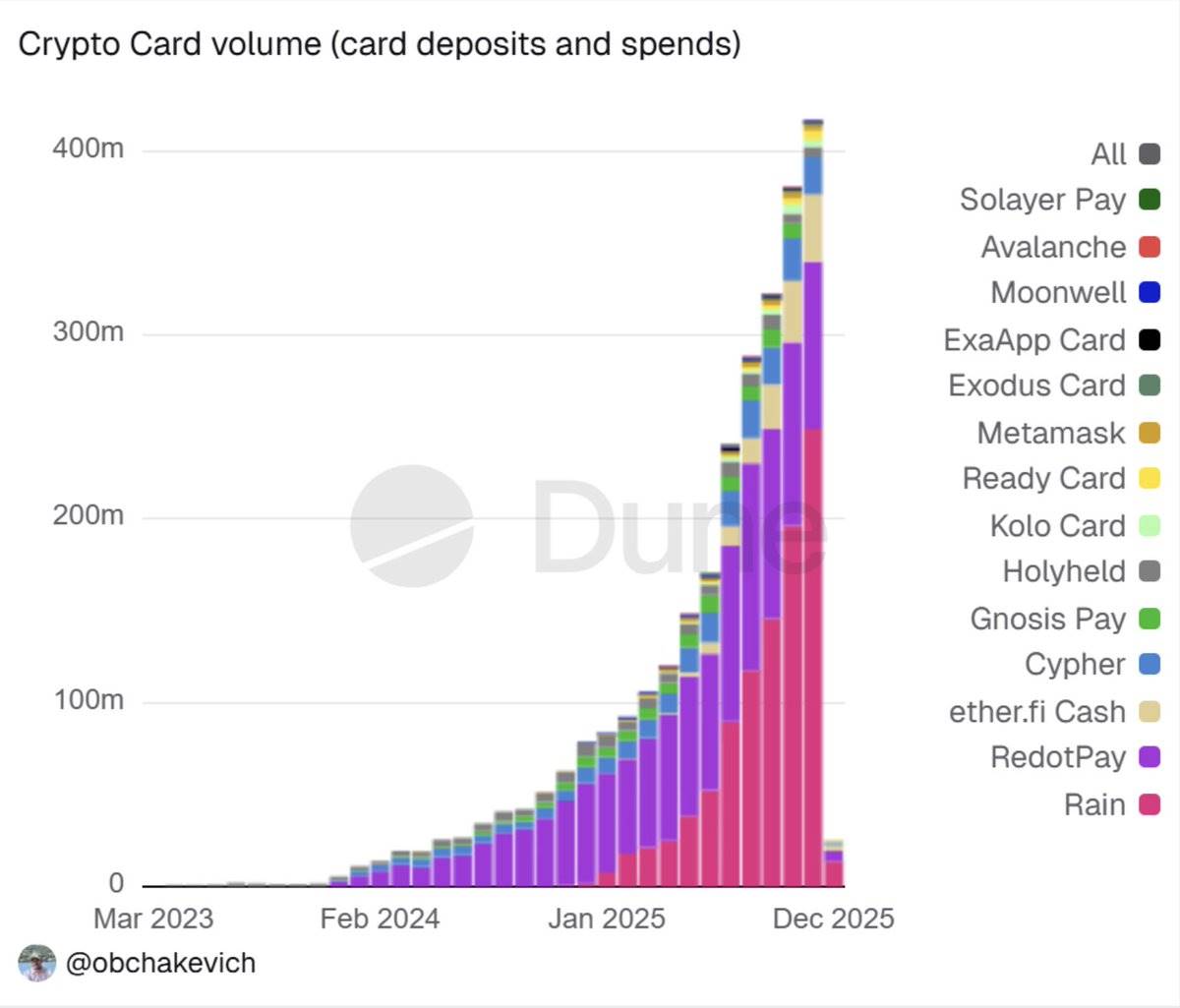

10. Sự trở lại của mã hóa dữ liệu người tiêu dùng: Một mô hình mới do các loại ngân hàng mới crypto

Đến năm 2025, sự trở lại của crypto người tiêu dùng ngày càng được xem là một sự chuyển đổi cấu trúc do các ngân hàng mới thúc đẩy, chứ không phải là kết quả của các ứng dụng Web2 gốc.

Tôi cho rằng sự thay đổi này phản ánh một sự hiểu biết sâu sắc hơn: việc áp dụng sẽ tăng tốc khi người dùng bắt đầu sử dụng các nguyên tắc tài chính cơ bản mà họ đã quen thuộc, chẳng hạn như tiền gửi và lợi nhuận, trong khi các quy trình quyết toán, lợi nhuận và thanh khoản cơ bản được chuyển đổi một cách âm thầm lên chuỗi Chuỗi.

Kết quả là một hệ thống ngân hàng lai ghép giúp người dùng tránh khỏi sự phức tạp của phí Gas, lưu ký và cầu nối xuyên chuỗi , đồng thời cung cấp quyền truy cập trực tiếp vào lợi nhuận stablecoin , trái phiếu chính phủ token hóa và các kênh thanh toán toàn cầu. Kết quả là một kênh thu hút người dùng có thể lôi kéo hàng triệu người dùng "khám phá sâu hơn Chuỗi" mà không cần họ phải vật lộn với các chi tiết kỹ thuật phức tạp của người dùng lâu năm.

Quan điểm phổ biến trong ngành là các ngân hàng số (Neobank) đang dần trở thành giao diện tiêu chuẩn thực tế cho các nhu cầu crypto thông thường.

Các nền tảng như @ether_fi , @Plasma , @UR_global , @SolidYield , @raincards và Metamask Card là những ví dụ điển hình cho sự chuyển đổi này: chúng cung cấp các kênh vào tiền tức thời, thẻ hoàn tiền 3-4%, tỷ suất lợi nhuận hàng năm (APY) từ 5-16% thông qua trái phiếu chính phủ token hóa và tài khoản thông minh tự quản lý, tất cả được đóng gói trong một hoàn cảnh tuân thủ quy định và có hỗ trợ KYC.

Các ứng dụng này đã được hưởng lợi từ việc tái cấu trúc quy định vào năm 2025, bao gồm việc bãi bỏ SAB 121, thiết lập khung pháp lý cho stablecoin và hướng dẫn rõ ràng hơn cho các quỹ token hóa. Những thay đổi này đã giảm thiểu ma sát trong hoạt động và mở rộng quy mô thị trường tiềm năng của chúng tại các nền kinh tế mới nổi, đặc biệt là ở những khu vực có những vấn đề thực sự nan giải như tỷ suất lợi nhuận, tiết kiệm ngoại hối và kiều hối.

11. Việc bình thường hóa quy định về crypto toàn cầu

Tôi cho rằng rằng năm 2025 sẽ là năm mà việc điều chỉnh crypto cuối cùng sẽ trở nên bình thường hóa.

Các chỉ thị pháp lý mâu thuẫn nhau đã dần dẫn đến ba mô hình pháp lý có thể nhận biết được:

Khung pháp lý châu Âu , bao gồm Đạo luật tài sản crypto trên thị trường (MiCA) và Đạo luật về Khả năng phục hồi hoạt động kỹ thuật số (DORA), đã dẫn đến việc cấp hơn 50 giấy phép MiCA, và các nhà phát hành stablecoin được coi là các tổ chức tiền điện tử.

Khung pháp lý của Mỹ bao gồm các luật stablecoin tương tự như Đạo luật GENIUS, hướng dẫn của SEC/CFTC và việc ra mắt các quỹ ETF Bitcoin spot .

Mô hình chắp vá ở khu vực châu Á - Thái Bình Dương bao gồm quy định về stablecoin trữ toàn phần của Hồng Kông, việc tối ưu hóa cấp phép của Singapore và việc áp dụng các quy tắc du lịch rộng hơn của FATF (Lực lượng đặc nhiệm hành động tài chính).

Đây không chỉ là vấn đề bề ngoài; nó hoàn toàn định hình lại mô hình rủi ro.

Stablecoin đã chuyển đổi từ "ngân hàng ngầm" sang các khoản tương đương tiền mặt được quản lý; các ngân hàng như Citi và Bank of America hiện có thể vận hành các chương trình thí điểm tiền mặt token hóa theo các quy tắc rõ ràng; các nền tảng như Polymarket có thể ra mắt dưới sự giám sát của Ủy ban Giao dịch Hàng hóa Tương lai (CFTC); và quỹ ETF Bitcoin spot của Mỹ đã thu hút hơn 35 tỷ đô la dòng vốn ổn định mà không gặp bất kỳ rủi ro nào.

Việc tuân thủ quy định đã chuyển từ một trở ngại thành một hệ thống bảo vệ: các tổ chức có kiến trúc Regtech mạnh mẽ, bảng cơ cấu vốn rõ ràng và dự trữ kiểm toán đột nhiên có thể hưởng lợi từ chi phí vốn thấp hơn và quy trình tiếp nhận tổ chức nhanh hơn.

Năm 2025, tài sản crypto đã chuyển từ một sản phẩm gây tò mò trong vùng xám trở thành một đối tượng được quản lý. Nhìn về năm 2026, trọng tâm của cuộc tranh luận đã chuyển từ "liệu ngành công nghiệp này có nên được phép tồn tại hay không" sang "làm thế nào để triển khai các cấu trúc, công khai và kiểm soát rủi ro cụ thể".