Khi các kho lưu trữ và người quản lý tài sản ngày càng chiếm thị thị phần lớn hơn trong thế giới DeFi, nhiều câu hỏi đang được đặt ra: Liệu giao thức cho vay có đang đối mặt với biên lợi nhuận ngày càng thu hẹp? Liệu vay mượn có còn là một lĩnh vực kinh doanh tốt nữa không?

Tuy nhiên, nếu chúng ta chuyển góc nhìn trở lại toàn bộ Chuỗi giá trị tín dụng trên Chuỗi , kết luận lại hoàn toàn ngược lại. Giao thức cho vay vẫn là hệ thống bảo vệ mạnh nhất trong Chuỗi giá trị này. Chúng ta có thể định lượng điều này bằng dữ liệu.

Trên Aave và SparkLend, phí lãi suất mà kho tiền trả cho giao thức cho vay thực tế vượt quá thu nhập mà chính kho tiền đó tạo ra. Thực tế này trực tiếp thách thức quan điểm phổ biến rằng "phân phối là yếu tố quan trọng nhất".

Ít nhất trong lĩnh vực vay mượn, phân phối không phải là yếu tố quyết định.

Tóm lại: Aave không chỉ kiếm được nhiều hơn các loại tiền điện tử được xây dựng trên nền tảng này, mà còn nhiều hơn cả các nhà phát hành tài sản được sử dụng để vay mượn , chẳng hạn như Lido và Ether.fi.

Để hiểu rõ trong đó , chúng ta cần phân tích toàn bộ Chuỗi giá trị của vay mượn DeFi và xem xét lại khả năng thu lợi nhuận của từng nhân vật bằng cách theo dõi dòng tiền và phí giao dịch.

Vay mượn Chuỗi giá trị cho vay

Thu nhập hàng năm của toàn bộ thị trường vay mượn đã vượt quá 100 triệu đô la. Giá trị này không được tạo ra bởi một mắt xích duy nhất, mà bởi một hệ thống phức tạp gồm nhiều thành phần: blockchain quyết toán cơ bản, các nhà phát hành tài sản, người cho vay, giao thức cho vay và kho lưu trữ chịu trách nhiệm phân phối và thực thi chiến lược.

Như chúng tôi đã đề cập trong các bài viết trước, lượng lớn ứng dụng thị trường vay mượn hiện nay bắt nguồn từ giao dịch chênh lệch giá và cơ hội Khai thác thanh khoản, và chúng tôi đã phân tích logic chiến lược chính trong đó.

Vậy, ai thực sự "cần" vốn trên thị trường vay mượn?

Tôi đã phân tích 50 địa chỉ ví hàng đầu trên Aave và SparkLend và xác định những người vay chính.

1. Các bên vay lớn nhất là các nền tảng quản lý kho bạc và chiến lược khác nhau như Fluid, Treehouse, Mellow, Ether.fi và Lido (cũng là các nhà phát hành tài sản ). Họ kiểm soát khả năng phân phối đến người dùng cuối, giúp họ thu được lợi nhuận cao hơn mà không cần phải tự quản lý các chu kỳ và rủi ro phức tạp.

2. Ngoài ra, còn có một số nhà đầu tư tổ chức lớn, chẳng hạn như Abraxas Capital, sử dụng vốn bên ngoài để đầu tư vào các chiến lược tương tự, với mô hình kinh tế về cơ bản rất giống với mô hình của một kho tiền.

Nhưng kho tiền không phải là toàn bộ câu chuyện. Chuỗi này bao gồm ít nhất các loại người tham gia sau:

• Người dùng: Gửi tài sản với hy vọng thu được lợi nhuận bổ sung thông qua kho tiền hoặc người quản lý chiến lược.

• Giao thức cho vay: Các thỏa thuận này cung cấp cơ sở hạ tầng và sự phù hợp thanh khoản, tính lãi suất cho người vay và lấy một tỷ lệ phần trăm thu nhập.

• Bên cho vay: Là những người cung cấp vốn, có thể là người sử dụng thông thường hoặc các tổ chức tài chính khác.

• Các nhà phát hành tài sản : Hầu hết tài sản vay mượn trên Chuỗi đều có tài sản bảo đảm cơ bản tạo ra lợi nhuận, một phần trong số đó được nhà phát hành thu giữ.

• Mạng lưới Blockchain: "Đường dẫn" cơ bản mà qua đó mọi hoạt động diễn ra.

Giao thức cho vay mang lại lợi nhuận cao hơn so với khoản tiền thu được từ kho bạc phía hạ lưu.

Lấy ví dụ kho lưu trữ thanh khoản ETH của Ether.fi. Đây là bên vay lớn thứ hai trên Aave , với khoảng 1,5 tỷ đô la Mỹ dư nợ. Chiến lược này khá điển hình:

• Tiền gửi weETH (khoảng +2,9%)

• Cho vay wETH (khoảng -2%)

• Vault tính phí quản lý nền tảng 0,5% trên tổng giá trị lỗ (TVL).

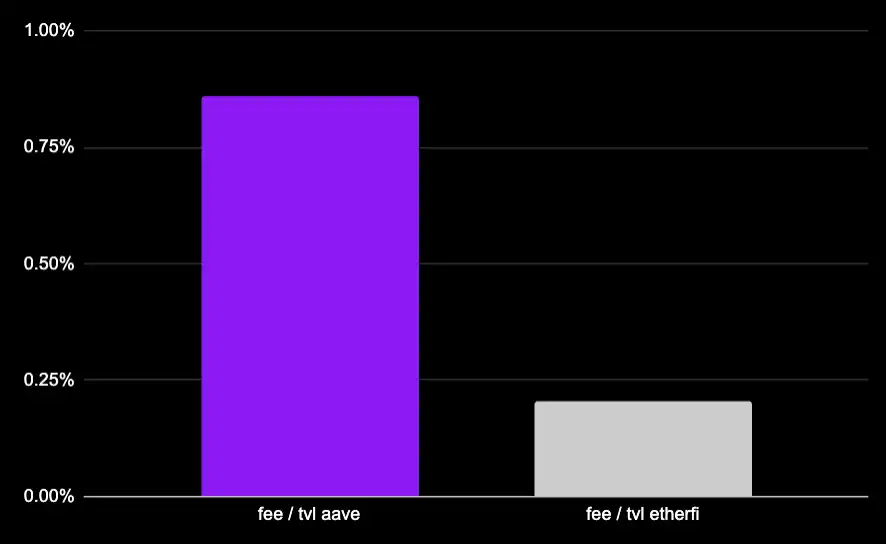

Trong tổng giá trị bị khóa (TVL) của Ether.fi, khoảng 215 triệu đô la là thanh khoản thực tế được triển khai trên Aave . Phần TVL này tạo ra khoảng 1,07 triệu đô la thu nhập phí nền tảng hàng năm cho kho tiền này.

Tuy nhiên, đồng thời, chiến lược này đòi hỏi Aave phải trả khoảng 4,5 triệu đô la tiền lãi hàng năm (được tính như sau: 1,5 tỷ đô la vay × lãi suất vay hàng năm 2% × hệ số dự trữ 15%).

Ngay cả trong một trong những chiến lược vòng tròn lớn nhất và thành công nhất trong DeFi, giá trị mà giao thức cho vay thu được vẫn cao hơn nhiều lần so với một kho tiền ảo.

Dĩ nhiên, Ether.fi cũng là đơn vị phát hành weETH, và chính kho tiền này đang trực tiếp tạo ra nhu cầu đối với weETH.

Ngay cả khi xem xét cả lợi nhuận từ chiến lược kho tiền và lợi nhuận từ các nhà phát hành tài sản , giá trị kinh tế được tạo ra bởi lớp vay mượn(Aave) vẫn cao hơn.

Nói cách khác, giao thức cho vay là mắt xích mang lại giá trị gia tăng lớn nhất trong toàn bộ chuỗi.

Chúng ta có thể thực hiện phân tích tương tự trên các loại két sắt thông dụng khác:

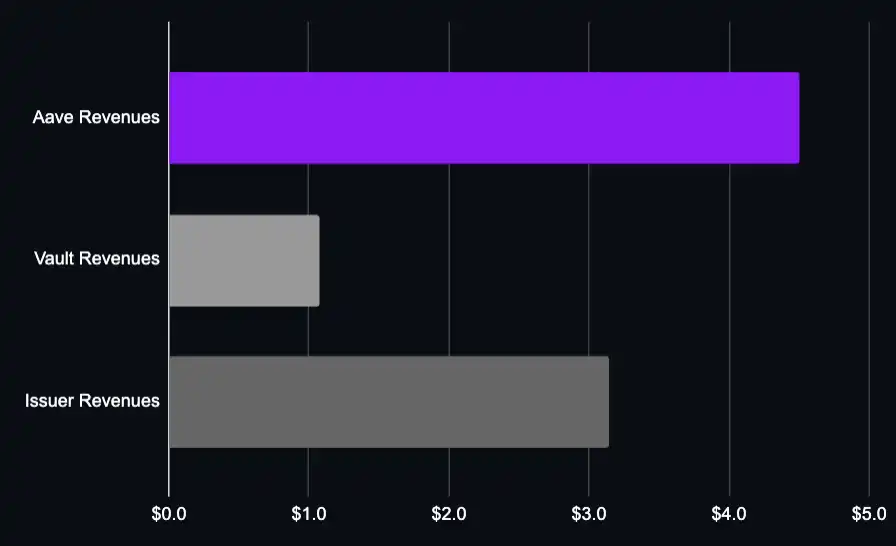

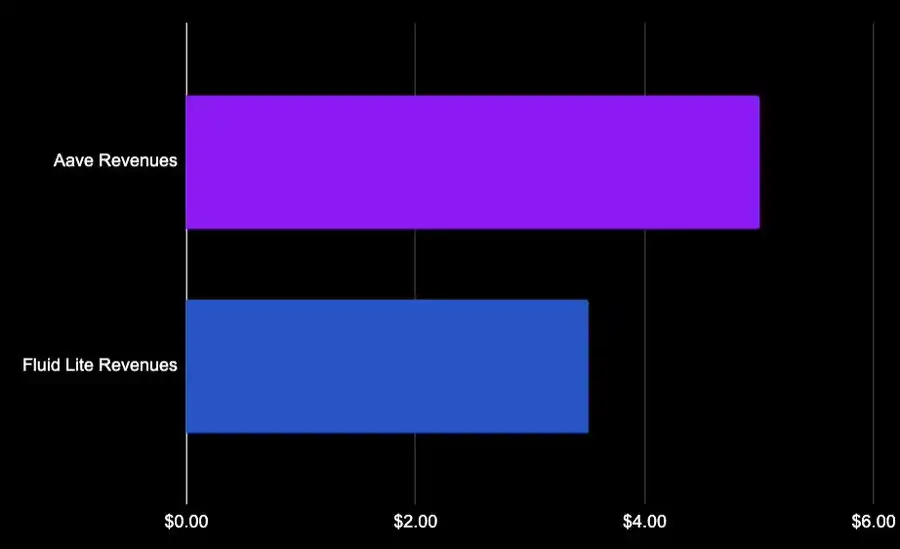

Fluid Lite ETH: Phí hiệu suất 20% + phí rút vốn 0,05%, không có phí quản lý nền tảng. Họ đã vay 1,7 tỷ USD bằng wETH từ Aave , trả khoảng 33 triệu USD tiền lãi, trong đó khoảng 5 triệu USD thuộc về Aave, và Fluid tự mình thu nhập gần 4 triệu USD.

Giao thức Mellow (strETH) tính phí hiệu suất 10%, với quy mô khoản vay là 165 triệu đô la và tổng giá trị bị khóa (TVL) chỉ khoảng 37 triệu đô la. Một lần nữa, chúng ta thấy rằng, xét về TVL, giá trị mà Aave thu được vượt quá chính kho tiền đó.

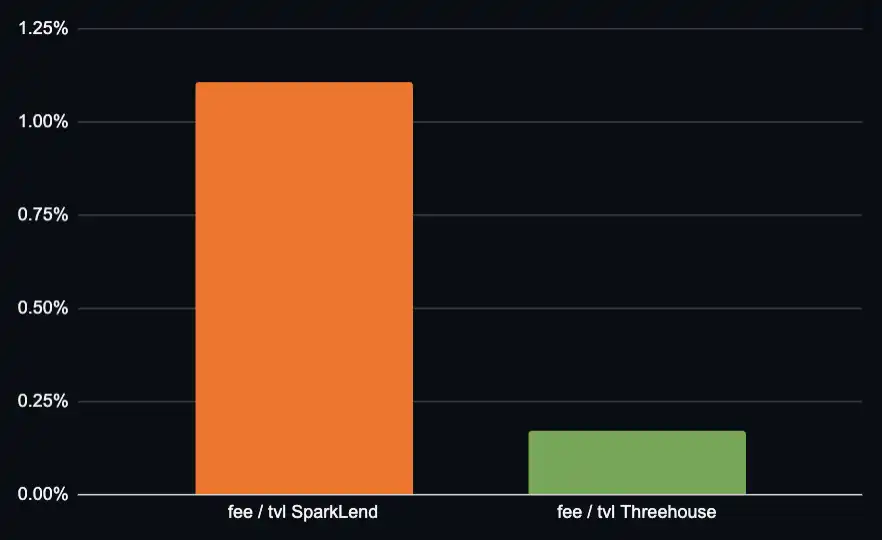

Hãy xem xét một ví dụ khác. Trong SparkLend, giao thức cho vay lớn thứ hai trên Ethereum , Treehouse là một nhân tố chủ chốt, đang triển khai chiến lược cho vay luân chuyển ETH:

TVL ước tính khoảng 34 triệu đô la Mỹ

• Vay 133 triệu đô la

• Phí hiệu suất chỉ được tính trên lợi nhuận biên vượt quá 2,6%.

SparkLend, với tư cách là giao thức cho vay, có khả năng nắm bắt giá trị cao hơn ở khía cạnh TVL (Tổng giá trị cho vay bị tịch thu) so với Vault.

Cấu trúc giá của một kho tiền có tác động đáng kể đến giá trị mà nó có thể thu được; tuy nhiên, đối với giao thức cho vay, thu nhập phụ thuộc nhiều hơn vào quy mô danh nghĩa của khoản vay và tương đối ổn định.

Ngay cả khi chuyển sang chiến lược sử dụng đô la Mỹ, lãi suất cao hơn thường sẽ bù đắp cho hiệu quả của việc sử dụng đòn bẩy thấp hơn. Tôi không cho rằng kết luận sẽ thay đổi về cơ bản.

Trong các thị trường tương đối khép kín, giá trị có thể chảy về tay người quản lý nội dung nhiều hơn, chẳng hạn như thông qua Stakehouse Prime Vault (phí hiệu suất 26%, được Morpho khích lệ). Tuy nhiên, đây không phải là cơ chế định giá cuối cùng của Morpho; bản thân người quản lý nội dung cũng đang hợp tác với các nền tảng khác để phân phối.

Giao thức cho vay với các nhà phát hành tài sản

Vậy câu hỏi đặt ra là: nên dùng Aave hay Lido thì tốt hơn?

Vấn đề này phức tạp hơn việc so sánh các kho tiền vì tài sản thế chấp không chỉ tự tạo ra lợi nhuận mà còn gián tiếp tạo ra thu nhập stablecoin cho giao thức thông qua thị trường vay mượn . Chúng ta chỉ có thể đưa ra những ước tính gần đúng.

Lido hiện đang quản lý khoảng 4,42 tỷ đô tài sản trên thị trường Ethereum Core, được sử dụng để hỗ trợ các vị thế vay mượn, thu nhập khoảng 11 triệu đô la phí hiệu suất hàng năm.

Các vị thế này cân bằng khá tốt vay mượn ETH và stablecoin . Dựa trên tỷ suất lợi nhuận ròng (NIM) hiện tại khoảng 0,4%, lợi nhuận vay mượn tương ứng vào khoảng 17 triệu đô la, cao hơn đáng kể so với lợi nhuận trực tiếp của Lido (và đây là mức NIM thấp lịch sử ).

Hệ thống bảo vệ thực sự của giao thức cho vay

Nếu chỉ so sánh với mô hình lợi nhuận của các khoản tiền gửi tài chính truyền thống, giao thức cho vay DeFi có vẻ là một ngành công nghiệp có lợi nhuận thấp. Tuy nhiên, sự so sánh này bỏ qua hệ thống bảo vệ thực sự nằm ở đâu.

Trong Chuỗi, giá trị thu được từ giao thức cho vay vượt quá giá trị của lớp phân phối hạ nguồn và cũng vượt trội hơn so với các nhà phát hành tài sản thượng nguồn xét trên tổng thể.

Xét riêng lẻ, vay mượn có vẻ là một ngành kinh doanh lợi nhuận thấp; nhưng trong toàn bộ hệ thống tín dụng, nó là tầng có khả năng thu hút giá trị mạnh nhất so với tất cả các bên tham gia khác — kho bạc, tổ chức phát hành và các kênh phân phối.