Năm 2025 chắc chắn sẽ là một năm bước ngoặt đối với ngành công nghiệp tài sản ảo của Đài Loan, đánh dấu sự khởi đầu của kỷ nguyên tuân thủ pháp luật. Trong năm này, Đài Loan sẽ chính thức nói lời tạm biệt với kỷ nguyên quản lý lạc hậu chỉ dựa vào Luật Chống rửa tiền, và tiến tới một kỷ nguyên quản lý toàn diện tập trung vào Luật Quản lý Tài sản ảo (Luật VASP). Sự chuyển đổi này không phải là ngẫu nhiên, mà là kết quả của sự kết hợp nhiều yếu tố, bao gồm xu hướng quản lý quốc tế, sự trưởng thành ngày càng tăng của ngành công nghiệp trong nước và sự tham gia mạnh mẽ của các tổ chức tài chính truyền thống.

Đội ngũ BlockTempo đã biên soạn báo cáo này, tóm tắt năm xu hướng cốt lõi của thị trường Đài Loan năm 2025:

(1) Hợp pháp hóa khung pháp lý: Ủy ban giám sát tài chính đã trình dự thảo luật đặc biệt về VASP lên viện hành chính , thiết lập logic pháp lý của "hệ thống cấp phép" và "phân loại và quản lý theo thứ bậc";

(2) CBDC trong thực tiễn: Ngân hàng Trung ương và Hội đồng Vấn đề người Hakka đã cùng nhau khởi động dự án thí điểm "Tiền tệ kỹ thuật số Hakka", trở thành CBDC bán lẻ quy mô lớn đầu tiên tại Đài Loan.

(3) Các ngành công nghiệp truyền thống tham gia thị trường: Bốn ngân hàng tư nhân lớn đăng ký thí điểm việc kinh doanh lưu ký tài sản ảo và sàn giao dịch TWEX của Taiwan Mobile mở cửa cho công chúng;

(4) Độ chính xác trong việc thu thuế: Bộ Tài chính đã sử dụng ngưỡng báo cáo 500.000 Đài tệ để xác minh bằng AI, phát hiện hơn 100 triệu Đài tệ thu nhập chưa được báo cáo;

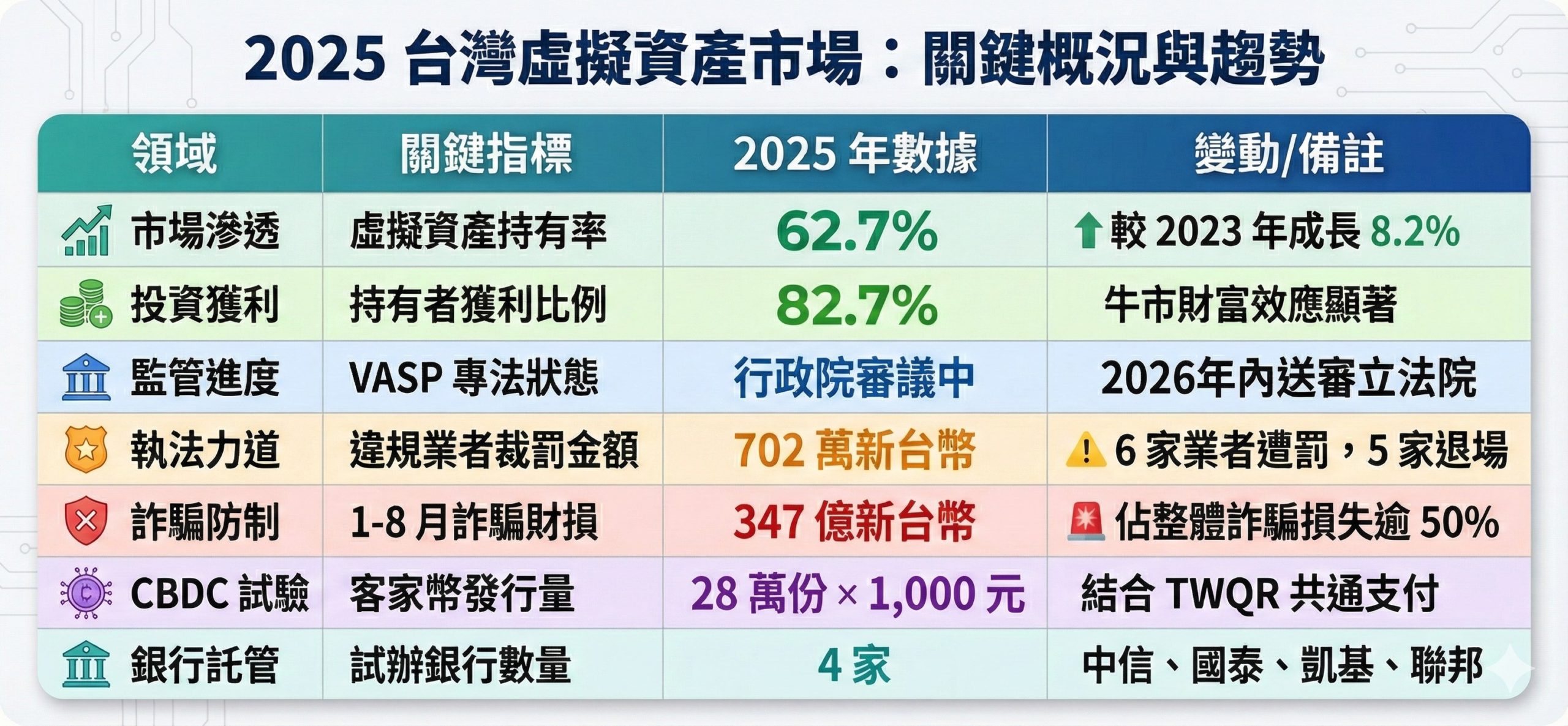

(5) Hành vi thị trường trưởng thành: Tỷ lệ nắm giữ tài sản ảo đã vượt quá 62,7%, tỷ lệ lợi nhuận người nắm giữ cao tới 82,7%, và lực lượng đầu tư chính đã chuyển sang Thế hệ X và Thế hệ Y với nền tảng kinh tế vững chắc.

Những xu hướng này cùng nhau định hình bức tranh thị trường Đài Loan năm 2025, đánh dấu một bước ngoặt cho ngành công nghiệp tài sản ảo của Đài Loan khi chuyển từ vị trí "ngoại vi" sang "trung tâm".

Bài viết này được biên soạn, phân tích và viết bởi Đội ngũ Nghiên cứu BlockTempo , dựa trên bên long bao gồm các văn bản chính thức từ Ủy ban Giám sát Tài chính, chương trình thí điểm CBDC của Ngân hàng Trung ương và Báo cáo Khảo sát Tài sản ảo Bankee 2025 của Ngân hàng Quốc tế Viễn Đông .

Tổng quan về tình hình ngành: Chỉ báo chính cho năm 2025

Để trình bày một cách rõ ràng và trực quan dữ liệu cốt lõi của thị trường Đài Loan năm 2025, chỉ báo chính sau đây đã được tổng hợp:

Phân tích độ sâu về các chính sách quản lý

Phân tích khung pháp lý: Sự chuyển đổi mô hình từ chống rửa tiền sang phát triển công nghiệp

Trước năm 2025, việc quản lý tài sản ảo tại Đài Loan chủ yếu dựa trên "Các biện pháp phòng chống rửa tiền và chống tài trợ khủng bố thông qua các nền tảng và việc kinh doanh giao dịch tiền ảo" theo Luật Phòng chống rửa tiền. Mặc dù mô hình quản lý này đã phần nào hạn chế được dòng tiền bất hợp pháp, nhưng nó thiếu các quy định cụ thể về bảo vệ người tiêu dùng, phân tách tài sản , tiêu chuẩn an ninh mạng và thao túng thị trường.

Khi vỡ nợ của sàn giao dịch FTX lùi vào dĩ vãng và sự hình thành các khung pháp lý toàn cầu (như MiCA của EU và hệ thống cấp phép VASP của Hồng Kông), Ủy ban giám sát tài chính Đài Loan nhận ra rằng cần thiết phải ban hành một "Đạo luật Quản lý Tài sản ảo" chuyên biệt.

Quy định về tài sản ảo của Đài Loan đã trải qua bốn giai đoạn phát triển:

- Giai đoạn 1 (2018-2020) : Do thiếu luật cụ thể, chỉ có Luật Chống rửa tiền được sử dụng để quản lý ở cấp thấp.

- Giai đoạn Hai (2021-2023) : Sự hình thành các chuẩn mực tự điều chỉnh và việc thành lập nhóm chuẩn bị cho Hiệp hội Thương mại Tiền ảo Cộng hòa Trung Hoa.

- Giai đoạn 3 (2024) : Hệ thống đăng ký khai báo chống rửa tiền sẽ được triển khai, và các doanh nghiệp sẽ phải hoàn thành bản khai báo chống rửa tiền trước khi bắt đầu hoạt động.

- Giai đoạn 4 (2025) : Dự luật VASP (Luật cấp thị thực) sẽ được trình để xem xét, đánh dấu việc Đài Loan bước vào "Giai đoạn quản lý lập pháp dự luật đặc biệt".

Vào tháng 6 năm 2025, Ủy ban giám sát tài chính) đã chính thức trình dự thảo Luật VASP (Nhà cung cấp dịch vụ chuyên biệt dựa trên không gian ảo) lên viện hành chính , thiết lập logic quản lý theo hình thức "cấp phép" và "phân loại và quản lý theo cấp bậc". Điều này có nghĩa là các tư cách hoạt động của các nhà cung cấp dịch vụ crypto đã chuyển từ "báo cáo và đăng ký" sang "cấp phép", làm tăng đáng kể ngưỡng gia nhập thị trường.

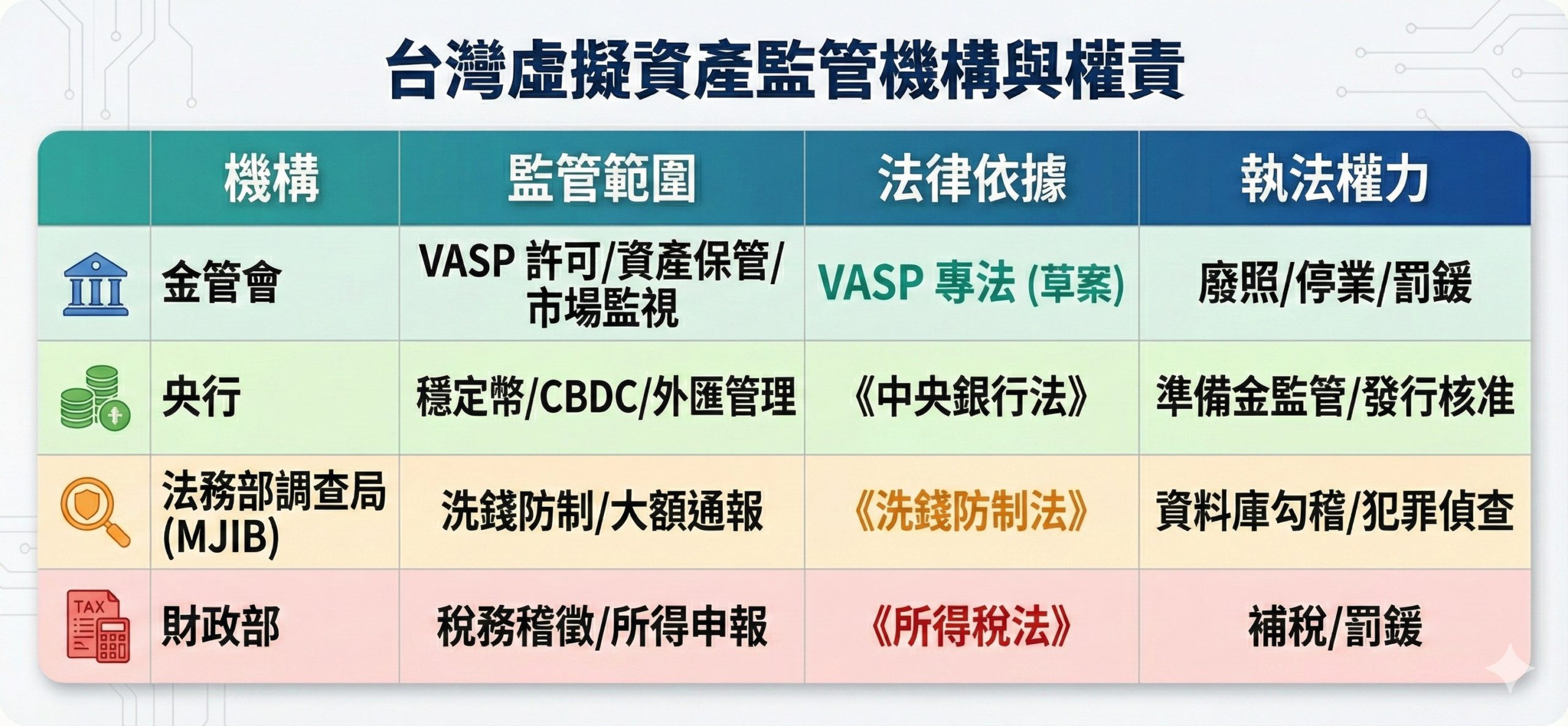

Các cơ quan quản lý và sự phân chia quyền hạn và trách nhiệm.

Đạo luật VASP (Visa-Assisted Professional) đã thiết lập một hệ thống quản lý hợp tác đa ngành, trong đó mỗi cơ quan thực hiện nhiệm vụ quản lý của mình dựa trên các cơ sở pháp lý khác nhau.

Giải thích từng mệnh đề cốt lõi

Ba điều khoản quan trọng nhất sau đây sẽ được phân tích độ sâu:

Điều khoản 1: Định nghĩa bốn loại VASP

Bản dự thảo phân loại rõ ràng các nhà cung cấp dịch vụ tài sản ảo (VASP) thành bốn loại, mỗi loại có các nghĩa vụ tuân thủ và yêu cầu về vốn khác nhau:

Đại lý/Môi giới tài sản ảo : Một việc kinh doanh hoạt động trong lĩnh vực trao đổi tài sản ảo với tiền tệ pháp định, hoặc giữa tài sản ảo với nhau.

Nhà điều hành nền tảng giao dịch tài sản ảo : Việc kinh doanh vận hành " thị trường giao dịch tập trung" cho tài sản ảo, tức là một nền tảng khớp lệnh giữa người mua và người bán.

Nhà cung cấp dịch vụ chuyển giao tài sản ảo : Một doanh nghiệp nhận yêu cầu của khách hàng về việc chuyển giao tài sản ảo từ tài khoản/địa chỉ này sang tài khoản/địa chỉ khác.

Người quản lý tài sản ảo : Một doanh nghiệp quản lý tài sản ảo hoặc Key của khách hàng .

Giải thích bằng ngôn ngữ dễ hiểu

Bốn hạng mục này bao gồm các mắt xích cốt lõi trong Chuỗi ngành công nghiệp tài sản ảo:

- Các nhà môi giới trao đổi : Mô hình VASP cơ bản nhất, tương tự như các sàn giao dịch phi tập trung (OTC), bao gồm các mô hình như mua tiền điện tử tại các cửa hàng tiện lợi.

- Các nhà cung cấp nền tảng giao dịch : đây là danh mục được quản lý chặt chẽ nhất, bao gồm sàn giao dịch chính thống như BitoPro, MaiCoin và TWEX.

- Các nhà cung cấp dịch vụ chuyển tiền (các nhà cung cấp dịch vụ ví điện tử) phải thực hiện "Quy tắc di chuyển" để đảm bảo tính minh bạch của thông tin chuyển tiền.

- Người quản lý tài sản : Một việc kinh doanh bốn ngân hàng đang cạnh tranh để giành được vào năm 2025, chịu trách nhiệm quản lý private key của khách hàng.

Tác động thực tiễn

Chi phí tuân thủ : Nhà cung cấp nền tảng > Người lưu ký > Nhà cung cấp dịch vụ trao đổi > Nhà cung cấp dịch vụ chuyển khoản.

Các nền tảng giao dịch cần thiết lập các cơ chế để ngăn chặn thao túng thị trường, chẳng hạn như hệ thống cảnh báo về các biến động giá và khối lượng bất thường, bao gồm cả việc phát hiện giao dịch giả tạo và các kế hoạch sụp đổ. Chi phí xây dựng các hệ thống như vậy có thể lên tới hàng chục triệu Đài tệ.

Khó khăn lớn nhất trong việc thực hiện là đối với các nền tảng giao dịch, vì chúng phải duy trì tính trung lập, không được đặt cược ngược lại với khách hàng của mình và phải trải qua các cuộc kiểm tra tại chỗ định kì Ủy ban giám sát tài chính.

Rủi ro vi phạm : Dự thảo luật đề xuất thu hồi giấy phép và phạt tiền lên đến hàng chục triệu Đài tệ. Các nhà điều hành không có giấy phép có thể phải đối mặt với mức phạt lên đến 5 triệu Đài tệ và án tù lên đến 7 năm (tham khảo hệ thống VASP của Hồng Kông).

Điều khoản thứ hai: Phân tách tài sản của khách hàng

Quyền sở hữu đối với tài sản của khách hàng được người giữ hộ nắm giữ thuộc về khách hàng và không được trộn lẫn với tài sản riêng của người giữ hộ. Nếu người giữ hộ phá sản, tài sản của khách hàng không thuộc về khối tài sản phá sản và người giữ hộ có quyền tách biệt tài sản đó.

Giải thích bằng ngôn ngữ dễ hiểu

Đây là điều khoản quan trọng nhất sau vỡ nợ thảm hại của sàn giao dịch FTX. Một trong những nguyên nhân cốt lõi dẫn đến sự sụp đổ của FTX là sàn giao dịch đã chiếm đoạt tài sản của khách hàng để đầu tư vào các dự án rủi ro cao.

Dự thảo các điều khoản về phân tách tài sản trong luật đặc biệt về VASP quy định rõ ràng:

- Sàn giao dịch không cho phép sử dụng tài sản tiền tệ pháp định và tiền ảo của khách hàng để đầu tư (hành vi chiếm đoạt bị nghiêm cấm).

- Tài sản của khách hàng phải được tách biệt khỏi tài sản sàn giao dịch (kế toán độc lập).

- Ngay cả khi sàn giao dịch vỡ nợ, khách hàng vẫn có thể lấy lại tiền điện tử của mình (lưu giữ riêng biệt, bảo vệ khỏi phá sản).

Tác động thực tiễn

Chi phí tuân thủ : Các doanh nghiệp cần thiết lập sổ sách kế toán độc lập, sử dụng công nghệ minh bạch địa chỉ blockchain(như Bằng chứng dự phòng-of-Reserves) và định kì thuê các công ty kiểm toán thuộc nhóm Big Four để kiểm toán bên thứ ba, với chi phí hàng năm ước tính khoảng 3-5 triệu Đài tệ.

Độ khó thực thi : Cao. Cần thiết lập một hệ thống theo dõi tài sản hoàn chỉnh để đảm bảo rằng mọi tài sản của khách hàng đều tương ứng với một địa chỉ blockchain cụ thể.

Tham khảo điển hình : Binance đã ra mắt hệ thống "Bằng chứng dự trữ"(bằng chứng dự phòng) vào năm 2024, sử dụng công nghệ cây Merkle để cho phép người dùng xác minh rằng tài sản của họ thực sự nằm trong ví lạnh. Đây là một biện pháp tuân thủ phổ biến đối với các nền tảng giao dịch.

Điều khoản 3: Yêu cầu dự trữ Stablecoin

Các nhà phát hành stablecoin phải ký quỹ đủ tài sản, và số dự trữ tài sản phải có thanh khoản cao. Các nhà phát hành không được sử dụng tài sản này mà không có sự cho phép của các cơ quan quản lý, đảm bảo rằng các yêu cầu quy đổi được đáp ứng 100%.

Giải thích bằng ngôn ngữ dễ hiểu

Stablecoin đóng vai trò là "neo giữ tiền pháp định" trong thị trường tài sản ảo, và sự ổn định của chúng ảnh hưởng trực tiếp đến niềm tin tổng thể của thị trường. Đạo luật Bảo vệ Tài sản Ảo (VASP) áp dụng cách tiếp cận hết sức thận trọng đối với việc điều chỉnh stablecoin.

- Phát hành 100 triệu nhân dân stablecoin → phải có sẵn 100 triệu nhân dân tệ tài sản dự trữ (tỷ lệ nạp tiền 1:1).

- Tài sản được chuẩn bị không thể được sử dụng để mua cổ phiếu hoặc cho vay (hạn chế phạm vi đầu tư).

- Việc phát hành stablecoin liên quan đến ngoại hối phải được thực hiện theo quy định của ngân hàng trung ương (giám sát kép).

Tác động thực tiễn

Stablecoin Đài Loan (TWDC) : Để phát hành stablecoin neo giá với đồng Đài Loan mới tại Đài Loan, cần phải có sự chấp thuận kép từ Ủy ban giám sát tài chính(theo Đạo luật VASP) và Ngân hàng Trung ương (Quản lý Ngoại hối), đây là một ngưỡng cực kỳ cao.

Stablecoin nước ngoài (USDT/USDC) : Hiện tại, chúng chủ yếu được lưu hành tại Đài Loan thông qua sàn giao dịch nước ngoài. Nếu Tether hoặc Circle muốn thành lập chi nhánh tại Đài Loan để phát hành tiền ổn định trực tiếp, họ sẽ cần đáp ứng các yêu cầu về dự trữ và phải chịu sự kiểm toán định kì.

Thách thức về mặt pháp lý : Làm thế nào để điều chỉnh stablecoin thuật toán? Stablecoin này không có tài sản vật chất cơ sở và chỉ dựa vào các thuật toán hợp đồng thông minh để duy trì tỷ giá hối đoái. Luật VASP (Nhà đầu tư lãi suất biến đổi) hiện thiếu các quy định rõ ràng, nhưng dự kiến sẽ có thêm luật bổ sung được ban hành trong tương lai.

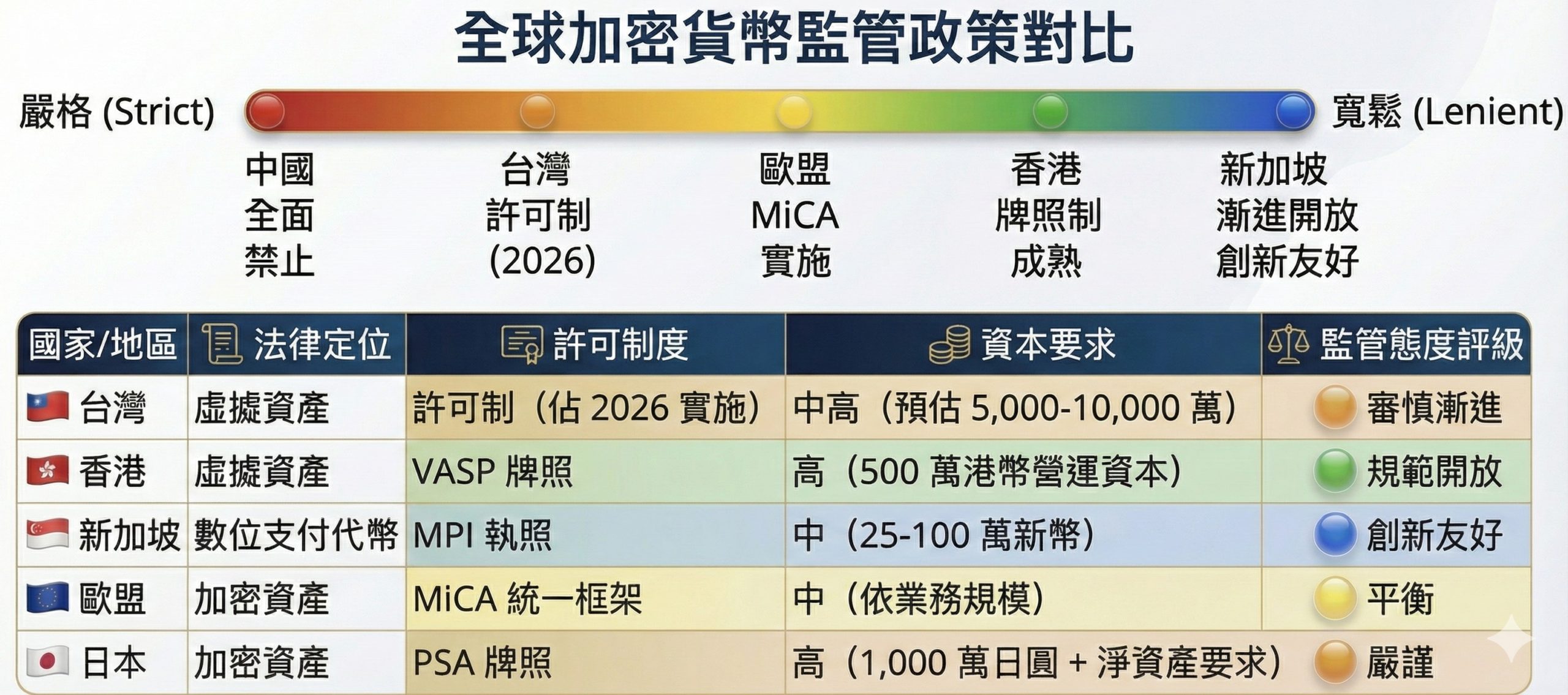

So sánh quy định xuyên biên giới: Vị trí của Đài Loan trên phạm vi quy định toàn cầu.

Việc đặt Đạo luật VASP (Hỗ trợ Chuyên gia Chân không) của Đài Loan trong bối cảnh quy định toàn cầu cho thấy Đài Loan áp dụng cách tiếp cận "thận trọng và từng bước", nằm ở mức độ giữa nghiêm ngặt và khoan dung:

Các nghiên cứu điển hình từ các quốc gia và khu vực khác

Giấy phép "Tổ chức Thanh toán" của MAS Singapore : Cơ quan Tiền tệ Singapore (MAS) đã thiết lập một hệ thống phân cấp cho phép các doanh nghiệp vừa và nhỏ (SME) đăng ký giấy phép "MPI-Small" (với yêu cầu về vốn và tuân thủ thấp hơn), tránh cách tiếp cận "một kích cỡ phù hợp cho tất cả" làm kìm hãm sự đổi mới. Đài Loan có thể học hỏi mô hình này và cung cấp các lựa chọn "giấy phép nhẹ" cho các doanh nghiệp tập trung vào các thị trường cụ thể (như NFT và dịch vụ ví điện tử).

"Cổng quản lý tài sản" của SFC Hồng Kông : Ủy ban Chứng khoán và Hợp đồng tương lai Hồng Kông (SFC) cho phép sàn giao dịch được cấp phép cung cấp các sản phẩm tài sản ảo đa dạng hơn, bao gồm cả các sản phẩm phái sinh và giao dịch đòn bẩy, cho "nhà đầu tư chuyên nghiệp" (những người tài sản vượt quá 8 triệu đô la Hồng Kông), đồng thời áp đặt các biện biện pháp bảo vệ nghiêm ngặt hơn đối với nhà đầu tư nhà đầu tư bán lẻ . Chiến lược quản lý phân khúc này đáng để Đài Loan tham khảo .

Xu hướng thị trường và bối cảnh ngành: Ba xu hướng cốt lõi định hình lại thị trường Đài Loan

Bản đồ hệ sinh thái công nghiệp: Cấu trúc kim tự tháp bốn lớp

Theo Báo cáo Ngành Công nghiệp Blockchain Đài Loan 2024-2025 của BCDA (Hiệp hội Phát triển Bitcoin và Tài sản ảo) và phân tích của các thành viên Hiệp hội Kinh doanh Tiền ảo, ngành công nghiệp tài sản ảo của Đài Loan có cấu trúc kim tự tháp bốn tầng:

Mô hình kim tự tháp bốn tầng của ngành công nghiệp: Tầng 1: Tầng cơ sở hạ tầng (15%) - Phát triển chuỗi công khai, dịch vụ nút, công cụ dành cho nhà phát triển - Các công ty tiêu biểu: XREX (công nghệ chuỗi Chuỗi), Công nghệ chuỗi Chuỗi. Layer 2: Tầng dịch vụ tài chính (40%)Các hạng mục lớn nhất - CEX: BitoGroup, MaiCoin, TWEX, HOYA BIT - Lưu ký: 4 ngân hàng đăng ký lưu ký (CITIC, Guotai, KGI, Federal) - Thanh toán: XREX Pay, MaiCoin PAY, Zone Wallet Lớp 3: Lớp ứng dụng (25%) - Ví điện tử: Zone Wallet, KryptoGO - NFT/Web3: Nội dung số, Trò chơi, Mạng xã hội Lớp 4: Lớp dịch vụ hỗ trợ (20%) - Tuân thủ/Pháp lý: Hiệp hội VASP, Các công ty luật, Các công ty kế toán - Truyền thông/Giáo dục: BlockTempo, BlockCast, Người có ảnh hưởng, v.v. - Bảo mật: XREX XRAY (Công cụ phân tích Chuỗi)

Phân tích tập trung thị trường

Năm 2025, thị trường tài sản ảo của Đài Loan sẽ chứng kiến xu hướng "hiệu ứng đầu óc" ngày càng mạnh mẽ:

- Ba sàn giao dịch hàng đầu —Bitoo, MaiCoin và TWEX—ước tính nắm giữ hơn 70% thị phần.

- Số lượng công ty rời khỏi thị trường năm 2025 : 5 công ty đã rời khỏi thị trường do bị phạt vì vi phạm hoặc không đủ khả năng chi trả chi phí tuân thủ.

- Ngưỡng tồn tại : Với việc thực thi luật VASP (Visa-Assisted Professional - Dịch vụ hỗ trợ thị thực cho chuyên gia), ước tính số lượng doanh nghiệp tuân thủ quy định trên thị trường sẽ giảm từ hơn 30 xuống còn khoảng 15, hoặc thậm chí ít hơn.

Đồng thời, chúng tôi đã cập nhật " Bản đồ ngành công nghiệp Blockchain Đài Loan " đến quý 4 năm 2025, cung cấp cho các bên tham gia ngành cơ sở dữ liệu ngành toàn diện và tiện lợi nhất, theo dõi thời gian thực tình trạng hiện tại của hơn 200 công ty Web3, 11 lĩnh vực phổ biến và những diễn biến mới nhất crypto .

Phân tích xu hướng chính

Xu hướng 1: "Bước đột phá" của ngành ngân hàng - Năm đầu tiên của việc kinh doanh lưu ký tài sản ảo

Mô tả xu hướng

Sự phát triển mang tính đột phá nhất trong năm 2025 chắc chắn sẽ là sự tham gia của các ngân hàng truyền thống vào thị trường lưu ký tài sản ảo. Bốn ngân hàng tư nhân lớn—Ngân hàng Thương mại Ủy thác tín nhiệm Trung Quốc, Ngân hàng Cathay United, Ngân hàng KGI và Ngân hàng Union—đã chính thức nộp đơn lên Ủy ban giám sát tài chính) vào tháng 4 năm 2025 để thí điểm việc kinh doanh lưu ký tài sản ảo, phá vỡ điều cấm kỵ kéo dài hàng thập kỷ của ngành ngân hàng đối với crypto. Ủy ban giám sát tài chính dự kiến sẽ công bố đợt đơn được chấp thuận đầu tiên vào cuối tháng 6 năm 2025, đánh dấu sự khởi đầu chính thức của "kỷ nguyên lưu ký tài sản ảo" cho ngành ngân hàng.

Dữ liệu hỗ trợ

- Các ngân hàng đăng ký: CTBC Bank, Cathay Bank, KGI Bank, Federal Bank (Taishin Bank hiện đang nhận hướng dẫn và chuẩn bị cho vòng đăng ký thứ hai).

- Quy mô thị trường tiềm năng: Theo khảo sát của Bankee, một ngân hàng thương mại thuộc Viễn Đông, tỷ lệ sở hữu tài sản ảo tại Đài Loan đã đạt 62,7%, trong đó gần 30% người nắm giữ đầu tư trên 1 triệu Đài tệ và 4% đầu tư trên 10 triệu Đài tệ. Dựa trên dân số 23 triệu người của Đài Loan, tổng giá trị vốn hóa thị trường tài sản ảo ước tính vượt quá 1 nghìn tỷ Đài tệ.

- Thu nhập từ phí lưu ký: Nếu áp dụng thông lệ thị trường là thu phí lưu ký hàng năm từ 0,2% đến 0,5%, bốn ngân hàng này có thể thu về hàng trăm triệu nhân dân thu nhập.

Các yếu tố thúc đẩy

- Tự do hóa chính sách : Ủy ban giám sát tài chính) đã ban hành các biện pháp thí điểm vào cuối năm 2024, cho phép các ngân hàng đăng ký việc kinh doanh lưu ký tài sản ảo.

- Nhu cầu thị trường : Khách hàng tổ chức (cá nhân giàu có, bộ phận tài chính doanh nghiệp) cực kỳ nhạy cảm với vấn đề "bảo mật private key", và dịch vụ lưu ký cấp ngân hàng có thể giảm đáng kể rủi ro an ninh mạng.

- Công nghệ hoàn thiện : Sự hoàn thiện của công nghệ Tính toán bên long bên (MPC) cho phép các ngân hàng cung cấp dịch vụ lưu ký mà không cần nắm giữ toàn bộ private key, giảm thiểu rủi ro.

Tác động đến ngành

Đối với sàn giao dịch : Với sự tham gia của các ngân hàng vào thị trường, sàn giao dịch sẽ mất đi "lợi thế toàn diện" (giao dịch + lưu ký + thanh toán tất cả trong một), và sẽ buộc phải tập trung vào hoạt động kinh doanh cốt lõi là khớp lệnh giao dịch, đồng thời cải thiện trải nghiệm giao dịch và khả năng đổi mới sản phẩm. Họ cũng sẽ tăng cường nỗ lực phát triển việc kinh doanh ở nước ngoài.

Đối với các nhà đầu tư tổ chức : Khi vấn đề bảo mật private key được giải quyết, sự sẵn lòng phân bổ tài sản vào tài sản ảo của tài sản tài sản ròng cao (HNWI) và các tập đoàn sẽ tăng đáng kể. Theo Báo cáo Tài sản Doanh nhân Toàn cầu của HSBC, 26% doanh nhân Đài Loan được khảo sát đã sử dụng tài sản crypto , cho thấy nhận thức sâu sắc của các cá nhân có tài sản ròng cao về nền kinh tế số. Việc ra mắt dịch vụ lưu ký ngân hàng sẽ tiếp tục thúc đẩy dòng vốn tài sản các tổ chức, cá nhân có tài sản ròng cao, văn phòng gia đình và các quỹ tư nhân đổ vào thị trường.

Đối với RWA ( Token hóa tài sản thế giới thực) : Lưu ký ngân hàng là điều kiện tiên quyết cho token hóa token hóa bond và bất động sản. Các nhà đầu tư sẽ chỉ sẵn sàng mua tài sản được token hóa khi tài sản có một người lưu ký đáng tin cậy. Việc ra mắt việc kinh doanh lưu ký ngân hàng sẽ đặt nền tảng cho sự bùng nổ của thị trường RWA trong giai đoạn 2026-2027.

Nghiên cứu trường hợp

Những cân nhắc chiến lược của Ngân hàng CTBC : Là ngân hàng tư nhân lớn nhất Đài Loan, Ngân hàng CTBC sở hữu một lượng lớn người dùng tài chính kỹ thuật số (hơn 5 triệu người dùng MyWallet). Việc tích hợp dịch vụ lưu ký tài sản ảo vào MyWallet sẽ tạo ra trải nghiệm quản lý toàn diện cho cả tiền tệ pháp định và tài sản ảo, từ đó tăng cường đáng kể độ bám của người dùng.

Lợi thế cộng hưởng của Ngân hàng KGI : Ngân hàng KGI là công ty con của Tập đoàn Tài chính Phát triển Trung Quốc (China Development Financial Holding Co., Ltd.), một tập đoàn nắm giữ đầy đủ các giấy phép tài chính bao gồm chứng khoán, ngân hàng và vốn đầu tư mạo hiểm. Thông qua sự cộng hưởng giữa lĩnh vực chứng khoán và ngân hàng, KGI có thể tạo ra một nền tảng đầu tư trọn gói "cổ phiếu + tài sản ảo", đáp ứng nhu cầu phân bổ tài sản đa dạng của thế hệ trẻ.

Triển vọng tương lai

- Ngắn hạn (6-12 tháng) : Nhóm đầu tiên gồm 2-3 ngân hàng đã đạt được tư cách thí điểm và bắt đầu cung cấp dịch vụ lưu ký cho khách hàng có tài sản ròng cao.

- Trong trung hạn (1-2 năm) : Thu nhập từ phí lưu ký đạt hàng trăm triệu, và các ngân hàng bắt đầu tung ra các sản phẩm "quản lý tài tài sản ảo" (như sản phẩm tiền gửi cố định BTC, cho vay thế chấp bằng tài sản ảo, quản lý tài sản stablecoin , v.v.).

- Về lâu dài (3-5 năm) : Các ngân hàng trở thành nòng cốt trong việc phát hành và lưu ký RWA, thúc đẩy token hóa tài sản như cổ phiếu, trái phiếu, bất động sản và tín chỉ carbon.

Xu hướng thứ hai: CBDC chuyển từ nghiên cứu sang đời sống thường nhật – Ý nghĩa chiến lược của việc Hakka Coin dẫn đầu.

Mô tả xu hướng

Tháng 7 năm 2025, Hội đồng Vấn đề người Hakka, Bộ Phát triển Kỹ thuật số và Ngân hàng Trung ương đã cùng nhau khởi động dự án "Đồng tiền Hakka", phát hành 280.000 đơn vị, mỗi đơn vị có mệnh giá 1.000 Đài tệ, với tổng quy mô là 280 triệu Đài tệ.

Đây không chỉ là một chính sách văn hóa, mà còn là "sân thử nghiệm bán lẻ" quan trọng nhất trong lịch sử phát triển tiền kỹ thuật số của ngân hàng trung ương Đài Loan (CBDC).

Dữ liệu hỗ trợ

- Các ngân hàng tham gia : 17 ngân hàng đối tác (bao gồm Ngân hàng Trung ương Đài Loan, Ngân hàng Nông nghiệp Đài Loan, Ngân hàng Hợp tác xã Đài Loan, Ủy thác tín nhiệm CTBC, Ngân hàng Taishin, Ngân hàng E.SUN, v.v.)

- Tiêu chuẩn kỹ thuật : Tích hợp tiêu chuẩn thanh toán chung TWQR, cho phép người dùng lưu trữ và sử dụng tiền tệ Hakka thông qua các ứng dụng ngân hàng hiện có hoặc ứng dụng thanh toán điện tử (như Taiwan Pay).

- Thiết kế bảo mật : Bằng cách áp dụng thiết kế "ẩn danh", ngân hàng trung ương chỉ có thể xem dữ liệu luồng giao dịch và không thể biết danh tính thực sự của người dùng; dữ liệu cá nhân của người dùng được lưu giữ bởi từng ngân hàng.

- Hạn chế sử dụng : Chỉ áp dụng cho các doanh nghiệp tham gia tại 70 khu vực phát triển văn hóa Hakka trọng điểm thuộc 11 huyện và thành phố trên khắp Đài Loan, có hiệu lực đến ngày 30 tháng 6 năm 2026.

Các yếu tố thúc đẩy

- Động lực chính sách : Ngân hàng trung ương đang thúc đẩy một lộ trình cho CBDC dành cho nhà đầu tư cá nhân, với Hakka Coin là dự án thử nghiệm quy mô lớn đầu tiên.

- Xác minh kỹ thuật : Tiền điện tử lập trình được cho phép chức năng "sử dụng có giới hạn", đặt nền tảng cho việc phân phối kỹ thuật số các khoản trợ cấp chính sách trong tương lai (như phiếu hỗ trợ kinh tế và trợ cấp chăm sóc trẻ em).

- Hỗ trợ văn hóa : Hội đồng các vấn đề Hakka cung cấp hỗ trợ ngân sách để kết hợp chương trình thí điểm CBDC với việc quảng bá văn hóa Hakka.

Tác động đến ngành

Xác minh kiến trúc hai tầng : Đồng tiền Hakka áp dụng kiến trúc hai tầng "Ngân hàng Trung ương - Các tổ chức trung gian - Công chúng", trong đó Ngân hàng Trung ương không trực tiếp đối diện công chúng, do đó tránh được rủi ro"loại bỏ trung gian tài chính". Điều này cung cấp một khuôn mẫu kiến trúc cho việc phát hành chính thức đồng Đài Loan mới kỹ thuật số trong tương lai.

Mở đường cho stablecoin Đài Loan Dollar (TWDC) : Sự vận hành thành công của Hakka Coin sẽ chứng thực nền tảng công nghệ và pháp lý cho việc số hóa Đài Loan Dollar. Trong tương lai, ngân hàng trung ương hoặc các tổ chức tài chính lớn có thể phát hành stablecoin được neo vào Đài Loan Dollar mới dưới sự giám sát chặt chẽ để phục vụ thanh toán xuyên biên giới và quyết toán thương mại.

Thúc đẩy việc áp dụng TWQR : Thông qua thử nghiệm đồng tiền Hakka, tỷ lệ sử dụng tiêu chuẩn thanh toán chung TWQR sẽ tăng lên đáng kể, giảm thiểu vấn đề phân mảnh trong thị trường thanh toán điện tử của Đài Loan (hiện nay có nhiều công cụ thanh toán chính thống như JKO Pay, LINE Pay và EasyPay, cũng như hàng chục công ty khác có tầm ảnh hưởng đáng kể).

Nghiên cứu trường hợp

So sánh với đồng nhân dân tệ kỹ thuật số của Trung Quốc : Đồng nhân dân tệ kỹ thuật số (e-CNY) của Trung Quốc sử dụng thiết kế "nặc danh có kiểm soát", cho phép ngân hàng trung ương theo dõi tất cả các giao dịch. Mặt khác, đồng tiền Hakka của Đài Loan áp dụng thiết kế "khử nhận dạng" để bảo vệ quyền riêng tư của người dùng, chỉ kích hoạt cơ chế theo dõi trong trường hợp có các giao dịch lớn và bất thường.

So sánh với đồng Sand Dollar của Bahamas : Đồng Sand Dollar của Bahamas là loại tiền kỹ thuật số do ngân hàng trung ương phát hành chính thức đầu tiên trên thế giới, nhưng quy mô tương đối nhỏ (phát hành với giá trị khoảng 400.000 USD). Trong khi đó, đồng tiền Hakka của Đài Loan, với quy mô 280 triệu Đài tệ, tích hợp với hệ thống ngân hàng hiện có, khiến nó có giá trị thực tiễn cao hơn.

Triển vọng tương lai

- Trong ngắn hạn : Sau khi cuộc thử nghiệm kết thúc vào tháng 6 năm 2026, ngân hàng trung ương sẽ đánh giá tỷ lệ sử dụng, tính ổn định kỹ thuật và hiệu quả bảo vệ quyền riêng tư của đồng tiền Hakka.

- Trung hạn : Khởi động giai đoạn thử nghiệm thứ hai, có thể mở rộng ra toàn bộ đảo Đài Loan, và thử nghiệm các chức năng thanh toán xuyên biên giới (chẳng hạn như khả năng tương tác với CBDC tại Singapore và Hồng Kông).

- Về lâu dài : Chính thức phát hành đồng Đài Loan mới kỹ thuật số, loại tiền này sẽ tồn tại song song với tiền mặt và được sử dụng cho các khoản thanh toán hàng ngày và trợ cấp chính sách.

Xu hướng 3: "Cuộc tấn công chiều thấp hơn" của các ông lớn viễn thông, TWEX ra mắt đường đua Tele-Fi.

Mô tả xu hướng

Trường hợp nổi bật nhất giữa các ngành trong năm 2025 là việc Taiwan Mobile mở "TWEX Taiwan Virtual Tài sản Sàn giao dịch " cho người dùng của chính mình, và mở cửa cho công chúng vào tháng 1 năm 2026.

TWEX đặt ra mức phí đầu tư tối thiểu cực thấp, chỉ từ 100 Đài tệ, và được tích hợp trực tiếp vào ứng dụng "AI PRO App" của Fubon Securities, cho phép hàng triệu người dùng Fubon Securities xem cổ phiếu Đài Loan, cổ phiếu Mỹ và tài sản Bitcoin trong cùng một ứng dụng. Điều này đánh dấu sự ra mắt chính thức của mô hình "Tele-Fi" tại Đài Loan.

Dữ liệu hỗ trợ

- Số người dùng Taiwan Mobile : khoảng 8 triệu (nhà mạng viễn thông lớn thứ hai tại Đài Loan)

- Số lượng người dùng của Fubon Securities : hàng triệu (một trong năm công ty chứng khoán hàng đầu Đài Loan)

- Mức đầu tư tối thiểu : 100 Đài tệ (thấp nhất trong ngành, thấp hơn nhiều so với mức 1.000-3.000 Đài tệ của sàn giao dịch khác).

Các yếu tố thúc đẩy

- Tự do hóa chính sách : Một đạo luật đặc biệt dành cho VASP cho phép các nhà khai thác viễn thông xin giấy phép VASP, loại bỏ các rào cản pháp lý đối với việc công chúng tiếp cận đầy đủ TWEX.

- Thị trường bão hòa : Tăng trưởng người dùng của sàn giao dịch cộng đồng tiền điện tử thuần túy đã chậm lại, dẫn đến việc cần phải mở rộng sang nhóm người dùng mới "ngoài cộng đồng tiền điện tử ".

- Ưu điểm về công nghệ : Công nghệ xác thực danh tính bằng tên thật trên thiết bị di động giúp giảm đáng kể chi phí KYC, cho phép người dùng hoàn tất xác minh danh tính chỉ với một cú nhấp chuột.

Tác động đến ngành

Chi phí thu hút khách hàng đã giảm đáng kể : Chi phí thu hút khách hàng (CAC) cho một người dùng trên một sàn giao dịch cộng đồng tiền điện tử thuần túy ước tính khoảng 1.000-3.000 Đài tệ. TWEX, tận dụng lượng người dùng khổng lồ của Taiwan Mobile và Tập đoàn Fubon, ước tính chi phí thu hút khách hàng của họ có thể giảm xuống còn 100-300 Đài tệ.

Tăng cường an ninh mạng và sự tin tưởng : Taiwan Mobile sở hữu khả năng bảo vệ an ninh mạng cấp độ viễn thông, giúp người dùng giảm bớt lo ngại về việc sàn giao dịch bị tấn công. So với sàn giao dịch thuần túy về cộng đồng tiền điện tử , TWEX, với bối cảnh viễn thông, có nhiều khả năng giành được sự tin tưởng của các nhà đầu tư truyền thống hơn.

Cạnh tranh gia tăng : Sự gia nhập của TWEX sẽ là một "bước ngoặt" đối với sàn giao dịch cộng đồng tiền điện tử thuần túy. Đối với các sàn đã có chỗ đứng như BitTorrent và MaiCoin, trong vài năm tới, họ sẽ cần đẩy nhanh quá trình đổi mới sản phẩm (chẳng hạn như ra mắt các sản phẩm quản lý tài sản đa dạng hơn và tối ưu hóa trải nghiệm giao dịch) để duy trì thị phần về khối lượng giao dịch.

Nghiên cứu trường hợp

Tương tự như sàn giao dịch tiền điện tử Rakuten tại Nhật Bản : Rakuten Wallet, cũng thuộc Tập đoàn Rakuten, đã thu hút thành công lượng lớn"thành viên Rakuten" tham gia thị trường crypto bằng cách tận dụng hệ sinh thái của tập đoàn (thương mại điện tử, thẻ tín dụng, chứng khoán). Chiến lược của TWEX hoàn toàn giống với Rakuten.

Tương tự như việc kinh doanh crypto của PayPal : Sau khi công bố ra mắt dịch vụ giao dịch crypto vào năm 2020, PayPal nhanh chóng vượt qua 20 triệu người dùng. Chìa khóa thành công của họ nằm ở việc "tận dụng người dùng thanh toán hiện có", cho phép họ mua tiền điện tử mà không cần tải xuống ứng dụng mới. Chiến lược tích hợp vào ứng dụng AI PRO của Fubon Securities của TWEX có thể được xem như một phiên bản nội địa hóa của trải nghiệm PayPal.

Triển vọng tương lai

- Ngắn hạn : Sau khi mở cửa cho tất cả người dùng vào tháng 1 năm 2026, số lượng người dùng của TWEX dự kiến sẽ tăng nhanh chóng lên 500.000-1.000.000 người.

- Trung hạn : TWEX trở thành một trong ba sàn giao dịch hàng đầu tại Đài Loan, tạo nên cuộc cạnh tranh ba bên với CoinTrust và MaiCoin.

- Về lâu dài : Với sự tích hợp hoàn thiện các dịch vụ viễn thông, tài chính và crypto vào một siêu ứng dụng, TWEX đã trở thành một phần của "cổng kết nối lối sống kỹ thuật số" của Đài Loan.

Thực tiễn về thuế và tuân thủ: Ngưỡng báo cáo 500.000 đô la và vấn đề chi phí chứng minh

Hướng dẫn khai thuế cá nhân: Thu nhập trong nước so với thu nhập ở nước ngoài

Đến năm 2025, cơ quan thuế Đài Loan sẽ cải thiện đáng kể khả năng kiểm toán tài sản ảo. Mặc dù không có "Luật Thuế Tài Sản Ảo" cụ thể, nhưng Bộ Tài chính, dựa trên nguyên tắc thuế thực chất, phân loại thu nhập từ sàn giao dịch tài sản ảo là "thu nhập từ sàn giao dịch tài sản" theo Luật Thuế Thu nhập.

Người nộp thuế phải phân biệt giữa "thu nhập trong nước" và "thu nhập ở nước ngoài" khi kê khai thuế:

| Danh mục thu nhập | Nền tảng giao dịch | Phương pháp tính thuế | tỷ lệ thuế | Ngưỡng ứng dụng |

|---|---|---|---|---|

| Thu nhập trong nước | Sàn giao dịch nội địa (đã hoàn thành các tuyên bố chống rửa tiền) | Bao gồm trong tổng thu nhập toàn diện | Thuế suất lũy tiến từ 5% đến 40% | Không có ngưỡng |

| Thu nhập từ nước ngoài | Sàn giao dịch nước ngoài (như Binance, Bybit) / ví điện Chuỗi | Bao gồm trong Thu nhập cơ bản cá nhân (AMT) | 20% | Tổng thu nhập từ nước ngoài của hộ gia đình > 1 triệu |

Những khó khăn và chiến lược đối phó với bằng chứng dựa trên chi phí

Vấn đề gây tranh cãi lớn nhất trong mùa thuế năm 2025 nằm ở "gánh nặng chứng minh chi phí". Nếu người nộp thuế không thể cung cấp bằng chứng rõ ràng về chi phí mua vào(chẳng hạn như Bitcoin được mua với giá thấp nhiều năm trước), IRS có thể ngoại suy thu nhập dựa trên dữ liệu thu được (chẳng hạn như tổng số tiền đã rút) ở một tỷ lệ phần trăm nhất định, hoặc trực tiếp xác định rằng chi phí bằng không, dẫn đến gánh nặng thuế cực kỳ cao.

Các chiến lược được đề xuất cho nhà đầu tư :

- Lưu giữ tất cả hồ sơ giao dịch : Tải xuống tệp CSV do sàn giao dịch cung cấp, tệp này chứa thời gian, giá cả và số lượng của mỗi giao dịch.

- Sử dụng trình khám phá blockchain : Đối với các giao dịch Chuỗi, hãy sử dụng các trình khám phá blockchain như Etherscan hoặc Blockchain.com để tải xuống toàn bộ lịch sử giao dịch.

- Sử dụng phần mềm tính thuế : Nếu khối lượng giao dịch và số tiền vào/ra lớn (vượt quá 10 triệu Đài tệ), nên sử dụng phần mềm tài sản crypto như Koinly hoặc CoinTracker để tự động tính toán giá vốn và thu nhập chịu thuế.

Ngưỡng báo cáo 500.000 và các hoạt động liên quan đến trí tuệ nhân tạo.

Theo Luật Phòng chống rửa tiền, khi người dùng rút tiền từ sàn giao dịch sang tài khoản ngân hàng và số tiền vượt quá 500.000 Đài tệ trong một giao dịch, trong đó hàng hoặc sàn giao dịch phải báo cáo giao dịch ngoại tệ giá trị lớn này cho Cục Điều tra thuộc Bộ Tư pháp.

Năm 2025, đơn vị chống rửa tiền của IRS và Trung tâm Thuế thuộc Bộ Tài chính đã hợp tác chặt chẽ hơn, trong đó IRS sử dụng trí tuệ nhân tạo (AI) và phân tích dữ liệu lớn để tiến hành kiểm toán thuế đối với các tài khoản có giao dịch rút tiền lớn thường xuyên.

Sơ đồ luồng dữ liệu

Rút tiền từ sàn giao dịch → Tài khoản ngân hàng (giao dịch đơn lẻ ≥ 500.000 Đài tệ) ↓ Ngân hàng báo cáo cho Cục Điều tra Bộ Tư pháp (giao dịch ngoại tệ giá trị lớn) ↓ Cơ sở dữ liệu của Cục Điều tra → Kết nối với Trung tâm Thuế và Tài chính Bộ Tài chính ↓ Phân tích dữ liệu lớn bằng AI của Cục Thuế Quốc gia ↓ Đối chiếu thuế ↓ Thuế truy thu + tiền phạt (do khai thiếu)

Kết quả xác minh năm 2025

- Các khoản thiếu hụt và bỏ sót được phát hiện: 129 triệu Đài tệ (năm 2024) → Ước tính 250 triệu Đài tệ (năm 2025)

- Thuế và tiền phạt: 34,03 triệu Đài tệ (2024) → Ước tính 70 triệu Đài tệ (2025)

- Những cá nhân rủi ro cao bao gồm: những người thường xuyên rút số tiền lớn, những người tham gia giao dịch chênh lệch tỷ giá trên nhiều sàn giao dịch khác nhau, và những người sử dụng tài khoản thân phận giả để phân tán tiền rút.

Thuế doanh nghiệp và các vấn đề liên quan đến hóa đơn

Đối với các doanh nghiệp kinh doanh vì lợi nhuận (như các công ty đầu tư hoặc đội ngũ giao dịch chuyên nghiệp), PnL từ các giao dịch tài sản ảo phải được ghi nhận theo luật kế toán thương mại và chịu thuế thu nhập doanh nghiệp 20%.

Hơn nữa, việc bán hàng hóa ảo (như NFT) phải chịu thuế giá trị gia tăng (VAT) 5%. Năm 2025, Bộ Tài chính đã tăng cường giám sát các thương nhân chấp nhận thanh toán crypto , yêu cầu họ phải xuất hóa đơn bằng Đài tệ.

Những hiểu biết về hành vi nhà đầu tư: Phân bổ theo thế hệ và "Chu kỳ lợi nhuận tích cực"

Đặc điểm nhân khẩu học: Thế hệ Y chiếm ưu thế, Thế hệ X là thị trường tiềm năng chưa được khai thác.

Theo " Báo cáo khảo sát tài sản ảo năm 2025" do Bankee và BlockTempo công bố, bức tranh về các nhà đầu tư crypto tại Đài Loan đã thay đổi đáng kể:

| các thế hệ | Độ tuổi | chiếm tỷ lệ | Các tính năng chính | Chiến lược đầu tư |

|---|---|---|---|---|

| Thế hệ Z | 18-26 tuổi | 13% | Mức độ chấp nhận rủi ro cao, chiếm 31,2% tổng số giao dịch hàng ngày. | Lần; theo đuổi các loại tiền điện tử điểm nóng. |

| Thế hệ Y | 27-42 tuổi | 46,1% | Các nhà lãnh đạo thị trường và nền tảng kinh tế vững chắc | Phân bổ ngân sách trung và dài hạn, nghiên cứu độc lập DYOR |

| Thế hệ X | 43-58 tuổi | 35,3% | Tài sản mạnh, giao dịch tần suất thấp (65,4%) | Bảo toàn tài sản và quản lý rủi ro là những ưu tiên hàng đầu. |

| bùng nổ dân số | Trên 59 tuổi | 5,6% | Bảo thủ, lợi nhuận cao | Nắm giữ dài hạn, giao dịch không thường xuyên. |

Phân bố nghề nghiệp theo top 5

- Lĩnh vực công nghệ (20,5%)

- Lĩnh vực dịch vụ (12,4%)

- Sản xuất (12,3%)

- Ngành tài chính (10,3%)

- Các đại lý độc quyền (9,8%)

Điều này phá vỡ định kiến rằng "cộng đồng tiền điện tử chỉ toàn sinh viên trẻ tuổi", cho thấy những người trung niên và lớn tuổi có tiềm lực tài chính mạnh đã trở thành lực lượng chính trong thị trường tài sản crypto của Đài Loan.

Hành vi và hiệu quả đầu tư: Tỷ lệ nắm giữ và lợi nhuận đạt mức cao kỷ lục.

Những thay đổi lịch sử về tỷ lệ nắm giữ

- 2021: 34,2% (đỉnh điểm thị trường bò)

- 2023: 54,5% (Vẫn giữ vững ở đáy thị trường gấu)

- 2025: 62,7% (Cao nhất mọi thời đại (ATH))

Phân phối lợi nhuận

- Người chiến thắng: 82,7%

- Trong đó, hơn 10 lần: 4,3%

- 5-10 lần: 12,1%

- 2-5 lần: 28,6%

- Lợi nhuận nhỏ: 37,7%

- Những người lỗ vốn: 17,3%

Quy mô phân bổ tài sản

- Trên 10 triệu: 4%

- 1 triệu - 10 triệu: 26%

- 100.000 - 1.000.000: 45%

- Dưới 100.000: 25%

Phân tích độ sâu: Hai phát hiện quan trọng

Nhận định số 1: Một chu kỳ tích cực theo hướng "những người chốt lời trở nên lạc quan hơn" đã được hình thành.

Phân tích chuyên sâu bốn lớp :

- Cấp độ 1 (Mô tả) : 82,7% người nắm giữ đang ở vị thế có lợi nhuận.

- Cấp độ 2 (So sánh) : Khả năng sinh lời tăng trưởng gần 26,4 điểm phần trăm, từ 56,3% năm 2023.

- Cấp độ 3 (Hiểu biết sâu sắc) : Các nhà đầu tư có lợi nhuận thường nắm giữ dài hạn (thời gian nắm giữ trung bình 2,8 năm so với 1,2 năm của các nhà