Tác giả gốc: TapiocaDao

Bản dịch gốc: Synergis Capital

Trong tuần trước, USDC của Circle đã bị hủy chốt, một Stablecoin“phi tập trung” đã bị gỡ chốt do sự cố của một ngân hàng. Nếu chỉ cần một vài ngân hàng để phá hủy tài chính phi tập trung, tài chính phi tập trung có thực sự phi tập trung không?

Có ba câu hỏi ở đây:

Tại sao hầu hết tất cả Stablecoin"phi tập trung" lớn đều bị loại bỏ (từ 10% trở lên) so với USD do sự cố ngân hàng?

Làm thế nào mà hầu hết Stablecoin phi tập trung lại được hỗ trợ bởi USDC?

Làm thế nào có thể trong tài chính phi tập trung không được bảo vệ bởi một tổ chức ngân hàng minh bạch và được quản lý chặt chẽ mà Jim Cramer tán thành?

Chỉ cần tưởng tượng, một thế giới Stablecoin đa chuỗi thực sự phi tập trung và hiệu quả về vốn sắp ra đời.

Theo truyền thống, trước tiên chúng tôi đưa bạn trở lại nguồn gốc của mọi thứ - giai đoạn ban đầu của Stablecoin"phi tập trung".

Cha đẻ của DeFi - Stablecoin phi tập trung

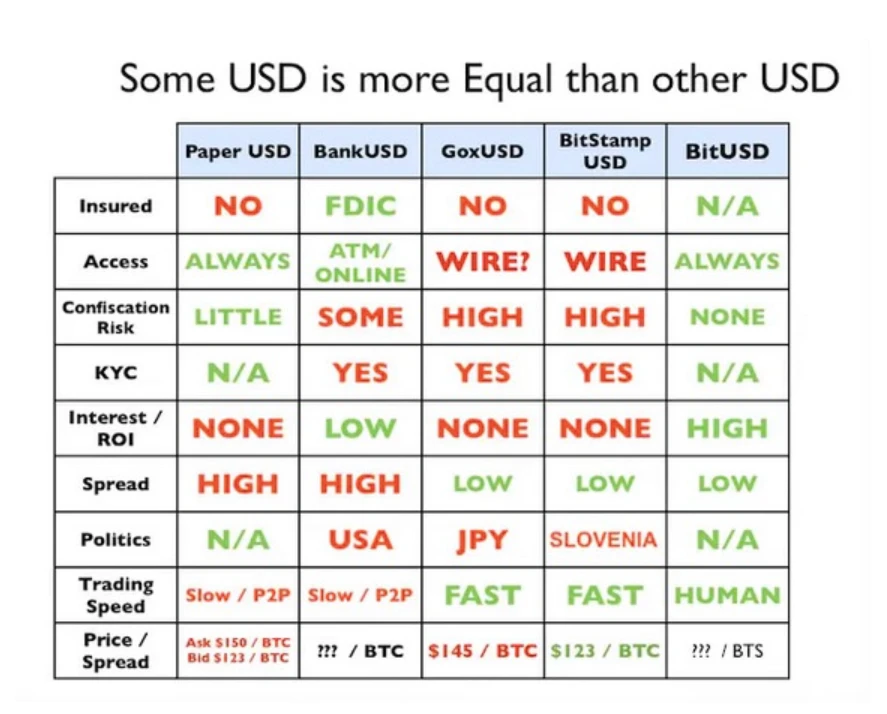

Vào đầu năm 2014, công nghệ chuỗi khối tuyệt vời nhất, táo bạo nhất, sáng tạo nhất đã được phát hành và cá nhân tôi cho rằng người đã tạo ra tài chính phi tập trung là Dan Larimer (bạn có thể biết anh ấy là người sáng lập EOS "Ethereum Killer"). Nhưng tôi không nói về dự án thất bại đó, mà là về dự án BitShares.

Với sự ra đời của BitShares là BitUSD - Stablecoin phi tập trung đầu tiên!

Nhưng câu chuyện chưa kết thúc ở đây, BitShares giống như một đội ngoại hối không bao giờ cạn - BitEUR, BitCNY, BitJPY, v.v., được gọi là "đồng tiền thông minh", chúng hoàn toàn duy trì giá trị neo, không phải là đồng tiền meme mạng vô nghĩa.

Vậy BitUSD hoạt động như thế nào?

BitUSD không được hỗ trợ bởi dự trữ tiền mặt như Tether (tôi chỉ cho rằng có, đúng không?), nhưng được hỗ trợ bởi Token gốc, BTS.

Để tạo 1 đô la bitUSD, bạn cần cung cấp BTS trị giá 2 đô la làm tài sản thế chấp, vì vậy, bitUSD là Stablecoin"được thế chấp hóa quá mức" đầu tiên hoặc Vị thế nợ được thế chấp (CDP) tương đương với 200% tài sản thế chấp (hoặc 50 % cho vay-to- tỷ lệ giá trị, hoặc LTV).

Bạn có thể trao đổi tài sản thế chấp BTS cơ bản bằng cách cung cấp bitUSD hoặc nếu hệ số tài sản thế chấp giảm xuống 150%, một cơ chế thanh lý đơn giản sẽ xảy ra, thông qua cơ chế "gọi ký quỹ" để mua BTS liên quan đến CDP bitUSD và tiến hành Thanh lý (một lần nữa, đây là vào năm 2014).

Tất cả điều này có vẻ tuyệt vời, nhưng làm thế nào để bitUSD duy trì mức giá cố định của nó với USD?

Một trích dẫn thực tế từ Sách trắng của BitShares: "Cho đến nay, chúng tôi đã chỉ ra rằng giá của BitUSD có mối tương quan cao với đô la Mỹ thực tế, nhưng chúng tôi chưa cung cấp bất kỳ phương tiện hợp lý nào để thực sự thiết lập giá."

Trên thực tế, giá của BitUSD được xác định dựa trên trọng số của nó so với BTS trên DEX được tích hợp trong BitShares. Không có cơ chế trực tiếp nào để thực thi neo giá $1 của bitUSD.

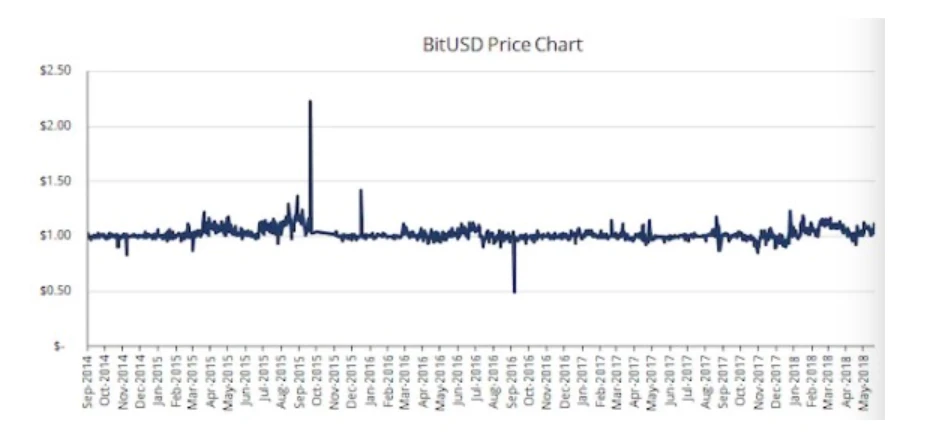

Nhưng ai quan tâm chứ! Trong khi một số smartcoin vẫn được chốt, bitUSD phần lớn đã duy trì chốt của nó với đồng đô la Mỹ.

Nhưng vào năm 2014, với bitUSD trên chuỗi khối BitShares, bạn có thể giao dịch ngoại hối, mua bitGOLD và các tài sản tổng hợp trong thế giới thực khác trên các DEX ban đầu, vay để kiếm lợi nhuận, thế chấp các đồng tiền thông minh đó, long hoặc short các tài sản này bao gồm hầu hết mọi chức năng mà bạn có thể tưởng tượng trong DeFi ngày nay, ngoại trừ việc cuối cùng không có gì thực sự hoạt động.

Bạn đọc thân mến, chắc hẳn bây giờ bạn đang tự hỏi: "Tôi chưa bao giờ nghe nói về BitShares, vậy dự án này chắc chắn đã thất bại", và nếu bạn nghĩ như vậy, thì bạn thực sự đã nhầm.

Không thịnh vượng?

Không, có một vấn đề quan trọng hơn ngoài việc không có nguồn cấp dữ liệu giá theo thời gian thực từ oracle, Khối lượng giao dịch thấp trên sàn giao dịch BitShares dễ bị thao túng và cơ chế ổn định giống như "tốt, nó được cho là trị giá 1 đô la, tại sao lại như vậy?" phải không?" câu hỏi:

Có thể logic "bitUSD được BTS thế chấp 200%, vì vậy ít nhất sẽ không có vòng xoáy tử thần" nghe có vẻ hợp lý, nhưng BTS là gì? Nó là một tài sản thanh khoản cao và dễ bay hơi. Chất lượng của tài sản thế chấp cũng quan trọng như tỷ lệ thế chấp (cùng với trần nợ, hệ thống thanh lý, chất lượng oracle và nhiều yếu tố khác).

Do đó, việc mất chốt 1 đô la cho bitUSD sẽ chỉ yêu cầu BTS giảm mạnh và nhanh chóng từ 50% trở lên và những người thanh lý sẽ không còn thanh lý BTS cơ bản nữa, vì làm như vậy sẽ không còn sinh lãi nữa.

Thật vậy, như đã đề cập ở trên, BitUSD duy trì sự tôn trọng nhất định đối với đồng USD. Tuy nhiên, BitShares thực tế không thể sử dụng được như một mạng lưới chuỗi khối. Với việc BitShares và BitUSD trôi vào quên lãng, và Dan Larimer chuyển sang EOS để "đánh bại Ethereum" (cũng không hoàn toàn thành công), chương tiếp theo của Stablecoin phi tập trung là gì?

Bước vào kỷ nguyên DAI

Cống hiến cho Nikolai Mushegian, một nhà đổi mới thực sự

Trong một chuyến đi nhanh qua lịch sử, chúng ta đến với DAI "tài sản thế chấp duy nhất" của năm 2017, được tạo bởi MakerDAO huyền thoại và người lãnh đạo của nó, Rune. Cái tên DAI xuất phát từ WeiDai, người tạo ra tiền điện tử (trong số các ý nghĩa khác). Trớ trêu thay, Rune lại là một thành viên nổi tiếng của cộng đồng BitShares và thực tế, việc triển khai Maker ban đầu được nhắm mục tiêu trên BitShares.

So với bitUSD, DAI đã đạt được tiến bộ công nghệ vượt bậc. Nhưng hãy bắt đầu với những điểm tương đồng:

DAI được thế chấp 150%, thấp hơn một chút so với BitUSD, mang lại hiệu quả sử dụng vốn cao hơn (ít thanh khoản nhàn rỗi hơn ) ngay từ đầu. DAI chỉ được hỗ trợ Ethereum, tương tự BitUSD chỉ được hỗ trợ bởi BTS.

DAI cũng là một Stablecoin dựa trên CDP, nhưng phức tạp hơn. Nếu người vay tích lũy quá nhiều nợ do lãi suất của Maker, bot thanh lý ngoài Chuỗi có thể mua một số tài sản thế chấp của người dùng để kiếm lợi nhuận, một hệ thống mượt mà và hiệu quả hơn nhiều so với cơ chế "thanh lý bắt buộc" của BitShare.

Đây là điểm giống nhau giữa DAI và bitUSD. DAI được triển khai trên chuỗi khối Ethereum phức tạp hơn. Maker sử dụng nguồn cấp dữ liệu giá oracle để đảm bảo giá trị chính xác của Ethereum làm tài sản thế chấp, lãi suất để kiểm soát nguồn cung DAI, giống như một ngân hàng trung ương thực sự, người dùng có thể đổi DAI lấy Ethereum bất cứ lúc nào và quan trọng nhất là thông qua triển khai chênh lệch giá Cơ chế của DAI tương đương USD:

Nếu giá của DAI vượt quá 1 đô la, thì người dùng có thể tạo DAI mới với mức giá chiết khấu và nếu DAI giảm xuống dưới 1 đô la, thì người dùng sẽ mua DAI để trả nợ với mức giá chiết khấu.

Mặc dù giá Ethereum đã giảm 80% trong năm đầu tiên của DAI, nhưng DAI vẫn giữ mức cố định 1 đô la. Tài sản thế chấp quá mức và một hệ thống thanh lý tốt đã hoạt động!

đấu tranh quyền lực

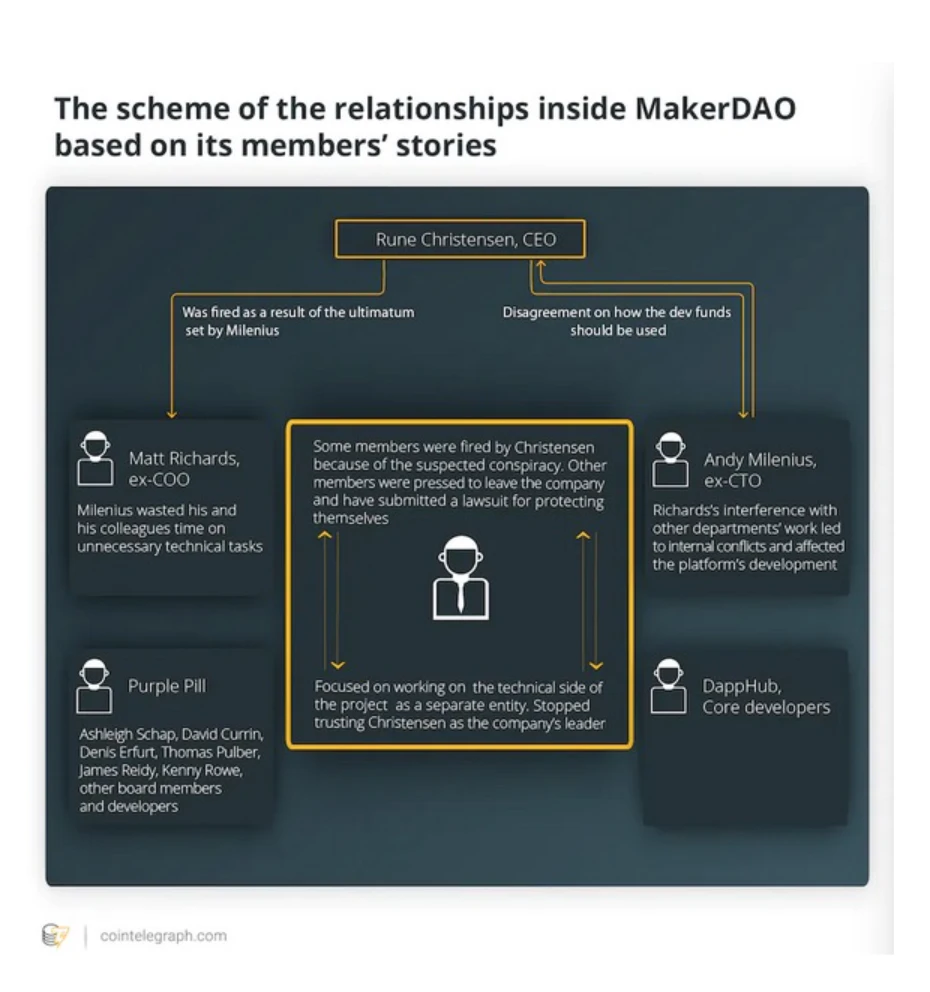

Với thực tế là DAI Stablecoin đã đạt được thanh khoản gần 100 triệu đô la, tất nhiên một cuộc tranh giành quyền lực đã bắt đầu và cuộc đấu tranh này đã bắt đầu vào năm 2019.

Quan điểm của Rune đã thay đổi — anh ấy tin rằng con đường của chủ nghĩa phi tập trung thuần túy sẽ hạn chế tiềm năng của DAI và Maker cần phải tự tích hợp vào hệ thống tài chính truyền thống để thực sự dang rộng đôi cánh của mình. Maker đã mất giám đốc công nghệ Zandy trong quá trình chuyển đổi. Zandy đã để lại cho công chúng một cuốn hồi ký có tựa đề "Câu chuyện của Zandy" vào ngày 3 tháng 4 năm 2019.

Bạn không bao giờ có thể chắc chắn liệu điều này được viết vào năm 2019 hay 2023, Zandy rõ ràng đã biết điều gì sẽ xảy ra trước khi nó xảy ra:

Sau khi Zandy rời đi, Rune đã chiến thắng, quyết tâm đạt được sự thống trị thế giới bằng cách kết hợp hệ thống tài chính phức tạp và được quản lý chặt chẽ của thế giới tài chính truyền thống với phương tiện trao đổi không đáng tin cậy của DeFi - DAI.

Rune cung cấp cho những người đóng góp MakerDAO hai lựa chọn — viên màu đỏ hoặc viên màu xanh:

Những người chọn viên thuốc màu đỏ nên thực hiện các sáng kiến nhằm thúc đẩy sự tuân thủ của chính phủ và tích hợp Maker vào hệ thống tài chính hiện có.

Ai đó chọn viên thuốc màu xanh lam sẽ xây dựng hợp đồng cốt lõi của DAI đa thế chấp và sau đó bị sa thải khỏi Maker.

Thật không may, những người đóng góp cốt lõi không ở trong "Ma trận" và Rune không thuyết phục bằng Morpheus, vì vậy một số người đóng góp đã chọn thành lập phe "Purple Pill", lật đổ sự thống trị của Rune và nắm quyền kiểm soát 200 triệu hiện do Maker kiểm soát USD và tiếp tục con đường biến DAI thành một loại tiền tệ phi tập trung thực sự.

Sự ra đời của quả táo độc

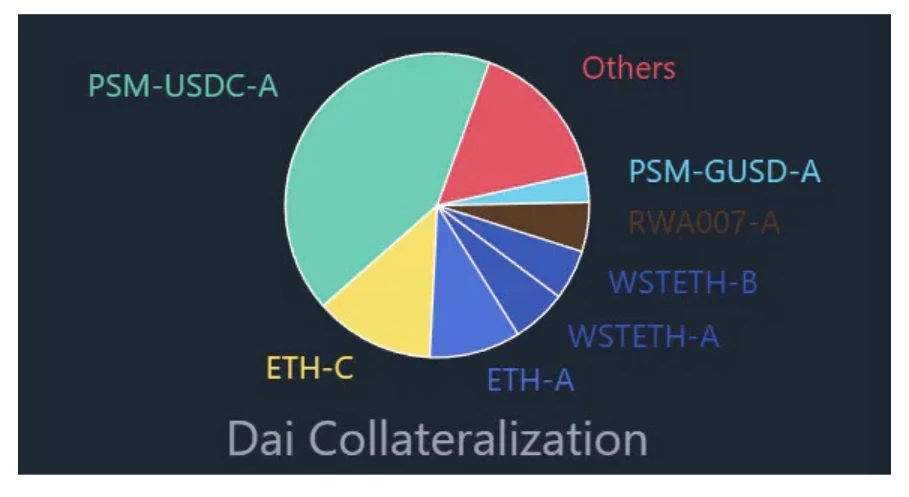

Vào năm 2020, DAI đa thế chấp đã ra đời, hỗ trợ nhiều tài sản thế chấp hơn ngoài ETH để đúc DAI. Mã thông báo chú ý cơ bản (BAT) là tài sản thứ hai có thể được thế chấp dưới dạng DAI. Maker PSM huyền thoại ("mô-đun ổn định giá") được ra đời thông qua MIP 29, cho phép DAI dễ dàng hoán đổi với các tài sản khác với mức trượt giá thấp và phí thấp.

Vào ngày định mệnh ngày 16 tháng 3 năm 2020, Maker đã giới thiệu loại tài sản thế chấp thứ ba để hỗ trợ DAI đa tài sản thế chấp, USDC của Circle.

Đây là một sự kiện cực kỳ quan trọng đối với DeFi. Tuy nhiên, lúc đầu, nó làm như vậy theo cách "cô lập" hơn - USDC được giới hạn ở mức DAI mà nó có thể hỗ trợ, vào thời điểm đó là khoảng 10%, tương đương với 20 triệu đô la.

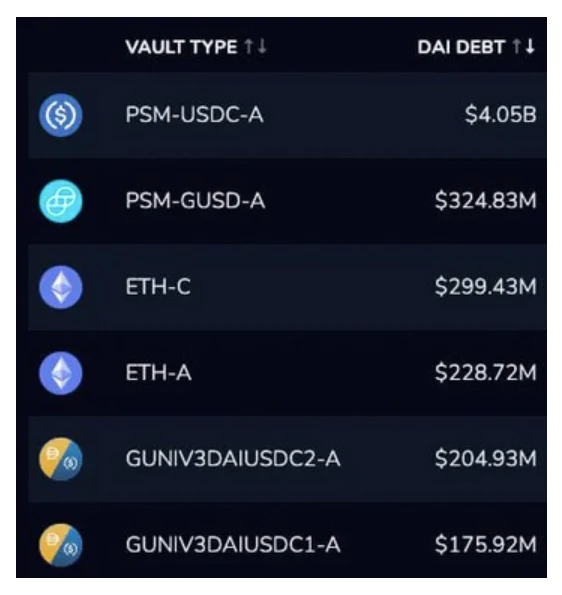

Tuy nhiên, với việc cắn phải quả táo độc này, tài sản thế chấp USDC của DAI đã tăng lên nhanh chóng, cuối cùng trở thành tài sản hỗ trợ chính của DAI. USDC hiện nắm giữ 57% nguồn cung lưu hành của DAI và 40% tài sản hỗ trợ của nó.

Sự kiện này chứng kiến ngày càng nhiều Stablecoin"phi tập trung" ăn miếng trả miếng từ quả táo độc tập trung (USDC) để giành được sự chấp nhận đáng kể trong đợt tăng giá điên Tích cực năm 2021.

Sức hấp dẫn của nguồn vốn khổng lồ được cung cấp bởi các tổ chức tập trung như Circle mạnh đến mức người ta dễ dàng quên đi lý do thực sự khiến tiền điện tử được tạo ra — cụ thể là cuộc khủng hoảng tài chính năm 2008 và sự sụp đổ không ngừng của các tổ chức ngân hàng do lòng tham không ngừng.

15 năm sau và chúng ta vẫn mắc kẹt ở chỗ cũ, để hiểu rõ hơn về vài tháng qua trong không gian tiền điện tử:

Ngân hàng Thung lũng Silicon: Khoản lỗ 1,8 tỷ USD

Ngân hàng Silvergate: Khoản lỗ 1 tỷ USD

FTX: Khoản lỗ 8 tỷ USD

Celcius: Khoản lỗ 5 tỷ USD

Three Arrows Capital: Khoản lỗ 3,5 tỷ USD

Genesis (Tập đoàn tiền kỹ thuật số): lỗ 3,4 tỷ USD

TỔNG CỘNG: 22,7 TỶ $

Bất chấp khoản lỗ 600 tỷ đô la trong năm 2008 của Lehman Brothers do phá sản, chúng ta có thể chọn tiếp tục tự lừa dối mình khi tin rằng các thực thể tập trung là "quá lớn để thất bại" và rằng các phong bì USDC được coi là phi tập trung vì chúng dựa trên Quản trị phi tập trung theo cách mà các Vòng kết nối (hoặc các chính phủ) có thể quét sạch chúng chỉ bằng một nút bấm.

Hoặc, chúng ta có thể chấp nhận thực tế rằng "không có thực thể tập trung nào là quá lớn để thất bại" và cần một loại tiền tệ được neo giữ bằng đồng đô la không bị kiểm duyệt và không bị kiểm duyệt - đó là điều mà DAI đã từng đại diện và trong thế giới thực Trong tài chính tập trung, đây là một trong những nhu cầu cơ bản nhất.

Xin lưu ý:

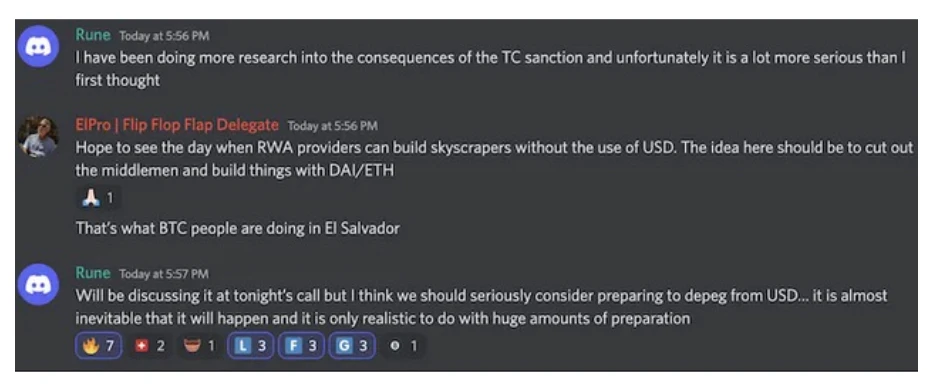

Sau vụ bắt giữ Alexey Pertsev (người tạo ra Tornado Cash) vào tháng 8 năm 2022, Rune (dường như) đã nhận ra tình hình tồi tệ mà DeFi phải đối mặt, và thậm chí còn đề xuất rằng chúng ta nên xem xét nghiêm túc việc chuyển đổi một loại tiền Stablecoin trị giá hàng chục tỷ đô la (DAI) thành giảm giá so với đồng đô la Mỹ.

Các thực thể tập trung hiện có một công tắc tiêu diệt cái gọi là Stablecoin"phi tập trung", chúng có thể bật bất cứ lúc nào - và hầu hết hệ thống tài chính "phi tập trung", giống như một con bọ.

Không lâu sau, Rune đã công bố đề xuất kết thúc trò chơi Maker (khét tiếng) hiện nay.

Sự thay đổi triệt để này sẽ thực hiện các bước để khởi động chương trình hóa trị liệu của Maker nhằm chữa trị căn bệnh ung thư tập trung của nó - tích lũy ETH vào Maker PSM và cuối cùng chuyển đổi tất cả USDC còn lại thành ETH thành một Stablecoin không bị kiểm duyệt, thả nổi tự do.

Sau sự cố tách rời Silvergate Bank, Silicon Valley Bank và Circle USDC, Maker cũng đã đưa ra một đề xuất khẩn cấp để bắt đầu thanh lọc các tài sản tập trung trong Maker PSM vì DAI đang mất dần giá trị cố định.

Nhưng thật không may, tôi nghĩ rằng căn bệnh ung thư này là giai đoạn cuối.

Maker và DAI phải đối mặt với những vấn đề sâu sắc hơn:

Tài trợ quay vòng: Hỗ trợ DAI bằng DAI (DAI/USDC LP - $375M). Sao lưu DAI với DAI, vâng, bạn đã đọc đúng!

Tập trung hơn: 300 triệu USD bằng Gemini USD (GUSD) hỗ trợ cho DAI.

Rủi ro lưu ký : 1,6 tỷ USDC của Maker PSM được cho Coinbase Prime vay.

Tập trung hơn: Lạm dụng các hợp đồng tự động có thể nâng cấp của Maker để chiếm đoạt tiền của người dùng từ kho lưu trữ DAI ($202 triệu bởi Hacker Wormhole) để sử dụng tại tòa án Vương quốc Anh.

Lưu ý ghi chú về kỹ thuật đảo ngược hacker Wormhole:

Mặc dù số tiền hacker của Wormhole đã bị đánh cắp và phải được trả lại cho chủ sở hữu hợp pháp của chúng, nhưng một giao thức thực sự phi tập trung và không đáng tin cậy không thể quyết định điều này. Hãy suy nghĩ về tác động? Giờ đây, các tòa án có thể yêu cầu các giao thức thu giữ tiền của người dùng không? Đây có phải là DeFi không?

Theo quan điểm của tôi, DAI hiện đã bị vấy bẩn bởi các tài sản tập trung (và kịch tính quản trị) và không còn là Stablecoin phi tập trung chống kiểm duyệt như trước đây, đặc biệt là so với khi nó là DAI thế chấp đơn lẻ.

Lưu ý thứ hai: Tôi sẽ công khai tuyên bố rằng theo nhiều cách, tôi đang dựa trên Tapioca và mô hình của riêng tôi trên Maker và Rune. Cách tiếp cận bi quan của anh ấy đối với tài chính truyền thống, sự cởi mở của anh ấy trong việc thảo luận rộng rãi các ý tưởng cấp tiến với cộng đồng, quan điểm của anh ấy về phân quyền, v.v., tất cả đều ảnh hưởng đến quan điểm của tôi. Tôi chắc chắn không ghét Maker hay Rune, và tôi sẽ không ở đây nếu không có họ.

Nhưng chúng ta phải đào sâu vào biên niên sử của lịch sử Stablecoin phi tập trung để tìm một cuộn giấy bị hủy hoại được viết bởi “guru” Rick về Stablecoin.

Rick & Morty và Stablecoin phi tập trung

Điều đầu tiên có lẽ bạn sẽ nói là, "Đợi đã, Rick?" Xin hãy đồng ý với tôi, bạn đọc thân mến.

Trước khi “guru”Stablecoin sử dụng tên thật của mình, tên đầu tiên của anh ấy là Rick — thể hiện rõ ràng trí tuệ sắc bén của anh ấy — và anh ấy đã mượn một trong những nhân vật chính trong bí danh phim hoạt hình nổi tiếng “Rick and Morty” và một trong những kỹ sư của công ty anh ấy , "Chết tiệt."

Vậy, "Rick" và "Morty" đã xây dựng cái gì? Tiền mặt cơ bản, nhưng họ không thực sự "xây dựng" bất cứ thứ gì. Base Cash thực sự đã tồn tại trước khi Rick tự xưng là "bậc thầy" về Stablecoin và có nguồn gốc từ Basecoin/Basis. Basecoin là một Thuật toán stablecoin không thế chấp, sử dụng mô hình phát hành tiền tệ phổ biến hiện nay. Về cơ bản, khi Basecoin ở dưới mức giá chốt của nó, trái phiếu Cơ sở được bán đấu giá để chốt lại nó và khi Basecoin ở trên mức giá chốt của nó, cổ phiếu sẽ được phát hành.

Hãy tạm dừng một chút - Thuật toán stablecoin là gì? Thuật toán stablecoin không được hỗ trợ trực tiếp bằng cách hỗ trợ mà dựa vào các công thức toán học và các ưu đãi để giữ giá tương đương với đô la Mỹ.

Ba mô hình Thuật toán stablecoin chính hiện đang được sử dụng là Rebase, Seigniorage và Fractionally Backed hoặc Fractionally Backed — là sự kết hợp giữa thế chấp và phát hành tiền tệ.

Rebases — Stablecoin đúc và đốt nguồn cung của chúng để giữ cố định với đồng đô la, Ampleforth là một ví dụ. Nhìn chung, Stablecoin của Rebase đã lỗi thời.

Seigniorage - Stablecoin này thường có nền kinh tế đa token. Một là chính Stablecoin và cái còn lại là token có giá không cố định được sử dụng để giữ cho Stablecoin ổn định. Các ưu đãi thường được sử dụng để khuyến khích những người tham gia thị trường mua hoặc bán tài sản thế hệ thứ hai nhằm giữ cho Stablecoin phù hợp với giá neo.

Fractionally Backed - Phát hành tiền tệ một phần, thế chấp một phần. Frax là một ví dụ. Mặc dù được hỗ trợ hoàn toàn bởi USDC, Frax gần đây đã chính thức thông báo rằng nó sẽ là một Stablecoin được thế chấp quá mức, làm rõ điều này thông qua FIP-188.

Tuy nhiên, Basecoin chưa bao giờ được triển khai vì người sáng lập Nader Al-Naji đã tuyên bố rằng có những hạn chế về quy định buộc Basecoin phải ngừng hoạt động. Tuy nhiên, Nader lập luận rằng chuỗi khối chuỗi khối Bitcoin và đặt cho nó cái tên đáng xấu hổ là "BitClout" đã bán token CLOUT cho các nhà đầu tư rủi ro nhà đầu tư cá nhân giá 0,8 đô la, sau đó bán chúng với giá 180 đô la. không gây lo ngại từ các cơ quan quản lý. Trong suy nghĩ của Nader, tại sao cơ chế của Basecoin lại bất hợp pháp hơn của anh ấy và một nhóm các VC "hàng đầu" lừa đảo các nhà đầu tư nhà đầu tư cá nhân để kiếm lợi nhuận khổng lồ, giám đốc điều hành sẽ không bao giờ hiểu được.

Tuy nhiên, quay trở lại với chuyên gia Stablecoin“Rick” của chúng tôi, anh ấy không quan tâm đến những lo ngại về pháp lý của Nader hay quan trọng hơn là tính bền vững của công nghệ. Trong nhóm Telegram của mình vào mùa hè năm 2020, anh ấy đã đưa ra một thông báo có thể so sánh với một bài giảng trên Núi:

"Này các bạn, còn nhớ Basis là gì không? Đó là một Thuật toán stablecoin'DeFi' đời đầu với nhiều tham vọng, nhưng đã bị đóng cửa do rủi ro liên quan đến SEC. Hôm nay chúng ta lấy Basis từ nấm mồ hồi sinh."

Với thông báo này, "Rick" đã bắt đầu sứ mệnh của mình là xây dựng một số Thuật toán stablecoin mà không cần hỗ trợ, các mô hình phát hành tiền không rắc rối, bao gồm cả một mô hình mà tất cả chúng ta đều quen thuộc (đừng lo lắng, chúng ta sẽ làm được điều đó ).

Basis Cash ra mắt vào Mùa hè năm 2020 với việc Rick và Morty triển khai Basis Cash (Stablecoin), Basis Bond (Trái phiếu kho bạc) và Basis Share (Trái phiếu kho bạc).

Bộ Tài chính Hoa Kỳ là cơ quan của chính phủ Hoa Kỳ chịu trách nhiệm in đô la và phát hành trái phiếu và tín phiếu kho bạc. Do đó, Thuật toán stablecoin như Basis Cash không thực sự đổi mới mà chỉ đơn giản là bắt chước hệ thống tiền tệ fiat thực tế, hoạt động hoàn hảo.

Tiền cơ sở = USD, Trái phiếu cơ sở = Trái phiếu kho bạc, Cổ phiếu cơ sở = Tín phiếu kho bạc.

Phải nói thêm một điều là uy tín và tín dụng đầy đủ của chính phủ Mỹ đương nhiên ngang bằng với "Rick and Morty" rồi đúng không?

Basis Cash là một kế hoạch Ponzi được hình thành và thực hành kém, cuối cùng đã thu hút được 30 triệu đô la tài trợ trước khi giảm xuống còn 0,30 đô la vào tháng 1 năm 2021. Nhưng Rick và Morty vẫn tiếp tục bận rộn, tung ra Đồng đô la cố định rỗng (ESD), có giá trị vốn hóa thị trường là 22 triệu đô la nhưng đã giảm xuống còn một xu trong vòng vài tháng; Đô la định giá động (DSD), một sự thất bại ngay lập tức.

Vậy tại sao Basic Cash lại thất bại? Basis Cash, dự án hoạt động tốt nhất trong ba dự án với mức vốn hóa thị trường là 170 triệu đô la, đáng ngạc nhiên là không thực sự thất bại thảm hại, chỉ là nó chưa bao giờ duy trì tỷ giá cố định của mình với đồng đô la.

Bản tóm tắt tốt nhất của tuyên bố này đến từ trích dẫn sau:

"Trong khi những người DeFi đang bận rộn bẫy các trò chơi có tổng bằng 0 như @emptysetsquad, @dsdproject và @BasisCash, hãy nhớ rằng lực lượng ổn định thực sự duy nhất trong Thuật toán stablecoin đang ngày càng được áp dụng và sử dụng."

Ai đã nói câu này? Chính Rick, người đã tạo ra ESD, DSD và BAC.

Điều này có ý nghĩa là gì? Tại sao Rick lại gọi dự án của mình là "trò chơi có tổng bằng không"?

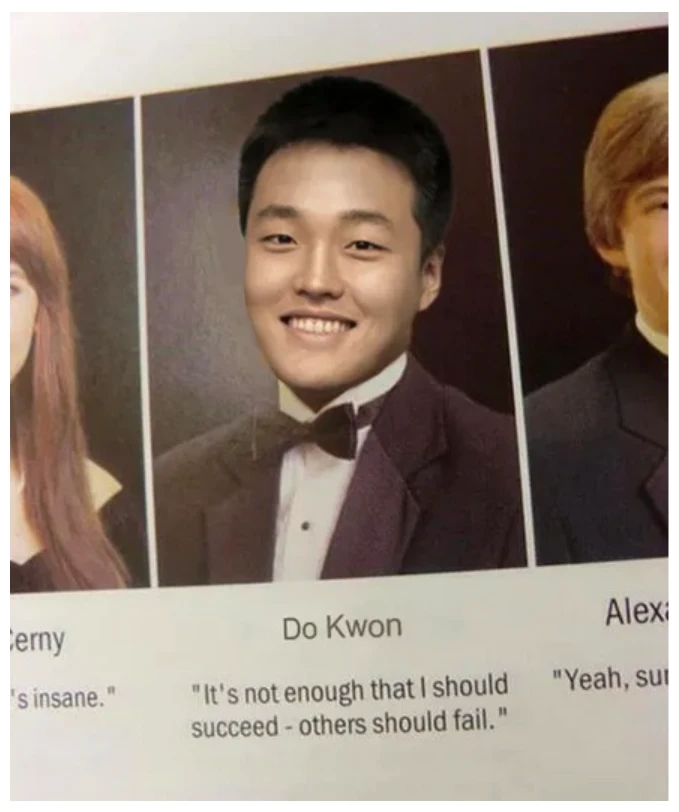

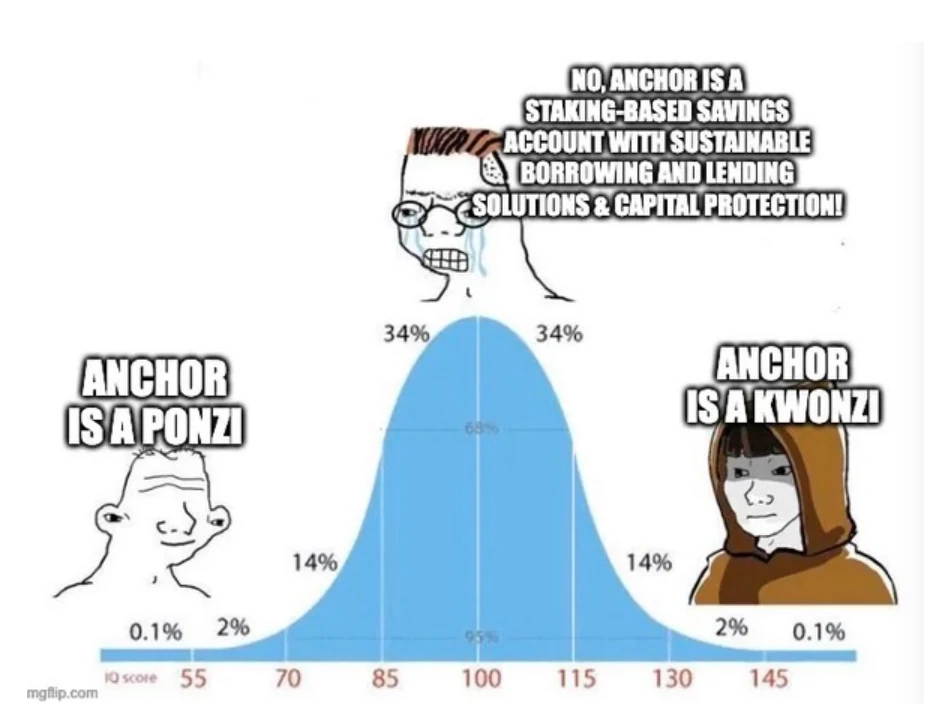

Bởi vì Rick không còn được biết đến với cái tên Rick nữa, anh ấy giờ được biết đến với cái tên Do Kwon. Do Kwon sẽ cung cấp ngữ cảnh cho cụm từ "thất bại trở lên". Ba dự án Stablecoin thất bại của anh ấy đã hoàn thiện kinh nghiệm của anh ấy, khiến cho thảm họa thứ tư của anh ấy càng trở nên lớn hơn.

Tuy nhiên, phần mỉa mai và thú vị nhất của câu này không có ở đây. "Lực lượng ổn định duy nhất trong Thuật toán stablecoin là việc áp dụng và sử dụng ngày càng tăng." Điều đó có nghĩa là gì? Do nhận ra rằng để Thuật toán stablecoin duy trì ổn định, mọi người cần tiếp tục mua vào hệ sinh thái Thuật toán stablecoin đó để giữ cho nó ổn định. Chà, cái này gọi là gì? Kế hoạch Ponzi?

Rick nhận ra rằng thành phần quan trọng nhất còn thiếu trong các Stablecoin ESD, DSD và Basis "được thế chấp, không rắc rối" của anh ấy là không có động cơ khuyến khích người dùng mua và tiếp tục mua để duy trì sự ổn định. Thế là thất bại!

Tôi có đang hủy hoại DeFi không?

Vâng, bạn đã hủy hoại DeFi - hãy bước vào kỷ nguyên của Terra.

Vào năm 2019, Do Kwon và Terraform Labs đã hợp nhất tại Singapore, hoàn thành vòng hạt giống với giá 18 xu cho mỗi token LUNA, tạo chuỗi khối Cosmos và thu hút gần như tất cả các "VC hàng đầu" (một từ nghịch lý) tham gia.

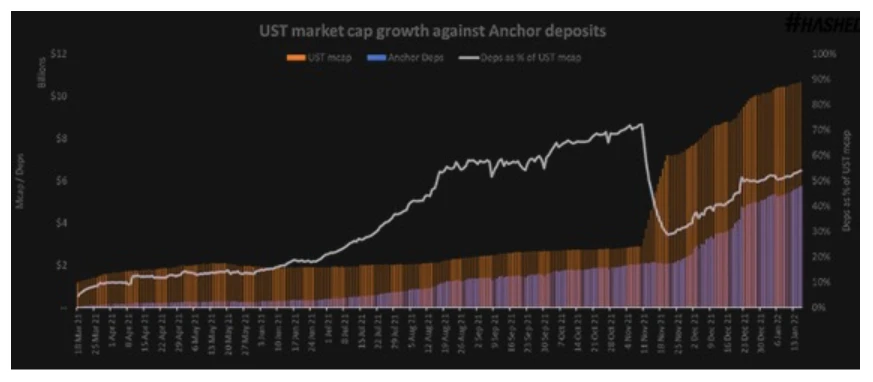

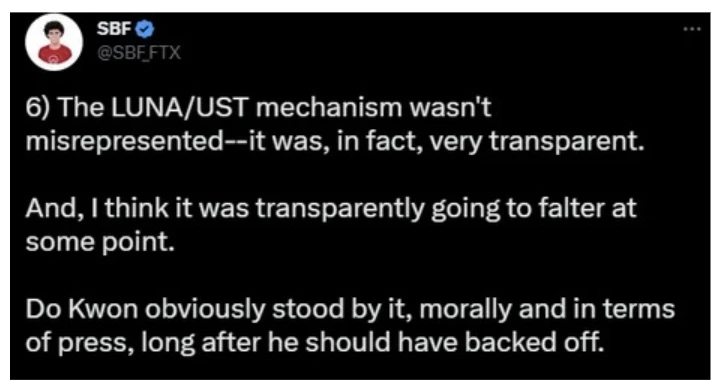

Ngay sau đó, vào năm 2020, UST đã được công bố công khai là một " Stablecoin " "phi tập trung" trên chuỗi khối Terra. Tuy nhiên, phần quan trọng thứ hai của câu chuyện là một kỹ sư tại Terraform Labs đã tạo ra Giao thức Anchor, một thị trường tiền tệ trên Terra cho phép thu được lợi nhuận nhất quán cao bằng UST. Các nhà phát triển tại Terraform Labs đã nói với Do rằng họ sẽ đặt năng suất Anchor cho UST là 3,6%. Một tuần trước khi Anchor ra mắt, Do nói với họ: "3,6%? Không, hãy đặt nó thành 20%".

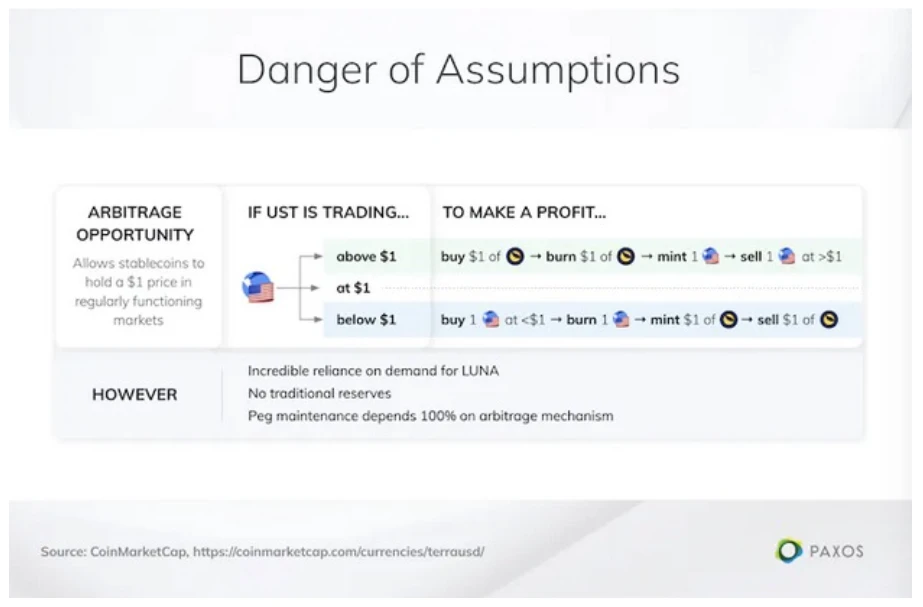

UST, còn được gọi là TerraUST, là một "Stablecoin". Nhiều người dùng nặc danh danh lầm tưởng rằng UST được cung cấp bởi LUNA, nhưng thực tế không phải vậy.

UST không được hỗ trợ bởi bất cứ điều gì, nó là một "Stablecoin" không được bảo đảm với thuật toán sức mạnh đúc tiền thuần túy.

Chúng ta đã thảo luận về mô hình sức mạnh đúc tiền, nhưng xin giải thích lại: bạn có thể tạo 1 UST bằng cách đốt 1 USD LUNA và ngược lại.

Nếu UST vượt quá giá cố định, bạn có thể đổi 1 USD của LUNA lấy 1 UST trị giá hơn 1 USD và bán kiếm lời.

Nếu UST thấp hơn giá neo, bạn luôn có thể đổi 1 UST lấy 1 USD của LUNA. (Đây là một phần quan trọng)

Về lý thuyết, mô hình này có vẻ hợp lý ở một mức độ nào đó. Nhưng hãy nhớ rằng, “lực lượng ổn định duy nhất trong Thuật toán stablecoin là việc áp dụng và sử dụng ngày càng tăng”.

Vậy tại sao mọi người lại rủi ro nắm giữ hoặc sử dụng UST thay vì USDC hoặc DAI?

Chà, đó là câu trả lời trị giá 60 tỷ đô la, hãy nhớ Anchor Protocol chứ? Đó là ngân hàng trung ương của Terra. Hãy nhớ rằng phần trả lại được đảm bảo 20%?

Trên thực tế, bạn có thể gửi UST vào Anchor và nhận Tỷ lệ phần trăm hàng năm 20%. Điều này có nghĩa là với mỗi 1 UST bạn gửi, bạn sẽ được đảm bảo $1,20 sau một năm. Làm thế nào điều này có thể xảy ra khi các ngân hàng thực hầu như không cung cấp lợi suất 1%? Chúng ta sẽ thảo luận điều này sau. Nhưng thông qua năng suất cao kiểu Ponzi này, Do đã tạo ra "lực ổn định" của mình để thu hút mọi người chấp nhận và sử dụng UST!

Ngoài ra, như một điềm báo trước, Do Kwon đã tweet vào năm 2021 rằng sẽ thật “ngu ngốc” nếu phá hủy UST tương tự như cuộc tấn công “Thứ Tư Đen tối” của George Soros.

Đối với ngữ cảnh, "Cuộc tấn công Soros Thứ Tư Đen" là gì?

thứ tư đen tối

Vương quốc Anh tham gia Cơ chế tỷ giá hối đoái châu Âu (ERM) vào năm 1990. Về cơ bản, ERM gắn đồng tiền của các nước thành viên với Đơn vị Tiền tệ Châu Âu. Đơn vị tiền tệ châu Âu sẽ đảm bảo rằng tiền tệ của tất cả các quốc gia thành viên được giao dịch theo "băng giá" với nhau, giảm thiểu biến động tỷ giá hối đoái của ECU và cho phép chuyển đổi suôn sẻ sang đồng tiền chung châu Âu. Tuy nhiên, khi các quốc gia thành viên cố định đồng tiền của họ với nhau, họ đang thay đổi giá trị của đồng tiền một cách giả tạo để dễ dàng chuyển đổi hơn, do đó có khả năng khiến đồng tiền rơi vào tình trạng dễ bị tổn thương.

Deutsche Mark (DM) phát triển mạnh mẽ ở nước Đức thống nhất, vì vậy hầu hết các quốc gia thành viên của ERM liên kết các quyết định tiền tệ của họ với Bundesbank. Tuy nhiên, có một vấn đề với điều này, đó là nền kinh tế Đức đang bùng nổ, trong khi Vương quốc Anh đang cảm nhận được nỗi đau lạm phát trong một nền kinh tế trì trệ.

Khi Vương quốc Anh tham gia ERM, nước này đặt tỷ giá hối đoái của mình ở mức 1 bảng Anh bằng 2,95 Deutschmarks, định giá quá cao đồng bảng Anh. Lạm phát ở Anh tiếp tục vượt khỏi tầm kiểm soát, buộc họ phải tăng lãi suất lên 10%, càng làm trầm trọng thêm tình trạng tồi tệ của nền kinh tế.

Một tỷ phú tên là George Soros đã thấy Vương quốc Anh tham gia ERM với tỷ giá hối đoái cắt cổ và quyết định thực hiện giao dịch bán khống trị giá 10 tỷ đô la so với bảng Anh thông qua vị thế ký quỹ 20:1. Các chủ ngân hàng trung ương cho rằng Soros sử dụng đòn bẩy quá mức, giống như một người nghiện Web3 VC, nhưng Soros biết đó là một ngôi nhà dễ dàng gồm các quân bài mà anh ta có thể dễ dàng lật đổ để lấy vô số tiền mặt.

Điều này đặt Vương quốc Anh và Soros vào một trò chơi mà họ có thể tiếp tục phá giá đồng bảng Anh và để Soros thu lợi nhuận từ các giao dịch bán khống, hoặc tìm cách loại Soros khỏi các giao dịch bán khống. Vì vậy, Vương quốc Anh bắt đầu mua lại bảng Anh. Bắt đầu từ thứ Ba, ngày 15 tháng 9 năm 1992, Ngân hàng Trung ương Anh phải đối mặt với tình trạng mua vào điên cuồng. Điều này có vẻ tồi tệ, nhưng nhìn lại thì thứ Ba chẳng là gì so với thứ Tư.

Vào thứ Tư, ngày 16 tháng 9 năm 1992, Ngân hàng Trung ương Anh đã mua lại 2 tỷ đô la mỗi giờ bằng bảng Anh, và cuối cùng phải thông báo rằng họ sẽ từ bỏ các lựa chọn khác, chính thức rời khỏi ERM và hoàn toàn dỡ bỏ đồng bảng Anh theo đồng mác Deutsche. Điều này càng làm giảm giá trị của đồng bảng Anh, cho phép Soros hoàn trả khoản vay trên vị thế ký quỹ của mình, để lại cho ông khoản lãi 1 tỷ đô la, và một tay suýt nữa gây ra sự sụp đổ của nền kinh tế Anh.

Vì vậy, việc neo giá nhân tạo của đồng bảng Anh với đồng Mark Đức, hoạt động repo và sự hoảng loạn của ngân hàng đã dẫn đến Thứ Tư Đen tối, hãy ghi nhớ điều đó trước khi nhìn lại Do Kwon.

thứ bảy đen tối

Sau khi @FreddieReynolds trên Twitter cách đây không lâu mô tả một cuộc tấn công giống như Thứ Tư Đen để hạ gục Terra và UST, Do Kwon đã huy động được 1 tỷ đô la từ Three Arrows Capital và những người khác để tạo ra một "Luna Foundation Guard" dựa trên Bitcoin, được sử dụng để mua lại LUNA /UST để bảo vệ mỏ neo của UST.

Thật không may cho Do Kwon, nếu bạn còn nhớ Thứ Tư Đen tối, giống như Vương quốc Anh, Do Kwon đang thực hiện mua lại và ngân hàng trung ương Anchor của anh ấy đang gặp rắc rối.

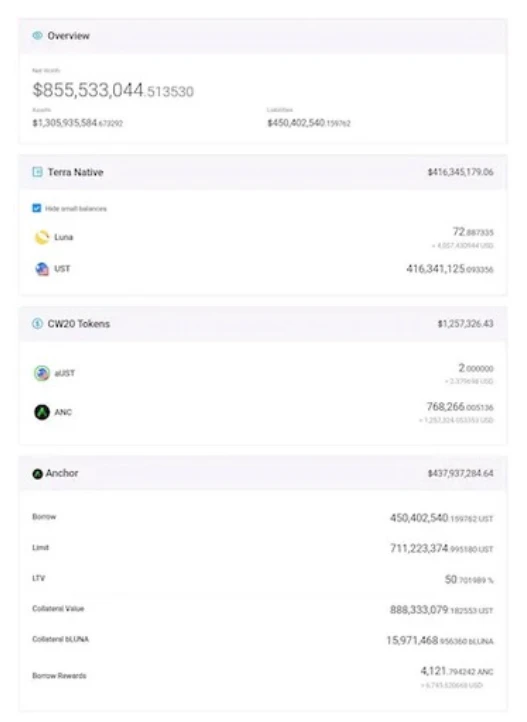

Với 14 tỷ đô la UST hiện được gửi vào Anchor, việc duy trì quy mô này sẽ cần chi phí hàng năm trên 1 tỷ đô la. Thông tin thêm về lý do tại sao điều này không được phát hiện là không bền vững một cách lố bịch sau này.

Do Kwon tuyên bố sẽ không có vấn đề gì với Terra. Sau đó, anh ta tuyên bố một cách khét tiếng rằng DAI sẽ giết anh ta và so tài nhóm FRAX/UST/USDT/USDC 4 của Curve với nhóm 3 của Curve (DAI/USDC/USDT).

Khi lợi suất cho vay đối với những người gửi tiền trong Giao thức Anchor tăng lên đến điểm bùng phát, đòn bẩy UST tăng gấp 10 lần thông qua chiến lược Degenbox (Bentobox) của Abracadabra, mang lại cho Anchor lợi suất gần 100%, thêm gần 3 tỷ đô la tiền gửi kiếm được lợi nhuận không bền vững, có đòn bẩy cao đến nực cười từ Anchor. Chiến lược Degenbox này là chiến lược lợi nhuận cao nhất từng được xây dựng dựa trên sơ đồ Ponzi lố bịch của Terra.

Mọi thứ đã đạt đến đỉnh điểm, với dự trữ lợi suất gộp của Anchor là 65,5 triệu đô la Mỹ bằng UST cho 20% APY được trả cho những người gửi tiền đã cho Anchor vay hàng tỷ đô la Mỹ bằng UST.

Vậy tại sao không ai thấy rằng Anchor đang thua lỗ hàng loạt? @FatManTerra phát hiện ra rằng các VC cấp rủi ro hề khét tiếng TFL và Hashed đang thao túng vốn vay của Anchor để làm cho nó có vẻ như không có gì sai, như thể có khoản vay thực sự để làm cho 20% APY của UST bền vững.

Tài khoản này đã vay 450 triệu đô la Mỹ bằng UST, không kiếm được bất kỳ khoản tiền nào, vì vậy đã bỏ qua 29 triệu đô la tiền thu được và trả 44 triệu đô la tiền lãi cho khoản vay. Có nhiều tài khoản "cá voi" tương tự chỉ để Anchor có thể duy trì 20% APY trên UST với lãi suất cho vay giả.

Trong nỗ lực lấp đầy một cái hố không đáy mà cuối cùng được chứng minh là một nhiệm vụ bất khả thi, thành viên cộng đồng Terra 0x Hamz đã tính toán rằng, dựa trên tốc độ dự trữ lợi suất của Anchor đang giảm, sẽ chỉ còn 80 ngày nữa là đến tháng 1 năm 2022 trước khi sản lượng của Anchor dự trữ sẽ bị cạn kiệt hoàn toàn. Khoản dự trữ lợi suất này được cho là sẽ tăng lên khi Anchor hoạt động thặng dư (số tiền nhận được nhiều hơn số tiền chi ra), nhưng vì về cơ bản, tất cả thanh khoản và hiệu suất của Terra đều là giả, nên tất cả chỉ là ảo tưởng.

Khi ngọn lửa bắt đầu chạm vào mặt Do, Terraform Labs và Anchor nhận ra rằng họ cần chi 1,8 triệu đô la mỗi ngày để tiếp tục trả lãi suất 20% cho người gửi tiền.

Tất nhiên, Do Kwon nhận ra rằng Anchor không thể duy trì mức lợi suất như vậy và quyết định hạ mức lợi suất xuống 4% hợp lý hơn.

Bạn có thích đi tù không?

Kẻ tấn công (chắc chắn không phải SBF OTC) đã tích lũy được 1 tỷ USD bằng UST và vay 3 tỷ USD bằng Bitcoin để xây dựng một vị thế bán Bitcoin khổng lồ.

Hãy nhớ rằng - Lực lượng Bảo vệ Tổ chức Luna (LFG) đang tích lũy Bitcoin để bảo vệ chốt UST.

Đầu tiên, kẻ tấn công chỉ tình cờ đợi UST di chuyển từ Nhóm 3 của Curve sang Nhóm 4 tiêu diệt DAI để làm cho UST thanh khoản khoản để rút nó dễ dàng, để lại 350 triệu đô la trong UST. Hãy nhớ rằng, Do tuyên bố rằng DAI sẽ bị chấm dứt bởi chính tay anh ta và đến 4 Pool thực sự đã sẵn sàng (và UST) để tự sát với 4 Pool. Tôi thề điều này không được thực hiện.

Thứ hai, anh ấy bắt đầu bán tháo UST trên sàn giao dịch Binance sau khi UST bắt đầu giảm mạnh ($0,97) và chuyển sang trạng thái không neo. LFG sau đó bắt đầu bán BTC để mua lại UST và sửa chữa trạng thái không được neo. Hãy nhớ rằng, kẻ tấn công của chúng ta đang short BTC, vì vậy bằng cách bán BTC để bảo vệ chốt của họ, họ đang cho phép kẻ tấn công kiếm lời theo cả hai hướng (LUNA/UST giảm = lợi nhuận, BTC giảm = lợi nhuận), điều này làm cho giao dịch trở nên khá thông minh.

Khi quỹ Curve 3 cạn kiệt, những kẻ tấn công bắt đầu sử dụng số tiền nắm giữ UST còn lại bán tháo ồ ạt trên Sàn giao dịch Binance, khiến tình hình hủy neo ngày càng xấu đi và gây ra Bank Run (rút tiền đồng loạt từ ngân hàng).

Binance sau đó đã đình chỉ giao dịch trên UST, chốt UST bị phá hủy, LFG phải bán tất cả BTC của họ để cố gắng khôi phục lại chốt và kẻ tấn công đã thu được lợi nhuận khổng lồ từ bán tháo BTC, kiếm được khoảng 850 triệu đô la tiền lãi.

Tình hình đang trở nên tồi tệ hơn đối với LUNA do thiếu áp lực mua của LUNA, khả năng sinh lời của chênh lệch giá không cố định UST và siêu lạm phát của LUNA do cơ chế đúc tiền với UST - hãy nhớ rằng, bạn luôn có thể đổi nó bằng 1 LUNA UST với giá 1 đô la . Ngay cả khi UST = $0,01, bạn vẫn nhận được $1 của LUNA.

Cuối cùng, kế hoạch Ponzi khủng khiếp này đã dẫn đến khoản lỗ 60 tỷ đô la mà bất kỳ người kinh doanh tử tế nào cũng phải chế nhạo. Và nó không chỉ xảy ra một lần mà còn xảy ra nhiều lần sau đó (Celcius, 3AC, FTX, v.v.).

TerraUST kết luận

Mặc dù UST đã giáng một đòn mạnh vào niềm tin của người tiêu dùng đối với Stablecoin"phi tập trung", nhưng nó đã truyền tải một bài học quan trọng. Thuật toán stablecoin đơn giản là sẽ không hoạt động trong thời gian dài.

Nó không thể duy trì tỷ giá cố định của mình với đồng đô la Mỹ trừ khi có nhiều dòng chảy vào loại tiền tệ phi tập trung đáng tin cậy hơn là chi tiêu. Điều này có nghĩa là với mỗi đô la Mỹ phi tập trung, cần phải có hơn một đô la tài trợ hỗ trợ cho nó. Mặc dù tiền tệ fiat ngày nay không được hỗ trợ, nhưng ngay cả trong thế kỷ trước, tiền tệ fiat đã bắt đầu được hỗ trợ hoàn toàn bằng kim loại quý.

Cho dù bạn yêu hay ghét các chính phủ, họ có thể được tin tưởng hơn nhiều so với Thuật toán stablecoin BBQUSD do 0x Genius xây dựng. Stablecoin siêu thế chấp, mặc dù kém hiệu quả về vốn hơn, nhưng lại không đáng tin cậy vì tất cả những người tham gia đều biết rằng có nhiều quỹ trực Chuỗi đằng sau mỗi đợt phát hành đô la phi tập trung hơn số tiền được phát hành.

Nhưng điều đó không có nghĩa là chúng ta phải chấp nhận các hàm bao USDC hoặc Stablecoin"phi tập trung" sử dụng USDC (hoặc USDT, USDP, BUSD, v.v.) làm nền tảng chính (và đôi khi là duy nhất). Chúng ta cũng không cần phải chấp nhận một Stablecoin phi tập trung kiểu DAI như LUSD vốn chỉ hỗ trợ nghiêm ngặt một tài sản thế chấp như ETH. Chúng ta cũng không nên hy sinh tất cả hiệu quả sử dụng vốn (lợi tức thanh khoản) để đổi lấy tỷ lệ tài sản thế chấp tối đa thấp hơn. Cuối cùng, chúng ta không nên dựa vào các nhà cung cấp vốn cung cấp thanh khoản thông qua các cơ chế khuyến khích như veCRV và CVX để đảm bảo rằng thanh khoản trong Stablecoin phi tập trung siêu thế chấp được đảm bảo đủ sâu.

Có một cách tốt hơn để cân bằng "bộ ba bất khả thi Stablecoin phi tập trung" về ổn định giá, chống kiểm duyệt và hiệu quả sử dụng vốn.

Nhập đô la Omnichain

Từ “phi tập trung” đã trở thành một biểu tượng tự hạ thấp giá trị, chỉ đơn thuần là một mánh lới quảng cáo về ý thức hệ được sử dụng để thu hút những người không hiểu về tiền điện tử. Chúng tôi từ chối triển vọng này và tin rằng đã đến lúc quay trở lại với một loại tiền tệ phi tập trung và thực sự đáng tin cậy, được xác định bởi nguồn gốc vô chính phủ của tiền điện tử và tài chính phi tập trung (DeFi) trong cuộc khủng hoảng tài chính năm 2008. Các sự kiện ngày 8 tháng 11 năm 2022 và ngày 11 tháng 3 năm 2023 đã chứng minh rằng đây là con đường duy nhất mà DeFi phải tiến tới để tồn tại. Một điểm mấu chốt phải được vạch ra, để đảm bảo rằng các ứng dụng DeFi thực sự không chỉ tồn tại mà còn phát triển, một lần nữa chúng ta cần xây dựng một loại tiền đô la phi tập trung trên Chuỗi.

Trên cơ sở này, TapiocaDAO giới thiệu Omnichain Dollar (USDO) cho người dùng nặc danh trên khắp thế giới, được xây dựng trên Tapioca, một ngân hàng trung ương phi tập trung do DAO quản lý.

Năm nguyên tắc định hình USDO:

Khả năng kết hợp: Hiện chúng ta đang sống trong một thế giới đa chuỗi. Với 179 Chuỗi được liệt kê trên DeFiLlama, Ethereum hiện chỉ nắm giữ 60% tổng giá trị bị khóa. Theo cộng đồng Tapioca, hầu hết các thành viên thường xuyên sử dụng ít nhất 3 Chuỗi . Chúng tôi không thể phát hành Stablecoin trên một Chuỗi và lưu trữ tín dụng (thường hacker ) trên một Chuỗi khác (ví dụ: USDC trên Ethereum so với USDC.e trên Avalanche). Do đó, USDO được xây dựng cho một thế giới đa chuỗi và có thể được đúc và đốt (truyền) trên mỗi Chuỗi mà không cần sử dụng cầu nối hoặc người trung gian. Các đối thủ cạnh tranh như Axelar sử dụng Chuỗi đồng thuận trung gian có tên là Wormhole, Multichain và Nomad đã bị hacker và sử dụng giải pháp trung gian và Chuỗi chéo ít được biết đến hơn như sử dụng Synapse và Abacus/Hyperlane tương ứng là một người trung gian và một bộ trình xác thực bên ngoài không xác định.

Không đáng tin cậy: Một số Stablecoin(ví dụ: MIM) cần được đúc dựa trên 5/10 hợp đồng đa chữ ký trong khi yêu cầu can thiệp thủ công để phổ biến thị trường của chúng. USDC và USDT rõ ràng cần sự tin tưởng, bởi vì Stablecoin được phát hành trên Chuỗi cần được hỗ trợ bởi thanh khoản thực ngoài Chuỗi . Thuật toán stablecoin yêu cầu một số cơ chế để duy trì sự ổn định thông qua áp lực mua đối với Stablecoin và nền kinh tế token của nó, về bản chất có liên quan đến niềm tin vào hệ thống. Một số Stablecoin phi tập trung chứa các hợp đồng nâng cấp có thể sửa đổi các hệ thống chính. USDO được đúc một cách đáng tin cậy dựa trên tài sản thế chấp do người dùng cung cấp, trong khi hợp đồng của Tapioca hoàn toàn bất biến. Về khả năng neo của USDO, không có giả định về sự tin cậy, bởi vì có tài sản thế chấp chất lượng cao trên Chuỗi để hỗ trợ phát hành USDO. Về phía Tapioca, ngân hàng trung ương phát hành USDO, nó cũng thông qua mã bất biến và không yêu cầu sự tin tưởng.

Tính ổn định: USDO không chỉ áp dụng cơ chế siêu bảo đảm với tỷ lệ thế chấp tối thiểu là 110%, mà thanh khoản của nó còn bao gồm POL của Tapioca (POL - Thanh khoản sở hữu giao thức, thanh khoản nắm bắt giao thức). Khi người dùng đổi các tùy chọn oTAP, POL sẽ được tạo và sau đó được cung cấp cho cặp giao dịch LP của USDO thông qua Chuỗi chéo Arrakis Vaults. Điều này đảm bảo rằng độ sâu thanh khoản của USDO tiếp tục tăng mà không sợ Bank Run (rút tiền đồng loạt từ ngân hàng) và không cần phải dựa vào các hệ thống bên ngoài (chẳng hạn như hối lộ veCRV của Curve) để đảm bảo tồn tại đủ thanh khoản và duy trì tỷ giá cố định. Tỷ lệ cho vay trên giá trị (LTV) cao có vẻ nguy hiểm, nhưng việc thanh lý diễn ra nhanh chóng, hiệu quả và được thực hiện ngoài Chuỗi . Sự hỗ trợ tài sản thế chấp của USDO cũng không được cho vay (được giả thế chấp lại) như DAI và một số Stablecoin nhỏ hơn khác, điều này gây ra rủi ro đáng kể, đặc biệt là khi được sử dụng với tài sản thế chấp được giả thế chấp lại, trên thực tế, làm cho Stablecoin không còn cực kỳ an toàn nữa. Cuối cùng, Tapioca sử dụng "tỷ lệ nợ thế chấp" (CDR) trong khoản vay "Big Bang" để đúc USDO, điều này cho phép thị trường Big Bang của Tapioca kiểm soát chính xác trọng số hỗ trợ và định giá rủi ro của tài sản thế chấp, cũng như kiểm soát việc mở rộng và co lại. (Tìm hiểu về Big Bang của Tapioca, truy cập: https://docs.tapioca.xyz/tapioca/core-technologies/singularity/big-bang )

Hiệu quả vốn: Với khả năng sử dụng ETH, wstETH cho 90% LTV và các tài sản khác cho 80%+ LTV trong một CDP (khoản vay) độc lập, điều này đảm bảo rằng nhu cầu thanh khoản không hoạt động là nhỏ nhất có thể. Stablecoin khác như LUSD yêu cầu các nhóm ổn định lớn để trang trải các khoản thanh lý - vào thời điểm cao điểm, hơn 80% LUSD đã phát hành đã được gửi vào các nhóm ổn định. Điều này gây ra các vấn đề về thanh khoản trên thị trường thứ cấp và thứ cấp đối với LUSD luôn giao dịch trên mức cố định (trả phí bảo hiểm cũng tệ như rời khỏi sàn).

Khả năng chống kiểm duyệt: USDO chỉ có thể được đúc thông qua token nhiên liệu mạng (chẳng hạn như ETH, AVAX, FTM, MATIC) và phái sinh Đặt cược thanh khoản (chẳng hạn như RETH, stMATIC, sAVAX, v.v.). USDO không được hỗ trợ bởi bất kỳ USDC hoặc Stablecoin tập trung nào khác. USDO cũng sẽ tạo thành một cặp giao dịch với ETH để đảm bảo rằng ngay cả khi USDC bị phá hủy, người dùng vẫn có thể tiếp tục giao dịch USDO như không có chuyện gì xảy ra.

Tất nhiên, đây đều là những điểm bán hàng tuyệt vời cho USDO, nhưng tại sao mọi người lại muốn sử dụng USDO? Điều này giới thiệu "điểm kỳ dị".

Singularity là công cụ cho vay tách biệt toàn Chuỗi của Tapioca, dựa trên Kashi, cho phép người dùng thu được lợi nhuận thực tế cao trên các tài sản có năng suất hấp dẫn như GLP của GMX, ETH và USDC của Stargate và TriCrypto của Curve. Vì Aave và Compound (và vô số fork của họ) đã chia sẻ nhóm tài sản thế chấp, nên họ không thể cung cấp những tài sản rủi ro này cũng như không cho phép người dùng đạt được đòn bẩy hiệu quả.

Điều này cho phép người dùng có được đòn bẩy đối với tài sản họ muốn, trong khi những người nắm giữ USDO kiếm được lợi ích từ thanh khoản cho vay, đây là lợi ích thứ hai của Singularity. Trong Aave hoặc Compound, lãi suất tối thiểu và tối đa được đặt theo cách thủ công, trong khi lãi suất của Singularity được xác định theo mức sử dụng không có giới hạn tối thiểu hoặc tối đa.

Nhu cầu lớn hơn = thu nhập thực tế cao hơn

Đây là một cách tiếp cận bền vững để thúc đẩy việc áp dụng USDO bằng cách mang lại lợi suất hấp dẫn như Anchor, nhưng không dựa vào các ưu đãi hoặc dự trữ tiền mặt, cũng như không tạo ra dư thừa để hỗ trợ các tài sản rủi ro có lợi suất cao như Abracadabra để bù đắp cho rủi ro thiếu hỗ trợ tài sản thế chấp thực tế của USDO.

USDO có thể lấp đầy khoảng trống khổng lồ mà DAI để lại và trở thành một Stablecoin USD phi tập trung, bất biến và không đáng tin cậy cho tài sản lớp cơ sở của DeFi. Nhưng quan trọng hơn, nó có thể cung cấp một Stablecoin được thế chấp quá mức dựa trên CDP với hiệu quả sử dụng vốn cao nhất có thể mà không làm mất đi tính bền vững và ổn định, đồng thời cuối cùng trao quyền cho người dùng DeFi có lại thanh khoản miễn phí trên mỗi Chuỗi, không còn bị đậu ở cầu không an toàn trạm thu phí.

Hãy tin rằng chúng tôi đã thiết kế một Stablecoin phi tập trung hoàn hảo có khả năng mở rộng quy mô lên một tầm cao mới mà không cần dùng đến các cách tập trung có hại - xét cho cùng thì mã bất biến là luật.

Để tham gia cuộc cách mạng toàn Chuỗi, hãy truy cập tapioca.xyz.