原創:劉教鏈

24號,三部門(中國人民銀行、國家金融監督管理總局、中國證監會)同臺發佈重磅金融政策,引發全球矚目。教鏈此文將著重思考和研判一下,這套政策對大A、中債以及BTC的後市會有怎樣的影響。

先提煉一下這套政策的要點,也就是有真金白銀的條款。分清批判的武器(口頭引導)和武器的批判(真金白銀),是第一步。主要就是三方面:

第一方面,降準降息。

其中,降準是下調銀行存款準備金50bp,這可以立即釋放流動性大約1萬億rmb。今年內可能繼續下調25-50bp。

降息是通過7天逆回購這個工具,操作利率下調20bp——相比於通常10bp的下調節奏加倍了——從1.7%降至1.5%。這會直接作用於存貸款市場,引導LPR(貸款市場報價利率)和存款利率同步下行。這有助於維持淨息差,不至於壓縮商業銀行的利潤。同時,降低了國債收益率的天花板,有助於對國債市場的資金進行引導。

我們通常所說的市場利率(interest rate),指的便是LPR。央媽沒有緊跟美聯儲節奏降息,說的就是LPR暫時維持不變。目前,1年期LPR為3.35%,5年期以上LPR為3.85%。

現在存款利率是多少呢?以工商銀行2024.7.25調整後數據來說,活期0.15%,3個月定存1.05%,6個月1.25%,1年1.35%,2年1.45%,3年1.75%,5年1.8%。

國債呢?9月20號的數據:3個月1.4%,6個月1.43%,1年1.39%,2年1.38%,3年1.5%,5年1.73%,7年1.91%,10年2.04%,30年2.15%。

不知道大家看到上述數據有何想法?首先呢,中債長短期收益率還比較正常,不像美債那樣出現嚴重倒掛——即,長期債收益率低於短期債——這說明中國經濟狀況還比較正常,因為常理就應該是還錢時間越長,佔用資金時間越久,給付利息越高嘛。

其次就是不正常的地方了:這國債收益率也太低了吧?比如5年1.73%,居然比5年定期存款利率1.8%還要低?這不就離了個大譜?

教鏈之前講過,債券收益率與其價格成反比。國債收益率太低,說明有些資金在拼命地買入國債,已經達到了近乎非理性的程度了!

這就造成了一個現象,那就是中債收益率被買到了一個極其不正常的低點。

央行早就在公開喊話,警告機構們不要衝國債,無奈批判的武器似乎發揮不了效果,於是這次直接搬出來重磅大招,對市場進行武器的批判。

這個大招就是首次推出的全新工具:互換便利。

第二方面,推出新的貨幣政策工具:互換便利,以及股票回購增持專項再貸款。

為什麼說這個互換便利是個重磅大招呢?因為這一工具的出現,史無前例地讓央媽可以定向去奶大A了。

有人熱淚盈眶地說,以前每次貨幣調控,都要加一句禁止進入股市,這次居然是指定必須進入股市,真的是“蕭瑟秋風今又是,換了人間”!

那麼這個所謂的互換便利究竟是怎麼操作的呢?簡單地講,就是央行首次允許非銀機構(如證券、基金、保險等機構),把流動性一般的資產(比如債券、股票ETF、滬深300成分股等)抵押給央行,從央行那裡換到高流動性資產(比如國債、央行票據等)。

請注意,機構換回來的是國債和票據,不是rmb。他們需要先在二級市場拋售,比如拋售國債,才能拿到rmb。好傢伙,上面教鏈不是剛講過麼,現在國債被某些不聽勸的機構給買得賊高,這下子好了,好言難勸該死的鬼,央媽直接放出了一堆國債空頭,高位砸盤。

國債多頭是想繼續負隅頑抗,妄圖戰勝央媽呢,還是乖乖聽勸,趕緊撤離國債市場呢?從國債收益率開始見底回升,就能洞察到他們的心思和動向了。

最後也是最重要的一步,拋售國債拿到rmb的機構,被要求只能把這些錢重新投入大A。即,指定資金用途:通過互換便利所獲取的資金只能用於投資股票市場,旨在提升資本市場的流動性和穩定性。

也就是說,這些參與的機構們,只能做國債的空頭,同時做大A的多頭。

另外有一點就是,央行強調,互換便利不是直接給錢,不會擴大基礎貨幣規模,而是通過“以券換券”的方式進行,旨在提高非銀機構的融資能力,同時不投放基礎貨幣。

不投放基礎貨幣的意思,就是明確告訴市場,這就是零和遊戲和財富重新分配的過程,把債市的財富給逼出來,定向轉移給股市。

前段時間某些國債死多頭拼了命也要把流動性從大A抽走,給搬運到債市去。國家隊默默地在3000點下方抄底抄了大半年,很多大V都在嘲笑他們託不住底,拼命忽悠散戶底部割肉,換美元去高位接盤美股,美聯儲降息後又忽悠散戶去衝債券,說什麼降息利好債券走牛,云云。可是他們的建議幾乎就沒對過。

現在國家隊抄底抄的差不多了。美聯儲也降息了,匯率壓力也解除了。市場也苦盼政策很久了。天時,地利,人和。

手裡囤積了大量低價優質籌碼的機構,就可以和央媽以股換債,砸債市換錢,拿錢拉股市,買來的股再找央媽換成債,…… 循環操作,砸死債市的多頭,拉爆股市的空頭。

這個互換便利工具是一個長效工具,不是一個短期救急。首期規模5000億先試試水,後面還有源源不斷的千億、萬億規模的量等著啟用。

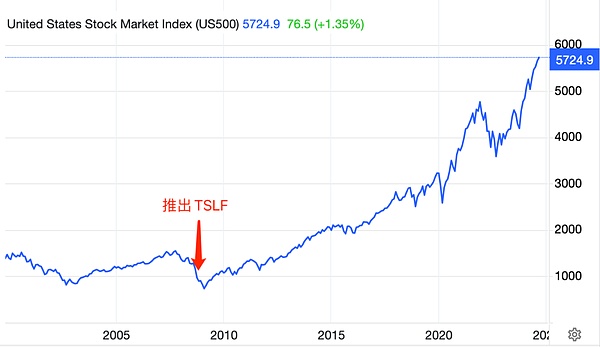

其實美聯儲早就有類似工具。美聯儲的互換便利工具叫做定期證券借貸便利(Term Securities Lending Facility,簡稱TSLF)。這個工具允許一級交易商使用流動性較差的證券為抵押,向美聯儲借入流動性較高的國債,便於在市場上融資,起到了提振市場的效果。在2008年金融危機期間推出,並在2020年疫情期間再度啟用這一工具。

我們來欣賞一下美聯儲應用TSLF之後美股15年長牛的盛景吧:(見下圖)

至於另一個工具,股票回購增持專項再貸款,乃是引導銀行向上市公司和主要股東提供貸款,支持回購和增持股票。如果大股東有信心把公司搞好,利潤分紅也就是股息率只要超過專項貸款利率,就可以carry trade(套息交易),這就有助於激勵公司股東回購拉昇,並做好公司、搞好分紅回饋股民。當然,作為一種槓桿,肯定也是有風險的。不再贅述。

第三方面是關於房市的支持。繼續降低存量房貸,這與其說是支持房市,不如說是為了釋放老百姓手裡的錢以刺激消費市場。真正和房市有關的,只有一個把二套房首付比例和首套房統一為15%。與上面對股市的大招支持相比,就顯得有些清湯寡水,索然無味了。

很顯然,十年河東,十年河西。從政策的著力點也能看出,國家已經是下定決心要轉變發展模式了,擺脫對房地產的依賴,把資本引導到股市,引導到匹配先進生產力發展方向的優質企業上面去。

教鏈已經說過,「至於大A,也將迎來它20年級別的楔形突破。」

牢騷太盛防腸斷,風物長宜放眼量。

上面教鏈已經仔細分析了,央媽此番推出重磅長效工具互換便利,短期將打擊債市,推升國債收益率,推高股市。

我們也就可以判斷,當長期中債收益率在短週期內觸底反彈、衝高,往往就會伴隨著BTC的一波牛市浪潮。

這個月中美貨幣政策接連出現重大轉折,恰逢BTC今年減半年的年底、明年牛市年的前奏階段,市場正在由分歧轉向尋找到牛市的方向之際,不由得令人感嘆,真是冥冥中自有天意。

喜看稻菽千重浪,遍地英雄下夕煙。