原文作者:Raoul Pal,Real Vision 和 GMI CEO

原文編譯:CryptoLeo(@LeoAndCrypto)

今晨,Real Vision 和 GMI(Raoul Pal 的投資聖經)CEO Raoul Pal 發佈《False Narratives....and Other Thoughts》的文章,通過數據對比和宏觀分析解釋了近期加密行業的低迷和麵臨的危機,並表示行業寒冬會很快過去,大家需要保持耐心,不要對行業失去信心。Odaily星球日報將其翻譯如下:

這本是我在週末寫給 GMI 時得出的見解,希望能帶給你們一些信心。以往我會把這些內容留到 GMI 和 Pro Macro 裡聊,但我知道你們都需要這些來放鬆一下緊繃的神經。

主流敘事:加密結束了?

主流觀點認為比特幣和加密貨幣已經崩盤,本週期結束,一切都完了,沒法像以前一樣了。加密貨幣已經與其他資產脫節,這些是 CZ 的錯,是貝萊德的錯等等,這無疑是一個很吸引人的敘事陷阱,尤其是在主流幣價格每天都在暴跌情況下。

但昨天一位 GMI 對沖基金客戶給我發了一條簡訊,詢問是否應該逢低買入 SaaS 股票,或者如當前大家所說的那樣,Claude Code 是否已經扼殺 SaaS 行業了。

因此我開始研究 SaaS,過程中我發現得到的結論既推翻了比特幣的主流敘事,也推翻了 SaaS 行業的敘事,SaaS 和 BTC 的走勢圖表一模一樣?

瑞銀 SaaS 指數與比特幣走勢

表明還有一個所有人都忽略的因素在影響著一走勢。

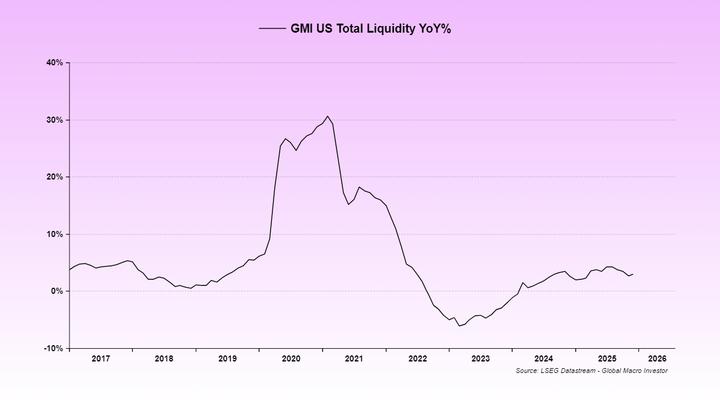

這一因素是:由於兩次停擺以及美國金融底層系統問題(逆回購機制的流動性實際上在 2024 年才完全補完),美國的流動性受到了抑制。因此,7 月和 8 月的 TGA(財政部賬戶)重建沒有相應的貨幣抵消措施,導致了流動性的減少。

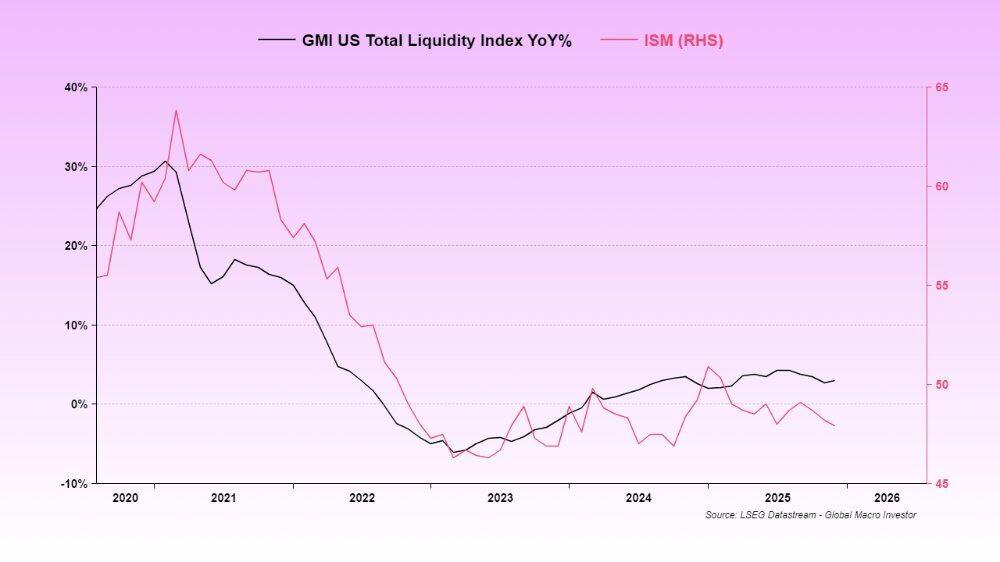

迄今為止,流動性低迷是 ISM 製造業指數一直處於低位的原因。

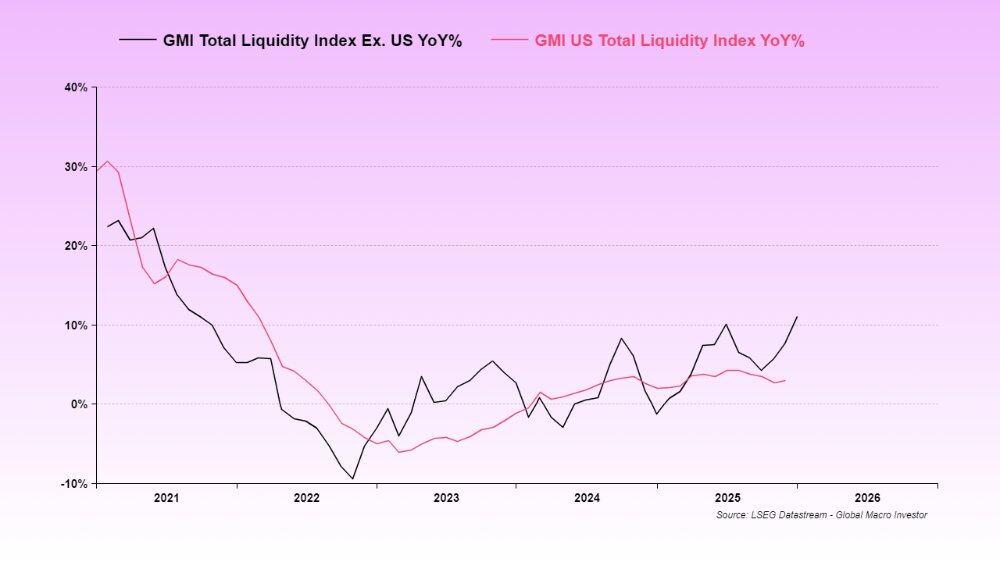

我們通常使用全球總流動性指標,因為它與 BTC 和納指的長期相關性最高,但現階段美國總流動性似乎更為重要,因為美國是全球流動性的主要提供者。

本週期中,GMI 全球總流動性指數領先美國總流動性指數,並且即將出現回升(因此也會帶動 ISM 指數)。

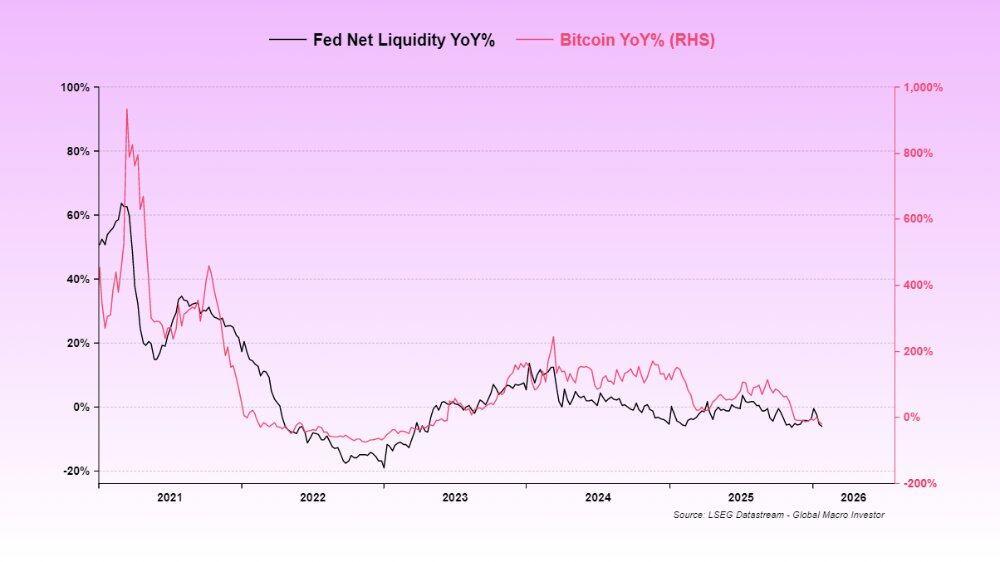

這正是影響 SaaS 和 BTC 的因素。這兩種資產都是現存期限最長的資產,並且都因為流動性暫時撤出而下跌。

黃金的上漲基本上抽走了系統中本可能流入比特幣和 SaaS 市場的邊際流動性,沒有足夠的流動性來支撐這些資產,所以高風險資產受到衝擊下跌,真沒轍了。

現在,美國政府再次停擺,財政部對此採取了防範措施:上次政府停擺後並未動用任何 TGA 資金,反而還增加了資產規模(即流動性進一步流失)。這就是我們當前面臨的危機,它導致了劇烈的價格波動,我們熱愛的加密貨幣仍缺乏流動性。

然而,種種跡象表明,此次政府停擺將於本週得到解決,屆時將掃清最後一個流動性障礙。

Odaily 注:美國眾議院議長約翰遜週日在接受 NBC 新聞《與媒體見面》節目採訪時表示,他認為自己已經獲得了共和黨的支持票,能夠確保在週二之前結束部分政府機構的停擺狀態。

我之前已經多次提到過此次政府停擺的風險,但它很快就會過去,我們就可以繼續應對即將到來的流動性注入了,這部分流動性包括來自 eSLR、TGA 的部分回流、財政刺激、降息等措施,而這一切都與中期選舉有關。

Odaily 注:美國監管機構放鬆槓桿率要求的法案,以減輕美國銀行(BAC.US)等幾大銀行資本壓力。

一個完整的交易週期裡,時間往往比價格更重要。價格可能會受到重創,但隨著時間推移和週期的演變,一切都會得到解決,最終塵埃落定。

這就是為什麼我一直強調大家要“耐心”,事件需要推進發展,一味關注盈虧比只會影響你的心理健康,而不會影響你的投資組合。

美聯儲的虛假敘事

關於降息的問題,還有一種錯誤的說法就是 Kevin Warsh 屬於鷹派。這完全是胡說八道,這些言論主要是 18 年前的。

Warsh 的工作和任務就是執行格林斯潘(Greenspan)時代的策略。特朗普和貝森特都曾說過(此處不詳述,但主方向降息),讓經濟保持熱度,並假設人工智能帶來的生產率提高將抑制核心 CPI 的上漲(就像 1995 年至 2000 年時代)。

Odaily 注:格林斯潘是美聯儲歷史上任期最長的主席之一,其主張的貨幣政策(控制通脹 + 促進最大就業)高度靈活,但實際更反通脹優先,同時在危機時積極注入流動性。

他並不喜歡資產負債表,但該體系受到儲備金約束,因此他很可能不會改變其當前的做法,否則會摧毀信貸市場。

Warsh 會降息,除此之外不做其他事。他不會干預特朗普和貝森特通過銀行管理流動性的行動。美聯儲理事米蘭很可能會強行推動全面下調 eSLR 以加速這一進程。

不信我的話,那就信 Druck 吧 ↓

上圖為“投資大神”Stanley Druckenmiller 對 Warsh 貨幣政策理念和其上任美聯儲主席後與貝森特達成一致的內容

我知道,當加密行情看起來如此黑暗的時候能聽到樂觀的敘述是多麼困難,我持有的 SUI 糟透了,我們不知道該相信什麼或誰了。首先,我們之前經歷過很多次這種情況。當 BTC 下跌 30%時,山寨幣甚至會下跌 70%。但如果是高質量山寨,其反彈也會更快。

Mea Culpa(我的錯)

GMI 的失誤在於沒有將美國流動性視為當前的驅動因素,通常在整個週期中起主導作用的是全球總流動性。但現在情況已經明瞭,一切皆有可能。

兩者並非毫無關聯。只是我們無法預測到一系列事件(逆回購耗盡流動性 > TGA 重建 > 政府停擺 > 黃金上漲 > 再次停擺)的組合拳,或者我們未能預料到其影響。

終於快結束了,很快我們就能恢復正常工作了。

我們無法確保每一個環節都不出錯(現在有了更深入的理解),且我們仍然非常看好 2026 年的前景,因為我們瞭解特朗普/貝森特/Warsh 的策略。這仨人反覆告訴我們:我們只需傾聽並保持耐心,在全週期投資中,時間比價格更重要。

如果你不是週期投資者,也沒有那麼強的風險承受能力,那完全沒問題。每個人都有自己的風格,但 Julien(GMI 宏觀研究主管)和我並不擅長波段交易(我們並不關心週期內的漲跌),但我們在全週期投資方面經過驗證且戰績可查,過去 21 年裡一直處於行業領先。(警告:我們也會犯錯,比如在 2009 年),現在不是放棄的時候,祝你好運,讓我們在 2026 年獲得更大結果。

流動性救兵正在路上!