작성자: HTX 벤처스

요약

이 기사는 비트코인 프로그래밍의 타당성과 진화 경로에서 시작하여 탈중앙화 금융(BTCFI) 분야에서 비트코인의 잠재력과 과제를 체계적으로 논의합니다. 비트코인은 아키텍처에 UTXO 모델을 채택하고 고유한 스크립팅 언어와 작업 코드를 통해 검증을 핵심으로 하는 계약 시스템을 구성합니다. 이더 의 스마트 계약과 비교하여 비트코인 계약은 "상태 비저장" 및 "계산 불가능"이라는 특징이 있어 기능적으로 제한되지만 더 높은 보안성과 탈중앙화 특성을 갖습니다.

Taproot 업그레이드 구현으로 비트코인 계약 기능이 크게 향상되었습니다. Taproot의 도입, 특히 MAST 및 Schnorr 서명의 적용을 통해 비트코인은 보다 복잡한 계약 논리를 지원하고 개인 정보 보호 및 거래 효율성을 크게 향상시킬 수 있습니다. 이러한 기술 혁신은 BTCFI의 추가 개발을 위한 토대를 마련하여 비트코인이 원래의 탈중앙화 이점을 유지하면서 더 많은 금융 응용 시나리오를 탐색할 수 있게 해줍니다.

이를 바탕으로 이 기사에서는 비트코인 프로그래밍이 다양한 BTCFI 애플리케이션을 지원하는 방법에 대한 심층 분석을 제공합니다. 다중 서명, 시간 잠금, 해시 잠금 및 기타 메커니즘의 해석과 DLC, PSBT, MuSig2 등과 같은 도구의 응용 논의를 통해 이 기사는 비트코인이 탈중앙화 청산 및 복잡한 금융 계약을 실현할 가능성을 보여줍니다. 신뢰 없이. 비트코인 네트워크에 기반을 둔 이 탈중앙화 금융 시스템은 WBTC 시대 크로스체인 브리징 모델의 중앙화 리스크 극복할 뿐만 아니라 비트코인 보유자에게 보다 견고한 신뢰 기반을 제공합니다.

이 기사는 마지막으로 비트코인의 탈중앙화 금융의 발전이 기술적 진보일 뿐만 아니라 생태계 구조의 심오한 변화임을 강조합니다. 바빌론 스테이킹 프로토콜과 같은 새로운 애플리케이션의 출현과 프랙탈 비트코인과 같은 UTXO 기반 네이티브 스케일링 방법의 출시로 BTCFI의 시장 잠재력이 점차 부각되고 있습니다. 앞으로 비트코인 가격이 상승 함에 따라 BTCFI는 주류 사용자의 참여를 더욱 유도하고 비트코인을 핵심으로 하는 새로운 금융 생태계를 형성할 것입니다. 이 생태계의 형성은 비트코인을 "디지털 금" 이야기에서 더욱 발전시켜 글로벌 경제 시스템에서 없어서는 안될 탈중앙화 금융 인프라가 될 것입니다.

머리말

2022년 12월 Ordinals 프로토콜이 출시된 이후 BRC-20, Atomics, Pipe 및 Runes와 같은 수십 개의 자산 발행 프로토콜이 시장에 등장했으며 동시에 수백 개의 Bitcoin Layer 2 네트워크가 등장했습니다. 커뮤니티에서는 비트코인 탈중앙화 적극적으로 논의하고 있습니다.

마지막 암호화 사이클에서 WBTC는 비트코인 보유자가 DeFi에 참여하도록 유도하기 위해 탄생했습니다. WBTC는 이더 의 DeFi 프로토콜에서 사용하기 위해 중앙 집중식 관리인을 통해 비트코인을 WBTC에 민트 . WBTC의 대상 사용자는 Bitcoin DeFi에 참여하기 위해 중앙 집중식 크로스 체인 브리지 리스크 감수하려는 Bitcoin 보유자입니다. WBTC는 비트코인을 EVM 생태계에 연결하는 대표적인 대표자로서 BTCFI의 길을 실현합니다. EVM 기반 비트코인 레이어 2 네트워크와 이번 주기에 등장한 생태계의 DeFi 프로젝트도 이러한 패턴을 이어갑니다. 이 모델을 통해 WBTC는 이더 생태계 내에서 90억 달러 이상의 시총 얻을 수 있었지만 비트코인의 전체 시총 와 비교하면 이 비율은 1% 미만으로 이 모델의 한계를 반영합니다.

반면, 비트코인 보유자가 크로스체인 민트 없이 비트코인으로 BTCFI에 직접 참여할 수 있으면서도 탈중앙화 자금 관리를 보장할 수 있다면 더 많은 비트코인 사용자를 유치하고 더 넓은 시장을 창출할 수 있을 것입니다. 이를 위해서는 UTXO 구조 하에서 비트코인 프로그래밍을 구현해야 합니다. Solidity를 마스터하는 것이 이더 DeFi에 진입하는 열쇠인 것처럼, Bitcoin 프로그래밍을 마스터하는 것은 BTCFI 시장에 진입하는 데 필수적인 기술입니다.

이더 계약과 달리 비트코인 계약은 컴퓨팅 능력이 없으며 서명을 통해 연결된 검증 프로그램에 가깝습니다. 초기 적용 시나리오는 제한적이었지만 비트코인 네트워크의 지속적인 업그레이드와 OG 커뮤니티의 혁신으로 인해 비트코인 프로그래밍의 잠재력이 점점 더 분명해졌으며 많은 연구 결과가 다가오는 BTCFI 제품으로 변환되었습니다.

이 기사는 비트코인 프로그래밍 가능성의 관점에서 BTCFI의 개발 경로를 깊이 탐구하고, 비트코인 프로그래밍의 역사와 논리를 명확히 하며, 독자가 BTCFI의 현재 실제 구현 시나리오와 이러한 시나리오가 비트코인 보유자와 전체 비트코인 생태계에 어떤 영향을 미칠지 이해하는 데 도움이 될 것입니다. .

비트코인 계약의 기본

사토시 나카모토 의 생각: UTXO, 스크립팅 언어, opcode

https://bitcointalk.org/index.php?topic=195.msg1611#msg1611

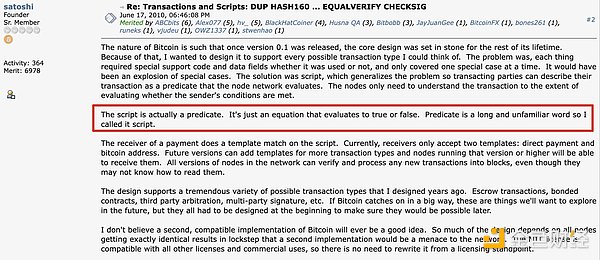

사토시 나카모토 비트코인 토크 포럼에 다음과 같이 썼습니다.

비트코인의 핵심 디자인은 버전 0.1이 출시된 후에 수정될 것이므로 가능한 한 많은 거래 유형을 지원할 수 있기를 바랍니다. 그러나 이러한 거래 유형에는 모두 특수 지원 코드와 데이터 필드가 필요하며 한 번에 하나의 특수 유형만 재정의할 수 있습니다. .. 특수한 상황이 너무 많아요.

이 문제에 대한 해결책은 스크립팅입니다. 트랜잭션 입력 및 출력 당사자는 스크립트를 사용하여 트랜잭션을 노드 네트워크에서 확인할 수 있는 주장(스크립팅 언어)으로 컴파일할 수 있으며, 노드는 트랜잭션의 주장(스크립팅 언어)을 확인하여 보낸 사람의 조건이 충족되는지 평가합니다.

"스크립트"는 단지 "술어"일 뿐입니다. 실제로 이는 결과가 참이거나 거짓인 방정식일 뿐입니다. 그런데 술어는 길고 희귀한 단어라서 그냥 "스크립트"라고 부르겠습니다.

자금 수령자는 스크립트에서 템플릿 일치를 수행합니다. 현재 수신자는 자동 이체와 비트코인 주소라는 두 가지 템플릿만 허용합니다. 향후 버전에서는 더 많은 거래 유형 템플릿을 추가할 수 있으며 해당 버전 이상을 실행하는 노드는 이를 받을 수 있습니다. 네트워크의 모든 노드는 읽는 방법을 모르더라도 새로운 트랜잭션을 확인하고 처리하여 블록에 넣을 수 있습니다.

이 디자인은 제가 수년 전에 디자인한 가능한 모든 거래 유형을 지원합니다. 에스크로 거래, 보증 계약, 제3자 중재, 다자 서명 등이 포함됩니다. 이는 비트코인이 도약할 경우 미래에 탐구하고 싶은 영역이지만, 미래에 구현될 수 있도록 처음부터 설계해야 합니다.

14년 전 사토시 나카모토)의 디자인은 비트코인 프로그래밍의 토대를 마련했습니다. 비트코인 네트워크에는 "계정"이라는 개념이 없고 "출력"만 있으며, 그 전체 이름은 "트랜잭션 출력"(TXO)으로 비트코인 자금의 합계를 나타내며 비트코인 시스템 상태의 기본 단위입니다.

출력을 소비하면 출력을 거래에 대한 입력으로 삼게 되며, 이는 거래에 자금을 제공한다고도 할 수 있습니다. 이것이 우리가 비트코인 시스템을 "UTXO(Unspent Transaction Output)" 모델을 기반으로 한다고 말하는 이유입니다. "UTXO(Unspent Transaction Output)"만이 거래 프로세스에서 사용할 수 있는 금속 블록이기 때문입니다. 용광로에 들어가면 녹은 후 일부 새로운 금속 블록(새로운 UTXO)이 형성되고, 기존 금속 블록 "트랜잭션 출력(TXO)"은 더 이상 존재하지 않습니다.

각 펀드에는 자체 잠금 스크립트(스크립트 공개 키라고도 함)와 액면가가 있습니다. 비트코인의 합의 규칙에 따르면 스크립트 공개 키는 검증 프로그램, 즉 공개 키와 스크립트에서 특정 작업을 수행하는 명령을 구성할 수 있습니다. ——작동 코드 OP 코드, 잠금을 해제하려면 특정 데이터 세트, 즉 스크립트 서명(scriptSig)이라고도 하는 잠금 해제 스크립트를 제공해야 합니다. )이 유효하면 해당 출력이 "잠금 해제"되어 소비될 수 있습니다.

따라서 비트코인 스크립트 프로그래밍은 특정 금액이 특정 입력 데이터에 응답할 수 있도록 자금을 프로그래밍하는 것입니다. 스크립트 공개 키, 작업 코드 OP-Code 및 사용자 간의 상호 작용 프로세스를 설계하여 키 상태 전환을 제공할 수 있습니다. 비트코인 계약은 계약의 정상적인 이행을 보장하기 위해 암호화 보장을 제공합니다.

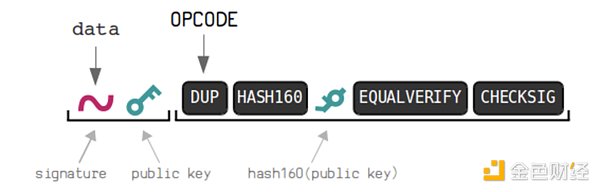

다음은 비트코인용 표준 P2PKH(공개 키 해시에 대한 지불) 스크립트의 간단한 다이어그램입니다.

https://learnmeabitcoin.com/technical/script/

Xiao Ming에게 1 BTC를 지불한다고 가정하면 지갑에 있는 사용 가능한 UTXO를 사용하여 액면가 1억 사토시로 UTXO를 형성하고 Xiao Ming의 공개 키를 UTXO 잠금 스크립트에 넣어야 합니다. 서명 기호 확인 작업)을 통해 Xiao Ming의 공개 키에 해당하는 잠금 해제 스크립트의 서명인 Xiao Ming의 개인 키만 자금을 잠금 해제할 수 있습니다.

요약하자면 스크립트는 매우 기본적인 프로그래밍 언어입니다. 두 가지 유형의 개체로 구성됩니다. 공개 키 및 서명과 같은 데이터(Data) + Opcode - 데이터를 운영하기 위한 간단한 기능(opcode 목록은 다음과 같습니다 https://en.bitcoin.it/wiki/Script#Opcodes) .

비트코인 프로그래밍의 무기고

위에서 언급했듯이 사토시 나카모토 원래 비트코인 네트워크가 지원할 수 있기를 바랐던 거래 유형에는 에스크로 거래, 보증 계약, 제3자 중재, 다자간 서명 등이 포함됩니다. 그렇다면 이를 구현하기 위한 무기는 무엇이며 어떻게 사용됩니까? BTCFI?

다자간 서명(MULTISIG)

잠금 스크립트 형식은 M입니다. ... N OP_CHECKMULTISIG는 n개의 공개 키를 기록하고 이 UTXO를 잠금 해제하려면 m개의 공개 키의 서명을 제공해야 함을 의미합니다.

예를 들어, Alice, Bob 및 Chloe 중 두 사람의 서명(또는 세 개의 공개 키)이 이 스크립트를 사용할 수 있습니다. 해당 스크립트 코드는 2입니다. 3 OP_CHECKMULTISIG, OP_CHECKMULTISIG는 서명이 제공된 공개 키와 일치하는지 확인하는 opcode입니다.

용도는 다음과 같습니다:

개인 및 기업 자금 관리: 2-of3 다중 서명 지갑을 설정한 후 두 개가 사용 가능한 한 자금을 사용할 수 있습니다. 또한 지갑 제조업체가 자금을 클레임 위해 공모하는 것을 방지할 수도 있습니다.

거래 중재:

Alice와 Bob이 일반 NFT 구매와 같은 거래를 원하지만 돈을 지불하고 상품을 한 손으로 배송할 수 없기 때문에 Bob이 일반 NFT를 받으면 다중 서명 출력에 돈을 고정하는 데 동의한다고 가정합니다. 상품을 받은 후 돈을 지불하지 않는 상황을 방지하기 위해 제3자를 도입하여 2/3 다중 서명 출력을 형성할 수 있습니다. 거래 중 분쟁이 발생하면 제3자에게 정의를 요구할 수 있습니다. 제3자가 Alice가 상품을 배송했다고 믿으면 Alice와 힘을 합쳐 자금을 이체할 수 있습니다.

제3자가 공개 키를 공개하는 한(예: TA는 오라클) 거래의 양 당사자는 2/3 다중 서명 스크립트에서 공개 키를 사용하여 중재자에 참여할 수 있습니다. 온체인 것은 스크립트의 해시 값이므로 중재자가 알지 못하는 사이에 이루어질 수 있지만, 여기서 문제는 제3자 오라클 특정 계약의 결과를 결정할 수 있다는 점이며, 이에 따른 리스크 따릅니다. 나중에 언급되는 로그 계약 DLC는 비트코인 대출과 같은 BTCFI에 실제로 사용될 수 있도록 이 시점에서 최적화되었습니다.

시간 잠금

시간 잠금은 거래의 유효성과 출력이 언제 사용될 수 있는지 제어하는 데 사용됩니다. 이는 리스테이킹 (Restaking), 스테이킹, 모기지 대출 등과 같은 BTCFI 시나리오에 사용되는 비트코인 스크립트 프로그래밍 무기입니다. 개발자는 상대 시간을 사용하도록 선택해야 합니다. 잠금(nSequence) 또는 절대 시간 잠금(nLocktime):

절대 시간 잠금(nLocktime): 특정 시점 이후에만 해당 트랜잭션이 유효한 트랜잭션으로 간주되어 블록으로 패키징될 수 있습니다. 스크립트 수준의 절대 시간 잠금은 OP_CLTV 연산 코드로, 한 번에 검증됩니다. 그래야만 이 UTXO를 잠금 해제할 수 있습니다. 예를 들어, 블록 높이가 400,000 이후에만 돈을 사용할 수 있습니다.

상대 시간 잠금(nSequence)은 이 UTXO를 생성하는 트랜잭션(즉, 사전 시퀀스 트랜잭션)이 입력되고 일정 시간 동안 블록에 의해 확인된 후 해당 트랜잭션이 유효하고 UTXO가 잠금 해제될 수 있음을 의미합니다. 스크립트 수준의 상대 시간 잠금 OP_CSV입니다. 예를 들어 블록 확인 3블록 후에만 자금을 사용할 수 있습니다.

해시 잠금(해시 사전 이미지 확인)

또한 해시 잠금(해시 사전 이미지 확인)과 결합된 해시 시간 잠금도 있는데, 이는 비트코인 스테이킹 및 리스테이킹 (Restaking) 에도 자주 사용됩니다.

해시 잠금의 잠금 스크립트 형식은 OP_HASH160입니다. OP_EQUAL, 잠금 해제 스크립트의 데이터가 잠금 스크립트의 해시 값의 원본 이미지인지 확인하세요.

Hash Time Lock Contract(HTLC): 자금을 받는 당사자가 일정 기간 내에 해시값의 원본 이미지를 제공하지 못하는 경우 지불자가 자금을 회수할 수 있습니다.

프로세스 제어(병렬 잠금 해제 조건)

OP_IF opcode는 잠금 스크립트에서 여러 잠금 해제 경로를 배열할 수 있으며, 모든 경로의 조건이 충족되면 UTXO가 잠금 해제될 수 있습니다. 위에서 언급한 해시 시간 잠금 계약도 이러한 프로세스 제어 opcode를 사용합니다.

탭루트 업그레이드 후 MAST(Merkelized Abstract Syntax Tree) 기능을 사용하면 다양한 Merkle 트리 잎에 다양한 잠금 해제 경로를 배치할 수 있습니다. MAST는 Babylon의 BTC 스테이킹 거래에도 사용되어 거래 효율성과 개인 정보 보호를 향상시킵니다. 나중에.

SIGHASH 동반 정보 서명

비트코인 거래에서는 서명 시 SIGHASH 태그를 사용할 수 있습니다. 이 태그는 서명의 유효성에 대한 추가 지정을 제공하여 서명을 무효화하지 않고 거래의 일부를 변경할 수 있도록 하며 서명 목적에 대한 서명자의 기대 또는 승인을 표현합니다. . 예를 들어:

SIGHASH_SINGLE | ANYONECANPAY는 입력과 동일한 인덱스 번호를 사용하여 입력 및 출력에 서명합니다. 나머지 입력 및 출력은 변경될 수 있으며 서명은 무효화되지 않습니다. Andy는 1 BTC 상당의 입력과 100 Runes 토큰 상당의 출력에 서명할 수 있으며, 1 BTC를 100 Runes 토큰으로 교환하려는 사람은 누구나 이 거래를 완료하고 체인에 넣을 수 있습니다.

다른 예로는 신중한 로깅 계약 DLC에서 사용할 수 있는 taproot의 업그레이드된 Schnorr 서명이 있습니다.

비트코인 프로그래밍 가능성의 한계

비트코인 프로그래밍의 기본 패턴은 UTXO 잠금 스크립트가 검증 조건을 나타내고 잠금 해제 스크립트가 데이터를 제공하며 잠금 스크립트의 작업 코드가 데이터 검증 절차(서명 검증, 해시 사전 이미지 검증 등)를 지정하는 것입니다. 검증 절차에 따라 자금을 사용할 수 있습니다. 핵심 제한 사항은 다음과 같습니다.

사용할 수 있는 검증 프로그램의 수는 제한되어 있습니다. 영지식 증명 또는 기타 검증 프로그램을 구현하려면 포크 필요하므로 BTCFI 확장 프로그램 Fractal은 unisat에서 시작했지만 BTC는 100% 일관성이 있지만 OP_CAT, ZK를 구현할 수 있습니다. 논란의 여지가 있는 opcode 제안은 유동성과 보안 측면에서 비트코인 메인넷과 부분적으로 분리됩니다.

비트코인 스크립트에는 컴퓨팅 능력이 없습니다. 자금을 잠금 해제할 수 있는 한 모든 자금은 잠금 해제 후 자금 사용 방식을 제한할 수 없습니다. BTCFI 대출 프로젝트는 고정 이자율만 사용할 수 있습니다. 이 문제를 해결하기 위해 비트코인 커뮤니티는 추가 거래 지출을 제한하여 더 많은 BTCFI 적용 시나리오를 잠금 해제할 수 있는 "약정"의 구현을 논의하고 있습니다. Taproot Wizard에서 언급한 BIP-420과 OP_CAT, OP_CTV, APO, OP_VAULT 등이 모두 이와 관련되어 있습니다.

UTXO의 잠금 해제 조건은 완전히 독립적입니다. UTXO는 다른 UTXO의 존재와 잠금 조건을 기반으로 잠금 해제가 가능한지 여부를 결정할 수 없습니다. 이 문제는 BTCFI의 모기지 대출 및 스테이킹 에서 종종 발생합니다. 아래에 설명된 부분적으로 서명된 비트코인 거래 PSBT가 사용되었습니다. 이 문제를 해결하기 위해.

비트코인 계약의 조정과 진화

계산을 기반으로 하는 이더 계약과 비교할 때 비트코인 계약은 검증을 기반으로 합니다. 이 무상태 계약은 10년 이상의 비트코인 계약 개발에서 암호화 알고리즘 및 서명을 개발하는 데 많은 어려움을 가져왔습니다. 개인 정보 보호, 효율성 및 탈중앙화 가 크게 향상되어 제품 애플리케이션에 BTCFI를 구현할 수 있습니다.

Discreet Log Contract (DLC): BTCFI 시나리오의 탈중앙화 청산 문제 해결

대출, 옵션 및 선물 프로토콜이 오라클 가격을 기준으로 사용자 포지션 청산해야 하는 경우 필연적으로 사용자 자산을 운영할 권리를 보유해야 하며 이는 의심할 여지 없이 사용자가 프로토콜이 해를 끼치지 않을 것이라고 믿게 만들 것입니다.

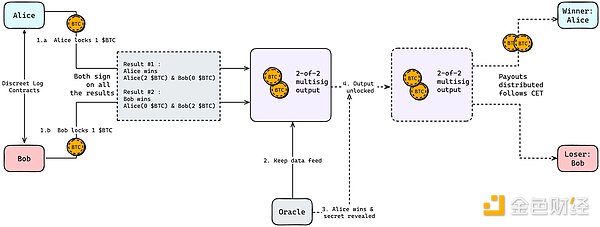

이 문제를 해결하기 위해 Discreet Log Contract(DLC)가 도입되었습니다. 이는 어댑터 서명이라는 암호화 기술을 사용하여 Bitcoin 스크립트가 외부 이벤트에 의존하는 금융 계약을 프로그래밍하고 개인정보를 완전히 보장할 수 있도록 합니다.

이는 MIT의 Digital Money Initiative의 Tadge Dryja(연구 과학자)와 Gert-Jaap Glasbergen(소프트웨어 개발자)이 2017년에 제안했으며 2018년 3월 19일에 공개적으로 시연되었습니다.

어댑터 서명을 사용하면 개인 키를 추가한 후에만 서명이 유효해집니다. taproot 업그레이드에 도입된 Schnorr 서명은 어댑터 서명의 예입니다.

일반인의 관점에서 보면 Schnorr 서명의 표준 형식은 (R, s)입니다. (R, s')가 주어지면 x가 비밀 값(비밀)임을 아는 한 s = s' + x를 설정할 수 있습니다. 그리고 우리는 (R,s)를 얻습니다.

다음은 해당 응용 프로그램을 설명하는 간단한 예입니다.

Alice와 Bob은 스포츠 경기의 반대 결과에 베팅하고(동점은 없다고 가정) 각각 1$BTC를 베팅합니다. 누구든 성공적으로 예측하면 베팅의 2개 $BTC를 모두 따게 되며 베팅은 배수로 고정됩니다. 서명 지갑의 경우, 지갑에서 자금을 방출하려면 여러 서명이 필요합니다.

대회 결과를 게시할 오라클 선택하세요. (보통 이 정보 소스는 거래소, 대회 웹사이트 등 오프체인에서 찾을 수 있습니다.)

오라클 스테이크에 대한 세부 정보나 DLC에 참여한 사람이 누구인지 알 필요가 없습니다. 그 임무는 결과를 제공하는 것으로 엄격히 제한됩니다. 일단 이벤트가 발생하면 오라클 이벤트의 결과를 결정했다는 약속이라는 암호화 증거를 발행합니다.

다중 서명 지갑에 잠긴 자금을 수령하다 하기 위해 승리한 당사자인 Alice는 오라클 이 제공한 비밀 값을 사용하여 지갑에서 자금을 사용하는 거래에 서명할 수 있는 유효한 개인 키를 생성합니다.

거래는 결제를 위해 비트코인 블록체인에 추가되며, 이때 서명은 일반 서명이므로 이것이 DLC인지는 확실하지 않습니다. 이는 계약 내용이 완전히 공개되고 오라클 결정에 참여하는 일반적인 다자간 서명 모델과는 완전히 다릅니다.

https://shellfinance.gitbook.io/shell

대출 계약의 청산 메커니즘

Alice가 $ORDI를 담보 자산으로 사용하고 대출 가치가 0.15 $ORDI에 대한 오라클 225,000 sats/ordi보다 낮은 경우에만 대출 포지션 청산 보류 상태로 변경됩니다. 상태. DLC를 사용하면 청산인은 청산 대기 중에 허가 없이 포지션 청산할 수 있으며, 가격이 청산 가격에 도달하지 못할 경우 사용자의 모기지 자산을 운용할 수 없도록 보장합니다. 위의 시나리오에서 Alice는 $ORDI의 가격에 대해 대출 계약을 통해 베팅하는 것과 동일합니다.

가격이 225,000 sats/ordi 아래로 떨어지면 프로토콜은 Alice의 모든 담보를 확보하고 해당 BTC 채무 인수할 수 있습니다.

가격이 225,000 sats/ordi 이상이면 아무 일도 일어나지 않으며 자산 소유권 관계는 변경되지 않습니다.

그런 다음 오라클 가격이 225,000 sats/ordi보다 낮을 때 결과의 서명 s_c_1을 게시하기 위해 nonce R_c를 사용하겠다고 약속해야 합니다.

Alice와 프로토콜은 결과에 대한 커밋 트랜잭션만 생성하면 되며, 서명(R,s) 대신 어댑터 서명(R,s')을 생성해야 합니다. 이는 양 당사자가 서로에게 부여한 서명을 사용할 수 없음을 의미합니다. 이 계약을 잠금 해제하려면 비밀 값을 공개해야 합니다. 이 비밀값은 오라클 의 서명인 s_c_1.G의 원본 이미지와 정확히 같습니다. 오라클 의 시그니처 nonce 값이 정해져 있으므로 s_c_1.G 를 구축할 수 있습니다.

가격이 225,000 sats/ordi보다 낮을 때 오라클 서명(R_c, s_c_1)을 발행하고 프로토콜은 상대방의 어댑터 서명을 완성하고 자신의 서명을 추가하고 위 거래를 유효한 거래로 만들고 브로드캐스트할 수 있습니다. 네트워크를 연결하고 결제 효과를 유발합니다.

반대로 가격이 225,000 sats/ordi 이상인 경우 오라클 s_c_1을 발행하지 않으며 이 커밋된 거래는 유효한 거래가 되지 않습니다.

기본적으로 DLC를 사용하면 사용자는 비트코인 블록체인을 사용하는 프로토콜에 참가자로서 계약을 체결할 수 있으며, 양측은 다중 서명 주소에 자금을 잠가서 DLC 스크립트를 구축합니다. 이러한 자금은 오라클 특정 시간에 특정 정보를 공개하는 경우에만 특정 규칙에 따라 사용 및 재분배될 수 있습니다.

이러한 방식으로 대출 계약은 DLC를 사용하여 사용자가 어떤 주체를 신뢰하지 않고도 외부 가격 오라클 의 참여로 청산 메커니즘을 구현할 수 있습니다.

나중에 언급할 대출 프로토콜인 Liquidium과 Shell Finance는 모두 이 기술을 사용하여 구현된 무허가형 탈중앙화 청산입니다.

오라클 의 역할

DLC의 오라클 고정 빈도 가격 공급 서비스를 제공하는 데 사용되며 DLC 메커니즘에서 비밀 값을 생성하고 공개하는 과정에 참여하는 제3자 역할도 합니다.

현재 DLC 오라클 에 대한 표준화된 제품은 없습니다. 그들은 주로 대출 프로토콜을 위한 DLC 모듈 개발합니다. 그러나 체인링크와 같은 표준화된 오라클 오프체인 데이터에 대한 가격을 제공하는 기능을 가정합니다. DLC에는 기존의 오라클 프로젝트도 많이 있습니다. 오라클 프로젝트는 DLC 오라클 개발하는 방법을 계속해서 탐구하고 있습니다.

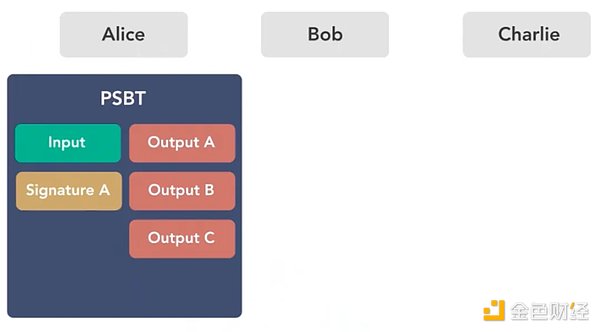

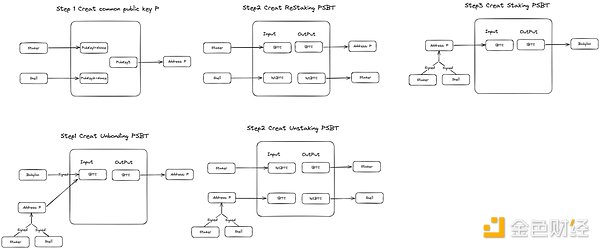

부분적으로 서명된 비트코인 거래(PSBT): BTCFI 프로토콜의 다자간 거래에서 자금 관리가 필요하지 않음을 실현

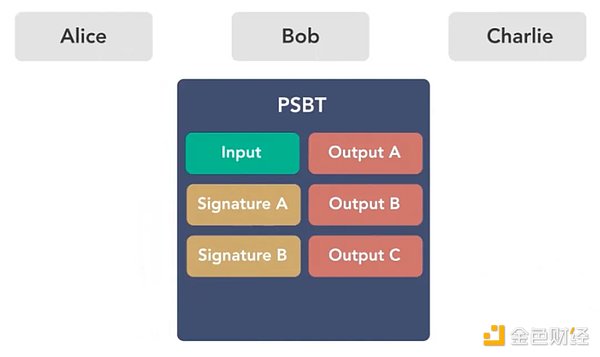

PSBT는 비트코인 표준 BIP-174에서 유래되었습니다. 이를 통해 여러 당사자가 동일한 거래에 병렬로 서명한 다음 해당 PSBT를 병합하여 완전히 서명된 거래를 형성할 수 있습니다. 여기서 여러 당사자는 프로토콜과 사용자, 구매자와 판매자, 스테이킹 될 수 있습니다. 스테이킹 다자간 펀드 스왑 시나리오와 관련된 BTCFI 애플리케이션이 PSBT를 활용할 수 있는 한 대부분의 기존 BTCFI 프로젝트는 이 기술을 사용해 왔습니다.

Alice, Bob 및 Charlie는 2/3 다중 서명에 저장된 자금을 가지고 있으며, 이 UTXO를 사용하려면 세 사람이 동일한 거래에 서명해야 합니다. 서로를 신뢰하지 않는다고 가정할 때 자금을 안전하게 유지하려면 어떻게 해야 합니까?

https://river.com/learn/what-are-partially-signed-bitcoin-transactions-psbts/

먼저 Alice는 다중 서명된 UTXO를 입력으로 사용하여 생성자로서 PSBT 트랜잭션을 시작하고 출력은 세 사람 각자의 지갑 주소입니다. PSBT는 이 거래 이외의 어떤 거래도 다른 사람의 서명을 호출할 수 없음을 보장하므로 Alice는 이를 서명하여 Bob에게 보낼 수 있습니다.

마찬가지로 Bob이 PSBT를 확인한 후 문제가 없다고 생각하면 서명한 후 서명 및 거래 해제를 위해 Charlie에게 보냅니다. 찰리도 같은 일을 합니다.

따라서 부분 서명이란 모든 사람이 자신과 관련된 거래의 일부만 확인하면 된다는 의미입니다. 자신과 관련된 거래에 문제가 없는 한 거래가 업로드된 후에도 문제가 없음을 보장할 수 있습니다. 체인.

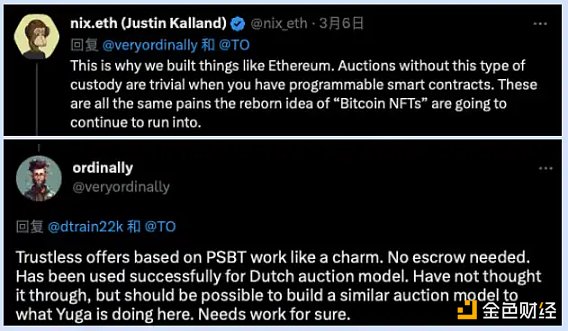

2023년 3월 7일 Yuga Labs의 Ordinals NFT 경매는 극도로 중앙집중화된 호스팅 입찰 모델을 채택했습니다. 입찰 과정에서 모든 입찰 자금은 보관을 위해 유가의 주소로 입금되어야 했고, 이는 자금의 보안을 심각하게 위협했습니다.

https://x.com/veryordinally

이더 생태계 사용자는 Yuga의 경매 이벤트가 ETH 스마트 계약의 중요성을 보여줄 뿐이라고 지적했지만 Ordinals의 개발자도 다음과 같이 반응했습니다. PSBT를 기반으로 한 무신뢰 견적 거래는 사용이 매우 쉽고 NFT 구매자와 Yuga Labs 간의 커뮤니케이션을 실현할 수 있습니다. 자금은 에스크로 없이 거래됩니다.

비트코인 NFT 거래자 쌍이 있고, NFT 판매자의 공개키는 양측 모두에게 알려진 정보라고 가정해 보겠습니다. NFT 거래를 시작할 때 구매자는 먼저 자신의 UTXO 입력과 출력을 작성하여 거래에서 NFT를 수락합니다. 구매자가 거래를 구성하고 서명한 후 이를 PSBT로 변환하여 판매자에게 전송합니다. 판매자는 프로토콜을 통해 메시지를 받고 서명하면 비트코인 NFT 거래가 완료됩니다.

위에서 설명한 전체 프로세스는 구매자와 판매자 모두에게 완전히 신뢰할 수 없습니다. 구매자의 경우 입찰, 수락 주소 및 기타 정보가 거래에 미리 내장되어 있습니다. 변경되면 서명이 무효화됩니다. 판매자의 경우 서명이 완료될 때까지 NFT가 판매되지 않으며 가격은 스스로 측정됩니다.

Taproot 업그레이드: 비트코인 생태계의 판도라 상자 열기 및 BTCFI 폭발

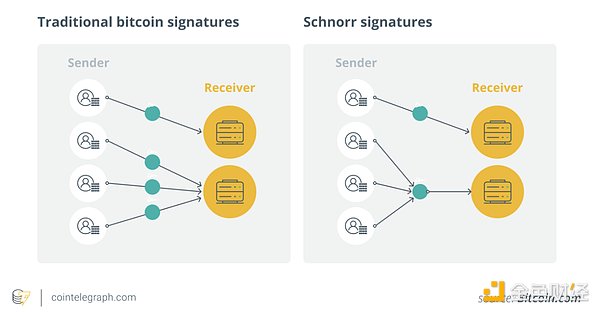

2021년 11월에 활성화된 Taproot 업그레이드는 비트코인 개인 정보 보호를 개선하고 거래 효율성을 향상하며 비트코인 프로그래밍 가능성을 확장하도록 설계되었습니다. Taproot의 구현을 통해 비트코인은 수만 명의 서명자와 대규모 스마트 계약을 호스팅하는 동시에 모든 참가자를 가리고 단일 서명 거래 규모를 유지할 수 있으므로 보다 복잡한 BTCFI 온체인 운영이 가능해집니다. 거의 모든 BTCFI 프로젝트는 Taproot의 업그레이드된 스크립팅 언어를 사용합니다.

1. BIP340(BIP-Schnorr): 단일 트랜잭션의 다자간 서명을 지원하며 위에서 언급한 Prudential Log Contract DLC 애플리케이션에서 사용됩니다. 트랜잭션을 실행하려면 미리 정해진 조건을 충족해야 합니다. 그들이 비트코인에 투입하는 데이터의 양은 표준 단일 서명 거래 데이터의 양과 동일합니다.

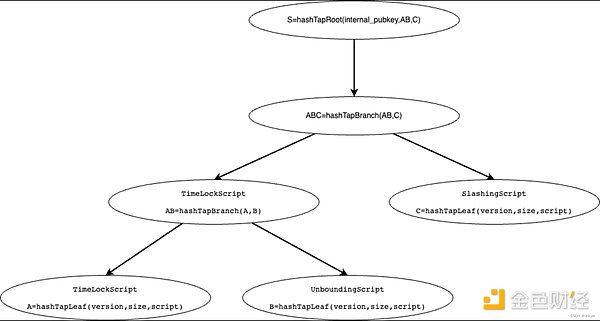

https://cointelegraph.com/learn/a-beginners-guide-to-the-bitcoin-taproot-upgrade

2.BIP341(BIP-Taproot): Taproot는 온체인 에 더 적은 계약 거래 데이터를 커밋하기 위해 Merkle Abstract Syntax Tree(MAST)를 도입합니다. 이를 통해 비트코인은 기존 지불 스크립트 해싱(P2SH)과 달리 더 복잡한 계약을 생성할 수 있습니다. MAST를 통해 사용자는 필요에 따라 스크립트의 일부를 선택적으로 노출할 수 있어 개인 정보 보호와 효율성이 향상됩니다. MAST는 또한 Babylon의 BTC 스테이킹 거래에서 잘 사용되며, 여러 잠금 스크립트를 여러 스크립트, 세 가지 잠금 스크립트를 포함하는 거래로 구성합니다.

TimeLockScript 시간 잠금은 스테이킹 의 잠금 기능을 실현합니다.

UnboundingPathScript 스테이킹: 스테이킹 조기에 종료하는 기능을 실현합니다.

SlashingPathScript 페널티: 악을 행할 때 시스템의 처벌 기능을 구현합니다.

모두 리프 노드에서 시작하여 다음과 같이 점차적으로 이진 트리를 구축합니다.

https://blog.csdn.net/dokyer/article/details/137135135

3.BIP342(BIP-Tapscript): Schnorr 및 Taproot 기술을 활용하는 비트코인용 업그레이드된 트랜잭션 프로그래밍 언어를 제공합니다. 또한 Tapscript를 사용하면 개발자가 향후 비트코인 업그레이드를 보다 효율적으로 구현할 수 있습니다.

4. Ordinals 프로토콜의 기초를 마련하십시오:

Taproot 업그레이드에는 bc1p로 시작하는 Taproot(P2TR) 주소도 도입되어 Taproot 스크립트 경로에 저장된 소비 스크립트에 메타데이터를 쓸 수 있지만 UTXO 세트에는 나타나지 않습니다.

UTXO 세트를 유지/수정하려면 더 많은 리소스가 필요하므로 이 접근 방식을 사용하면 대량 리소스를 절약하고 블록에 저장되는 데이터의 양을 늘릴 수 있습니다. 즉, 이제 이미지, 비디오, 게임까지 저장할 공간이 있다는 뜻입니다. 서수가 가능해졌습니다. 우리가 일반적으로 사용하는 인스크립션 주소는 Taproot(P2TR) 주소입니다.

Taproot 스크립트 사용은 기존 Taproot 출력에서만 수행될 수 있으므로 인스크립션 2단계 커밋/공개 프로세스를 사용하여 민트. 먼저 커밋 트랜잭션에서 인스크립션 내용이 포함된 스크립트를 약속하는 Taproot 출력이 생성됩니다. 그런 다음 공개 트랜잭션에서 해당 인스크립션 에 해당하는 UTXO를 입력으로 사용하여 트랜잭션이 시작됩니다. 이때 해당 인스크립션 내용이 인터넷 전체에 공개됐다.

Ordinals BRC-20, ARC-20, Runes 등과 같은 새로운 자산의 출현으로 Taproot의 전송 채택률도 약 70% 수준으로 유지되었습니다.

Ordinals 및 Brc20: BTCFI를 위한 블루칩 자산 풀을 만들고 인덱서 기반 프로그래밍의 문을 엽니다.

Ordinals는 비트코인 메인넷에서 비트코인 OG를 구매하려는 욕구를 실현했으며, 그 인기와 시총 이더 NFT를 능가했습니다.

서수는 2023년 1월 비트코인 핵심 기여자 Casey Rodarmor에 의해 제안되었습니다. 그 핵심은 비트코인의 가장 작은 단위인 Satoshi(sat)에 고유한 정체성과 속성을 부여하여 이를 고유한 대체 불가능한 토큰(NFT)으로 변환하는 것을 목표로 하는 서수 이론입니다. Ordinals 프로토콜은 Satoshi에 다양한 데이터(사진, 텍스트, 비디오 등)를 새겨서 Bitcoin NFT의 생성 및 거래를 실현합니다.

이 프로세스는 비트코인의 유용성을 높일 뿐만 아니라 사용자가 온체인 직접 디지털 자산을 생성하고 거래할 수 있게 해줍니다. 영구적인 가치는 비트코인의 사토시를 기반으로 서수가 생성되고, 그 기본 가치가 비트코인 자체와 연결되어 이론적으로 0으로 돌아가지 않는다는 사실에 있습니다.

BRC-20은 JSON 데이터의 서수 인스크립션 사용하여 토큰 계약을 배포하고 토큰을 발행하고 전송하는 방식으로 온체인 기록되고 오프체인에서 처리되는 토큰 시스템입니다.

BRC-20 토큰의 배포, 민트 및 전송을 기록하기 위한 온체인 원장으로 인스크립션 처리합니다.

정산 측면에서는 오프체인 쿼리를 통해 비트코인 블록을 쿼리하고 제3자 인덱싱 도구를 사용하여 모든 BRC-20 토큰의 배포, 민트 및 전송 작업을 기록하여 각 사용자 BRC의 최종 잔액 쿼리해야 합니다. -20 토큰. 이로 인해 특정 계정 잔액 쿼리할 때 플랫폼마다 결과가 달라질 수 있습니다.

Ordinals와 Brc20은 BTCFI에 거래 요구 사항과 블루칩 자산을 제공할 뿐만 아니라 많은 BTCFI 프로젝트에 인덱서 프로그래밍을 기반으로 한 새로운 아이디어를 제공하여 비트코인 계약의 기능을 향상시킵니다. Json의 "op" 필드 조합은 다음을 기반으로 더욱 발전할 수 있습니다. AVM의 스왑 기능, 탭 프로토콜, brc100, unisat를 포함한 Defi와 심지어 socialfi 및 gamefi, 심지어 비트코인 레이어에 스마트 계약 플랫폼을 구축하려고 제안하는 많은 프로젝트 인스크립션 모두 인덱서 기반 프로그래밍 솔루션을 사용합니다.

MuSig2: 탈중앙화 비트코인 재스테이킹 및 LST로 플레이

다중 서명 체계를 사용하면 서명자 그룹이 메시지에 공동 서명을 생성할 수 있습니다. MuSig를 사용하면 여러 서명자가 각자의 개인 키에서 집계 공개 키를 생성한 다음 해당 공개 키에 대한 유효한 서명(Schnorr)을 공동으로 생성할 수 있습니다. 서명 x를 적용하여 얻은 (R, s). 여기서 개인 키와 임의의 nonce 값을 사용하여 집계된 공개 키와 유효한 서명을 생성합니다.

MuSig2 체계는 다중 서명을 완료하는 데 두 번의 라운드만 필요합니다. 이러한 방식으로 생성된 집계 공개 키는 다른 공개 키와 구별되지 않으므로 개인 정보 보호가 향상되고 거래 수수료가 크게 절감됩니다. Taproot 업그레이드는 Musig2 다중 서명 체계와 호환됩니다. BIP 이 제안은 2022년에 BIP340 호환 다중 서명을 위한 비트코인 BIP-327: MuSig2에 게시되었습니다.

이더 의 유동성 스테이킹 스테이킹 스마트 계약을 통해 실현될 수 있습니다. 비트코인에는 유동성 스테이킹 실현하는 데 필요한 계약 기능이 부족합니다. 위에서 언급한 것처럼 비트코인 고래 일반적으로 중앙 집중식 관리인을 싫어하며 탈중앙화. 예:

사용자와 Shell Finance는 양 당사자의 개인 키 데이터와 지갑에서 생성된 두 개의 논스 난수를 기반으로 집계 공개 키와 해당 MulSig2 다중 서명 주소 P를 계산합니다.

PSBT 거래는 Shell Finance에 의해 구성됩니다. 사용자와 Shell Finance 자산은 MuSig2에서 지원하는 다중 서명 주소 P에서 Babylon으로 스테이킹. 지갑 측은 다시 난수 지원을 제공하고 다중에 해당하는 공개 키를 전달합니다. -서명 주소.

Babylon 스테이킹 시간이 끝나면 Shell Finance는 PSBT 잠금 해제 거래를 구성하고 사용자와 Shell Finance는 스테이킹 자산의 잠금을 해제하기 위해 공동으로 서명합니다.

Nonce의 난수를 생성하는 타사 지갑과 스테이킹 사용자 및 LST 프로젝트 당사자가 공동으로 집계 공개 키와 서명을 생성합니다. 이 과정에서 사용자와 프로젝트 당사자는 하나의 개인 키만 유지할 수 있으며, nonce 값 없이 집계를 생성할 수 있습니다. 공개 키와 서명을 사용하여 자금을 검색할 수 있습니다. 지갑은 개인 키 없이 자금을 사용할 수 없습니다. nonce 값이 프로젝트 당사자 자체에 의해 생성된 경우 프로젝트 당사자가 악행을 저지를 리스크 있으므로 사용자는 주의가 필요합니다.

게시되지 않은 기술 문서: 게시된 소스 없음

현재 BTCFI 구현 애플리케이션 시나리오

비트코인 프로그래밍은 복잡하지 않으며 Rust와 같은 언어보다 훨씬 간단합니다. 검증 가능하고 신뢰할 수 있는 약속을 만들고 BTCFI 개발의 기반을 마련하는 이더 보다 우수한 기술 보안을 제공하는 데 중점을 둡니다. 경계가 정해져 있는데, 가장 어려운 것은 PMF(Project Market Fit)를 준수하는 BTCFI 상품이 그 경계 내에서 어떤 종류의 개발이 가능한가 하는 점입니다. 이더 견고성 계약이 처음 출시되었을 때와 마찬가지로 개발자들은 사용할 수 있는지 여부를 알지 못했습니다. x*y =k의 amm 알고리즘을 개발하는 것은 동일하지만 먼저 ICO, 주문서, P2P 대출 및 기타 방향에서 탐색하도록 선택합니다.

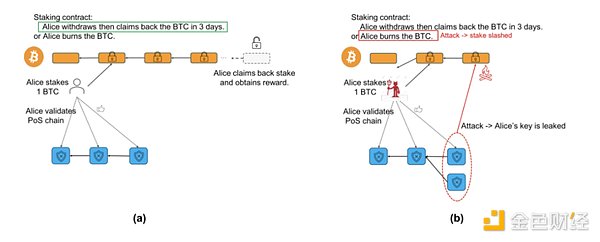

유동성 부스터: 바빌론 – BTCFI의 메기

바빌론은 중개인과 신뢰가 전혀 없는 일련의 스테이킹 프로토콜을 구축했습니다. 비트코인을 직접 스테이킹 하고 이자 수익을 얻을 수도 있으며, 비트코인의 보안을 클레임 이를 공유할 수도 있습니다. POS 체인은 보편적인 공유 보안 레이어입니다. Cosmos 및 기타 비트코인 레이어2는 POS의 보안 보장을 제공하고 비트코인의 경제적 보안을 공유합니다.

절대적인 보안: BTC 스테이킹 다른 형태의 스테이킹 에 비해 상당한 이점이 있습니다. 즉, 보호된 POS 체인이 공격을 받아 붕괴되더라도 그 영향은 스테이킹 비트코인에 영향을 미치지 않습니다. 특히, POS 체인이 공격을 받고 토큰 값이 0으로 돌아가면 POS 체인 토큰을 보유한 사용자는 손실을 입게 됩니다. 그러나 BTC 스테이킹 의 경우 보호되는 POS 체인이 공격을 받아 실패하더라도 사용자의 비트코인 원금은 손실을 입게 됩니다. 안전하고 손상되지 않은 상태로 유지됩니다.

처벌 메커니즘: 사용자가 Babylon이 보안을 임대한 온체인 이중 서명과 같은 악의적인 행위를 저지르는 경우 EOTS(추출 가능한 일회성 서명, 일회성 클레임 서명)를 통해 자산의 이 부분을 잠금 해제할 수 있습니다. 네트워크의 실행 역할은 자산의 일부를 소각 주소로 보내도록 합니다.

https://docs.babylonchain.io/papers/btc_stake_litepaper(EN).pdf

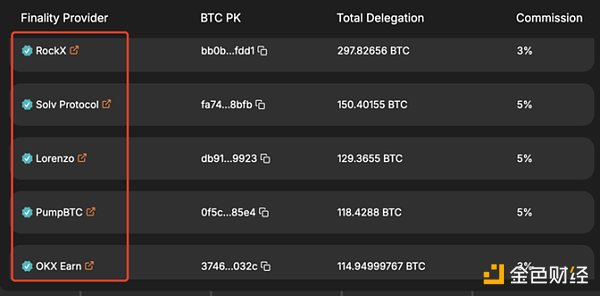

현재 바빌론 메인넷이 런칭되었으며, 1,000 BTC 스테이킹 의 1단계가 완료되었으며, 곧 2단계가 런칭될 예정입니다.

https://btcstake.babylonlabs.io/

현재 1단계에서 스테이킹 BTC는 주로 대규모 투자자이며 가스 지불 점유비율 5%를 차지합니다. 2단계와 3단계에서는 더 많은 개인 투자자 참여할 수 있습니다.

스테이킹 BTCFI에 처음으로 엄청난 양의 BTC를 유치:

바빌론은 이더 처럼 POS 자체의 ETH 기반 소득을 제공할 수는 없지만 일부 소득에 대한 기대치가 낮고 보안을 우선시하며 크로스체인 랩을 받아들이지 않고 있으며 게으른 대규모 비트코인 채굴자들은 이에 대해 낙관적이기도 합니다. 비트코인 생태계에서 유럽, 미국, 아시아 펀드는 APY 3~5%도 매력적이어서 총 예치금이 100,000BTC라면 1억 달러 이상의 상응하는 토큰 수익만으로도 충분합니다.

현재 바빌론이 적극적으로 협력하고 있는 코스모스 생태계에는 코스모스 허브(Cosmos Hub), 오스모시스(Osmosis), 인젝티브(Injective) 등 잘 알려진 프로젝트가 포함되어 있으며 향후 AVS가 되도록 하고 비트코인 리스테이킹 (Restaking) 에게 보상으로 자체 토큰을 제공함으로써 바빌론의 오픈을 더욱 확대할 수 있습니다. BTC 입금 한도.

바빌론은 BTCFI 생태 개발에 대량 의 유동성을 주입하고 사용자를 교육하며 생태 활력을 자극합니다.

ETH 생태계에서는 Restake에 필적하는 Defi 및 Layer 2와 같은 성공적인 사례도 볼 수 있습니다. 바빌론은 비트코인 메인넷이 스테이킹 이자 수익 게임플레이 리스크 허용한 최초의 사례입니다. 이는 BTCFI를 처음으로 경험하게 하는 것과 동일하며 LST 및 기타 게임 플레이를 더 많이 경험할 수도 있습니다.

Babylon 생태계에는 LST 트랙에만 StakeStone, Uniport, Chakra, Lorenzo, Bedrock, pSTAKE Finance, Pumpbtc, Lombard, Solvbtc 등 수십 개의 프로젝트가 있습니다. 나머지에도 다양한 Defi 프로젝트가 있습니다. 초기 TVL 확보가 어려운 비트코인 생태 프로젝트 당사자는 바빌론의 BTC Stake의 힘을 활용해 LST로 BTC를 일괄 유치할 수 있으며, LST 자산은 자체 생태 업무 에도 사용할 수 있습니다.

바빌론이 창출하는 수입은 BTC/ETH가 아닌 토큰 형태로 가격이 책정되므로, 이는 거인에게 제한된 매력을 제공합니다. 전체적인 패턴은 ETH 스테이킹 만큼 중앙 집중화되지 않습니다. 반대로 토큰이 창출할 수 있는 수익은 다음과 같습니다. 또한 불확실하며, 다른 접근 방식을 취하는 초기 단계 기업가 프로젝트에 대한 기회가 있습니다.

비트코인 메인넷은 다수의 블루칩 LST 자산을 탄생시켜 BTCFI에 대한 수요를 창출할 것으로 예상됩니다.

바빌론은 이자를 얻기 위해 네이티브 BTC 스테이킹 위한 새로운 트랙을 만들어 수천억 규모의 휴면 메인넷 BTC 스테이킹 대량 으로 대량 애플리케이션 시나리오를 가질 수 있도록 했습니다. 유동성 스테이킹 토큰에서 파생된 스테이킹 모기지 대출과 같은 시나리오에서 자연스러운 블루칩 담보가 될 수 있으므로 비트코인의 기본 자산인 BTCFi를 기반으로 한 대출, 스테이블 코인 및 스왑 개발이 가능해집니다.

BTCFi 개발이 어려운 핵심 이유는 장기적으로 비트코인 메인 네트워크에 고품질 자산이 부족하여 대출을 위한 담보 부족, 스왑을 위한 거래 교환 수요 부족, 거래 교환 수요 부족으로 직접적으로 이어지기 때문입니다. 수영장의 깊이. 현재 비트코인 메인넷의 유일한 블루칩 자산은 brc20의 sats와 ordi와 일반 NFT의 node Monkey입니다.

그러나 바빌론에서 스테이킹 금액의 일부가 이더 의 Lido가 발행한 스테스와 마찬가지로 유동성 스테이킹 토큰을 파생할 수 있다면, 이는 aave 및 화합물과 같은 대출에 대한 담보가 될 수 있고 유니스왑에서 매우 높은 거래 깊이를 형성할 수 있다면 BTCFi는 개발 조건을 갖게 될 것입니다. .

아마도 많은 스테이킹 유동성 스테이킹 토큰을 통해 BTC를 빌려주거나 이를 마트료시카 인형 스테이킹 또는 리스크 헤징에 사용하기를 원할 것입니다.

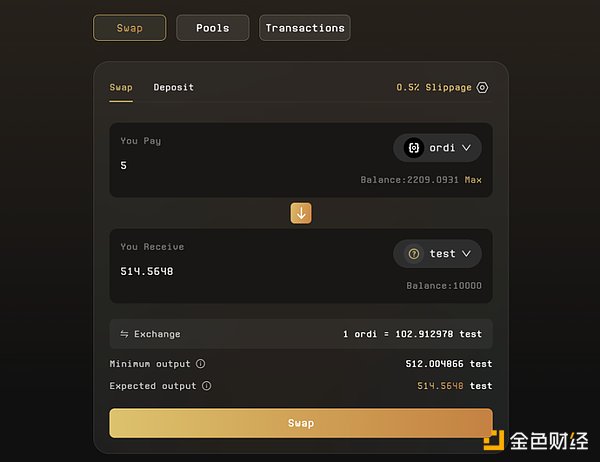

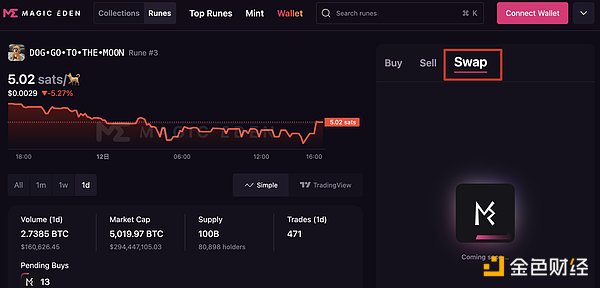

자산 발행 측면의 혁신: 두 가지 주요 DEX인 Unisat와 Magic Eden이 곧 출시될 예정입니다.

https://docs.unisat.io/knowledge-base/brc20-swap-introduction

https://magiceden.io/runes/DOG%E2%80%A2GO%E2%80%A2TO%E2%80%A2THE%E2%80%A2MOON

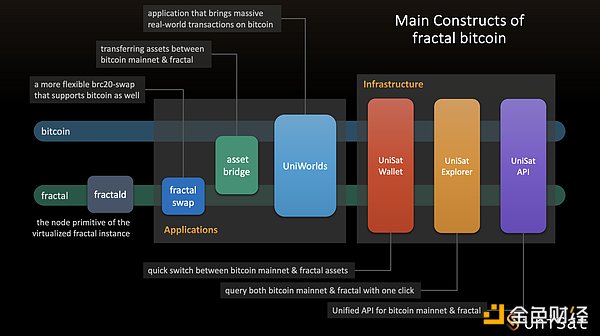

Unisat의 brc20 스왑은 9월에 출시될 예정입니다. Runes를 brc20에 매핑하여 향후 유동성 풀 방식을 추가하여 토큰을 발행하고 거래할 수 있습니다. 토큰을 하나씩 인스크립션 일괄 거래가 가능해집니다.

매직에덴의 룬덱스도 올해 4분기에 출시될 예정이다.

완전한 BTC 기반 P2P 대출 스테이블코인 프로토콜이 출시됩니다.

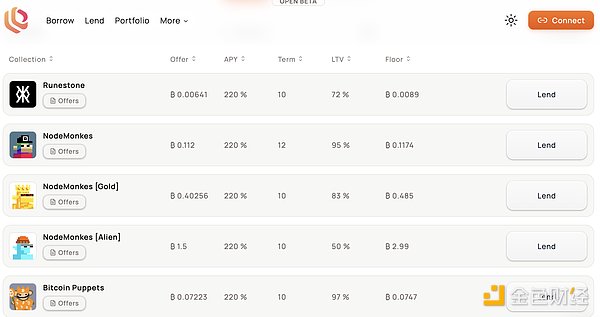

Liquidium은 부분적으로 서명된 비트코인 거래(PSBT)와 위에서 언급한 신중한 로그 계약 DLC를 통해 구현된 비트코인 메인넷에 완전히 구축된 차용 및 대출 시스템입니다.

대출 기관은 채무 금액/담보, 이자, 하한 가격 및 기타 지표의 비율인 LTV를 포함하여 제안을 작성하고 비트코인을 예치합니다.

차용자는 플랫폼의 제안을 기반으로 대출 기관을 선택하고 NFT 또는 Runes 자산을 예금합니다.

2023년 10월 출시되어 출시 1년도 채 되지 않아 2,227 BTC의 거래량을 기록해 비트코인 메인넷 자산의 BTCFI 대출 수요가 있음을 나타냅니다.

https://dune.com/shudufhadzo/liquidium

핵심 문제는 다음과 같습니다.

낮은 자본 활용 효율성: 차용자가 제안을 수락하지 않으면 대출자의 비트코인은 유휴 상태가 되며 주문을 취소할 때마다 수수료가 필요합니다. 즉, 주문 일치 기능이 없으며 발견이 있습니다. 프로세스.

P2P 청산: 여기서 청산인은 차용자와 대출자뿐이며 다른 사람은 참여할 수 없습니다.

NFT 또는 RUNES가 LTV에 따른 차용 가치 아래로 떨어지면 대출 기관은 상환하지 않으며 제안하는 사람은 NFT 또는 RUNES만 얻을 수 있습니다. 이는 하락 리스크 감수하는 것과 같습니다.

다른 관점에서 보면 차용인의 NFT 또는 RUNES가 거부되는 한 즉시 상환하거나 NFT 또는 RUNES를 잃게 되며 이는 차용자에게도 매우 불공평합니다.

차용인이 대출금을 상환하지 않는 것을 방지하기 위해 대출 기간(Term)은 10일 이상으로만 제한할 수 있으며 APY가 매우 높습니다.

https://liquidium.fi/

아마도 이것이 AAVE의 전신인 Ethlend가 지속적인 개발에 어려움을 겪는 이유일 것입니다.

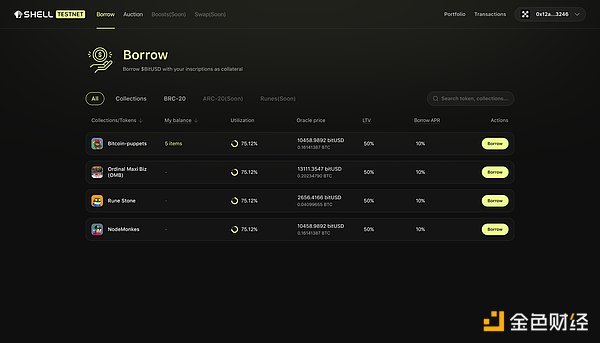

Shell Finance는 대출 및 청산 시나리오에서 유동성을 극대화하기 위해 합성 스테이블코인 $bitUSD을 사용하고, 대출 상환의 긍정적인 플라이휠을 통해 비트코인 버전을 실현할 것으로 예상됩니다. 미래의 규모 효과.

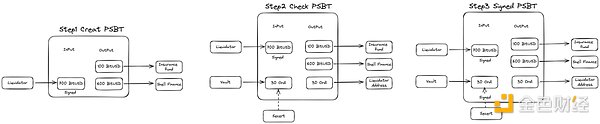

푸르덴셜 계약 DLC와 부분 서명 PSBT는 대출 담보 및 자금의 무보육 및 탈중앙화 청산을 달성하기 위해 거래를 청산하고 구조화하는 과정에서도 사용됩니다.

차용자는 플랫폼 내에서 Ordinals NFT, BRC-20 및 Runes 자산을 스테이킹 제공하고(향후 Arch 네트워크에서 발행한 자산 및 RGB++로 매핑된 자산과 같은 다른 비트코인 수준 자산도 지원될 예정임) 합성 자산 $bitUSD를 빌릴 수 있습니다.

Unisat과 Magic eden의 스왑에 BTC/BitUSD 거래 쌍 유동성 풀이 구축됩니다. 차용자는 합성 자산 $bitUSD을 BTC로 교환할 수 있으며 LP는 차용자의 거래소에서 처리 수수료 수익을 얻을 수 있습니다.

대출금을 상환할 때 차용인은 BitUSD를 프로토콜에 반환해야 합니다. 이때 BTC를 BitUSD로 교환해야 합니다.

https://shellfinance.gitbook.io/shell

청산 중에는 BitUSD도 청산되며 누구나 청산할 포지션 청산에 참여할 수 있습니다. 금고가 청산되면 청산인은 채무 지불하고 해당 모기지 자산을 회수해야 합니다. 모기지 자산과 시장 순 가치의 차이가 청산인의 수입입니다. 예를 들어 담보가 30 $ORDI이고 대출 자산이 600 $BitUSD인 경우 포지션 청산은 주로 다음 프로세스를 따릅니다.

가격이 28.5 USD 아래로 떨어지면 LTV는 80% 미만이 됩니다. 따라서 포지션 청산 라인에 도달하고 포지션 청산 상태가 됩니다.

현재 모기지 자산 가치 855 USD에 대해 48시간 동안 더치옥션 방식의 포지션 경매가 시작됩니다. 청산할 자산을 얻으려면 입찰자는 $BitUSD를 제공해야 합니다. 시작 가격은 855 BitUSD이고 최종 가격은 600 BitUSD이며 경매 가격은 시간이 지남에 따라 선형적으로 감소합니다.

청산인이 더치옥션 통해 청산할 때 청산인은 경매를 통해 가격이 책정된 700 BitUSD를 입력하고, Shell Finance에서 상환해야 할 600 BitUSD 채무 공제한 후 남은 100 BitUSD가 보험 기금에 포함됩니다.

Shell Finance는 청산인의 거래 정보를 확인한 후 담보 자산을 PSBT에 추가하고 청산인은 금고에서 30 Ordi의 담보를 얻을 수 있습니다.

Shell Finance는 "Secert 비밀 값"을 공개하기 위해 오라클 출시합니다. 이 비밀 값은 금고에서 청산인의 주소로 담보를 전송하는 작업을 수행하기 위해 참가자(대출자 및 계약자)의 서명을 완료할 수 있습니다. 해당 오라클 프로세스가 자동으로 종료됩니다

https://shellfinance.gitbook.io/shell

동시에 Shell Finance는 일괄 대출을 수행할 수 있으며 APY는 10%에 불과하여 장기 대출을 지원할 수 있습니다.

앞서 언급했듯이 Shell Finance는 여전히 MuSig2를 통해 Bitcoin LST를 수행하고 있으며 LST 자산을 새로운 담보로 사용한 다음 BitUSD를 스테이킹 에게 제공합니다. 이로 인해 BitUSD의 응용 프로그램 플라이휠이 확장되고 프로젝트 한도가 높아졌습니다.

UTXO 기반 BTCFI 확장 계획이 온라인에 있습니다.

비트코인 커뮤니티는 일반적으로 EVM 기반 BTC Layer2의 혁신과 상한이 매우 낮다고 믿고 있지만, 더 복잡한 BTCFI를 탐색하려면 더 강력한 비트코인 계약이 필요합니다. 많은 비트코인 개발자가 기본 및 UTXO 기반 확장 계획을 시작했습니다. , UTXO 모델을 기반으로 BTCFI 모델을 혁신하여 이러한 확장 계획을 비트코인 메인 네트워크에 안착 여부에 따라 분류하고,

비트코인 메인넷에 안착하게 되면 메인넷의 유동성을 재사용할 수 있으며, 크로스체인 없이 룬 등의 자산과 직접 호환될 수 있습니다.

비트코인 메인넷에 정착하지 않으면 체인 전반에 걸쳐 자산을 충전해야 합니다.

비트코인 메인넷 결제를 위한 BTCFI 확장 계획

아치 네트워크(Arch Network): 컴퓨팅 파워의 확장을 핵심으로 하는 오프체인 ZKVM은 스마트 계약 네트워크를 구축합니다.

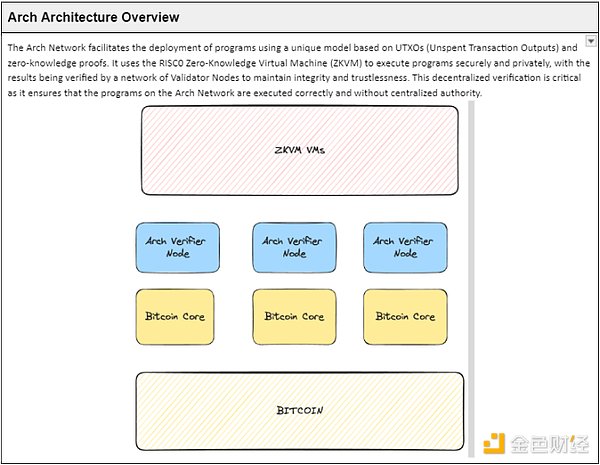

Arch는 비트코인 메인 네트워크와 통합될 수 있는 탈중앙화 검증인 노드 네트워크와 비트코인 메인 네트워크 외부에 특별히 구축된 Turing-complete 영지식 가상 머신(zkVM)을 활용하여 비트코인 메인 네트워크와 상호 작용을 가능하게 합니다. 유동성을 공유하는 호환 인덱서는 룬과 같은 자산 프로토콜을 통합할 수 있습니다.

ZKVM: 각 스마트 계약이 실행된 후 Arch zkVM은 계약의 정확성과 상태 변경을 확인하는 데 사용되는 ZK 증명을 생성합니다.

탈중앙화 네트워크: 생성된 ZK 증명은 Arch의 탈중앙화 검증인 노드 네트워크에 의해 검증됩니다. 네트워크는 플랫폼의 무결성과 보안을 유지하는 데 중요한 역할을 합니다. 탈중앙화 아키텍처를 사용함으로써 Arch는 검증 프로세스가 안전할 뿐만 아니라 검열 및 중앙 지점 오류에 대한 저항력도 보장하기 위해 노력합니다.

비트코인 레이어 1과 통합: ZK 증명이 확인되면 검증인 네트워크는 서명되지 않은 거래에 서명할 수 있습니다. 애플리케이션 로직에 의해 결정된 상태 업데이트 및 자산 이전을 포함한 이러한 거래는 궁극적으로 비트코인으로 다시 전송됩니다. 이 마지막 단계는 실행 프로세스를 완료하고 모든 거래 및 상태 업데이트는 비트코인 블록체인 온체인 직접 마무리됩니다.

UTXO 모델: Arch의 상태와 자산은 UTXO에 캡슐화되며 상태 전환은 일회용 개념을 통해 수행됩니다. 스마트 계약의 상태 데이터는 상태 UTXO로 기록되고, 원본 데이터 자산은 자산 UTXO로 기록됩니다. Arch는 각 UTXO를 한 번만 사용할 수 있도록 보장하여 안전한 상태 관리를 제공합니다.

비트코인 메인넷 자산과 호환되기를 원하는 DeFi 애플리케이션(예: 대출 및 탈중앙화 거래소)을 Arch에서 구축할 수 있습니다.

https://arch-network.gitbook.io/arch-documentation/fundamentals/getting-started

AVM: 인덱서 프로그래밍을 위한 BTCFI 구현 담당자

AVM은 자체 인덱서, 샌드박스 파서(명령어 세트), 글로벌 데이터베이스(데이터베이스)를 갖춘 샌드박스 환경을 도입함으로써 Atomics에 성능 향상 기능을 갖춘 Customize 명령어 세트를 갖춘 스마트 계약 및 dApp을 처리할 수 있는 고급 실행 환경을 제공합니다. 가스 비용을 줄이고 상태 전환 기능을 최적화하여 병렬 처리 기능을 향상시켜 처리량과 확장성을 향상시킵니다. 동시에 AVM은 상호 운용성과 크로스체인 통신을 가능하게 합니다.

샌드박스 실행 환경, 전체 시뮬레이터는 통제된 격리 환경에 있으므로 샌드박스 내 실행과 외부 실행이 서로 간섭하지 않습니다.

상태 해싱을 통해 참가자는 인덱서의 상태가 올바르게 동기화되었는지 확인하여 일관되지 않은 상태로 인한 잠재적인 공격을 방지할 수 있습니다.

AVM을 사용하면 Atomics 프로토콜이 이전의 단순 토큰 발행 메커니즘뿐만 아니라 다양한 BTCFI 작업을 수행할 수 있습니다.

UTXO 바인딩을 기반으로 한 BTCFI 확장 계획이지만 비트코인 메인 네트워크에서는 아직 확정되지 않았습니다.

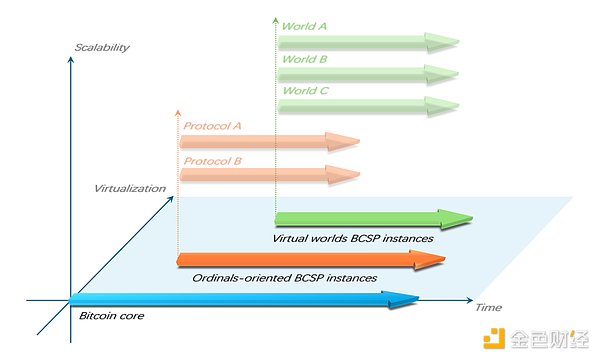

프랙탈 비트코인: 기존 비트코인 아키텍처를 활용하여 BTCFI 시스템을 병렬로 확장합니다.

https://fractal-bitcoin.notion.site/Fractal-Bitcoin-Public-b71cbe607b8443ff86701d41cccc2958

프랙탈 비트코인은 전체 비트코인 코어를 BCSP(비트코인 코어 소프트웨어 패키지)라는 배포 가능하고 실행 가능한 블록체인 소프트웨어 패키지로 캡슐화하여 하나 이상을 독립적으로 실행할 수 있는 자체 복제 확장 방법이며 비트코인 메인넷과 연결됩니다. 재귀적 앵커링.

Fractal Fractal은 30초 안에 블록을 생성합니다. 이러한 관점에서 보면 10분 안에 블록을 생성하는 비트코인 메인 네트워크보다 20배 더 빠를 수 있습니다. 이는 온체인 모든 프로토콜(예: Ordinals 및 brc)과 호환됩니다. -20) 아무런 차이가 없으며 메인 체인은 서로 다른 물리적 결제 속도로 동기적으로 실행되며 메인 네트워크 채굴자는 90초마다 하나의 프랙탈 블록을 채굴할 수 있습니다. 동시에 프랙탈은 메인넷에 인스크립션 통해 정착하고 고정할 수 있는 선택적 기능을 유지합니다.

한편, Fractal은 메인 체인 합의와 상대적으로 일관성이 있으며 프로토콜 수준에서 상호 운용이 쉽습니다.

한편, 우리는 메인 체인의 물리적 제약과 역사적 수하물을 제거하고, 한때 역사에 존재했지만 더 이상 실질적인 의미가 없는 일부 코드를 제거하고, 완전한 합의를 유지하면서 시스템 구현을 간소화할 수 있습니다. 보다 간결한 경량 구현에서.

OP_CAT과 같은 Opcode 제안은 BTC 메인 네트워크보다 빠르게 구현될 예정이며 이는 비트코인 업그레이드의 기본 경로와 일치하지만 향후에는 스크립트를 통해 인스크립션 BTCFI 계약을 구현하는 것이 더 빠릅니다.

https://fractal-bitcoin.notion.site/Fractal-Bitcoin-Public-b71cbe607b8443ff86701d41cccc2958

채굴 인센티브 모델

Fractal 토큰의 50%는 채굴을 통해 생산되고, 15%는 생태 프로젝트에 할당되고, 5%는 투자자에게 할당되고, 20%는 컨설턴트 및 핵심 기여자에게 할당되고, 10%는 파트너십 및 유동성 구축에 사용됩니다. 모델 광부와 밀접한 관련이 있습니다.

프랙탈은 "리듬 채굴)"이라는 채굴 방식을 혁신적으로 채택하고 있습니다. 구체적으로 블록의 2/3는 무료 채굴 으로, 1/3은 ASIC 마이닝으로 채굴하며, 마이닝 풀은 기존 마이닝 머신을 사용할 수 있습니다. 즉, Fractal Bitcoin 이익을 통해 채굴자에게 인센티브를 제공하는 동시에 잠재적인 51% 공격으로부터 네트워크를 보호하기 위해 해시레이트 기여도를 사용합니다.

생태학적 진보

Fractal Bitcoin 메인넷은 9월 9일에 출시됩니다. 생태계에는 이미 Fractal Punks, honzomomo, Nodino, FractalStone, Fractal Puppets, MEBS, 자산 발행 플랫폼 satspump.fun, AMM pizzaswap 및 GameFi 인프라와 같은 여러 NFT 프로젝트가 있습니다. UniWorlds, NFT 생성 플랫폼 InfinityAI 및 기타 프로젝트.

Fractal Bitcoin은 메인넷이 온라인 상태가 되면 OP_CAT을 직접 활성화합니다. Fractal의 고용량과 결합된 OP_CAT은 복잡한 비트코인 애플리케이션을 가능하게 합니다.

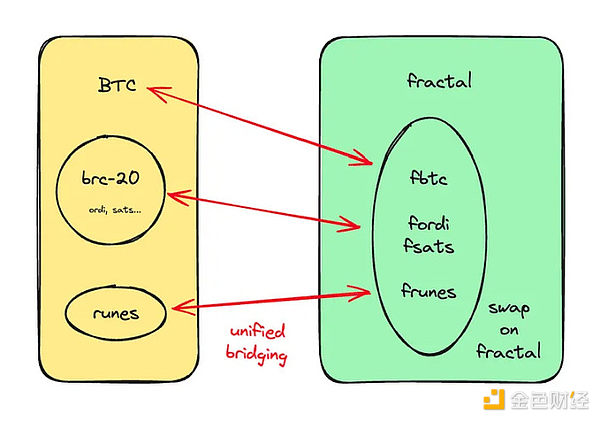

자산 마이그레이션 측면에서 BTC 및 기타 메인넷 자산은 Fractal Bitcoin에 brc-20 캡슐화된 자산으로 존재할 수도 있습니다.

https://unisat-wallet.medium.com/2024-07-unisat-swap-product-important-update-e974084074a1

일반적으로 비트코인 메인넷이 고가치 자산에 초점을 맞추고 있는 반면, 프랙탈 비트코인은 2차 중요 자산의 보관에 중점을 두고 자산 혁신과 애플리케이션 혁신의 토대를 제공합니다. 그러나 프랙탈 비트코인이 우량 자산과 고품질 자산으로 등장할 수 있을지는 의문입니다. 응용 프로그램은 아직 볼 수 없습니다.

RGB++: BTCFI 고유의 UTXO 모델 개발

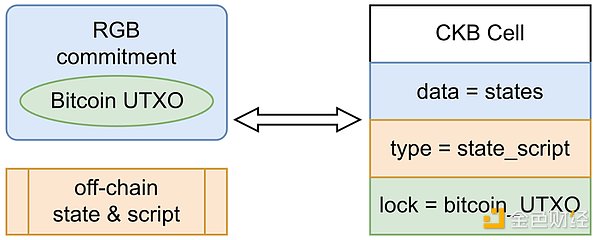

RGB++는 Turing-complete UTXO 체인(예: CKB 또는 기타 체인)을 섀도우 체인으로 사용하여 오프체인 데이터 및 스마트 계약을 처리하여 비트코인의 프로그래밍 가능성을 더욱 향상시킵니다.

섀도우 체인의 UTXO와 비트코인의 UTXO는 동형적으로 바인딩되어 두 체인 간의 상태와 자산의 일관성을 보장하고 보안을 보장합니다. 따라서 RGB++는 룬과 같은 비트코인 메인넷의 자산을 지원할 수 있으며, RGB++ 자산은 비트코인 메인넷에 직접 매핑되고 모든 Turing-complete UTXO 체인으로 확장될 수도 있습니다.

https://github.com/ckb-cell/RGBPlusPlus-design/blob/main/docs/light-paper-en